BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+1.2%

ETH/HKD+1.2% LTC/HKD+3.01%

LTC/HKD+3.01% ADA/HKD-0.76%

ADA/HKD-0.76% SOL/HKD+3.3%

SOL/HKD+3.3% XRP/HKD-0.58%

XRP/HKD-0.58%DeFi是區塊鏈在近期落地的一個重要方向,經過過去幾年的發展、以及去年的爆發,目前已成為加密生態系統中最前沿、最火熱的領域之一。不過現在整個DeFi領域還處于初期發展階段,手續費高、項目繁雜、安全風險等各種問題提高了普通散戶的參與門檻。2月4日,Cobo直播間邀請到金色財經主持人童童、以及Cobo工程師&DeFi科學家CYH,深入淺出地為大家講解DeFi,手把手帶大家“耕田”。以下為對話文字整理。DeFi不需要入門,應該是踹門而入。對于投資更重要的是,提高認知,做時間的朋友。對于小資金來說,ETH高昂的手續費并不友好,很可能付出的一筆鏈上手續費,需要挖一個月才能回本。對投資心存敬畏,好過半懂不懂的盲目自信。如果資金規模比較小,對DeFi還不夠了解,建議可以選擇Cobo的一些DeFi機槍池挖礦產品,來Cobo參與代挖,這樣既省手續費又比較安全。——科學家金句Hello,大家好,我是Cobo的工程師CYH。今天主要是做一個比較基礎的分享,帶不了解DeFi的朋友們認識DeFi,看懂DeFi挖礦。什么是DeFi

主持人:既然是入門級別,那就首先請科學家給我們簡單講下什么是DeFi吧。我們經常聽一句話:你無法賺到認知以外的錢,憑運氣賺來的錢最終都會憑運氣虧光。所以當眼饞別人參與DeFi賺的盆滿缽滿的時候,請先不要fomo,先來認識一下。我們知道,自打比特幣的誕生開始,區塊鏈技術最核心的應用就已經誕生了,那就是價值轉移和儲值。十多年來人們一直在探索區塊鏈技術還能做什么?還可以改變什么?曾經有嘗試做游戲的,有嘗試做防偽溯源的。如果說2017年人們對自己所狂熱的東西還存在困惑,經過這4年的不斷地探索和碰壁,一張藍圖正在慢慢變得清晰——區塊鏈最先帶來的變革正是金融。如果不是金融業內人士,確實很難體會當下金融體系的痛點:1.低效。你很難想象2021年的今天,跨境支付和清算除了支付繁雜的手續費,還需要等上幾個工作日甚至更長的時間才能完成。2.準入門檻高。超過17億人沒有銀行賬戶,無法使用各類金融產品擴大生產,儲存財富。3.中心化。中心化節點構建的金融系統不僅使得資金效率低下,也常常因為單點缺陷導致崩潰,例如銀行的倒閉引發了08年金融危機。4.不夠透明。普通投資者無法充分了解金融機構的運作,金融機構也常常無法克服人性的弱點,讓權力和資金過度集中是十分危險的。而如今在區塊鏈和智能合約的基礎上,我們可以輕松搭建起一些金融系統,讓協議和代碼開源,數據和邏輯不可篡改,讓一切可被審計,讓人人都可參與。DeFi不是某個新概念,它是基于智能合約平臺構建的,一系列加密資產、金融產品和服務組合而成的生態。如果你問我如何入門DeFi?這個問題本身就很沒有區塊鏈精神,因為DeFi不需要入門,應該是踹門而入。DeFi的入口:Web3.0

分析:頂級DeFi協議財庫已經歷高達90%的大幅下降:7月16日消息,The Block Research發推稱,頂級DeFi協議的財庫已經經歷了高達90%的大幅下降。減少的原因可能是財庫持有協議原生代幣的很大一部分,其價格在持續的市場低迷期間急劇下跌。[2022/7/17 2:18:20]

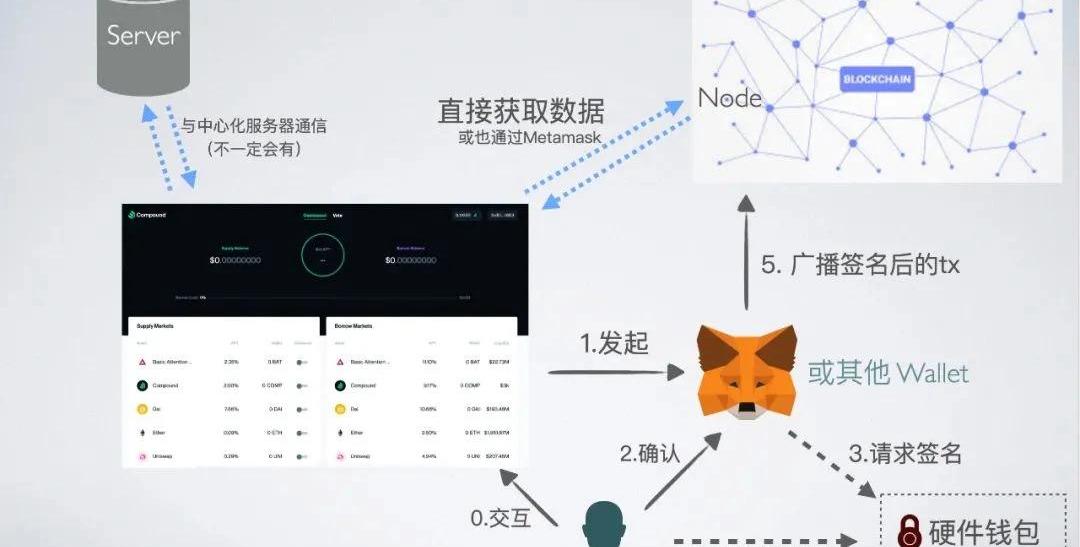

主持人:有人說,“鏈上身份是用戶進入Web3.0世界的入口”,可以介紹下Web3.0與DeFi的關系嗎?要使用DeFi產品,首先需要一個去中心化的HD錢包。在PC端操作一般是用Metamask,它是一個瀏覽器插件。當你在訪問DeFi產品頁面的時候,它負責將你和區塊鏈網絡連接;當你需要進行交互操作的時候,也是通過它完成簽名,最終把交易廣播到網絡中,等待交易上鏈。Metamask的使用教程網上有很多,這里不再贅述。主要講解一下原理,讓大家能有一個宏觀的認識。如圖所示:

0.用戶訪問去中心化應用,和訪問一個普通互聯網應用無異。只不過頁面中展示的有些部分數據是直接來自鏈上,比如從ETH的節點獲取。1.當你要進行一項操作的時候,比如下單、點贊轉發,需要向鏈上寫入數據了。2.此時頁面會向Metamask發起簽名的請求,Metamask也會如實地顯示這筆交易的詳情。3.當你直接使用Metamask存儲私鑰完成簽名時,實際是沒有3、4步驟的。但這樣對于較大資金而言是不夠安全的,Metamask應當只是一個橋梁,私鑰保管授權的角色應該交給更專業的硬件錢包來進行。4.硬件錢包會顯示需要簽名的交易信息,用戶核對后在硬件錢包上確認,簽名后的交易會返回給Metamask。5.最終Metamask會將這筆交易廣播出去,等待上鏈。那么為什么我們一定要通過一個chrome插件,通過錢包去和DeFi產品進行交互呢?這就要從互聯網的誕生講起。

DeFi Saver推出允許利用收益挖礦資金執行清算保護的模塊自動化策略:3月8日消息,一站式資產管理解決方案DeFi Saver推出一個新的模塊自動化策略,允許自動使用收益挖礦資金來進行執行清算保護,將MakerDAO與諸如mStable、Yearn和RariCapital等流動性挖礦協議連接起來。與此前自動還款的清算保護相比,不同之處在于新策略不會出售抵押品,一旦達到閾值,存入任何上述協議的Dai能被提取并用于償還部分債務并防止清算。DeFiSaver表示,會在未來幾周或幾個月內推出更多自動化策略。[2022/3/8 13:45:04]

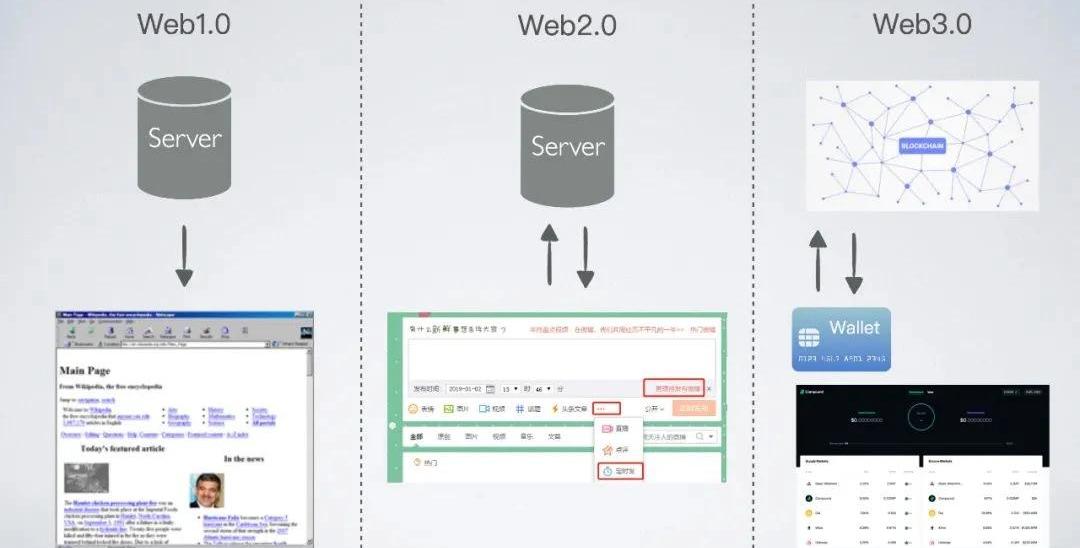

最初的互聯網,我們稱之為Web1.0時代,那時候的“網上沖浪”基本上以瀏覽為主,互聯網上的資源都是由一群專業人士提供。代表作就是各種門戶新聞網站和黃頁,普通人是無法參與到互聯網的建設當中去的,發聲渠道是掌握在少數人手里的。維基百科和社交網絡的興起催生了Web2.0,人人都是互聯網的參與者也是建設者。也就是我們當下所處的時代,我們每天都在使用互聯網,也在共同建設它,我們發帖寫評論,點贊轉發一鍵三連。但信息的極度繁榮也帶來了一些弊端,互聯網巨頭們掌握了大量的用戶隱私和數據。這些用戶自己的數據不僅會被用來牟利,甚至用戶自己無法自主地帶走自己的數據和資產,選擇更好的平臺。中心化的服務也常常會發生黑客攻擊、隱私泄露,一個個獨立的商業利益體也無法高效地打破孤島,發揮更大的價值。因此Web3.0的概念被人們提出,用戶使用數字身份進行登陸授權,并且對自己的身份和數據擁有所有權,使用加密資產進行價值的傳遞。這一切都構建在Dapp的架構之上。瀏覽器插件錢包目前只是一種漸進的過渡方案,可以想象,未來的互聯網或許每個瀏覽器都自帶錢包或是喚起錢包,錢包協議將成為新的Web3.0的基礎設施。DeFi挖礦的本質?

鏈上ChainUP商務VP Adyen Zhang:圍繞Defi而生的衍生品將是下一個爆發點:5月15日,以“DeFi+NFT變革與鼎創”為主題的上海區塊鏈峰會成功舉辦。在“衍生品賽道的下一個方向”的圓桌論壇中鏈上ChainUP商務VP Adyen Zhang表示,在全球不受疫情限制的自由流動問題沒有徹底解決前,通過放水來增加流動性、刺激經濟和救市的操作是不會馬上減少的。因為牛市的長期持續性,所以圍繞Defi而生的衍生品將是下一個爆發點。Defi是目前最為火熱的區塊鏈概念,如果衍生品能與Defi概念強強聯合,從用戶角度出發,強化杠桿、合約等交易模塊,將在牛市中大有可為。[2021/5/15 22:05:50]

主持人:我們剛剛提到一個詞,說DeFi“耕田”,或者說DeFi挖礦的本質到底是什么呢?講了這么多基礎概念,大家可能都等不及了,到底怎么才能挖礦呢?是不是要買礦機?耗不耗電?和PoW公鏈挖礦不同的是,DeFi世界里挖礦并不需要算力。而“挖礦”一詞也從來都不專指礦機挖礦。挖礦的本質是代幣的原始發行,和17年群魔亂舞的以太坊Token發幣不同,那時候的Token大多是發行之后項目方持有全部的總量,然后進行私募,以一定價格出售這些空氣,最后在二級市場找人接盤空氣。而今天的DeFi項目崇尚無私募、無預挖的公平發行。除了空投之外,挖礦大體分為兩種:1.獎勵性質的發行。需要你的資金為項目提供貢獻,比如在去中心化交易所提供流動性做市;借貸平臺進行存款和借款;所有項目需要的平臺幣做市。你付出了貢獻,因此獎勵給你平臺的代幣,如UNI、CRV、COMP等。2.單純為了公平和熱度。有些DeFi項目的初始代幣發行,不需要你提供流動性做貢獻,只是為了更公平地發行代幣,因此只需要你注入你的資金,按照你注入的資金大小來發行。同時,因為DeFi領域比較看重的一個指標是TVL,注入的資金量一定程度也代表了這個項目受關注的程度,會為這個項目帶來熱度。這類以算法穩定幣為代表:basis.cash、yam、esd等項目的初始代幣發行。DeFi的各類組件

DeFi穩定幣協議Lien獲新加坡Based Ventures 500萬美元投資:總部位于新加坡的區塊鏈投資公司Based Ventures宣布向DeFi穩定幣協議Lien(LIEN)投資500萬美元。根據Based Ventures官方網站,該投資公司未透露團隊成員,其主要投資組合包括Curve、Jarvis Network、Kava、Lien、SKALE、Stafi。[2020/9/10]

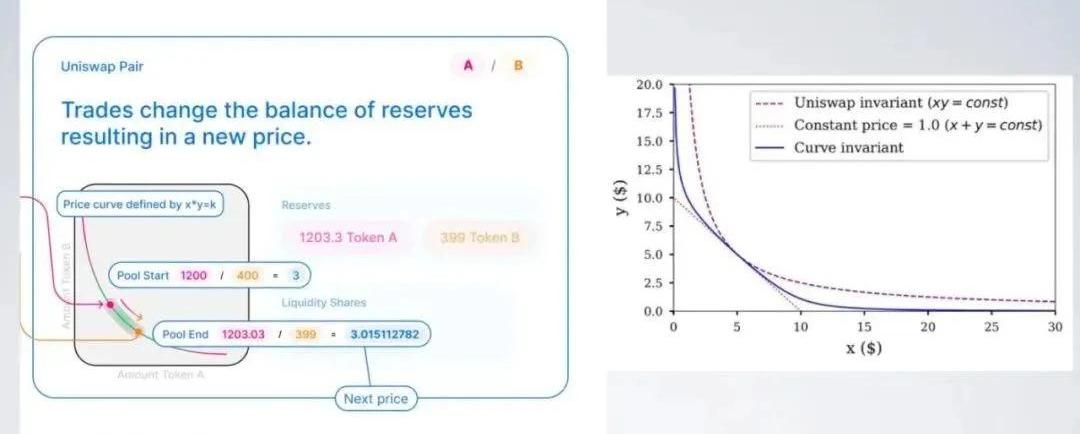

主持人:科學家可以給我們介紹下DeFi生態目前都布局了哪些組件嗎?哈哈,到了財富密碼環節。開個玩笑。篇幅有限,這里無法講解每一個DeFi世界的組件,只能泛泛而談。而其中每個賽道的頭部產品,也都取得了大眾廣泛認可,也經過了一輪不小的漲幅,DeFi世界日新月異,每天都在創新,因此這些項目根本算不上財富密碼。而對于投資更重要的是,提高認知,做時間的朋友。#DEX以Uniswap為代表的AMM算法,是去中心化交易所的一大改進創新。傳統的中心化交易所是orderbook的模式,需要交易者掛單吃單,做市商提供流動性,撮合交易。而自動做市商是簡單說就是依靠一個公式,x*y=k,k是一個定值,來實現x和y幣種的兌換。

Curve改進了x*y=k這個供需曲線,讓兩個幣種價格波動范圍不大的時候獲得更充足的流動性。這對于兩種價值相對穩定的幣種有優勢,能夠將資金最大化的利用起來。

幣贏CoinW將于8月31日14:00在DeFi專區上線NEWTON:據官方消息,幣贏CoinW將于8月31日?14:00在DeFi專區上線NEWTON/USDT交易對,同時開啟“充值送NEWTON,-0.1%Maker費率”活動。

據悉,NEWTON是新型挖礦項?,與別的挖礦項?不同的是,這個項?想要參與挖礦必須要持有Newton代幣才行。項?按階段進?果實收獲,每?天為?個季節,即收獲?次。[2020/8/31]

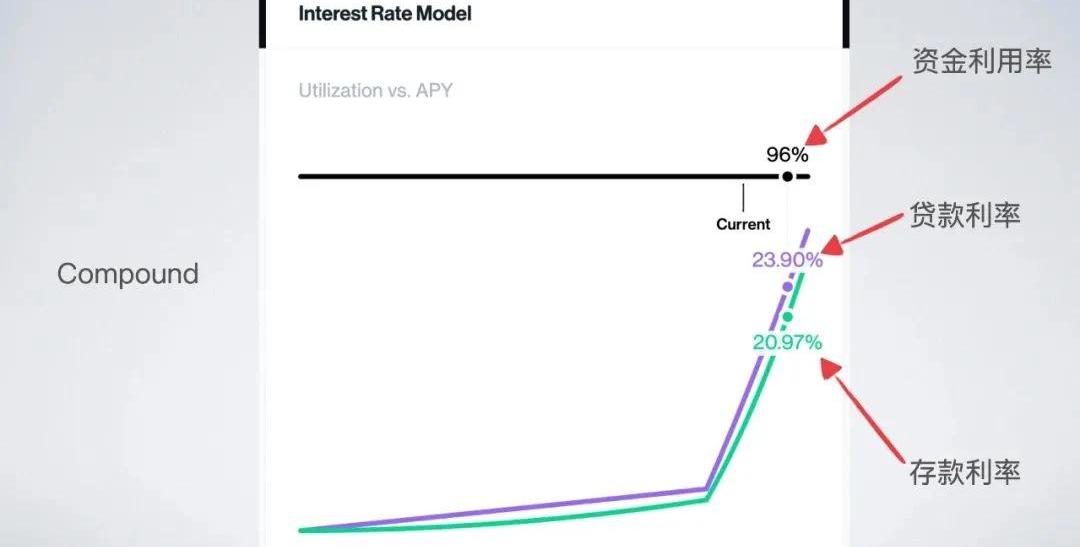

在這類DEX中挖礦,一般是為資金池提供流動性,賺取手續費獎勵和平臺幣獎勵。#借貸以Compound、Aave為代表。依據市場供需調節存款借貸利率,引入預言機,當價格變化可能引發資不抵債的時候,通過清算者激勵來保障系統穩定安全。

借貸產品的挖礦一般賺取的都是平臺的存款、借貸獎勵,本質上賺取的是“存款利息”+“存款獎勵”以及“借貸獎勵”-“借貸利息”的收益。#穩定幣一直以來中心化發行的USDT一直被人們詬病,用戶需要信任Tether的美金準備金是完全抵押且確實存在的。而作為DeFi的基礎設施,我們迫切需要一種去中心化發行的穩定幣。MakerDAO是以太坊上基于超額抵押發行穩定幣的老牌項目,從18年的只支持ETH單一抵押品發行的SAI,到現在的多抵押品的DAI,DAI的表現比較出色。但依然有它的缺點,一是來自抵押物的風險,抵押物中也引入了中心化的穩定幣,人們對它信任來源于抵押物價值的認可以及清算機制的信任;二是超額質押的資金利用率并不高。我們需要一個更加純粹的,依靠算法和共識建立起來的穩定幣。Ampleforth嘗試通過貨幣總量rebase來解決。當價格高于1$過高時,所有人的余額都會比例變多,人們傾向于拋售;低于1$過低時,所有人的余額會逐漸變少,人們傾向于囤幣。但這類彈性穩定幣最大的問題是,它在擴張和通縮的過程中,會引起地址余額的變化,這與人們通常的認知習慣相違背。不僅如此,還導致難以和其它DeFi產品,以及中心化金融產品進行協議的對接,這非常不利于融入DeFi生態。于是basis.cash等一眾算法穩定幣,又做出了進一步的探索和創新,將一個簡版“美聯儲”的運行搬到了鏈上。bac作為主要的穩定幣,幣價比1$過高時將擴張,增發的代幣會分紅給bas持有者,而當幣價低于1$過低時,又可以銷毀bac以極低價購買bab,以待幣價重回擴張階段時可以償還這部分債務。這類算法穩定幣的挖礦,基本上就是為發行的這些項目代幣提供流動性,以參與Share幣的發行。#收益聚合器講了這么多可以挖的礦,你可能會問:有沒有一種產品,能像步步高點讀機一樣,哪里收益高打哪里。捕獲全網收益又高又安全的礦,我直接把資金交給它,它幫我去挖。有的,收益聚合器我們也通俗稱之為機槍池,在鏈上的產品中,比較有代表性的比如:Yearn、Harvest、Pickle。當然它在幫你挖礦、收菜的同時,也可能存在著很大風險,例如Harvest和Pickle就曾經因為合約設計缺陷和漏洞,遭受黑客的攻擊,分別被盜走了2000多萬美金。雖然項目發行了債務,正在慢慢償還債務,但畢竟是匿名和去中心化組織的團隊,黑客攻擊中受損的用戶普遍對債務的償還沒有信心。當然,中心化的機槍池也是有的,比如Cobo的DeFi挖礦機槍池產品。#其它還有很多其它賽道,例如金融衍生品、保險就不一一介紹了。安全

主持人:接下來要說下安全了,安全是我們參與任何投資最需要重點考慮的問題,請科學家為我們普及下DeFi的安全知識。#私鑰安全首先是私鑰安全,對于小資金來說,ETH高昂的手續費并不友好,很可能付出的一筆鏈上手續費,需要挖一個月才能回本,所以基本上大幾萬美金以上去挖礦才是比較劃算的。如果大資金去挖礦的話,一定要用硬件錢包。同時做好功課,真正弄清楚助記詞、私鑰、簽名的作用,明白每一步操作的風險和后果。2020年12月14日NexusMutual保險項目的創始人被釣魚將近4萬個XNM被盜走,即便他使用了硬件錢包。#合約安全非常不建議新手去沖土礦、沖頭礦,這些項目的合約可能留有后門和漏洞。除非深入學習過合約開發,即便如此,可能還會因為不了解經濟機制,或漏掉一些細節看走眼。更不用說不懂代碼的小白去做合約審計了。如果要參與DeFi挖礦,可以選擇debank上排名靠前的頭部DeFi項目參與。并且最好是一個項目專用一個地址,防止過度授權帶來的風險。總之,對投資心存敬畏,好過半懂不懂的盲目自信。主持人:有句話說的好啊,憑運氣賺的錢都會憑實力虧回去,大家還是量力而為。#機制風險在DEX提供流動性,如果是波動比較大的幣種,是會有無常損失的。簡單說就是比如你提供了ETH/USDC的流動性。當ETH下跌低于你進去時的價格,你提供的流動性中ETH會變得更多,而USDC變得更少;當ETH上漲高于初始價格,那么USDT會變得更多,ETH變得更少。因此無常損失會相比于不提供流動性時,讓浮虧時虧損更多,盈利時少賺很多。如果不了解機制,風險承受不足,可能就會造成損失。低門檻參與DeFi的方式

主持人:現在以太坊gas費這么高,像很多散戶根本就收不起菜了,有什么比較方便低門檻的參與DeFi的方式嗎?DeFi世界很精彩,同時也暗藏著各種風險。如果你是一個探險者,風險偏好較高,同時有較多的資金,非常建議去試一試。如果資金規模比較小,對DeFi還不夠了解,建議可以選擇Cobo的一些DeFi機槍池挖礦產品,來Cobo參與代挖,這樣既省手續費又比較安全,因為對于一筆鏈上的交易,1U的gas費是10刀,100萬U的gas費也是10刀。我們有專業的團隊保障挖礦的安全,同時也能賺取較高的收益率

加密貨幣行業熱衷于接受機構資金如此令人困惑,是因為它給銀行業人士帶來的好處遠大于新貴。機構對加密貨幣的參與有利于中心化中介機構,而不是建立比特幣所推崇的分布式理念.

1900/1/1 0:00:00本文來自CryptoNewsFlash,作者:JakeSimmonsOdaily星球日報譯者|余順遂 摘要: 在韓國,XRP交易量僅次于比特幣;與西方國家相比,DeFi市場在韓國沒有那么受歡迎.

1900/1/1 0:00:00火幣大學火大教育在過去的一年中,我們看到潮鞋文化、聯名設計、盲盒經濟的興起,這些背后的核心邏輯就是IP的崛起.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。以太坊在這個加密資產牛市的影響力正在不斷擴大,其在近期還創下了1720美元的歷史最高價位,這是由散戶和機構投資者共同推動起來的.

1900/1/1 0:00:00這幾天美國散戶爆拉GME,導致華爾街的做空機構紛紛慘敗之后,華爾街的券商們開始了“耍賴“,紛紛禁止GME的買入,從而導致GME股價開始下跌.

1900/1/1 0:00:00撰文|Banach時間|2021.01.27出品|NEST愛好者獲作者授權發布為什么會有觸發算子?當合約內部邏輯滿足一定的條件時,需要改變合約狀態,這個時候合約不會自動實現,需要外部操作來觸發.

1900/1/1 0:00:00