BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.06%

ETH/HKD+0.06% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD-1.43%

ADA/HKD-1.43% SOL/HKD+2.07%

SOL/HKD+2.07% XRP/HKD-0.77%

XRP/HKD-0.77%你好,這里是8分鐘區塊鏈,今天我們接著昨天的節目繼續講,灰度投資的另外7個主流小幣種到底有沒有虧錢?

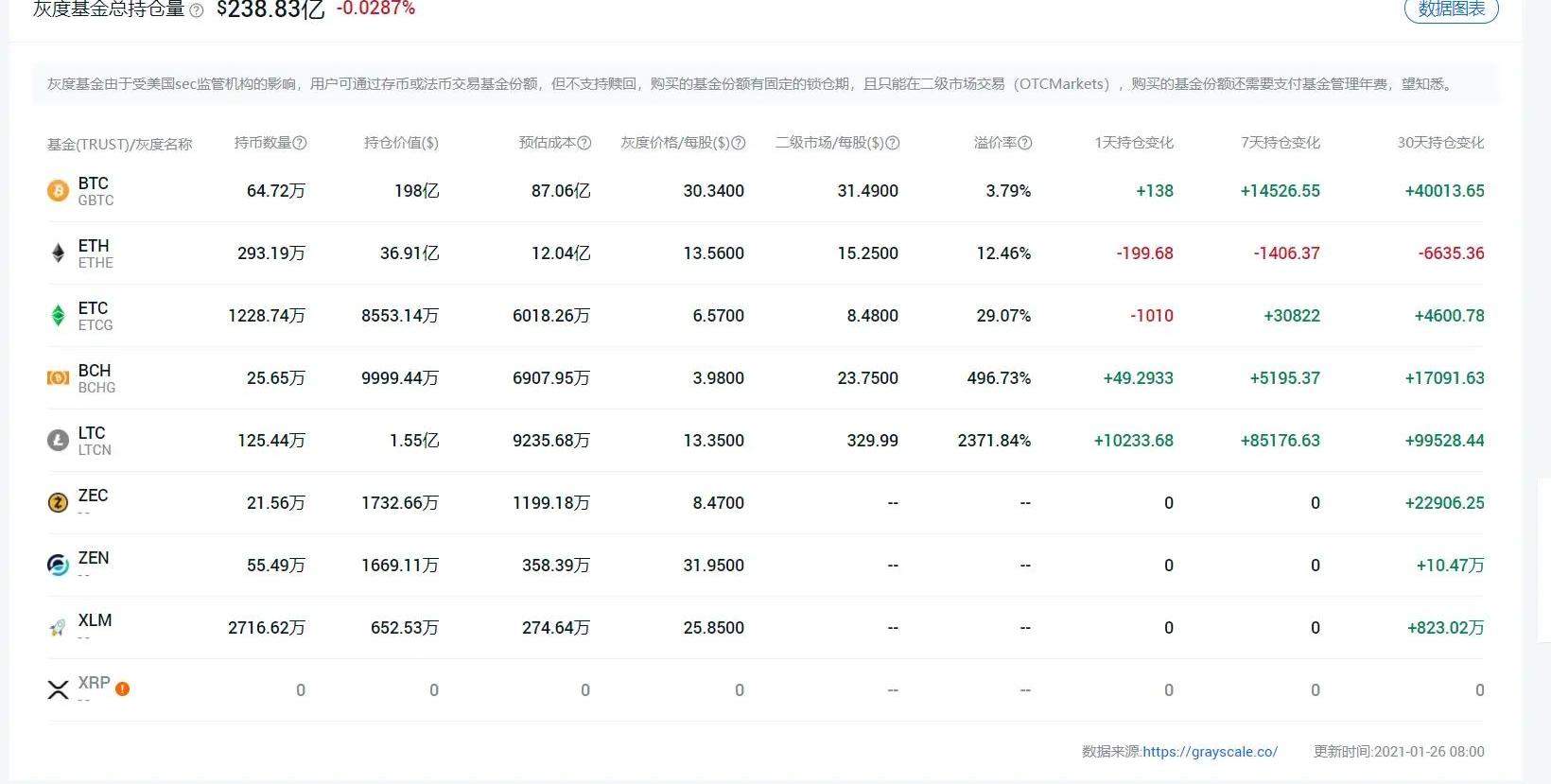

你打開節目文稿的第一張圖片來看下,你看的時候你最好把這個圖點擊,打開原圖放大了,仔細的看下,因為這個圖里包含的信息量是非常豐富的,我們把這張圖從上到下詳細的解讀一遍,首先看最上方的灰度基金的總持倉量,243.69億美金,數據是截止到2021年1月26號的灰度持有的幣的總市值。接下來的一行字是介紹灰度的基本運作模式,說灰度基金由于受美國sec監管機構的影響,用戶可通過存幣或法幣交易基金份額,但不支持贖回,購買的基金份額有固定的鎖倉期,且只能在二級市場交易,購買的基金份額還需要支付基金管理年費,望知悉聽到這里我就要問你一個問題了,就是你認為在灰度基金里是存幣獲取基金份額的人多還是,通過法幣購買獲取的份額多呢?如果你是一個幣圈老韭菜你一定會說,肯定是通過法幣購買的份額多呀,如果我手里已經有比特幣了,誰會去把幣交給灰度呀,因為交給灰度第一要先給我鎖倉6個月,而且還要上繳每年2%的管理費,誰會這么傻呢?其實,可不會是的,真實情況是至少有50%以上的比特幣份額是通過存幣獲取的,這個具體的比例我查到的是2019年下半是75%的份額都是存幣,只有25%是通過法幣都買的。就是用戶把比特幣交給灰度包換,然后兌換出來gbtc的份額。那么至于他們為什么這么換,聽完本期節目你就會有答案。我們還繼續看這個圖。接下來就是灰度投資的各個幣種的名稱,持倉量。持倉的價值:還有預估成本。其中持倉價值就是持有的比特幣的數量,乘以單價就是現有的信托產品的總價值。預估持倉成本的計算規則是這樣的:灰度當日增持的幣種數量*增持當日的幣種價格=當日持倉成本,累加所有增持日期的持倉成本,即為歷史總持倉成本。我們看到這一項數據里灰度購買的所有的幣種的持倉成本,都是大于預估成本的。因為灰度買幣不是一口氣買進的,都是分批購買的,是買完了整個投資周期的,從其中絕大多數的幣都是從上一波的牛市直接買到這一波的牛市的。所有,灰度不但是這個市場上最大的名牌莊家,而且還是這個市場里最大的定投用戶,尤其是對比特幣的定投,從2013年就開始投一投就投了8年。好,下面我們接著看這張圖,預估成本右邊的指標:灰度價格:這個數據指的是:灰度的幣種的所對應的股票在一級市場的價格,比如今天的價格是30美金一股,假如你有一個比特幣找灰度去一級市場買gbtc的股票,在比特幣價格3萬美金一個的時候,就可以換到1000個gbtc。接下來的一個指標是:二級市場的價格31.49,這個就是每個幣種產品的基金份額,在二級市場以股票的形式流通的價格。再往后的數據就是溢價率了,溢價率就是(二級市場價格-灰度價格)/灰度價格*100,得到今天的溢價率是3.79%。再后面的數據就是,1天變化,7天變化和30天的變化了。我們經常在節目里說的灰度有增持了138個幣看的就是這個數據,7天增持了,14562個幣,最近30天增持了4萬個比特幣也都是這么來的。其實,這里面灰度增持比特幣的數量可不代表就是灰度在二級市場里買到了這么多的比特幣,很有可能只是有大資本或者是機構拿比特幣在一級市場換購的gbtc的股票,只是把比特幣交給灰度管理了而已。那,這樣問題就來了呀,這家機構或者美國的合格投資人為什么不自己保管比特幣,非要交給灰度去管理呢?這個原因其實也在這個圖里,因為灰度的一級市場跟二級市場價格不一樣的,不一樣的價格自然就有套利的空間,那怎么套利呢?套利的方式一共有很多種,現金借貸套利、實物借貸套利、份額借貸套利和鎖定溢價套利:我今天只講兩種比較簡單的,第一種就是現金借貸套利。投資者用現金或比特幣買入GBTC份額,在6個月的鎖倉期過后,到二級市場進行拋售。這種方式的風險受比特幣價格下跌影響較大,只有當GBTC價格高于初始成本,才有可能盈利。聽起來是不是很簡單,就是用btc或者美金之間換成gbtc然后等待半年之間到二級市場賣掉就能賺錢,而且有可能賺雙份的錢,第一份是比特幣本身增值的錢,第二份是二級市場溢價的錢,比如今天gbtc在二級市場的溢價就是3.79%,假如有個機構在半年前還了100個比特幣,半年后就能換到103.79個比特幣,這個年化高達7.58%,即使扣除了2%的管理費還有5.58%年化幣本位的收益,這對于大機構來說已經是相當可觀的收益了。而且實際上的收益,要遠遠的高于這個收益。過去5年,GBTC平均溢價幅度為38%,最高的時候達到132%,套利空間十分可觀。也就是說,你再過去5年里如果一直用這個方法去套利可以獲取平均的幣本位年化35%以上的收益,這對個收益足以吸引全世界所有的機構投資人了。第二種套利方式是,借貸比特幣進行套利,就是抵押我的美金,然后借出來大量的比特幣,然后再交給灰度置換成gbtc,這樣做有個好處,跟舉個例子,比如我在compound上抵押了300萬美金借出來了,80個比特幣,這個平臺的借貸率是80%,借比特幣的年化利率是4.63%。借幣之后半年內無非就3個結果,要比幣漲,要么幣跌,要么不漲不跌。我們先說幣跌的情況。我接完幣之后如果比特幣暴跌了,比如幣價從今天的3萬美金跌倒了1.5萬美金,那我也是不虧錢的,我只需要在低位購買80個比特幣在支付個年化4.76%的利息就行了。這樣對于大資本來說虧損4.76%要比直接買幣腰斬要好的多。再說幣漲和不漲不跌的情況,幣價上漲的時候,灰度的二級市場一定會有很高的溢價,我們按照5年平均溢價38%來算,當初如果他借了100個幣可以在二級市場獲取138%的回報,扣掉管理費2%,再扣掉借幣的利息4.63%,依然還有超過30%的回報。若果幣價不漲不跌,其實在二級市場也是有溢價的,只需要這個溢價平均超過4.75%這個機構投資人就可以做到盈虧平衡。我們綜合起來看,機構相當于冒了虧損4.76%的風險,賺取了超過30%的利潤的,這樣的投資毫無疑問是性價比極高的投資。也是機構和合格投資人最喜歡的投資,這也是為什么最近灰度一直增持比特幣的具體原因了,因為這中間有這巨大的套利空間。那么,這個套利機會會一直持續下去嗎?灰度會不會在某一天突然砸盤不玩了呢?希望把你的答案寫在評論區。

灰度投資CEO:美國SEC應該同時批準比特幣期貨ETF和現貨ETF:9月7日消息,灰度投資CEO Michael Sonnenshein分享了他對美國證券交易委員會可能批準比特幣ETF的看法,并解釋了該監管機構為什么應該首先批準現貨比特幣ETF,而不是比特幣期貨ETF。與此同時,SEC主席Gary Gensler最近表示,寧愿讓比特幣期貨ETF先進入市場,而不是讓比特幣現貨ETF先進入市場。Sonnenshein表示,如果美國SEC在批準比特幣現貨ETF之前允許推出比特幣期貨ETF,那將是短視的。美國SEC注重考慮投資者保護。正如Sonnenshein所指出的,從成本和某些保護的角度來看,比特幣現貨ETF對投資者來說更方便。(U.Today)[2021/9/7 23:07:04]

灰度投資總資產管理規模達461億美元:據資產管理機構灰度投資GrayscaleInvestments披露的最新信托基金數據顯示,該機構目前管理的資產規模為461億美元。[2021/4/11 20:08:28]

聚幣Jubi灰度專場 已上線全部9項灰度投資幣種:據官方消息,聚幣Jubi推出灰度專場并已上線全部9項灰度投資的幣種,包含BTC、ETH、ZEN、XLM等主流及熱門數字資產。截止到12月3日灰度BTC信托持倉量增加2499枚,總持倉量為539356BTC,灰度ETH信托、BCH信托、LTC信托持倉量均有大幅度增加。聚幣平臺數據顯示,11月BTC漲幅達42.83%,ETH漲幅達59.49%。

聚幣Jubi作為數字資產及衍生品交易平臺,創始于2013年,為全球用戶提供安全、專業、穩定的交易服務。現在聚幣存入主流幣及熱門資產“存幣即挖礦”,資產余額每日自動挖礦增加收益。[2020/12/3 23:00:27]

灰度投資近一個月買入38392枚比特幣:金色財經統計發現,灰度投資近一個月買入38392枚比特幣,平均每天買入1280枚,按減半前比特幣每日1800枚比特幣產量算,僅僅灰度投資就買走71%的比特幣產量。比特幣5月12日減半后,灰度投資加大力度買入比特幣,近三日分別買入1834、2973和4883枚比特幣。比特幣日產量已經全被灰度投資一家機構買走,還遠遠不夠。[2020/5/15]

聲音 | 灰度投資董事總經理:投資界正在將比特幣視為避險資產:Grayscale Investments董事總經理Michael Sonnenshein最近參加節目時講述了時間如何顯示出比特幣抵抗沖擊,以及它是如何在其他高度受信任的資產中贏得一席之地的。“我認為,我們是在許多不同事件發生后對它們進行評估的,所以我們團隊肯定會研究的一個領域是比特幣等資產及其遭受沖擊后的表現。”Sonnenshein稱,他們的團隊研究了比特幣在英國宣布退歐和2016年大選前后美國財政狀況收緊后的表現。“我們開始看到來自投資界的某些實證數據,他們正將目光投向債券、黃金等資產,現在又將比特幣視為避險資產……以及當他們看到或經歷系統沖擊時,他們應該將資產轉移到哪些領域。”他還談到了世界上一半的人口無法獲得金融服務,這使得他們無法存錢、獲得貸款、為企業融資或接受教育。“如果他們碰巧生活在一個本幣通貨膨脹或貶值的地方,這將進一步受到負面影響。”他解釋了蜂窩技術是如何在固定電話基礎設施之前擴展到發展中地區的,并且可以對數字貨幣進行類似的類比。“我認為這對世界上大約一半的人口來說是變革性的,就像通過手機進行連接一樣。”(AMBCrypto)[2020/2/1]

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 2月7日晚,CME集團在推特上宣布,以太坊期貨將于北京時間2月8日上午7時開放交易;過去一周.

1900/1/1 0:00:00編者按:本文來自硅星人,作者:杜晨。在移動互聯網時代,萬維網已經是一個較少被提及的古老名詞。不過,它仍然是人們在互聯網上進行透過文字、多媒體等方式交互的重要工具,也是現如今我們所知道的每一家頂級.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:BlakeWest,Odaily星球日報經授權轉載。代幣持有人越多,社區投票頻率越高,項目的去中心化程度就越高嗎?近日,《TheDefiant》刊登了一篇由Blak.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。在特斯拉首席執行官埃隆·馬斯克的大力支持下,比特幣的社交媒體活動達到了歷史最高水平.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。2021年剛開篇,加密貨幣行業就迎來了一個好消息:美國貨幣監理署代理署長布萊恩·布魯克斯發布了一封解釋信函,其中特別澄清美國本土的銀行機.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 北京時間2月25日,美國最大的合規加密交易平臺Coinbase正式向美國證券交易委員會提交S-1注冊表格.

1900/1/1 0:00:00