BTC/HKD+1.67%

BTC/HKD+1.67% ETH/HKD+1.36%

ETH/HKD+1.36% LTC/HKD+3.91%

LTC/HKD+3.91% ADA/HKD-0.6%

ADA/HKD-0.6% SOL/HKD+3.61%

SOL/HKD+3.61% XRP/HKD-0.4%

XRP/HKD-0.4%編者按:本文來自以太坊愛好者,作者:SidPowell&JoeFlanagan,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載。信貸推動世界運轉

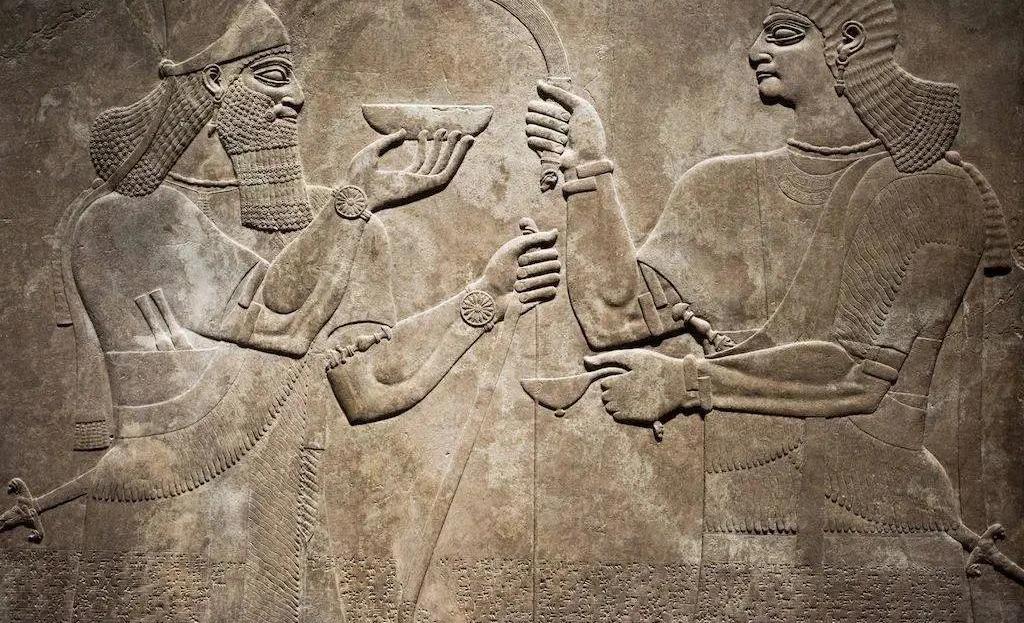

數百年來,信貸市場都是經濟發展的主要推動因素之一。早在公元前1780年,美索不達米亞的農民就將自己的農場作為抵押物來借款,從而獲得現金流,直到下一次收獲。

-來源:Livescience-如今,信貸已經成為金融健康發展不可或缺的一部分。我們需要信貸來實現長期目標,建設長期事業。想象一下,如果你要建造一座工廠,不僅需要付出大量時間、勞動力和資本,還要等待很長時間才能實現盈利。對于小型企業來說,商業貸款尤為重要,因為它們無法在公開市場上發行債券或出售股票。耐克創始人PhilKnight在其回憶錄《鞋狗》中強調了信用額度在初期對耐克的重要性。為了滿足市場需求,耐克需要資金來應對供應商源源不斷的訂單量。正如Knight所言,“幾乎每一天,我心里想的是流動性,嘴上說的是流動性,仰天祈求的還是流動性。”如果企業家無法輕易獲得并借入資金,創新就會遭到阻礙。可惜的是,在DeFi行業,我們依舊缺少流動性……DeFi缺少的一塊樂高

觀點:NFT交易大幅放緩,開發人員仍有興趣為區塊鏈代幣尋找更廣泛的用例:金色財經報道,本周發布的新報告表明NFT交易大幅放緩。發布的新報告表明NFT交易大幅放緩。盡管如此,開發人員仍在繼續在EVM兼容鏈上部署數百萬個智能合約,這表明他們有興趣為區塊鏈代幣尋找更廣泛的用例。與此同時,阿提哈德航空宣布計劃推出Web3忠誠度計劃,讓其常旅客社區以NFT換取里程。此外,Ordinals協議背后的團隊正在發起一個非營利組織,以保持其發展“干凈”不受企業影響。[2023/8/6 16:20:47]

-DeFi的借貸熱潮未能創建真正的信貸市場-過去幾年來,借貸一直是DeFi行業中最火爆的。在DeFi這個將近250億美元的市場中,借貸占據了半壁江山。Aave和Compound等借貸協議可以讓用戶通過質押密碼學資產來賺取收益,或借入其它資產。然而,眾所周知,目前的DeFi“借貸協議”存在一個問題。它們要求所有貸款都是超額質押的,即,用戶的質押額必須超過其貸款額。在這種模式下,Compound和Aave可以確保其償付能力,因為一旦用戶的質押率降至協議所規定的最低質押率以下,就會觸發自動清算機制。雖然這些協議代表DeFi行業的重大進展,但是它們還不足以形成有效的信貸市場。正如Compound的JakeChervinsky所言,這些協議顯然是為避免依賴遠期承諾而設計。雖然這種方法可以讓這些協議具備償付能力,并成為有效的杠桿來源,卻也導致它們無法引入信貸市場的基本特征,如信任和聲譽。這類協議的效率低下問題是顯然易見的——通過質押150美元來借入100美元只適用于少數情況。但是,這就是DeFi借貸的現狀,因為在一個匿名生態中引入信任會帶來極大的挑戰。在傳統金融行業,信用評分和貸款人評估都需要身份認證——這點在DeFi這樣的匿名生態中很難做到。DeFi信貸市場如何發展至數十億美元的量級

觀點:比特幣與100年前福特提出的能源支持貨幣的概念相似:9月19日消息,1921年,美國實業家亨利福特(Henry Ford)提議創建一種“能源貨幣”,它可以構成新貨幣體系的基礎——這與中本聰2008年比特幣 ( BTC ) 白皮書中概述的點對點電子現金系統有著驚人的相似之處。據悉,1921年12月4日,《紐約論壇報》發表了一篇文章,概述了福特用能源貨幣取代黃金的愿景,他認為這種貨幣可以打破銀行業精英對全球財富的控制并結束戰爭。他打算通過建造“世界上最大的發電廠”并創建基于“權力單位”的新貨幣體系來實現這一目標。關于黃金與戰爭的關系,福特解釋說:“黃金與戰爭相關的根本弊端在于它可以被控制。打破控制,就停止戰爭。”紐約論壇報的文章周六在Reddit的r/CryptoCurrency頁面上流傳,獲得了相當多的支持。雖然中本聰從未在在線論壇帖子中提到亨利福特,但一些Reddit用戶推測比特幣的創造者可能受到已故實業家的影響。(Cointelegraph)[2021/9/19 23:36:24]

觀點:新冠病大流行導致比特幣等數字資產的采用加速:新加坡星展銀行(DBS Bank)在8月份發布的加密貨幣季度報告表示,新冠病大流行導致比特幣等數字資產的采用加速。數字資產銀行Sygnum也認同這一觀點。

Sygnum銀行客戶聯席主管Martin Burgherr表示,“自從COVID-19病爆發以來,家族理財辦公室和個人對數字資產的興趣與日俱增,他們認為數字資產是一種替代方案,是抵御令人擔憂的通脹風險的一種方法。現在,銀行業正從封閉狀態中蘇醒過來,國內和國際銀行要求我們幫助建立B2B模式,使他們的客戶能夠投資數字資產,這一點已經顯著上升。”(CoinDesk)[2020/9/10]

-去中心化信貸市場的運作方式-我們來看一下DeFi行業的兩大借貸需求。密碼學貨幣礦工需要信貸來支付礦機的購置費和電費成本。交易基金和做市商需要信貸來為投資組合加杠桿,并補充流動性。這兩大需求代表了密碼學貨幣行業高達數十億美元的借貸市場。有了基于以太坊的去中心化信用額度,借貸協議就能更高效地運行,擴大運營規模,并實現快速增長。DeFi借貸的參與者有健康的資產負債表、低杠桿率的投資組合、經驗豐富的資產管理人、良好的聲譽和正現金流。簡而言之,他們是最受DeFi借貸協議歡迎的貸款人。然而,DeFi無法滿足他們的需求。正如上文所言,現有的DeFi借貸協議對貸款人而言資金效率低下,對那些真正尋求信貸的大型企業來說也不是可行選擇。因此,大量礦工和交易者紛紛涌入中心化借貸協議。Genesis的借貸業務正在經歷爆炸式增長,其放貸量在第三季度增加了50億美元。BlockFi也在以驚人的速度增長。密碼學貨幣行業顯然對信貸的需求量很大。據中心化借貸協議的數據顯示,借貸市場目前價值數十億美元,這還只是起步階段。那么,什么時候能輪到去中心化信貸呢?為什么說去中心化信貸會吞噬中心化信貸?

觀點:比特幣此次下跌是一次健康的回調:Cointelegraph發文稱,比特幣價格在Coinbase達到2020年新高12486美元后有所回落。在過去的48小時內,比特幣下跌了約5%,導致山寨幣市場損失更大。文章指出,比特幣下跌的主要原因有三個,分別為主要阻力、高基準利率和漲勢過熱。對此,交易員認為,這是一次健康的回調,可能會增強比特幣的勢頭。[2020/8/20]

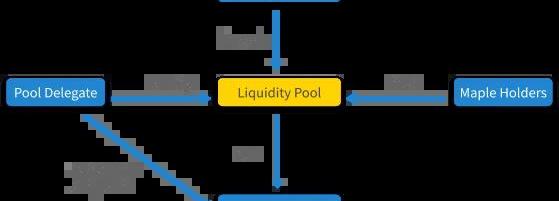

鏈上信貸相比中心化信貸有顯著改善。去中心化信貸市場極大地增加了放貸人的數量,創造了更具競爭力的市場。通過開放式架構,全球范圍內的任何人都能成為放貸者,只要他們愿意承擔風險。就像任何人都可以成為Uniswap上的流動性提供者那樣,任何人都可以將自己的資金提供給經過驗證的貸款機構,并從中賺取收益。鏈上信貸市場也極大地提高了資本效率,因為借貸人可以直接進入資本市場,而無需通過“看門人”。換言之,他們通過開放式協議進入資金池,而非通過中間方來獲得資金,從而降低貸款利率。最后,借貸人可以向多個貸款池貸款,為價格發現造成報價壓力。盡管信貸市場歷來都是不透明的,而且由機構主導,但是去中心化信貸可以讓借貸雙方以完全透明、平等的方式進入借貸市場。基于以太坊的鏈上信貸市場擁有可審計貸款和流動性準備金,足以讓流動性提供者相信他們的資金會像存儲在中心化借貸協議中那樣安全。此外,去中心化協議的可編程性為激勵兼容打開了設計空間,有助于創建更高效的信貸市場。例如,Maple要求執行信貸評估的實體質押MPL代幣來避免違約風險,以保證各方之間激勵一致,并保護貸款人。鑒于用戶對信貸的需求高漲,以及潛在的貸款人數量巨大,去中心化信貸市場可以輕而易舉地超過250億美元的DeFi鎖倉額。助推DeFi

觀點:海南“自由港”單獨立法 或提升區塊鏈和金融科技投資機會:5月3日消息,十三屆全國人大常委會第十七次會議4月29日表決通過全國人大常委會關于授權國務院在中國(海南)自由貿易試驗區暫時調整適用有關法律規定的決定。為海南“自由港”立法,專家猜測或意味著海南自由港開放力度極大,很有可能成為“獨立關稅區”,也意味著海南可能將獲得“特殊政策”,力度將超過之前特區、新區。相關專家認為,海南在貿易投資自由化的繼續升級外,財稅和金融領域有望成為政策發力點,包括免稅擴容、稅費減免、人民幣國際化等。在高新技術產業方面,海南省發展高新技術產業空間較大,政策支持也逐步明朗,智能物聯、數字貿易、區塊鏈、金融科技、海洋科技、現代農業等依托實體發展的現代服務業應長期關注。(互動海南)[2020/5/3]

在Maple,我們決定創建一個鏈上信貸市場,因為我們相信DeFi是一個創新行業,需要發展信貸業務。得益于之前在商業借貸和傳統金融業的經歷,我們深知信貸市場對創新的重要性。自打我們進入這個圈子并開始探索如何更好地推動增長之日起,我們便決定專注于改善資本流動,將資本引導至能夠創造最大價值的地方。盡管DeFi呈爆炸式增長,但是如果沒有運作良好的信貸市場,就無法發揮出全部潛力。如果密碼學貨幣生態中借貸市場的效率得到改善,則每單位押金可以借入更多資金,從而推動整個DeFi生態的發展。引入去中心化信貸還可以讓誠實的參與者因在DeFi中的良好聲譽而受益,從而減低其借款成本。最后,對于那些被超額質押貸款擋在門外、無法將所有資金重新投入業務的企業來說,信貸將大有作為。DeFi發展壯大

創建為專業借貸人服務的高效信貸市場可以為流動性提供者提供更加可持續的收益來源。雖然“DeFidegen”喜歡輾轉在不同的DeFi協議之間套利,長期放貸人卻很難賺取較高的收益。與流動性挖礦相比,向基金、做市商和礦工等優質密碼學貨幣原生實體提供貸款是一種更加可持續的收益來源。目前,專為長期投資者打造的DeFi產品越來越多。就像DeFi指數基金提供的被動型DeFi代幣投資那樣,去中心化企業債務池對于絕大多數尋求一勞永逸的解決方案的投資者而言確實是一大進步。日趨成熟的DeFi已經不再是2020年那個賺快錢的“賭場”了。未來將會有更多機構開始使用密碼學貨幣原生產品。因此,不難想象,在短期內,去中心化信貸市場的主要參與者將是密碼學貨幣原生企業。但是,其潛在影響力和應用范圍遠不止于此。正如比特幣已經成為企業的儲備資產,去中心化信貸市場等DeFi元件也會進入傳統金融行業。這只是時間問題。又一個十億美元的市場即將誕生。

編者按:本文來自加密谷Live,作者:NYCMediaLab,翻譯:Jeremy,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:RyanWatkins,Messari分析師,翻譯:PerryWang,星球日報經授權發布.

1900/1/1 0:00:00近期,在以太坊核心開發者會議中,開發者同意將EIP-1559加入到以太坊倫敦升級中,另外,至少有5個其他EIP也會被納入以太坊倫敦升級中,暫定于2021年7月執行.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。高盛前首席投資官GaryBlack在推特上建議特斯拉賣出比特幣并回購公司股票,引起了強烈反響.

1900/1/1 0:00:00英偉達新出的RTX3060真的限制了以太坊挖礦速率嗎?下圖是YouTobe上一位專業礦工SerpentXSF對3060挖礦以太坊的測評.

1900/1/1 0:00:00《區塊鏈行業觀察》專欄·第6篇作者丨CBInsights圖片丨來源于網絡編者注:穩定幣作為區塊鏈行業一個特殊的存在,近幾年扮演著越來越重要的角色,而該市場規模也日益壯大,作為行業的重要組成部分.

1900/1/1 0:00:00