BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.78%

ETH/HKD+0.78% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD+2.07%

ADA/HKD+2.07% SOL/HKD+0.92%

SOL/HKD+0.92% XRP/HKD+0.91%

XRP/HKD+0.91%在傳統證券市場,投資者們往往會使用一些進階數據來輔助自己的投資決策。諸多數據之中,市銷率和市盈率作為判斷個股價格是否合理的重要參考指標,已成為了投資者們最常用的數據分析工具。

然而,這些極具投資輔助價值的數據在加密貨幣市場里卻極少被采用,究其原因,在PS和PE的計算公式中,作為分子的「總市值」數據顯然并不難獲取,那么問題就應該出在作為分母的「總收入」和「凈利潤」之上了。由于加密貨幣市場缺乏類似于傳統證券市場的信息披露機制,不同項目的收入模式和收入分配機制也各不相同,因此很難用一個統一的標準去定義并收集不同賽道、不同方向上各類項目的收入及利潤,再向上計算就更加困難了。好在鏈上世界有著遠優于傳統證券市場的公開透明屬性,雖然沒辦法通過信息披露來統一收集數據,但只要有心,通過追蹤各大項目的鏈上業務表現,再依據項目具體的費用規則,仍可計算出個體項目的收入及利潤情況。7月7日晚間,鏈上數據分析機構TokenTerminal就披露了一組主流區塊鏈項目的進階數據。在這組數據中,TokenTerminal嘗試以PS、PE的思維,對部分DeFi協議、公鏈、錢包、游戲的「市值/收入」、「市值/利潤」狀況進行了一次簡單對比。

0x2E5f開頭巨鯨地址向幣安轉入2.2萬枚以太坊:4月17日消息,據 Lookonchain 監測,0x2E5f 開頭巨鯨地址解除質押了 25,855 枚以太坊(價值約 5400 萬美元),并向幣安轉入 2.2 萬枚以太坊(價值約 4600 萬美元)。之后該地址從幣安取出約 1326 萬枚 USDT。[2023/4/17 14:08:59]

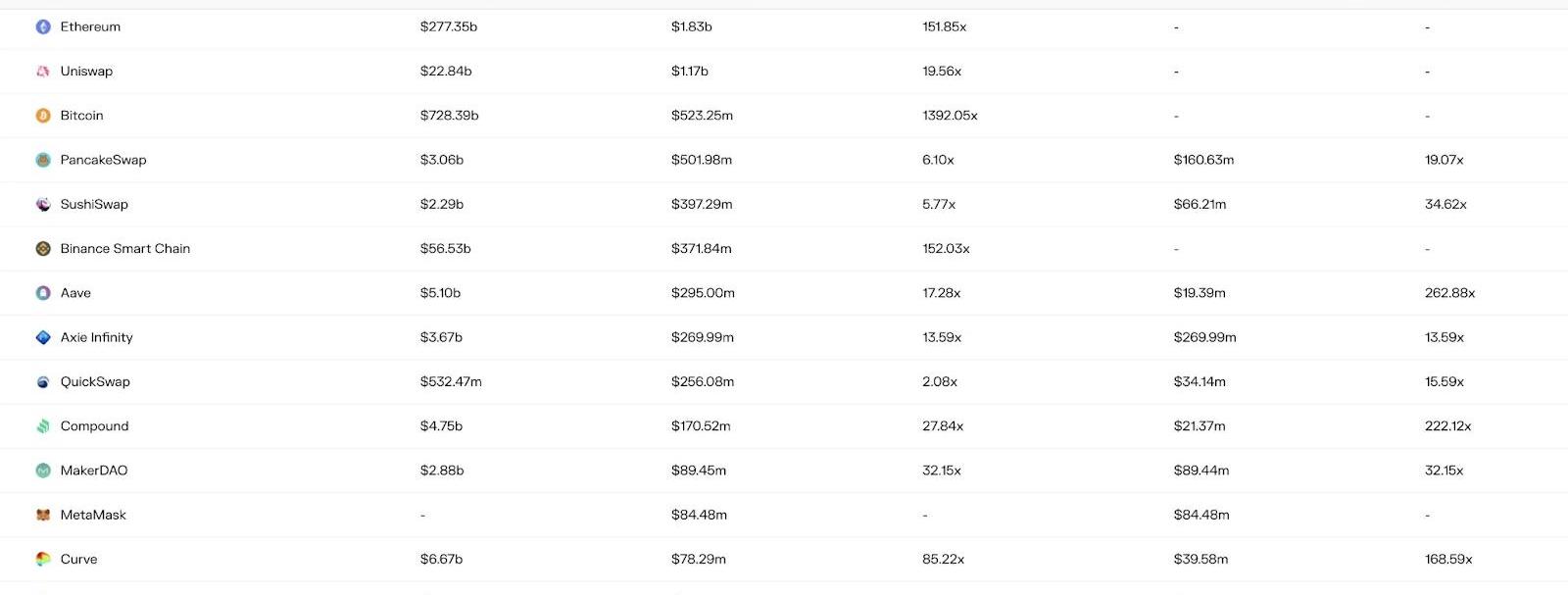

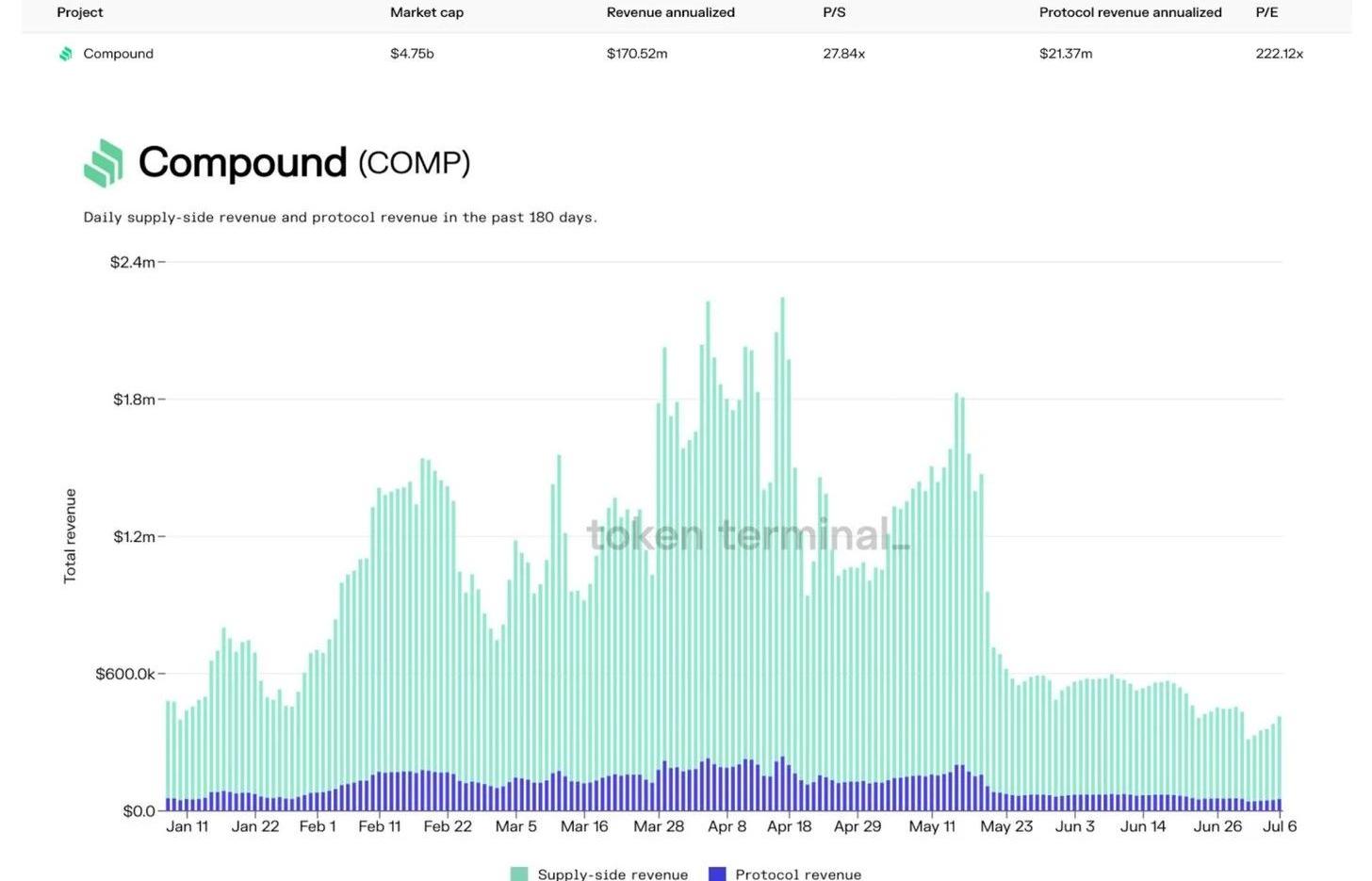

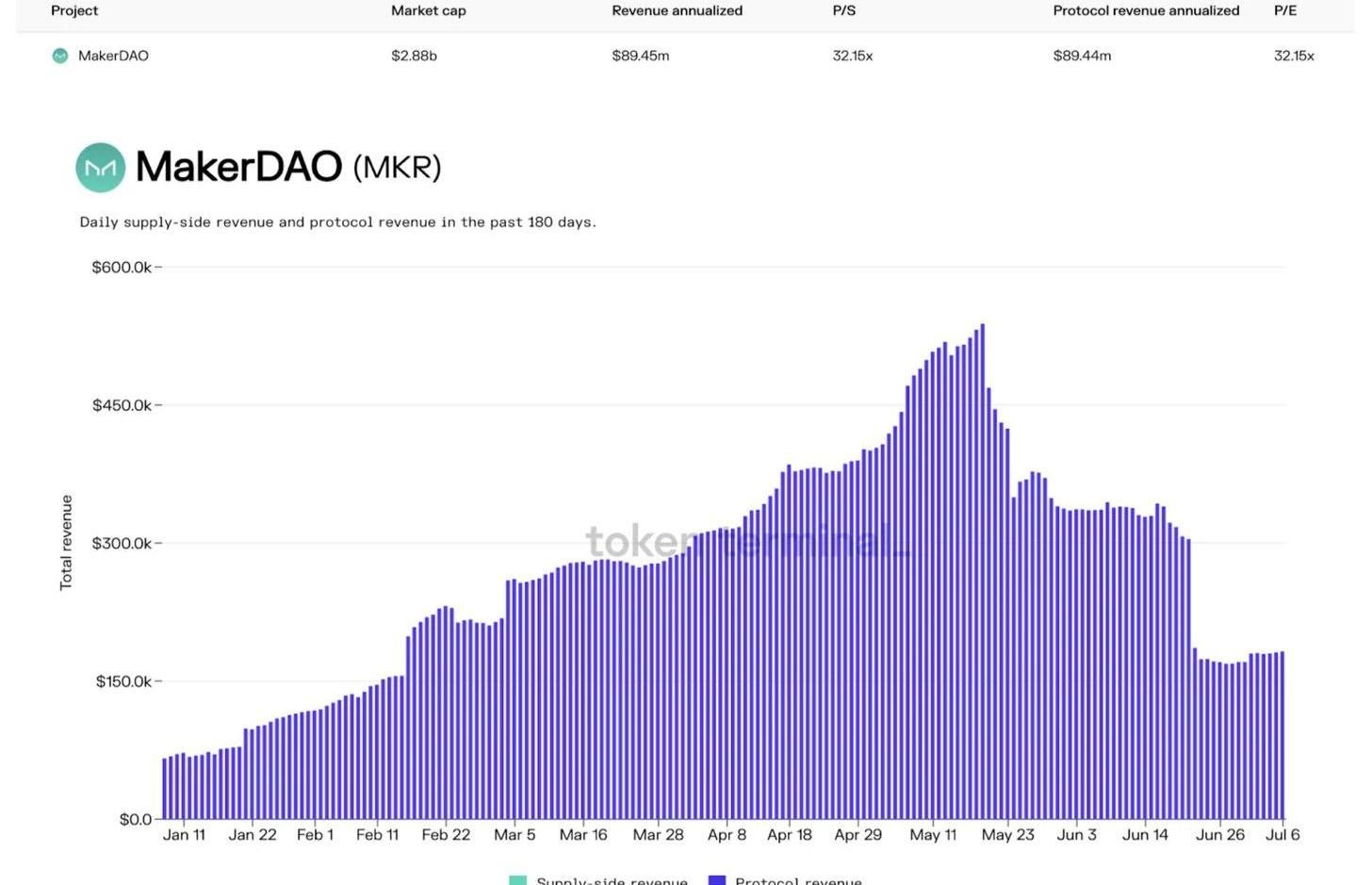

上圖是TokenTerminal最終得出的結論。乍一看可能并不是很好理解,不要著急,我們將從左向右依次解釋圖表內每列數據的具體含義。最左邊一列是「項目名稱」。左數第二列是「總市值」,TokenTerminal選用的是代幣全流通后的總供應市值,而非實時流通市值。我們認為這個選擇還是比較合理的,雖然理論上來說,代幣供應量無上限的項目會在這一計算方式下獲得一定優勢,但如果采用實時流通市值,那么代幣當前的解鎖進度將成為一大干擾項,比如Lido的代幣暫時只解鎖了2.8%,而Aave的代幣則已解鎖了80%,得出來的數據必然會有較大差異。左數第三列是RevenueAnnualized,「年度總收入」。這項數據指的是在一年的時間范圍內,用戶使用某一項目需要支付的費用總和,比如使用以太坊支付的所有gas費用,或是使用Uniswap支付的所有手續費用。至于費用最終流向了那里,項目本身是否能夠留下一部分,這些后續可能暫時通通不考慮。右數第三列是「總市值/年度總收入」,這里TokenTerminal想要類比的概念是市銷率,雖然嚴格意義上來說與傳統市場仍有一定差異,但二者的邏輯是相通的。理論上來講,同一賽道內,該數值越低代表著項目越被低估。右數第二列是ProtocolRevenueAnnualized,這也是整個圖表中最容易混淆的一個概念。前面我們曾將RevenueAnnualized稱為「年度總收入」,這里我們會將ProtocolRevenueAnnualized稱為「歸屬于協議本身的年度收入」,二者之間的區別在哪里呢?這就需要考慮前文曾忽視掉的那些后續可能了。以Sushiswap為例,用戶使用該DEX需要支付0.3%的手續費用,其中0.25%歸屬于流動性提供者,剩下的0.05%則將歸屬于協議自身,其價值會返還給所有SUSHI持幣者。因此我們可以看到,Sushiswap這一列的數據是6621萬美元,只是「年度總收入」這一列數據的六分之一。最右邊一列是「總市值/歸屬于協議本身的年度收入」,這里想要類比的概念是市盈率,和上文市銷率一樣,該數據并不追求定義的絕對吻合,而是只追求邏輯上的相通。理論上來講,同一賽道內,該數值越低代表著項目越被低估。基本概念解釋完了,接下來該來看看該如何解讀這張表格了。根據項目收入分配機制的不同,TokenTerminal將該圖表內的所有項目分為了三大類,具體差異如下:第一類項目僅有「年度總收入」,不存在「歸屬于協議本身的年度收入」,即項目本身不會保留任何收益,這些項目將僅有P/S,沒有P/E。此類項目的代表為比特幣、以太坊等公鏈,用戶支付的所有費用均會流向礦工。值得一提是,圖中將Uniswap也歸為了這一類,但經Odaily星球日報查詢后發現這其實是一個小錯誤——TokenTerminal的解釋是Uniswap所有的手續費收入都會流向LPs,但事實情況并非如此,V2版本之后的Uniswap僅有0.25%的收入會流向LPs,剩下的0.05%則會流入Treasury,所以理應將Uniswap歸為第二類。結合具體數字可見,此類項目中,以太坊和BSC的P/S要明顯優于比特幣。第二類項目既有「年度總收入」,也有「歸屬于協議本身的年度收入」,這些項目既有P/S,也有P/E,且二者數字并不相同,在TokenTerminal的圖表中,此類項目的樣本數量最為豐富。此類項目的代表為就是前文提到的Sushiswap和Uniswap,其他一些不同方向的DeFi項目也可歸為這一類,比如Compound,用戶支付的利息費用總和將分別流向LPs和Treasury。

Uniswap更新應用界面,新增熱門Token數據縱覽和擴展Token搜索導航選項:10月13日消息,Uniswap宣布更新網頁應用界面,新增更多Token數據、發現、搜索和導航功能。其中,Token頁面允許用戶發現并比較Uniswap Web應用上所有Token,包括價格、價格變動數據、鎖倉量和成交量等信息。

此外,新頁面允許用戶在Uniswap網頁應用中輕松查找和導航Token。[2022/10/13 10:33:25]

結合具體數字可見,此類項目中,Polygon之上的頭部DEXQuickswap在P/S和P/E數字上均名列榜首,緊隨其后的是依然是幾大DEX,包括BSC龍頭Pancakeswap以及老牌項目Sushiswap。相較于DEX,Compound、Aave等借貸協議在P/S上尚有一戰之力,但在P/E上卻存在著明顯的差距。第三類項目稍微有些特殊,這些項目既有「年度總收入」,也有「歸屬于協議本身的年度收入」,但二者完全一樣,即P/S和P/E數字相等。此類項目的典型代表就是MakerDAO,所有的利息收入都將流向協議本身,之后再以回購形式將價值返還給所有MKR持幣者,所以從圖中可見其P/S和P/E數字都是32.15x。

Cardano創始人稱馬斯克收購推特“就像閃婚”:9月14日消息,Cardano創始人在推特就“馬斯克收購推特”一事評論道:“馬斯克收購推特就像場閃婚,我從沒見過這樣的事。”[2022/9/14 13:29:13]

圖表中可歸為此類的項目數量并不多,除了MakerDAO只有近期大火的NFT游戲AxieInfinity。數據上雖然AxieInfinity明顯更勝一籌,但鑒于這兩家的業務方向差異過大,所以也沒必要太較真。透過這份數據統計,我們可以看出TokenTerminal在嘗試建立一套統一標準,以將市銷率、市盈率這些進階數據指標引入紛雜的加密貨幣市場,但整體來看,TokenTerminal的所采用的這一分類原則是否合理仍存在著較大的商榷空間。一個比較明顯的問題是,基于收入分配機制的分類方式無法精準區分賽道及業務方向上的差異,比如MakerDAO就和AxieInfinity一起進入了第三類,如果Uniswap沒有在V2版本后更改手續費分配機制,那么它將和幾大公鏈一起流入第一類。再退一步說,即便能否準確識別賽道差異,投資者也不能僅依據這些P/S、P/E數字武斷地做出投資決策。TokenTerminal提供的只是一個理想化的靜態指標,就像Uniswap一樣,項目僅需一次收入分配調整即可直接影響數字結果,短期的市場熱度也會帶來較大的數據波動,比如AxieInfinity近期熱度極高,各項指標都相當可觀,但項目熱度能否維系仍有待觀察。判斷一個項目的價值潛力是一件極其復雜的工具,團隊實力、資方背景、資金流量、用戶數量、經濟模型、開發進度、競爭環境、市場情緒……任何一個因素都會對最終結果造成極大影響,因此投資請務必謹慎。話說回來,雖然TokenTerminal只是提供了一個較為雛形的數據分析方式,但他們將PS、PE概念引入加密市場的嘗試絕對值得肯定。新的數據模型提供一個全新的參考維度,如果手動將同一個賽道內不同項目的數據歸納整理,仍可得出較有價值的對比結果,有助于投資者做出決策判斷,也有助于推動市場的進一步成熟發展。近期,一級市場上數據服務賽道的熱度已有攀升之勢,Chainalysis、CipherTrace、Kaiko等多家鏈上數據服務商均完成了較大額融資。數據是基礎設施的重要組成部分,隨著未來行業數據分析模型的進一步豐富,更多的高階數據必將以更加合理的形式呈現在投資者面前,加密貨幣市場的估值體系必將受益于此,逐漸走向標準化、精細化。

今日恐慌與貪婪指數為28,等級轉為恐慌:金色財經消息,今日恐慌與貪婪指數為28(昨日為22),恐慌程度較昨日有所減少,等級轉為恐慌。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/9/10 13:21:47]

軟銀“愿景基金”CEO淡出軟銀,將推出自己的新基金:7月7日消息,軟銀集團執行副總裁、“愿景基金”CEO拉吉夫·米斯拉將淡出軟銀,轉而開創自己的事業,目前正在為一個新基金而融資。米斯拉是軟銀創始人孫正義的得力助手,也是軟銀的核心締造者之一。知情人士稱,米斯拉將辭去軟銀集團的職務,只保留其在“愿景基金”的高級管理職位。(新浪科技)[2022/7/7 1:58:23]

Tags:TOKEKENTOKENSWAPMCSS TokenWaifu TokenKickToken(new)MiniSwap

撰文:RickyLi、SiddharthLalwani、HongxuYan,就職于AltonomyVentures自動做市商機制,以其常數級別的時間空間占用的優勢,被許多去中心化交易所采用.

1900/1/1 0:00:00自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯。目前,通過Maker、Compound和Aave等平臺,大部分的DeFi都是以過度抵押的形式提供相對循環的用例.

1900/1/1 0:00:00頭條 FusangCorp即將基于區塊鏈開啟數字化IPO并于FusangExchange公開上市FUSANGGroup的母公司FusangCorp即將進行IPO.

1900/1/1 0:00:00本文來自LDCapital,原文作者T.Y這個世界上無數的區塊鏈玩家,拿著自己的鈔票沖向DeFi與NFT的市場,并且在市場下跌中損失慘重。這正是我們所處于的大泡沫時期的真實寫照.

1900/1/1 0:00:00對于加密企業/團隊來說,監管的收緊可能會導致嚴厲處罰,包括罰款、限制等。為避免這種情況,必須及時做出調整,遵守FATF的規定.

1900/1/1 0:00:00作者|AnastasiaMelachrinos、ChristianPfister翻譯|布蘭01穩定幣的分類與代表穩定幣可以被定義為旨在保持相對于基準的穩定價格的加密資產,基準通常由法定貨幣提供.

1900/1/1 0:00:00