BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+1.43%

ETH/HKD+1.43% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD+0.98%

ADA/HKD+0.98% SOL/HKD+4.41%

SOL/HKD+4.41% XRP/HKD+0.92%

XRP/HKD+0.92%不可否認,USDC和Circle今年勢頭兇猛。USDC半年內市值從40多億美元漲到近250億美元,占穩定幣市場三分之一,與USDT的份額差距越來越小,大有反超之勢。不久前,USDC在波場鏈發行,而據Circle公司今年對USDC的計劃,還要擴展到10條新的鏈上。今天,又有重磅消息放出,Circle將通過ConcordAcquisitionCorp上市,后者是一家上市的特殊目的收購公司。上市后Circle的估值將達到45億美元。從2013年創立,到2016年專注于加密貨幣市場,再到推出美元穩定幣USDC,憑借著“合規”優勢,Circle一路進擊。一直以來USDT因為合規和不透明的問題飽受詬病,與之相比USDC似乎“清白”一些,不過這背后也藏著不少“秘密”。一、Circle與USDC的進擊

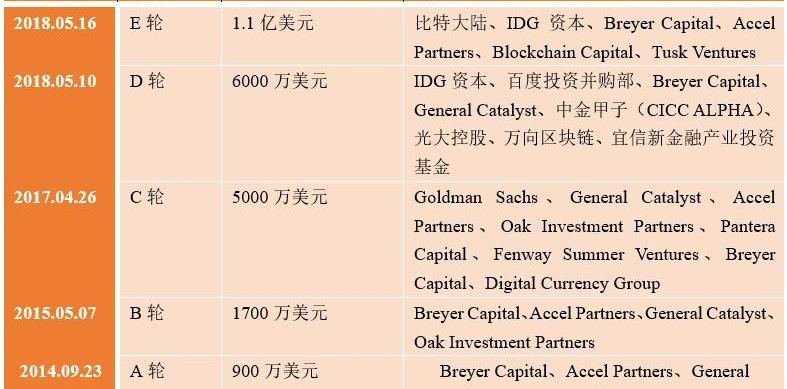

USDC的發行方是Circle公司,運行依賴于CENTRE聯盟。Circle2013年于波士頓創立,由于擁有一款提供法定貨幣轉賬服務的產品CirclePay,也被稱作“美國支付寶”。2016年開始,Circle專注于發展加密貨幣市場。2018年,Circle的美元穩定幣USDC正式上線。當年公司的D、E輪融資,吸引了比特大陸、IDG資本、百度、光大集團、萬向區塊鏈和中金公司等參與,可以說中資背景雄厚。

USDC鑄造原理是:每存入一美元現金,就會鑄造1枚USDC。如果將USDC贖回為現金美元,那就會相應地銷毀一枚USDC。換言之,USDC的鑄造過程類似金本位時期的紙幣:USDC的鑄幣上限,就是USD的總供應量。看起來跟USDT是一回事,但是USDT背后的Tether和Bitfinex因為合規和儲備金不透明等問題,經常被人質疑詬病;USDC倒是因為“合規”,出圈很快。進入2021年,Circle的布局越來越快,大有超越USDT的架勢。1月1日,USDC市值僅有40多億美元,占比不及USDT的三分之一。1月26日,Circle帳戶和API服務正式開始支持Solana區塊鏈上的USDC。1月27日,Circle推出了一種新的API,能夠通過自動清算系統進行USDC和USD之間雙向的無縫轉賬。3月20日,USDC市值首破100億美元,穩定幣市場占比逼近四分之一。3月25日,Circle宣布了針對NFT市場和供應商的支付解決方案。4月13日,Facebook穩定幣項目Diem的前執行副總裁DanteDisparte加入Circle,擔任首席戰略官兼全球政策負責人。此后,USDC市值占比開始達到USDT的一半。

USDC和DAI暫時出現輕微脫錨,Circle尚未回應硅谷銀行風險敞口:3月11日消息,受硅谷銀行事件影響,USDC和DAI暫時出現輕微脫錨。據行情顯示,USDC暫報0.9952美元,DAI暫報0.9963美元。Curve平臺穩定幣3pool出現輕微比例傾斜,其中USDT占5.95%,USDC和DAI分別占44.56%和49.48%。根據Circle今年1月審計報告內容顯示,Circle在美國多家受監管的金融機構中存有儲備金,其中包括硅谷銀行(SiliconValleyBank)以及Silvergate等。該報告由德勤審查和證明。目前Circle并未回應硅谷銀行的風險敞口。

據Circle2022年度報告顯示,資產儲備方面,約80%的USDC儲備是3個月期美國國債。到2023年1月底,將轉移這些Circle100%持有的儲備由貝萊德管理,由紐約梅隆銀行(全球最大的托管人)托管。其余約20%為現金,由8個受美國監管的銀行合作伙伴分別持有。[2023/3/11 12:55:47]

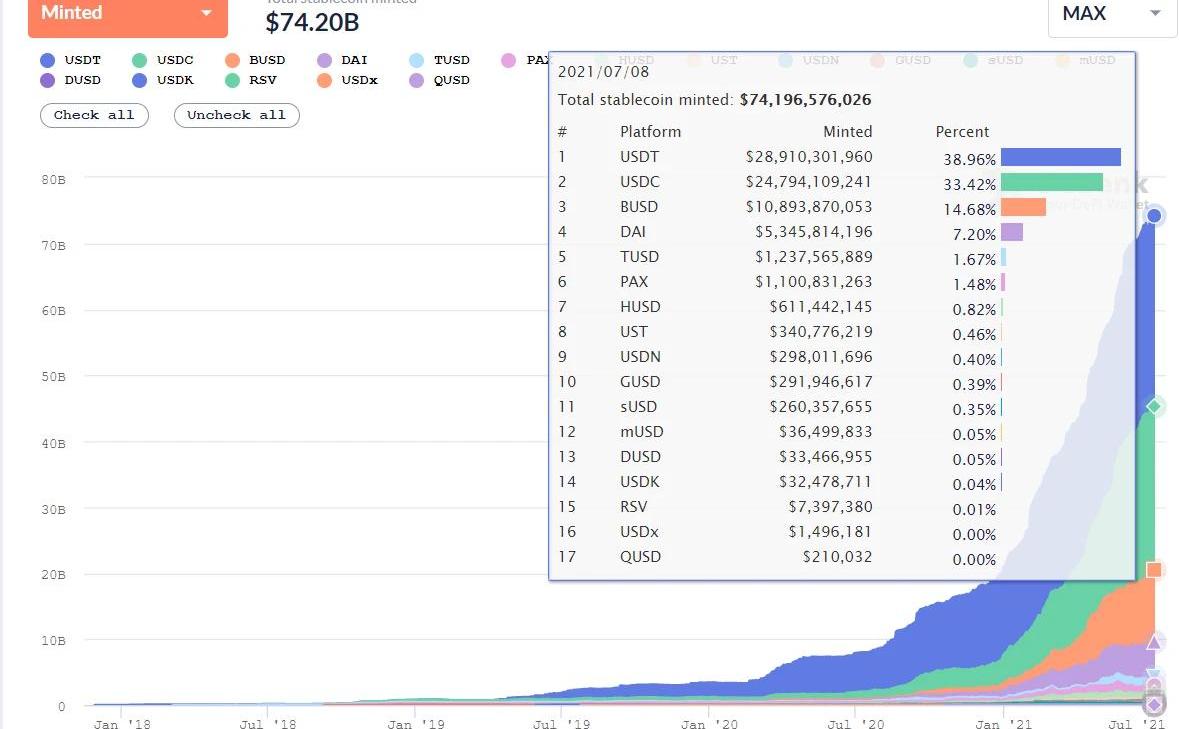

5月12日,麥肯錫前CFOJeremyFox-Geen加入Circle,擔任CFO。5月25日,幣市大跌后,USDC市值漲至200億美元。5月29日,市場放出消息,Circle或通過SPAC方式借殼上市。5月31日,Circle宣布已經籌集了4.4億美元。籌得資金將用于拓展新市場并壯大Circle團隊。6月10日,面向機構的CircleYield推出,是現在Coinbase儲蓄計劃的搶先體驗版。6月22日,USDC市值在穩定幣市場的占比超過三分之一。6月29日,Compound推出Treasury,支持USDC儲蓄。6月30日,Coinbase推出USDC儲蓄服務。7月1日,USDC在波場鏈發行,當天流通量突破1億枚。至去年底,USDC已從以太坊擴展到Stellar、Solana和Algorand。近期,Circle宣布將會繼續擴展到波場、Polkadot、Celo等十個區塊鏈上。截至本文撰寫時,USDC的市值已達247.94億美元,占穩定幣市場33.42%,非常接近USDT的38.96%了。

數據:過去一周Circle USDC流通量減少9億美元:12月25日消息,據官方消息,12月15日至12月22日期間,Circle共發行46億美元USDC,贖回56億美元USDC,流通量減少9億美元。截至12月22日,USDC總流通量為441億美元,儲備量為444億美元,其中現金64億美元,短期美國國債379億美元。[2022/12/25 22:06:24]

Circle在一開始就說要打造一種“可編程貨幣”,在官方網站上表示:“我們的使命是重建整個宏觀經濟的基礎區塊。我們要重新定義貨幣的本質,顛覆大家對價值交換的理解,所以推出了可編程的數字貨幣。由于有區塊鏈,經濟系統將變得更加智能互聯、靈活高效,可以瞬時響應、全球聯通,相比之下安全和隱私都有更好的保障。”最初,Circle集團嘗試過加密貨幣的許多業務類型,交易所、錢包、支付、投行都有下注,或許也是為USDC鋪路。

Circle的老板也表示,現在“錢”變成了一種數據類型,會用人們想不到的方式去重塑電子商務,甚至是企業本身的運作方式、有可能在將來,企業就是通過軟件和智能合約來經營的。二、反超USDT?

USDC不是唯一的,也不是最早的穩定幣,但算得上是加密貨幣界最倡導合規的穩定幣,今年獲得了相當大的關注。USDT于2014年推出,比USDC早了四年,抓住了加密貨幣最重要的早期窗口。長期以來,市場上只有USDT這一種美元穩定幣,直到2018年3月TrueUSD誕生后,才打破了壟斷。TrueUSD曾一度與USDT平分天下,甚至在2018年很長一段時間內占比超過了USDT,成為穩定幣市場的老大。今年初,紐約檢方控訴泰達后,Bitfinex和Tether以支付1850萬美元的方式,與紐約州總檢察長辦公室達成和解,結束了于2019年中旬開始的法律糾紛。但市場還是對USDT放心不下。USDT有先發優勢,不過暴雷風險也是眾所周知。USDC超越USDT,在歷史上也真實發生過。當時USDC剛上線不久,發展勢頭十分兇猛,甚至在2019年Q1超越TrueUSD成為穩定幣老大,市值是USDT的五倍多。最近兩年來,穩定幣市場井噴式增長,競品也越發多樣,但其中唱主調的還是USDC和USDT。1.合規持牌

MeritCircle宣布完成1億美元融資,正創建DAO組織:11月6日,MeritCircle宣布在Copper平臺通過Balancer Labs Liquidity Bootstrapping Pool完成1億美元融資。目前,MeritCircle正在創建DAO去中心化自治組織,計劃為建設元宇宙的開發者提供“Play-to-Earn”機制。[2021/11/6 6:35:16]

USDC的“合規性”似乎很招人喜歡,投研平臺Blockfer在對比USDT和USDC的時候,就表達了很明顯的傾向:總分10分,由于不合規,USDT只有5分,USDC能有9.5分。實際上,近一年來,USDC的使用越來越廣,流動性已經很接近USDT了。Blockfer給USDT打了9.5分,但USDC只低了0.5分。顯然,USDT的弱點,就是USDC的優點。USDC“流動性強,公開透明,易于使用,值得信賴,費用很低,安全性高”。其實Circle在合規上的布局很早。即使是金融監管最嚴格的紐約州,也為Circle的“誠意”打動,在2015年6月,就把史上第一張比特幣牌照發給了Circle。這份牌照,就包含了紐約州對Circle在投資者保護、反洗錢、網絡安全合規上的認可。2.贖回自由靈活

相比USDT使用Omni鏈,USDC一開始就發行于以太坊鏈上,所有人都可以監督鑄造、流通和交易的過程,可以輕松地轉移到個人加密錢包里。不過USDC的真正優勢,其實不在鏈上,而在鏈上鏈下的交互中。大部分散戶都是通過場外交易買賣USDT的,所以可能很少會關注到“贖回”條件。實際上,在OTC平臺的操作屬于二級市場,會在一定程度上影響價格,但不會動搖供應量。在一級市場上,如果是要把USDT贖回成USD,就必須滿足10萬美元的最低金額要求。這也是為什么USDT的流動性更高——大部分人其實只能在二級市場轉讓穩定幣的所有權。而對USDC來說,只要有Circle的賬戶,就可以按1:1比例直接兌換回USD,對應地也會銷毀USDC、減少供應量,整體管理類似于開放式基金,更加靈活。當然,由于各國都有一定的外匯管制,所以無論是USDT還是USDC,真正“贖回”的人很少,大部分都是在場外直接“轉讓”,從而換成本國法幣。但至少,USDC的靈活性是個不容忽視的信號。不過,隨著USDC被VISA接受,它就越來越有可能成為直接的支付方式,連OTC出金都不用了。3.生態體系不斷擴張

動態 | Circle向以太坊網絡新增發2,499萬枚USDC:據DAppTotal.com穩定幣專題頁面數據顯示:09月06日02時44分 ,USDC發行方Circle向以太坊網絡新增發1筆價值2,499萬美元的USDC, 塊高度為:8491745,交易哈希值為:0x11dd2d00704a0737c16c6d4085153a2a1e34cc0d26f6521495404d5cc8be8d31 。截至目前,Circle在以太坊網絡上的ERC20 USDC總發行量已達452,086,388枚。[2019/9/6]

目前,USDC已經上線多個交易所,流動性僅次于USDT。USDC的宣傳中,也特別強調了在跨境轉賬中的作用。USDC除了可以在鏈上用作加密貨幣交易支付手段,還可以用于現實世界的交易。今年3月,Visa宣布將允許使用USDC在其支付網絡上進行交易結算,并與數字資產銀行Anchorage合作完成了第一筆交易:Crypto.com將USDC轉賬至Visa在Anchorage的以太坊地址。不久前,雪茄店UndergroundCigars還宣布,客戶可以用USDC購買店內的雪茄。為了推廣USDC,Circle甚至同Compound和Coinbase合作,推出了4%APY的儲蓄計劃。和傳統銀行0.05%的APY相比,這個利率是非常誘人的。如果是在DeFi平臺,回報率可達8%甚至更高。6月30日,Coindesk電視臺FirstMover頻道采訪Circle的CEOJeremyAllaire,當時Allaire對USDC的發展相當自信。一般都覺得,如果美國發布數字法幣,就會對USDC帶來巨大沖擊。但他覺得,正是由于私人部門積極參與,USDC發展良好,美國才沒有發行數字法幣的必要。這一點,美國官方也是認同的。今年6月底,在美國猶他州銀行家協會年會上,美聯儲監管副主席RandalK.Quarles發表演講時就提到“私營部門的穩定幣可能會促進更快、更便宜的跨境支付”,而且CBDC要推出就要考慮抗攻擊、提升小額轉賬速度,成本和風險比潛在收益更高。所以,“我們不需要害怕穩定幣。美聯儲歷來支持承擔責任的私營部門創新……全球美元穩定幣網絡可以通過更快、更便宜的跨境支付來鼓勵使用美元,并且與CBDC相比,它的部署速度可能會更快,缺點也更少。”三、“合規”就值得完全信賴?

聽證會 | Circle首席執行官:交易所Poloniex將交易業務轉移到百慕大是因SEC很容易認定加密資產為證券:金色財經直播報道,美國加密貨幣監管聽證會正在進行。美國銀行住房和城市事務委員會主席Mike Crapo對Circle首席執行官Jeremy Allaire提出疑問:“Circle的交易所Poloniex把交易業務轉移到了百慕大,為什么?”Jeremy回答道:“SEC給的定義太狹小,很容易認定加密資產為證券,但其實它們可能是商品或者效用代幣。不過,加密行業當然還是需要監管的。更多內容請點擊原文鏈接。[2019/7/31]

合規歸合規,對USDC來講,這既是優勢也是劣勢。合規的Circle比原來的USDT在某些方面更加中心化,反而可能讓自己處在更深的輿論漩渦中。1.誰的財產?

USDC的鑄造、運維都依賴Circle公司。這就意味著,用戶資產隨時可能會被Circle凍結或沒收,理由是“違反監管條例”或“存在違法行為”。購贖必須KYC。用戶要把所有的身份信息都交給Circle,這對重視隱私的人不是件好事。雖然USDC是在以太坊上鑄造的,但是背后的CENTRE聯盟建了一個很特殊的黑名單。如果你出現在這個黑名單上,恭喜你,里面的資產會“徹底、永遠無法恢復”。USDC既轉不出去,也轉不進來。換言之,USDC的“錢包”和交易所的錢包,就沒什么區別。去年6月16日,CENTRE首次激活黑名單函數功能,將某個地址的10萬USDC拉黑。當時這一程序是CENTRE控制的地址0x5dB0115f3B72d19cEa34dD697cf412Ff86dc7E1b開啟的。

TheBlock在報道時做了下研究,發現被凍地址是因為疑似盜取他人代幣才被封禁的。CENTRE說是根據“有關部門”的要求凍結了資產,但從未回應到底是哪個部門、什么人要求凍結的,有什么法律依據。今年4月23日,CENTRE又凍結了7個地址,其中最大的一個地址存有1700多枚ETH。從代碼來看,既可以凍結,也可以解凍。但若是如此,似乎USDC凍結“不可恢復”的說法就有問題了。而CENTRE也從未提及或啟用解凍的功能。總而言之,在凍結資產的問題上,USDC的發行方一直語焉不詳,沒有正面回應質疑。眾所周知,美國政府很喜歡搞制裁,最著名的手段就是凍結銀行資產。這似乎和美國獨立宣言中對財產權的推崇不太吻合,但只要是中心化的實體就無法避免這一問題。目前,似乎也只有DeFi的代幣,如DAI或AUGMINT可以回應這種問題。至少,它們的協議中是沒有寫入“凍結”的程序的。2.審計報告為什么不準時了?

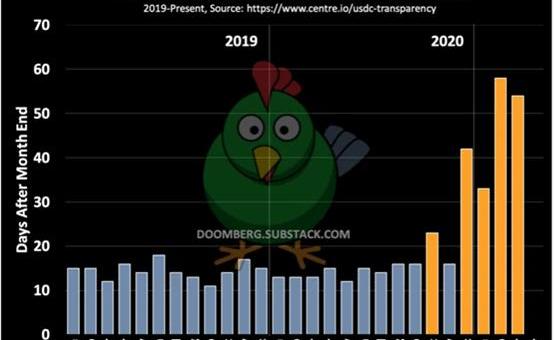

按慣例,Circle應該在每個自然月結束后半個月內發布審計報告,向用戶披露美元現金儲備情況。但最近,每個月的審計報告,都要等兩個月才能看到。最新一期審計報告,還是6月份發布的4月報告。

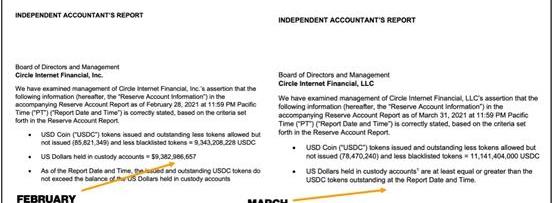

其實,審計的過程沒有想象中那么復雜。Paxos和Gemini出得很慢,但也沒超過一個月;TrueUSD更是可以7*24實時提供審計結果。相比之下,USDC的“合規審計”似乎有點慢。而且,細心的投資人在看會計報告的時候,一定會發現很多有意思的細節。比如說,最近兩份報告里,具體的美元儲備數字都不再公布了,取而代之的是一句耐人尋味的套話:“截至本報告發布時,Circle托管在第三方銀行的美元現金數量,大于或等于發行在外的USDC數量。”

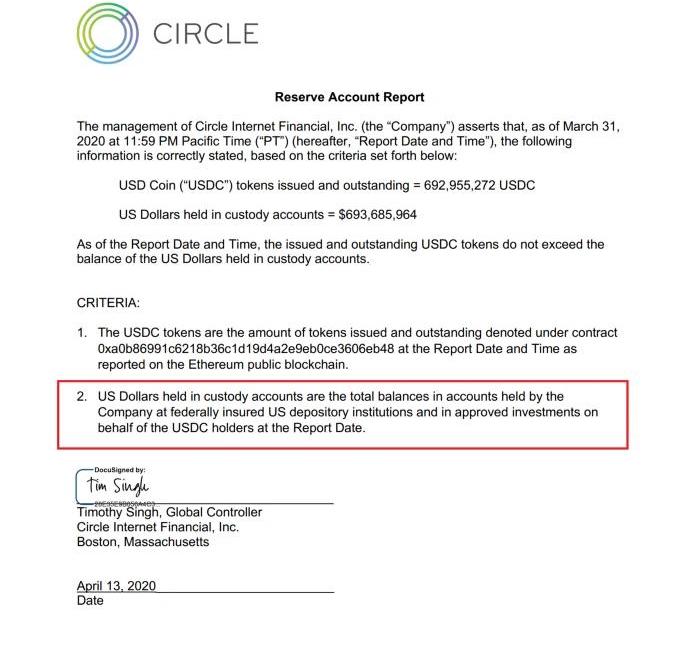

今年的USDC確實發展迅猛,但在“合規”上也面臨著和USDT差不多的問題。比如,Doomberg的分析員就根據Coinmarketcap里的市值數據,和審計報告發布時間疊加,發現審計報告發布延遲的這幾個月,恰恰是USDC大量增發的時候,目前的官方信息很難不讓人產生聯想,揣測增發的背后是不是真的有足夠的美元支持?另一個隱憂是Circle在收到用戶委托的美元后,拿這筆錢做了什么。畢竟250億美元不是個小數目。一開始,Circle承諾的是完全現金儲備托管。但去年3-4月疫情期間,比特幣下挫50%,Circle更改了條款內容,變成:“托管的美元數量,指Circle公司存在美國境內的參與了聯邦儲蓄保險計劃的銀行里的現金,以及代表USDC持有者所做的‘獲批的投資’,在本審計報告發布之日,記錄在資產負債表上的美元數量。”

Circle說是用來做“獲批的投資”,但從沒在審計報告里明示到底投的是什么。Coindesk根據Circle獲得銀行牌照的44州政策,做過一次分析:最理想的是Circle在監管較嚴的德州,投資政府債或貨幣市場共同基金,資產相對安全;但是,如果是在寬松的賓州、新罕布什州,Circle是不會受任何限制的。習慣OTC的散戶可能還不太敏感,但持倉大戶就不同了。他們要在一級市場上購贖,如果Circle投資失敗,就意味著事實上USDC對應的美元儲備平衡會被打破,USDC就會大幅貶值,最后受傷的還是投資人。

如果今年年初有人對我說,NFT的銷售額將輕松突破10億美元,知名投資人GaryVee將推出NFT項目,AxieInfinity將成為五大NFT游戲之一,我會回答:“我只相信其中的一個.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供。消息面的利空再度降臨,但是市場反應不大,現在市場對于利空已經脫敏了,消息上的利空影響不大.

1900/1/1 0:00:00星球日報經授權轉載,內容有刪減編輯,誰是目前硅谷最有權勢的女性?或許凱蒂·豪恩(KatieHaun)稱得上其一,她是硅谷著名風投AndreessenHorowitz的普通合伙人.

1900/1/1 0:00:00撰文:鄒傳偉,萬向區塊鏈首席經濟學家作為能觸及一般投資者的合規比特幣金融產品,比特幣ETF一直很受關注.

1900/1/1 0:00:00「41歲的外國人在加拉比托的赫莫薩海灘溺亡。」6月23日時,刊登在哥斯達黎加當地媒體的這則事件新聞并未引起注意,直到新聞中溺亡的「41歲外國人」被證實為是比特幣的早期投資人、MPEx交易所創始人.

1900/1/1 0:00:00七月的第三周,我們整理了一份囊括了7個熱門項目的IDO名單。下文中,我們從項目名稱、定位、代幣進展和IDO詳情等幾個維度介紹這些新項目.

1900/1/1 0:00:00