BTC/HKD-1.02%

BTC/HKD-1.02% ETH/HKD-1.63%

ETH/HKD-1.63% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD-2.54%

ADA/HKD-2.54% SOL/HKD-1.73%

SOL/HKD-1.73% XRP/HKD-3.06%

XRP/HKD-3.06%

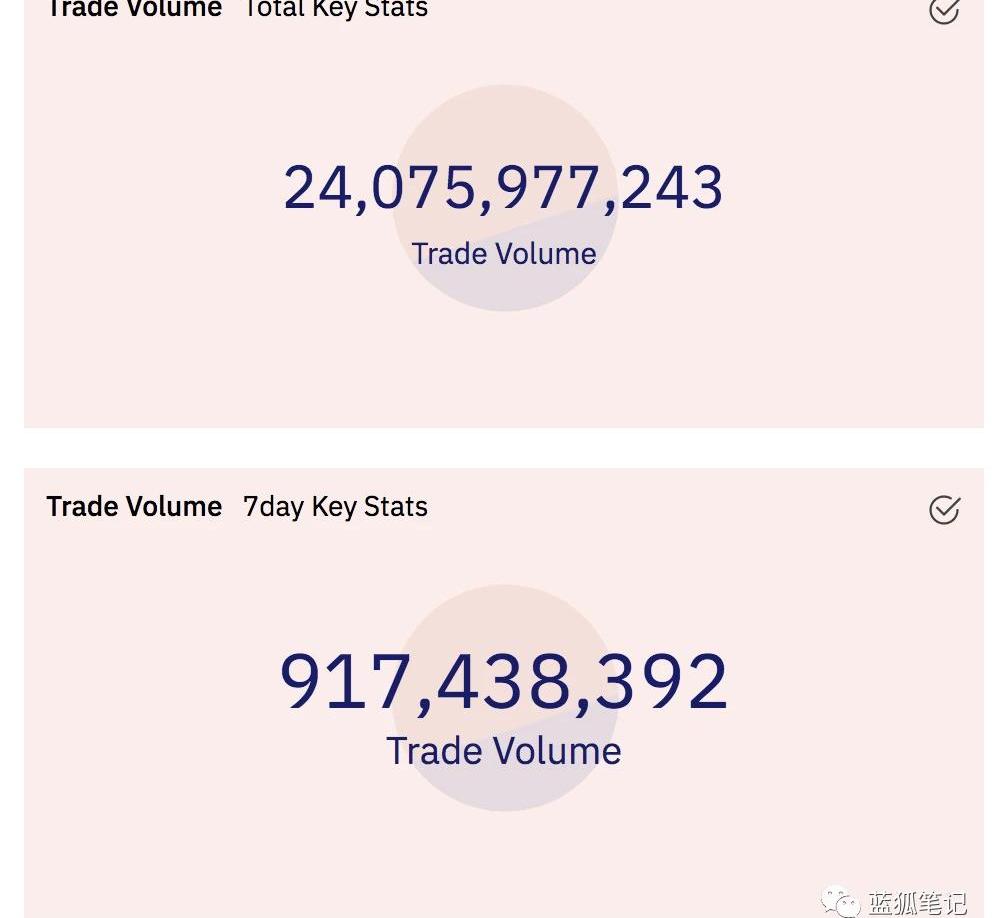

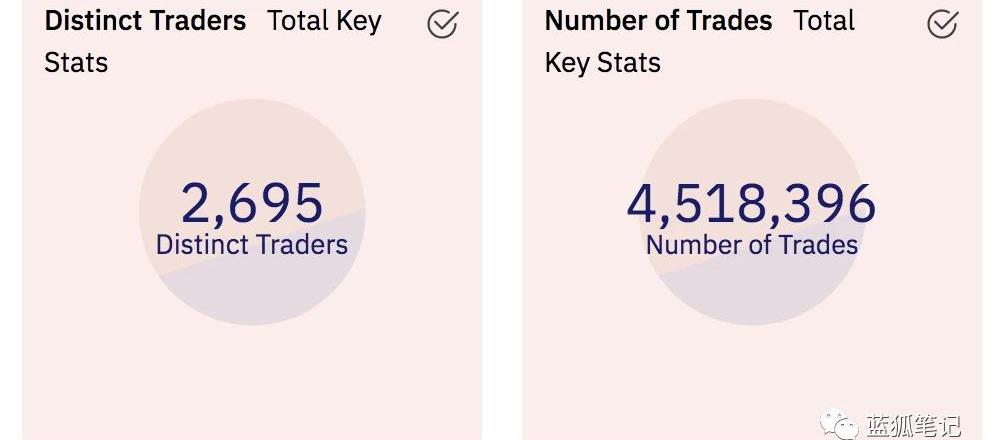

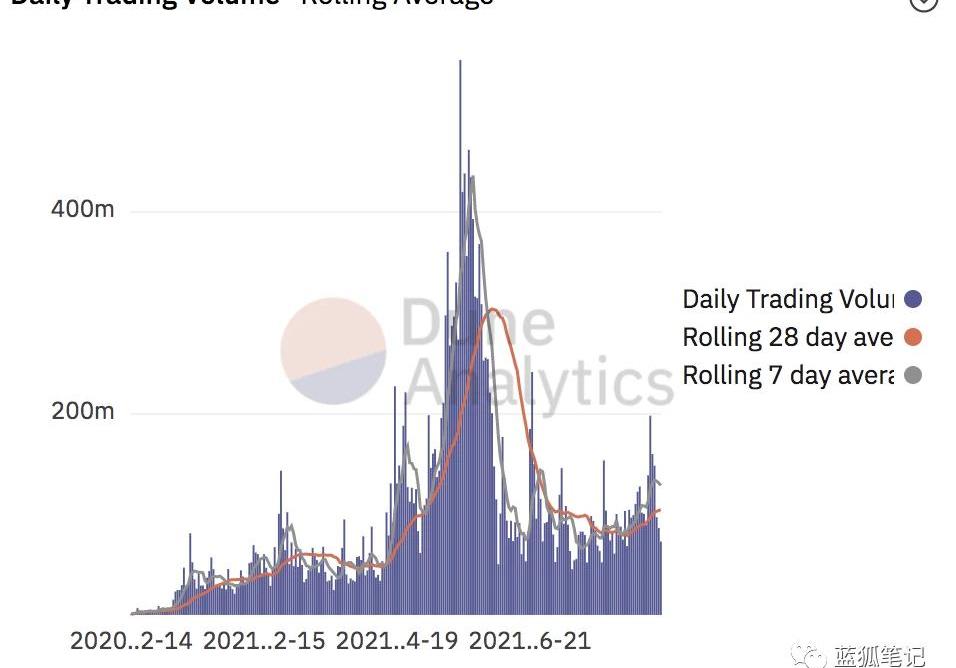

DeFi期貨合約領域在發展如今的DeFi,借貸和交易領域已經初步發展起來了,目前三個主要的DeFi借貸協議的未償還貸款量高達220億美元,DEX最近12個月的交易量超過8100億美元。相對而言,期貨合約的發展要滯后一些,目前交易量排名靠前的PerpetualProtocol歷史累計的交易量為240億美元,而Uniswap在最近30天的交易量超過360億美元。

根據Messari統計,今年5月份CEX現貨交易量高達23,000億美元,而DEX則達到1,600億美元,DEX目前約占CEX7%左右的交易量。考慮到DEX是最近一年多才發展起來的,這個速度已經很快。而在期貨合約市場,5月份CEX的期貨交易量高達26,000億美元,而DeFi的期貨合約市場僅有107億美元,也就是0.5%的比例都不到。這種局面跟其底層設施的發展程度也有關系,對于合約和保證金交易來說,交易速度、費用、深度、品種等都是用戶關注的。而目前的DeFi期貨合約相對于CEX期貨合約來說,除了非托管和私鑰個人控制之外,在其他方面并沒有突出優勢。不過,隨著Arbitrum、Optimism等推出Layer2的方案、以及現有的側鏈方案等,交易基礎設施的改善會讓交易的速度、費用等方面都有很大的提升,且隨著代幣激勵和交易費用的增加,交易深度也會提升,從而推動DeFi領域期貨合約的發展。此外,對CEX的監管,也會在某種程度上推動DeFi期貨合約的發展。哪個期貨合約協議有機會達到DEX中Uniswap的高度?

CryptoQuant:比特幣鯨魚正在積累并持有比特幣:金色財經報道,CryptoQuant表示,隨著價格保持區間波動,比特幣鯨魚正在積累并持有比特幣。該公司用三個數據點來支持這一分析:交易所鯨魚比率、交易所流入代幣銷毀天數(CDD)和未花費交易輸出(UTXO)。[2023/7/28 16:03:13]

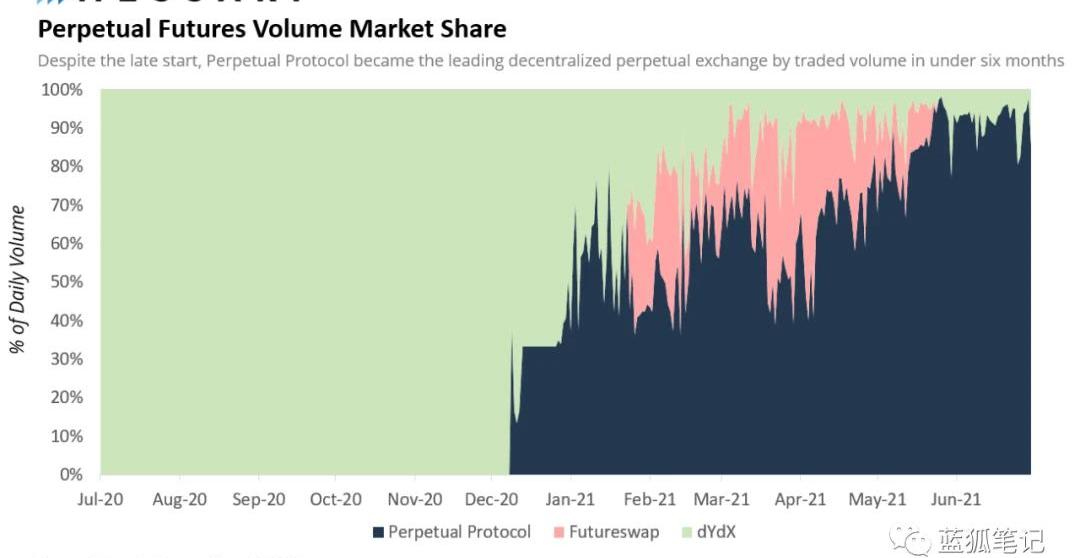

DeFi永續合約和保證金交易領域的協議現在越來越多,其中目前就交易量和交易人數等方面看,Perpetual協議暫時位居前列。在之前的很長一段時間,dydx的杠桿交易位居前列,不過隨著Perpetual協議的發展,dydx相比下來,并沒有那么耀眼。從下圖的市場份額變化,可以看到這一點:

有意思的是,就在不久前,dydx也推出了其代幣經濟激勵機制,其交易量和交易人數也在急劇增長,很可能在一定時間內反超Perptual。兩者的競爭才剛剛開始。dydx通過推出Layer2和代幣經濟激勵,其交易量和交易人數有明顯提升。而Perpetual也正在計劃推出其V2版本Curie,試圖在Layer2、集中流動性、多資產保證金、人人可以構建永續合約市場、代幣經濟升級等進行迭代,以提升其競爭力。按照DeFi的發展趨勢,未來會涌現出一兩家交易規模領先的DeFi期貨合約協議,誰會是這一領域的“uniswap”和“sushiswap”呢?Curie的出現

隱私DeFi項目Offshift主網將于3月首周上線:2月13日消息,以太坊隱私DeFi項目Offshift主網宣布將于3月首周上線,XFT Token合約將與2月2日重新部署至以太坊,并于2月27日公布LP的激勵信息。目前XFT可在Uniswap等DEX平臺進行交易。[2023/2/13 12:03:50]

Curie中文為居里夫人,用偉大的科學家居里夫人命名,也是一種形式的致敬。那么,Curie有哪些新的迭代?*采用Layer2帶來的可能性

在過去一年半時間里,從DEX協議的發展,我們看到了從不可能到可能的歷程。而如今,這一切會在去中心化的合約交易領域重現。對于合約交易來說,交易速度、費用以及深度等都很重要,之前PerpetualV1采用xDAI側鏈方案,PerpetualV2則將采用Arbitrum的L2方案。當然,隨著時間的推移,采用其他的L2方案也有可能。隨著L2落地的成熟,由于交易體驗的明顯提升,這會帶來更多的交易用戶,從而帶動交易量的上漲。L2對Perptual的影響在未來會逐步顯示出來。*充分利用DeFi的可組合性

得益于DeFi的可組合性,現在越來越多的去中心化期貨協議采用DEX作為其合約交易的執行層。在Perpetual的Curie計劃中,它計劃采用UniswapV3作為執行層。PerpetualV2會升級其vAMM模式,做市商可以將其通過vAMM生成的vToken置入UniswapV3池以提供流動性。簡單來說,用戶可以在PerpetualV2的ClearingHouse智能合約上存入USDC等抵押品,然后生成VirtualToken,簡稱為vToken。這些vToken在UniswapV3上有流動性池。PerpetualV2的交易會利用UniswapV3的流動性池。流動性池由vToken和vUSDC代幣對組成。在UniswapV3上的交易形成標記價格,底層資產的指數價格則由Chainlink提供喂價,用來計算資金費率。Curie計劃融合Perpetual協議的vAMM模型和Uniswap的V3,結合起來作為執行層,以提高資本效率和改善用戶體驗。除此之外,Curie的這種方案還試圖解決可持續性的問題。在PerpetualV1,沒有明確的交易對手方。用戶跟vAMM進行交易,也就是Perpetual協議本身相當于交易對手方,協議本身承擔了一定的風險。如果市場存在多空非常不平衡的狀態,盈利交易的結算可能會需要用到保險基金。保險基金中的資金來自于協議費用。保險基金的增長,降低了協議無法償付的風險。不過,它的可持續性也是有一定的前提,就是它需要交易量持續增長來支撐,通過交易量增長捕獲協議費用,從而實現保險基金的增長。不過,如果出現較大的多空不平衡,可能這些資金很快就會被消耗掉。為了緩解這個問題,PerpetualV2引入了交易對手方。任何一個多頭對應一個空頭。這主要得益于引入了UniswapV3的流動性池,引入了做市商。通過這種方法,減輕了對保險基金的壓力,減少對協議費用的依賴,提高了可償付能力。在PerpetualV1上,由協議的智能合約向盈利者支付USDC收益,而在PerpetualV2,在UniswapV3上vToken余額的變化,代表了交易的利潤或損失。此外,由于是基于vAMM模式,Perpetual協議也面臨滑點問題,UniswapV3的集中流動性則有利于降低滑點,減少交易價格波動風險。市場的波動,使得做市商有利可圖。通過UniswapV3,做市商可以設置提供流動性的價格范圍,可以減少滑點,并提高資金效率。關于集中流動性,可以參考藍狐筆記之前的文章《Curve的迭代:由線到面》。*杠桿化的流動性供應

幣安:將于8月31日暫停ETH存取款業務:8月29日消息,據幣安官方公告顯示,將從8月31日上午6點25分(UTC)開始,幣安將暫停以太坊網絡(ERC20)存取款業務。屆時,會對以太坊網絡(ERC20)進行錢包維護,維護大約需要三個小時左右。

維護完成后,將提醒用戶以太坊網絡(ERC20)的存取款重新開放。[2022/8/29 12:56:06]

Curie的升級還計劃引入杠桿化的流動性供應。也就是說,Perpetual協議的做市商,可以為其提供的流動性增加杠桿。

根據Perpetual項目的解釋,它當前支持最高10倍的杠桿。假設做市商存入1,000USDC,可以創建10,000vUSDC。假設ETH價格為5,000美元,那么,可以組成1vETH和5,000vUSDC代幣對為用戶提供流動性。此外,做市商也可以利用UniswapV3的特性,為其流動性設置價格范圍。從交易者的角度,交易流程基本相同,只是會通過Uniswap池上的vToken執行。*做市商角色出現

在PerpetualV1,當一個資產的vAMM標記價格和Chainlink的喂價有偏差時,交易者有機會賺取資金費用。在PerpetualV2,做市商可以為V2永續合約或者vToken的代幣對提供流動性,可以自定義價格范圍,也可以進行交易對沖。做市商成為Perpetual協議上的新角色。*任何人都可以構建永續合約市場

拜登數字資產責任創新型行政命令要求多個機構在9月5日之前提交相關反饋報告:金色財經報道,對喬·拜登關于加密貨幣的行政命令的大部分回應將在勞動節后到期。預計財政部和司法部的回應將對美國未來的加密貨幣政策產生特別的影響。根據3月9日的命令,各機構的七份報告應在命令發布后120天內提交給白宮,因此他們的最后期限為9月5日,即勞動節的第二天。

行政命令強調了機構間合作的必要性,但這些命令及其帶頭機構細分如下行政命令強調機構間合作的必要性,但命令及其牽頭機構分解如下:

財政部:關于與美聯儲合作特別感興趣的中央銀行數字貨幣或 CBDC 的報告。

司法部:對國會是否需要制定新法律以發布 CBDC 的法律評估。

美國財政部和主要市場和消費者保護監管機構:關于數字資產在市場和支付中的風險和回報的報告。

科技政策辦公室:一份關于加密貨幣在跨時間跨度能源轉型中的作用的報告。

司法部在財政部和國土安全部的幫助下:執法機構在“檢測、調查和起訴與數字資產相關的犯罪活動”中的作用。

商務部:提高美國在數字資產技術方面的經濟競爭力和利用的框架。(the block)[2022/8/29 12:54:16]

在Curie方案中,用戶可以創建永續合約市場。Curie支持UniswapV3TWAP和Chainlink預言機來確定指數價格。除了加密貨幣,Perpetual協議還計劃擴展到更多的期貨領域,如商品、股票和外匯。不過,這會帶來更大的監管壓力。任何人都可以構建永續合約市場,這里可開拓的空間很大。如果能運營得當,這會是一個很大的市場。*交叉保證金和多資產抵押

Januar 選擇 Tuum 作為核心銀行服務提供商:金色財經報道,Januar 是加密企業和機構投資者進入新數字經濟的合規門戶,已選擇 Tuum 作為核心銀行平臺,以實現其泛歐目標。Tuum 的銀行核心將用于為加密公司建立賬戶和支付解決方案,以便他們像任何其他業務一樣接收和發送付款。

Januar 是首批向加密企業和機構投資者提供法定加密軌道服務的支付機構之一。(finextra)[2022/6/10 4:15:36]

Curie支持用戶使用交叉保證金,支持交易者使用其帳戶余額作為共同的抵押品池來設置多個頭寸。此外,抵押的資產也可以有多種,例如,不僅是USDC,還可以使用ETH等多種代幣資產作為其抵押品。舉例來說,假設使用ETH作為抵押品為BTC/USDC的市場開設多頭頭寸。這時,如果BTC的美元價格上漲,當用戶平倉時,用戶可以獲得USDC的收益。如果BTC美元價格下降,當用戶平倉時,會根據其損失的情況,通過ETH來扣除,也就是說,用戶的ETH余額會減少。*代幣經濟機制迭代

PerpetualV1對所有交易收取0.1%的固定費用。其中50%進入保險基金,剩余50%分配給PERP代幣的質押者。在2021年5月份,Perpertual的協議收益曾高達430萬美元,這意味著在五月份,其PERP代幣質押者獲得了215萬美元的收益。當然,每個月的收入也會有波動。當前Perpetual協議累計捕獲了價值2400多萬美元的交易費用,隨著未來交易量的提升,協議費用會持續上升。

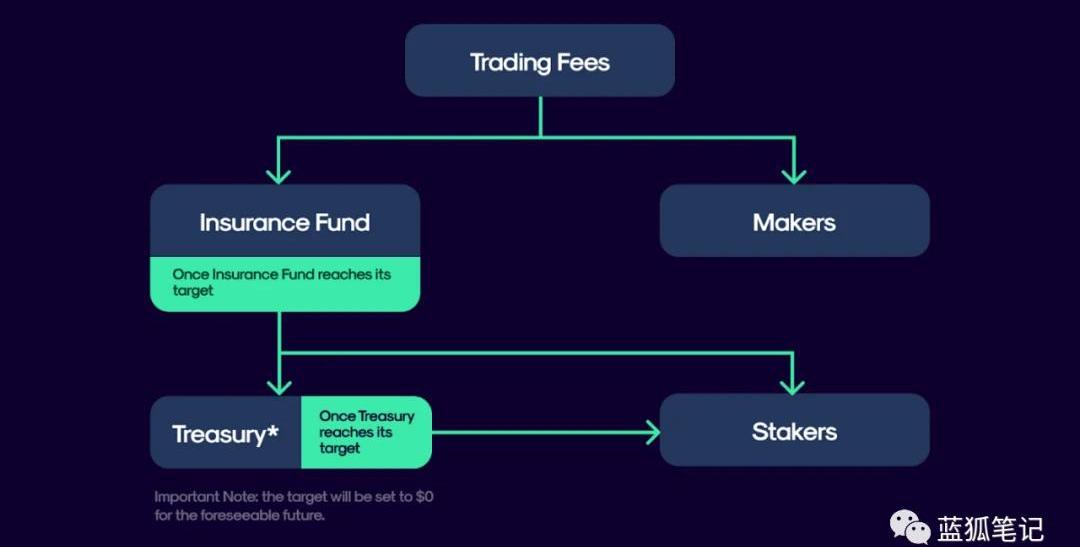

Curie在此基礎上,升級了代幣經濟,擴展了費用收益的來源。在V1中,Perpetual協議收益主要來自于公開市場的交易費用。在Curie中,還有兩種新的收入來源:來自私人市場的交易費用再抵押市場:保險基金中的資金投入到其他低風險協議,以增加收益。從上可以看出,Perpetual協議收入主要還是來源于交易費用,而交易費用跟交易量相關。提升交易量,利于捕獲更多費用。PerpetualV2提升交易量的幾個潛在因素包括:Layer2的采用,容納更多交易用戶和更大交易量私人市場的產生和增長,開辟新市場杠桿流動性的刺激做市商的進入,增加流動性,帶來更大交易量支持更多保證金資產對CEX的監管壓力,會導致部分交易流向DeFiPerpetualV2的交易費用會在做市商、保險基金和質押者之間進行分配。首先,會在保險基金和做市商之間進行分配。在保險基金達到目標值之后,會將剩余的資金在協議財庫和質押者之間分配。如果財庫達成其目標值,剩余的費用會給到質押者。

誰能在DeFi期貨合約領域勝出?

DeFi期貨合約的機會點之一在于CEX合約面臨監管的壓力日益增大,用戶有可能流向DeFi期貨。之前DeFi永續合約等存在阻力的原因,如流動性、交易速度、交易費用等問題都會逐步解決,尤其是Layer2方案的逐步落地,如dydx采用StarWare的方案、Perpertual采用Arbitrum的方案等。隨著時間的推移,幾乎所有的DeFi期貨都會采用Layer2方案。在期貨合約領域,哪個DeFi協議會最終勝出?目前看,僅從交易量和交易用戶看,dydx和Perpetual位居前列,有一定的先發優勢。不過,隨著越來越多的去中心化永續合約協議涌現,目前的格局有可能會還會發生更多的變化。畢竟,這個領域未來的交易量有可能會超過DEX,而今天才剛剛開始。

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 以太坊二層擴容方案Optimism宣布將向更多項目開放白名單資格,任何符合條件的項目可提交申請,可在兩周內獲得白名單資格.

1900/1/1 0:00:00注:AXIE是目前最成功的NFT游戲項目,本文解釋了鏈上資產定價和用戶行為如何相互平衡的關系。本文作者為JoelJohn及JX,后者的貢獻更多。 嘿,今天的文章是與JX合作編寫的.

1900/1/1 0:00:00在過去的一周里,整個加密貨幣領域的總體感覺是充滿了期待,以太坊網絡終于經歷了倫敦硬分叉,其中包括對交易費用市場的改革,這要歸功于EIP-1559.

1900/1/1 0:00:00錢包應用是我們進入區塊鏈和去中心化鏈上世界的必需品。作為公鏈的基礎設施之一,一個功能齊全并且安全的錢包應用至關重要,它往往決定了我們在區塊鏈上交互時的操作體驗.

1900/1/1 0:00:00區塊鏈行業從來不缺乏創新。繼Defi、NFT、元宇宙大火以后,又出來一個新概念:Gamefi,即游戲與Defi的結合。而今天我們介紹的項目,更是把游戲伸向了Gamble行業.

1900/1/1 0:00:002021年,加密市場的演變非常引人注目——比特幣獲得機構投資者的認可;眾多新公鏈的崛起繼續挑戰以太坊的主導地位;ADA、SOL、LUNA等項目無視大盤走勢繼續刷新歷史新高;NFT再度引爆市場.

1900/1/1 0:00:00