BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD+1.55%

ADA/HKD+1.55% SOL/HKD+0.68%

SOL/HKD+0.68% XRP/HKD+0.89%

XRP/HKD+0.89%作者|秦曉峰編輯|Mandy出品|Odaily星球日報

以去年興盛的DeFi運動為分界線,加密市場交易支付載體的話語權開始逐漸轉移。此前,穩定幣的市場份額一直被USDT、USDC等中心化穩定幣占領,而超額抵押穩定幣和彈性貨幣更被視為小眾的實驗性產品。但隨著DeFi市場規模的爆發,后兩者逐漸進入用戶視野,躋身支付領域第一梯隊:過去一年,DAI發行量上漲超過18倍,成為市值最高的去中心化穩定幣;AMPL發行量則激增超過30倍,持幣地址超過10萬。「彈性貨幣」也繼「流動性挖礦」后掀起熱潮,成為焦點。雖然不少項目最終以崩盤收場,但其機制已經被加密行業廣泛認知和探討,是一次難能可貴的貨幣試驗。而作為彈性貨幣「始祖」的Ampleforth,在經歷了初期的價格沖擊后,波動性開始降低,如今已然成為DeFi市場重要的構建模塊,進入AAVE等各種DeFi協議的生態系統成為計價貨幣。今年4月,Ampleforth宣布推出治理代幣FORTH,將治理權限從創始團隊手中移交給社區,標志著其正式成為完全去中心化的DeFi協議。近日,Ampleforth宣布推出第二版間歇泉,通過引入全新標準通用保險庫提高用戶資本利用率。“展望未來,我們預計AMPL將繼續為越來越多的DeFi用例提供動力,并將服務越來越多的區塊鏈生態系統。”Ampleforth團隊表示。從2018年的誕生之初無人問津,到厚積薄發引爆市場,再到如今深入行業、拓展應用,Ampleforth設計的彈性貨幣還要解決哪些問題,如何再次點燃加密市場,乃至走出加密市場,向著主流商品世界的貨幣?Ampleforth團隊接受了Odaily星球日報的獨家專訪,解答上述疑問。1、AMPL:加密原生計價貨幣,抵御中心化風險

過去18個月,伴隨加密金融的發展,作為市場交易計價不可或缺的一環,穩定幣市場規模急劇隨之劇增。Coingecko數據顯示,穩定幣總市值從2020年1月的59億美元,增長至如今的千億美元,增幅接近2000%。光鮮的數據,既向外界證明了加密市場的潛力,但也暴露了加密金融的脆弱性和隱患:法幣穩定幣恐有暴雷風險。如今排名前三的穩定幣分別是USDT、USDC和BUSD,皆為法幣穩定幣,以美元作為抵押品,按照1:1匯率兌換。由于長期的操作習慣,不少人也認為法幣穩定幣更加便捷、穩定、可靠。問題在于,建立在中心化機構之上的信任并不可靠,沒人能夠保證其背后有充足的美元儲備。以占據市場規模超過60%的USDT為例,其官方就曾承認只有75%的現金及其等價物作為儲備,其余25%為各類抵押債務,存在虧損的風險。這也意味著,USDT并不能實現100%的剛性兌付。此外,法幣穩定幣合規性始終存疑,懸掛頭頂的監管利刃也是不得不考慮的問題。包括世界銀行在內的多個組織多次發文,要求穩定幣須滿足適當的反洗錢和監督要求,持幣者應接受用戶身份驗證KYC;美國也在去年底,起草穩定幣相關法案,要求穩定幣發行方必須獲得銀行牌照……「無證上崗」的穩定幣之王USDT,近期再次遭遇美國司法部審查,其高管或面臨銀行詐騙刑事處罰。總而言之,法幣穩定幣發展地越快,對加密市場影響也就越深。一旦暴雷,勢必導致加密金融發生大崩潰。對于加密貨幣生態系統而言,迫切需要原生的計價貨幣作為支付媒介和載體,以避免監管和中心化機構暴雷風險。DeFi運動的興起,為此提供了良好的發展契機。在「流動性挖礦」浪潮后,以Ampleforth為代表的彈性貨幣憑借反身性、投機、套利等特點,激發了市場參與熱情,成為一時焦點,也將加密貨幣實驗推向新的高度。所謂彈性貨幣,是一種根據算法程序自動調節貨幣供應機制的貨幣。在代幣價格高于錨定價格時增加市場供給,在穩定幣價格低于錨定價格時后減少市場供給,從而使得代幣價格在目標價格附近維持平衡。具體到Ampleforth協議,每隔24小時,AMPL的總供應可能會根據每個AMPL的時間加權平均價格的確定規則,觸發一個rebase函數,自動增加或者減少AMPL的市場供應:當價格維持在0.95美元~1.05美元之間時,不會觸發回基,維持當前供應量不變;當價格高于1.05美元時,觸發正基,增加供應量,促使市場進行拋售壓低價格;當價格低于0.95美元,觸發負基,減少供應量,促使市場增加購買意愿拉升價格。并且,更關鍵的是,每個AMPL錢包地址中的代幣會按比例發生相同的變化。舉個簡單的例子,小秦是一名AMPL持幣用戶,在「回基」前持有1000個AMPL;如果價格觸發正基,AMPL總供應增加10%,則小秦賬戶現在持有1100個AMPL,反之亦然。簡而言之,小秦持有的代幣在整個AMPL網絡中的占比始終沒有改變。這種設計也是創始團隊的初衷所在。傳統商品貨幣受制于其背后的中心化機構,可能面臨通脹導致用戶個人財富被稀釋掠奪。Ampleforth則是一個真正獨立的金融原素,像比特幣一樣獨立于任何中央機構而存在,有效避免了貨幣貶值的情況。“AMPL是第一個也是最大的彈性貨幣。它的價值與1美元密切相關,這意味著它可以為合約進行穩定計價。與傳統的穩定幣不同,AMPL沒有正式與美元掛鉤,這使它免受法幣穩定幣可能面臨的通膨壓力的影響,并為DeFi用戶在創建合約時提供更多的靈活性。”Ampleforth團隊告訴Odaily星球日報。在不斷發展的DeFi運動中,Ampleforth已經成為一個重要參與者,進入AAVE、Balancer等各種DeFi協議的生態系統成為計價貨幣。數據顯示,AMPL發行量激增超過30倍,持幣地址超過10萬。AMPL的發展既是自身協議設計的成效,也是加密領域追求原生計價貨幣所做努力的重要體現。它標志著加密領域向著去中心化的方向,又邁出重要一步。2、解析Ampleforth的穩定性、彈性和反身性

5000萬枚USDC從USDC Treasury轉至未知錢包:金色財經報道,Whale Alert數據顯示,北京時間2月23日21:53:47,50,000,000枚USDC從USDC Treasury轉移至未知錢包。[2023/2/24 12:26:07]

在Ampleforth之后,彈性貨幣賽道也涌入了ESD、BasisCash、DSD等眾多新玩家。然而,這些后來者終究只是曇花一現,最終以價格崩盤收場。也正是一眾仿盤項目的消亡,凸顯了Ampleforth設計的優越性。Ampleforth如何脫穎而出?

首先,網絡范圍“回基”是Ampleforth算法模型與其他協議采用的鑄幣稅份額模型的最大區別。正如Uniswap的自動化做市商機制一樣,Ampleforth的模型同樣具有同類競品無法比擬的優雅簡單性。普通用戶非常容易理解其基本運作內核,有利于協議更好地傳播開來。更關鍵的是,Ampleforth每次「回基」后,所有代幣持有者都可以保持相同的網絡份額,這對于飽受商品貨幣通脹壓力的用戶而言,具有一定的吸引力。反觀諸如ESD等協議,通過引入了多代幣以及“鑄幣稅份額”模型,使得規則設計較為復雜,不易傳播。并且價格變動高度依賴后續資金投入,最終淪為資金盤接力賽。縱覽這些項目,成長路徑基本相同:早期,通過開放流動性挖,吸引資金入場,鎖倉量暴增;中期,幣價短時上漲,使得挖礦收益大幅抬升,造就財富效應帶動更多資金入場;此時幣價偏離目標價格,觸發「正基」,代幣數量增加——但幣價并未因此下降,進一步刺激市場增量資金進入,達到頂點;后期,沒有新資金入場接盤,幣價下跌,觸發「負基」;更多資金開始離場,加速幣價下跌,形成死亡螺旋,項目最終崩盤。舊的項目死亡,新的項目重生,市場進入新的輪回。在這樣的博弈中,彈性貨幣早已偏離初衷,成了斂財的工具和幫手。正因如此,不少人評價彈性貨幣是一場「騙局」,其內核是Ponzi的資金盤模式。其次,Ampleforth相較于競品項目價格更加「穩定」,這也是其能夠成為加密市場基礎支付工具的重要條件。“需要強調的是,AMPL在一個較長的時間范圍內有著穩定的表現,這是其他彈性貨幣所沒有的。在過去兩年多的時間里,AMPL一直保持著與美元的穩定掛鉤,穿越了牛熊周期,這表明它的長期持久性。”Ampleforth團隊告訴Odaily星球日報。當然,AMPL的穩定性也是相對的,并非絕對的穩定,其團隊也一直對外宣稱「AMPL不是穩定幣」。根據統計,從2019年成立到今年2月底,AMPL的時間加權平均價格有四分之三的時間超過了目標范圍;特別是去年6月DeFi熱潮剛啟動時,AMPL有整整一個多月的時間超過目標范圍,價格最高達到3.83美元。不過,從2月以后至今,只有不到四分之一的時間超過了目標范圍。這也意味著,隨著時間推移,AMPL價格開始趨于穩定。考慮到該協議目前處于萌芽狀態,依然有著很大的發展空間。彈性貨幣悖論

數據:200,000,000枚USDC從USDC Treasury轉移到Coinbase:金色財經報道,據Whale Alert監測數據顯示,200,000,000枚USDC(價值約200,199,999美元)從USDC Treasury轉移到Coinbase。[2022/12/30 22:15:34]

實際上,對于AMPL以及其他彈性代幣而言,要想長期運行并被更多的協議采用作為計價貨幣,必須實現穩定性,必須降低波動率使得其維持在特定的目標范圍。然而,這一點對于絕大多數彈性貨幣項目而言是難以實現的,因為其具有高度的反身性:需求是是由市場情緒和動量驅動的;這些需求側的力量被轉移到代幣供應中,這反過來又產生了進一步的方向性動量,最終可能成為一個激烈的反饋循環。簡單來說就是,需求量增加導致彈性貨幣價格上漲,增加供給后市場并沒有調頭,反而進一步刺激需求,形成正向循環,反之亦然。此時,我們可以發現存在一個悖論:要想實現價格趨于穩定,彈性貨幣必須市值足夠大,使得反身性對市場的影響降到最低,即新增供應量不會引起價格劇烈波動;然而,彈性穩定幣的市值只有通過高度的反身性才能擴大,二者形成矛盾。因此,對于彈性貨幣來說,早期應通過套利、投機等模式啟動,盡可能擴大市值;同時需要從反身周期中獲得了堅韌性,獲取忠實用戶以及市場認可度,以保持自身的價格穩定性,從而降低反身性帶來的影響。需要注意的是,投機只是實現彈性走向最終穩定的手段,但不是目的。對于AMPL來說,就曾經歷這三個階段:早期市值較低,用戶較少,價格波動較大;DeFi時期通過流動性挖礦以及高度的反身性,吸引大量用戶,20內市值飆升18倍,達到上億美元,但同時也導致波動性進一步加大;如今市值趨于穩定,可以承載反身性波幅,價格也趨于目標價格。如今,以AMPL為首的彈性貨幣雖然在DeFi領域占據了一席之地,但整體規模依然偏小,遠遠比不上DAI以及USDC的影響力。雖然前路漫漫,任重道遠,但我認為作為加密原生計價貨幣的AMPL,未來市值可比肩DAI。如今的AMPL,正如2011年時期的比特幣,還很脆弱,尚缺時間發展。3、Ampleforth邁入新階段

今年的加密市場繼續蓬勃發展,各種DeFi項目層出不窮,鏈上鎖倉量也持續突破新高。DeFi行業日新月異,Ampleforth也沒有停下前進的腳步,不斷取得新的突破,主要集中在以下幾項:發行治理代幣FORTH;跨鏈進入BSC生態以及推出第二版間歇泉。開啟DAO治理

數據:近1億枚USDC從USDC Treasury轉移到Coinbase:金色財經報道,Whale Alert數據顯示,99,999,999枚USDC從USDC Treasury轉移到Coinbase。[2022/11/19 13:22:57]

如今,DAO成為不少DeFi項目前進的重要方向,Ampleforth也是其中之一。簡單來說,DAO是通過區塊鏈、智能合約發起提案來協調成員行動和資源,成員可以通過投票來對提案進行表決,持有TOKEN越多投票權越大。今年4月,Ampleforth正式宣布推出治理代幣FORTH,標志著其正式邁向DAO治理的新階段。“推出FORTH治理代幣是一個重要的里程碑,也是Ampleforth邁上去中心化道路至關重要的一步。通過FORTH,Ampleforth的管理過程被正式移交給社區。”Ampleforth團隊解釋了AMPL與FORTH各自的定位,“推出AMPL+FORTH,是Ampleforth最初愿景的實現。AMPL是一個存在于傳統銀行范圍之外的記賬單位,FORTH確保這個系統不能被一個單一的、類似美聯儲的實體所管理,社區的意愿將推動AMPL的發展。”具體而言,FORTH用于治理主要包含經濟治理和技術功能治理兩方面。經濟治理包含決定AMPL的經濟生態體系變化,如供應基數的設定、AMPL數量的變化等,FORTH持有者過通過投票的方式來決定這些參數到底可以設多少;技術功能治理包含供應政策的特性、編程器的特性、預言機中間件的特性等。用戶可以直接使用FORTH進行投票,也可以將自己的代幣委托給「代表」進行投票。此前,不少DeFi協議在實行DAO治理中都會出現下列兩大問題:持幣大戶互相合作,發起對大戶占優但傷害散戶利益的提案,由于大戶持幣多投票占比大導致提案被通過。近期,DeFiEducationFund通過Snapshot投票獲取了百萬UNIToken并進行砸盤。投票權過于集中,部分散戶沒有興趣參加投票,參與度不足導致投票結果不公正。為了防范上述情況的發生,FORTH治理代幣在初始分配上便向社區傾斜,真正實現去中心化社區治理,防范極權主義。根據官方公告,在鏈上與AMPL交互過的有資格認領FORTH,逾期未認領的FORTH將被放至DAO中;創世發行量中67%的代幣直接分發給社區,只有33%的代幣分配給FORTH早期支持者;并且,為了防止后續籌碼過于集中,FORTH采取通脹制度,每年通膨率為2%。值得注意的是,在FORTH治理代幣推出后,幣安、火幣、OKEx、Crypto.com等各大主流平臺相繼上線代幣交易,目前FORTH流通市值1.3億美元。GeyserV2提高資本利用率

數據:50,000,000枚USDC從USDC Treasury轉移至Coinbase:金色財經報道,Whale Alert數據顯示,50,000,000枚USDC從USDC Treasury轉移至Coinbase。[2022/10/29 11:54:43]

早在2020年盛夏,Ampleforth就曾宣布在Uniswapv2上推出名為Geyser的流動性挖礦激勵產品,為AMPL提供流動性的用戶將獲得AMPL代幣獎勵。彼時Geyser年化收益一度超過100%,其流動性挖礦項目吸引了數以萬計的參與者在Sushiswap、Uniswap、Balancer和Mooniswap等各大去中心化交易所參與質押,并在2020年夏季的DeFi熱潮中發揮了重要作用,也為AMPL的快速崛起打開局面。Ampleforth并不是第一個啟動流動性計劃的項目,但相比其他項目,Ampleforth也做出了一些創新。比如引入獎勵期限,持有AMPL期限越長的用戶獲得的獎勵越大,從而防止用戶突然撤出流動性。并且,Ampleforth此后陸續推出多期流動性計劃,雖然收益有所下降,但其始終在DeFi挖礦市場占據一定市場。今年7月,Ampleforth宣布推出第二版間歇泉。相比于Geyserv1,V2版本有著如下優勢:一是v2允許用戶保留代幣監管權。在v1中,參與者必須將代幣監管交給Geyser智能合約,v2引入全新標準——通用保險庫。通用保險庫是一種復合NFT標準,提供了鎖定及解鎖代幣的接口,為用戶提供了一種非托管式的質押選擇。二是V2版本極大提高了資金利用率。此前由于資金有限,AMPL用戶只可以參與SUSHI等某一個平臺的流動性挖礦項目,資金效率低下。現在V2不需要用戶從錢包轉出代幣,可以同時將代幣鎖在多個獎勵計劃中,節省Gas費;并且V2版本支持跨鏈,用戶可以參與其他鏈上的流動性計劃。三是V2支持NFT標準,可以接收NFT代幣。并且,所有LP代幣都保存在通用金庫中,金庫本身也可以接受獎勵,因此可以基于通用金庫的所有權發行NFT,成為其他DeFi協議的構建模塊。跨鏈進入BSC、Acala和TRON

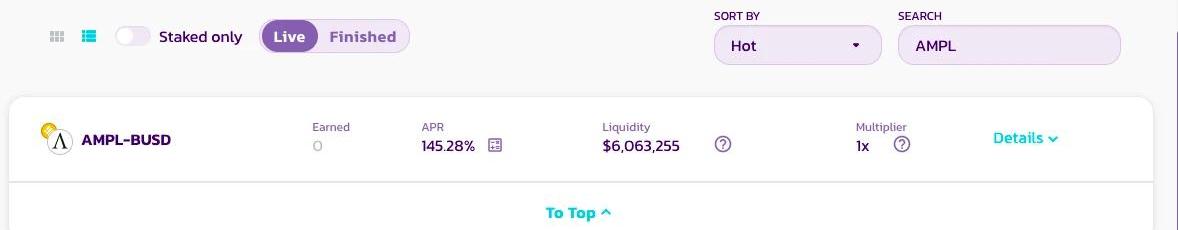

從2020年9月開始,Ampleforth就開始討論多鏈發展的可能性。彼時,幣安智能鏈成為市場熱點,AMPL上線BSC也成了討論最多的話題。不過,直到今年,跨鏈才真正實現。今年6月,Ampleforth核心軟件工程師NithinKrishna宣布,跨鏈成型:“BSC上的$AMPL已準備就緒,應該會在接下來的兩周內上線,我們正在結束一些最終測試。”而后,AMPL上線PancakeSwap。Odaily星球日報日報查詢發現,目前Pancake上AMPL-BUSD挖礦年化收益可以達到145%。

2000萬枚USDC從USDC Treasury轉移至未知地址:Whale?Alert數據顯示,北京時間11月22日13:55,USDC Treasury鑄造11121334枚USDC。之后在13:59,2000萬枚USDC從USDC Treasury轉移至0x28c5開頭未知地址。[2020/11/22 21:40:45]

“我們絕對希望看到Ampleforth繼續被部署在其他區塊鏈上。DeFi正越來越多地采用多鏈的方式,AMPL也必須效仿。通過在多條鏈上部署,我們可以根據需要利用每個平臺的優勢,并在任何人存儲價值或進行交易的任何地方。我們希望為整個DeFi生態系統提供一個通用的、去中心化的穩定合約計價選擇。”Ampleforth團隊告訴Odaily星球日報,他們近期也與Acala、TRON建立了新的跨鏈整合,以支持這些社區不斷增長的需求。未來,AMPL將繼續部署在Layer1以及Layer2等各條鏈上。但Ampleforth的貨幣政策、預言機和治理模塊將存在于以太坊上,只要它是具有最高級別安全性和去中心化的鏈。今天的以太坊擁有最高級別的去中心化,足夠的使用率來防范51%的攻擊,并且擁有比任何其他區塊鏈最活躍的社區和開發人員。至于其它鏈上的AMPL代幣合約,它們將共享同一個供應池,它們可以相互替代,并且它們將受相同的貨幣政策支配。4、彈性貨幣能否走入主流社會?

作為Bitfinex首個IEO項目,Ampleforth曾在11秒籌集490萬美元,市場對其發展潛力十分看好。過去兩年,Ampleforth也滿足了市場期待。無論是是2020年312大崩盤,還是2020年12月的預言機故障,以及今年的「519暴跌」,Ampleforth都經受住了考驗,愈挫愈勇。Ampleforth最終成長為市值最高的彈性貨幣,也是DeFi領域內最安全,也是最經實戰考驗的協議之一。當然,終極問題是:Ampleforth所倡導的彈性貨幣,未來能否走出加密市場,走向主流市場成為現實商品世界的貨幣?對此,Ampleforth團隊有著充足的信心。“在加密世界中,Ampleforth可以成為DeFi的關鍵構件,部分原因是它非常適用于智能合約。現實情況是,Ampleforth可以用來對任何類型的合約進行計價,而不僅僅是"智能"合約,從而提供更廣泛的潛在用例。隨著Ampleforth繼續在加密市場和DeFi世界中獲得采用,它也可以很容易地擴展到類似于DeFi生態系統以外的現實世界合約進行計價。這里的機會是很大的,而且它仍然處于最初的階段。”在Odaily星球日報看來,彈性貨幣未來或許會成為現實支付工具的一個重要備選項。一方面,隨著加密金融與傳統金融的融合,監管將限制法幣穩定幣的生存空間,給了彈性貨幣更大的發展空間;另一方面,使用加密貨幣進行跨境支付未來將成為主流,彈性貨幣的生存空間將一步擴大。

Tags:AMPMPLAMPLFORTHampl幣可以長期持有嗎Ampleforth Governance TokenWrapped Ampleforthforth幣值得投資嗎

EIP-1559只是開始以太坊的倫敦升級于8月4日完成,其中包括了著名的EIP-1559。在EIP-1559推出至今,不到4天,已經燒毀了16,230.38個ETH,價值接近5,000萬美元.

1900/1/1 0:00:00在比特幣連續10天呈現令人難以置信的上漲之后,加密貨幣市場出現了明顯的樂觀情緒。從今天起,Spezialfonds(4000家德國機構投資基金)依法可以將高達20%的資產投資于加密貨幣.

1900/1/1 0:00:00向大容量、多應用及高速度之路——持續延伸.........自2020年9月上線至今,Serum項目已經吸引了大量關注,并建立了一個熱情洋溢、振奮人心的生態系統.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -加密稅務和會計軟件公司TaxBit完成1.3億美元的B輪融資,成功躋身獨角獸行列.

1900/1/1 0:00:00繼GameFi,NFTFi爆發后,SocialFi的概念也開始變得活躍起來。自去年DeFi盛大開幕以來,這些板塊有可能成為爆炸點。下一個受市場青睞的潛在板塊可能是SocialFi.

1900/1/1 0:00:00傳統游戲爆火的背后,離不開精美的畫面與嚴密有趣的游戲邏輯思維。以陰陽師為例,它以日本鬼怪小說為原型創造人物,玩家通過收集卡牌來闖關,贏得戰斗,在一眾手游里獨得年輕人的喜愛,無論是其周邊產品還是聯.

1900/1/1 0:00:00