BTC/HKD+0.83%

BTC/HKD+0.83% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD-1.47%

ADA/HKD-1.47% SOL/HKD-0.47%

SOL/HKD-0.47% XRP/HKD+0.82%

XRP/HKD+0.82%線性函數與凸函數

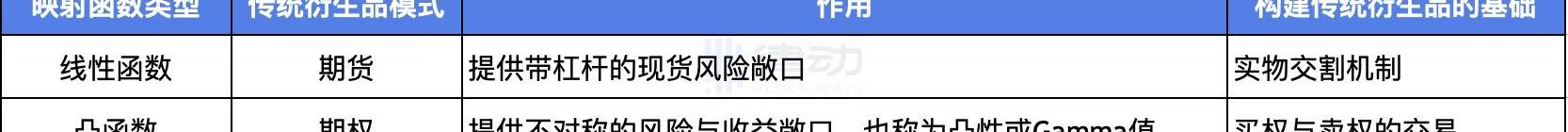

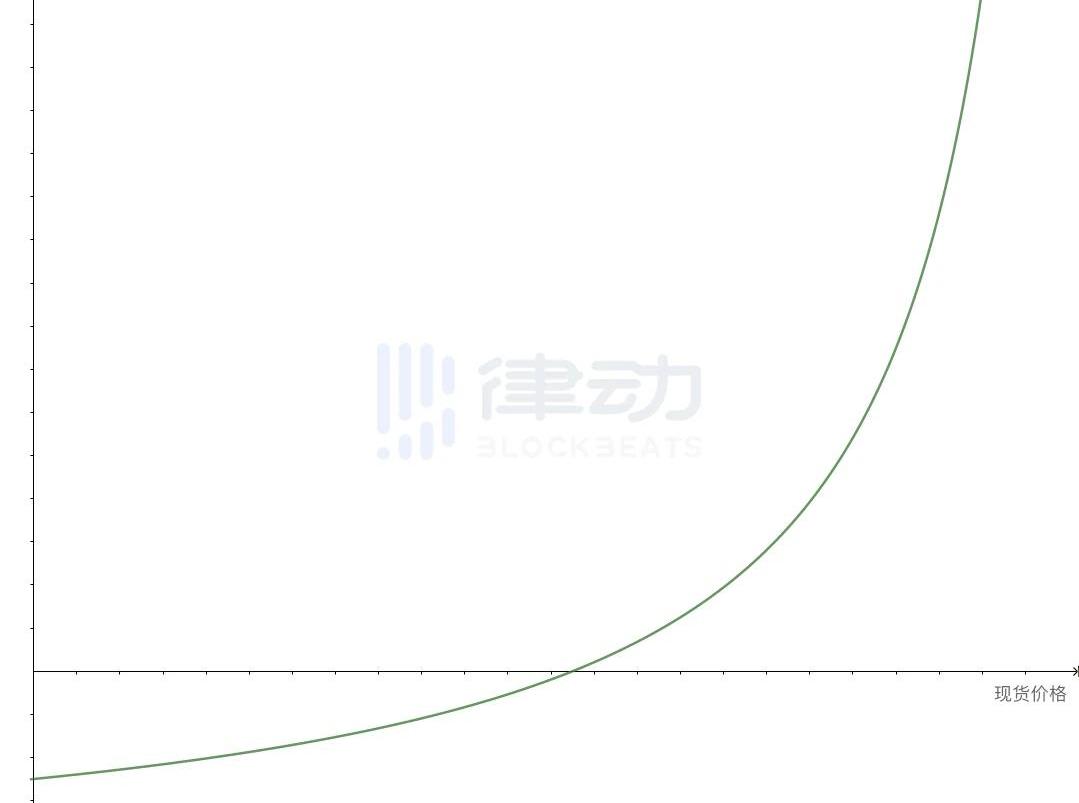

目前所有的金融衍生品,不論其產品的具體結構設計如何變化,其核心都是要構造一個底層資產價格對衍生品價格的映射函數。在這個思路下,主流衍生品可以按照其映射函數的類型分為以下兩類:

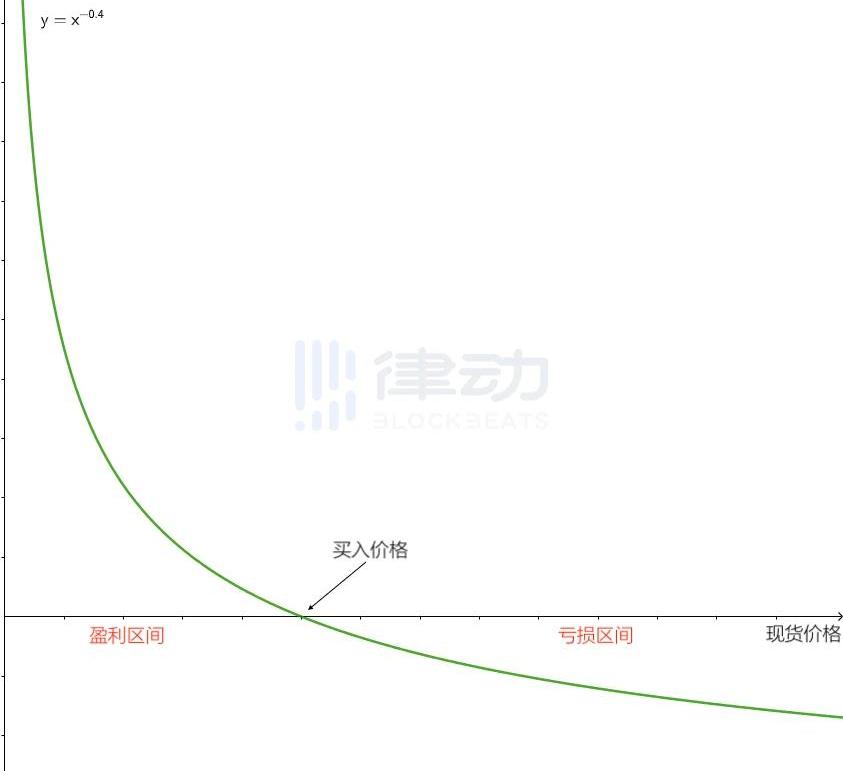

第一類為線性函數類衍生品,其衍生品的價格會根據現貨價格的變動而線性變化,對應的產品就是傳統金融中的期貨合約,在此不做過多介紹。而第二類為凸函數類型衍生品。其典型特征為衍生品的價格與現貨價格的變動成非線性關系,比如在現貨價格上漲時衍生品價格上漲的幅度更大。而在數學上,凸函數也有明確的幾何特征,在不追求嚴謹數學定義的前提下,凸函數可以被簡單的理解為一個函數曲線向上或向下彎曲的函數。下圖是隨機生成的一條函數圖像向下彎曲的凸函數,如果我們使用這個函數構建一個衍生品,其中x軸代表現貨價格,y軸代表衍生品的價格。那么這個衍生品的持有者,就會獲得一種不對稱的風險與收益,當現貨價格上漲時,衍生品持有者的收益增長幅度更大,而當現貨價格下跌時,衍生品持有者虧損的速度卻會更小。

Paradigm推出公共加密數據產品:3月18日消息,加密風投機構Paradigm推出Paradigm數據門戶,為研究人員與工具構建者組裝一堆公共加密數據集。該數據集源自3個以太坊歷史的公共數據集:合約、ETH轉賬與插槽。這些數據集被設計為一種公共產品,開源免費使用。未來將增加更多類型的數據集與更多區塊鏈的數據集。[2023/3/18 13:12:22]

讀者可能已經發現,這種風險收益模式就很類似看漲期權的盈虧模型。因此所有期權類衍生品的核心特征,也可以概括為風險與收益的不對稱性,這種屬性也常被稱為凸性或Gamma值。這種由凸函數帶來的不對稱的風險與收益組合,為投資者提供了一種十分理想的投資組合風險管理工具。因此具有凸性的金融產品,在傳統金融市場中一直占據著很大的市場份額,常被專業投資機構用來調整投資組合的風險敞口,或構建更為復雜的衍生產品。然而美中不足的是,傳統的期權類產品受制于買權、賣權交易的具體實現形式,因此總是難以徹底擺脫產品會不斷到期以及需要行權的缺點。雖然業內一直在進行相關的探索,嘗試構建一種沒有到期日的「永續期權」產品,但效果卻一直不甚理想。由Paradigm最新論文提出的「乘方永續合約」,便是對這一經典命題的最新回復。它嘗試結合已經成功驗證過的永續合約產品結構,并通過將其核心函數由線性函數調整為凸函數,試圖解決曾經的「永續期權」一直沒能真正解決的問題,那就是:構造一個不會到期也不需要行權,同時具有凸性的衍生品類別。對傳統衍生品的重構

Live Crypto Party項目遭到漏洞攻擊:金色財經消息,據CertiK監測,Live Crypto Party項目遭到漏洞攻擊。攻擊者(0x52d65)利用外部的function_transferOwnership() 函數,從中獲利10枚BNB(約3,000美元)。BSC質押合約地址: 0xFB2A9B3EEE6376F7095663B4D6ea8c39B634132A[2023/2/6 11:49:58]

我們參照上文的思路,利用永續合約經典的資金費模式,分別對兩種映射函數進行產品重構,便會得到兩種新的衍生品形式。

從上表中可以看出,所謂乘方永續合約,就是利用了永續合約的資金費機制,構建了與期權風險模式類似的不對稱風險敞口的產品。這種結合了資金費機制以及期權類風險敞口的「乘方永續合約」,較傳統期權產品具有了以下明顯優勢:1.產品結構更為純粹,不再有交割期、行權價等額外環節,買賣雙方可以單純交易具有凸性的風險敞口;2.從根本上解決了同一交易對的流動性割裂問題,交易效率大大提高;3.底層邏輯更簡單,方便在計算資源有限的公鏈上進行產品實現;4.統一了凸函數類與線性函數類衍生產品的底層函數。從上表中可以看出,y=x其實就是

Paradigm合作研究員:幣安向用戶多收取以太坊網絡費用:2月24日消息,Paradigm合作研究員Hasu 在推特上表示,我注意到幣安最近一直在向用戶多收取以太坊網絡費用。在 10 多次轉賬中,我每筆支付了 35 美元的呢提款費用,而實際網絡費用在 4-24 美元之間,這意味著幣安平均多收取了 10 美元。[2022/2/24 10:14:00]

在n=1時的特殊形式。因此一個衍生品協議,可以僅依靠同一個底層映射函數公式,便能模擬期貨與期權兩類不同的風險敞口;乘方永續合約如何體現期權交易的四種風險敞口

我們知道,傳統的期權類產品包含四種不同的風險敞口,他們分別是:買入看漲期權、賣出看漲期權、買入看跌期權和賣出看跌期權。他們的定價函數圖像如下:

希爾頓酒店集團繼承人Paris Hilton宣布持有BAYC #1294 NFT:1月25日消息,希爾頓酒店集團繼承人Paris Hilton做客美國深夜談話節目《The Tonight Show》時,展示其持有的由MoonPay代購BoredApeYachtClub#1294NFT作品。據OpenSea歷史數據顯示,該NFT以119ETH售出,地址為moonpay.eth。此前報道,加密貨幣支付公司MoonPay于去年11月推出一項NFT代購服務,以幫助名人和超級富豪等圈外高凈值客戶購買NFT和加密貨幣。[2022/1/25 9:11:51]

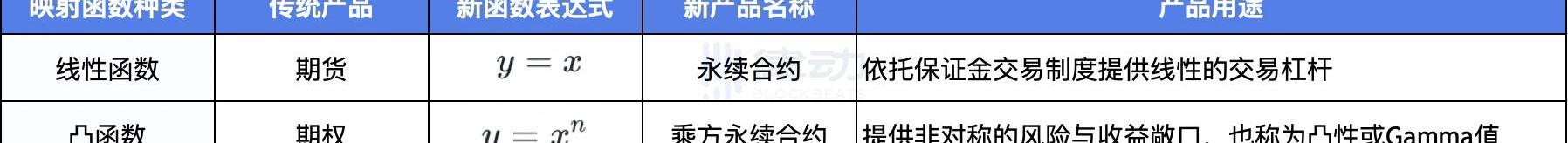

中n的取值,嘗試構造與傳統期權函數相似的四種函數圖像。買入看漲期權當n>1時,則函數圖像會向下突出。乘方永續合約的多方在現貨價格上漲時收益增幅更快,現貨價格下跌時虧損速度較慢,可以較好的模擬看漲期權的風險敞口。

Paradigm領投ArenaX Labs的500萬美元種子輪融資:金色財經報道,ArenaX Labs完成了由Paradigm領投、Framework參與的500萬美元種子輪融資。這筆資金將有助于加速以太坊原生的玩家對戰游戲AI Arena的開發。[2021/10/28 6:16:19]

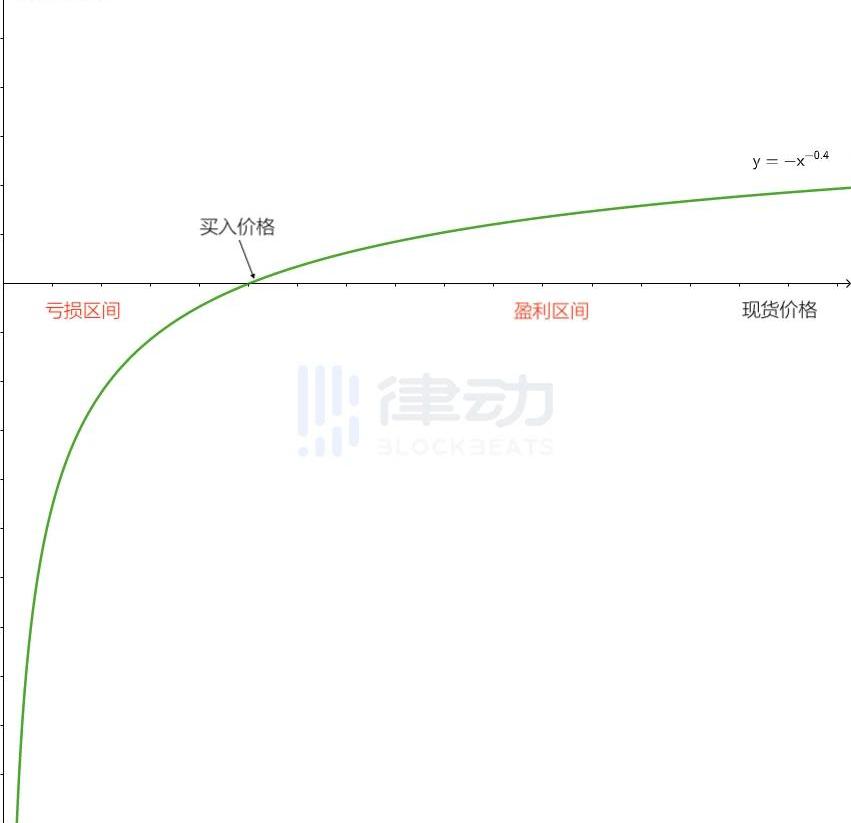

賣出看漲期權在上圖的函數中,如果交易者不選擇做多而是做空,則其盈虧函數則與上圖正好相反。也就是按照x軸對函數圖像進行翻轉。其持有者的收益特征也與賣出看漲期權類似,在價格下跌時收益增幅較慢,而在價格上漲時虧損可以快速增長,對應傳統期權類的賣出看漲期權。買入看跌期權如何通過乘方永續合約構建看跌期權,似乎在論文中并沒有提及。于是我們嘗試將n取為小于零的負值,便會得到一條現貨價格上漲時虧損緩慢增加,而下跌時收益快速增長的函數圖像。這條曲線的多頭持有人的盈虧模型,與傳統看跌期權的收益模式非常類似,只是函數曲線與x軸不再相交,于是形成了在虧損時收益可以無限增長的特性。

賣出看跌期權同理,在上圖函數中的空方,持有的是原函數對x軸的倒影函數。其在價格上漲時收益增速較慢,而在價格下跌時虧損會快速擴大,對應了賣出看跌期權的風險收益模型。

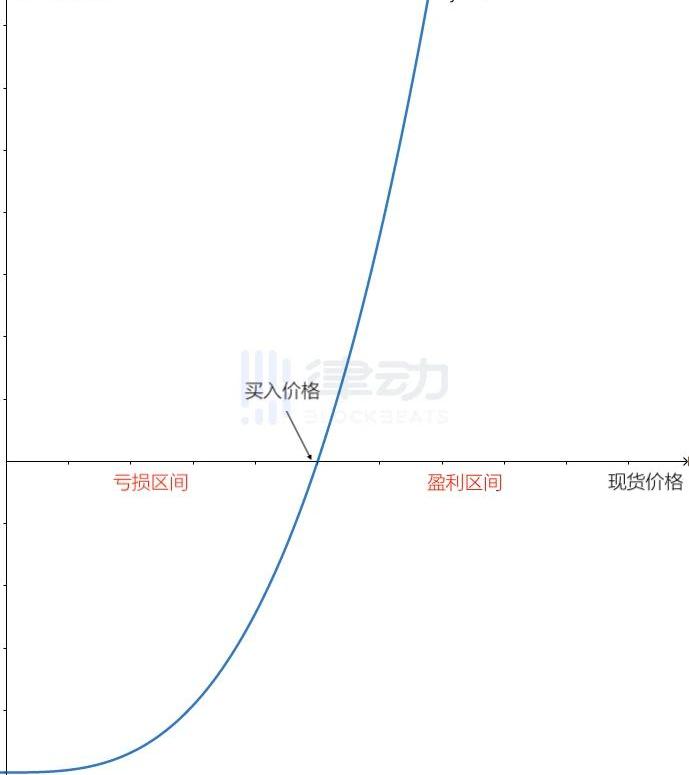

乘方永續合約的定價

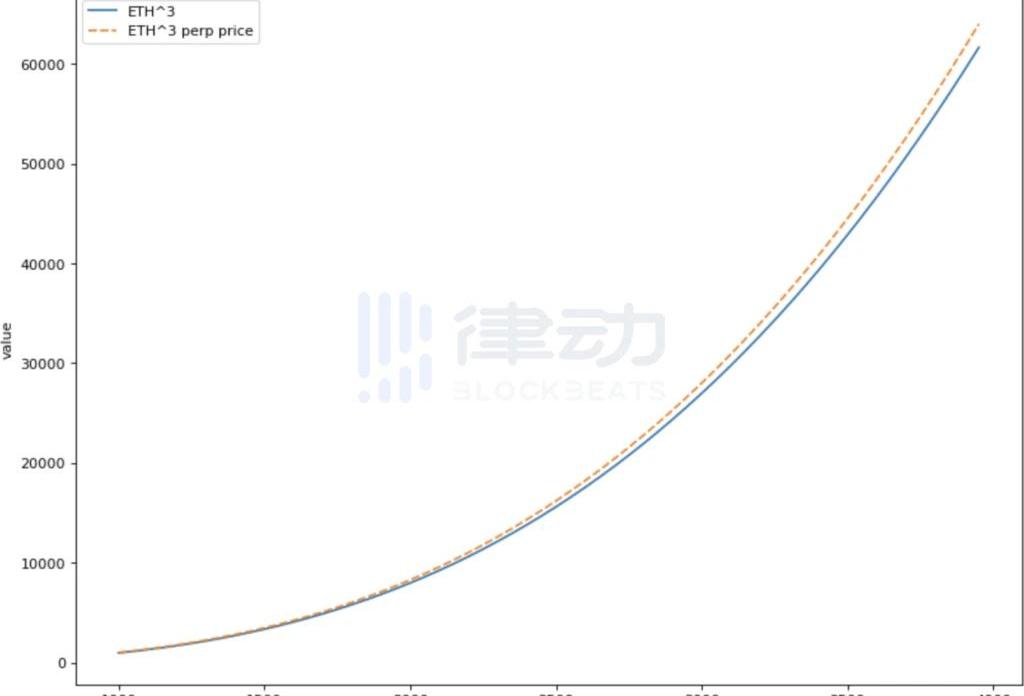

文章的最后,我們需要簡單討論一下乘方永續合約的定價問題。期權之所以需要定價,與其凸函數的性質緊密相關。上文提到,凸函數的持有方獲得了一種收益與風險不匹配的風險敞口。于是想要購買潛在收益大于潛在風險頭寸的一方,只有向其對手方支付一定的溢價,才能緩解交易的不公平性并使得交易成交。這種溢價,在傳統期權中表現為期權的購買價格。而在乘方永續合約中,則會表現為多方向空方定期支付的資金費。這種由多方定期支付資金費的形式,相當于多方在一定期限內,向空方「租用」了這種不對稱的風險敞口。且其租用時間可以自由調整,不再受到傳統期權到期日的限制。同時,也由于這種溢價的存在,使得函數的成交價格會高于函數圖像本身,這也是論文中的函數圖像會同時具有兩條曲線的原因。下圖中的藍線是

函數圖像本身,黃線是考慮溢價之后的理論成交價格,而黃線高于藍線的部分,就是乘方永續合約的多方向空方支付的風險溢價。

那么下一個問題自然是,黃線應該高于藍線多少才屬于合理的溢價?論文中用復雜的公式詳細討論了這個問題,而在這里讀者可以暫時不去理解復雜的數學公式,只要知道這個溢價的大小會受哪些因素的影響就可以了。與傳統的期權產品一樣,乘方永續合約的價格,也就是上文中的溢價,會受到底層資產的波動性、無風險利率的影響。底層資產的波動性越高,乘方永續合約買方支付的溢價就越高,也就是黃線與藍線的距離越大。此外,代表曲線彎曲程度的n的絕對值越大,代表產品收益與風險的不均衡程度越多,也會使得溢價金額變高。本文僅基于基本的理論推導,嘗試對乘方永續合約可能的應用場景進行討論,如有不足之處還請專業人士批評指正。我個人對這項創新的第一時間感受是,如果這種模型真的能夠落地并被產品化,且沒有在應用階段被證偽,那么其有可能是一個與現貨AMM交易機制同等重要的創新。非常期待能有專業團隊將乘方永續合約的設想產品化,并使其能夠在真實的市場環境中接受考驗。

位于東歐的地址對非法地址的暴露率僅次于非洲,位居世界第二。還請記住,東歐的整體加密貨幣經濟規模遠大于非洲以及拉丁美洲,拉丁美洲是非法活動總體風險排名第三的地區.

1900/1/1 0:00:00作為GameFi領域的新人小白,如何在OEC公鏈上實現“邊玩邊賺”,玩賺CryptoGladiator,在GameFi上賺取第一桶金?準備階段:手機端玩家需要Tokenpocket錢包.

1900/1/1 0:00:00近期,加密市場監管成為加密行業內外部最為關注的話題之一,以美國為代表的多個國家紛紛加大了對加密市場的監管力度。目前來看,各國監管將在加密行業扮演越來越重要的角色.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 監管,始終是掛在加密貨幣行業頭上的達摩克里斯之劍。作為整個生態系統中的核心一環,加密貨幣交易所在監管方面的重要性不言而喻.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 以太坊2.0測試網Pyrmont將于8月19日進行以太坊信標鏈首個硬分叉升級Altair.

1900/1/1 0:00:00一、POS與DeFi競爭很多人都意識到,PoS和DeFi之間存在一個競爭的關系。PoS代幣可以通過Staking得到一個比較可觀的年化收益,但大家也可以通過各種不同的DeFi協議參與理財,同樣也.

1900/1/1 0:00:00