BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD+0.51%

LTC/HKD+0.51% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD+0.58%

SOL/HKD+0.58% XRP/HKD+1.76%

XRP/HKD+1.76%在經歷了NFT繁榮、大餅回歸等熱點的稀釋后,DeFi季的關注度在9月終于再度強勢回歸。數據上,DeFi總鎖倉量一度突破1800億美元,創下歷史新高。其中,DeFi借貸協議存款、借款總量也先后突破700億美元、300億美元,接連刷新歷史記錄。從參與者上看,頭部效應已經非常明顯,Compound、MakerDAO、Aave等享受著先發優勢的協議們正在瓜分著頭部最大份額的DeFi借貸市場。不過,在如此早期的去中心化金融市場之中,DeFi借貸的頭部交椅并非一塵不變的,市場上仍有源源不斷的后來者試圖搶食老大哥們手中的蛋糕。近來,一陣「固定利率」的風潮正在DeFi圈吹起。新一代的DeFi協議均試圖借助「固定利率」打出差異化,借助玩法上的創新實現異軍突起。如Anchor、Yield、Pledge等都是這一賽道上的新玩家。近日,Odaily星球日報發現了一個基于以太坊智能合約的開源借貸協議DANKProtocol。DANK協議可以像Compound、Aave等傳統DeFi一樣,讓用戶通過錢包就能實現存、貸操作;此外,DANK協議還試圖在「浮動利率」的傳統玩法上,引入「固定利率市場」的新模式,去解決DeFi市場資金效率低下問題。當下,DeFi借貸協議的頭部交易之爭遠遠沒有到達終局,無論是玩法還是細節機制的設計上都是亮點滿滿的DANK協議很可能會成為新DeFi時代的一匹黑馬,殺出重圍。01、DANK協議借貸怎么玩?

Brave Wallet已集成至Lido Finance、Venus Protocol等6個新協議:7月22日消息,Brave 旗下加密貨幣錢包 Brave Wallet 宣布已集成至包括收益聚合器 Beefy.finance、跨鏈橋 Elk Finance、基于 BNB Chain 的回合制 RPG 游戲 Elpis Battles、質押協議 Lido Finance、Solana 生態收益聚合平臺 Tulips Protocol 和借貸協議 Venus Protocol 6 個新協議。Brave Wallet 表示目前該錢包已擁有去中心化交易、多鏈投資組合視圖、通過 Ramp 和 Wyre 使用法幣購買加密貨幣。[2022/7/22 2:30:42]

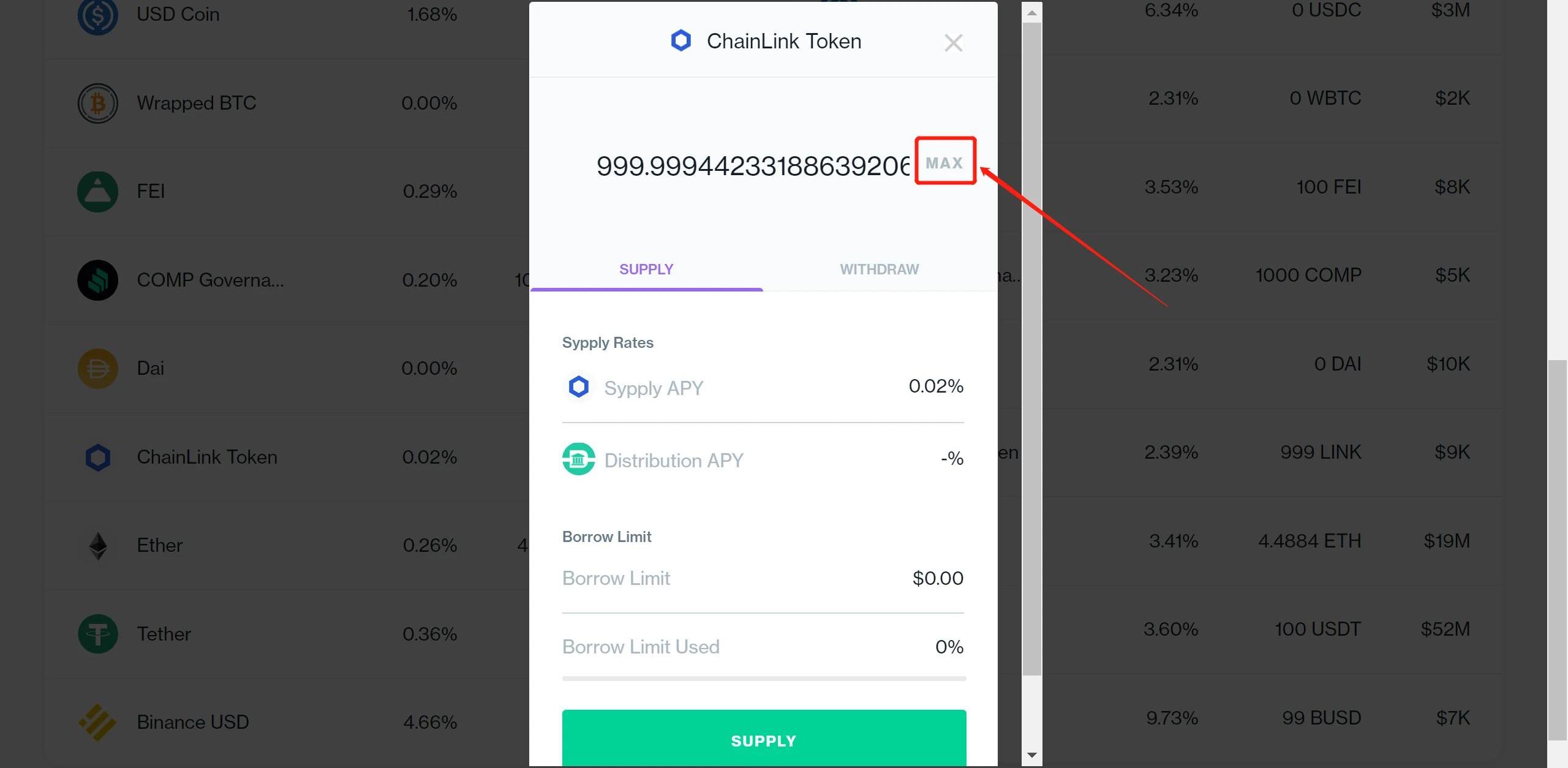

DANK協議在借貸環節中設計了存款方、借款方和清算人三種協議主要參與角色。存款方:存款用戶可以將自己的加密資產存入協議中,根據市場實時發生的借貸需求,自動賺取收益。另外,存款用戶還可以隨時Claim自己的存款收益——存款利息和DANK治理代幣,也可以隨時將存款提現回到自己的以太坊錢包中。

Nerve升級為新協議Synapse 新舊代幣將以1:2.5轉換:跨鏈協議Nerve宣布升級為新的跨鏈協議Synapse Protocal。Synapse是一個跨鏈分層協議,可以提高區塊鏈之間的互操作性。SynapseAMM是一個跨鏈AMM,由一個根據資本流動對資產進行定價和再平衡的網絡提供支持。同時,現有代幣NRV將以1:2.5轉換為新的代幣SYN,新的代幣SYN是一個跨鏈代幣,可以在所有Synapse網絡支持的鏈上流動。[2021/8/24 22:34:25]

借款方:借款用戶質押資產作為抵押品后方可在市場上進行借款。費用上,借款人需要根據借貸利率支付利息費,和發起交易的以太坊gas費。

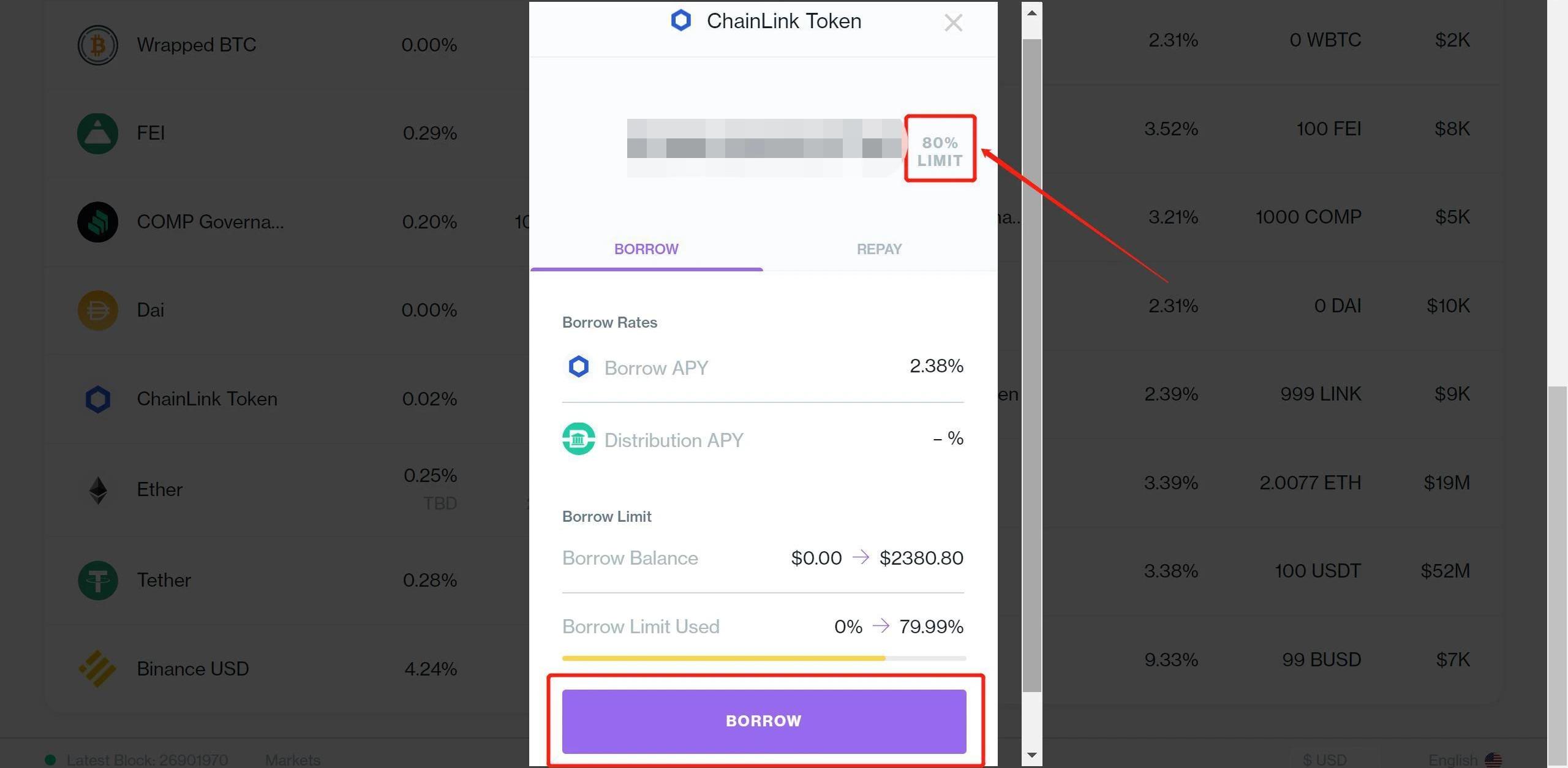

比較貼心的是,DANK協議設置了80%的限制,也就是說借款方最多只能借用限額80%的目標資產。另外,DANK協議還為借款人設計了代還借款功能,可以實現不同賬戶之間的代還款操作。清算人:清算人主要通過在清算時幫助借款用戶恢復賬戶正向流動性獲得收益。當借款用戶賬戶因抵押品價值下降或借入資產價值增加而使得賬戶流動性為負并發生清算時,清算人會通過代表借款人償還部分或全部借款,以幫助借款人賬戶流動性恢復正向。舉個例子,假設借款方小莫抵押100ETH的資產借出了價值50ETH的USDC。當現貨價格出現巨大波動觸發了小莫賬戶清算后,清算人最多可以償還價值25ETH的USDC。作為回報,清算人可以獲得借款人10%的抵押品獎勵。也就是說,這時候清算人通過償還價值25ETH的USDC將獲得2.5ETH的收益。其實在借貸機制的設計上,當下主流的DeFi協議幾乎都大同小異。DANK協議為何能被贊譽為“最可能徹底改變DeFi市場的新協議應用”?或許贏在其獨特創新的「固定利率市場」設計中。02、從「固定利率」尋找增量新思路

DeFi期權產品Pods在Kovan測試網發布新協議和App v1:DeFi期權產品Pods Finance發推稱,今天已經向社區開放測試版。據悉,官方在Kovan測試網發布Pods新協議和App v1,用戶可以在Pods期權AMM上的期權池購買、出售期權,并提供流動性。[2021/3/3 18:11:13]

區塊鏈研究公司Blockdata此前的預測中提到了一個觀點——“如果世界上最大的100家銀行向DeFi投資,即使是實驗性的投資,也可能會有1萬億美元涌入。”也就是說,面向傳統金融圈的機構級用戶提供DeFi服務,將是一個萬億美元級別的市場。新生DeFi協議們若要跟Maker、Compound在存量市場競爭,是很難突破前者護城河的。而圈外市場的增量故事就性感多了。要出圈、形成更大勢能,那就不得不去吸引傳統世界的oldmoney進場。但如何才能讓這些來自傳統金融圈的熱錢流入DeFi的去中心化生態中呢?DeFi的故事破圈已經講了一年,打入傳統金融圈層的號角也早已吹響,傳統金融圈遲遲沒有大舉進軍,最大的阻礙是各種“不可控的風險”。「浮動利率」是主流的DeFi借貸協議們的常見選擇,這一模式下,用戶主要通過提供流動性獲取浮動的收益。但對于更偏好穩健型投資、渴望準確預期投資回報的傳統金融機構來說,不穩定性和高波動性不是一件好事。另外,「浮動利率」也帶來了資金利用率低下的棘手難題。此前有數據曾提到,在Aave和Compound兩個頭部DeFi項目中,資金利用率都不到50%。這時候,使用一套傳統金融玩家更熟悉的模型,或許是一個好捷徑。因此,今年以來,固定利率模式也開始頻頻被從業者看好,成為了新協議創新的一大主流方向。畢竟對于傳統金融圈的機構級用戶來說,固定利率是最常見的貸款類型,并且已經被沿用了多年。在當前的新協議中,我們也能看到五花八門的「固定利率」玩法。比如Pledge引入非標準化的NFT來表示固定利率,支持用戶在某特定期限內以固定利率貸款或借款;UMA發行收益率的美元代幣等待。Dank協議的解決方案「固定利率市場」又有何亮點?根據Dank協議官方披露的文檔可以看到,Dank的固定利率市場被稱作是用戶獲得穩定風險敞口的最佳工具。主要的實現模式是,用戶可以基于浮動利率市場隨時釋放d-token的遠期收益,用戶可以選用訂單簿、AMM自動做市兩種不同的模式管理自己的固定收益。在不確定的市場預期中尋找確定性,固定利率市場的新模式加入,對于用戶來說其實也是一套更靈活的收益管理方案。03、Layer2、NFT熱門概念加持,DANK要做Web3時代的新DeFi應用

Harvest Finance提交新提案欲推出新協議AP Wine Finance:2月26日消息,DeFi協議Harvest Finance官方發推宣布,第69號戰略投資提案已提交快照投票。該提案計劃推出AP Wine Finance。目前該策略仍是處于Beta測試中的協議,其允許儲戶利用其帶有收益率的代幣(iFARM、aDAI、yUSD)來獲取未來收益代幣(FYT)。當存入收益率較高的資產時,用戶選擇要鎖定代幣的時間段和數量,并且在鎖定開始時,將按鎖定代幣數量1:1生成FYT代幣。[2021/2/26 17:54:26]

在全網用戶創造的接近1800億美元DeFi資產抵押紀錄中,以太坊作為最大的DeFi公鏈,拿下了1300億美元的TVL。以太坊是所有DeFi協議的應許之地,但不可否認的是,當DeFi、NFT、GameFi等多個熱點集中爆發后,gas費猛和漫長的交易確認時間已經讓用戶苦不堪言。近日,在主網上線,Layer2擴展解決方案Arbitrum鎖倉量野蠻增長,暴漲至15億美金DeFi圈也發生了數起向Layer2搬家的遷徙潮。以太坊毫無疑問已經成為DeFi世界的主流公鏈,但是擴容迫在眉睫。走向Layer2已是未來DeFi行業大勢所趨。Dank協議選擇以太坊作為主陣地的同時,也正在積極向行業的新熱點Layer2和NFT探索。Odaily星球日報注意到,8月末,Dank協議向公眾開放Beta測試后不久,Dank協議就選擇了以太坊鏈上的二層擴容方案Matic上試水NFT,首批開放2000個免費的NFT獎勵給參與測試反饋問題的用戶。Dank協議選擇的Polygon是眾多二層擴容解決方案中的佼佼者。近期的市場數據現實,自從OpenSea整合了Polygon方案之后,OpenSea在Polygon上交易的用戶數量已經超過在以太坊Layer1的用戶數量。從推特用戶上的分享可以看到,DANK-NFT是各不相同的像素卡通人物。

深圳市稅務局與騰訊簽訂新協議 推動涉稅業務的區塊鏈應用創新落地:近日,國家稅務總局深圳市稅務局與騰訊公司簽署《“智稅”創新實驗室區塊鏈應用協作框架協議》,這是繼雙方共建“智稅”創新實驗室后,在“區塊鏈+稅務”應用領域合作的全新升級。根據協議,雙方將擴大區塊鏈電子發票的應用深度和廣度;鞏固區塊鏈技術的領先優勢;推動其他更多涉稅業務的區塊鏈應用創新落地;共創“稅務-產業”聯盟鏈生態體系以助力實體經濟發展。(證券時報e公司)[2020/9/1]

另外,NFT與DeFi的結合向來是圈內的爆點話題。碎片化NFT和NFT抵押借貸是兩個比較常被討論的方向。不過,在Dank協議的創新解決方案中,NFT主要被嘗試用在打造Web3.0鏈上信用身份上。雖然當下這些DANK-NFT并沒有什么價值,不過DANK-NFT的終極目標是成為未來DANK協議上的信用憑證和唯一ID身份。據DANK協議團隊透露,未來用戶有望通過DANK-NFT信用憑證實現無抵押借貸。在Dank團隊看來,隨著DANK協議的發展和社區的壯大,DANK-NFT將會發布到更多的場景和應用,想象空間包括但不限于:鏈上信用身份、圖像升級、游戲ID、投票治理。DANK協議背后是一只小而精干的隊伍,團隊成員在區塊鏈領域均有多年的從業經驗。其聯合創始人PhilxPeng是DeFi領域的早期投資人和參與者,對DeFi協議有深入的研究和理解。此前PhilxPeng還曾在交易所領域有過多年的創業經歷。CFOAmber畢業于倫敦經濟學院的王牌本科專業會計與金融,曾在咨詢公司埃斯頓任職。目前,DANK已接入Metamask、Ledger、WalletConnect、CoinbaseWallet四大主流DeFi錢包應用,DANK協議也已獲得業內多家知名審計機構的保護和審計。DANKProtocol的主網將于9月29日正式上線。DANK協議采用的完全開源的模式正在讓更多人參與到Dank協議的生態當中來。可以預見的是,未來將會有更多的DANK協議的第三方應用、協議產品出現,為DANK協議豐富功能和生態。從2020年7月第一次爆發,到今年3月的高光時刻,再到如今已經難以消退的吸金效應,DeFi依舊是2021年幣圈的最大風口,我們有理由相信,在DeFi、Layer2、NFT等多重概念包裝下,DANKProtocol或許真的能成為新DeFi協議中的那個爆款應用。

穩定幣一直是加密貨幣市場上長期討論的熱點之一,穩定幣能夠提高包括支付在內的金融服務的效率,同時,也能夠促進金融的包容性。對于穩定幣來說,他們還可能提供一種新的資產交易和保值手段.

1900/1/1 0:00:00本文作者LiJin,AtelierVentures創始人,研究領域創作者經濟、DAO、WEB3近兩年前,我發表了《激情經濟和工作的未來》,”它為在線工作制定了愿景.

1900/1/1 0:00:00目前,美國證券監管機構正在調查最大的去中心化加密貨幣交易所(DEX)背后的開發公司。上周五,《華爾街日報》率先報道稱,美國證券交易委員會(SEC)正在對UniswapLabs進行民事調查.

1900/1/1 0:00:00一項新研究聚焦了歐洲央行在設計上面臨的關鍵抉擇,并建議其開發適應未來創新的數字歐元。如果貨幣完全實現可編程性,那么數字歐元將會是什么樣的呢?InternetEconomyFoundation、L.

1900/1/1 0:00:00撰文:ForesightVentures概要:市場大幅度下跌,活躍度遭受打擊。去中心化交易所表現良好。NFT市場熱度下降,Axie重回第一.

1900/1/1 0:00:00文:ANIRUDHTIWARI編譯:Zion責編:karen隨著九月的結束,加密貨幣市場從所謂的“九月魔咒”中恢復過來,市值達到2.32萬億美元。去中心化金融市場一直是這種增長不可分割的一部分.

1900/1/1 0:00:00