BTC/HKD+1.29%

BTC/HKD+1.29% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD+0.34%

ADA/HKD+0.34% SOL/HKD+2.49%

SOL/HKD+2.49% XRP/HKD+0.03%

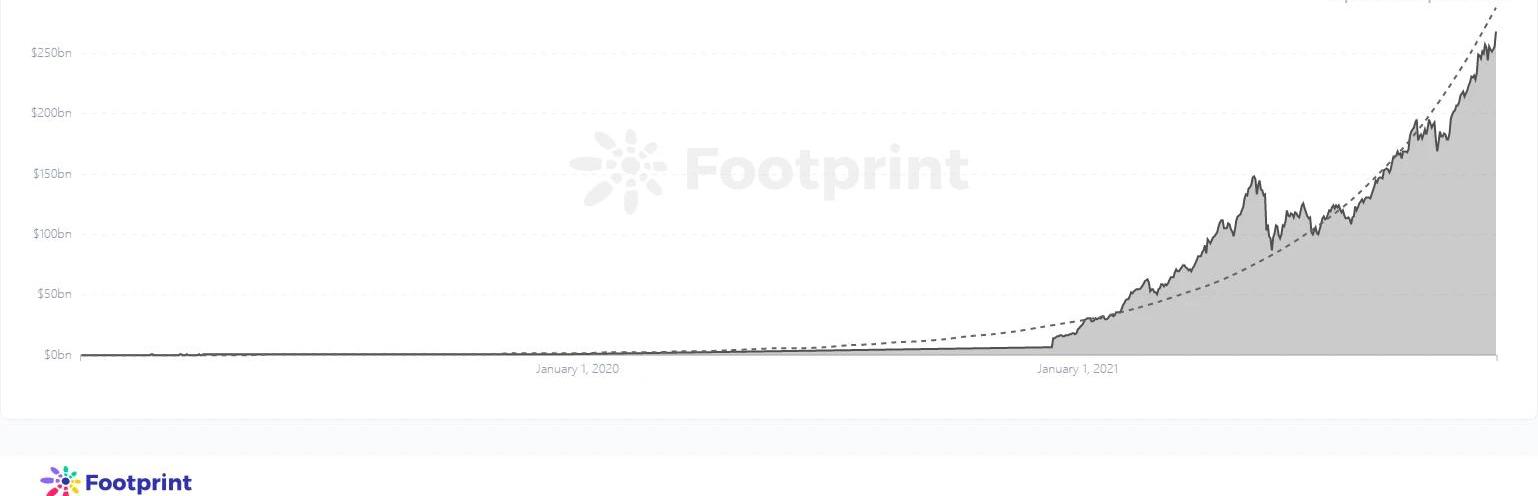

XRP/HKD+0.03%撰文:Footprint分析師Vincy(vincy@footprint.network)日期:2021年11月數據來源:DeFi2.0Dashboard(https://footprint.cool/defi20)縱觀整個DeFi的發展歷程,DeFi在2019年就已經初露頭角,被定義為DeFi的元年,當時DeFi總鎖倉量為2.7億美元;2020年也延續了這樣的勢頭,到Compound推出其治理代幣COMP的流動性挖礦而掀起熱潮,啟動流動性挖礦的第一聲號角。截止2021年11月3日整體TVL已達2690億美金,整整翻了990倍之上,涌現出許多具有代表性的DeFi項目,如Curve、Aave、Compound、MakerDAO、Sushiswap以及YearnFinance,隨著DeFi項目迅速增長,DeFi2.0的概念就出現了。

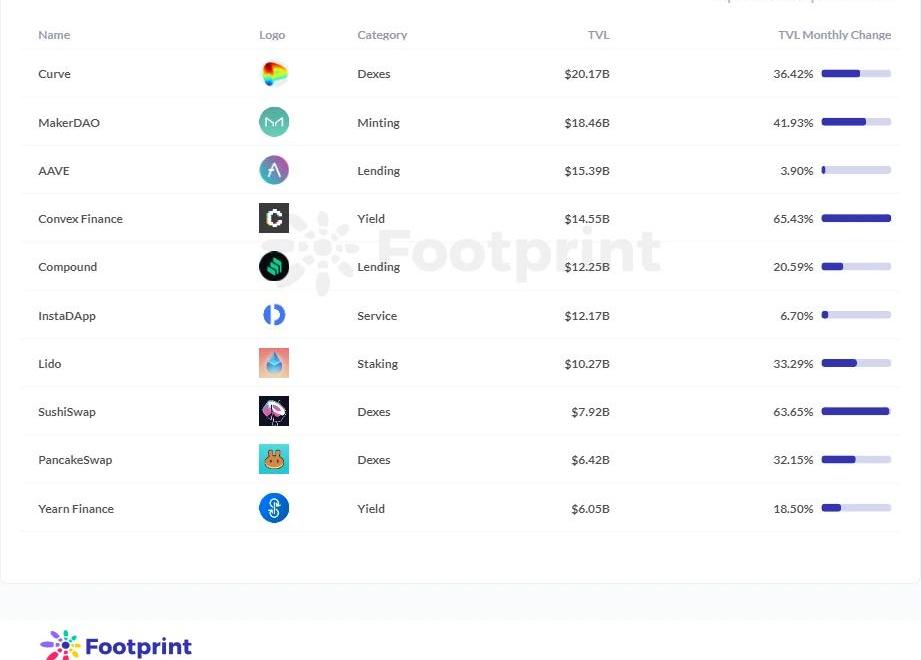

DeFi總鎖倉量情況數據來源:FootprintAnalyticsDeFi2.0是新賽道?不同的人有不同的觀點,從DeFi項目高速發展來看,可分為了DeFi1.0和DeFi2.0兩個賽道,而DeFi1.0是整個DeFi的基石,為用戶提供流動性挖礦、代幣兌換、借貸、AMM等功能,引領不斷創新的使命。然而,DeFi2.0賽道的到來,代表它在DeFi1.0基礎上實現“微創新”,改變了協議和流動性提供者之間的關系,并出現許多新興的且具有代表性的DeFi2.0項目,Olympus、Abracadabra和ConvexFinance,給生態圈奠定更穩固的基石。本文將帶你從以下4個角度了解DeFi1.0到DeFi2.0的時代:1.DeFi2.0概念2.DeFi2.0解決什么問題及代表項目3.DeFi2.0項目的數據表現4.機遇與挑戰1.DeFi2.0概念在熟悉DeFi2.0前,先普及一下DeFi1.0是什么?DeFi1.0是早期的去中心化金融基礎設施構成了目前的DeFi場景,比如,去中心化中心交易應用DEX,借貸應用、穩定幣應用、流動性機槍池應用等等。還包括在它們的基礎上衍生的合成資產、保險類項目(Cover、NexusMutual)等。而DeFi2.0是基于第一代協議搭建的DeFi應用,由于再次進行了從0到1創新,因此可以被視作第二代協議,稱為DeFi2.0。它的核心是將流動性變成DeFi的基礎設施層,讓DeFi變得更加可持續發展,從這個角度來看,DeFi2.0將是DeFi生態的一個演化趨勢。2.DeFi2.0解決什么問題及代表性項目每個企業或每個項目都會有自身發展的歷程,在新的領域上得到發展穩定后,其會在另一個領域上創新和迭代,才能讓企業或者項目更好更穩的持續發展。同樣的,在DeFi1.0階段許多代表項目展示了去中心化金融強大的顛覆能力,如Curve占據DEX賽道總TVL的近三分之一的市場份額,有著超100個池子以及頗有吸引力的APY機制等功能、而Maker協議是以太坊區塊鏈上最大的去中心化應用之一,以及更多頭部項目引入流動性挖礦、借貸等功能,讓我們見證了一個最具活力的DeFi生態發展。

周星馳宣布入局Web3+AI,與OKX互動:8月7日消息,知名導演周星馳在INS發文稱,感恩找到一班志同道合的Web3伙伴,正在研究Web3+AI項目,希望做個我的AI代替我。該條INS末尾@OKX,圖片中也顯示正在與OKX開展線上會議,暗示雙方將展開深度合作。

據悉,OKX Ventures此前曾向香港的人工智能驅動的科技初創公司Moonbox投資100萬美元,以資助創新。該公司在2023年7月獲得《西游:降魔篇》《西游:伏妖篇》和《美人魚》周星馳電影IP在NFT領域內的使用權。[2023/8/7 21:29:31]

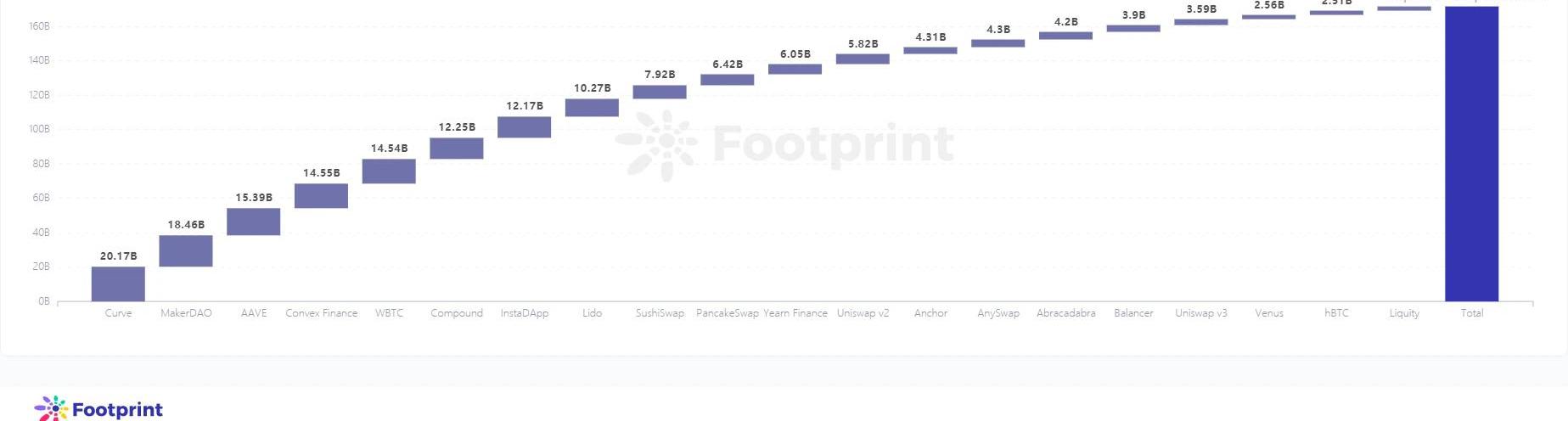

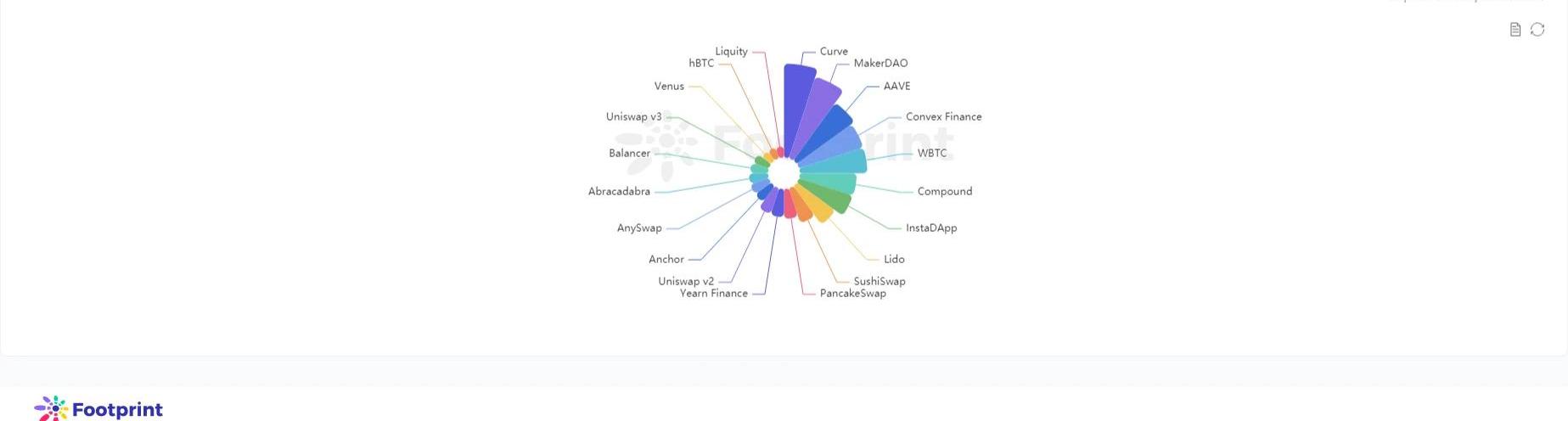

前20名協議TVL排名情況數據來源:FootprintAnalytics

前20名協議TVL市場份額數據來源:FootprintAnalytics其DeFi1.0創新點在于提供Pool讓用戶自己來提供流動性,解決了項目冷啟動的問題。隨著時間的推移,更多的人和項目參與進來實踐和探索,慢慢出現一些新的問題:流動性供給補償不斷釋放,存在拋售壓力的問題提供流動性的用戶的無情“挖提賣”的問題借貸需提供超額抵押的資產,存在資金效率低下的問題合理的社區組織形式以及治理結構等問題DeFi2.0的出現,就會有項目提出新的理念,通過新的機制來解決DeFi1.0上述的問題,以下用三個具有代表性項目來解釋其突破性進展。OlympusDAO:替代“流動性挖礦”模式OlympusDAO是一種算法貨幣協議,目標是成為穩定的加密貨幣。它是第一個利用債券機制創造出可替代“流動性挖礦”模式方案的項目,通過以折扣價發行其原生代幣OHM,Olympus能夠從市場上購買LP頭寸,以創造"協議擁有的流動性"。

Berenberg分析師:Coinbase Q2 36%的凈收入來源“面臨風險”:金色財經報道,Berenberg Capital Markets分析師Mark Palmer表示,雖然最初對Coinbase的報道主要關注的是其凈收入增長,但仔細研究報告的細節會發現該公司的業務情況很脆弱。他指出,來自USDC的利息收入和質押收入分別達到1.51億美元和8700萬美元,約占Coinbase二季度凈收入的36%,分析師表示:我們認為,這兩個來源都面臨風險,USDC的市值持續下跌,而質押已成為美國證券交易委員會和美國 10 個州監管機構的目標,作為發行未注冊證券的一種手段。”

Palmer補充道,國防授權法案(NDAA)可能會對USDC提出新的合規要求,從而減少穩定幣的使用,從而使Coinbase的情況進一步復雜化。[2023/8/5 16:19:53]

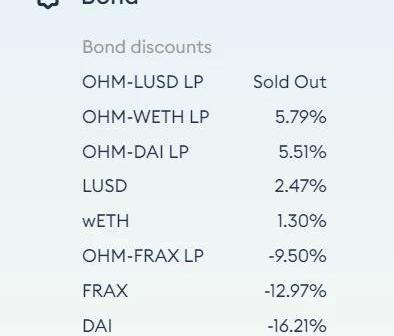

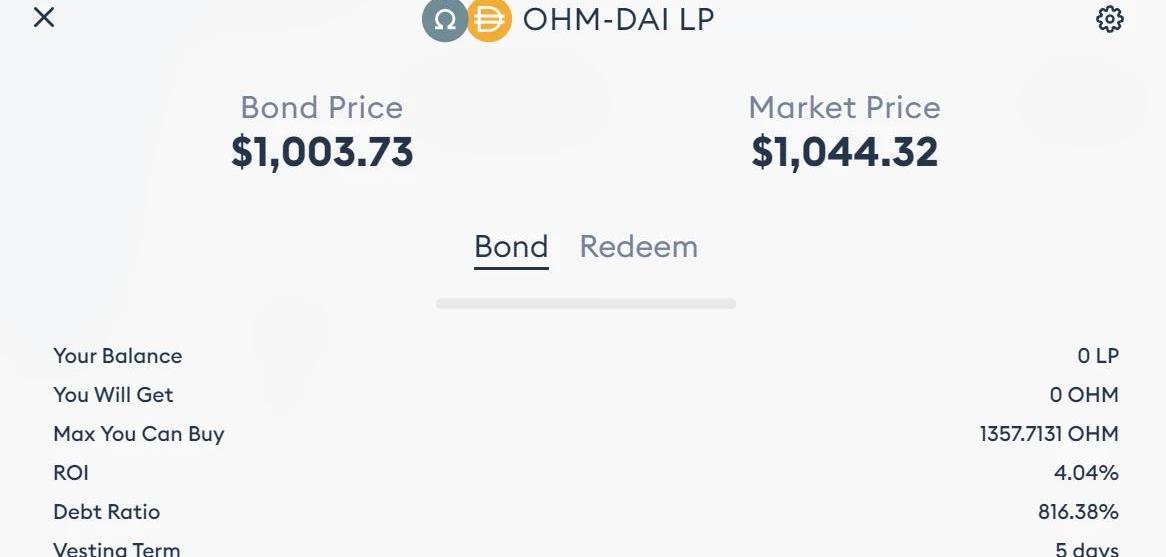

債券折扣情況數據來源:OlympusDAO每個OHM由1個DAI支持,當OHM價格越高,進入質押合同的DAI越多,參與OHM質押獲得的回報越多,這使得OHM的市場價持續遠高于1DAI。通過超發創造超高的質押APY,通過持續的博弈讓OHM價格不斷逼近國庫中的總資產價值。譬如用戶可以創建LP代幣,如OHM-DAILP,來發行“債券”,并在一定時期內以折扣價格購買OHM。因此,當用戶以折扣價格購買OHM時,用戶制作的LP代幣將與協議交換。與現有的流動性提供者可以隨時停止提供流動性、協議接收流動性的方法不同,Olympus的質押和債券結構可以通過將LP代幣以債券的形式綁定到協議中來維持流動性。

3190枚BTC從Kraken轉移到未知錢包:金色財經報道,據Whale Alert監測,30分鐘前有3190枚BTC(約81,546,394美元)從Kraken轉移到未知錢包。[2023/6/16 21:42:11]

LP代幣情況數據來源:OlympusDAO此外,是協議本身而非用戶擁有LP代幣,從而從流動性池產生交易費用,同時防止來自流動性提供者的即時拋售壓力。OlympusDAO改變了它跟流動性提供者之間的關系,顛覆了傳統DeFi流動性模型。Abracadabra:增值抵押資產、提高資金利用率Abracadabra是一個借貸平臺,協議激勵代幣是SPELL,它的模式跟MakerDAO類似,都是超額抵押資產以生成穩定幣。與MakerDAO不同的是,Abracadabra抵押的資產是帶有收益的資產,用戶可以使用生息令牌,例如yvUSDT和xSUSHI,在Abracadabra上借入或鑄造一種稱為MIM的與美元掛鉤的穩定幣,從而釋放此類資產流動性并提高用戶收益。其借貸優點把本來就有利息的資產憑證轉為流動性,加大資金杠桿,賺取更多收益借貸成本低,利率穩定穩定幣MIM在多鏈的Curve上具有較好流動性其清算方面只有獨立的清算風險,跟其他抵押物沒有聯動從Abracadabra整體上看,除了提高資金的利用率之外,還降低了清算的可能性。因為這些抵押資產會增加價值。這是一類基于用戶需求的創新。ConvexFinance:提高用戶操作體驗于今年5月17日正式上線的Convex,在2021年6月3日,Convex鎖定的CRV超過了Yearn成為占比最高的平臺。Convex致力于彌補Curve在用戶體驗方面的短板,通過推出的CRV質押和流動性挖礦一站式平臺,旨在借助CVX代幣,通過簡單易用的界面,簡化Curve和CRV鎖定、質押的過程,并提高CRV持幣者、流動性提供者的報酬,以此促進CRV生態系統發展。創新的產品功能、新的經濟模型是DeFi2.0的重要特征。3.DeFi2.0項目的數據表現近期OlympusDAO、Abracadabra和ConvexFinance等協議最受大家的關注,在激勵機制上有所創新。據Footprint的數據顯示,它們的TVL均創歷史新高,而TVL又是衡量DeFi生態發展規模的重要指標之一,因此一個項目的發展且是否具備新的理念,可從它的數據表現情況考量。

塞爾維亞王子:阿拉伯國家可能很快采用比特幣:金色財經報道,塞爾維亞和南斯拉夫的世傳王子菲利普·卡拉喬杰維奇(Filip Karadjordjevic)是加密貨幣支持者,他在7月6日的比特幣儲備播客上表示,中東的一些國家,如約旦和阿拉伯聯合酋長國(UAE)等,可能很快就會采用比特幣。

根據他的說法,大多數這些君主制國家使用伊斯蘭教法,其中包括一個不承認債務概念的特定金融系統。因此,他們可能愿意接受比特幣作為符合該系統的完美貨幣的宣傳。根據他們對《古蘭經》的解讀,比特幣實際上是他們完美的貨幣。這只是時間問題,直到有人向他們推銷,或者他們向自己推銷,然后他們就同意了。也許你會看到某個阿拉伯君主政體或某個阿拉伯國家比你想象的更快地采用比特幣。(finbold)[2022/7/8 1:59:01]

前10大協議TVL排名變化情況數據來源:FootprintAnalytics

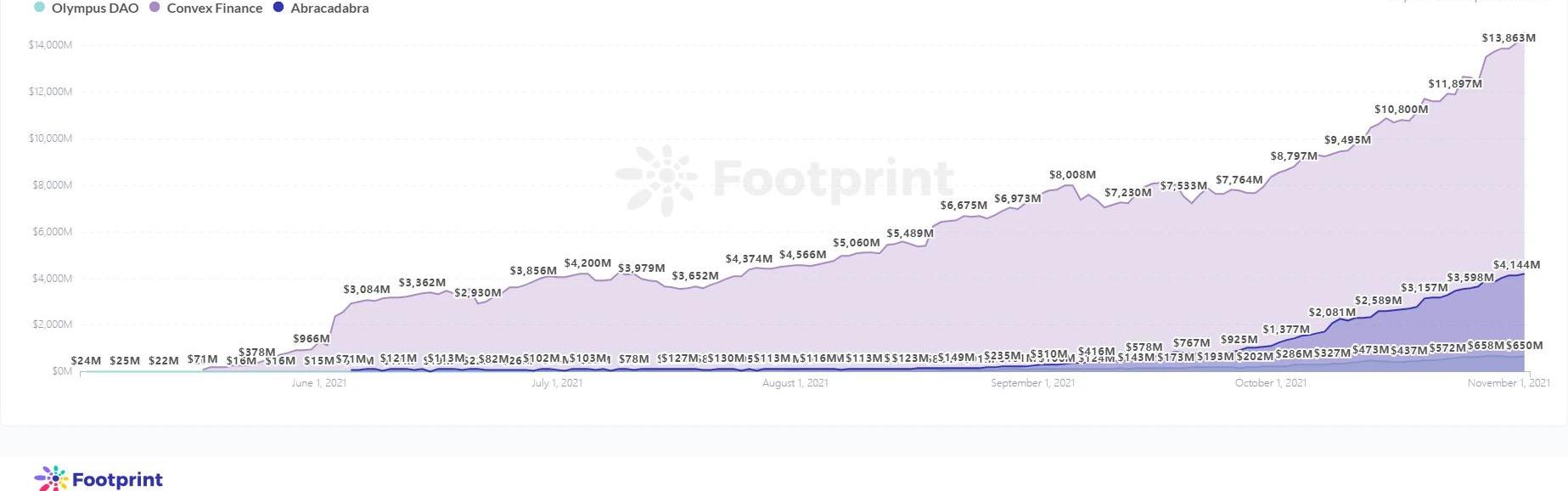

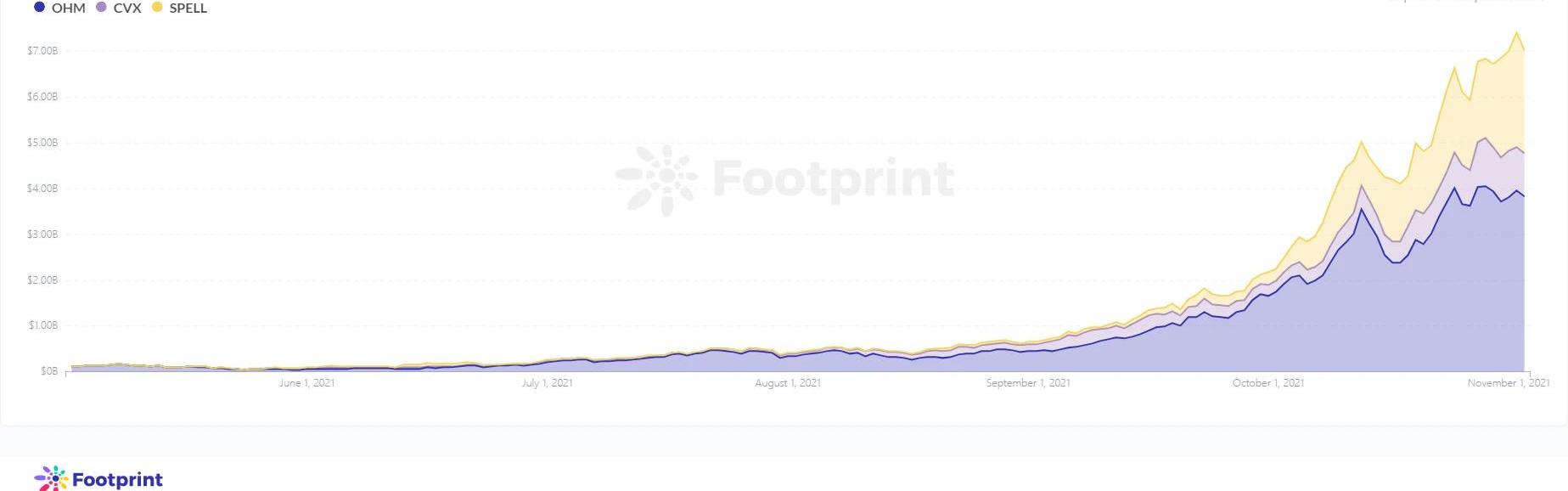

DeFi2.0平臺TVL趨勢數據來源:FootprintAnalytics據Footprint數據顯示,ConvexFinance的TVL已超越YearnFinance成為Yield的龍頭,且在過去1月里,ConvexFinance是前10大協議TVL變化率最大的平臺,超過許多主流DeFi項目。其增長原因在于它彌補Curve在用戶體驗方面的短板,簡化Curve和CRV鎖定、質押,提高了持幣者和流動性提供者的收益,從而取得較好的發展。除此之外,Abracadabra和Olympus的TVL在過去30天內增長迅速,當前TVL分別為42和6.5億美元,對比ConvexFinance過去30天增長率,Abracadabra和OlympusTVL變化增長更大。在這創新DeFi2.0生態中,它們依舊存在增值的空間。

過去30天,dYdX協議收入為1800萬美元位列第一:金色財經消息,據token terminal數據顯示,過去30天,協議收入最高的5個協議為dYdX、Synthetix、OpenSea、Metamask、PancakeSwap。其中dYdX收入為1800萬美元。[2022/7/4 1:48:40]

DeFi2.0平臺TokenPrice趨勢數據來源:FootprintAnalytics

DeFi2.0平臺MarketCap趨勢數據來源:FootprintAnalytics

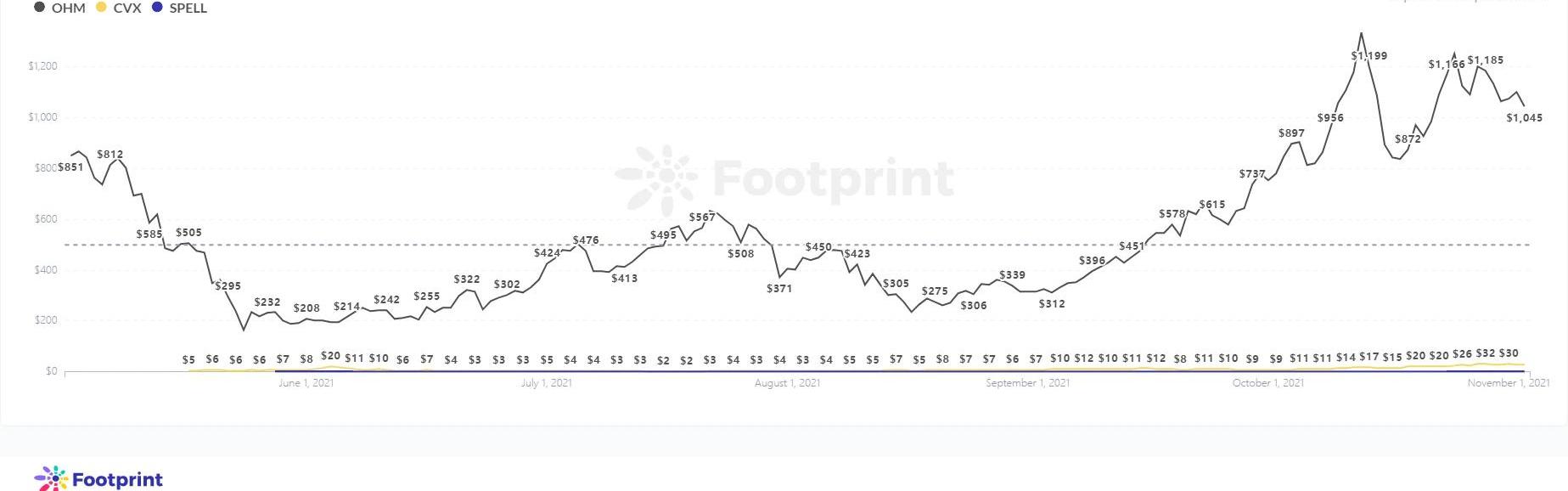

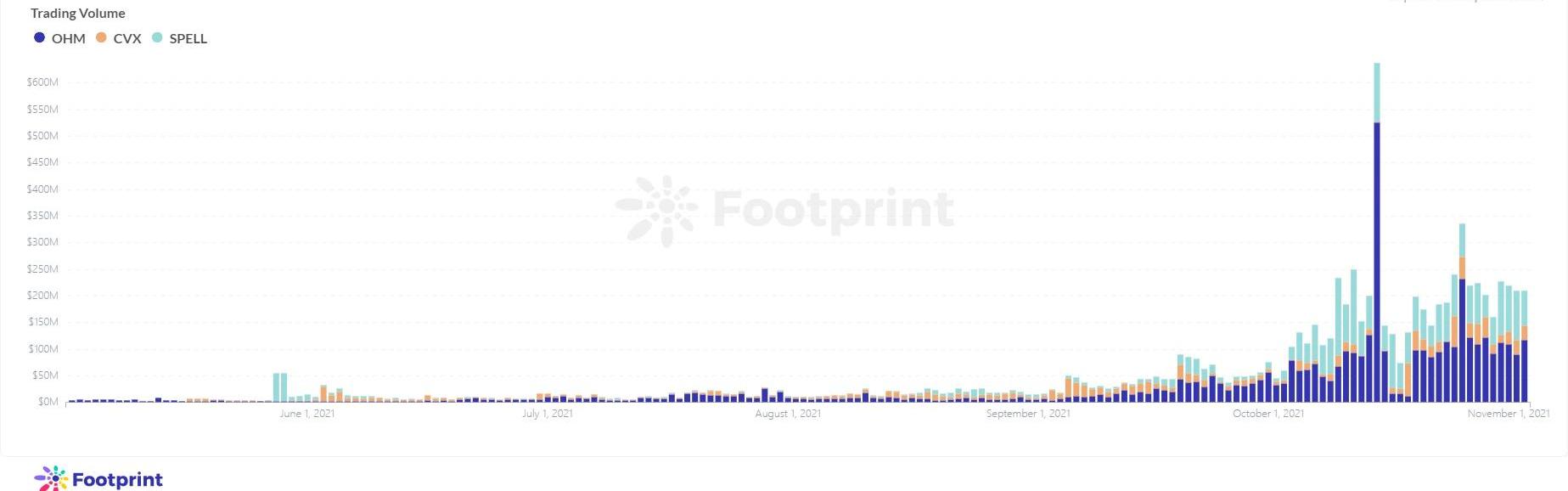

DeFi2.0平臺TokenTradingVolume趨勢數據來源:FootprintAnalyticsConvexFinance、Abracadabra和Olympus的代幣情況,當前代幣價格分別為0.031美元、27.85美元和1045美元,而三個項目的代幣價格差距相差較大,但不影響它們的在DeFi2.0生態中的發展。其市值和交易量在近2個月內增長明顯,通過市值的增長變化,反映了其項目在DeFi行業的市場價值;通過交易量增長的變化,說明用戶活躍度較高。4.機遇與挑戰區塊鏈技術本身就是一種創新,創新也是人類社會進步和科技發展的重要基石。崛起的項目平臺是在DeFi1.0階段未能看到,以它們創新機制解決用戶的難題,從而給DeFi2.0的發展帶來巨大的機遇,并且幫助用戶更好去了解去中心化金融帶來積極的影響,提高資金的運作效率、防止來自流動性提供者的即時拋售壓力以及更加合理的社區組織形式。但在機遇的背后還伴隨著挑戰和風險,在新的協議模型中,用戶也不要盲目,要做好項目的調研,合理控制風險。譬如Abracadabra協議,一旦其抵押資產的協議出問題,那么它本身也會出現問題;另外關于清算方面,項目的機制很大程度依賴MIM的穩定性,依靠Curve池有足夠的流動性來支持交易;還有Olympus代幣OHM先暴漲后腰斬再恢復與穩定幣DAI的價格相當,說明波動性較高,所以在看到其優點的同時,也要看到其潛在的風險。總結DeFi2.0的賽道,是離不開DeFi1.0的奠基,有更多的項目出現新的概念和新的理念,不斷地去完善DeFi生態圈各個部分,讓用戶得到好的體驗,所以分辨一個項目是否具備DeFi2.0概念,還要看激勵機制上是否有創新等重要特征。除此之外,DeFi市場變幻莫測,更新換代的速度太快,存在機遇和風險是并存,在看好項目的增長同時,也要做好調研準備,對項目背景、經營模式以及機制等進行深入了解,而DeFi2.0的發展是需要很長時間去觀察和布局。更多DeFi生態的數據動態及內容,可點擊Footprint鏈接查看更多項目儀表盤和分析內容。以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。FootprintAnalytics官網:https://www.footprint.network/Discord社群:https://discord.gg/3HYaR6USM7微信公眾號:Footprint區塊鏈分析(FootprintDeFi)關于FootprintAnalytics:FootprintAnalytics是一個一站式可視化區塊鏈數據分析平臺。Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千余種制表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕松洞察鏈上數據,了解數據背后的故事。

Tags:DEFIDEFEFIPRIDeFiSocial GamingDEFY價格defi去中心化交易所下載MarblePrix

加利福尼亞州舊金山—領先的去中心化加密貨幣交易所(DEX)IDEX已宣布計劃推出混合流動性交易所,將傳統訂單簿和自動做市商(AMM)整合到一個平臺中.

1900/1/1 0:00:00頭條 CoinList完成1億美元A輪融資,Accomplice和Agman領投CoinList宣布完成1億美元A輪融資,使其估值達到15億美元.

1900/1/1 0:00:00圖片來源:網絡作者:ChenZou去年的"DeFi之夏"點燃加密貨幣的時代焰火.

1900/1/1 0:00:00在Findora主網Beta版上推出Staking,ForgeTestnet上發布FindoraEVM,以及Findora首次5萬美元黑客馬拉松即將啟動之后.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂游戲巨頭EpicGames向TheVerge表示,它對其游戲商店中的區塊鏈游戲以及支持加密貨幣和區塊鏈資產的游戲持開放態度.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 Coinbase加密工程師yuga發推總結11月6日的以太坊社區電話會議.

1900/1/1 0:00:00