BTC/HKD-0.32%

BTC/HKD-0.32% ETH/HKD-0.74%

ETH/HKD-0.74% LTC/HKD-0.72%

LTC/HKD-0.72% ADA/HKD-0.25%

ADA/HKD-0.25% SOL/HKD+0.28%

SOL/HKD+0.28% XRP/HKD-0.92%

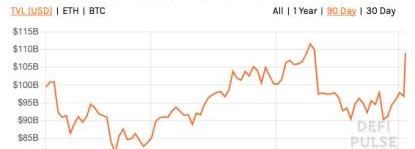

XRP/HKD-0.92%自去年6月的DeFiSummer熱潮以來,DeFi市場持續保持指數級增長,生態不斷繁榮。據DefiPulse數據,DeFi最新總鎖倉價值約1100億美元,即將追平11月上旬的高點。

基于各大公鏈的各類DeFi項目和協議已有近700個,涵蓋十幾個賽道。傳統金融市場的儲蓄、借貸、資產管理、交易所、衍生品、保險、基金等業態,都可在DeFi市場找到相應的鏡像產品。因此,DeFi也被認為是中心化金融的一個去中心化“平行世界”。不過,作為基本金融工具之一的債券,在DeFi市場尚未出現一款真正意義上的去中心化應用。沒有去中心化債券的DeFi市場,顯然是不完整的。究其原因,則是缺乏一個適合債券類產品的標準和協議。為此,一支由來自法國、烏克蘭、印度、馬來西亞、美國的數學、金融、算法領域專家,區塊鏈天使投資人,加密貨幣顧問,MakeDAO、AlphaWallet等知名項目開發者等組成的全球性精英團隊,提出了專門針對債券生態的ERC-3475標準,并基于此標準開發了去中心化債券協議DeBondProtocol,致力于打造一個去中心化債券生態平臺,為DeFi補齊去中心化債券這一重要拼圖。去中心化債券缺席DeFi

Filecoin去中心化金融服務平臺DeFIL正式上線幣安智能鏈BSC:據最新消息,Filecoin去中心化金融服務平臺DeFIL 2.0 于區塊高度10525502正式上線幣安智能鏈BSC,并同步開啟所有功能,包括算力NFT和FILST鑄造、eFIL跨鏈、流動性挖礦、質押借貸等。同時,defil于9月1日11:00 (UTC+8) ~9月6日 11:00 (UTC+8)期間推出《DeFIL 2.0正式上線BSC!10,000 DFL等你來贏!》活動。活動期間,在PancakeSwap上FILST凈買入量(買入-賣出)>0 FILST的用戶即可按比例參與瓜分10,000 DFL獎勵。

注:DeFIL 2.0在BSC上的交互需要用戶在支持BSC的錢包應用中從以太坊切換為BSC網絡,并且在交易所購買少量BNB轉入錢包用作智能合約交互所需的Gas費用。[2021/9/1 22:51:51]

債券之于金融市場有多重要?債券是現代商業和市場經濟大廈的基石之一,它與貨幣、票據、股票共同構成基本金融工具。有了這些基本金融工具,實體經濟的投融資需求才能夠得到滿足,市場經濟才得以繁榮。并且,基于這些基本金融工具,衍生出了遠期合約、期貨、期權、權證、掉期等合約產品,從而構成了今天我看到的紛繁復雜的金融市場。其中,債券市場作為一種靈活、有效而又安全的市場機制,可以通過推動儲蓄轉化為投資,為政府、金融機構、企業等資金需求方提供融資,為投資人提供多元化的固定收益產品,為社會財富的穩定增值提供良好的“蓄水池”。以美國為例,10年期國債收益率不但左右著美聯儲貨幣政策走向,而且是美國股市的晴雨表,進而成為全球經濟和金融市場的風向標。美國每年僅發行國債的金額就接近甚至超過GDP的100%,此外還有市政債券、公司債券、聯邦機構債券等。2020年,以美元計價的債券占美國當年名義GDP的132.5%。我們再把目光轉到去中心金融市場。目前已經形成了由智能合約錢包、自動交易工具、收益最大化、無抵押貸款、代幣化基金、協議聚合器、借貸和保證金交易、合成資產、預測市場、去中心化保險、DEX、穩定幣、支付、數據服務等組成的DeFi宇宙生態。傳統金融市場的銀行儲蓄、借貸、資產管理、基金、保險、衍生品等業態都能在DeFi市場找到相應的去中心化應用。然而,至今尚未出現真正意義上的去中心化債券。是DeFi市場沒有發行債券的需求嗎?顯然不是!去中心化債券缺席DeFi,是由于區塊鏈基礎設施不完備,缺乏一個適合債券類產品的標準。DeFi市場通用的標準為ERC-20。ERC-20作為一種同質化代幣標準接口,所有代幣均對應同一個智能合約,執行統一的算法標準,難以滿足更復雜的金融產品需求。而債券類產品對抵押品、發行規模、贖回期、利率、還款方式、還款時間等具有多樣性、非標化要求。而且,債券持有人往往出于投機、賺取差價的需求,對債券的流動性有更高要求。DeBond補齊DeFi債券拼圖

去中心化金融貸款協議Apricot Finance完成400萬美元融資:去中心化金融(DeFi)貸款協議Apricot Finance已經完成了400萬美元的融資,來自Lemniscap、Delphi Ventures、Solana Capital、Advanced Blockchain AG、Skyvision Capital、Ledger Prime、Valhalla Capital、MXC、Gate、a41 Ventures 和其他幾家公司參與。Apricot表示,它打算使用新籌集的資金來支持其初始旗艦服務的推出。發言人說,Apricot是一個建立在Solana網絡上的新興DeFi貨幣市場平臺,其旗艦服務將旨在提供跨利潤的杠桿式產量農業和自動化的自我去杠桿化機制。Apricot的測試網計劃于下周啟動,而主網計劃于9月啟動。(coindesk)[2021/8/25 22:36:03]

為了解決上述市場痛點,DeBond團隊提出了專門針對債券生態的ERC-3475標準,并被合并到了ETHmaster。

去中心化借貸協議KLend即將開啟借貸挖礦和流動性挖礦:據官方消息,去中心化借貸協議KLend協議將于北京時間8月2日20:00在OEC上正式部署上正式部署,同時開啟借貸挖礦和流動性挖礦。已跟KSwap戰略合作,將上線KSwap白名單。主網代幣總量(OEC)100W,目前已通過慢霧、shark審計。[2021/8/1 1:27:52]

ERC-3475是一個多重可贖回債券標準,擁有更復雜的數據結構,每一張債券無需額外部署智能合約,即可獲得獨立的算法規則。基于ERC-3475標準,不僅可以創建傳統意義上的標準債券,還能創建期貨、期權等金融衍生品。相比ERC-20,ERC-3475具有顯而易見的優勢:每個債券對應一個獨立合同,允許用戶靈活定制不同的贖回時間、執行條件和利率。債券可以在DeBondDEX交易所上市交易,或者拆分、打包后作為次級債券在二級市場交易。ERC-3475不僅能生成以同質化代幣作為抵押物的債券,非同質化代幣也可以作為抵押物生成債券。舉個例子:假設Alice拿100美元投資于DBIT-USD債券,這100美元將作為抵押物,被轉到DBIT-USDAMM交易對合同。然后Alice會立刻收到200張DBIT-USD債券,這其中可能包含標記為“1”的3.7張DBIT-USD債券,標記為“2”的3.7張DBIT-USD債券、標記為“3”的7.4張DBIT-USD債券……不同標記代表著不同的贖回期。2天后,Alice可以贖回標記為“1”的3.7張DBIT-USD債券。贖回時,她將獲得以DBIT支付的本金和利息。如果她不想持有DBIT,可以根據交易對合同,將DBIT兌換成USDC。4天后,Alice可以贖回標記為“2”的3.7張DBIT-USD債券。6天后,Alice可以贖回標記為“3”的7.4張DBIT-USD債券。……到了第99天,Alice總共收到了價值200美元的200枚DBIT。上述案例中,同樣是DBIT-USD債券,因贖回期不同各自對應獨立的合同,Alice贖回標記為“1”的DBIT-USD債券,并不影響標記為“2”“3”……的DBIT-USD繼續存續。如果她在債券到期前需要用錢,可隨時在DeBondDEX交易平臺將債券轉讓。如果有利可圖,她也可以將持有的DBIT-USD債券拆分,或將多個債券打包成為次級債券再轉讓。當然,DeBond的優勢遠不止于此,其更大的意義在于通過創新性的經濟模型,解決了當前DeFi市場的最大弊端——流動性不可持續。解決DeFi弊端,開啟DeFi2.0時代

房地產大亨斥資 1 億美元開發去中心化社交網絡協議:6月21日消息,億萬富翁房地產大亨弗蘭克麥考特將在一個利用區塊鏈技術的項目中投資 1 億美元,試圖使社交媒體數據民主化。(coindesk)[2021/6/21 23:53:14]

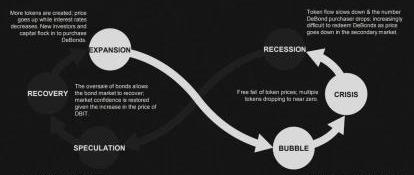

從去年6月的DeFi農耕熱潮至今,轟轟烈烈的DeFiSummer已經走過了近一年半時間。在此期間,DeFi經歷過熱錢涌入和造富效應下的高光時刻,也遭遇了退潮后的一地雞毛。經過一年半的發展,人們逐漸發現了DeFi的弊端:Compound等YieldFarming協議以高收益來吸引早期參與者向其流動性資金池存入更多的資產,然后協議利用早期參與者提供的流動性來吸引更多參與者。但這種激勵模式只能吸引流動性礦工的短期參與,一旦市場上出現了收益更具競爭力的YieldFarming協議,早期參與者就會“挖賣提”,轉走資產,并拋售前期挖礦收益。而在早期參與者短時間內的集中拋壓下,協議代幣價格下跌,進而引發更多流動性礦工退出,出售協議代幣……如此便陷入惡性循環,產生踩踏效應,特別是一旦遇上大市不穩,就極易導致崩盤。因此,流動性挖礦對DeFi協議的初期發展賦能較大,但長期來看,始終頂著一顆流動性枯竭的定時炸彈。在這一背景下,不少人提出了DeFi2.0概念,試圖通過新的機制來解決DeFi協議面臨的問題,DeBond便是其中之一。DeBond不但填補了DeFi市場完全去中心化債券的空白,而且以其創新的經濟模型,解決了DeFi流動性不可持續這一根深蒂固的難題,形成了生態自我修復,經濟周期“擴張—泡沫—危機—衰退—投機—恢復—擴張”的良性閉環。

聲音 | BM:真正的去中心化需要不同自治社區間的相互合作:BM 昨日發推表示,真正的去中心化應該效仿生物學的模式。在保持獨立,互不依賴的前提下,不同的自治社區需要進行相互合作。[2019/8/19]

1.如上圖,因為DBIT是DeBond生態的結算貨幣,當市場處于擴張期,新的投資者和資本蜂擁而至,紛紛買入DeBond債券,推升DBIT價格。DBIT價格上升,而債券利率下降,吸引更多融資方發行DeBond債券,從而鑄造出更多的DBIT;2.隨著市場進一步繁榮,泡沫開始出現,風險開始擴張,債市出現超買;3.危機到來,此時,代幣價格自由下跌,甚至一些代幣可能會接近歸零;4.接著市場便進入衰退期,代幣流動性下降,購買債券的人數下降,而且隨著債券在二級市場的價格下降,收益率上升,贖回債券越來越困難;5.這時候,由于LP代幣的過度抵押,市場看到了收集低成本債券的抄底機會,而購債需求推升對DBIT的需求,DBIT價格企穩回升;6.隨著越來越多的抄底者進入,增量資金進來,債市景氣度恢復,債券收益率下降,舊債券贖回變得容易。鑒于DBIT價格上漲,市場信心得到修復,市場逐漸復蘇,進入新一輪景氣周期。

頭條 北京:支持有關協會圍繞區塊鏈等優勢產業領域組建產業聯盟北京市商務局、北京市發展和改革委員會、北京市財政局聯合制定《關于北京市專業服務業助力“走出去”發展若干措施》.

1900/1/1 0:00:00撰文:YasmineKarimi,Nansen深潮TechFlow經授權翻譯并轉載介紹在加密貨幣的歷史上,有三次以太坊網絡的gas費飆升到天文數字的情況:2017年的牛市.

1900/1/1 0:00:00作者:MaryLiu圖片來源:比推終端、Glassnode、Bloomberg、CoinShares在周末短暫反彈至6萬美元后,比特幣周一再次走低.

1900/1/1 0:00:00隨著智能合約功能的激活,Cardano的生態建設已正式起步,但就當前階段來看,可能絕大多數用戶對Cardano生態內的具體項目都不是太了解.

1900/1/1 0:00:0011月30日,隱私網絡IronFish宣布完成2770萬美元A輪融資,本輪融資由a16z領投,EladGil、紅杉資本、ElectricCapital、DylanField、AlanHoward.

1900/1/1 0:00:00頭條 Terra鏈上合成資產協議Mirror疑似遭受治理攻擊推特用戶@0xLorenz表示,平安夜,Terra鏈上合成資產協議Mirror遭受了嚴重的治理攻擊,攻擊者發起185號提案.

1900/1/1 0:00:00