BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-2.57%

ADA/HKD-2.57% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD-1.37%

XRP/HKD-1.37%摘要

最近發生的CurveWar協議戰爭,說明了元治理在加密貨幣中可以發揮重要作用。除了CurveWar案例,元治理可以以多種方式運作,其影響遠比協議之爭所提的要深遠。本文,將探索元治理的可能性,包括元治理在傳統世界中的情況,并對發生在Fei-Index-Aave的元治理事件進行深入探討,討論元治理對未來DEFI治理的影響。回顧協議之爭

從本質上講,CurveWar是一場不斷持續的博弈過程,各方為Curve投票權而戰,以引導流動性,加深流動性,增加收益。為了達到這些目的,參與各方試圖通過引導veCRV投票權的流動性獎勵來實現這些目標。如果你要了解更多有關CurveFinance和veCRV的背景,可以訪問以下地址:https://resources.curve.fi/base-features/understanding-curvehttps://resources.curve.fi/guides/staking-your-crv)。https://theknower.substack.com/p/the-mythos-of-curve-finance)回到本文要講的內容,控制投票權的常用方式包括從市場購買代幣、發行合成幣+LP(cvxCRV)、通過國庫綁定(Redacted)和賄賂(Spell),知名參與者包括:ConvexFinance)、Yearn(>5BTVL)、Votium、RedactedCartel、FrogNation等等。元治理與TradFi

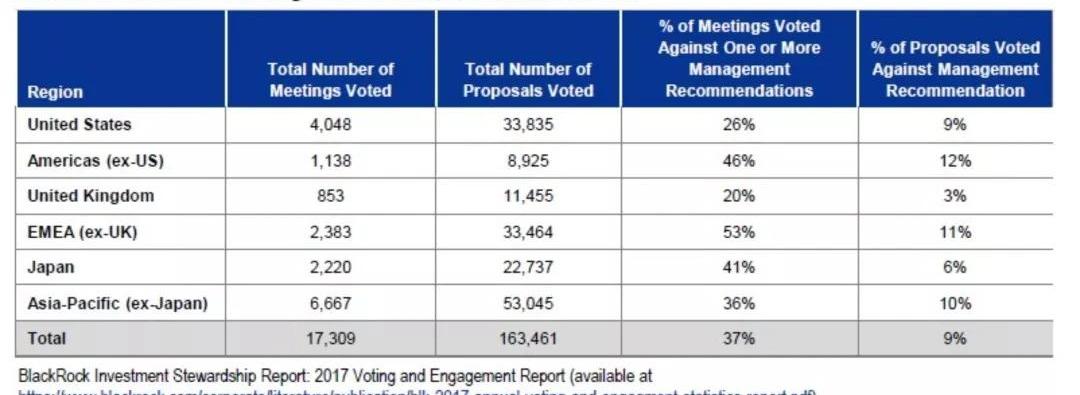

首先,我們定義一下加密經濟中的元治理。我們將元治理定義為持有一個DAO的代幣以影響另一個DAO的決策。這不是DeFi新創造的詞,我們可以查到它起源于TradFi,被稱為投資督導(InvestmentStewardship)。投資督導是指對機構代表客戶分配的資本進行負責任的監督。機構代表掌握著大量投票權能影響公司決策,因此投資督導是很有必要的。目前,主要投資公司在公開市場的大多數公司中持有很大一部分投票權。例如,蘋果、亞馬遜和特斯拉分別有59%、59%和43%的股份由機構持有。這些機構通常有專門的團隊代表其客戶對治理提案進行積極投票。投資督導是一項復雜的管理事務。Vanguard和BlackRock是最大的兩家機構持有人。下表是貝萊德從2016年7月至2017年7月的投票摘要明細。在此期間,貝萊德總共投了163,461次投票,9%的時間對管理層的建議投了反對票。Vanguard在2021年上半年對734家公司進行了137,826次投票,代表1.9萬億美元的股票市值。

比特幣礦企Marathon預計從Compute North收回2200萬美元押金:金色財經報道,Marathon Digital (MARA)是規模最大的公開交易的比特幣礦商之一,預計只能收回存放在已經破產的比特幣礦工和數據中心供應商Compute North的5000萬美元中的2200萬美元。

除了5,000萬美元的存款,Marathon Digital 此前表示,它在Compute North公司的不同實體中投資了1,000萬美元的可轉換優先股和2,130萬美元的無擔保高級承兌匯票。(Coindesk)[2022/12/7 21:27:45]

如果要在組織內分散投資管理團隊的職責時,就需要元治理,使得貝萊德的股東不能輕易影響貝萊德對特斯拉新提案的投票結果。但是回到加密貨幣元治理,Convex的代幣持有者可以很容易地影響Convex在下周的Curve獎勵周期中的投票結果,這就打開了治理的潘多拉魔盒。第一次元治理事件

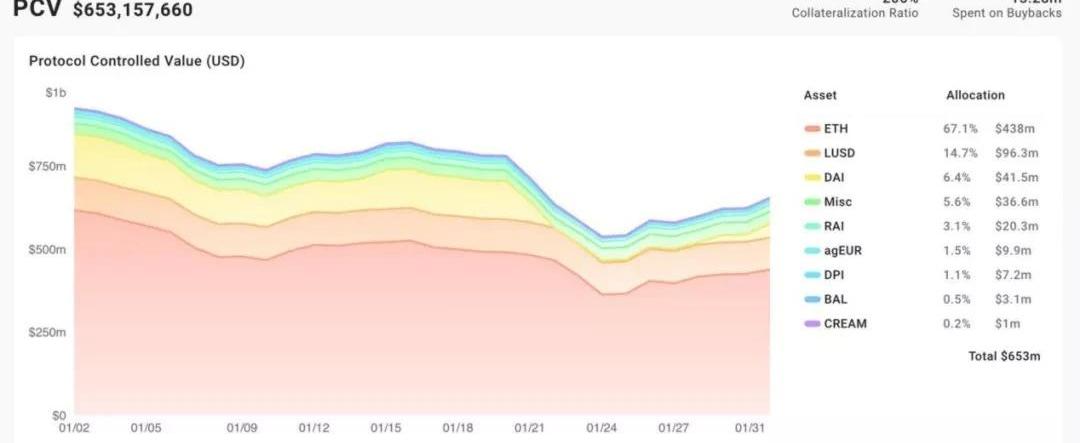

第一次元治理事件發生在2021年夏天,當時FeiProtocol將其$INDEX代幣在Aave上進行流通。與協議之爭的結果相比,真實的事件過程往往可以告訴我們更多關于元治理的信息,并更清晰地描繪未來可以預見的元治理過程。所以,接下來我們回顧整個事件的過程。在分析此次事件前,先介紹下事件的各方FeiProtocol$FEI是少數真正去中心化的穩定幣之一,它由$ETH抵押擔保的。FeiProtocol的協議控制價值大約6.53億美元,為所有流通的$FEI提供206%的抵押率。

數據:3,284 枚BTC從Coinbase轉移到未知錢包:金色財經報道,WhaleAlert數據顯示,3,284 枚BTC(價值約64,972,841美元)從Coinbase轉移到未知錢包。[2022/9/17 7:02:53]

FeiProtocol的儀表板|錄制于2022年1月31日指數合作社

IndexCooperative由SetLabs孵化。IndexCooperative為個人和機構提供廣泛的投資工具——從代幣籃子到杠桿操作。最著名的是DeFiPulseIndex($DPI),它是一種追蹤主要DeFi協議組合的指數代幣。$DPI于2020年9月推出。IndexCoop的治理代幣$INDEX控制著其持有的部分資產的治理權。

DeFiPulseIndex的標的幣|錄制于2022年1月31日Aave

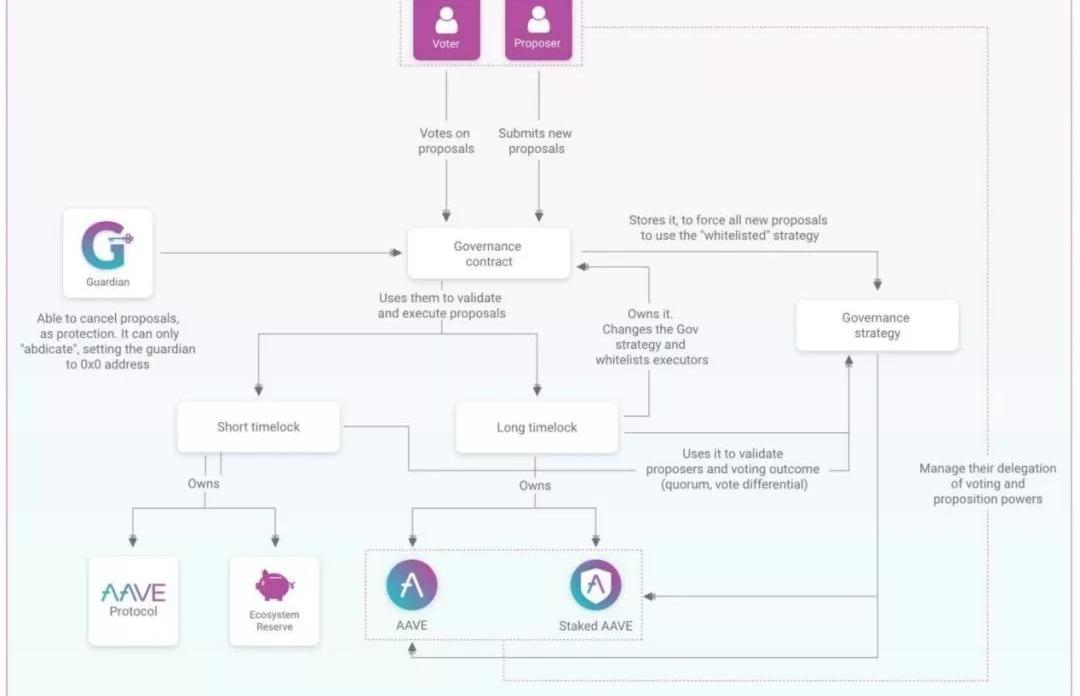

Aave是一個去中心化的非托管流動性市場協議,用戶可以作為存款人或借款人參與其中。作為DeFi中的加速器之一,Aave有一套預先設定的流程來篩選新資產、實施獎勵、更改權限和參數調整。

Aave治理流程

Aave治理提案流程事件經過

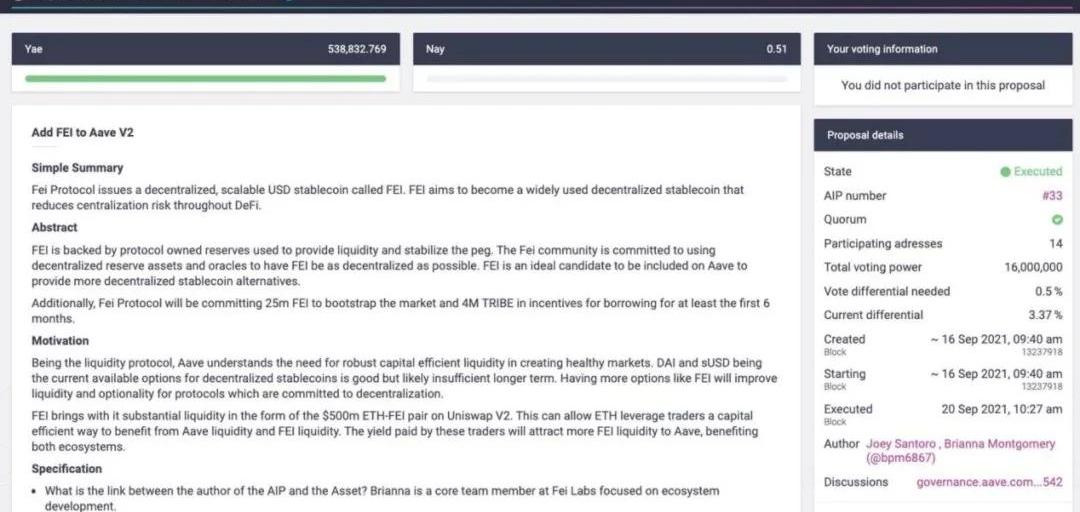

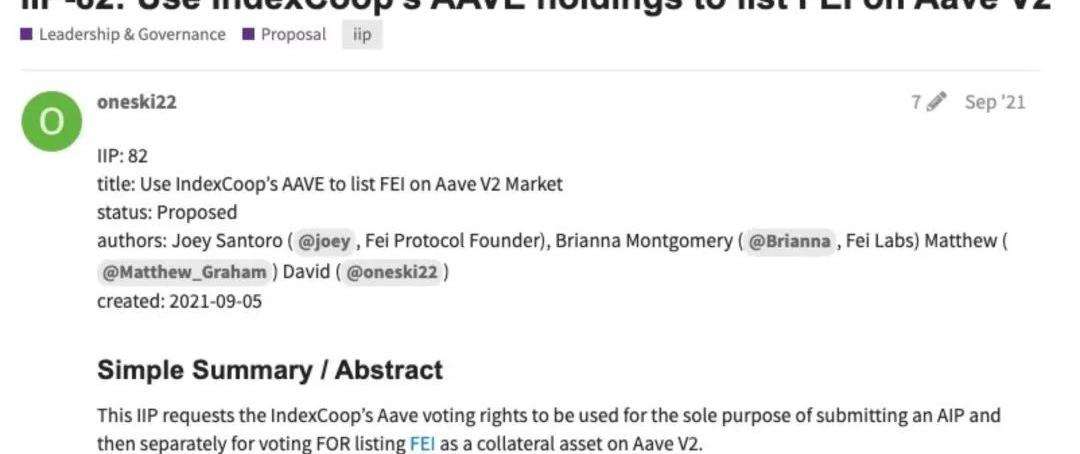

2021年6月21日是FeiProtocol上線兩個月的日子。當時,Brianna在Aave的治理論壇上發布了一個ARC提案,以推動$FEI在Aave的借貸市場上流通。ARC代表Aave征求意見,這是Aave治理提案流程的第一步。對于FeiProtocol來說,這是至關重要的一步,因為它將直接決定了其能否在DeFi最大的借貸市場列出。除了ARC之外,還創建了一個快照Snapshot來衡量Aave社區對該提案的看法。我們可以將ARC和Snapshot當成:它們都用于了解社區對提案的看法ARC用于獲得定性測量Snapshot用于獲得定量測量。盡管任何人都可以在Aave的治理論壇上發布ARC,但并不是每個人都可以提出AIPAave改進計劃。而AIP正是鏈上推動變革所需要的。要提出一個AIP,需要持有80,000$AAVE代幣,按照AAVE每個250美元的價格計算,80,000美元AAVE價值2000萬美元,。這對FeiProtocol提出了挑戰:他們應該從哪里獲得這些$AAVE代幣來獲得AIP,推動他們的代幣上市?以下是一些選項:1.在場外交易市場進行購買;2.游說主要的$AAVE持有者提出改變;3.賄賂持有人;4.從某處借用;......*FeiProtocol本身也可以在技術上借用投票權,但現在還處于早期階段,這種方式顯然在這里不適用。在這些選項中,游說似乎是最合理的選擇。僅對一個提案去大量購買代幣似乎是一種浪費。用$TRIBE賄賂持有者,可能會在用戶心中留下差的口碑,借款面臨與賄賂類似的風險。因此,游說$AAVE的主要持有者似乎是最經濟有效的方式。然而,游說也面臨著挑戰:對于FeiProtocol的團隊來說,過程很耗時,并且需要與不同的利益相關者進行多輪電話會議。整個過程可能需要幾周到幾個月的時間。那么,有沒有更高效的方法呢?進行鏈上響應

WhaleAlert:1300枚BTC從Coinbase轉入幣安:金色財經消息,據WhaleAlert數據顯示,1300枚BTC(約27951670美元)從Coinbase轉入幣安。[2022/8/19 12:36:28]

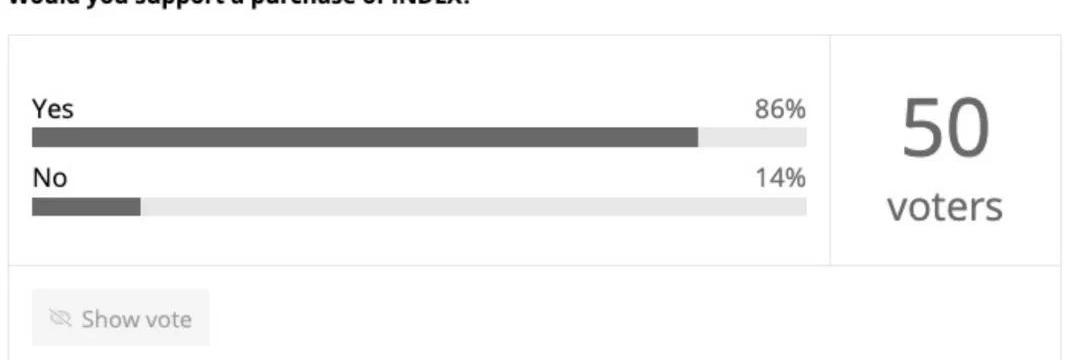

在FeiProtocol認真思考這個問題的同時,Bruno和MatthewGraham提出了另一個與該問題無關的提案。在這個提案中,Bruno和Matthew列出了他們將$DPI添加到FeiProtocol的PCV中以達到分散風險的理由。在提案的末尾,提案者提到:此外,我們想知道社區對購買IndexCoop的治理代幣INDEX的初步態度……好處是利用元治理并在DeFi中結構良好且快速增長的項目中產生影響。為什么$INDEX對元治理很重要?在提案提出時,DeFiPulseIndex持有超過1億美元的主要藍籌DeFi代幣,其中最關鍵的是包括超過100,000美元的AAVE代幣。FeiProtocol只需要80,000$AAVE即可提出AIP,幸運的是,$AAVE是$INDEX代幣持有者可以用于元治理的六種代幣之一。因此,如果只要控制了$INDEX,就控制了這些$AAVE代幣的治理權。這就引起了連鎖反應。就在這個提案前三周,Fei社區討論了FeiDAO的投資理念,并提到了元治理在PCV中的重要作用。$INDEX合作恰逢其時,社區非常支持這個想法。通過閱讀提案下的討論,我們可以看到一些貢獻者更看好購買$INDEX的提案,而不是購買$DPI。

購買$INDEX的社區情緒經過一個月的規劃和協調,FeiProtocol決定通過代幣交換的方式從DeFiPulse購買10萬$INDEX。為什么要購買10萬$INDEX?因為它是IndexCoop治理提案達到法定人數所需的代幣數量。有了10萬$INDEX,FeiProtocol可以在不需要其他參與方介入的情況下通過IIP。現在,FeiProtocol使用約400萬美元來轉移2000萬美元的投票權。如果沒有人強烈反對他們,這可以算是元治理的完美案例。勝利結果

LayerSwap即將在StarkNet上線,允許把ETH從Coinbase轉移到StarkNet:3月8日消息,旨在幫助用戶資產從CEX轉移到Layer2的項目Layer Swap宣布,已準備好在StarkNet上線,將允許用戶把ETH從Coinbase轉移到StarkNet。LayerSwap當前支持用戶將ETH和USDC從幣安、Coinbase、FTX等交易所轉移到zkSync、Moonbeam、Loopring、Arbitrum、Optimism、Boba、Ronin。[2022/3/8 13:45:04]

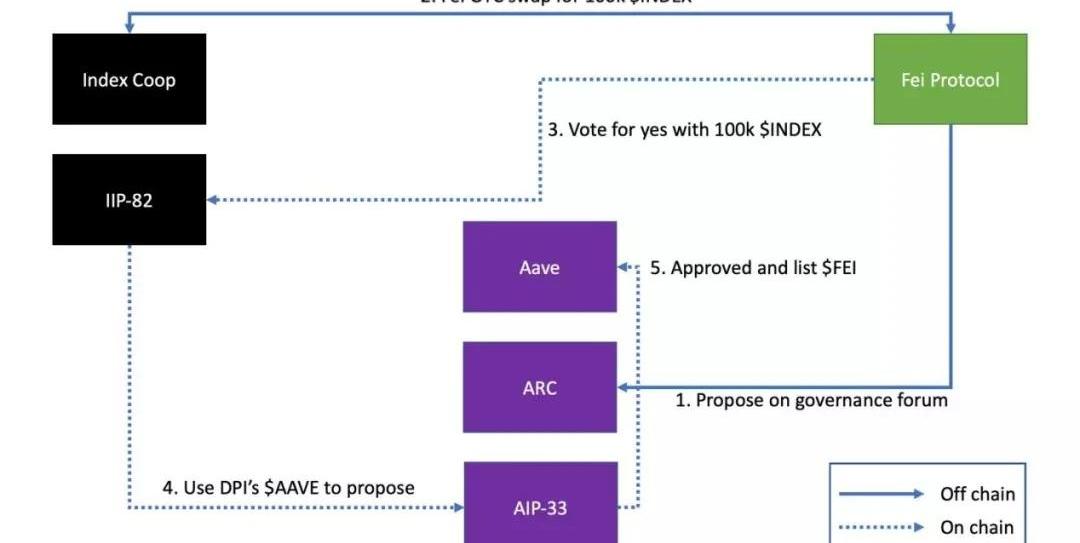

手頭有10萬$INDEX,FeiProtocol離在Aave列出僅幾步之遙。IndexCoop的核心貢獻者Matthew與FeiProtocol的團隊一起進行了以下大部分合約交互:1.Fei社區將提案使用其$INDEX在IndexCoop上進行提案;2.Fei社區將提案IIP-82:使用其$AAVE在Aave上列出$FEI;3.IndexCoop將提案AIP-33:在Aave上列出$FEI;4.如果所有這些提案都通過了,$FEI就可以在Aave上流通!

關于Fei的Aave治理提案

IndexCoop的IIP-82三個提案都成功通過,FeiProtocol于2021年9月末在Aave上市,比最初的ARC晚了三個月。

6300萬USDT從Compound Tether轉出:Whale Alert數據顯示,北京時間3月30日16:36:34,6300萬枚USDT從Compound Tether轉入0x701bd63開頭未知錢包。

交易哈希為:0x121c035ada7ffa7a221bc0a152dd09fbb12847f29c3387e87c0ed43c9d167c80。[2021/3/30 19:29:51]

Fei-index-Aave元治理交互如上圖表所示,我梳理了整個事件過程。合約和人之間發生了五種主要的交互,其中三個完全在鏈上,兩個主要在鏈下。令人驚奇的是,這里沒有發生任何事故,每一次交互都在預期范圍內。但是,當您站在全局的角度來看,就會出現新的和出乎意料的可能性。事件本質

協議之爭與FeiProtocol的行動是截然不同的事件。然而,兩者都屬于我對元治理的定義——持有一個DAO的代幣可以影響另一個DAO的決策。兩者之間的主要區別似乎在于動機。我認為CurveWars中的大多數人都認為,財務回報將帶來協議的長期成功。我們可以通過賄賂的常態化和“最大限度地提高你的回報”的目標來看到這一點。對于FeiProtocol和Index的元治理事件,相信戰略合作是長期的勝利。通過在Aave上添加$FEI,協議或代幣持有者幾乎沒有直接的好處,但有巨大的潛在長期利益。歸根結底,元治理只是DAO實現其目標的工具。不同的DAO可以根據自己的情況靈活配置,從而達到成功的目的。比較加密貨幣和TradFi世界中的元治理,差異也很明顯。這部分是由于DeFi的初期,但也因為機制設計不同。在TradFi中,您不能用貝萊德的股票影響貝萊德在其ETF中的投票。但是在DeFi中,FeiProtocol可以對Index的治理產生影響,因此Index已經通過DPI啟用了所有元治理投票。對于貢獻者、創始人和團隊.....

我對元治理可以為加密世界以及人類協作活動有好處感到樂觀,但也有許多擔憂。在Fei-Index-Aave的例子中,FeiProtocol購買$INDEX的主要目標不是為了元治理,而是為了長期合作,這可以從Fei一方的持續持幣行為中看出。FeiProtocol的意圖是與指數社區長期合作。但是,意圖不是代碼,意圖可以改變。讓我舉一個很可能的例子:項目A和B位于不同的賽道,如果合作,兩個團隊都會看到兩者之間的協同作用。為了加深聯系,A和B進行了代幣交換。所以現在,A持有$B,B持有$A。突然,A被黑了。現在A美元正在瘋狂下跌,社區向B提出了一個建議:“鑒于A目前的價格走勢,我們應該出售A以挽救我們的國庫。”這應該如何處理?另一個極有可能的例子:A和B進行代幣交換并進入熊市。$A和$B都下跌了50%,A感覺它可能會進一步下跌。為了挽救自己的國庫,為熊市積累更多的穩定幣,A賣出了$B。與Fei-Index-Aave元治理過程一樣,整個過程也是令人不禁感慨,其中有很多隱藏的陷阱,其他協議不應該在沒有經過深思熟慮的情況下介入這些治理過程。你應該從Fei-Index-Aave事件中學到什么?1.與他們的總資金相比,Fei只持有少量的$INDEX,這減輕了任何一方出售代幣的沖動,因為$INDEX量太小了。2.Fei與Index的合作不止一次。他們的意圖絕不是,“哦,讓我們使用Index的Aave來完成這個提案。”他們的意圖是,“我想與Index及其生態系統合作。”碰巧它持有的$INDEX足以提出AIP。3.Fei經歷了在治理過程所遇到的所有可能情況。在進行代幣交換時,應該與社區交互并清楚地傳達您的目標。這一點很重要,原因有兩個:1)如果出現問題,社區會理解未來的決定;2)通過公開說明你的目的,可以提高透明度,降低你或其他人采取“不同”行為的可能性。FeiProtocol能做得更好嗎?1.把這種交互代碼化:在合同上明確何時以及在什么條件下可以出售$INDEX,以便只有在滿足這些條件時才能出售。在Fei的案例中,由于所有PCV都支持$FEI,如果抵押率低于某個值,Fei應該能夠出售其$INDEX。2.與Index更緊密的交互:Index上列出了數百個提案,Fei不可能知道并對所有提案進行投票。在這種情況下,Fei的$INDEX應該如何使用?在這里,委派可能是一個很好的答案。在與Index合作開展這項首創的元治理提案時,Fei正在運行一個完整的穩定幣協議。他們的資源有限,沒有時間考慮所有可能情況。然而,當使用FeiProtocol的方法時,其他DAO應該考慮到這些,以最大限度地與他們的元治理對手方合作。關于元治理和一般治理的最后總結

協議之爭很有趣,但只代表一種元治理情況,毫無疑問,我們將在未來看到更復雜的元治理案例。元治理,就像治理本身一樣,是一把雙刃劍。如果用得不好甚至濫用,這對組織其他有用的結構可能是很有危害的。我不會在本文中分享明確的攻擊途徑,但最近TrueUSD與Compound的爭議應該引起其他協議的警覺,這些協議可能容易受到影響。治理從來都不是一件容易的事。而且,由于我們的結構與TradFi世界中目前的治理結構非常不同,因而存在演變出全新治理模式的可能,它將產生巨大積極影響,我希望這篇文章能激發您對治理的興趣。

像Kickstarter和GoFundMe這樣的眾籌平臺對爭議并不陌生,當有爭議的問題到達他們的網站時,他們會發現自己夾在分歧的不同方面、他們的用戶、甚至是各國政府之間.

1900/1/1 0:00:00新的研究結果表明,在約會資料中加入“加密貨幣”會讓你更受歡迎,但加密貨幣社區表達了對線上約會的擔憂。加密貨幣已經成為2022年最廣泛討論的話題之一.

1900/1/1 0:00:00整理:Karen@ForesightNews 對于NFT掘金者而言,監測熱門NFT項目、及時獲取鑄造預告、實時了解鑄造趨勢以及便捷查看稀有度數據的工具缺一不可.

1900/1/1 0:00:00對于某些人來說,Web3是元宇宙。對其他人來說,它是令人困惑和抽象的,糾纏在復雜的密碼系統中,這對新手來說似乎是壓倒性的.

1900/1/1 0:00:00頭條 印度比特幣溢價達5.7%,已超過韓國比特幣在印度各大交易所的交易價格比全球平均水平高出5.7%。印度比特幣目前的溢價是韓國溢價的三倍多,韓國目前的比特幣溢價為1.6%.

1900/1/1 0:00:00YatSiu已經筋疲力盡了。這位49歲的奧地利出生的香港高管最近每晚睡眠時間不超過幾個小時,但當被問及他的區塊鏈游戲業務AnimocaBrands時,他忍不住跳了起來.

1900/1/1 0:00:00