BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD+0.83%

ETH/HKD+0.83% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD+1.81%

ADA/HKD+1.81% SOL/HKD+4.7%

SOL/HKD+4.7% XRP/HKD-0.05%

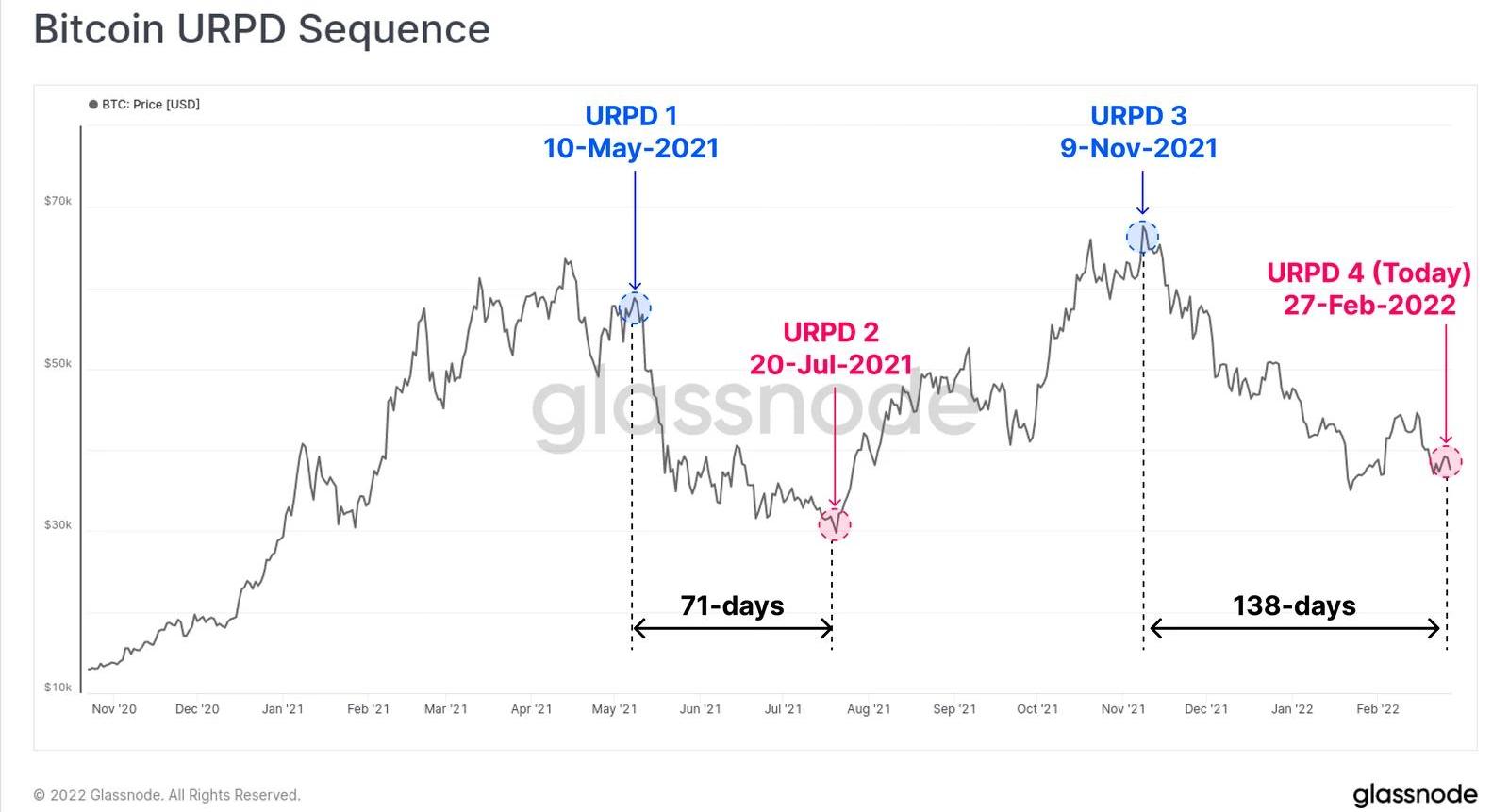

XRP/HKD-0.05%隨著俄羅斯和烏克蘭之間爆發武裝沖突,全球市場面臨著非常清醒的一周。作為一種全球宏觀資產,而且由于市場永不“打烊”,比特幣的價格因此出現了很大波動。上周市場交易跌至34474美元的低點,隨后迅速回升至39917美元。現在已經從11月的ATH下跌了138天,許多比特幣投資者的信心,在本周受到了重大挑戰。在本期中,我們將會分析一下哪些買家會蜂擁而出,并將目前的市場結構與2021年5月至7月期間進行比較。我們觀察到的是,頂級買家現在幾乎已經完全投降了。然而,剩下的持有者分布似乎具有更高的決心,可以說反映了最后的買家堅定不移的信念:比特幣HODLers。

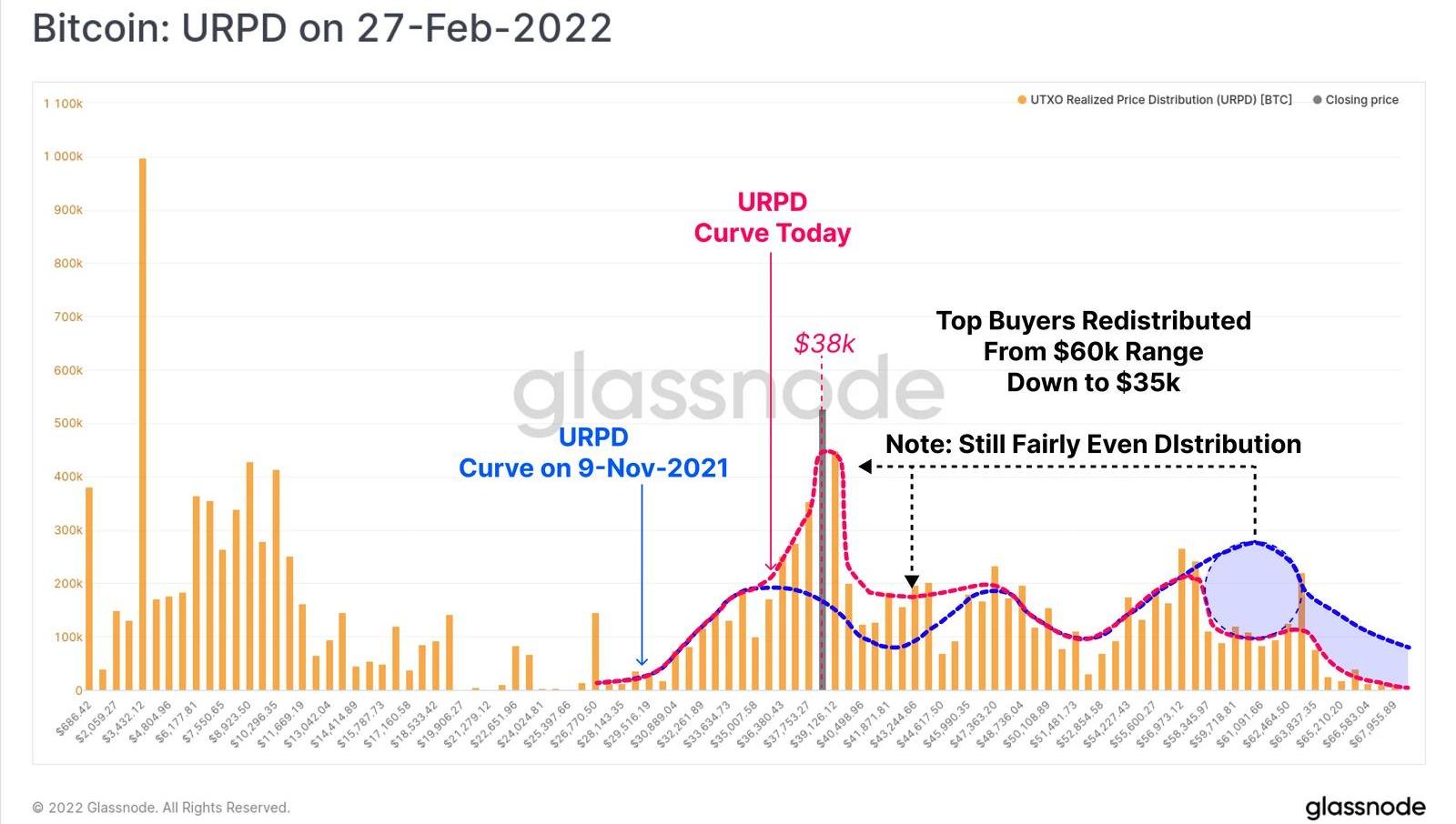

我們將從URPD指標開始深入分析,該指標顯示了代幣供應分布最后一次在鏈上移動的價格。我們希望在這里探討的是投資者在這次縮水期間的行為,與2021年5月至7月類似規模縮減期間行為的異同。我們將從四個日期分析URPD指標:2021年5月10日,在大規模拋售清算事件之前2021年7月20日,在2021年底反彈到ATH之前的29000美元低點2021年11月9日,當時市場處于歷史最高點2022年2月27日,撰寫本文時

Glassnode:開采剩余210萬枚BTC需要約112年:金色財經報道,據Glassnode最新分析顯示,比特幣流通供應量現在已經超過1890萬枚,這些BTC開采用時約為12.9年,而剩下的210萬枚BTC需要大約112年,也就是到2133年左右才能將比特幣全部開采。[2021/12/14 7:38:25]

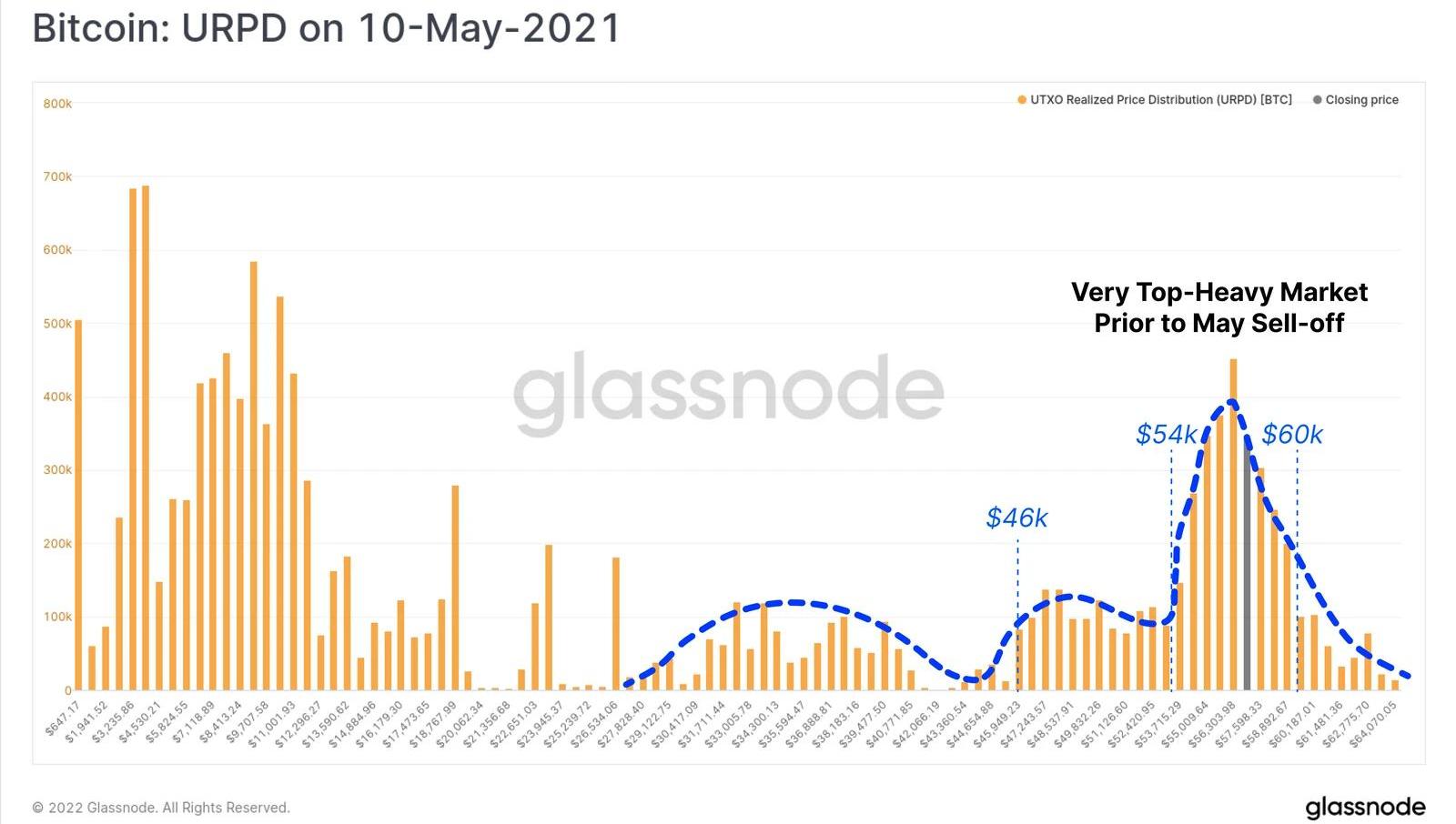

從5月至7月期間開始,代幣的分布偏向于非常頭重腳輕,大部分代幣的供應量在5.4萬至6萬美元之間。雖然這表明在較高的價格上有一定程度的需求,但這也使市場變得脆弱,其中許多“頂級買家”對任何重大的價格調整都很敏感。

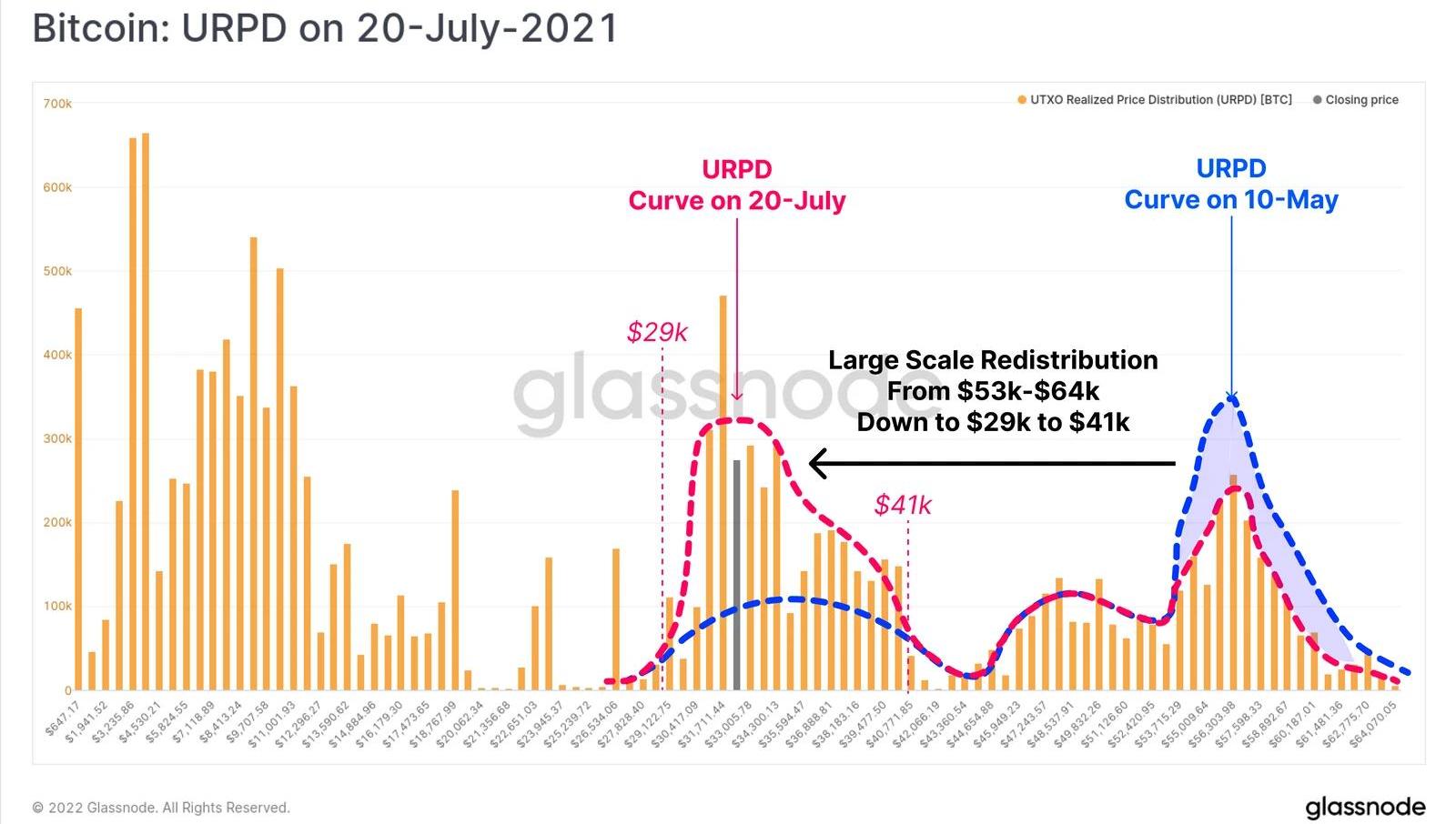

實時圖表(2021年5月10日)最終的結果是,市場出現了重大挫折。現貨和衍生品市場所有的興奮情緒都被沖淡了,比特幣網絡上的鏈上活動出現崩潰,可以合理地認為這是目前熊市的開始。在這長達兩個半月的盤整期間,大量的供應被頂級買家轉移到交易所出售。然后,這些供應量逐漸被更堅定的買家吸收,這些比特幣的成本基礎在2.9萬美元至4萬美元價格區間的權重越來越大。這種行為描述了一個大范圍的弱手到強手再分配事件。

Glassnode:加密貨幣保證金期貨合約比例已降至46%,復合波動影響減少:金色財經報道,據Glassnode最新分析顯示,加密貨幣保證金期貨合約比例自2021年春季的牛市以來一直在下降,已從平均約66-69%下降到46%,這意味著目前超過一半(54%)的期貨合約是以現金或現金等價物充當保證金,減少了復合波動的影響。現金保證金期貨是指用現金或現金等價物,如與美元掛鉤的穩定幣來做抵押,往往是那些比加密貨幣標的物更穩定的抵押資產。加密貨幣保證金期貨則是以比特幣等加密貨幣資產為標的,在這些期貨合約中,交易者的風險和抵押品是基于相同的資產,因此有相同的波動性(即BTC),如果頭寸和對沖資產都在貶值,那么在清算之前,交易者幾乎沒有回旋的余地,風險急劇增加,但潛在的回報也成倍增加。[2021/11/4 21:23:44]

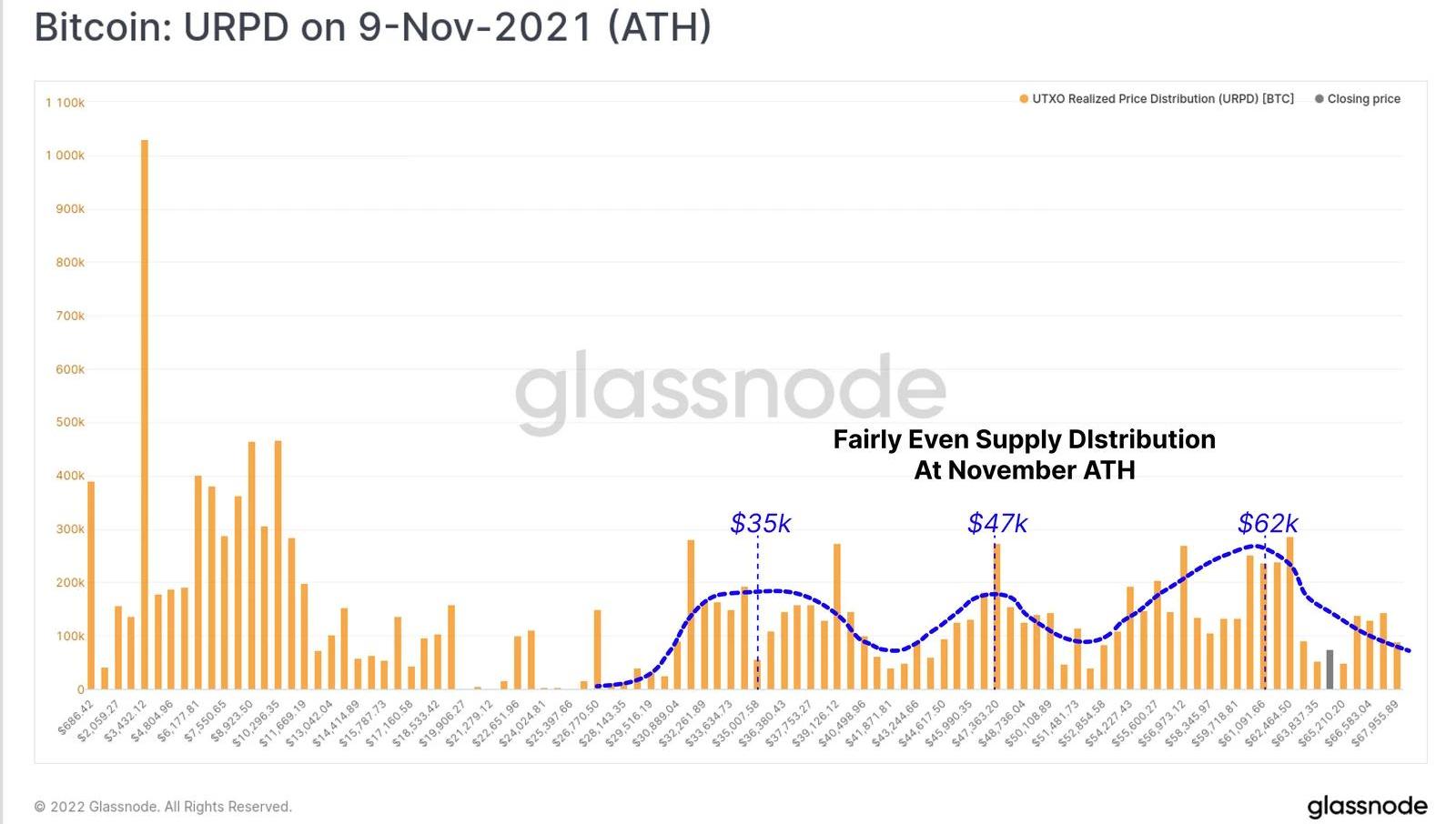

實時圖表在當前的市場修正中,我們可以看到,在2021年7月至11月ATH的反彈期間,代幣供應的分布非常均勻,該分布表明:許多在5-7月調整中進行積累的投資者在回升途中獲利。這創造了3.5萬美元、4.7萬美元和6.2萬美元左右的成交量節點。買家在整個8月至11月的反彈中看到了價值并進入市場。盡管鏈上的活動表明大多數“市場游客”已經離開,只有HODLers留下來。

Glassnode:礦工在5萬美元區間拋售BTC或是上周比特幣價格下挫原因:金色財經報道,據區塊鏈上分析公司Glassnode數據顯示,由于過去幾周BTC價格徘徊在5萬美元附近,其中一些礦工已經開始賣出他們的部分比特幣來鎖定利潤,上周礦工余額中大約有2900枚BTC被賣出,如果按照每枚比特幣5萬美金的價格,相當于1.45億美元。據分析,拋售比特幣的可能是為了獲得法幣用以支付運營成本,也可能有一部分被指定用于設施擴建,以及購買二手礦機或采購新的ASIC礦機。或因拋售影響,上周比特幣價格出現大幅下跌,本文撰寫時為46121.68美元,7天跌幅為10.7%。[2021/9/13 23:20:32]

BTC&category=&date=1636502400&m=indicators.UtxoRealizedPriceDistributionAth&s=1582928693&u=1646000693&zoom=730\">實時圖表轉入當前市場,在這里我們可以看到,從11月開始均勻分布的供應大部分仍然存在。盡管有50%以上的回調,這些投資者仍未平倉。此外,主要的再分配似乎來自于那些在歷史高點附近買入6萬美元以上范圍的投資者,他們已經在當前的3.5萬美元至3.8萬美元的價格區間找到了新的所有者。這種消費行為描述了一個由對價格不敏感的HODLers主導的市場,他們似乎不愿意清算他們的代幣,即使處于虧損狀態。同時,頂級買家已經被大量淘汰,與2021年5月至7月相比,他們在投資者群體中所占的比例要小得多。

Glassnode:交易所比特幣余額已長達一個月保持穩定,停滯在250萬枚左右:8月28日消息,據Glassnode分析數據顯示,交易所比特幣余額已經長達一個月保持穩定,5月份約有14萬枚比特幣凈流入交易所后,7月份出現了約11萬枚比特幣的凈流出,然而在整個8月,交易所比特幣余額停滯在250萬枚BTC左右(約占流通供應量的13%)。此外,據交易所凈流量指標顯示本周交易所余額整體呈凈流入狀態,因為一些交易員和投資者似乎正在利用當前比特幣市場的強勁走勢拋售獲利,值得注意的是,交易所BTC流入規模與2020年12月至2021年4月的牛市期間的情況并無不同,近期BTC拋售增多或許是合理的預期行為。[2021/8/28 22:43:19]

實時圖表頂級買家可能已經投降

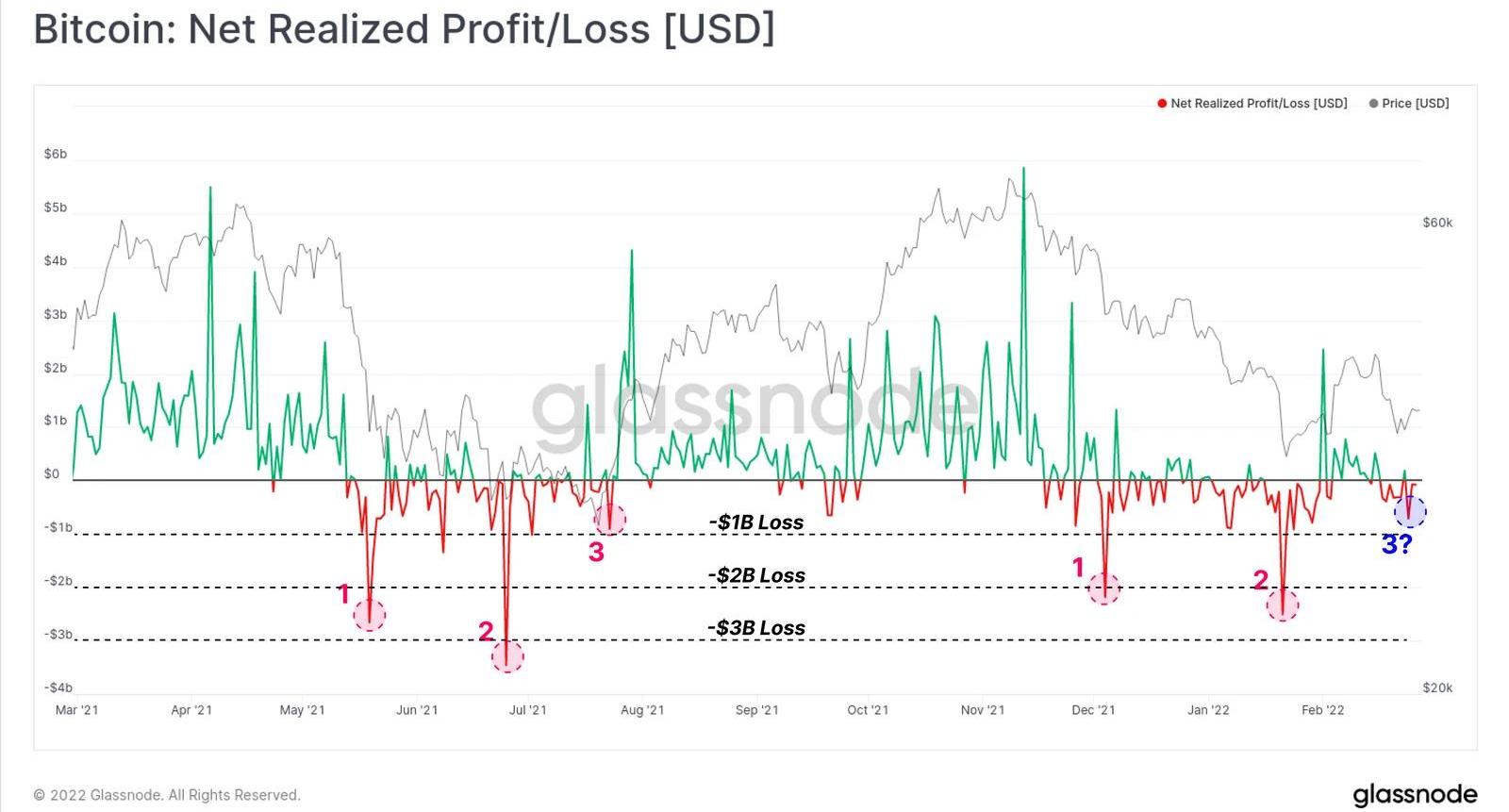

本周的新聞事件正在改變世界。如果比特幣的投資者,尤其是那些將比特幣視為一種風險資產的人,有一天會屈服,那么動態戰爭的爆發可能會是一個催化劑。然而,至少可以說,在本周的拋售期間發生的“鏈上投降”程度平淡無奇。事實上,它表現出與2021年7月20日拋售至2.9萬美元類似的特征,后者根本沒有看跌的后續行動,使價格跌至新低。本周實現的凈損失為7.13億美元,遠低于修正早期經歷的20多億美元的拋售事件。

Glassnode:近幾月比特幣鯨魚數量持續上升:Glassnode發推表示:在過去的幾個月中比特幣鯨魚(持有1000BTC以上個體)數量始終呈現上升趨勢。這表明更多財富擁有者正在進入比特幣市場,這些投資者希望比特幣價格能夠提高。[2020/10/10]

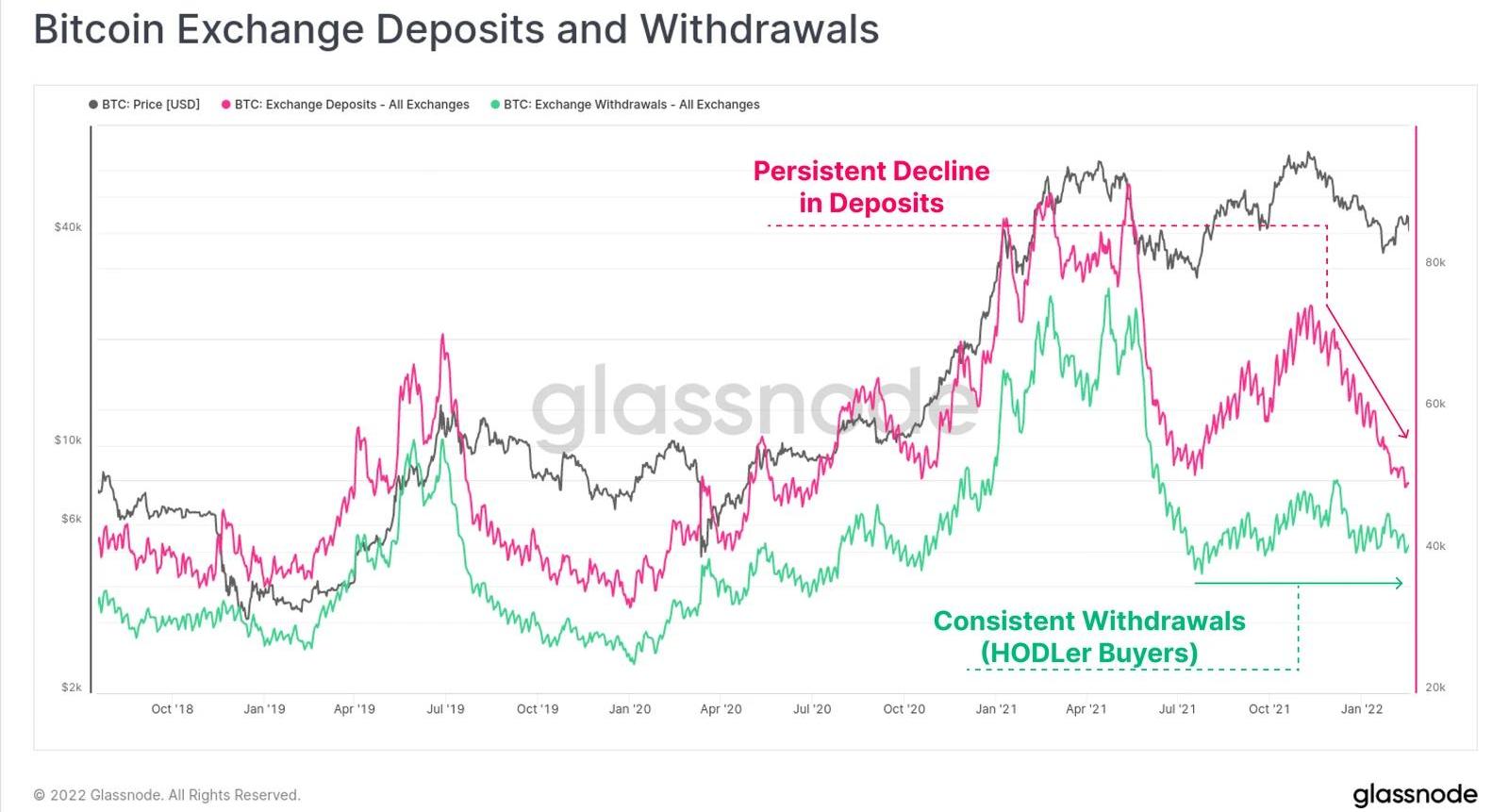

實時圖表我們還看到,向交易所存入資金的投資者數量持續下降,從11月ATH時的7.4萬/天,下降到今天的4.1萬/天。同時,交易所的提款數量非常穩定地保持在4萬至4.8萬/天左右,這再次表明,不管是情況如何,都有大量的HODLers正在提款。

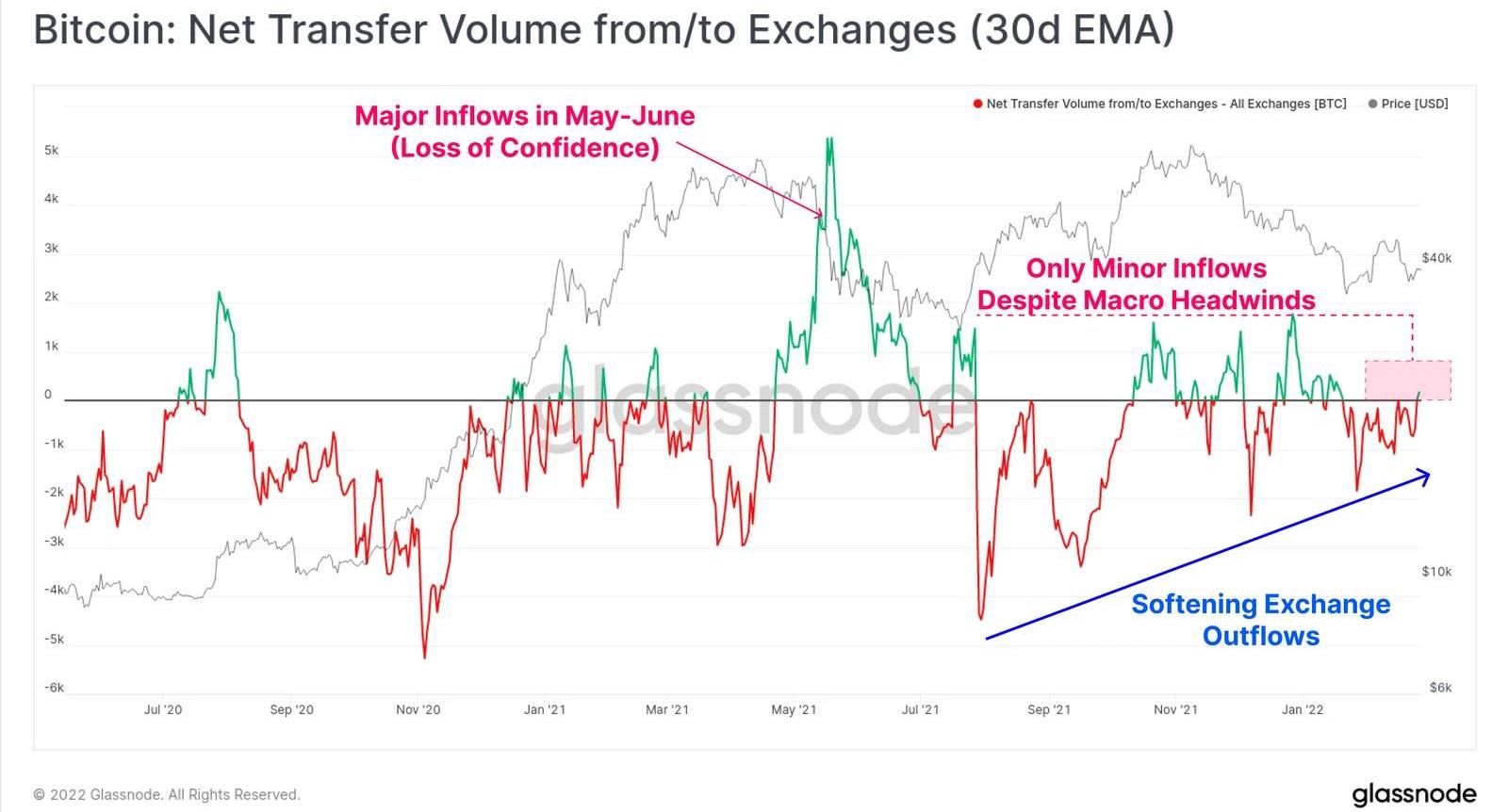

LiveWorkbench圖表當然,交易所存取款的數量只是全局的一部分,每個交易所的交易量有助于建立供應和需求之間的平衡。下圖顯示了交易所30天的凈流量EMA,我們可以看到,自7月以來,市場傾向于提幣。在這段時間里,交易所流出的趨勢已經軟化,然而我們仍然沒有看到接近去年5月至7月的流入量,即便存在各種宏觀不利因素。目前的市場似乎并沒有對比特幣作為一種宏觀資產失去信心。

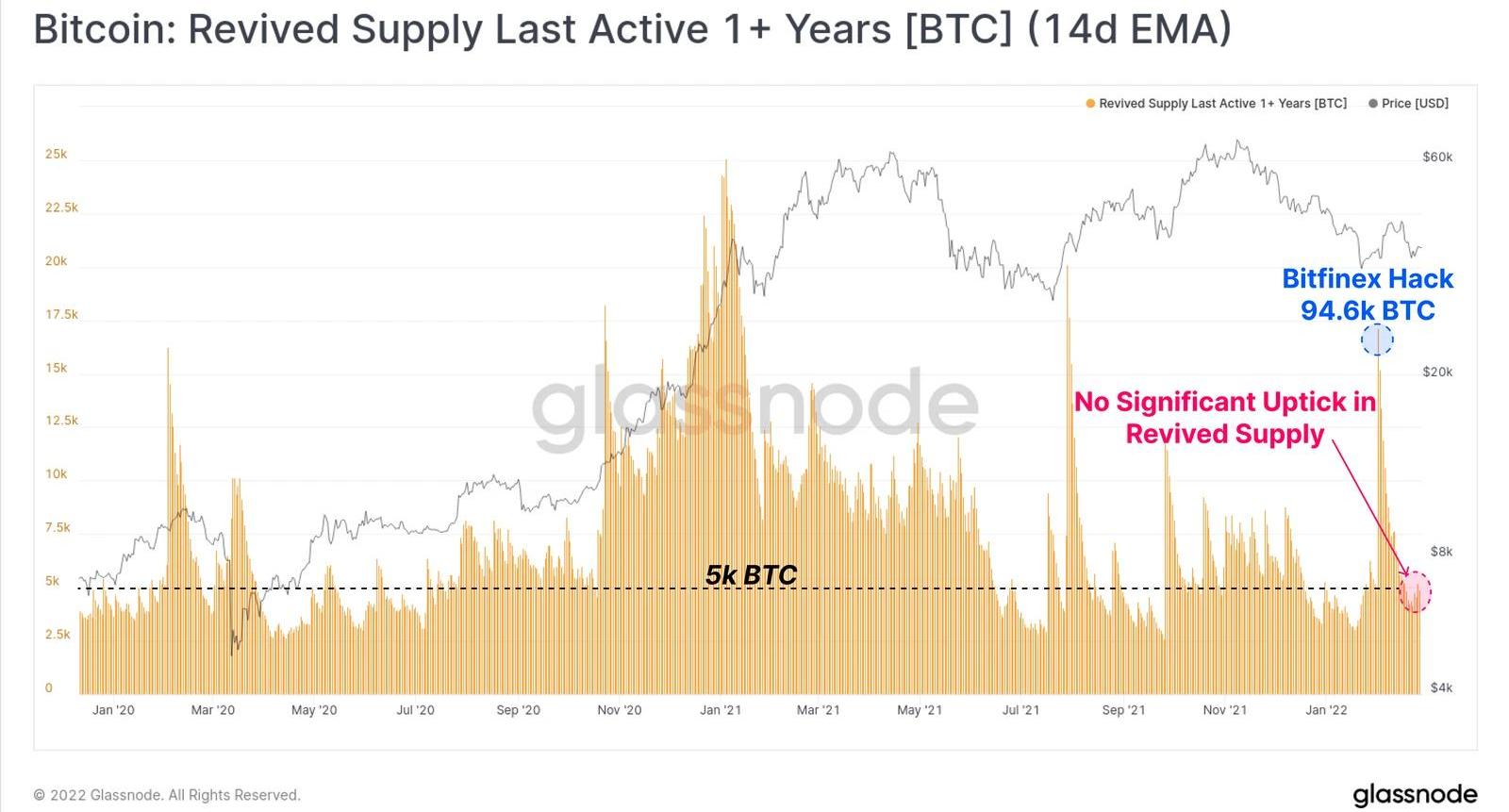

實時圖表我們也可以從復蘇的供應指標中看到這一點,查看本周超過1年期的代幣數量。如果在比特幣HODLer群體中普遍失去了信心,我們會預期這個指標會出現大幅上升。然而,這還沒有發生,恢復的供應量仍然低于5KBTC/天,這是以前積累階段的典型情況。

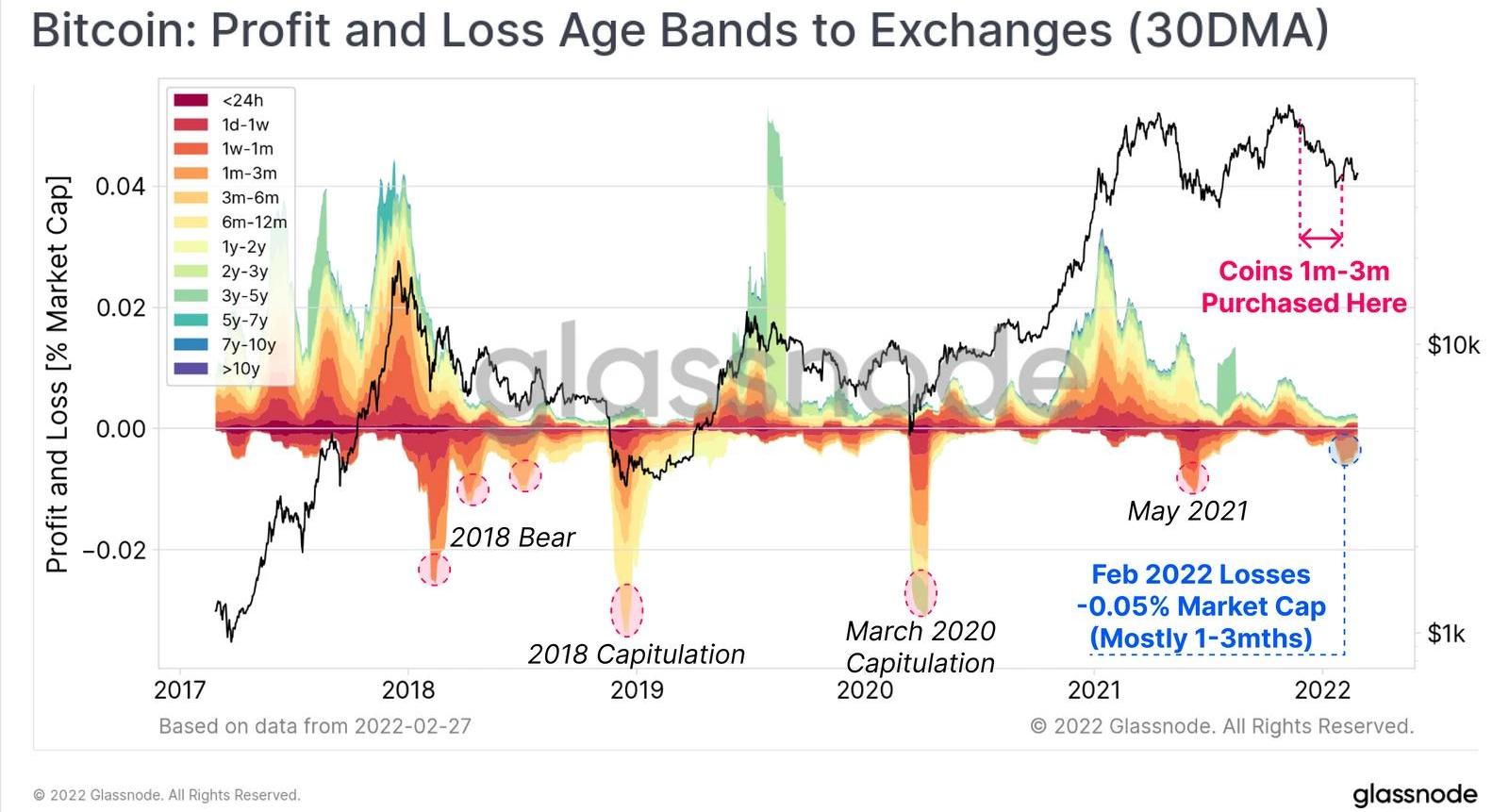

實時圖表在過去的幾周里,有一個群體主導了交易所的鏈上支出。那些逢低買入的投資者,卻發現還會出現更多的下跌。在過去30天里,幣齡小于3個月的投資者主導了虧損支出。這些代幣支出使得他們每日損失市值的-0.05%,與2018年上半年的熊市低點相當。除了去年6-7月之外,廣泛的市場底部通常以新老投資者的大規模退出為特征,因為市場普遍存在恐懼。鑒于我們還沒有看到類似的長期持有者投降,也許這次比特幣HODLers的構建方式有所不同?或者,也許會有另一次痛苦的下跌,把所有剩余的賣家徹底趕出市場。

這是GlassnodeEngineRoom未發布的圖表的早期觀察。強有力的手不斷積累

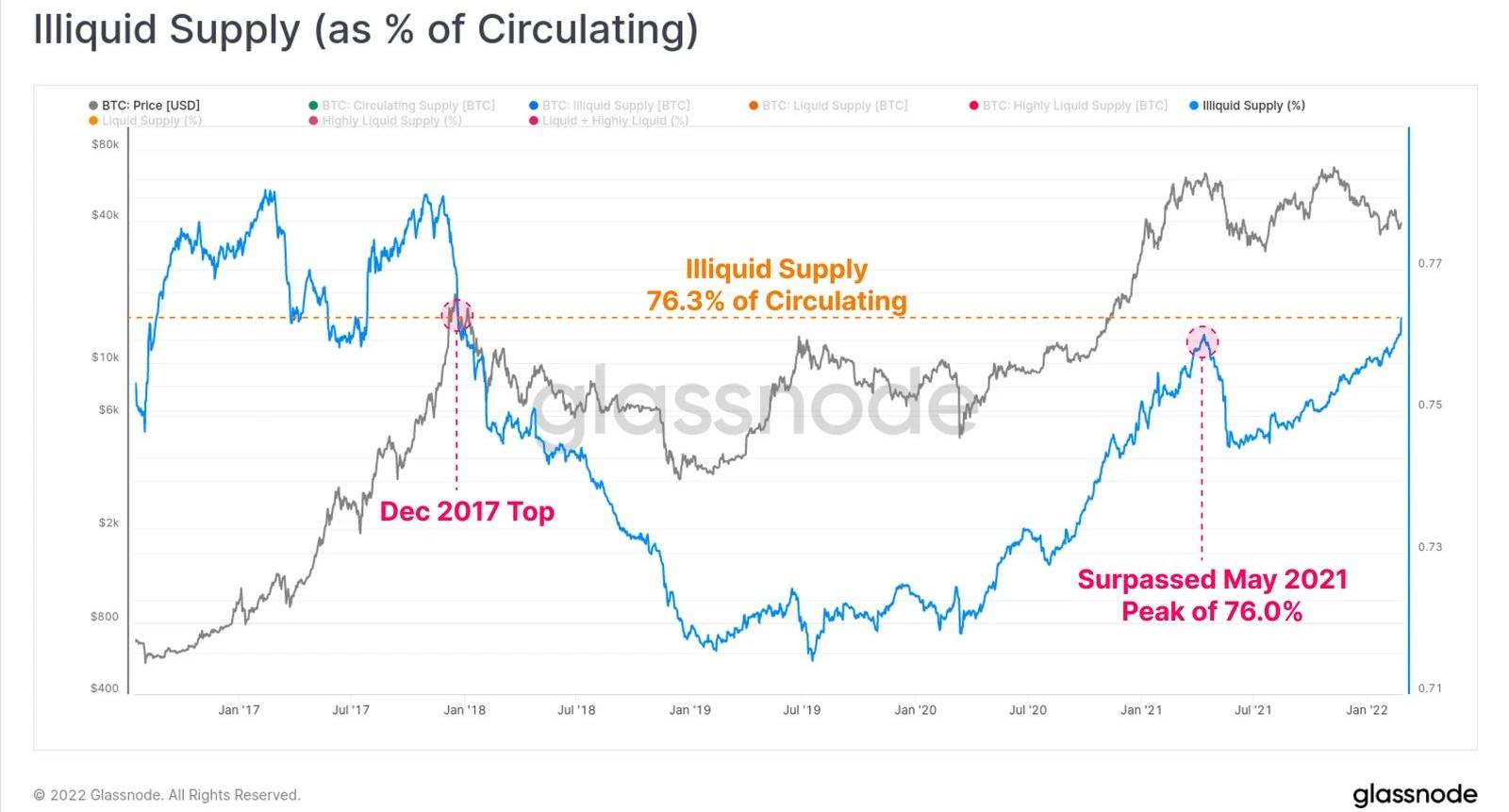

隨著頂級買家大部分被趕出網絡,并證明這是一個由HODLer主導的市場,我們將用三個圖表來幫助描述這個長期的隊伍可能正在做什么。首先是“非流動性供應”,它跟蹤的是錢包中持有的幾乎沒有消費歷史的代幣數量。這些通常代表冷庫和HODLers的錢包,他們在采取美元成本平均策略的同時進行提款。非流動性供給占流通供給的比例已超過2021年5月的峰值,達到76.3%。這現在已經回到了與2017年市場頂部相同的水平,扭轉了長達四年的代幣錢包流動性的增長。然而,請注意,這兩種情況都發生在重大拋售事件之前,因此這些這些代幣是否真的處于冷藏狀態,還有待觀察。

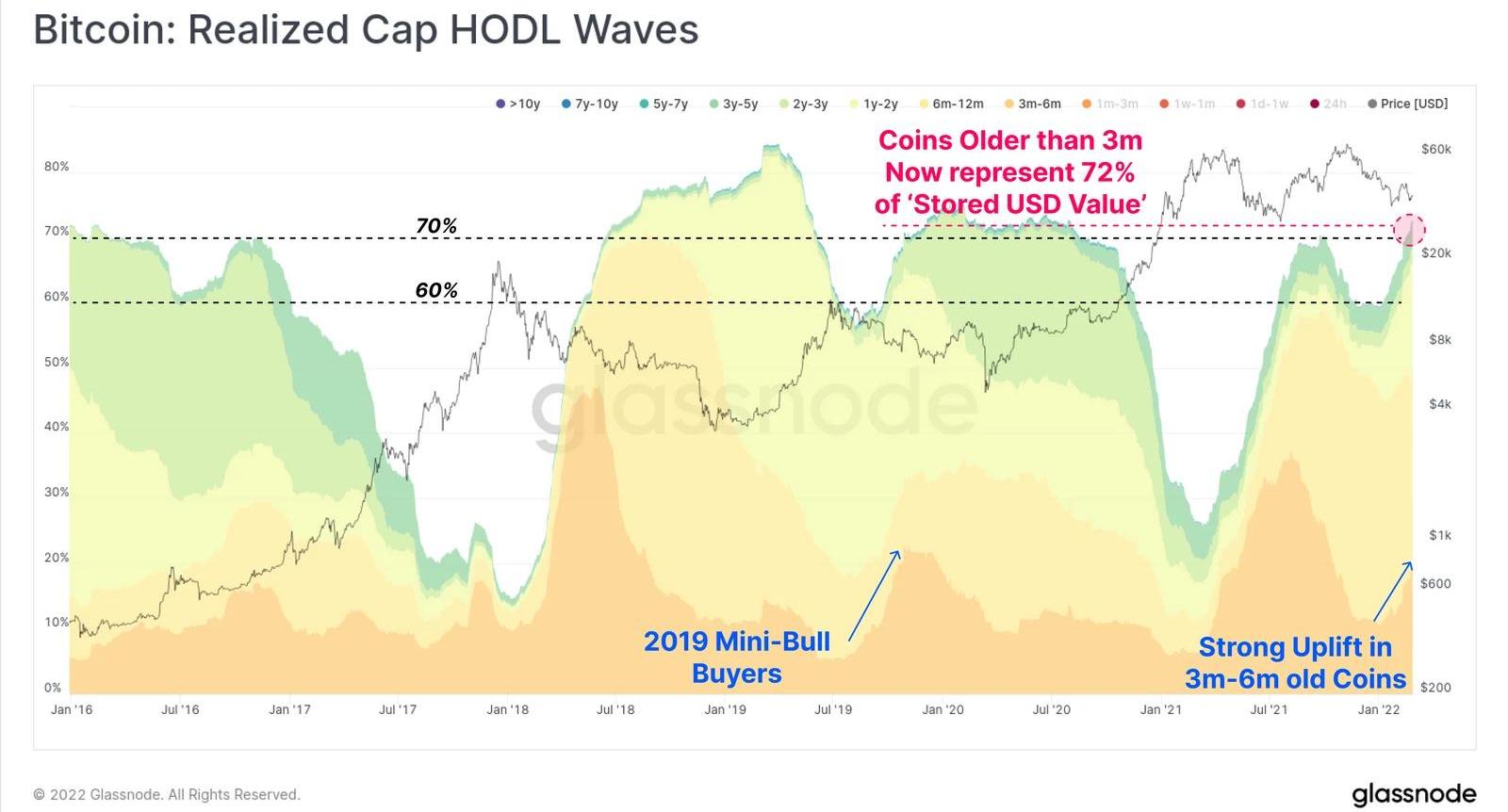

與此相似的是,3個月以上的RealizedCapHODL波段正在推動72%的本地新高。這意味著“儲存在比特幣中”的72%的美元價值,是由3個月以上的代幣持有的。這是熊市的典型特征,長期投資者看到了價值,同時減緩了支出。請注意,最近的大部分抬升是由底部橙色的3個月-6個月的代幣所驅動的。這些代幣正在接近或正在跨越155天的短期至長期持有者的邊界。

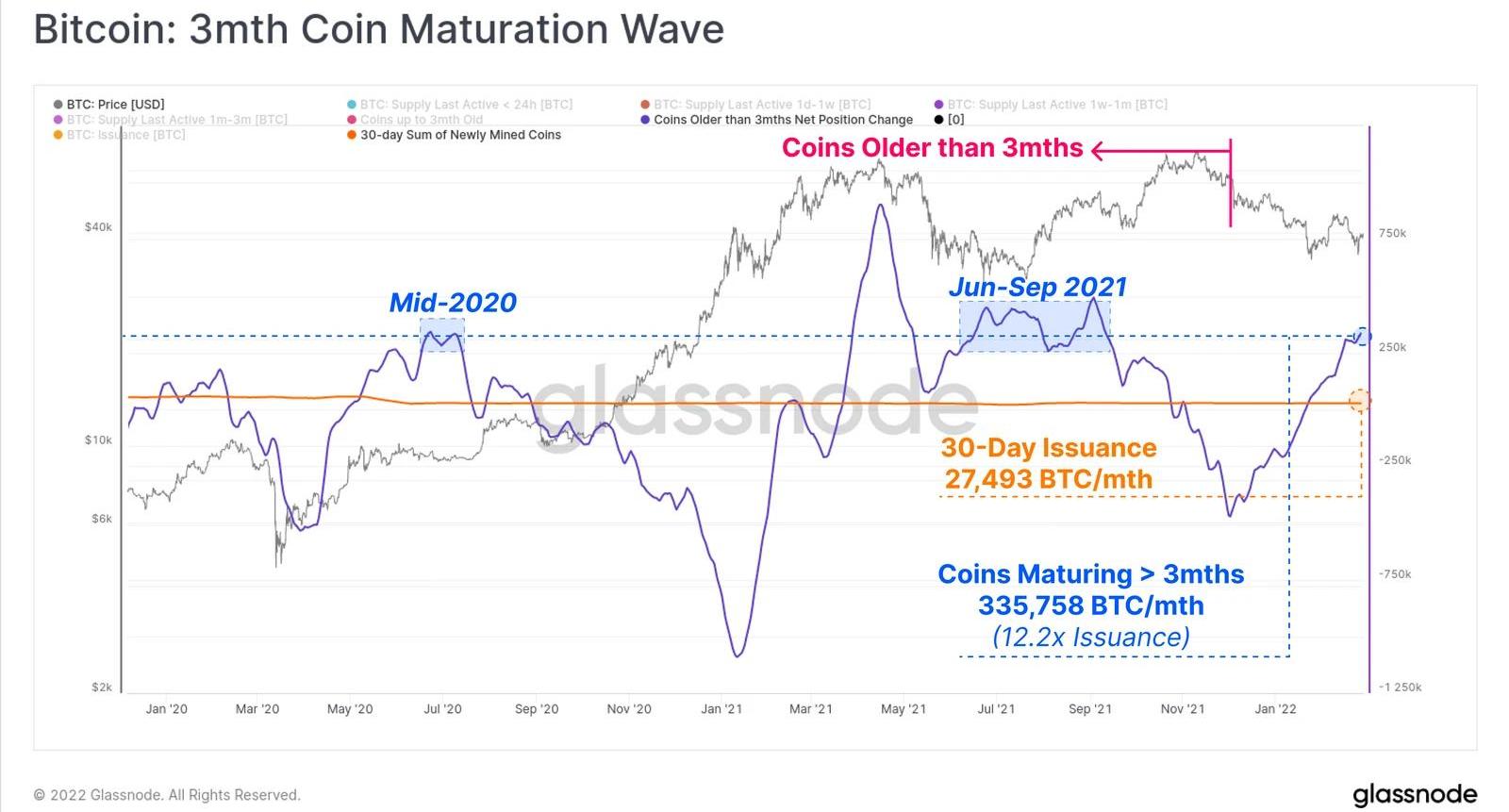

最后,為了證明在過去3個月里有多少代幣數量被HODLers吸收,我們查看了在過去30天里跨越3個月以上年齡閾值的代幣數量。目前,每30天有超過33.5萬個BTC成熟到3個月以上的年齡,這是每天向礦工發行代幣的12.2倍。在2020年中期和2021年6月至9月也觀察到了類似幅度的HODLing行為,這兩個時期都發生在強勁的上行走勢之前。

總結

無論是從鏈上還是從宏觀角度來看,目前的市場都非常有趣。鑒于動態沖突所帶來的巨大的不確定性和風險,必須謹慎應對進一步降低風險、投資者恐慌和投降事件。然而,到目前為止,我們還沒有看到廣泛的投降事件,除了非常短期的持有者,在ATH時買入或在下跌中過早出售。請注意,許多“炒作需求”的信號仍然遠遠低于牛市水平。盡管有這種非常不確定的宏觀和地緣因素,比特幣HODLers的行為仍然保持著明顯的看漲信念。代幣繼續從交易所撤出,進入流動性越來越差的錢包,并以很快的速度成熟到越來越高的年齡段。這些看起來像是正在形成的長期持有者代幣。現在,關鍵是要觀察這些連貫的趨勢是否開始逆轉,這可能意味著人們普遍喪失信心。盡管如此,這些觀察結果仍然為比特幣描繪了一個美好而有建設性的未來。

本文來自TheWastedLands,由Odaily星球日報譯者Katie辜編譯。 末日主題的TheWastedLands將益智、賽車和其它游戲元素整合到鏈游之中,是一個可以參與系列小游戲的集合.

1900/1/1 0:00:00這是一篇系列文章,本文將探討Web3的創始人和建設者如何使用一些Web2的增長框架來擴展出更成功的產品.

1900/1/1 0:00:002月7日-2月13日一周時間內,明星項目進展中值得關注的事件有:Gitcoin將于3月9日開啟第13輪捐贈活動;OpenSea宣布推出OpenSeaVentures與EcosystemGrant.

1900/1/1 0:00:00圖片來源:AniaCatherine和DejhaTi,OnView,2019年HabibWilliamKherbek談數字資產的未來,圖片由AniaCatherine和DejhaTi策展.

1900/1/1 0:00:00原文作者:Tascha 原文編譯:TechFlowIntern 烏克蘭戰爭會導致加密 貨幣 是看漲還是看跌?以下是7個潛在影響,分別從短期到長期排列.

1900/1/1 0:00:00本文為LinearFinance聯合創始人KevinTai發表在《Cointelegraph》上的觀點文章,以下為全文翻譯.

1900/1/1 0:00:00