BTC/HKD-0.5%

BTC/HKD-0.5% ETH/HKD-1.33%

ETH/HKD-1.33% LTC/HKD-1.81%

LTC/HKD-1.81% ADA/HKD-2.45%

ADA/HKD-2.45% SOL/HKD-2.24%

SOL/HKD-2.24% XRP/HKD-2.34%

XRP/HKD-2.34%質押Solana每年產生約21億美元的回報。目前,流動性質押協議只占其中的3%,這意味著它顯然有增長的機會。作為背景,僅Lido就占ETH2.0總質押的28%。Marinade的市場份額為57%,Lido為29%,其余的合計為14%。所有的流動性質押協議都有不同的策略,其中Marinade專注于去中心化,Lido專注于市場領先的驗證器和多鏈,JPoolAPY最高,Socean擁有協議的流動性和SoceanStreams,DAOPool擁有新的生態系統驗證器,而eSOL的目標是資助生態系統項目。Marinade無處不在,Lido緊隨其后,而Socean則位居第三。Lido是第一個用于跨鏈整合的協議。冪律讓我們期待一些長期的贏家。權益質押是加密貨幣領域規模最大、增長最快的行業之一,但目前大多數權益質押解決方案都有一個明顯的問題:它們不是為DeFi構建的。作為復習,像Solana這樣的Proof-ofStake區塊鏈是通過運行硬件并鎖定SOL抵押品來確保網絡安全的驗證者來達成共識。作為確保網絡安全的回報,驗證者獲得~6.5%的通貨膨脹獎勵(去年開始為8%),該獎勵將以年化15%的速度減少,直到最終達到~1.5%。驗證者還可以賺取交易費用,目前這一費用很低,但隨著Solana的不斷發展和和新的優先費用模型的實施,這可能會變得非常可觀。在核心協議層面,用戶可以自己質押或將代幣委托給他們選擇的驗證者。雖然將SOL委托給驗證者可以使用戶避免因通貨膨脹而被稀釋,但它也有一些缺點,即:SOL被鎖定,需要2-3天的冷卻期用戶研究/選擇驗證者的開銷在整個DeFi中不能使用質押的SOL作為抵押品

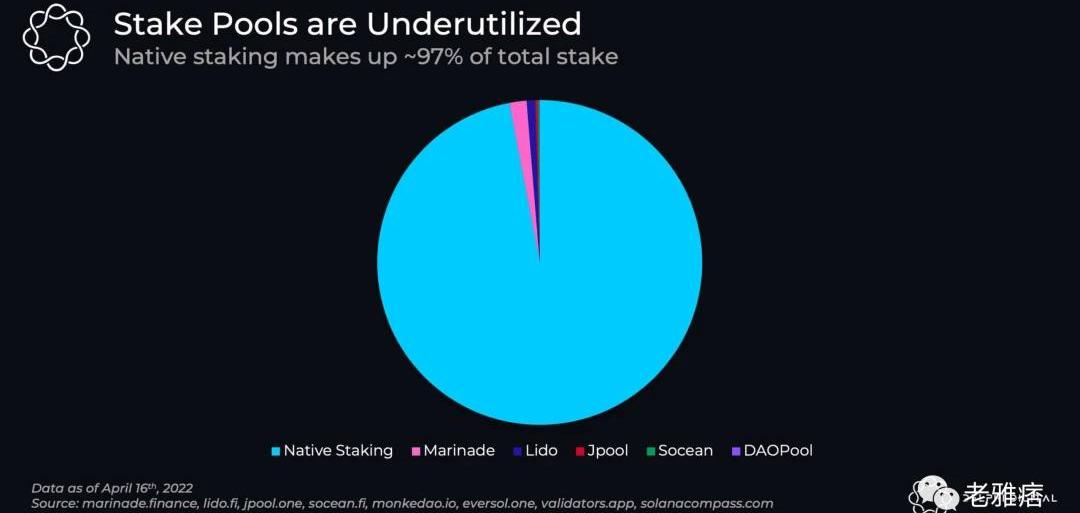

在320億美元的市值和6.5%的通貨膨脹率下,Solana每年有大約21億美元的獎勵給驗證者。流動性質押協議可以從這些獎勵中抽取2-5%的管理費,目前有4千萬~1億美元的收入機會。Solana的流動性質押生態系統

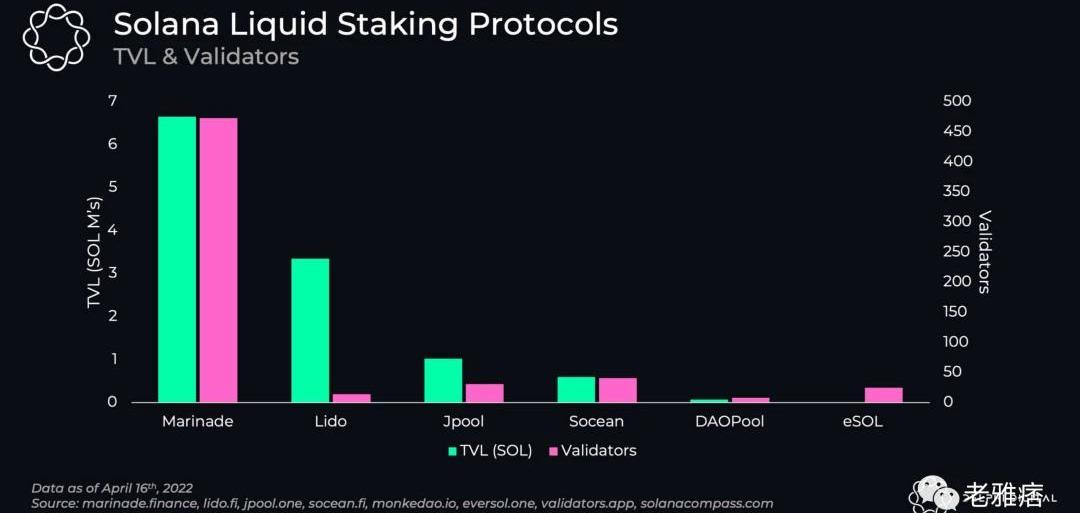

考慮到Solana從一開始就專注于DeFi,流動性質押代幣自然會成為發展的關鍵領域。那么,什么是流動性質押代幣?簡單地說,它們是原生資產(SOL)的衍生代幣,可以獲得質押獎勵,但不被鎖定。這允許用戶在DeFi應用中使用他們的SOL,而不放棄質押獎勵的機會成本。在一個沒有流動性質押的生態系統中,一個人從原生(非質押)資產上獲得的回報必須大于從質押中獲得的,這可以被視為區塊鏈的原生無風險利率。例如,如果一項借貸協議提供4%的SOL收益率,那么對某些人來說,比起通過本地質押獲得6.5%收益,將他們的SOL借出是沒有意義的。除了對用戶的好處之外,它對網絡本身也有好處。首先,流動性質押代幣將委托給眾多驗證者來多樣化/去中心化網絡質押,其次,通過開放原生代幣作為抵押品,它有助于在生態系統中發展和創造活動,隨著時間的推移,這些活動會越來越多。在以太坊上,Lido以>85%的份額主導著流動性質押格局。從長期來看,我們預計主要的流動性質押代幣將出現,因為它們在生態系統中的流動性和使用量越多,它們就越有價值。這是一種自反性的飛輪效應,協議越分離就越強。然而,Solana的競爭并不明朗,作為一個新的生態系統,主導性的流動性質押平臺的地位還沒有決定。截至4月16日,Solana流動性質押格局如下:

美股三大股指期貨走低,標普500指數期貨跌1%:金色財經報道,美股三大股指期貨走低,標普500指數期貨跌1%,道指期貨跌0.91%,納指期貨跌0.85%。[2022/9/26 5:51:48]

乍一看Marinade似乎已經脫離了生態系統。這有一部分是真的!Marinade的規模大約是Lido的兩倍,迄今為止它是最去中心化的,擁有超過400個驗證者,自去年夏天推出以來,它已經成為SolanaDeFi的主力。然而...

權益池占Solana今天總質押的很小一部分。盡管權益池帶來了諸多好處,但它們在Solana仍未被迅速采用。作為比較,Lido在ETH2.0上的100億美元已經占到以太坊總市值的3%和ETH2.0總質押的28%。ETH2.0的流動性質押占比約為32%,比我們在Solana看到的比例要高得多。這種動態有幾個原因:ETH2.0存款于2020年底開放,流動性質押Solana于2021年夏天啟動與授權Solana相比,在ETH2.0上質押需要技術知識。如果以太坊用戶想要獲得ETH2.0收益,他們需要自己運行節點或使用池。在Solana上,委托給驗證者是一個簡單的過程。以太坊沒有質押的委托證明,但你可以認為權益池類似于委托質押。ETH2.0質押是被鎖定的,Lido將其解鎖除了以上原因,還有一些不是Solana特有的原因。智能合約風險潛在的稅務責任第一個是不言自明的。將SOL存儲到智能合約中會增加智能合約bug的非零風險,而原生質押不存在這種bug。事實上,我們最近就有這樣一個例子,Marinade在3月份的一個錯誤導致幾乎所有委托給他們的SOL都被解押了。雖然沒有資金處于風險之中,但卻錯過了一個總計約2.5KSOL獎勵的質押時期。從積極的方面來看,它強調了對已被刪除的StakeView的依賴以及緊急制動功能的錯誤,但這一事件仍然強調了流動性質押如何增加了原生質押所沒有的風險。第二個問題更細微,但仍然相關。隨著去年價格的上漲,許多Solana的投資者坐擁大量的資本收益,一些司法管轄區可能會將SOL存入權益池視為一項應稅交易。由于這種動態,許多大型SOL投資者選擇不向權益池存錢。潛在的納稅義務將超過權益池所擁有的所有好處。最近,Marinade公司開發了一款名為“Decentralizer”的新產品來解決這兩個問題。這個公共產品不會為MarinadeDAO創造任何收入,但允許用戶將其股權委托給眾多驗證者,而無需放棄對其SOL的保管權。用戶(網絡)將能夠得到多樣化/去中心化的好處,但不能獲得流動性代幣mSOL的DeFi好處。權益池策略

數據:Gearbox可借款總量逾1億美元,已借款金額超2000萬美元:11月1日消息,DeFi可組合型杠桿協議Gearbox的可借款總量突破1億美元,已借款金額超過2000萬美元,LP數量達2806個。其中USDC池供應量排名第一,達2989萬美元,DAI以2219萬美元排名第二。

此前消息,Gearbox V2已正式上線。[2022/11/1 12:04:23]

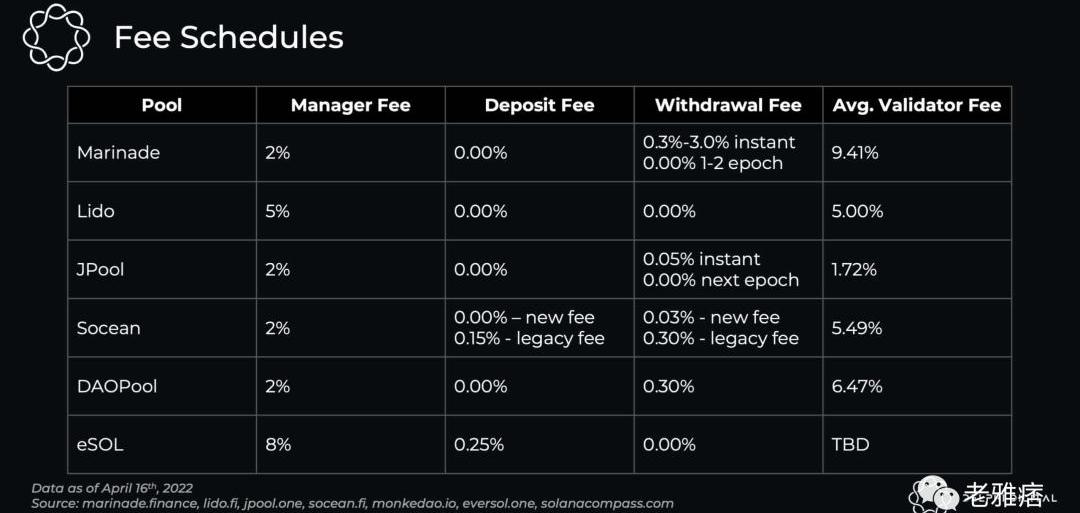

如上所述,流動性質押的核心好處之一是使驗證者敞口多樣化。這對用戶來說是有益的,因為他們不依賴于單一的驗證者,并且存在由于惡意行為導致資金被削減的風險(注意:Solana中尚未實施削減)。當用戶的權益被委托給多個驗證者時,削減造成損失的風險就會降到最低。從生態系統的角度來看,流動性質押有助于去中心化網絡,因為用戶存款自動分布在各個驗證者手中,這有助于提高中本系數。Solana的每一個流動性質押代幣都采取了不同的方法。隨著不同的質押策略,他們有不同的費用安排,如下所述。管理人費用:發送到DAO國庫或用于OPEX的獎勵費用存款費用:存款時全額支付的費用提現費用:提款時全額支付的費用平均驗證者費:支付給驗證者獎勵的加權平均費用

Marinade是Solana推出的第一款流動性質押代幣,其質押金額最大,驗證者數量是下一位(Socean)的8倍以上。Marinade遵循了SolanaFoundation提出的“在高性能、低傭金、非中心化驗證者的長尾中分散股權”的戰略。這導致Marinade沒有委托給最大的驗證者,而是委托給許多中小驗證者,這直接改善了生態系統中的利益分配。相比之下,Lido委托給大多數知名的大型專業合作伙伴,這些合作伙伴通過嚴格的申請程序進行審核,其中大多數與他們的以太坊合作伙伴重疊。Solana上最大的驗證者包括Everstake(1),ChorusOne(2),StakingFacilities(4),Figment(10)等等。Lido在它們的所有驗證者(目前每個約有150kSOL)中平等地驗證股權。同樣,這與Marinade形成了對比,因為他們支持小型驗證者、使用公式進行委托并根據不同的權重來改變股權。JPool是前兩名中發展最快的替代方案,它于10月下旬發布,是TVL排名第三的權益池,超過了9月推出的Socean。JPool的方法是在一定條件下委托費用最低/APY最高的驗證者(必須在前20名之外,必須有網站/logo,必須至少在10個epoch內處于活動狀態)。這種激進的策略使得JPool在所有股權池中擁有最高的APY。雖然JPool有最高的獎勵,但它們還沒有被整合到生態系統中。Socean是第四大權益池,與JPool一起被視為第二梯隊。他們的策略與Marinade類似,因為他們不委托給最低安全組或最低數據中心安全組,但與Marinade專注于最大化去中心化不同,他們選擇數量較少,獎勵較高/費用較低的驗證者。他們最近大幅降低了存取款費用,試圖獲得更多存款。低費用是新協議試圖獲得市場份額的一種方式,因為當從后面起步時,要與更成熟的、流動性強的協議競爭是很有挑戰性的。這使得Marinade和Lido在與其他公司的競爭中越發具有定價權。Socean確實試圖通過他們的SoceanStreams產品來區分費用,這將在本報告的后面進行討論。最后兩個是DAOPool和eSOL。DAOPool是由MonkeDAO創建的最獨特的權益池,MonkeDAO是一個圍繞NFT項目SolanaMonkeyBusiness成立的DAO。DAOPool的獨特之處在于它只委托和支持其他運行驗證器的NFT項目。目前它是去中心化程度最低的,因為其股權在8個驗證者之間分配。MonkeDAO、DegenApeAcademy和Thugbirdz是池中最大的驗證者,也是最初的三家。由于MonkeDAO在Solana社區的影響力和在Saber/Sunny戰爭中積極進攻,DAOPool已經獲得了牽引力,在Saber池中有27%的daoSOL,以500萬美元成為第三大Saber流動性質押池,僅次于2800萬美元的Lido和3000萬美元的Marinade。然而,這比兩個月前98%和1900萬美元的數據有所下降,因為“SaberWars”還沒有達到與以太坊上的CurveWars甚至是PlatypusWarsonAvalanche一樣的成功。由于Solana的架構,與AMM的競爭更加激烈,我們看到很多集中的、甚至是主動的AMM涌現出來,它們以更少的流動性處理更多的交易量。很可能Solana的做市格局最終與EVM鏈大不相同,但這是超出了這個范圍的話題。DAOPool開始關注Saber以外的業務,以尋求擴張,最近測試了Raydium,并與Mango討論在今年下半年成為抵押品。DAOPool不會是增長最快的,但它在SolanaNFT社區中有自己的定位,并開始在NFT社區之外加入新的驗證者。最后是eSOL,它由Solana最大的驗證者Everstake運行。雖然由Everstake開發,但eSOL在前25名之外按APY選擇了25個費用<7%的驗證者。他們的管理費比DAO將用于投資整個生態系統的項目的其他管理費要高。由于eSOL最近剛剛推出,僅以4.5萬美元的SOL質押尚未獲得牽引力,這突出了在流動性押注方面作為后起之秀的一些挑戰。DeFi的流動性質押

FatMan:TFL Dawn錢包將435128枚 LUNA 轉移到了幣安:金色財經報道,Terra研究員FatMan發推稱,看到 LUNA 2暴漲,檢查了 TFL Dawn 錢包。果然,在他們聲稱從未收到過的空投獎勵幾個月后,他們在幾天前將435128可用的 LUNA 轉移到了幣安,而這只是一個地址。[2022/9/10 13:21:08]

除了權益池策略和費用(可以說是最重要的)之外,最重要的是權益池代幣在DeFi中的整合程度。由于權益池是基礎資產的資本效率衍生品,如果只是把它放在錢包里,那么與多元化之外的自我委托相比,他們不會看到太大的區別。流動性和可組合性是向用戶出售的另一個主要賣點,流動性會帶來更多的流動性。作為第一個推出的主要的流動性質押代幣,mSOL在生態系統中擁有最多的DeFi整合,被納入到了每個主要的借貸和AMM平臺,以及期權庫、衍生品平臺,并且是唯一一個被接受的作為MintUSDH抵押品的代幣。請注意,上面的圖表只包括AMM的材料和/或激勵池。由于它們是無許可的,因此可以隨時創建一個池。使用代幣作為抵押品的協議有一個更加勤奮的加入流程。Lido與Marinade處于類似的位置,盡管迄今為止整合較少。人們預計Lido的stSOL將繼續以類似Marinade的mSOL的速度被納入,因為它在加密貨幣領域享有盛名,并擁有AlamedaResearch和Jumpcrypto等主要Solana合作伙伴作為投資者。Lido需要注意的一個著名協議是Anchor,這是一個位于不同區塊鏈Terra上的協議。Anchor已經為bLUNA和bETH加入了Lido,stLUNA在Terra生態系統中被用于Astroport和Mars等協議。最近,有人提議將bSOL加入Anchor,這將使用Lido通過Portal/Wormhole橋將SOL從Solana連接到Terra。諸如此類的整合突出表明,雖然Marinade可能是流動性最強的,也是第一個在Solana上整合的,但Lido的多鏈戰略由于其與其他鏈的關系,開啟了更多的可能性。

LayerSwap新增支持Arbitrum Nova:8月18日消息,跨鏈及跨層協議LayerSwap宣布新增支持Arbitrum Nova,允許用戶將ETH從Coinbase和Binance等10多家交易所轉至Reddit Vault。[2022/8/18 12:34:01]

通過分析頂級協議,可以清楚地看出mSOL在Solana生態系統中的偏好程度,Lido緊隨其后。其他協議由于其現階段的規模而沒有被列入上圖,不過需要注意的是,scnSOL(Socean)在整合方面排名第三,在Solend上1200萬美元,在Orca上為400萬美元。在承銷質押品時,流動性池至關重要,這也是mSOL和stSOL幾乎在所有地方都被接受的主要原因之一。mSOL比stSOL多了一些整合,比如Mango、synthesis和Hubble,但在很大程度上兩者都被整合到了主要協議中,這對其他協議來說是不一樣的。隨著時間的推移,如果其他權益池持續增長,他們應該被更多納入,但Marinade和Lido有很大的領先優勢。這一優勢使它們能夠更快地復利,成為協議的首選抵押品,因為它們的流動性和較大的持有人基礎使他們被認為風險更低。如前所述,Socean是生態系統中第三大綜合代幣。他們采取的流動性方法與其他的不同,因為他們沒有為流動性付費,而是采取由OlympusDAO推廣的協議自有的流動性方法,并為生態系統創建了一個單獨的產品SoceanStreams。SoceanStreams產品于2月14日發布,它不僅適用于Socean,還適用于Solana生態系統的其他協議。Streams允許生態系統合作伙伴出售被鎖定/被分配代幣來籌集資金。早期合作伙伴包括UXDProtocol、PortFinance、AtlasDEX等。UXD使用流收購SBR來激勵他們的Saber池,AtlasDEX使用Streams在6個月內線性解鎖空投,PortFinance使用它來購買協議擁有的流動性。Streams的獨特之處在于,它允許協議向更長期的合作伙伴出售代幣,而不是典型的IDO,并且在協議想要將其用于什么方面具有靈活性。Streams的持續使用將使Socean在整個生態系統中獲得好感,并建立一個更大的合作伙伴基礎,有可能在未來導致更多的整合。雖然Socean今天落后于Lido和Marinade,但繼續采用Streams和他們即將推出的IDO可能是縮小差距的催化劑,使他們成為生態系統中更重要的競爭者。Marinade和Lido的估值

Binance Labs負責人即將離職:6月3日消息,幣安風險投資和孵化部門Binance Labs負責人Bill Qian即將離開該公司。此外,執行董事Nicole Zhang已于上月離職,前往Lingfeng Capital擔任合伙人,負責管理其創新基金。[2022/6/3 4:00:53]

雖然在加密貨幣中,TVL是一個被過度使用且通常很糟糕的估值指標(對于AMM來說,我們不想知道TVL,而是想知道Volume/TVL,甚至只是Volume),但它是流動性質押中最重要的一個指標。流動性質押協議的首要目標是發展TVL,并盡可能快(且安全)地在整個生態系統中扎根。這里的贏家將擁有可觀的收入來源來從中提取價值。正如本報告一開始所強調的,目前Solana的可獲取費用約為21億美元,其中只有6000萬美元(3%)被流動質押協議獲得。

如果我們將通脹獎勵單獨考慮,假設1)它們的市場占有量增加,2)Solana繼續增長,這些協議的潛在收入機會將達到數十億美元。20億美元的獎勵中賺取2-5%的管理費用,每年將有4000萬~1億美元的收入。除了通貨膨脹,驗證者還可以賺取交易費用和MEV。今天,Solana未消耗的年化交易費收入(Solana消耗了50%的費用)約為2200萬美元。正在開發的是一種優先交易費用模式,該模式將允許對高需求賬戶增加費用。這個收費市場將與我們通常看到的有所不同。相比之下,以太坊的收費市場的運作方式是每個人的費用平均增加。Solana將采取不同的方法,針對特定的應用。這就像是增加OpenSea用戶的費用,但不增加Uniswap用戶的費用一樣。一旦新的收費市場啟動,將為MEV打開大門。從長期來看,驗證者的大部分收入將不是來自代幣通脹,而是來自交易費用和MEV。由于即將到來的費用市場變化及其未知因素,此時嘗試估計驗證者的潛在費用收入是不合適的,但它將成為未來幾年的主要組成部分。雖然Solana的目標仍然是為大多數用戶提供廉價服務,但新的收費市場和隨之而來的MEV可能會變得有利可圖。最終的思考

流動性質押協議是Proof-of-Stake網絡的重要組成部分。隨著時間的推移,我們預計會出現贏家通吃、少數協議獲得所有的流動性的結果。隨著這些協議在生態系統中變得更加整合,并被用作相互交織的區塊,這些協議的流動性復合物會具有顯著的飛輪效應。一旦協議開始相互組合并構建在彼此之上,就幾乎不可能消除這種粘合。這些代幣有它們自己的林迪效應,一旦建立起領先優勢,就很難戰勝。Marinad是當今Solana生態系統中明顯的領導者,Lido位居第二,但這仍然是早期的,因為只有3%的TAM被捕獲。Socean、JPool以及最近的DAOPool和eSOL都推出了獨特的策略,這可能會讓它們在未來一年獲得市場份額,但要趕上Marinade和Lido已經建立的領先地位將是一場艱苦的戰斗。

撰文:0xLaughing,律動BlockBeats「SOLCommunity>ETHCommunity.」Orangie發了這樣一條推文.

1900/1/1 0:00:00相關閱讀: 以四個教科書級的空投為例,淺談如何「養號」拿空投?上周整個加密行業經歷了慘絕人寰的大暴跌,每一位受害者的痛苦不言而喻,我在心碎的同時也感到困惑,熊市漫漫.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 對于喜愛memeNFT的粉絲來說,NFT行業大V、mfer項目創始人sartoshi今天宣布隱退的消息令人難過.

1900/1/1 0:00:006月7日,OFRTalk#8圍繞著Optimism的治理代幣$OP與到會嘉賓進行了一系列探討。活動中精彩發言不斷,此文為活動的文字盤復盤總結.

1900/1/1 0:00:002021年5月22日,我們以0.4652ETH的價格買入了1798號無聊猿,并決定將其命名為JenkinstheValet.

1900/1/1 0:00:00Terra將會被加密市場永遠銘記。Terra最初旨在創造實驗性的穩定幣。在短短一年里,Terra成為本輪周期中表現最好的資產之一,也發生了主流幣有史以來最壯觀的崩盤.

1900/1/1 0:00:00