BTC/HKD-1.07%

BTC/HKD-1.07% ETH/HKD-1.06%

ETH/HKD-1.06% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-1.64%

ADA/HKD-1.64% SOL/HKD-3.17%

SOL/HKD-3.17% XRP/HKD-0.38%

XRP/HKD-0.38%前言:何謂穩定幣?

穩定幣是試圖將其價值與另一種資產(儲備貨幣與高流動性政府債券在內的資產集合)進行錨定的加密資產。目前穩定幣還沒有統一的定義,但大家通俗的將其理解為一批嘗試與1美元進行錨定的貨幣幣種。這其中最大的儲備泰達幣是如何獲得美元支持的,或者有沒有足夠的美元得到支持,一直是個謎。有批評人士觀點認為,盡管其泰達公司作出了保證,但TetherHoldings沒有足夠的資產來維持1比1的匯率,這意味著它的Coin本質上是一種欺詐。本期,知道創宇區塊鏈安全實驗室將為讀者揭開各種穩定幣的神秘面紗。起始—中心化穩定幣

USDT

泰達幣于2014年推出,是一個支持區塊鏈的平臺,旨在促進以數字方式使用法定貨幣。Tether致力于通過更現代的貨幣方式來顛覆傳統的金融體系。Tether取得了進展,讓客戶能夠在區塊鏈上與傳統貨幣進行交易,而沒有通常與數字貨幣相關的固有波動性和復雜性。其在網站上一直在履行一個承諾:Tether與現實世界的貨幣一比一掛鉤,每一個Tether都是由我們儲備金中的傳統貨幣1:1支持的。這導致其以信用背書進行承諾兌換,官方表示截止2021年12月其市值已超過770億美元。當然前幾天發生黑天鵝事件,場內USDT由于恐慌情緒紛紛擠兌USDT,導致市場上的USDT"價格下降",而其他幣種價格拉升的情況,這本質不影響Tether官方的1:1兌換承諾:經過驗證的客戶能夠在Tether.to上以1美元兌換USDT,而只是市場上流動USDT幣對被拋售,每個人出售價格在其心理預期非常的低導致0.95個BUSD換取其1個USDT他也愿意的情況發生。事后,官方發文僅在過去24小時內,Tether就兌現了超過3億美元的贖回,并且今天已經處理了超過20億美元,沒有任何問題。當然這其中不乏存在風險,如中心化的泰達機構不存在如其公布的足夠資產儲備來應對擠兌,或其本身背離了其1:1兌換的承諾。USDC

Cosmos生態代幣協議Noble與Circle達成合作:3月28日消息,Cosmos生態代幣協議Noble與Circle合作,將原生USDC引入Cosmos和區塊鏈間通信 (IBC) 生態。Noble首席執行官Jelena Djuric在接受采訪時表示,Cosmos區塊鏈間通信協議(IBC)生態系統從未有過具有高流動性和完全質押的原生、法幣支持的穩定幣,隨著Noble的第一個發行合作伙伴Circle的出現,這種情況即將改變。去年9月,Circle首次表示有意在Cosmos上發行USDC。[2023/3/28 13:31:15]

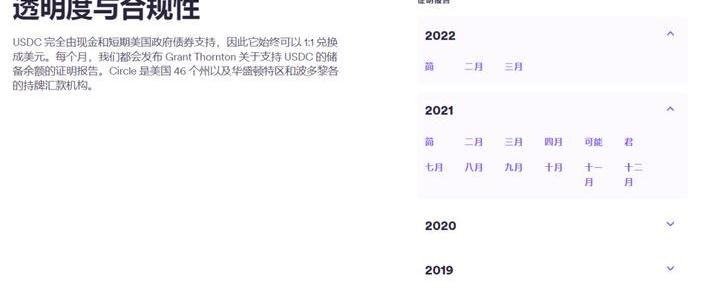

USDC向來以合規性作為其主打概念,其發行方Circle與Coinbase都是行業地位頗高的企業,其中Circle是全球第一家拿到紐約州Bitpcense牌照的企業,此后又陸續拿到英國與歐盟的支付牌照,Coinbase則是全球獲得監管牌照最多的加密貨幣交易所。正因為如此,加之美國監管部門今年的態度轉變,USDC受到許多傳統金融機構的認可,使用場景明顯增多。今年3月,Visa就表示將允許使用穩定幣USDC結算其支付網絡上的交易。于是,我們很容易理解,USDC其實就是追求合規化和大企業背書的"USDT",而且也毫無疑問依靠其"信用"來履行1:1兌換的承諾。

MKR某多簽地址昨晚將26.3萬枚AXS轉入Coinbase:金色財經報道,據推特加密KOL@Bit余燼監測數據顯示,一個被Nansen標記為Maker的多簽地址,5 天前從AXS的 Ronin 橋領取了 26.3 萬解鎖的AXS (價值約218萬美元)。在昨晚行情上漲后,該地址將 AXS 通過 0x3356 地址轉入了 #Coinbase 。

該多簽地址持倉價值最大的是MKR,目前持有 25,247枚MKR (價值約2275萬美元)。[2023/3/14 13:02:50]

爭斗—算法穩定幣

在穩定幣市場,USDT與USDC占據了很大的地位,其TVL在區塊鏈市場中也承載了巨大的體量。最重要的是,他可直接影響整個市場的經濟導向,在傳統金融中類似美聯儲一般的存在。這塊大蛋糕,也激起了多個龍頭的搶占。DAI

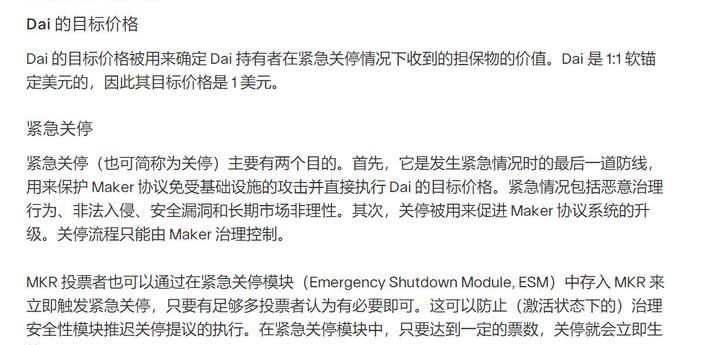

DAI是一種無國界的去中心化穩定幣,由MakerDAO發行。基于超額抵押機制,DAI是1:1軟錨定美元的,其使用抵押品和價格聚合系統確保1DAI等價于1美元,其與泰達最大的區別就是它是去中心化的,承兌方面則依賴價格聚合系統認定的抵押品與DAI的承兌比例,如1ETH=2000DAI,其價格穩定機制如下:

Art Blocks 推出新產品 Art Blocks Engine 和 Art Blocks Engine Flex:金色財經消息,NFT 項目 Art Blocks 推出兩個新產品 Art Blocks Engine 和 Art Blocks Engine Flex,其中 Art Blocks Engine 可用于生成資產的鏈上存儲,Art Blocks Engine Flex 可使用 IPFS 等分布式存儲協議在鏈下創建和存儲生成項目,允許其它第三方或合作伙伴可以使用 Art Block 的智能合約和產品設施來創建無限量的品牌衍生項目。[2022/8/30 12:56:30]

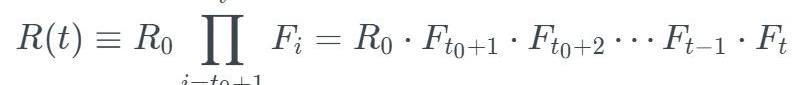

由于系統健康度依賴抵押物的價值比例,因此當抵押物如以太坊的價格存在巨大變化將直接對系統造成影響,而系統依賴強制清算來緩解接近臨界值的資產。當然,由于其借貸清算的設計必然復雜于常規系統,同時去中心化的設計必然導致其承兌并發能力受限于鏈底層設計。若該系統的穩健性和安全性出現問題亦可能導致1:1承諾傾斜。維系這樣的一個價格穩定系統的設計非常復雜,MarkerDao設計了一個費率模塊用于累計金庫債務余額的穩定費,以及DAI存儲的存款利息,設計如下:對于抵押物其費率模塊通過累計算得,t的間隔取1秒,對于一個Maker金庫系統1,從t_0開始,令讓時間t的單位(s)穩定費值為F_i,令讓費率累積率的初始值記為R_0

Research Dao、Giv3和Metalearn獲Web3 Sandbox Hackathon前三名:8月1日消息,在全球開發者激勵平臺DoraHacks發起的Web3 Sandbox Hackathon活動落幕。本次活動由Morpheus Labs主辦,經過專業評選,最終獲得前三名的BUIDL團隊分別是Research Dao、Giv3和Metalearn,共享3萬美金總獎池。[2022/8/1 2:51:00]

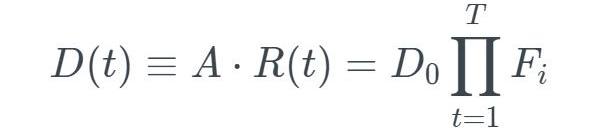

假設一個Vault在時間t_0創建時債務D_0被立即提取;標準化債務A計算為D_0/R_0某個Valut保險柜在某個時間t的總債務累計值則被計算為時間t_1到t_T的F_t與創建時起始債務D_0的連乘:

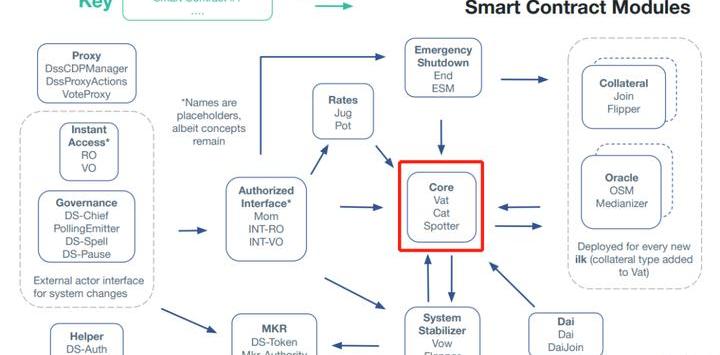

而VAT在整個算穩系統架構上的位置如下圖所示,其復雜性可見一斑:

Uniswap日交易額已接近Coinbase交易額:7月19日消息,加密數據公司Kaiko研究總監Clara Medalie在其社交平臺發文表示,Uniswap上日交易額(包含V2和V3)已接近Coinbase交易額,兩者相差僅2%。

此外,與前三大中心化交易平臺(Binance、FTX和Coinbase)相比,DEX協議整體六月市場份額僅為8%。其中Uniswap在以太坊鏈上DEX的市場份額約為80%至90%。[2022/7/19 2:22:10]

UST

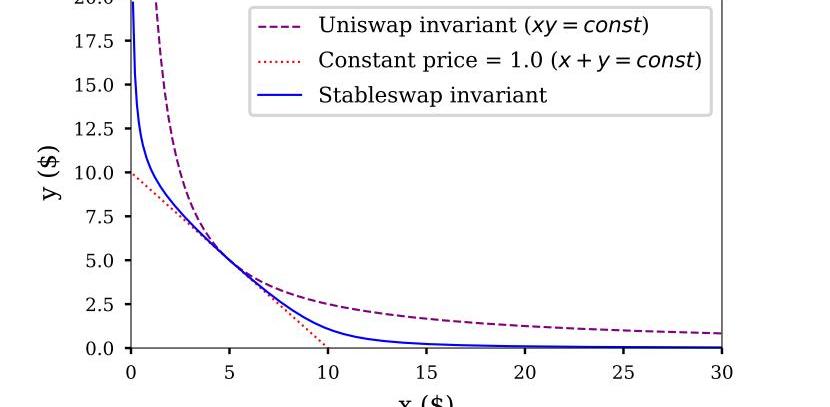

Terra是一個專為算法穩定幣設計的去中心化區塊鏈,整個生態系統在UST和Luna兩個Token之間運行。而UST是一種與美元掛鉤的穩定幣,于2020年9月推出,Luna則為他的治理代幣。它的造幣機制要求用戶銷毀Terra等儲備資產來鑄造等量的UST。與其他穩定幣機制不同的是,UST設計為燃燒1美元的LUNA鑄造1UST,或燃燒1UST鑄造1美元的Luna,這與之前崩盤的titan/iron非常類似。若UST脫錨,這種設定將存在兩種套利的機會:在低于1美元買入UST(如0.95),在1美元時賣出,套利5%在低于1美元買入UST(如0.95),轉換為1美元的LUNA,將Luna賣出為1美元USDC,并重復操作該種設定若UST脫離錨定將導致如下幾個負反饋循環,同時LP不會維系價格的穩定:市場波動導致Luna價格下跌市場在的情況發生時抽離賣出Luna進一步拉低Luna價格Luna價格下跌導致Anchor抵押品被清算,清算后清算人賣出導致Luna價值繼續下降隨著Luna下跌,用戶的UST可兌換的Luna增加,UST的APY20%解鎖進一步導致Luna繼續增發出售下跌恐慌情緒蔓延,UST上演如上述USDT黑天鵝事件,0.8個USDT換一個UST的事件發生,加劇UST套利換取Luna并拋售Luna然后隨著如上幾個負反饋的循環進行,Luna持續下跌,恐慌繼續增加,做空情緒進一步拉升。5月8日凌晨,由于Luna基金會抽離資金構建4Crv池加上同時段用戶拋售開啟了死亡螺旋,最終Luna在循環與恐慌中已幾乎歸0,UST價值嚴重脫離錨定。在Curve池中當時的儲備圖形如下:

從Curve的StableSwap做市曲線2來看,雖然不會造成流動性枯竭,但當儲備偏離過大,則更趨近于恒定乘積做市,也就是其他UST兌其他資產的比例將更小:

USDD

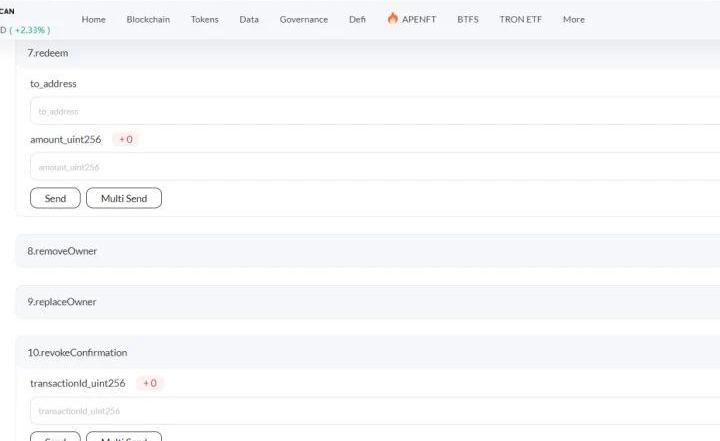

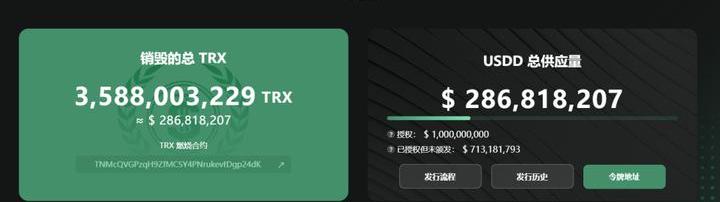

USDD由TRONDAO儲備管理USDD并保證其價格穩定。TRONDAO通過燃燒TRX鑄造了9990億USDD穩定幣。然后將這些已經鑄造的USDD出售給白名單交易商最終投放市場。USDD不完全依靠代碼自動化執行的模式。USDD的發行、銷毀,以及關鍵的一級市場套利活動,都從依靠代碼自動完成調整為了由波聯儲這個權力機構批準完成。與UST區別開來,USDD對普通持幣者關閉了自由兌換的一級市場,波聯儲在USDD的一級市場實行了白名單準入機制。也就是說,USDD的持有者,目前只可以在二級市場進行交易。USDD錨定資產目前包括Burn合約3中的約2億6千刀,從合約看,該Burn合約未開源并且有Owner可能存在非預期redeem情況,同時Owner有權限使用revokeConfirm撤銷交易。

因此,USDD的穩定機制與中心化和穩定幣算法關系不大。它更像是一種脫離承兌模式的IEO。其最大風險則來自于TRX的價格下跌,不足以完全應對所有發行USDD的贖回需求(1USDD兌換太多個數的TRX)。在沒有無限鑄幣權保證的前提下,USDD需要進行超額儲備才能應對TRX價格的下跌。同時從儲備而言,存儲的合約內TRX儲備流動性也存在不足的風險。

后記:湮滅亦是新生

鎖定價值達200億美元的Terra生態,其原生算法穩定幣UST因大量資本做空圍獵與債務危機陷入死亡螺旋,出現了嚴重脫錨事件,短短5天時間接近歸零,其推出的算法穩定幣也被重創。這一場是空軍的完全勝利和套利者的天堂,卻又包含了多少人4的資產歸零與絕望。受此危機,整個市場的情緒也被極度影響導致BTC下破25000刀,無論是投資者、機構還是項目方,在區塊鏈生態建設這場"大型試驗"上還需更加謹慎。ReferencesMaker協議文檔https://docs.makerdao.com/Curve白皮書https://curve.fi/files/stableswap-paper.pdfUSDDBurn合約地址https://tronscan.org/#/contract/TNMcQVGPzqH9ZfMCSY4PNrukevtDgp24dK據鏈上數據,5月7日Terrra鏈上有404萬地址,相當于有404萬可能"受害者",至5月14日,鏈上地址數增加至412萬個,相當于有8萬個地址新入場抄底或參與此后因救市創造的套利,此數據不包含交易所內部地址進行的交易

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 在2022年5月20日舉行的ETH上海會議上,以太坊創始人VitalikButerin表示.

1900/1/1 0:00:00從銀行到中央銀行 加密貨幣作為硬通貨替代品的使用范例已經引起了社會對中央銀行和貨幣的關注。歷史告訴我們,金融發展的弧線是先做銀行,再做中央銀行.

1900/1/1 0:00:00如果不采用人工智能,在大規模人群中開展的人際交流會讓知識傳播產生延遲。人際間的討論是一個極為重要的社交活動。在討論過程中可交流思想和知識,繼而產生新的發現.

1900/1/1 0:00:00市場觀點 宏觀流動性 貨幣流動性整體緊縮。美聯儲6月1日開始縮表,符合市場預期。美聯儲暫時放棄了75基點的加息,并暗示其鷹派立場或在Q4暫停,風險資產因此走強.

1900/1/1 0:00:00我在2013年通過購買比特幣第一次進入加密貨幣領域。上周,我終于賣掉了我的最后一枚BTC,并購買了ETH。我一直在被問「你為什么要離開比特幣?」,這篇文章將回答這個問題。首先,我不討厭比特幣.

1900/1/1 0:00:00Web2.0改變了我們的生活,這是公眾有目共睹的。但與此同時,我們也越來越感受到建立在中心化服務上的應用程序,正在蠶食用戶的數據、價值與勞動,并且使用戶逐漸淪為數字勞工.

1900/1/1 0:00:00