BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD-0.15%

LTC/HKD-0.15% ADA/HKD+0.45%

ADA/HKD+0.45% SOL/HKD+2.64%

SOL/HKD+2.64% XRP/HKD+0.17%

XRP/HKD+0.17%作者|十文編輯|郝方舟出品|Odaily星球日報加密貨幣市場第二季度出現較大波動。宏觀層面,美聯儲已確定加息75個基點至1.75%,單次加息幅度創1994年以來近三十年新高。加息背景下,投資者的交易情緒受挫,很可能會在經濟放緩之前拋售風險資產,這也為加密市場帶來了看空情緒。從加密市場自身來看,5月Luna崩盤、UST脫錨不僅讓算法穩定幣的敘事走進了死胡同,還帶來了一系列連鎖反應。在幣價大幅下跌的情況下,機構的大量抵押資產面臨被清算,借貸市場規模急劇萎縮,三箭、Celsius、Jump、Hashed、Delphi等機構損失慘重,一些CeFi平臺也面臨用戶贖回壓力。從數字上來看,整個DeFiTVL從2400多億美元急降至現在的720億美元,折損了70%。NFT市場的表現也不盡人意,市值從年初的350億美元降至223億美元,下降了36%。GameFi方面,曾經的P2E鏈游之王AxieInfinity,其游戲代幣AXS從最高點下跌了92%。可以說,2022年第二季度,加密市場一片混亂。但盡管二級市場屢創新低,一級市場的投資趨勢和主題正在形成,老牌機構和新的投資者迅速入場,在各個垂直領域尋找最佳投資機會。一級市場往往先于二級市場埋伏到熱點領域,也預示著一段“時差”后二級市場的投資風向。因此把握一級市場投融資情況,相當于為未來的二級市場投資提前布局。回看Q2一級市場投融資活動,Odaily星球日報發現:Q2融資數量為511筆,超過1億美元以上的交易數量達到28筆;加密金融服務商與傳統金融行業聯系緊密,并在托管、結算、支付等領域上持續創新,因此得到了資本的更多關注;從融資數量和金額來看,GameFi是各大投資機構布局的首選主題;Q2季度共有11家機構參與了10次以上的投資;AnimocaBrands參與投資41筆,是投資項目最多的一個機構;傳統機構與企業布局Web3更傾向于交易支付、元宇宙和DAO。注:Odaily星球日報根據各個項目的業務類型、服務對象、商業模式等維度將Q2披露融資的所有項目劃進5大賽道:基礎設施、應用、技術服務商、金融服務商和其他服務商。每個賽道下又分為不同的子板塊包括GameFi、DeFi、NFT、支付、錢包、DAO、Layer1、跨鏈以及其他等。Q2融資數量為511筆,已披露總金額為127.13億美元

Socios.com成為歐足聯的官方粉絲代幣合作伙伴,合同期至2024年:金色財經報道,歐足聯(UEFA) 周三宣布已與 Socios.com 簽署了全球許可和區域贊助協議,Socios.com 成為歐洲冠軍聯賽、歐洲聯賽、歐足聯歐洲會議聯賽和歐洲超級杯的官方授權產品和粉絲代幣合作伙伴。合作的財務條款未披露,合同期持續到 2024 年。作為合作關系的一部分,Socios.com 已成為美國 2021-2024 賽季歐洲冠軍聯賽和歐洲超級杯的區域贊助商,俱樂部的代幣將在 Socios 的網站上線,球迷可以購買和交易,并有機會贏得 VIP 體驗。(uefa)[2022/2/17 9:56:54]

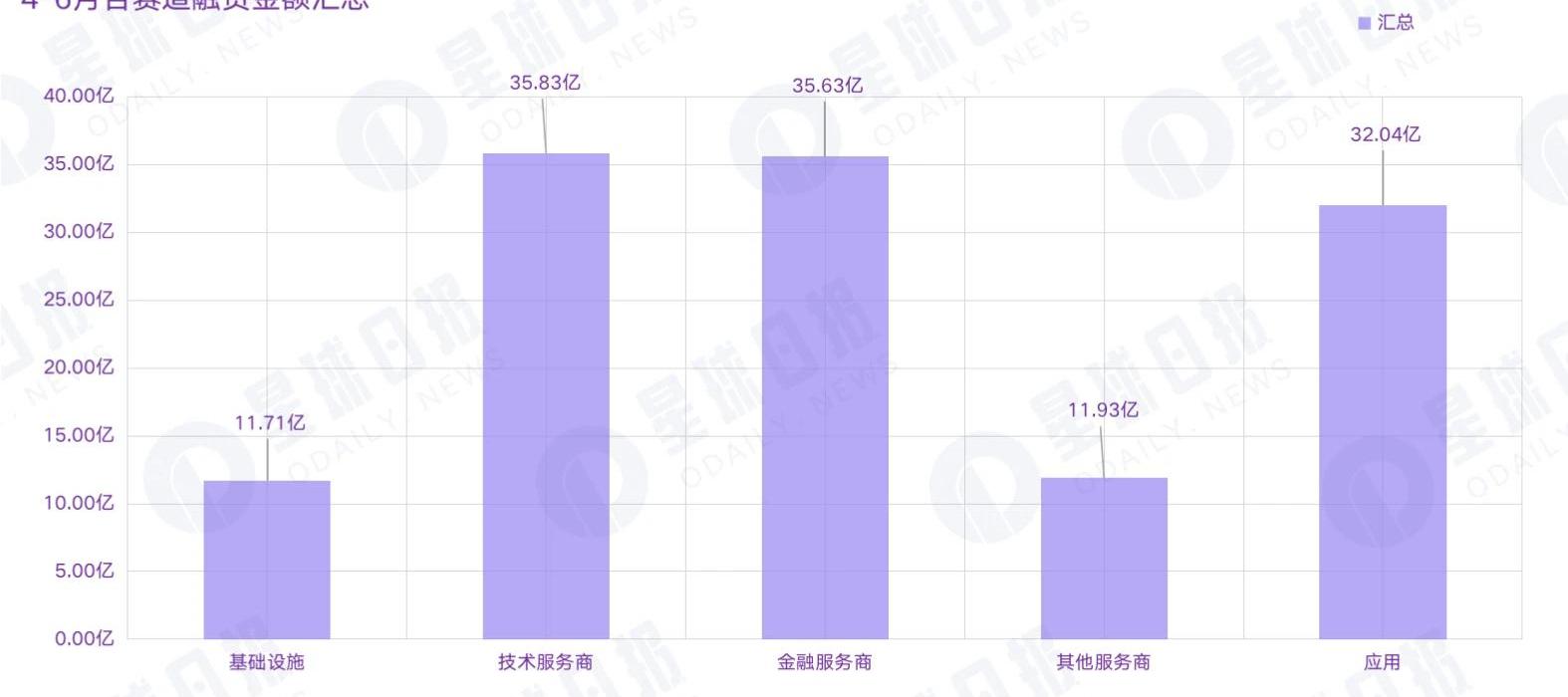

據Odaily星球日報不完全統計,2022年4月至6月全球加密市場共發生511起投融資事件,已披露總金額為127.1億美元,集中在基礎設施、技術服務商、金融服務商、應用和其他服務商賽道,其中技術服務商賽道獲得的融資金額最多,為35.83億美元。

律師:美國SEC訴Ripple案可能會持續到2022年初:律師Jeremy Hogan表示,如果Ripple和美國SEC沒有達成和解,該案新的截止日期可能會推遲到2022年初。(Decrypt)[2021/6/21 23:51:47]

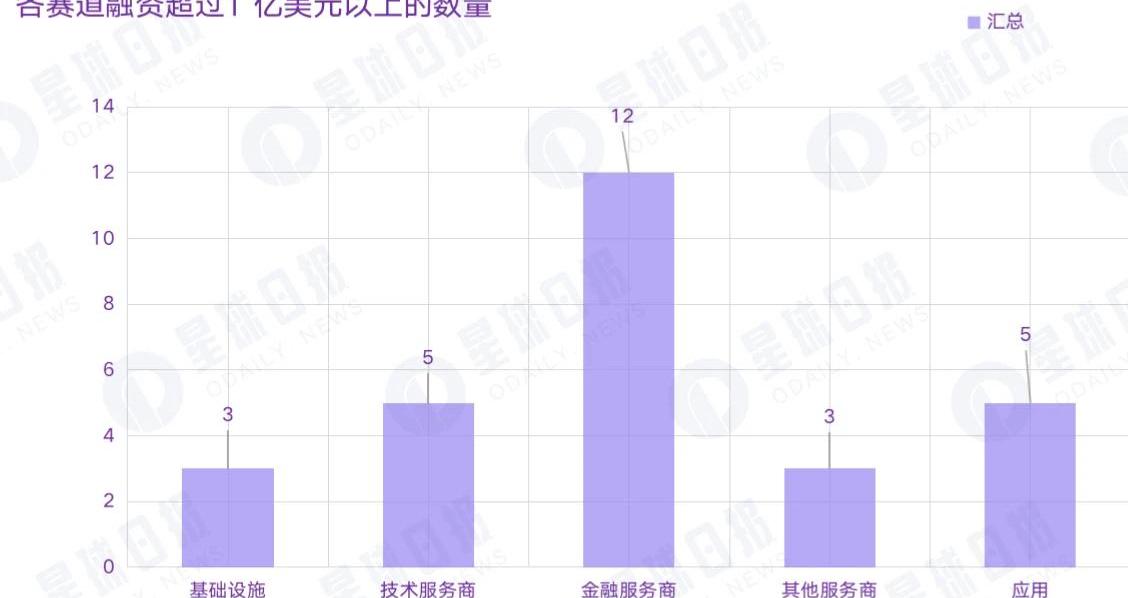

在所有融資事件中,融資規模超過1億美元以上的交易數量達到28筆。其中基礎設施賽道3筆,技術服務商賽道5筆,金融服務商賽道12筆,其他服務商賽道3筆,應用賽道5筆。

據CBInsights發布的2022年一季度區塊鏈報告顯示,今年第一季度區塊鏈行業融資規模達到92億美元,區塊鏈投融資交易數量共461筆,其中融資規模超過1億美元以上的交易數量共28筆。相比之下,Q2一級市場投資活躍度有一定提升。而金融服務賽道與傳統金融行業聯系緊密,并能夠在托管、結算、支付等領域持續創新,為金融行業的增長提供支持,因此得到了更多的關注。受二級市場影響,5、6月融資活躍度銳減

數據:灰度比特幣信托2020年Q1平均每周投資達2990萬美元:加密貨幣分析師Kevin Rooke發推稱,2020年,灰度(Grayscale)比特幣信托達到了全新水平。根據其分享的數據,2019年第一季度,灰度比特幣信托(GBTC)平均每周投資為320萬美元;2020年第一季度,該信托平均每周投資達到了2990萬美元。Rooke評論稱,機構資金已經到位。

對此,灰度(Grayscale)創始人兼首席執行官Barry Silbert回應表示,請靜待第二季度的表現吧。[2020/5/24]

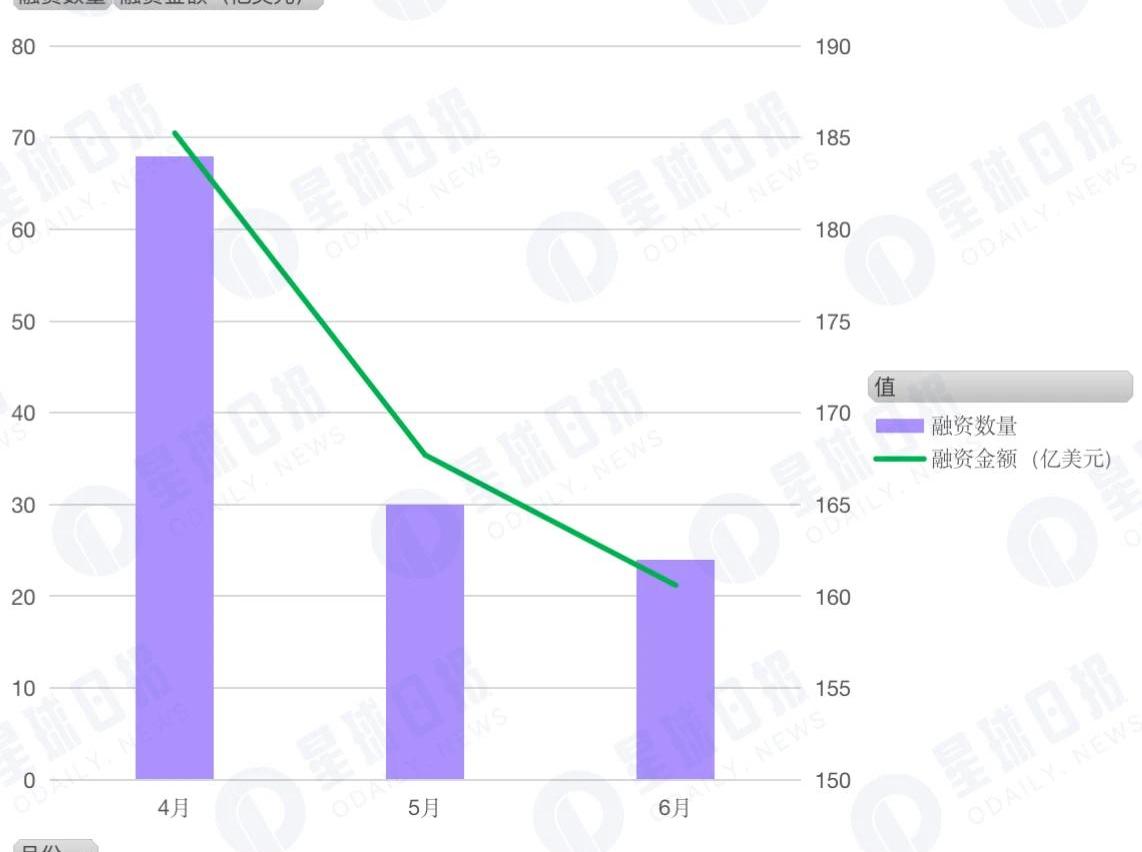

5、6月份加密市場受到Luna崩盤以及各大機構資不抵債等消息的影響較大,市場情緒持續低迷,場內資金損失嚴重。反應在投融資上可以看出Q2融資數量和金額呈現加速下滑的態勢,融資活躍度較低。4月共有184筆融資,融資金額約70.5億美元,5月共有165筆融資,融資金額約為35.4億美元,6月共有162筆融資,融資金額約為21.2億美元。

加密貨幣分析師:2020年世界已經完全加密化:加密貨幣分析師Alex Krüger今日發推稱,在2020年,世界已經完全加密化了。市場波動性上升,每只股票都像垃圾幣一樣交易,資產無法再估價,因為沒人知道任何事情。在加密領域中,一半的人認為價格將“飛”到“月亮”,而另一半人認為這是龐氏騙局。現在世界上一半的人認為冠狀病不會有影響,而另一半人認為一切都會崩潰。[2020/3/27]

GameFi和NFT更受資本青睞

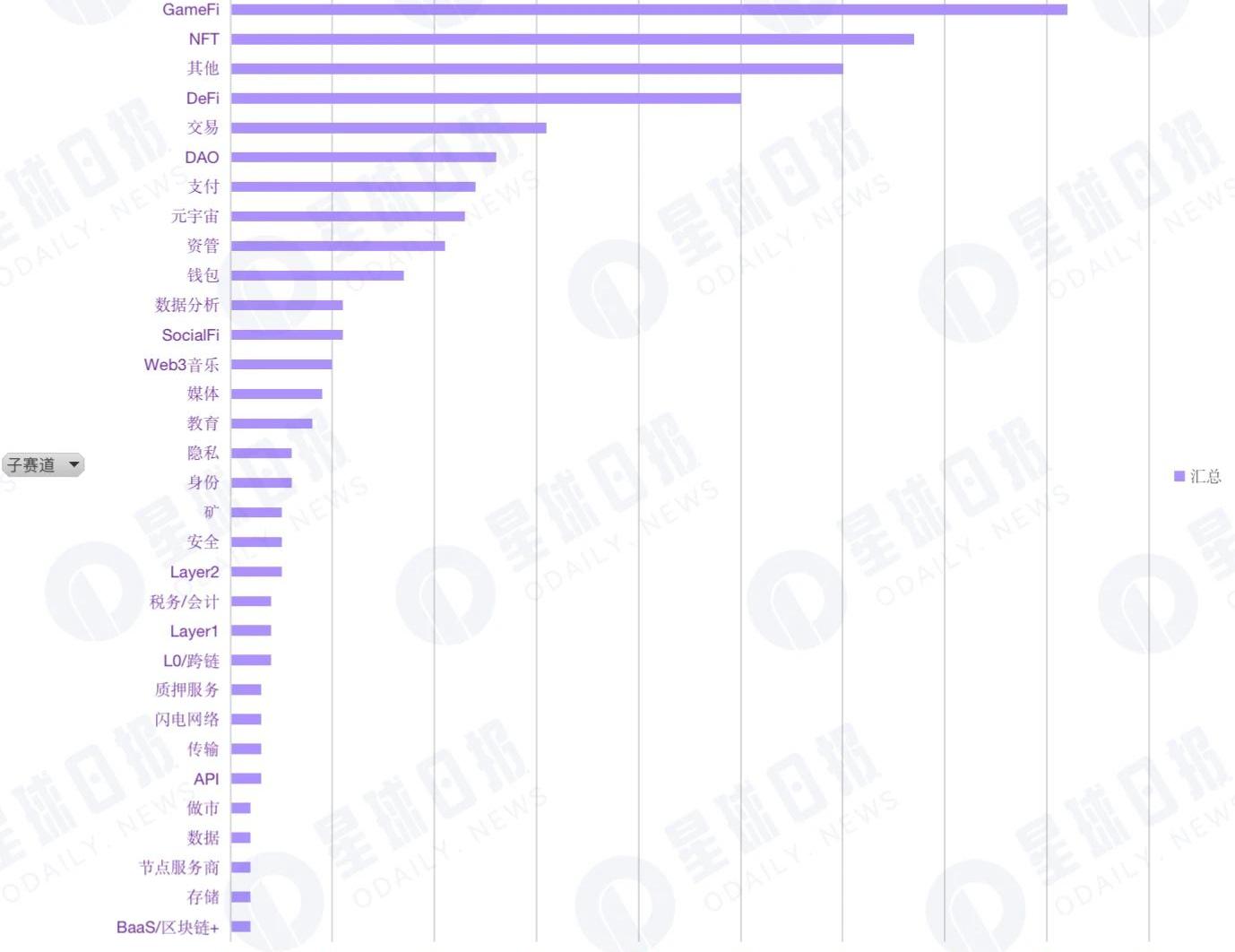

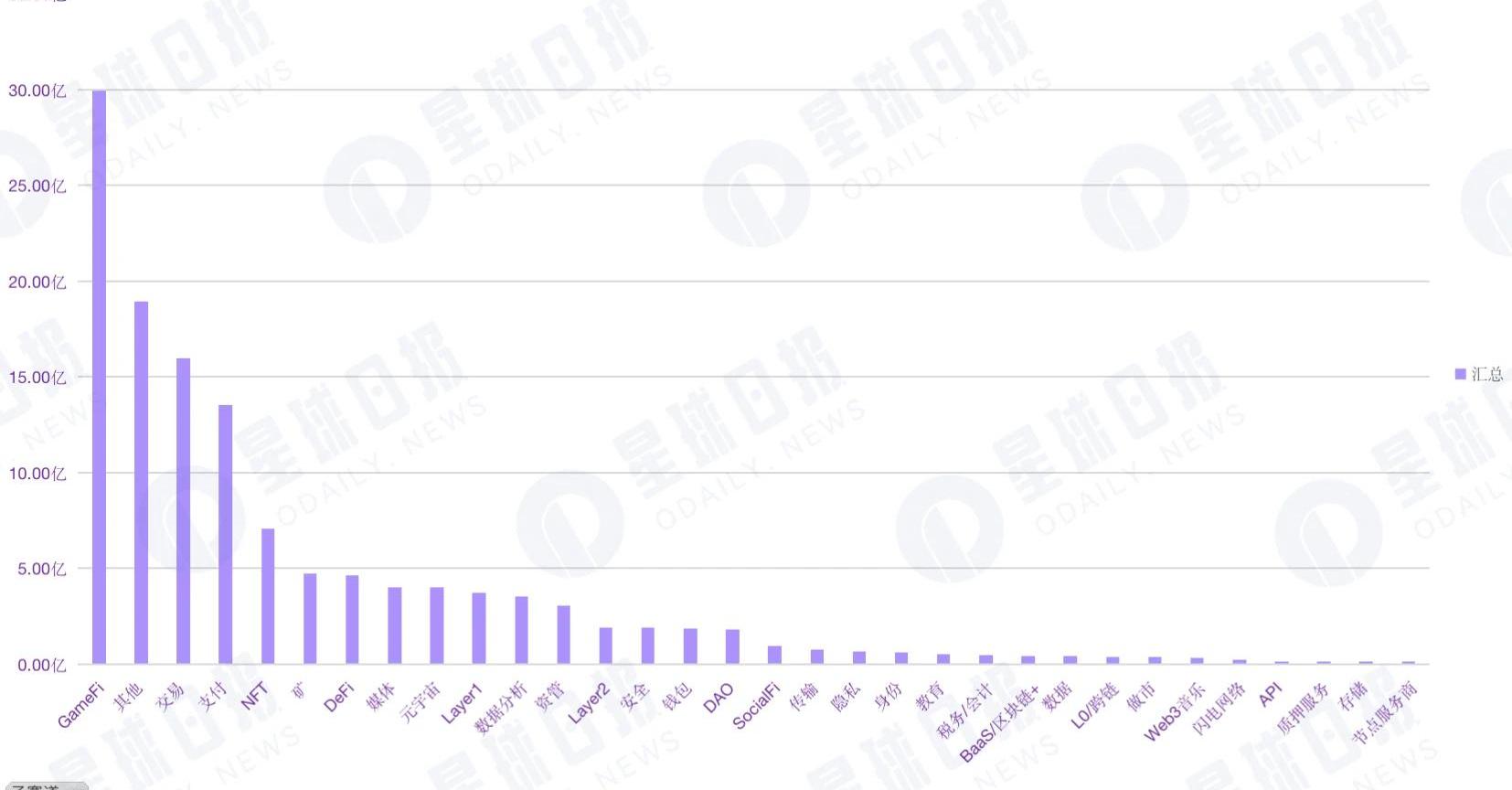

從子賽道融資數量分布來看,GameFi的相關應用場景和基礎設施以及技術解決方案獲得了許多大型機構的關注和布局,也是最受資本方青睞的賽道,共獲得了82筆融資,總計占融資總量的16%,位列第一。其中對GameFi技術服務的投資共有9筆。盡管GameFi在短暫的繁榮之后出現了大量資金盤項目,給人“曇花一現”的錯覺,但從融資情況來看,對GameFi應用和基礎設施的著重投資,也預示著資本對GameFi仍有較高的期待。同樣獲得資本青睞的還有NFT賽道,共獲得67筆融資,位列第二。隨著NFT市場的不斷擴大,其生態系統也在不斷完善。尤其當NFT與IP孵化和版權商業化結合后,NFT也成為了機構品牌營銷和對外宣傳的重要手段。并且自從數字藏品爆發以來,消費者對數字藏品這一新型的收藏方式的接受度也越來越高,NFT也正在迎來加速發展期。此外,其他子賽道的融資消息也很活躍,共有60筆,位列第三。在這一大類中包含了孵化、咨詢、營銷、技術開發平臺、鏈上監測、碳信用、積分獎勵等領域。從中也能看出一個積極、明顯的特征:投資機構正在積極拓展新方向,不斷擴大Web3的使用場景和與終端用戶的對話機會。

聲音 | Messari首席執行官:以太坊2.0的PoS轉型至少到2021年才能實現:據cointelegraph報道,5月10日,加密研究公司Messari首席執行官表示,以太坊2.0的權益證明(PoS)轉型至少到2021年才能實現,將繼續維持PoW算法“至少兩三年”。[2019/5/11]

從子賽道的融資額來看,GameFi融資金額遙遙領先,高達29.96億美元,占全行業融資總額的23.5%。交易和支付領域也有不俗的表現,分別以16億美元和13.53億美元位居第三和第四,而鏈上存儲、數據以及鏈改等技術服務關注度較低。

另外,在以太坊升級之前,Layer2被認為是在不犧牲去中心化和安全性的條件下,能夠實現更快的交易速度和更大的交易吞吐量的主要途徑。因此Layer2領域也一直備受期待。但是根據數據表明,Layer2在本季度的融資表現并不理想,僅有5個項目獲投,獲投金額為1.9億美元。而與去年各機構紛紛發起專項基金,投資、孵化DeFi項目相比,在經歷了安全漏洞、代幣供給機制以及下跌市場中的清算等問題時,投資機構對DeFi的投資也更加謹慎理性一些。單筆獲投金額最大為20億美元

在大量資金涌入市場時,頭部項目的估值也被不斷拉高,業內單筆融資的最高紀錄被多次打破。依照特定賽道劃分,各垂直領域單筆獲投金額最大的項目如下:基礎設施賽道,在礦業領域,專注于比特幣挖礦業務的初創公司CrusoeEnergy完成了由G2VenturePartners領投的3.5億美元融資。技術服務商賽道,在GameFi領域,游戲開發商EpicGames以315億美元估值完成了20億美元的融資以構建元宇宙,這也是目前加密市場規模最大的單筆融資。是否會在其計劃中發揮作用。)金融服務商賽道,USDC發行方Circle完成4億美元融資,繼續為推動全球經濟轉型努力。其他服務商賽道,足球媒體初創公司OneFootball完成3億美元D輪融資,并與AnimocaBrands、LibertyCityVentures成立新合資企業OneFootballLabs,以探索體育+NFT的發展。在應用賽道,有三個項目同時獲得該賽道最大融資金額,分別是NFT項目Genies、元宇宙項目Improbable和鏈上求職項目Naetion,獲投金額各為1.5億美元。出手10次以上的機構有11家

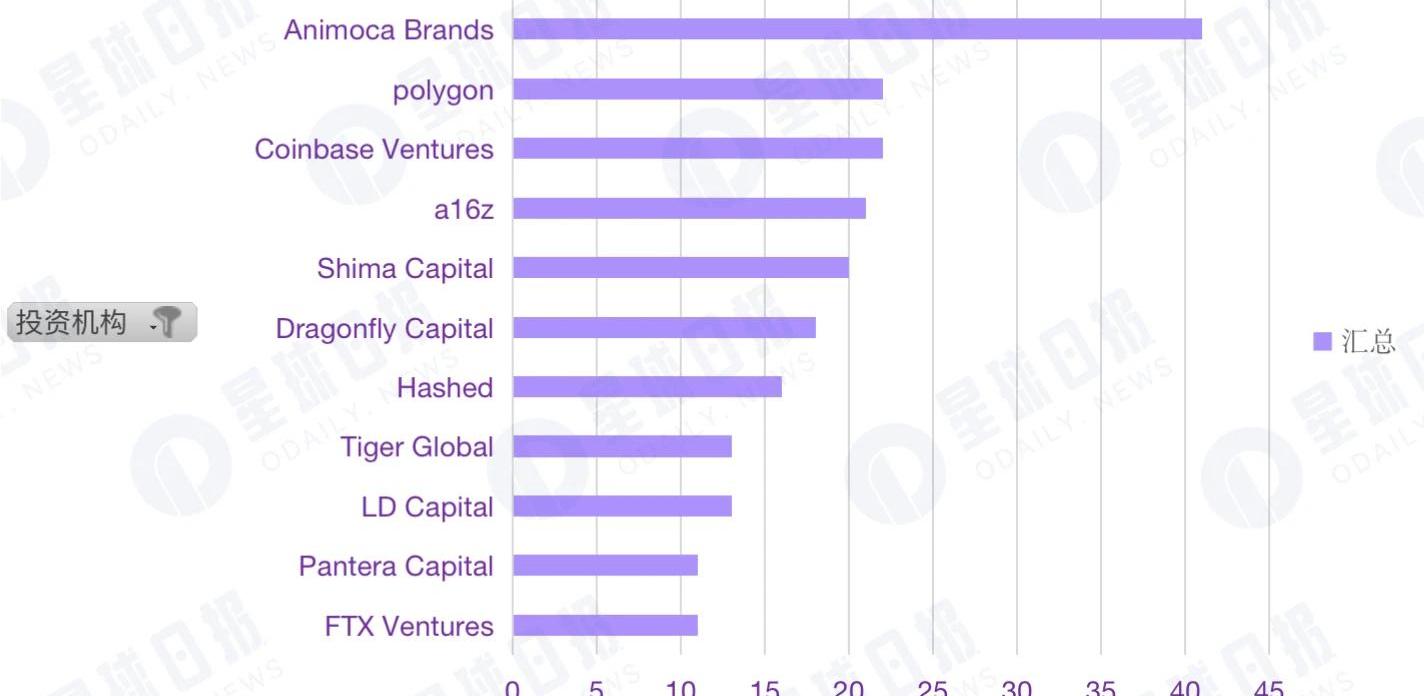

隨著融資數量的增長,投資機構的格局也在發生變化。Q2季度共有11家機構進行了10次以上的投資,其中AnimocaBrands參與投資41筆,位列第一,其他投資機構包括Polygon22筆、CoinbaseVentures22筆、a16z21筆、ShimaCapital20筆、DragonflyCapital18筆、Hashed16筆、TigerGlobal13筆、LDCapital13筆、FTXVentures11筆、PanteraCapital11筆。

值得注意的是,Polygon作為一個新晉競爭生態加快了對一級項目的投資布局,并相對看好支付、GameFi和DAO賽道。此外,Q2還有不少傳統機構與企業參與了加密市場融資,包括Tencent、軟銀、富達國際、貝萊德、高盛、紅杉資本等,他們投資的領域主要集中在交易支付、元宇宙和DAO,更偏向于合規性強的領域。

Tags:EFIGAMEGAMAMEdefi幣多少錢一個egame幣發行量ITAM GamesSafeWhale Games

主要觀點:2022年第二季度,Compound未償還貸款和存款分別下降77%和70%;二季度調整后的凈利潤增長66%;協議利用率跌至27.3%的歷史新低;CompoundLabs為開發人員和審計.

1900/1/1 0:00:00作者:0xLaughing,律動BlockBeats WZRDS起初憑借獨特的PFP畫風、制作精良的漫畫也獲得了一定的關注度:6月26日正式宣發,6月30日發售,總量10,000個.

1900/1/1 0:00:00無聊猿BoredApeYachtClubNFT系列在2021年獲得了前所未有的關注,現在,由其開發商YugaLabs開發的元宇宙游戲平臺Otherside也開始“營業”了.

1900/1/1 0:00:006月22日,Uniswap創始人HaydenAdams接受Bankless采訪,訪談中回顧了Uniswap的早期發展歷程,并透露了諸多收購NFT交易聚合器Genie后的新計劃.

1900/1/1 0:00:00本輪加密資產熊市中,受Terra崩盤影響最大的兩大CeFi公司——Celsius和三箭資本先后出現流動性危機。借貸平臺Celsius至今仍未開放客戶提款渠道,對沖基金三箭資本面臨破產清算.

1900/1/1 0:00:00當下,可持續發展正在成為中國乃至全球資本市場的首要議題。企業環境、社會、治理績效而非財務績效的經營理念,正在重塑數字經濟時代科技企業發展道路.

1900/1/1 0:00:00