BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.4%

ETH/HKD+1.4% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD+2.54%

ADA/HKD+2.54% SOL/HKD+5.06%

SOL/HKD+5.06% XRP/HKD+1.81%

XRP/HKD+1.81%推薦閱讀:

盤點頭部DeFi治理代幣的賦能情況:dYdX一毛不拔,Synthetix悉數奉還底層公鏈與上層協議的協同發展共同推動了區塊鏈技術由虛向實落地。在過去兩年市場向上的時候,公鏈與協議往往是相輔相成的,公鏈代幣與協議代幣通常雙雙上漲,甚至可以說DeFi的發展在一定程度上推動了公鏈的進步。但現在市場向下了,絕大多數資產普跌,流動性危機一觸即發,在這樣的背景下,公鏈與協議會面臨怎樣的局面?公鏈代幣和協議代幣的表現孰優孰劣?為此,PANews數據新聞專欄PAData分析了15條鎖倉額較高且發展較好的公鏈,以及其中鎖倉額最高的5條公鏈上各自鎖倉額最高的5個協議在上半年的流動性變化及其代幣的市場表現。分析發現:1)存量資金向頭部公鏈聚集,15條頭部公鏈的總鎖倉額占比從1月占比87%上漲至6月占比94%,并且存量資金還向其中的Ethereum、BSC和Tron聚集,這3條公鏈的鎖倉額占比分別增長了0.037、0.015和0.035個百分點。2)存量資金向頭部協議聚集,Ethereum上的頭部協議鎖倉額占比上漲了約8個百分點。BSC、Tron、Avalanche和Solana上頭部協議鎖倉額占比則分別上漲了13個百分點、9個百分點、5個百分點和2個百分點。3)頭部協議的平均鎖倉額跌幅基本小于其底層公鏈的總鎖倉額跌幅,結合上一條說明資金向頭部公鏈的頭部協議聚攏。比如上半年,Ethereum頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅少了約21個百分點。BSC、Avalanche和Solana的情況也類似,頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅分別少了了約7個百分點、1個百分點和3個百分點。4)除了未發行代幣的公鏈和協議,余下14條公鏈代幣的幣價上半年平均跌幅約為72.21%,20個協議代幣的幣價上半年平均跌幅約為69.65%。總體上看,公鏈代幣和協議代幣的幣價在上半年的表現基本相當,協議代幣的跌幅略小,表現略好。5)但對鎖倉量最高的5條公鏈而言,其中公鏈代幣ETH、BNB、TRX和AVAX在上半年的幣價跌幅都要小于其公鏈上頭部協議的平均幣價跌幅,表現更好。6)14個公鏈代幣的平均最高理論收益約為8.75%,平均最低理論收益則約為-82.05%。20個協議代幣的平均最高理論收益約為15.16%,平均最低理論收益則約為-79.57%。總體而言,兩者都是虧損空間更大,盈利空間更小。但與公鏈代幣相比,協議代幣的盈利空間要多出近7個百分點,而虧損空間則要略小2個百分點,潛在收益表現更好。01

加密初創公司在第二季度中籌集了23.4億美元的資金:金色財經報道,據PitchBook數據,加密初創公司在第二季度的382筆交易中籌集了23.4億美元的資金,這與2022年第一季度的121.4億美元的峰值相比出現了明顯下降。2023年第二季度最大的融資是LayerZero的1.2億美元B輪融資以及 Worldcoin的1.15億美元C輪融資。

Ava Labs 業務開發副總裁 Lydia Chiu表示,資本配置的下降可能歸因于美國的監管阻力,這使得第二季度許多與加密貨幣相關的交易結構傾向于傳統的風險投資結構,例如籌集股權,而不是代幣投資或未來代幣的簡單協議(SAFT)。[2023/7/11 10:47:43]

資金向頭部公鏈和頭部協議集聚,5大公鏈頭部協議TVL平均占比達65%

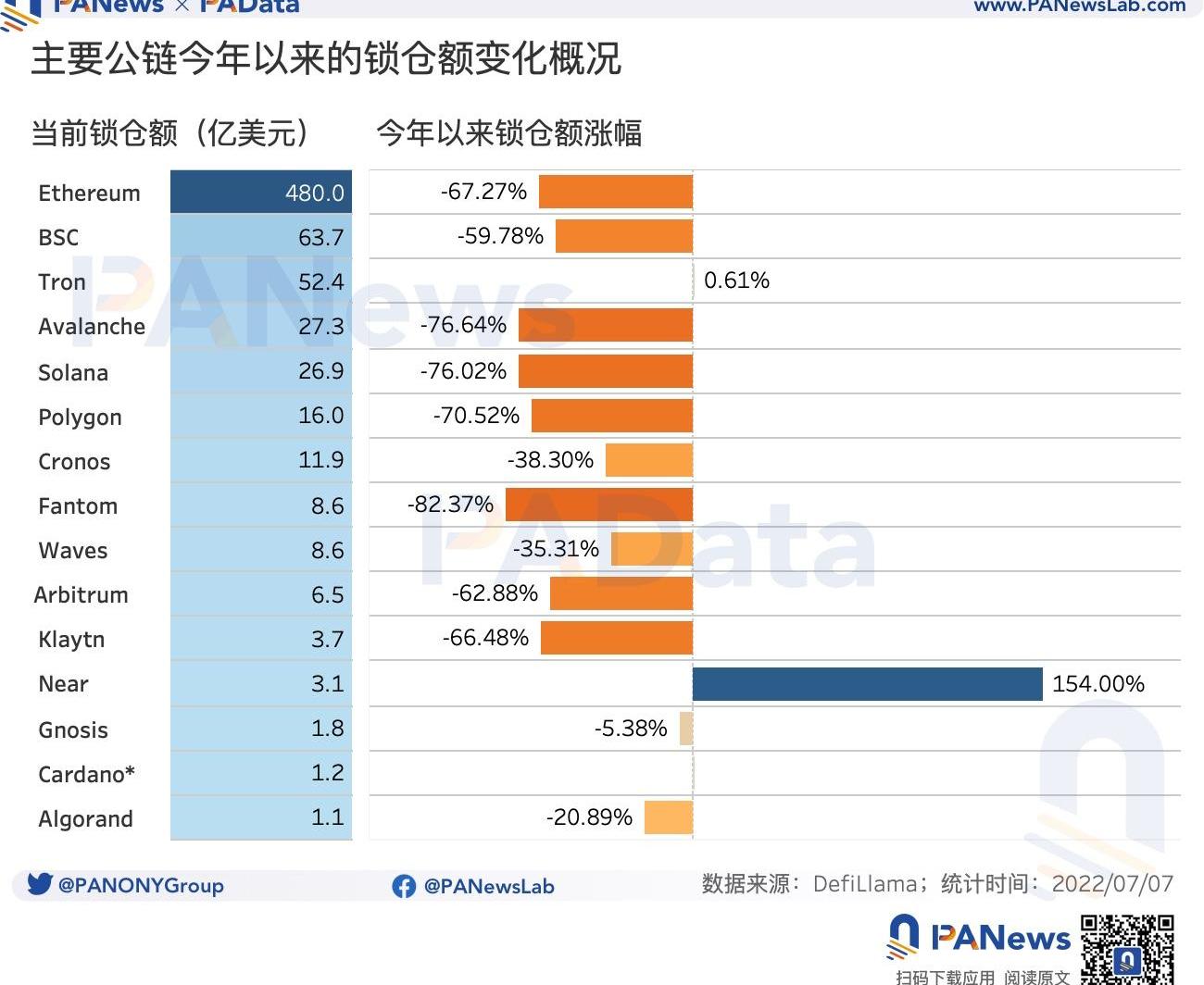

目前,Ethereum、BSC、Tron、Avalanche、Solana、Polygon、Cronos、Fantom、Waves、Arbitrum、Klaytn、Near、Gnosis、Cardano和Algorand是鎖倉量較高且發展較好的頭部公鏈。其中,Ethereum的鎖倉額最高,達到了480億美元,遠遠超過其他公鏈。其次,BSC、Tron的鎖倉量也較高,分別約為63.7億美元和52.4億美元。另外,Avalanche、Solana、Polygon、Cronos的鎖倉額都超過了10億美元。不過,這些頭部公鏈今年以來的鎖倉額基本都大幅下降,比如Ethereum的鎖倉額在今年下跌超67%,Avalanche、Solana、Polygon、Fantom的鎖倉量在今年都下跌超70%。為數不多鎖的鎖倉額在今年上漲的公鏈只有Tron、Cardano和Near這3條。其中,Tron的鎖倉額小幅上漲不足1%,基本沒有變化,Near的鎖倉額上漲了154%,漲幅明顯。而漲幅最高的是Cardano,自今年1月9日至今的鎖倉量漲幅高達6475%。盡管這是受到Cardano剛剛啟動生態建設,鎖倉額基數較小的影響,但在市場下行趨勢下仍能完成冷啟動也說明其發展勢頭良好。

數據:約6360萬枚USDT從JustLendDAO轉入孫宇晨錢包地址:金色財經報道,Whale Alert監測顯示,北京時間今日21:40,63,613,056枚USDT(約6364萬美元)從JustLendDAO轉入孫宇晨錢包地址。[2023/5/30 9:49:39]

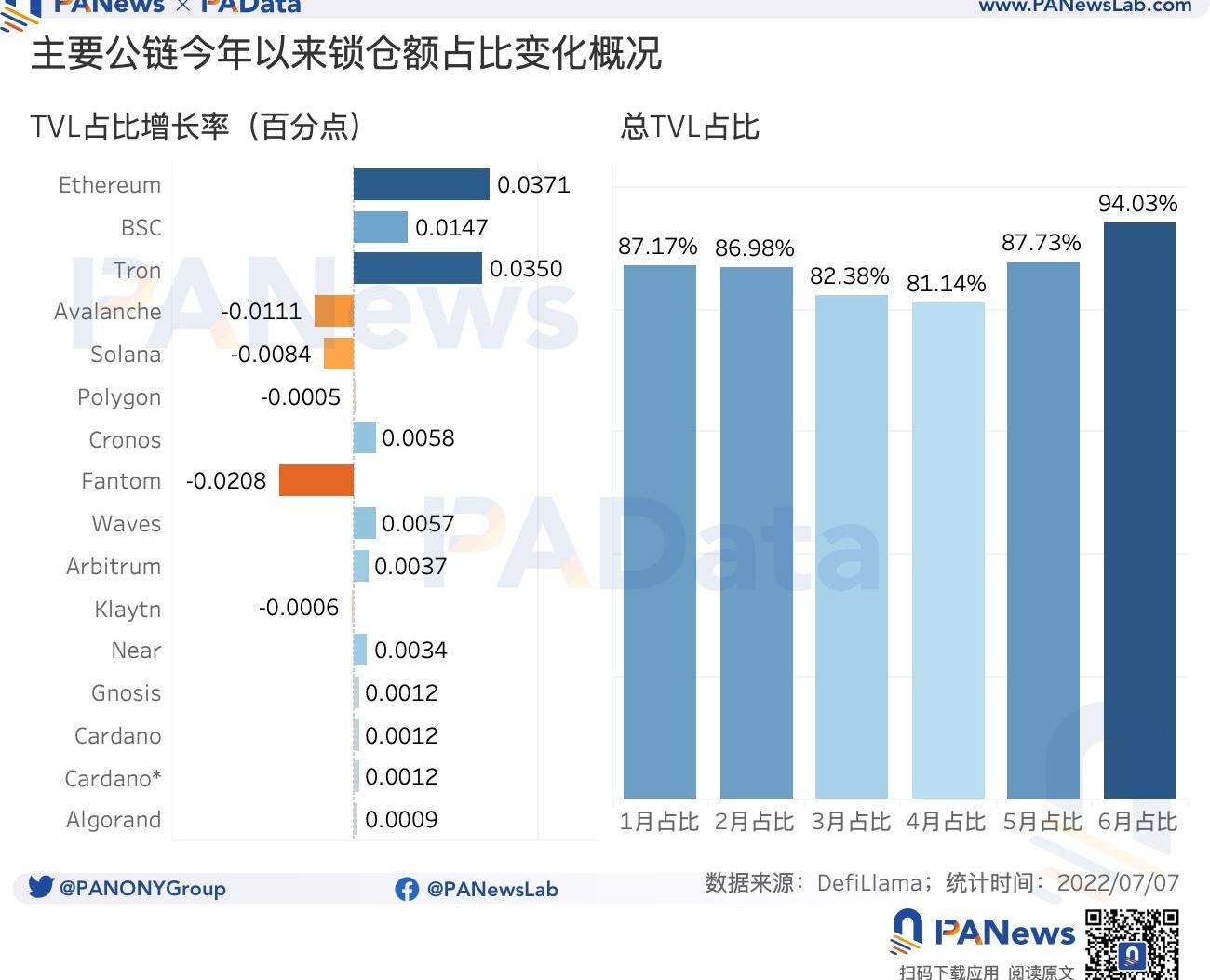

從公鏈的市場份額來看,上半年,Ethereum的鎖倉額平均約占總鎖倉量的59.12%,穩居第一。其次是BSC、Avalanche和Solana,鎖倉額平均占比分別約為6.68%、4.73%和3.67%。其他公鏈鎖倉額平均占比都不足3%。從變化趨勢來看,有兩個方面的數據變化值得關注,一是就選定的15條頭部公鏈內部來看,鎖倉額最高的3條公鏈Ethereum、BSC和Tron的鎖倉額占比在上半年總體表現為增長趨勢,漲幅分別達到0.037、0.015和0.035個百分點,這意味著存量資金向這3條公鏈聚集。而除此之外的其他頭部公鏈鎖倉額占比的漲跌幅都更小,并且很多鎖倉額基數相對小的公鏈反而略微擴大了市場份額,而一些鎖倉額基數相對大的公鏈,比如Avalanche、Solana、Fantom還丟失了市場份額。二是從所有公鏈來看,15條頭部公鏈的總鎖倉額占所有公鏈的TVL之比在上半年也總體表現為增長趨勢,從1月占比87%上漲至6月占比94%,增長了近7個百分點,漲幅較頭部公鏈內部更加明顯,這表明存量資金向這些頭部公鏈聚集的程度更高。

Sui World:FTX曾經領投Sui Token的平均成本約0.114美元:金色財經報道,據Sui World發文稱,近日,根據相關法庭文件披露,MystenLabs3月22日與FTX債務人達成協議,將以9630萬美元的現金回購FTX對MystenLabs的股權投資和SUI代幣權證。FTX在去年Mysten Labs的B輪融資中總共投資1.02億美元,獲得約57萬股優先股和約8.9億枚SuiToken的代幣認購權證。作為領投方的FTX投資Sui Token的平均成本是非常低的,約0.114美元。

FTX領投Sui超過1億美元的一個重要條件,就是旗下做市商Alameda和FTX Trading幾乎免費拿到5.19億枚Sui Token用于在FTX.com平臺上做市。隨著FTX在Sui啟動之前就崩潰了,這個代幣權證的協議也不存在了。其他部分B輪投資者的Sui Token籌碼成本約為0.28-0.31美元。[2023/3/29 13:32:26]

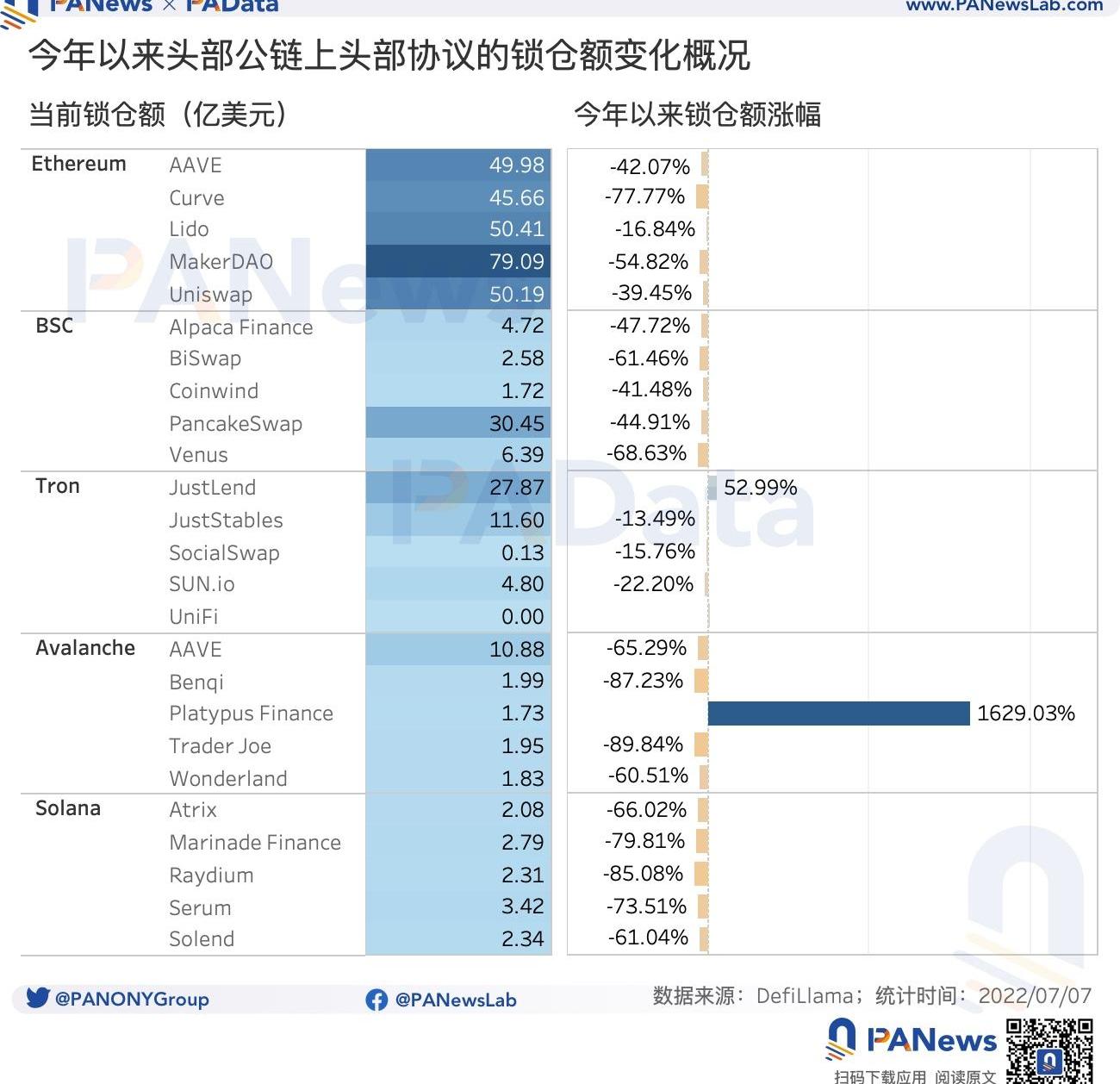

為了觀察公鏈與協議的不同變化,PAData還選擇了Ethereum、BSC、Tron、Avalanche、Solana上各自鎖倉額最高的5個頭部協議進行觀察。總的來說,Ethereum上的頭部協議鎖倉額都超過了50億美元,其中MakerDao超過了79億美元,遠高于其他頭部協議。其次,BSC上的PancakeSwap,Tron上的JustLend、JustStables,Avalanche上的AAVE的鎖倉額也都超過了10億美元。除此之外,其他頭部協議的鎖倉額基本在2至4億美元之間。從上半年的鎖倉額變化來看,除了Avalanche上的PlatypusFinance和Tron上的JustLend分別實現了1629%和53%的增長以外,其他頭部協議都有不同程度“縮水”。其中鎖倉額跌幅較大的有Ethereum上的Curve,Avalanche上的Benqi、TraderJoe,Solana上的MarinadeFinance、Raydium、Serum,跌幅都超過了70%。但從頭部協議這個整體來看,其平均鎖倉額跌幅基本都小于其底層公鏈的總鎖倉額跌幅,這意味著資金流向了頭部公鏈的頭部協議。比如上半年,Ethereum頭部協議的平均鎖倉額跌幅約為46%,比公鏈總鎖倉額約67%的跌幅較少。BSC、Avalanche和Solana的情況也類似,這3條公鏈上頭部協議的平均鎖倉額跌幅比公鏈總鎖倉額跌幅要少了約7個百分點、1個百分點和3個百分點。

Celsius CEO已向董事會提交辭呈,立即生效:9月27日消息,Celsius CEO Alex Mashinsky 已向董事會提交辭呈,立即生效。Mashinsky 在辭呈中表示,我今天選擇辭去 Celsius CEO 的職務。不過,我將繼續專注于幫助社區團結起來制定一項計劃,該計劃將為所有債權人提供最佳結果。[2022/9/27 5:55:08]

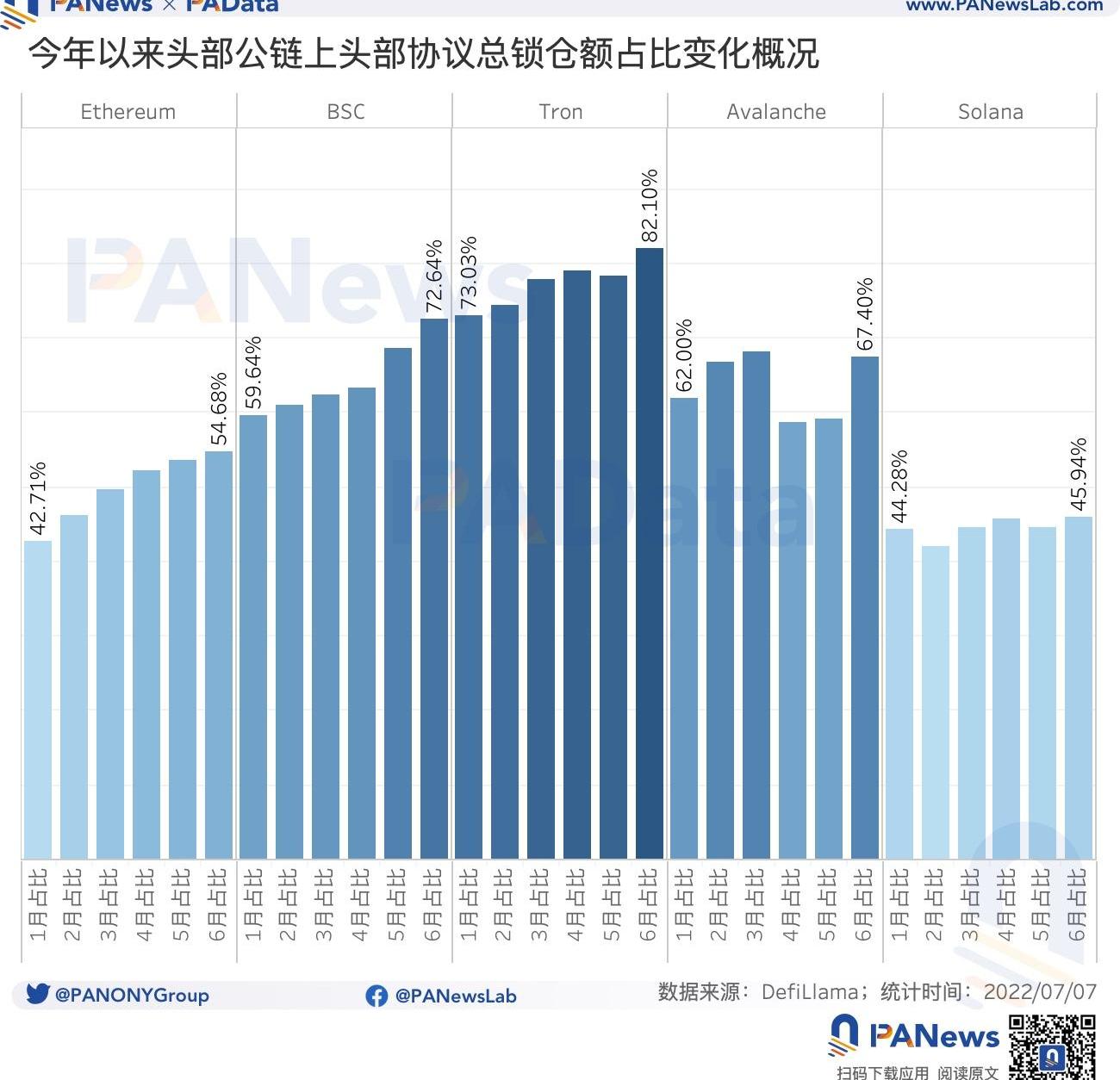

從變化趨勢來看,與頭部公鏈表現出的“吸金”能力一樣,頭部協議也聚集了更多的存量資金。Ethereum上的頭部協議鎖倉額占該鏈總鎖倉額的比重從1月的43%上升至6月的55%,上漲了約8個百分點。漲幅同樣明顯的還有BSC和Tron,其頭部協議鎖倉額占比在上半年分別上漲了約13個百分點和9個百分點。Avalanche和Solana上頭部協議鎖倉額占比的漲幅相比則略低,分別約為5個百分點和2個百分點。而且,截至6月,5條頭部公鏈上的頭部協議的鎖倉額占比平均達到了64.55%,也即頭部協議占據了明顯的優勢。

02

協議代幣平均跌幅小于公鏈代幣,但5大主流公鏈代幣表現更加

南非金融服務集團Old Mutual已被任命為ZARP穩定幣項目現金儲備的管理者:金色財經報道,據報道,南非最大的金融服務集團之一Old Mutual已被任命為ZARP穩定幣項目現金儲備的管理者。穩定幣的創始人希望,該國最古老的金融服務公司之一的任命將有助于增強對數字貨幣的信心。根據Mybroadband的報道,Simon Dingle和Kenny Inngs在2021年創立的穩定幣一直是南非唯一獲得銀行批準和審計的穩定幣。該報告補充說,Old Mutual公司的加入預計將提高加密貨幣的可信度。[2022/9/15 6:59:23]

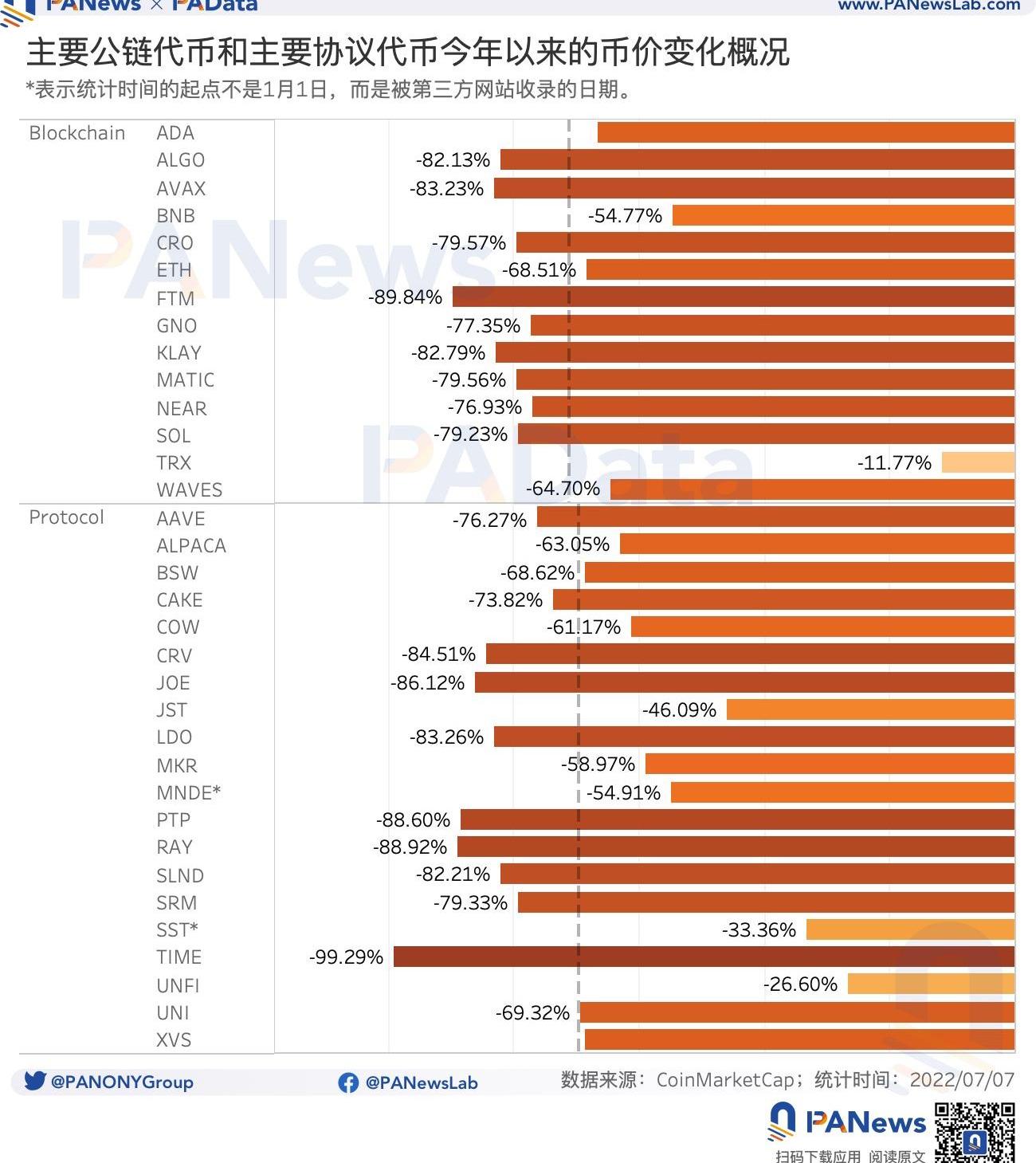

從代幣的市場表現來看,除去未發行代幣的公鏈和協議以外,余下14條公鏈代幣的幣價上半年平均跌幅約為72.21%,20個協議代幣的幣價上半年平均跌幅約為69.65%。總體上看,公鏈代幣和協議代幣的幣價在上半年的表現基本相當,協議代幣的跌幅略小,表現略好。從具體代幣來看,公鏈代幣中,上半年TRX的跌幅最小,只有不到12%,其他公鏈代幣的跌幅都在50%以上,其中最高的FTM跌了近90%,ALGO、AVAX、KLAY、CRO、MATIC和SOL的跌幅也都在80%以上。公鏈王者ETH也在上半年下跌了69%。而協議代幣中,上半年UNFI的跌幅最小,不到27%,其次,SST和JST的跌幅也較小,分別約為33%和46%。其他協議代幣的跌幅都超過了50%,其中最高的TIME跌了99%,CRV、JOE、LDO、PTP、RAY和SLND的跌幅也都在80%以上。

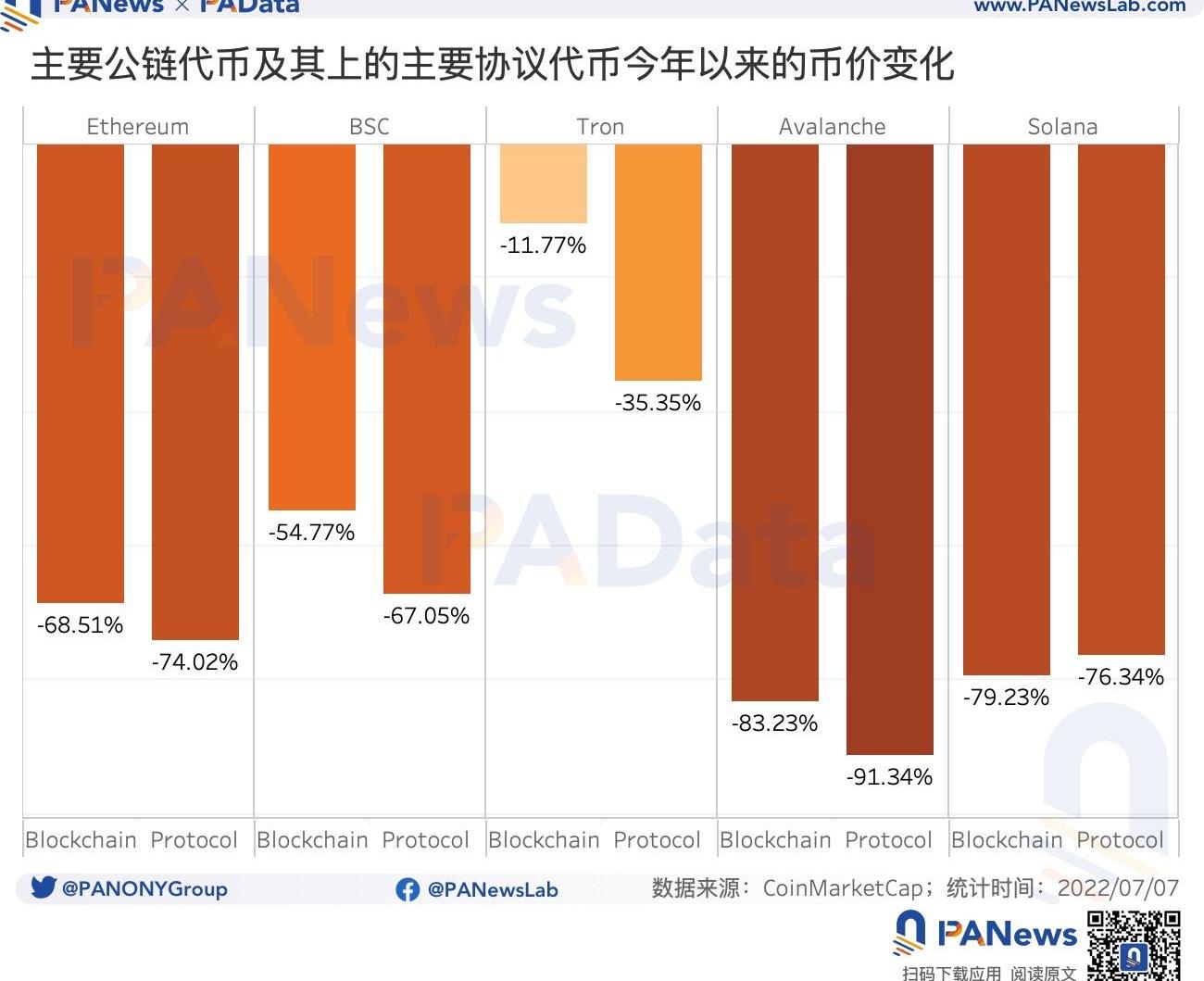

不過,如果只觀察5條鎖倉量最大的頭部公鏈代幣及其上的頭部協議代幣的平均跌幅的話,情況就有些許不同。ETH、BNB、TRX和AVAX在上半年的幣價跌幅都要小于其公鏈上頭部協議的平均幣價跌幅,表現更好。其中,ETH在上半年下跌了近69%,但Ethereum上的頭部協議代幣平均下跌了74%,兩者相差了5個百分點。BNB、TRX和AVAX的情況也類似,三者在上半年分別下跌了約55%、12%和83%,但BSC、Tron和Avalanche上的頭部協議代幣分別平均下跌了67%、35%和91%,兩者分別相差了12個百分點、23個百分點和8個百分點。不過,SOL的情況則相反,協議代幣仍然優于公鏈代幣的表現,SOL在上半年下跌了79%,而Solona上的頭部協議代幣則下跌了76%。

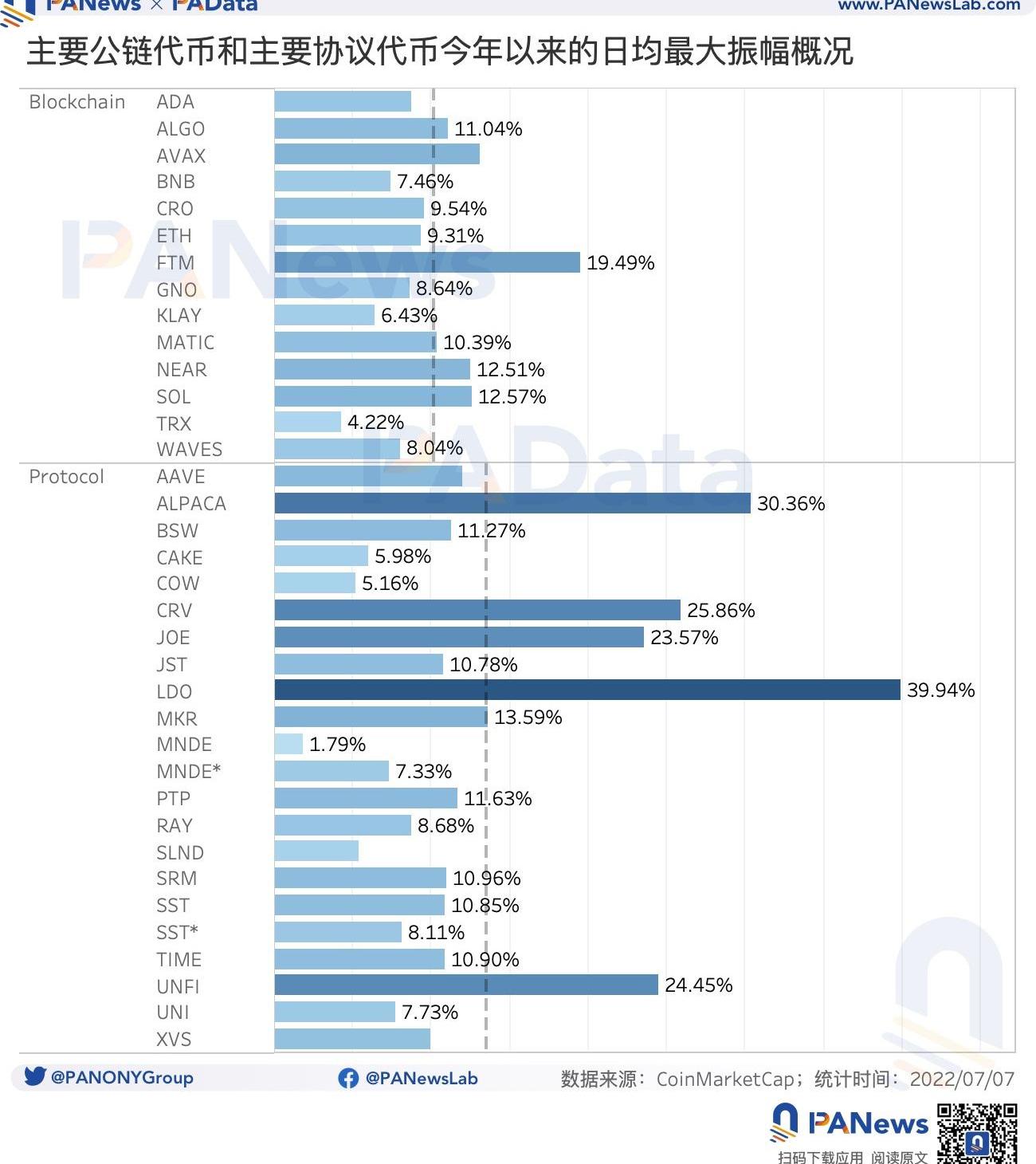

總體上而言,協議代幣在上半年的跌幅略微小于公鏈代幣,但協議代幣的日均最大振幅明顯大于公鏈代幣。根據統計,20個協議代幣的日均最大振幅約為13.46%,14個公鏈代幣的日均最大振幅約為10.11%。協議代幣中,日均最大振幅超過25%的有ALPACA、CRV、LDO和UNFI,最高的LDO達到近40%。公鏈代幣中,日均最大振幅超過12%的有FTM、NEAR和SOL,最高的FTM達到約19%。

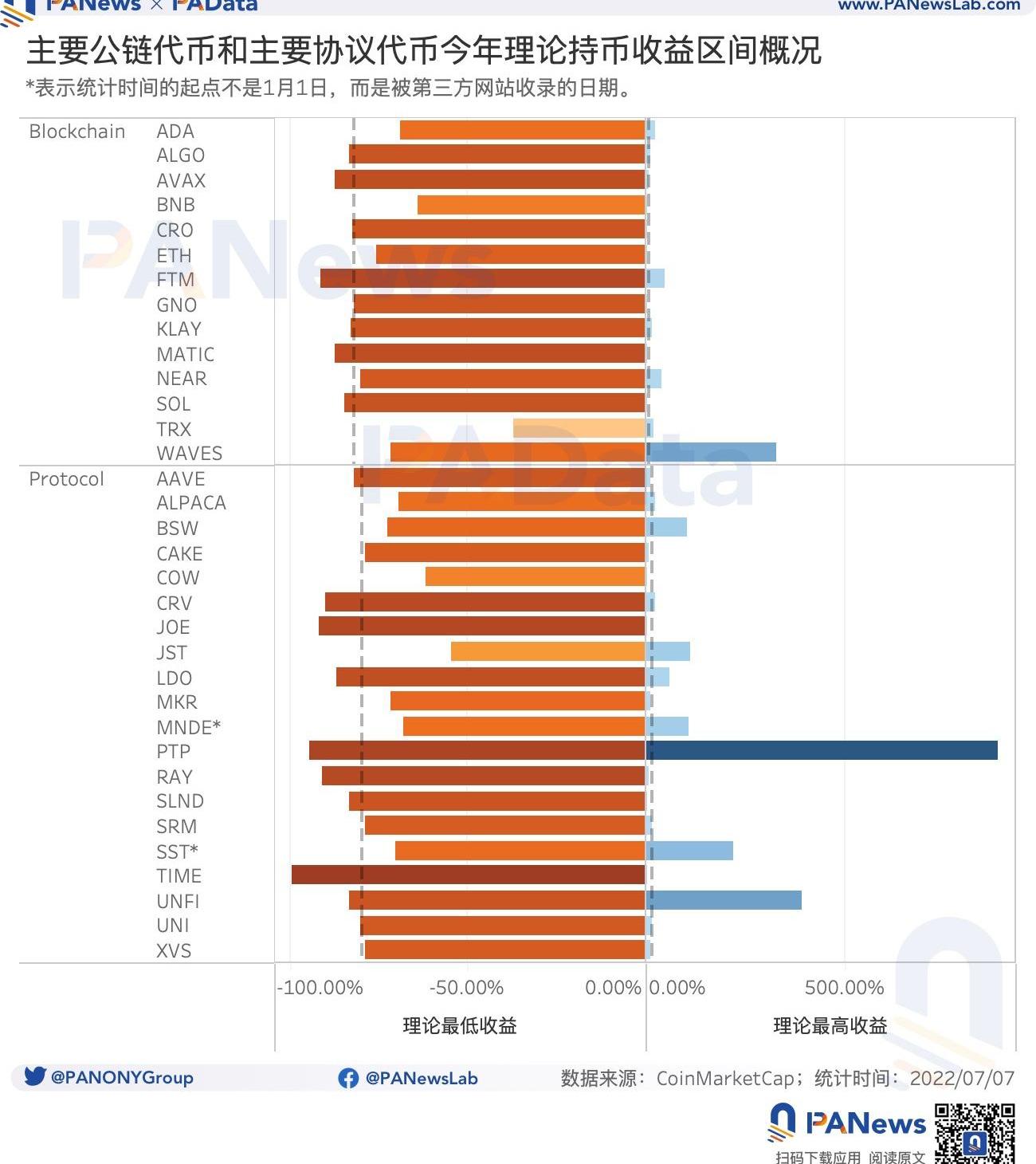

假如以今年1月1日的開盤價為買入價格,并且持幣至今,那么以年內最高盤中價格和最低盤中價格可以估算各代幣的理論持幣收益。根據統計,14個公鏈代幣的平均最高理論收益約為8.75%,平均最低理論收益則約為-82.05%。總體而言,虧損空間更大,盈利空間更小。其中,最高理論收益較高的公鏈代幣有WAVES、NEAR和FTM,分別約為329%、40%和49%,最低理論收益較低的有FTM、AVAX、MATIC,分別約為-91.32%、-87.39%和-87.24%。20個協議代幣的平均最高理論收益約為15.16%,平均最低理論收益則約為-79.57%。總體而言,同樣是虧損空間更大,盈利空間更小。但與公鏈代幣相比,協議代幣的盈利空間要多出近7個百分點,而虧損空間則要略小2個百分點,潛在收益表現更好。其中,最高理論收益較高的協議代幣有PTP、UNFI和SST,分別約為886%、394%和220%,最低理論收益較低的有TIME、PTP、JOE、RAY和CRV,分別約為-99%、-94%、-92%、-91%和-90%。

目錄 引言:Lido遇險始末一、以太坊2.0的路線規劃1.1以太坊2.0的路線圖二、市場規模2.1Staking功能開啟2.2節點規模三、節點是staking生態的重要角色3.1節點的責任3.

1900/1/1 0:00:00書接上回,在《500萬行數據盤點Crypto三年大牛市》中,LUCIDA通過數據分析了在過去三年中整個Crypto市場的宏觀表現.本文中.

1900/1/1 0:00:00Celsius和三箭危機:幣圈雷曼時刻上周恐慌情勢繼續在市場上漫延,其中一個原因是傳出行業內最活躍、最具話語權之一的VC三箭資本面臨清算.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 近期加密市場依舊陰云籠罩,DeFi作為加密領域快速興起的一個分支也受到了極大影響.

1900/1/1 0:00:00「每周編輯精選」是Odaily星球日報的一檔“功能性”欄目。星球日報在每周覆蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在信息流和熱點新聞中,與你擦肩而過.

1900/1/1 0:00:00根據以太坊基金會官方公告,以太坊主網將于6月底進行GrayGlacier硬分叉升級,這也是以太坊歷史上第十二次硬分叉升級.

1900/1/1 0:00:00