BTC/HKD+1.37%

BTC/HKD+1.37% ETH/HKD+1.6%

ETH/HKD+1.6% LTC/HKD+1.88%

LTC/HKD+1.88% ADA/HKD+1.71%

ADA/HKD+1.71% SOL/HKD+1.87%

SOL/HKD+1.87% XRP/HKD+1.88%

XRP/HKD+1.88%加密貨幣市場和趨勢變化非常迅速。許多項目來了又走了,在其中,我們可以找到開拓新的和有意義的可嘗試的項目。

讓我們想想去年帶來“DeFi Summer”的Compound。Compound用“流動性挖礦”獎勵協議貢獻者,這使Compound能夠在早期階段快速啟動協議。

從那時起,以流動性挖礦為模式的項目開始出現,開啟了以Uniswap、Aave和 Yearn Finance 為首的開放式金融平臺時代。人們開始涌向年利率(APY)高的項目,成為從DeFi獲得利潤的“Yield Farmer”。

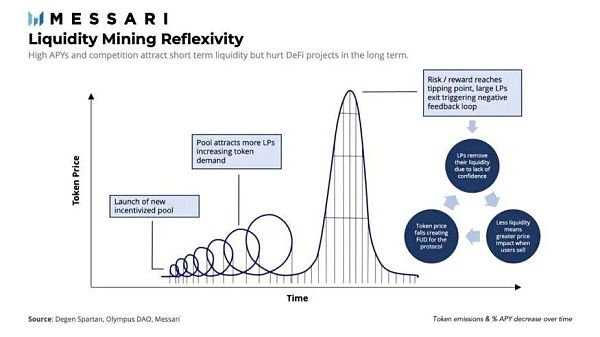

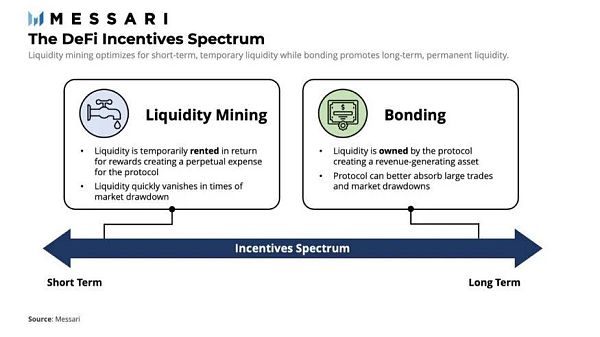

然而,這種流動性挖礦模型可能是一把雙刃劍。盡管流動性挖礦可以在社區建設和用戶獲取的早期階段幫助引導協議,但其缺點是顯而易見的。隨著流動性供給補償的不斷釋放,存在拋售壓力,使得模型在長期內不可持續。

為了彌補流動性挖礦,DeFi服務以高APY吸引用戶,流通代幣的高通脹最終導致代幣價格下降。

Layer1區塊鏈Babylon發布其比特幣質押協議LitePaper:7月14日消息,基于Cosmos SDK開發的Layer 1區塊鏈Babylon發布了其比特幣質押協議 LitePaper。Babylon 的創始人 David Tse 以及研究團隊正致力于利用比特幣 PoW 的安全性來增強其他 PoS 網絡的安全性,并激勵 BTC 持有者參與這一新方法,允許他們在 PoS 網絡上質押比特幣。[2023/7/14 10:55:50]

已經有一些嘗試來緩解流動性挖礦的這些缺點。一個有趣的想法是使用“期權”,為代幣設定執行價格和到期日,以減少來自流動性采礦補償的即時拋售壓力。

合成資產和衍生品協議UMA推出了Range Token。它通過組合看跌期權和看漲期權來設置一定的代幣價格范圍,以控制期權執行時可以接收到的代幣數量和價格。

Gemini:正在談判計劃支持協議,簽署后將為Genesis破產程序的其余部分規定關鍵日期:金色財經報道,Gemini在社交媒體上稱,加密貨幣交易所 Gemini 更新 Earn 產品動態,表示正在繼續談判計劃支持協議(PSA),簽署后,將為 Genesis 破產程序的其余部分規定必須滿足的關鍵日期。Gemini 表示,歸還用戶的資產是其首要任務,目前正在持續開展工作。[2023/4/1 13:38:57]

同時,Fantom的技術顧問Andre Cronje也提出了使用看漲期權進行補償的方案。補償是通過看漲期權支付的,該看漲期權可以在一定數量的月后以當前代幣價格的X%折扣購買。添加這些附加條件可以降低代幣的拋售壓力,并防止在此期間下跌X%的可能性。

穩定幣跨鏈交易協議Meson新增支持zkSync Era:3月29日消息,穩定幣跨鏈交易協議Meson新增支持zkSync Era,用戶可將其他支持的鏈上的USDT、USDC和BUSD交易為zkSync Era上的USDC。[2023/3/29 13:33:13]

OlympusDAO

OlympusDAO是一個由算法和治理操作的去中心化儲備貨幣協議。OHM的價值是由存放在Olympus DAO庫中的幾項資產決定的。Olympus的治理是通過博弈論運作的,具有獨特的“質押”和“債券”結構。

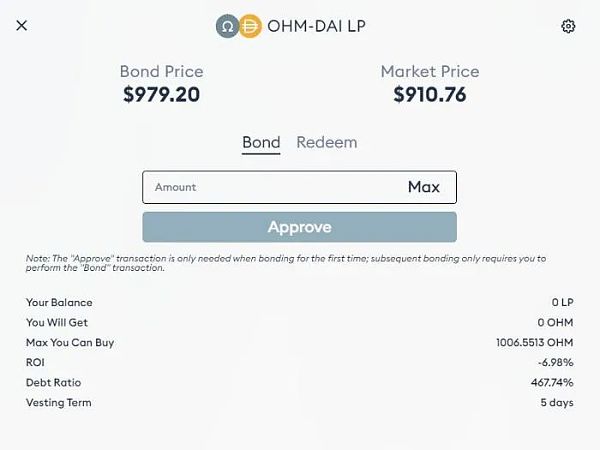

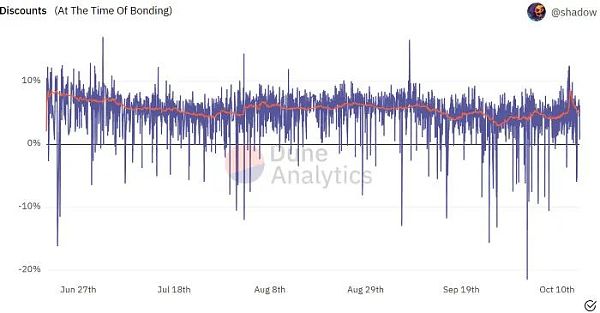

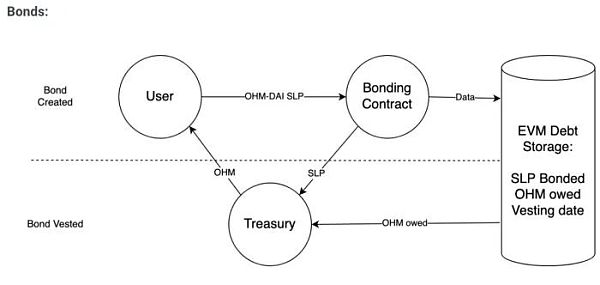

用戶可以創建LP代幣,如OHM-DAI 和 OHM-FRAX ,來發行“債券”,并在一定時期內以折扣價格購買OHM(目前,5天到期,約7%的折扣率)。因此,當你以折扣價格購買OHM時,用戶制作的LP代幣將與協議交換。

OpenSea實施對NFT稀有度進行排名的新協議:金色財經報道,NFT市場OpenSea宣布在其平臺內實施Open Rarity,這是一種為NFT提供可驗證稀有度計算的協議。該協議使用透明的數學方法來計算稀有度。OpenSea表示,稀有的NFT的數字會比較小,而具有與許多其他NFT相似屬性的NFT的數字會比較大。因此,市場強調買家在考慮購買NFT時可以看到可靠的“稀有度排名”。(thebharatexpressnews)[2022/9/23 7:15:39]

與現有的流動性提供者可以隨時停止提供流動性、協議接收流動性的方法不同,Olympus的質押和債券結構可以通過將LP代幣以債券的形式綁定到協議中來維持流動性,從而創建“協議擁有流動性(POL)”。

dForce總鎖倉量達2億美元 未來將繼續接入Curve.fi等協議:9月28日,去中心化金融協議dForce官方發文,宣布dForce流動性挖礦的香檳塔池和淘金池第九周激勵維持不變,即香檳塔池(1號池支持dToken;DF獎勵總量仍為26萬枚DF)和淘金池(2號池針對GOLDx/USDx;2.5萬枚DF)截止于10月5日;奇點池第九周激勵方案另行通知。此外官方表示,截至9月28日,dForce總鎖倉量達到2億美元。未來dToken將繼續接入Curve.fi等其他流動性協議。[2020/9/29]

此外,協議本身而不是用戶擁有LP代幣,從而從流動性池產生交易費用,同時防止來自流動性提供者的即時拋售壓力。

OlympusDAO還推出了“Olympus Pro”,以便其他協議也可以使用該機制。

Abracadabra Money?

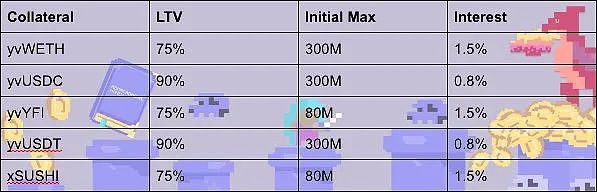

Abracadabra Money是一種協議,允許用戶以yvUSDT和xSUSHI等持有的流動性資產為抵押,借到名為MIM (Magic Internet Money)的穩定幣。

抵押貸款穩定幣,如MakerDAO,以以太坊、USDC和USDT等資產作為抵押品發行穩定幣。然而,如果人們使用通過在Yearn或Sushi中的xSUSHI質押USDT獲得的yvUSDT作為抵押,他們可以獲得存款或質押獎勵,也可以獲得貸款。也就是說,資產的流動性和效率是最大化的。

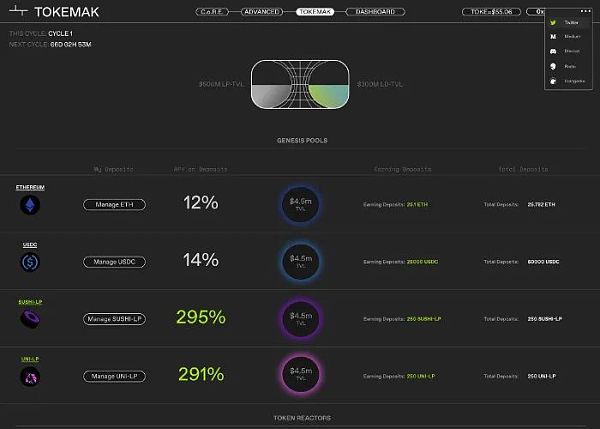

Tokemak

Tokemak是一個由DAO運營的去中心化做市商和流動性提供商。用戶將資產存入Token Reactor,獲得TOKE代幣用于流動性供應。Liquidity Director(LD)通過質押其TOKE成為Tokemak DAO。LD有權分析協議,以提供流動性,并將存款資產發送給協議。

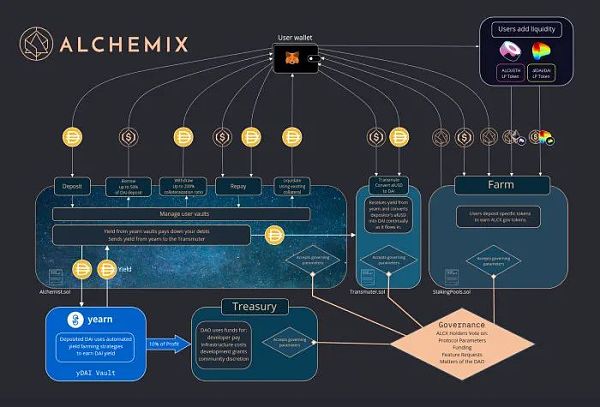

Alchemix

Alchemix是一個使用Yearn Vault的抵押穩定貸款平臺,自動償還貸款,而存放在Vault中的抵押品產生存款補償。1 個 alUSD 對應 1 個 DAI 作為穩定幣,利息由 Yearn Vault 產生,'Transmuter' 算法函數維護 alUSD 的價格。

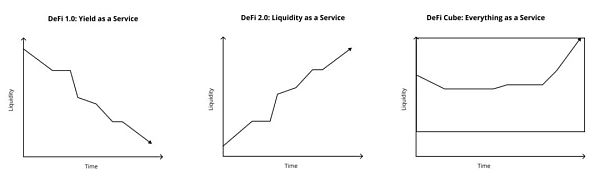

到目前為止,現有的DeFi項目與互換、挖礦、抵押貸款和杠桿等傳統金融服務沒有太大區別。利用流動性挖礦,給予較高的APY來吸引用戶。然而,它未能成為一個長期可操作的模式。

OlympusDAO提出了“協議擁有流動性”的新理念。在現有的DeFi中,流動性是由用戶提供的,受用戶的支配,而在OlympusDAO中,協議本身可以承擔流動性和控制。

流動性是作為債券發行的,因此流動性在長期內與協議綁定。這降低了效率,而且不需要作為流動性供應補償的代幣的任意獎勵。

除了OlympusDAO之外,還出現了許多希望提高流動性和資本效率的項目,如Alchemix 和 Tokemak。這絕對是一個新的和有趣的嘗試。所有這些協議的目標都是最大限度地提高流動性和資本效率。

然而,早期的DeFi項目,如Uniswap的AMM、Compound的流動性挖礦和Yearn Finance的聚合器等早期 DeFi 項目的象征意義和意義不容忽視。

目前,OlympusDao正在推特上推廣它的“DeFi 2.0”。到目前為止,似乎“DeFi 2.0”仍然是市場營銷的熱門詞,但我們應該關注它是否真的會成為DeFi 2.0的游戲規則改變者,或者僅僅是DeFi 1.1的頂級兼容版本。時間會告訴我們。

Source:https://medium.com/despread-creative/can-protocol-owned-liquidity-be-defi-2-0-d333484578d

1.金色硬核 | 一文讀懂DeFi中的流動性即服務 (LaaS)資本效率是國庫的一個關鍵指標,因為他們每周花費數百萬美元的激勵措施來為其項目提供流動性.

1900/1/1 0:00:00習近平總書記兩年前指出:要把區塊鏈作為核心技術自主創新的重要突破口,明確主攻方向,加大投入力度,著力攻克一批關鍵核心技術,加快推動區塊鏈技術和產業創新發展.

1900/1/1 0:00:00法國科技獨角獸Sorare的聯合創始人討論了NFT行業發展可能帶來的重大創新。全球最大的科技大會2021年網絡峰會(Web Summit 2021)于周一在葡萄牙里斯本開幕,并將持續到周四.

1900/1/1 0:00:00頭條 ▌上海開展數字人民幣試點10月29日消息,近日,上海市人民政府辦公廳印發《上海市全面推進城市數字化轉型“十四五”規劃》。規劃提出,促進金融新科技.

1900/1/1 0:00:001.李禮輝:警惕Diem成超主權數字貨幣 把數字人民幣打造成全球最佳在近日舉行的2021全球財富管理論壇上,中國互聯網金融協會區塊鏈研究組組長、中國銀行原行長李禮輝指出,數字貨幣的創新既是市場.

1900/1/1 0:00:00觀點來源 | Insiderfinance整理出品 | 白澤研究院所有的區塊鏈在開發時都會面臨同樣的問題,被稱為“區塊鏈三難困境”的三難是去中心化、安全性和可擴展性.

1900/1/1 0:00:00