BTC/HKD+3.68%

BTC/HKD+3.68% ETH/HKD+3.22%

ETH/HKD+3.22% LTC/HKD+5.31%

LTC/HKD+5.31% ADA/HKD+5.17%

ADA/HKD+5.17% SOL/HKD+1.75%

SOL/HKD+1.75% XRP/HKD+3.32%

XRP/HKD+3.32%歡迎閱讀今天TheStateofDeFiLending的文章,本系列咨訊主要關注的是DeFi貸款市場的亮點信息。本篇文章主要包含兩個部分:CompoundIII概況對CompoundLabs的工程副總裁JaredFlatow的一段采訪

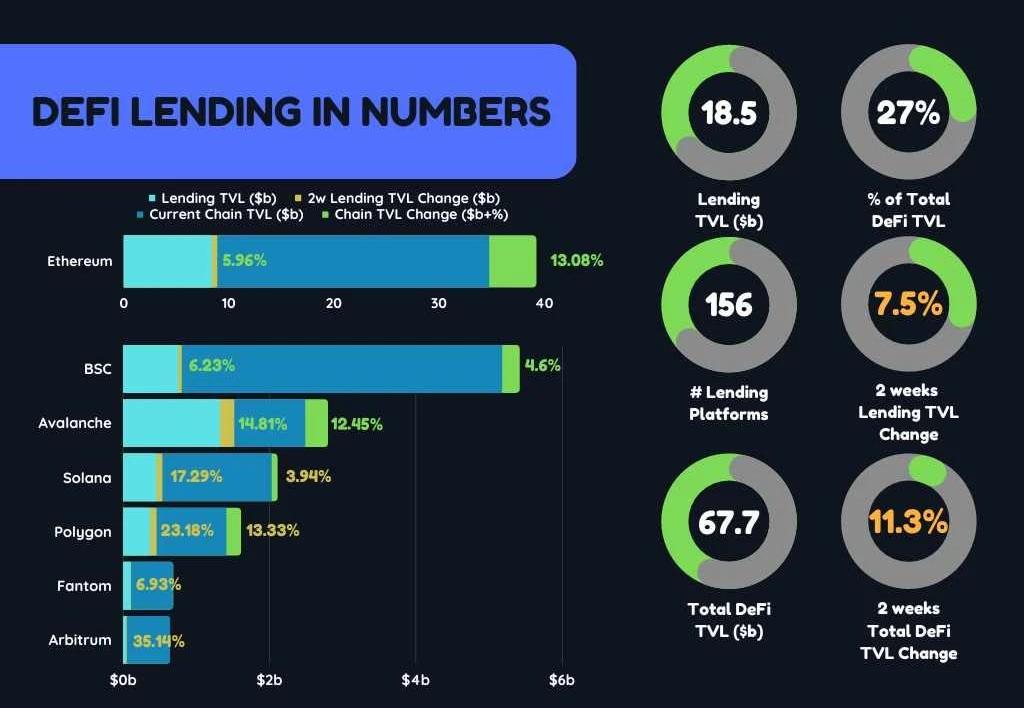

數據來源:DeFiLlama即便Arbitrum的借貸鎖倉量在過去2周內恢復了35%,Ethereum的總鏈鎖倉量也上升了45億美元,但總借貸鎖倉量仍只占DeFi總鎖倉量的27%。CompoundIII概覽

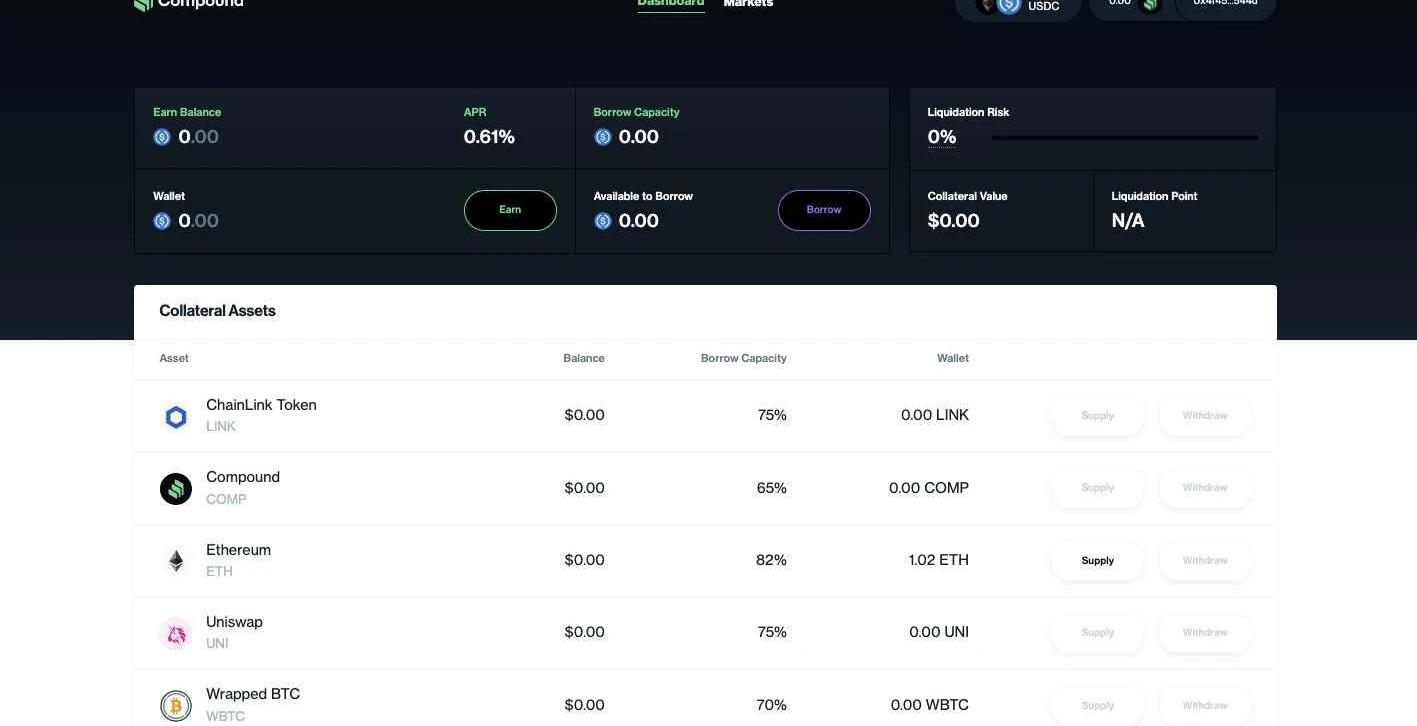

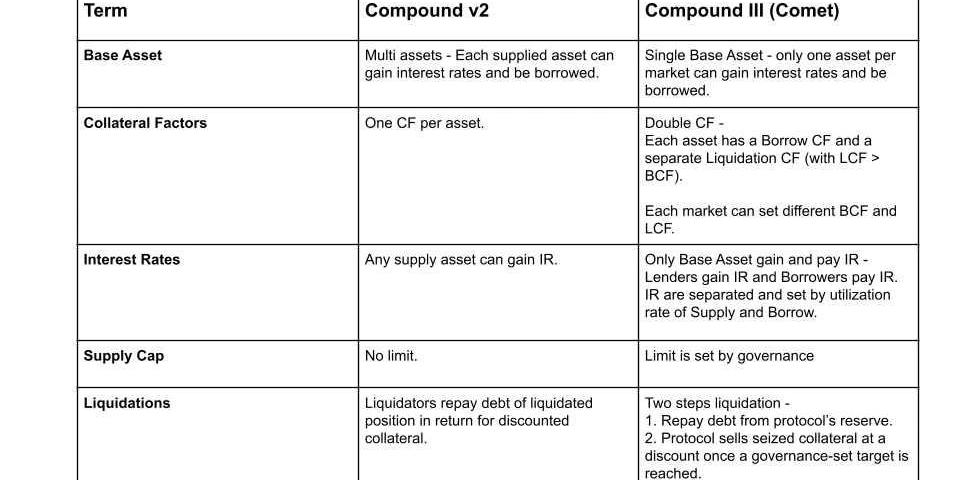

CompoundIII上單一基礎資產市場demo版用戶界面6月29日,CompoundLabs公開了其代碼儲存庫,以支持Compound的多鏈戰略。在Compound成功地將許多分叉部署在其他鏈上之后,包括BSC、Avalanche、Tron、Polygon等鏈,它又開始為用戶探索比Ethereum主網價格更低的鏈。不過,這次的公告卻并沒有提及CompoundLabs在其多鏈戰略中的Gateway項目。后來我們與CompoundLabs的團隊交談后得知,由于DeFi多鏈格局在過去一年中增長迅速,Gateway的工作已經被暫時擱置了。在CompoundIII中,有幾項變化值得我們關注:單一基礎資產——在CompoundIII中,每個市場只有一種資產可以參與借貸,所以也稱為單一基礎資產市場。在該市場模式下,其他資產可作為抵押品來為賬戶提供借款額度。同時,在CompoundIII中只有該單一資產能夠產生收益,而且是用戶唯一需要支付利息的資產。單一基礎資產將Compound的用戶分成了兩大類——貸款人和借款人。貸款人可以通過提供單一基礎資產來賺錢,而借款人需要提供其他抵押品,然后才能借到基礎資產。雙重抵押品系數——Comet提出了兩個抵押品系數,一個是借款抵押品系數,另一個是清算抵押品系數,其中LCF>BCF。CompoundLabs的開發者關系負責人AdamBavosa曾在聊天中做了進一步的說明:在CompoundIII中,借款人需要關注兩個抵押品系數。借款抵押品系數表示的是用戶可以借到的抵押品價值的百分比。用戶可以一次性借到全部金額,并且不會在下一個區塊中被清算,而在CompoundV2中也會如此。清算抵押品系數總是高于借款抵押品系數,只有當用戶的借款余額累積到足夠高,達到清算抵押品系數時,賬戶才可以進行清算。因此,你可以把這些抵押品系數之間的差值看作是「無新借款」期,在這段時間當中,借款仍為可償還狀態,還不能進行清算。近期,B.Protocol的創始人和RiskDAO的主要貢獻者YaronVelner在這篇Medium文章中評估并介紹了設置正確CF和其他與多債務市場相關風險因素的復雜性研究結論表明,控制針對特定抵押品使用的借款資產,就像在CompoundIII中一樣,能夠幫助貸款人更好地控制風險,同時也提升了借款人的資本效率。供應上限——與CompoundV2不同的是,在CompoundIII中治理者可以在每個市場中設置每類資產的最大供應量。這種做法可以減輕市場中特定抵押資產的風險性,從而在L2和alt-L1中進行部署時就可以選擇將風險較高的資產列為抵押品。清算——CompoundIII引入了一個新的清算機制,該機制將清算過程分成兩個步驟:1)從協議的儲備金中償還被清算的頭寸債務,同時將扣押的抵押品保留在儲備金中。2)一旦儲備金中該特定資產達到閾值,清算就會啟動。屆時,該儲備資產將被折價出售。這種將兩個步驟加以區分的做法在一定程度上降低了相關的清算風險:1)它在當前DEX流動性和不需即刻出售的的抵押品之間建立了一個緩沖區;2)它把壞賬造成的潛在損失從貸款人轉移到了協議儲備金當中。在瀏覽CompoundIII文件時我發現,清算功能的調用將通過「清算點」來實現,而這些清算點則會作為Token獎勵被添加到Gas費中,并會在后期階段分發。CompoundLabs工程副總裁JaredFlatow表示,單一基礎資產市場的跨鏈部署還將帶來更多可能,有待社區在未來發展中不斷探索。下面這張表格簡要的總結了CompoundIII較V2的主要變化:

火幣論壇對話陳志武教授:比特幣在支付領域的重要性得到提升:新加坡時間12月30日下午,耶魯大學金融學終身教授,香港大學經濟學講席教授,香港大學亞洲環球研究所所長陳志武教授做客火幣論壇,以“回顧與展望,從疫情到復蘇”為主題,與火幣商務副總裁Ciara探討在疫情的持續影響下,企業該如何進行數字化轉型。

陳志武認為2020年在疫情的影響之下,數字化給人們的生活帶來了全新的體驗, 就交易方式而言,2020年比特幣在支付領域的重要性得到提升,包括其他數字貨幣或數字支付形式,已經漸漸成為一種標準。“現在大家都離不開數字貨幣,出門也無需攜帶大量紙幣,這是一種全新的交易和合作方式,也再次體現出數字經濟的重要性。”陳志武表示。

但陳志武同時提醒,“信任”問題依然是當前區塊鏈和加密貨幣亟待解決的一大挑戰。“我們必須應對這一新的挑戰,找到解決方案,從而促進這種新的數字化生活方式和工作方式的持續發展。”[2020/12/31 16:08:56]

CompoundIII與CompoundV2的簡要對比訪談

幣信對話Nic Carter:區塊鏈更像是批發網絡 而不是零售網絡:幣信全球商務拓展總監在幣信直播間對話Coin Metrics創始人Nic Carter,探討早期互聯網發展和比特幣發展。Nic Carter表示:我認為主要區別在于這是一場貨幣革命,而互聯網是一場通信革命。在全球范圍內,資本第一次真正變得無摩擦。這是一個巨大的變化。我認為這最終將殺死最弱的主權貨幣,因為它們會選擇更堅挺的貨幣(例如美元)并拒絕本國貨幣,就像厄瓜多爾那樣。比特幣是一種非國家貨幣商品,如果人們選擇它,它有可能成為中立的全球儲備資產。互聯網在其歷史的大部分時間內還是一場面向消費者的革命,而我想說的是,公共區塊鏈更像是批發網絡,而不是零售網絡。從根本上講,普通用戶很難存儲私鑰并且安全地進行交易。因此,我們看到了行業中出現大量中間媒介。我認為大多數用戶最終都將通過銀行、交易所或托管人與公共區塊鏈進行交互。但是無論如何,他們將從這些資產中獲得全部價值。[2020/7/3]

在這次關于CompoundIII的專訪中,我們很高興請到了CompoundLabs的工程副總裁JaredFlatow,他今天將為我們帶來更多CompoundIII的最新消息。Q1:Comet作為Compound多鏈戰略的一部分,其多鏈的主要促成因素是什么?鑒于Compound的大多數多鏈分叉在熊市中受到較大影響,為什么還要制定多鏈策略呢?Comet協議合約是可部署于多鏈的一基本構件,用于支持常見用例及可組合性。此合約功能多樣、結構簡單,因此也便于管理。其供應設有上限,具有雙重抵押品系數,且基礎資產單一,這些特性讓治理者可以安全地完成部署并控制獨立市場。我們還在存儲庫中建立了新的工具,以幫助社區可以安全有效地管理Comet不同鏈上的的各類情況。我們并不希望熊市一直持續下去,也不希望Ethereum主網的成本總是居高不下。所以我們認為,該協議應真正滿足用戶需求,為他們提供更快捷、更實惠的服務。Comet多練策略的另一個關鍵部分來自于每個市場中的單一「基礎資產」。由于基礎Token倉位可通過跨鏈橋轉移,所以只要同一基礎資產在多個鏈上存在高流動性利率市場,就有可能將多個市場合并為一個統一的流動性池。Q2:商業開源許可讓Compound社區可以選擇特許經營該品牌,這意味著新的部署要么是獨立的并支付一些費用,要么是用于對Compound社區作出貢獻,但也有可能只是將Compound的投票權映射到新的鏈條上,并使Compound社區對新的部署擁有完全的控制權。其中哪種情況更適用于Comet呢?你覺得會有哪一個選項更受歡迎嗎?對于額外的用途補助來說,它們更為特殊,需要明確的治理批準才能部署,并且不由DAO直接管理。雖然我們很想關注這些補助,從而在未來實現更為靈活的用例,但我們更希望社區能對各類部署負起責任。此外,我們想弄清楚這些部署如何與許可協議兼容,以及如何被治理者正式采納。當下,我們正努力在一些大型網絡上展示我們今日的設想。Q3:Comet的一個主要變化是,它只支持單一的可借貸資產。你能向讀者解釋一下這個設計方案是如何強化市場風險管理的嗎?為什么你們選擇繼續支持多抵押品市場?你認為其主要用途是單一抵押品(可借資產除外)還是單一借款?在只有一種可借資產的情況下,抵押品系數將直接與基礎資產掛鉤。與V2相比,由于價格風險只針對特定資產,所以一個特定抵押品的系數可能會更高,而對于穩定幣來說,其價格風險將完全由抵押資產決定。在我們看來,多種抵押資產的存在不僅可以提高用戶的靈活性,也增加了其對其他合約和協議的可組合性。不僅如此,在單一基礎資產市場中,用戶可以自行決定其抵押品所能借到每種指定資產的比例,而管理者也可以對每種抵押品用于借入每種基礎資產的數量設置上限。這樣一來,基礎資產供應商的風險也更為可控。Q4:多鏈和L2部署的另一個主要挑戰是DEX清算的流動性較低,而Comet則引入了一個升級版的清算機制,你能向讀者解釋一下新機制的運作方式以及優勢嗎?誠然,在任何鏈上列出資產時,我們都必須要考慮DEX的流動性。而在新的清算機制中,這一點依然至關重要。該機制將清算分成兩個獨立的步驟:債務吸收與抵押資產的購買。每當一個賬戶的資產縮水時,任何人都申請將其「吸收」并將頭寸轉移到協議當中。之后,協議會依照扣押抵押品比例償還債務并向賬戶提供額外的儲備金。這樣的話,清算人就可以用折扣價從協議中購買抵押品。由于協議總是會將債務轉移到自己的資產負債表上,其儲備金便起到了保護協議安全的作用。Q5:CompoundIII將推出的賬戶管理工具能夠帶來哪些新的整合類型和創意構件呢?在新的賬戶管理系統中,用戶可以將自己的倉位委托給另一個合約進行管理。該機制非常靈活,能夠讓各類協議都建立在核心協議之上。利用這一點,我們建立了自己的「bulker」合約功能,方便用戶能夠在一次交易中完成資產提供與借款,并可以將提交的ETH打包為WETH。同時,我們也不再依賴于「msg.sender」功能,從而為整合提供了更多的可能性:例如,用戶將有機會通過L2協議管理他們在鏈下的倉位。另外,這個系統也可以與該服務提供或創建的鏈上/鏈下新原語相結合。Q6:目前來看,人們對CompoundLabs在Gateway上的開發工作以及即將推出的CompoundV3還是有一些困惑。你能否談一談這兩個產品之間的主要區別,以及Gateway在上線之前還需要完成哪些基礎工作呢?從我們寫Gateway/CASH白皮書到我們開始研究ComplexIII,多鏈格局發生了巨大的變化,新的跨鏈橋和網絡不斷涌現,類似EVM的鏈的數量也在持續增長。Comet合約希望將我們在設計CASH和啟動Gateway測試網時得到的經驗提煉成一個高效、可攜、獨立的協議,并可部署在任何類似EVM的鏈上。目前,Gateway和CASH的相關計劃都被擱置,因為我們正專注于幫助社區在許多鏈上啟動新的協議。在未來,我們可以通過類似Gateway的鏈將Comet協議的用例連接在一起,從而實現Compound的流動性共享,不過目前我們還沒有開展這項工作。原地址

火幣尖峰對話Sili:ETH2.0為行業帶來了更多應用場景的可能預期:6月24日下午,在由火幣主辦的火幣尖峰對話“Waiting For ETH2.0”系列AMA活動中,火幣礦池與dForce創始人楊民道、Infstones Head of Bussiness Sili、Stafi&Wetez創始人卡咩、真本聰聯合創始人索老頭就“乘風破浪的以太坊DeFi ”展開主題討論,深度解讀ETH2.0將給行業帶來的重大影響。

Infstones Head of Bussiness Sili認為,過去幾年區塊鏈的發展賦予了DeFi更高的成熟度和一定的多元化,同時也讓參與DeFi難度顯著降低,這意味著市場規模的進一步擴大。他同時強調,ETH 2.0相比較目前的ETH更具性能優勢,這使得上線一些傳統金融領域產品成為可能,為行業帶來了更多應用場景的預期。[2020/6/24]

聲音 | Beam首席執行官:Beam團隊和萊特幣團隊一直保持著開放的對話:萊特幣目前正在開發Mimblewimble隱私技術。基于Mimblewimble的隱私幣項目Beam首席執行官Alexander Zaidelson在接受采訪時表示,Beam團隊和萊特幣團隊一直保持著開放的對話。Zaidelson稱:“從一開始,我們就在構建解決方案方面提供了幫助,主要與結構和設計有關。” 本月早些時候,萊特幣曾宣布正在與Grin開發人員David Burkett合作,進一步開發Mimblewimble。[2019/8/28]

立陶宛央行已開始與商業銀行和虛擬貨幣交易員就他們對加密貨幣的態度進行對話:在加密貨幣問題上,立陶宛央行通常是保守的,它召集了來自銀行業的代表、虛擬貨幣交易員、與ICO有關的人士,以及立陶宛財政部和金融犯罪調查服務(FNTT)的官員。在最近的一次會議討論中,提到有必要讓銀行與那些實施了ICO或加密貨幣交易的人進行交流。“我們已經建立了一個對話框,它將引領我們向前走。”[2018/4/18]

OpenSea的月交易量和日交易量自Luna暴雷引發連鎖反應,整個加密市場暴跌,NFT市場也一夜進入寒冬.

1900/1/1 0:00:00大約去年這個時間,開始在機構系統地看gamefi一級投資,當前正值一二級市場相對蕭條的時刻,能夠有足夠的時間去梳理和復盤這個賽道和自己的投資決策.

1900/1/1 0:00:00如果票選2021或2022年最亮眼的加密創企,那FTX一定是許多人的MVP。自從遷移總部至巴哈馬后,FTX正在以“合規方式”擴張全球規模,在收購其它公司的同時,也與運動領域的品牌和知名運動員合作.

1900/1/1 0:00:00GalaxyDigital2022年8月10日發布了關于OFAC制裁TornadoCash的分析報告,報告提出包括對以太坊依靠Github這樣中心化平臺的反思.

1900/1/1 0:00:00在剛剛發布的《2022年上半年Web3安全態勢深度研報》中,我們已經從各個維度展示和分析了區塊鏈安全領域的總體態勢.

1900/1/1 0:00:00合并將使以太坊進行大規模的結構性轉變,因為費用將有效地降至零。這一轉變將催生加密貨幣歷史上第一個大規模結構性需求資產.

1900/1/1 0:00:00