BTC/HKD+5.97%

BTC/HKD+5.97% ETH/HKD+7.17%

ETH/HKD+7.17% LTC/HKD+3.04%

LTC/HKD+3.04% ADA/HKD+8.86%

ADA/HKD+8.86% SOL/HKD+7.22%

SOL/HKD+7.22% XRP/HKD+8.99%

XRP/HKD+8.99%在下跌的市場中,下輪牛市的種子究竟埋在哪?或許,可以從借貸項目中尋找機會。加密借貸特別有趣。在TradFi中,貸款人可以低價抵押貸款,因為在現實生活中存在"信用"這樣的衡量保準。但在DeFi中,我們沒有可以借用的“信用”,因為我們可以很輕松銷毀信用,換到另一個錢包上。所以,除非有人成功建立了加密信用,否則貸款必須超額抵押。這方面,我們仍看到借貸協議在蓬勃發展。開發人員正迅速創新,特別是尋找改善借款人體驗的新方法。例如我們最近觀察到的兩種流行的策略:0利率和零清算。在本文中,我們將回顧這些嘗試,并介紹相關項目的進展。0利率貸款

不難看出,為什么0%利率貸款會很有吸引力。如果你以x%的價格貸款,你必須在你收到的任何東西上獲得>x%的收益,否則你就會虧損。問題是,沒有可靠的方法來賺取你所借的代幣的收益。DeFi是一個有風險的游戲。最近,低風險的美元收益率比美國國債還差。高收益是有風險的。0%的利率消除了這些擔憂。你可能仍然要擔心相關資產價格的變化,但至少復利不會對你不利。你可以等到條件更有利的時候再償還貸款。真正的風險追求者也可以利用0%的利率作為杠桿。用你的貸款來購買更多的抵押品,并不斷提高抵押品的數量,達到你滿意的程度。這當然不推薦給初學者,雖然在degens中很受歡迎的。Liquity能夠提供0%的利率,在此基礎上,他們構建了一個很好的去中心化穩定幣的教科書級范例。借出ETH和鑄造LUSD不產生貸款利率,這對借款人有幫助。該協議通過動態借貸和贖回費用而不是利率來賺錢,該費用根據市場需求進行調整。借款人確實需要擔心清算,因為這通常會傷害到那些利用低抵押率來提高杠桿的人。Liquity的市值往往會追蹤ETH的價格,但除此之外,Liquity的機制已通過多次市場波動證明非常有彈性。值得提醒的是,他們昨日推出了ChickenBonds。

Hashflow在攻擊事件中損失約60萬美元,派盾稱或為白帽黑客所為:6月15日消息,據派盾監測,去中心化交易平臺Hashflow存在一個與批準相關的問題,并因此遭到攻擊,不過這可能是一起白帽黑客行動。另據0xScope監測,盜竊合約的創建者在交易中留下了一條信息,在恢復使用前,請先撤銷。你的資金不安全。

Hashflow隨后發推表示,本次被盜事件的損失約為60萬美元,所有受影響用戶都能夠取回全部資產,而Hashflow DEX沒有受到影響,仍然保持正常運行。Hashflow發布了資產恢復指南,以便受影響用戶恢復資產,并提醒他們必須先撤銷批準才能收回資金。而沒有受到影響但在去年5月3日前使用過Hashflow的用戶,也需要盡快撤銷已棄用合約的任何授權。[2023/6/15 21:38:30]

比特幣全網未確認交易數量為39993筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為39993筆,全網算力為343.09 EH/s,24小時交易速率為3.90交易/s,目前全網難度為47.89 T,預測下次難度下調0.79%至47.51 T,距離調整還剩11天23小時。[2023/4/9 13:53:37]

ChickenBonds引入了一種新的、創新的債券形式,同時為LUSD持有人提供了放大收益和交易的機會,并穩定了LUSD價格。與其他債券機制相比,ChickenBonds具有以下優勢。你的本金受到保護不存在鎖定問題bLUSD可在任何時候被贖回為LUSD你將得到的是一個動態的,隨著你的行動而演變的金融NFT具體介紹可以在這里查看。QiDAO還提供以0%的利率借貸來鑄造他們的Mai美元掛鉤代幣。與Liquity類似,他們收取還款費用,在這種情況下是0.5%。Qi在多個側鏈上測試了這個模式,并將在主網上部署,這值得DeFi礦工們研究。

以太坊官網新增質押提款頁面:2月10日消息,以太坊官網新增質押提款頁面,該頁面詳細介紹以太坊質押提款的相關事項,包括質押獎勵領取,質押提款步驟、提款時間周期等。

以太坊質押提款將于Shanghai/Capella升級后開放,預計該升級于2023年Q1/Q2完成。[2023/2/10 11:58:23]

零清算

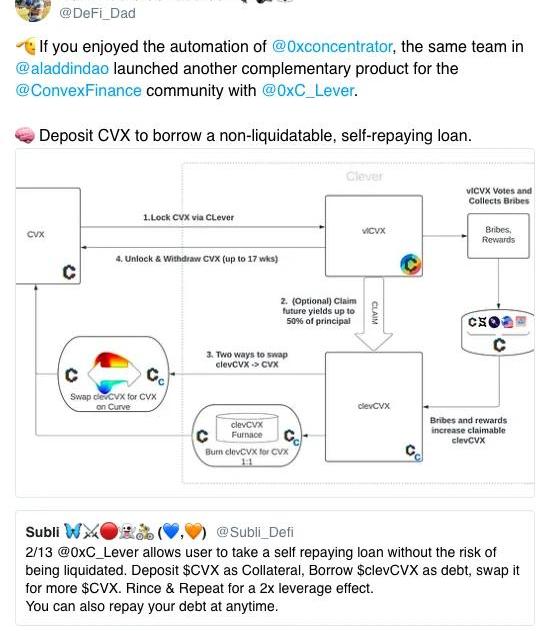

零清算貸款的概念也非常流行。由于加密貨幣的波動性,清算對于借款人來說是一個糟糕的用戶體驗問題,因為價格瞬間的下跌就會引發清算。Alchemix推廣了無清算、自還貸款的概念。你給他們錢,錢被鎖定并獲得用于償還貸款的收益。這是一種友好且被動的借貸選擇,特別是對于不主動管理其頭寸的用戶。AladdinDAO的CLever擴展了Alchemix的模式以補充Convex產量。同樣沒有清算。CLever管理自動復合收益率。

數據:超過81%的加密游戲交易在WAX鏈上完成:8月22日消息,NFTgators發推稱,數據分析平臺Footprint Analytics的數據顯示,81.27%的加密游戲交易是在WAX區塊鏈上進行。其中,46.9%的交易源于鏈游Farmers Worlds,45.7%源于Alien Worlds。[2022/8/22 12:41:09]

盡管進入熊市面臨挑戰,但CLever在增持Convex代幣的目標方面取得了成功。

他們還在繼續發展他們的產品,并將業務擴展到Frax。

Metaco CEO:加密市場崩盤可能會帶來新的機遇:金色財經報道,瑞士加密貨幣公司Metaco的首席執行官 Adrien Treccani表示,最近數字資產市場的調整可能會使該國的一部分初創企業倒閉。

市場崩盤將給該行業的企業帶來災難性后果,預計加密初創企業可能會在六個月內進入一個新階段。然而,盡管預計會出現崩盤,但 Treccani 堅持認為,淘汰將有利于該行業,因為它將淘汰較弱的參與者。這位高管表示,當前的市場走勢是泡沫破滅,可能會帶來新的機遇。

盡管市場運動影響了加密業務的前景,但大多數初創企業在國內仍然具有彈性。值得注意的是,由于友好的法規,瑞士以擁有強大的區塊鏈產業而聞名,這種情況正在吸引更多的參與者進入該國。 (finbold)[2022/7/14 2:13:19]

CLever不久會發布CLEVER代幣,可能會有空投預期。

Lendflare是另一個協議。他們為借款人提供了友好的條款:固定利率,固定條款,以及不對選擇CurveLP頭寸進行清算。他們通過讓所有貸款發生在同類資產之間來管理這個問題,即用USDC從3pool中借款,所以價格波動的風險很小。他們的金庫大部分都被利用了。他們面臨著在熊市中推出的挑戰,所以我們很高興看到他們繼續快速發展,最近發布了他們的V2版。

VendorFinance

本月早些時候,VendorFinance在Arbitrum上推出了其公開測試版。該協議自夸了下其"不清算、固定利率、永久貸款"的優點。

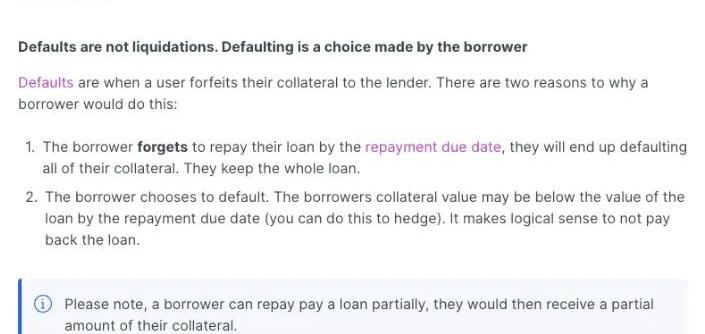

與之前討論的協議不同,Vendor通過要求貸款人預先設定固定的貸款條款來完成他們的"無清算貸款"。在Vendor上創建的所有貸款都有一個固定的結束日期和一個固定的利率。貸款人設定條款,而借款人直接向貸款人借款。同樣,VendorFinance在其系統中仍有違約的概念。清算可能會因為隨機的價格變動而使你遭受損失,但在Vendor中,你只能因為沒有履行你事先同意的條款而受到損失。如果借款人沒有在到期日前還款,他們就會沒收抵押品。價格波動并不影響這個等式。

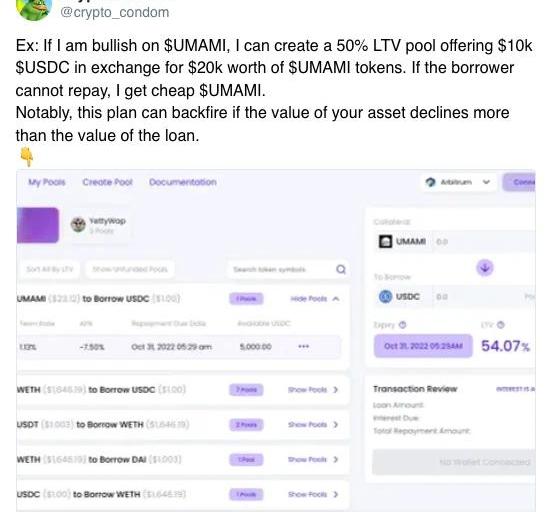

借款人還可以選擇在臨近到期日時展期貸款。如果這將風險轉移到貸款人身上,則可以通過貸款人在制定條款時的靈活性來緩解。任何人都可以無條件地為白名單上的任意資產啟動資金池,其中包括常用的資產以及其他如$CRV、$FRAX、$UMAMI。

因此,該協議為貸款人開辟了新的潛在用例,如為DAO創建戰略,使他們的庫房貨幣化。例如,DAO可以使用Vendor作為資金工具,從他們的資金中借出任何資產,同時獲得他們想要的任何抵押品。社區的一些想法:如果我看好UMAMI代幣,我可以創建一個50%LTV池,提供10000USDC以換取價值20000的UMAMI代幣。如果借款人無法償還,我會得到便宜的UMAMI代幣。值得注意的是,如果您的資產價值下降超過貸款價值,該計劃可能會適得其反。

該協議目前還沒有代幣。

Tags:ENDDORNDOVENUniLend FinancelabradorretrieverlnuRUNDOGE幣Venus

Odaily星球日報譯者|念銀思唐由MetaplatformInc.加密貨幣部門前高管創立的初創公司MystenLabs宣布完成3億美元融資,公司估值超過20億美元.

1900/1/1 0:00:00本周趨勢 隨著拋售壓力的增加和礦工的離去,ETHW價格直線下跌。 以太坊的工作量證明(Proof-of-Work)一開始就不太順利.

1900/1/1 0:00:00前言 這兩天非常應景的2條新聞,星巴克宣布了進軍web3計劃,要打造基于區塊鏈的用戶忠誠度平臺;Top藍籌NFT項目doodles宣布了$5400w融資,要建設成web3原生的世界級娛樂品牌.

1900/1/1 0:00:00金融市場的反身性告訴我們,去人少的地方,往往有更多的機會。加密期權,是一扇少有人走的窄門,卻一路金光燦燦.

1900/1/1 0:00:00社交一直是一個熱門賽道,我們的日常生活也離不開各種各樣的社交應用。但無論是在Web2還是Web3,社交應用都存在著一些問題.

1900/1/1 0:00:00作為加密行業快速崛起的應用領域,NFT市場總交易額超600億美元,繁榮的市場裹挾著NFT概念極速闖入大眾視野,但在逐利性面前,NFT藝術性落入下風.

1900/1/1 0:00:00