BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD+1%

LTC/HKD+1% ADA/HKD-0.89%

ADA/HKD-0.89% SOL/HKD+0.97%

SOL/HKD+0.97% XRP/HKD+0.52%

XRP/HKD+0.52%在過去的幾個月里,DeFi借貸賽道產生了重大變化,1kx研究員Mikey0x對此場域重新進行梳理,BlockBeats對其整理翻譯如下:本文內容將包括對新借貸協議的介紹、核心數據統計以及發展趨勢,也許可以讓我們大致把握下一個周期的賽道面貌。

新借貸協議

dAMM和Ribbon

dAMM和Ribbon是非足額抵押的、提供可變利率的借貸協議,在本質上類似于Aave的借貸池模型,為用戶提供高效的、無摩擦的存款和借貸體驗。dAMM目前支持23種資產,Ribbon即將上線。Lulo

Lulo是一個鏈上P2P訂單簿模式借貸協議,提供固定利率和周期借貸。經過后端運行,用戶可以從復雜的借貸機制中輕松獲利。和Morpho類似,Lulo關閉了借貸池模型中常見的貸方/借方利差,而是對貸方/借方進行直接匹配。Arcadia

前BitGo、Curv高管推出新的加密錢包安全公司Fordefi:11月5日消息,前BitGo、Curv高管Josh Schwartz推出新的加密錢包安全公司Fordefi,Fordefi提供了一個允許機構參與各種鏈的錢包平臺。

Fordefi表示,使用安全的多方計算 (MPC) 以一種更難以妥協的方式分配用戶的私鑰,它將允許用戶自動化他們與區塊鏈和智能合約的互動。Fordefi的25人團隊位于以色列和紐約,其中包括Michael Volfman和Dima Kogan。該公司聘請了斯坦福大學的加密貨幣教授Dan Boneh和前Curv首席執行官Itay Malinger作為顧問。(The Block)[2022/11/5 12:18:25]

Arcadia借貸協議允許借款人一次性將多種資產抵押到資金庫中。這些資金庫是NFT,因此可以被組合為第二層產品。貸方可以根據金庫質量選擇風險偏好。ARCx

Gadze Finance推出2500萬美元的DeFi加密貨幣基金:10月18日消息,前首席執行官Mike Silagadz和Andrew McGrathe創立的新金融科技初創公司Gadze Finance推出了一個專注于DeFi的加密基金,最初管理著2500萬美元,未來六個月將增至1億美元。Gadze Finance位于開曼群島并在此運營,旨在實現安全加密投資策略的民主化。(Hedge Week)[2021/10/18 20:37:43]

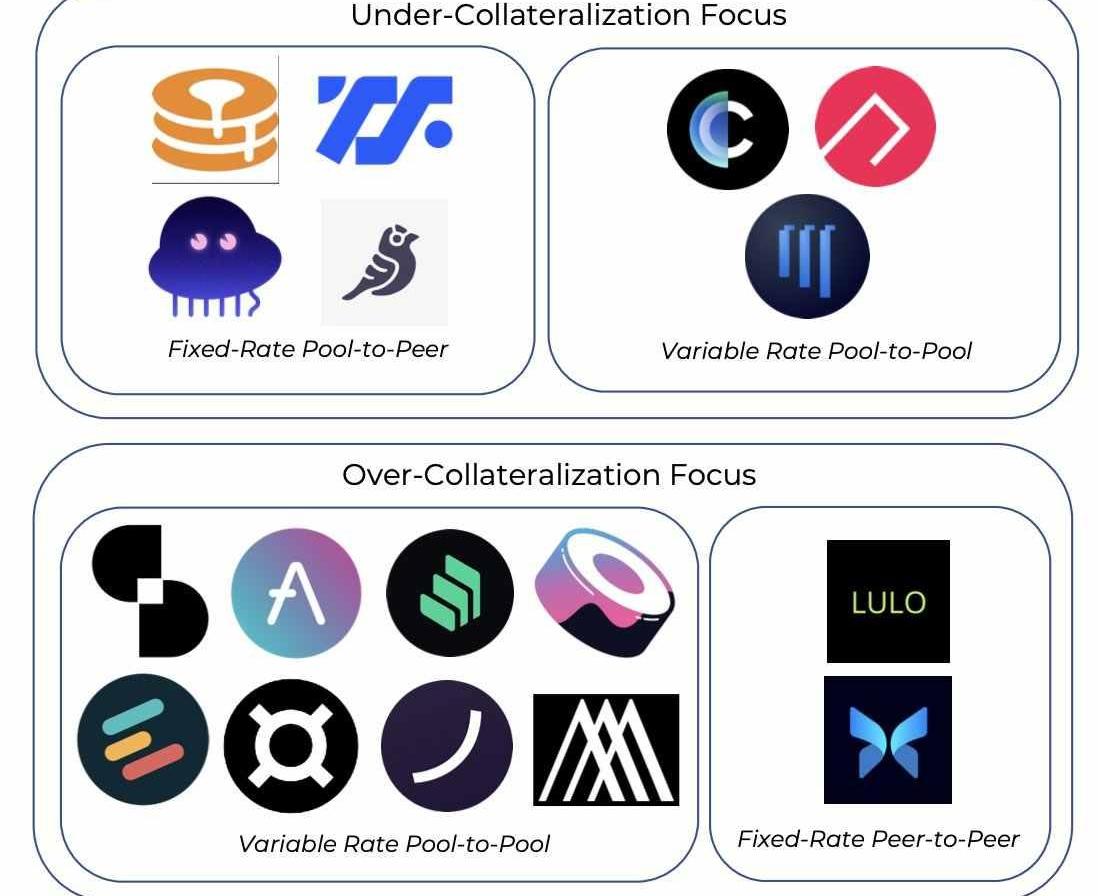

ARCx借貸協議會對借款人的鏈上交易歷史進行評估,借款人的歷史交易信用越好,則其貸款價值比越高。截至目前,最大一筆借款中借款人LTV高達100%。貸方根據借款人的信用風險提供流動性。dAMM和Ribbon在機構借貸領域直接與Maple和Atlendis競爭。Arcadia、ARCx和Frax則是該領域現有模型的變體。

當前DeFi協議總鎖倉量為160.7億美元:11月29日消息,據DeBank數據顯示,目前DeFi協議總鎖倉量160.7億美元,重復率約為33.49%,真實總鎖倉量為106.9億美元。鎖倉資產排名前五的DeFi協議分別為Maker(24億美元)、WBTC(22億美元)、Aave(15億美元)、Compound(15億美元)、Uniswap(15億美元)。[2020/11/29 22:28:33]

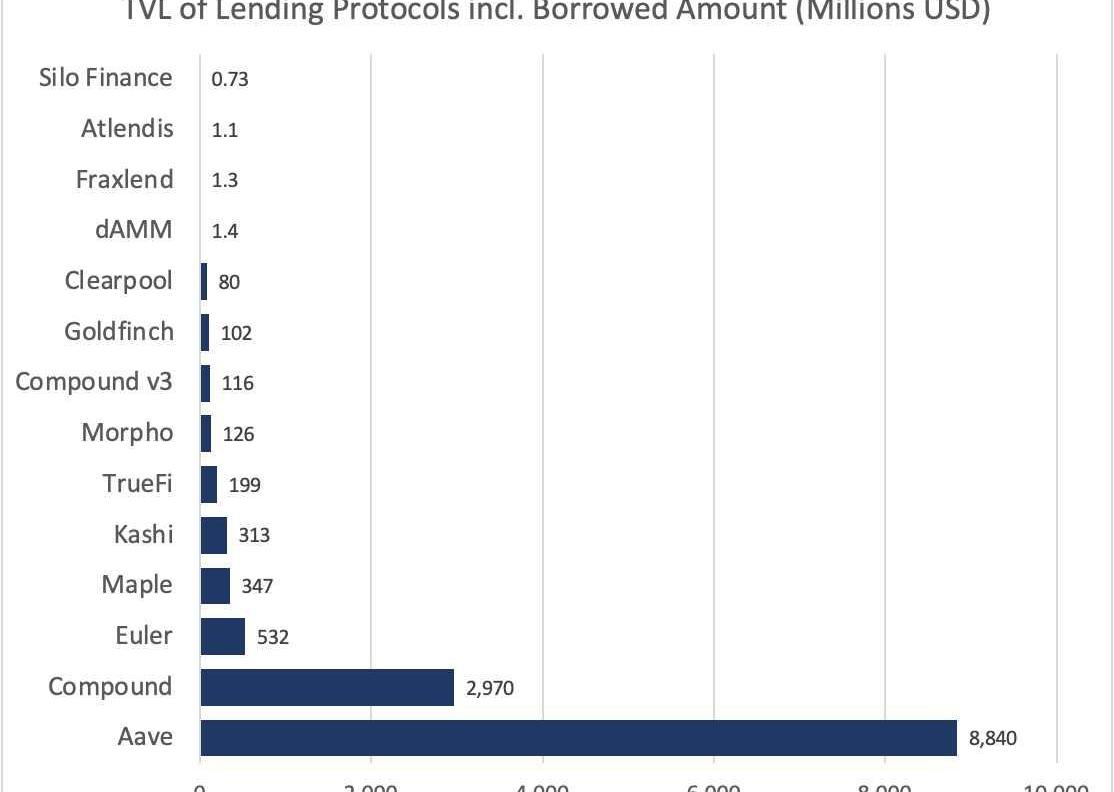

核心數據分析

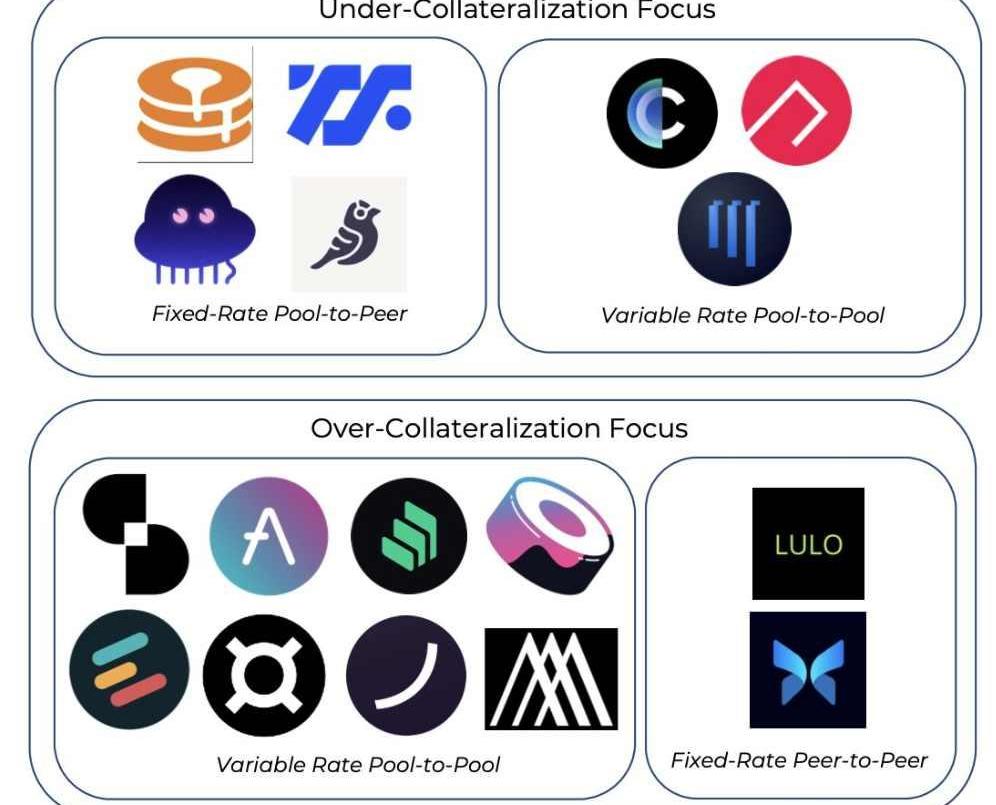

許多協議仍不斷追求「產品垂直化」,以保持其競爭優勢和價值捕獲能力。Frax:Stablecoin、AMO、AMM、流動質押AAVE:Stablecoin、非足額抵押貸款、風險加權資產RWAARCx:信用評分Ribbon:資金庫+借貸

跨鏈DeFi項目Kava正式上線HitBTC交易所:據官方公告,北京時間5月18日18:00,Kava正式登陸HitBTC交易平臺,開啟KAVA/BTC交易。Kava是基于Cosmos的首個跨鏈DeFi項目,提供主流數字貨幣BTC,XRP,ATOM,BNB的抵押借貸。HitBTC是一家英國的加密貨幣交易所,提供交易、托管和其他相關服務。HitBTC通過強大的API(REST,WebSocket和FIX API)提供了廣泛的交易工具和訂單類型,使交易操作變得便捷。[2020/5/18]

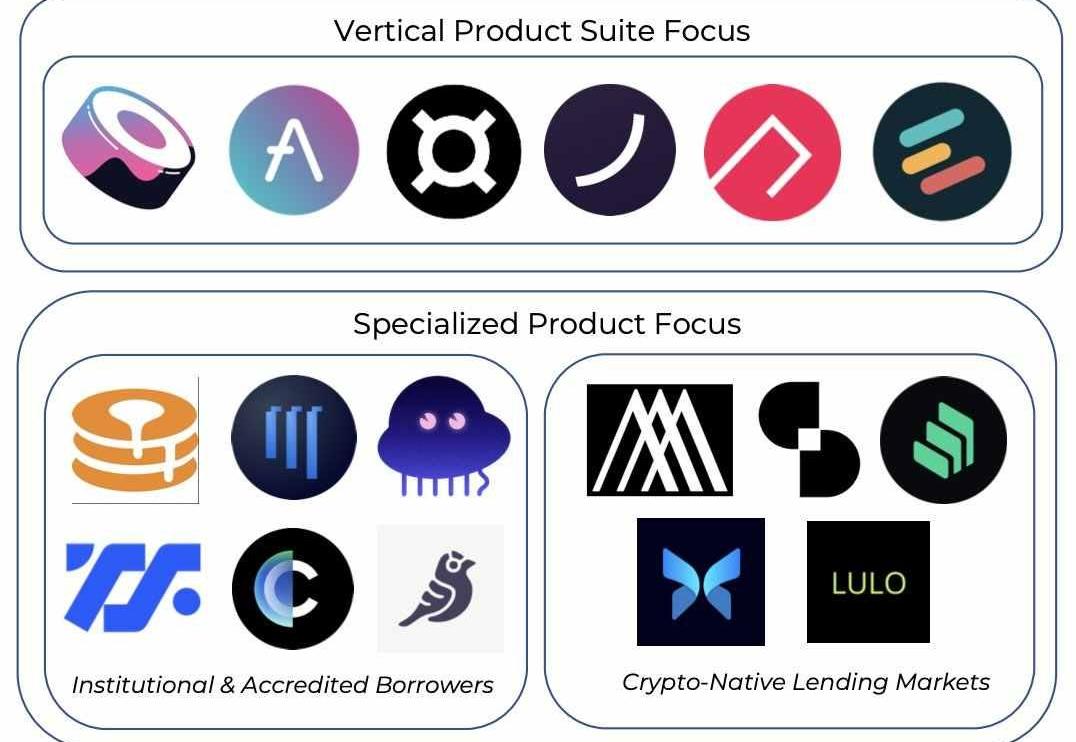

一些借貸協議更關注于迎合長尾資產從機構層面講,dAMM是目前唯一一個已經支持多種長尾資產的協議。Eulerfinance允許借貸任何資產,其中部分可以作為抵押品。

迄今為止,AAVE仍然贏面顯著,部分歸因于其積極推進多鏈部署,其總TVL的37%來自于Layer2與EVM兼容鏈。CompoundV3從V2獲取資金的速度不佳,Compound因此穩居第二名。Maple是最受歡迎的非足額抵押借貸協議。

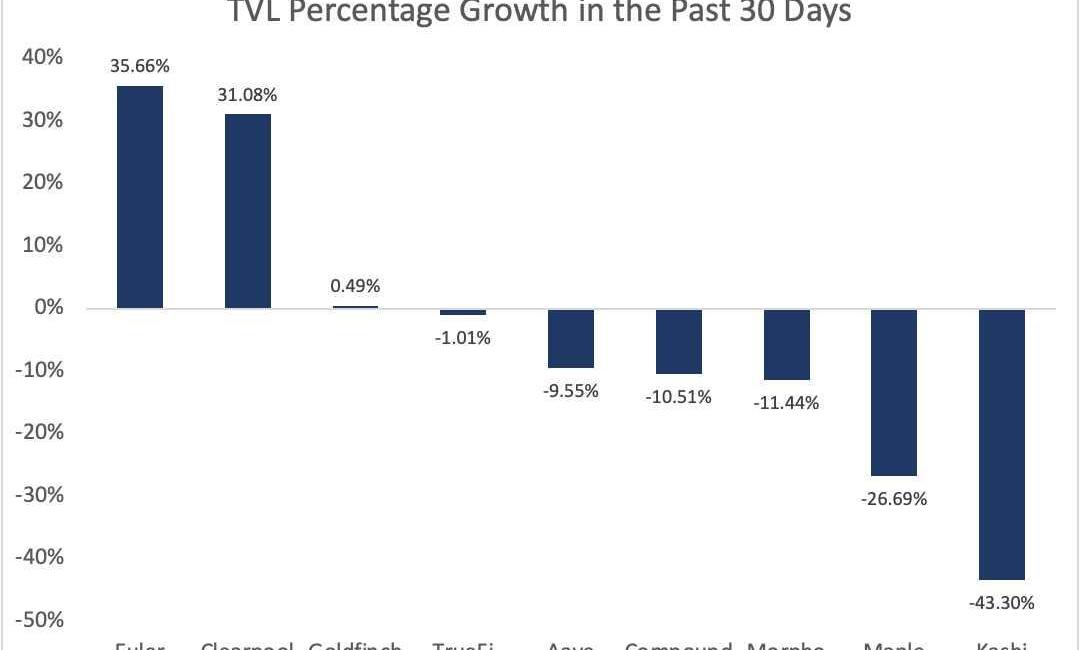

在過去的一個月里,Euler和ClearPool是僅有的兩個出現顯著增長的早期平臺。AAVE和Compound增長幅度居中,而Kashi跌幅最大。

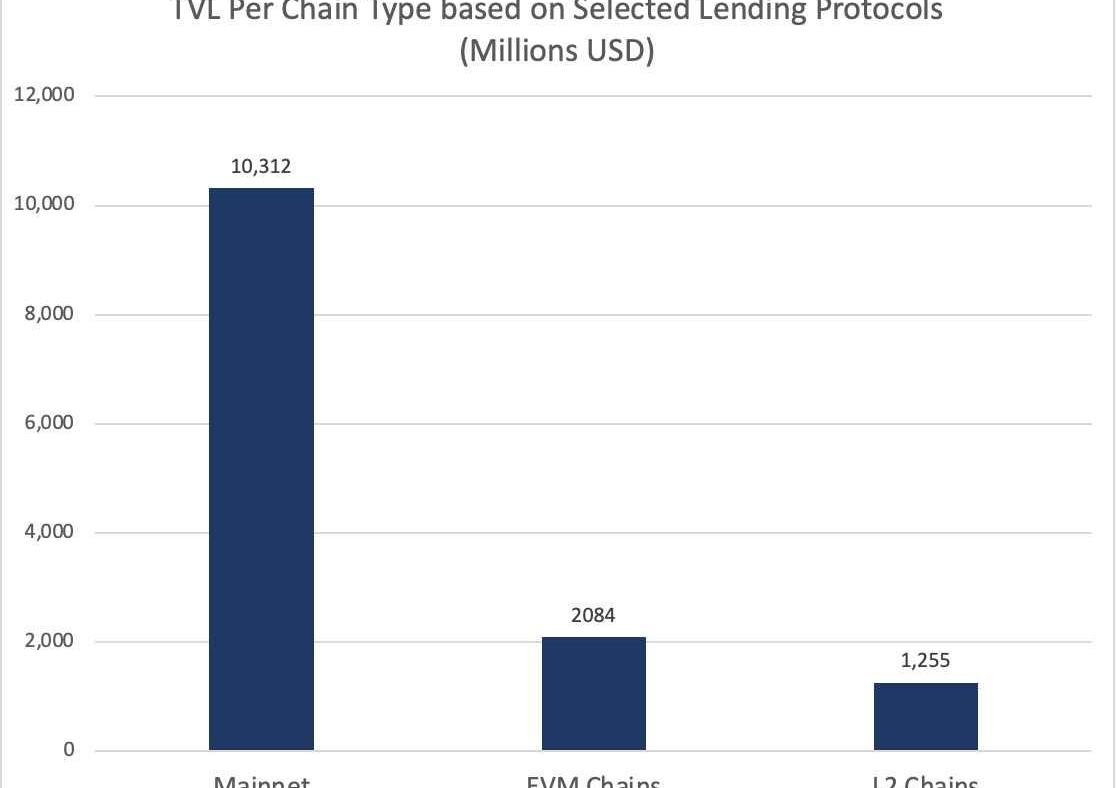

大部分借貸TVL來自主網,但EVM和Layer2正在緩慢侵占市場份額。在下一個周期中,Layer2使用量和項目數量增長將會導致對杠桿的需求提高,從而產生更多流動性。

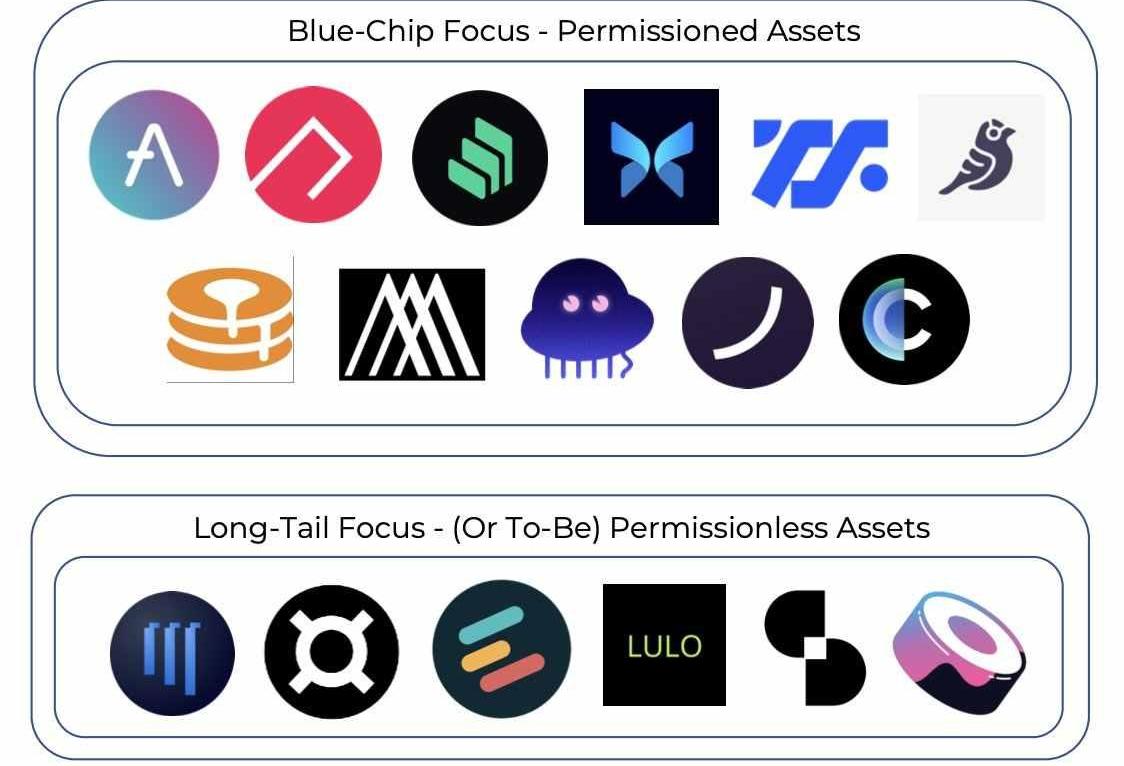

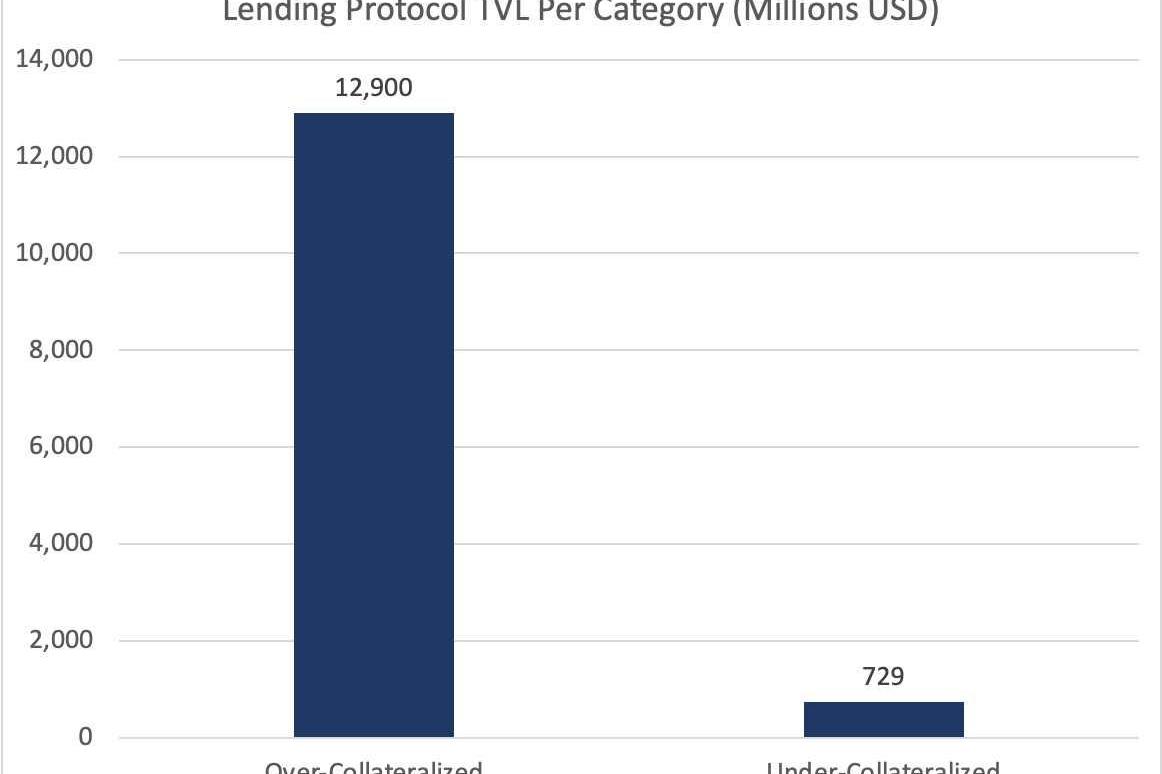

以借貸協議的不同類別進行TVL排序,超額抵押模型一直占主導地位。但隨著KYC和ZK憑證技術的推進,以及更多機構資本的入場,這種差距預計會進一步縮小。

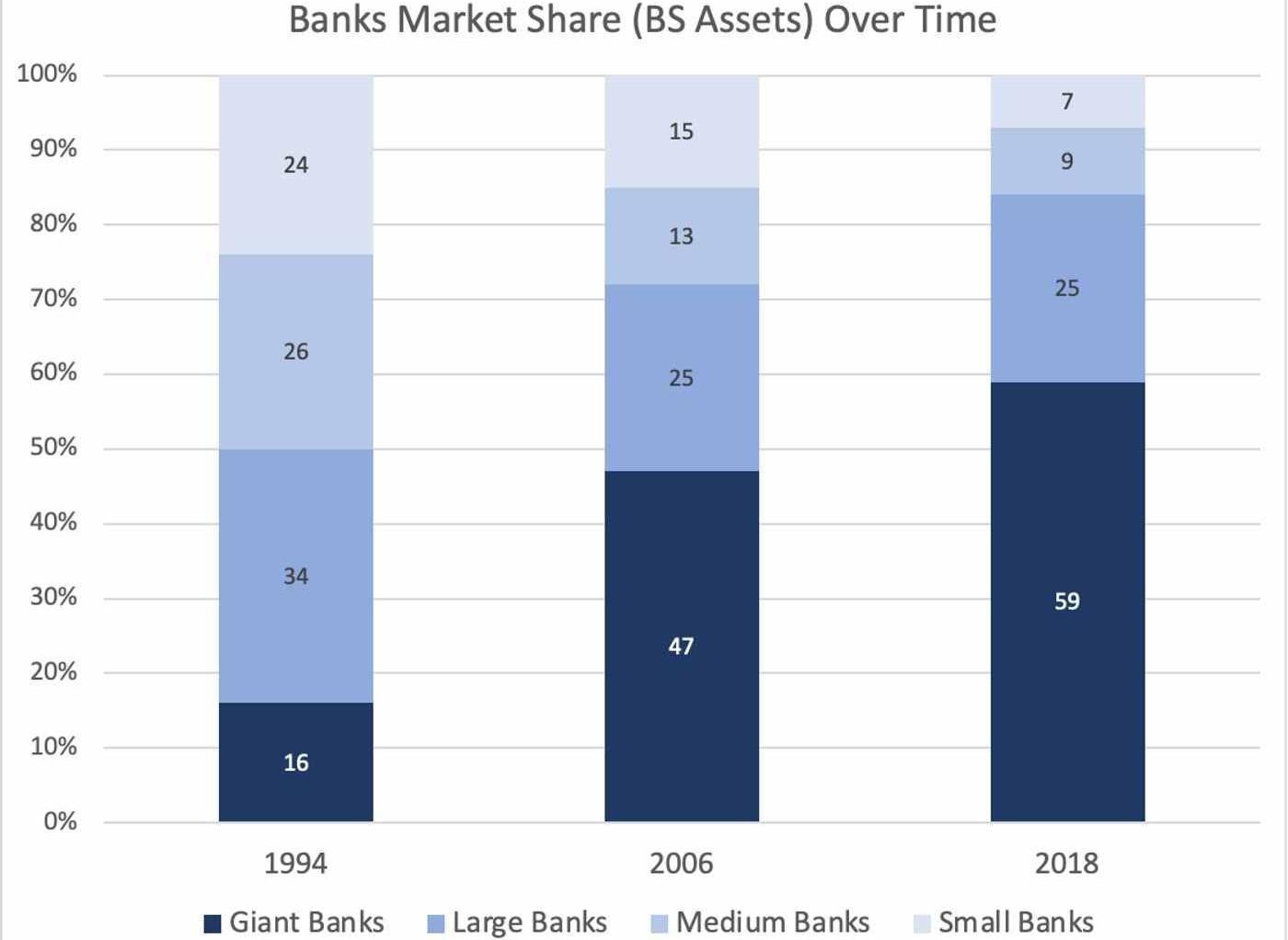

對比藍籌資產與長尾資產借貸,目前藍籌資產幾乎占據了所有的流動性。Euler是比較知名的、專注于長尾資產的協議,但它的TVL只有不到5%是屬于長尾資產的,這主要是由于質押Token帶來的機會成本。當質押可以獲得高達10到30倍的APR時,用戶怎么會選擇將GRTToken存入Euler呢?隨著市場上出現更多流動性質押DeFi協議,這種情況會被逆轉,在這些衍生品中,Token可以在獲得收益的同時被用于借貸。垂直化是所有DeFi中一個不可忽視的有趣趨勢,因為借貸并不是唯一一個市場份額越來越集中的賽道......Lido、Uniswap和MakerDAO在各自的品類中占有巨大市場份額。

隨著時間的推移,我們可能會看到龍頭DeFi會繼續越做越強……類似于過去幾十年大型銀行的規模也在不停擴大。原因包括:強大的網絡效應、垂直化、品牌競爭優勢(BrandMoat)。

潛在DeFi借貸趨勢:

1)基于有zk證明的鏈下資產的非足額抵押借貸協議2)以具有社交屬性的NFT作為抵押品的貸款3)關注于DAO的貸款原地址

兩個月前,新銳投資機構ZeePrime曾發布了一篇針對空投機制的抨擊文章《ImprovingCommunityDistribution》,雖然我們并不認同ZeePrime對空投的全盤否定.

1900/1/1 0:00:00Web3最重要的趨勢之一就是對圈子的重新構想:觀眾/粉絲和創作者之間的界限模糊,以及粉絲勞動如何被資助和獎勵。兩大轉變正在證明這一趨勢:粉絲和創作者之間的鴻溝正在消失.

1900/1/1 0:00:00概述:你發現了一個非常好的投資機會,你打開Uniswap,輸入交易金額,點擊確認,耐心的等待交易完成。大概等待了十幾秒,交易成功。你興奮的點開錢包,卻發現收到的代幣比預期的少了很多.

1900/1/1 0:00:00本文來自SpaceandTime,由Odaily星球日報譯者Katie辜編譯。 SpaceandTime是一個Web3原生去中心化數據庫,旨在連接鏈上和鏈下數據,為智能合約應用提供廣泛的企業級用.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -Kraken子公司CFBenchmarks將與全球最大資管公司貝萊德就其比特幣服務展開合作.

1900/1/1 0:00:00GameFi市場正在崛起,新的Play-2-Earn游戲吸引了狂熱玩家的注意力,并有望帶來豐富的游戲體驗。GameFi項目的主要增長動力是盈利機會與NFT宣傳的結合.

1900/1/1 0:00:00