BTC/HKD+0.37%

BTC/HKD+0.37% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD+1.52%

LTC/HKD+1.52% ADA/HKD-1.17%

ADA/HKD-1.17% SOL/HKD+2.3%

SOL/HKD+2.3% XRP/HKD-0.76%

XRP/HKD-0.76%譯者:Odaily星球日報Azuma

期貨市場是機構、對沖者和投機者們的戰場。在2021年的牛市中,隨著新資金以過高的杠桿涌入市場,期貨市場成為了那輪牛市沖擊新高的主要催化劑之一,時間快進至2022年9月,我們又看到了這些新資金比以往任何時候都更“兇猛”地回到期貨市場,特別是ETH市場——在萬眾矚目的Merge之前,ETH的未平倉合約量已打破了歷史高點。在這篇文章中,我將分析Merge前期貨市場的頭寸性質,并窺探這對ETH的短期和長期價格分別意味著什么,我還將從數據層面出發,以探析現在究竟是現貨市場還是期貨市場主導著ETH的價格變化。全場焦點——ETH

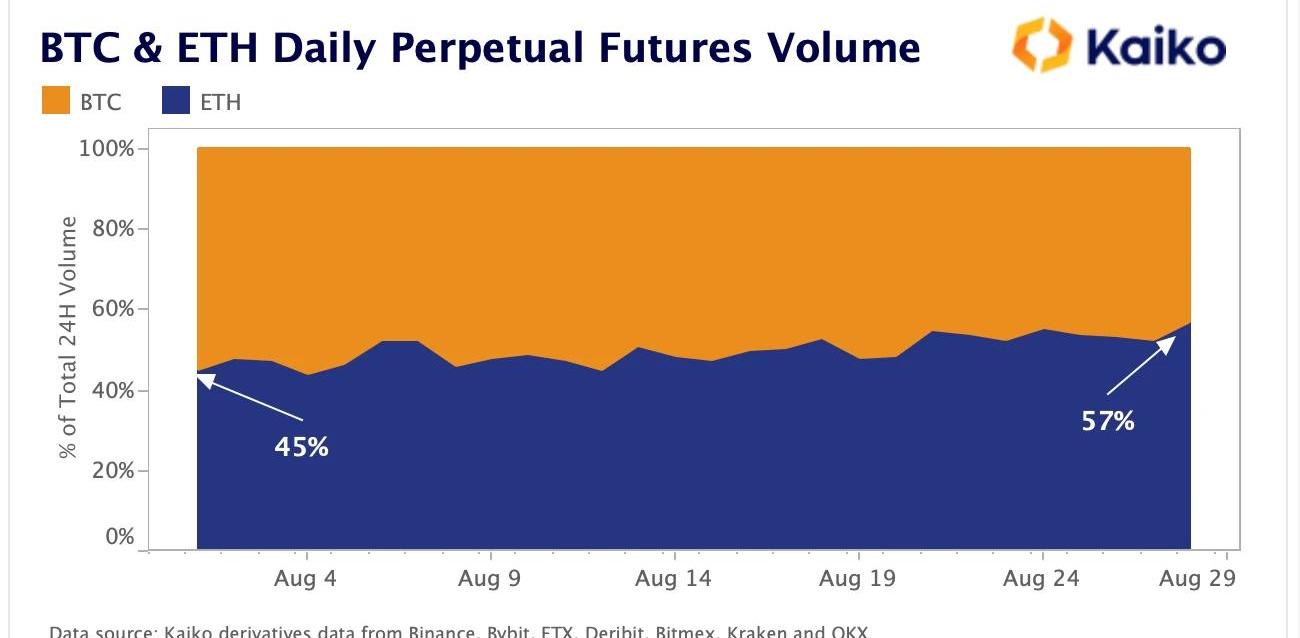

隨著以太坊歷史上最重要的時刻之一的來臨,ETH投資者的焦慮和興奮是可以理解的。對于即將到來的Merge,懷疑論者將其比作“在飛行途中更換飛機的引擎”,支持者們則歡呼這一升級將為以太坊的大規模采用帶來質的改進。這種觀念上的分歧為ETH期貨市場的交易量增長鋪平了道路,因為爭論的雙方都希望在Merge之前相應地調整自己的頭寸。我們已經從BTC和ETH的期貨交易量對比中看到了這一趨勢,隨著Merge的到來,ETH在八月初控制了45%的期貨市場交易量,月底這一數據已增長至57%。

Nansen:巨鯨逢高拋售,PEPE市值縮水近2億美元:金色財經報道,Nansen研究分析師表示,Meme 代幣 PEPE 的市值在周二飆升至 5.82 億美元,然后在周三大幅下跌至 3.97 億美元,巨鯨逢高拋售導致 PEPE 市值縮水近2億美元。分析師解釋道,有很多大持有者早早進入,代幣價格從那時起上漲了很多,所以當他們獲利了結時,價格和市值往往會大幅波動,因為人們傾向于關注這些巨鯨的動向。而且 Pepe 的流動性相當薄弱,一個“巨鯨”賣出了 220 萬美元的 Pepe,但“由于大量滑點”,只收到了價值 650,000 美元的 ETH,此外,在過去的 24 小時內,其他幾個巨鯨的售價也超過了 100 萬美元。[2023/5/4 14:41:08]

資金涌入ing

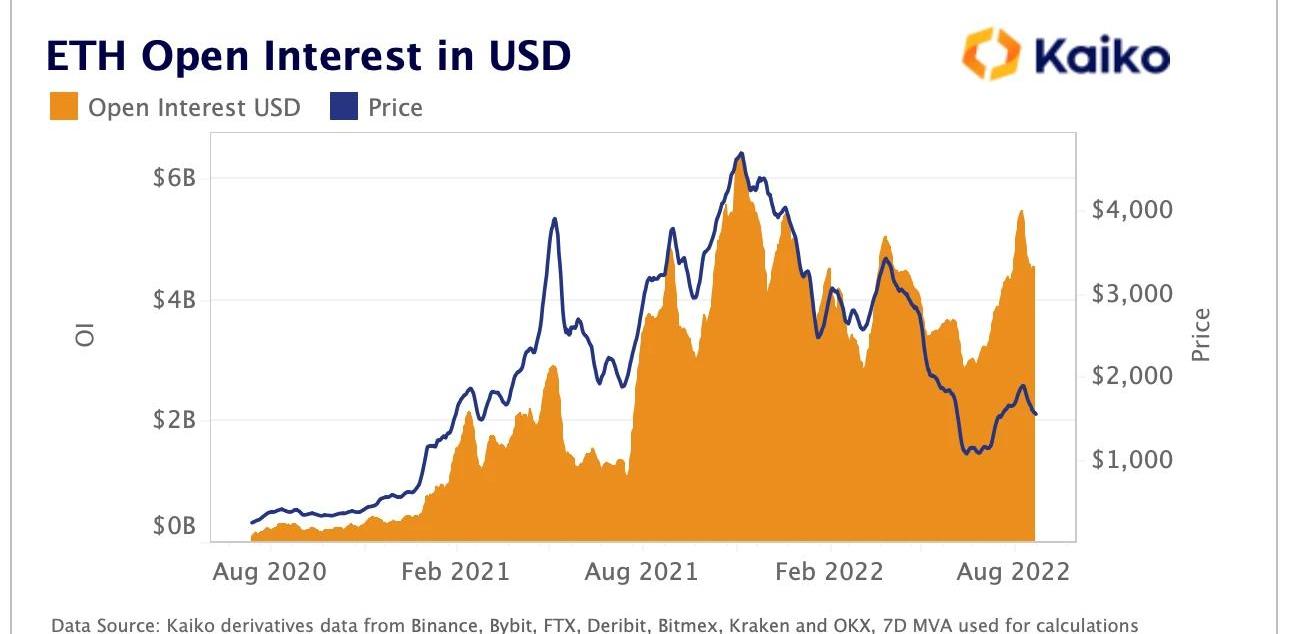

前文中我曾提到,隨著Merge的臨近,新資金進入期貨市場的勢頭比以往任何時候都要“兇猛”。未平倉量是衡量當前有多少期貨頭寸尚未平倉的數據,代表著當前投資于該期貨的資金數額。這里我想強調的是,關注未平倉量需要以標的資產本身為單位進行觀察,即需要關注以ETH計價的未平倉頭寸。因為當你關注以美元計價的數據時,實際上你已經考慮到了價格影響。如下圖所示,以美元計價的未平倉量會密切跟蹤價格,這通常很難顯示期貨市場上的資本流動情況。

報告:產品與開發類DAO在2022年獲得了最多的資金支持:3月30日消息,區塊鏈研究機構 Messari 發布的 DAO 資金狀況研究報告顯示,隨著 DAO 的發展,許多 DAO 采用了工作組結構來分配內部勞動力。在涵蓋的 10 個 DAO 整個 2022 年中,從 DAO 的財庫中分配了 1.02 億美元用于內部 DAO 勞動力。其中超過 58% 的資金用于產品和開發費用,第二大類別是增長(22%)。每個類別及其具體組成對于確定 DAO 的長期成功起著至關重要的作用。

報告還表示,為了在吸引和留住頂尖人才方面保持與傳統組織的競爭力,DAO 應探索創新的資助方法。[2023/3/31 13:36:22]

反之,如果我們選擇以ETH計價,數據顯示此時未平倉的期貨頭寸數量已達到了驚人的歷史新高,這將對ETH未來幾周的價格走勢造成巨大影響。

以太坊賬戶抽象提案ERC-4337的核心合約已通過審計:3月2日消息,以太坊基金會安全研究員Yoav Weiss宣布,新的以太坊賬戶抽象提案ERC-4337的核心合約已經通過了Open Zeppelin的審計,并將在每個以太坊虛擬機(EVM)兼容網絡上提供,包括Polygon、Optimism、Arbitrum、BNB Smart Chain、Avalanche和Gnosis Chain。Weiss表示,新用戶將不再需要學習復雜的助記詞或設置錢包的技術過程,就能進入去中心化的加密世界。

據悉,賬戶抽象(Account Abstraction)是通過省略以太坊賬戶體系中不必要細節,來減少復雜性并提高有效性有效地(消除了對EOA的需求和對智能合約錢包的特殊處理)。Weiss是以太坊改進提案 (EIP) 4337的主要作者之一,另外還有以太坊聯合創始人Vitalik Buterin和其他五位成員。Weiss表示:“V神9年前首次發布了這個概念,甚至在以太坊推出之前。我們花了這么長時間才到達了現在這個階段。”(Cointelegraph)[2023/3/2 12:37:37]

匿名地址向Amber轉入500萬枚USDC:金色財經報道,Watchers監測顯示,0x87開頭的匿名地址向Amber地址轉入約500萬枚USDC。[2023/1/3 22:22:02]

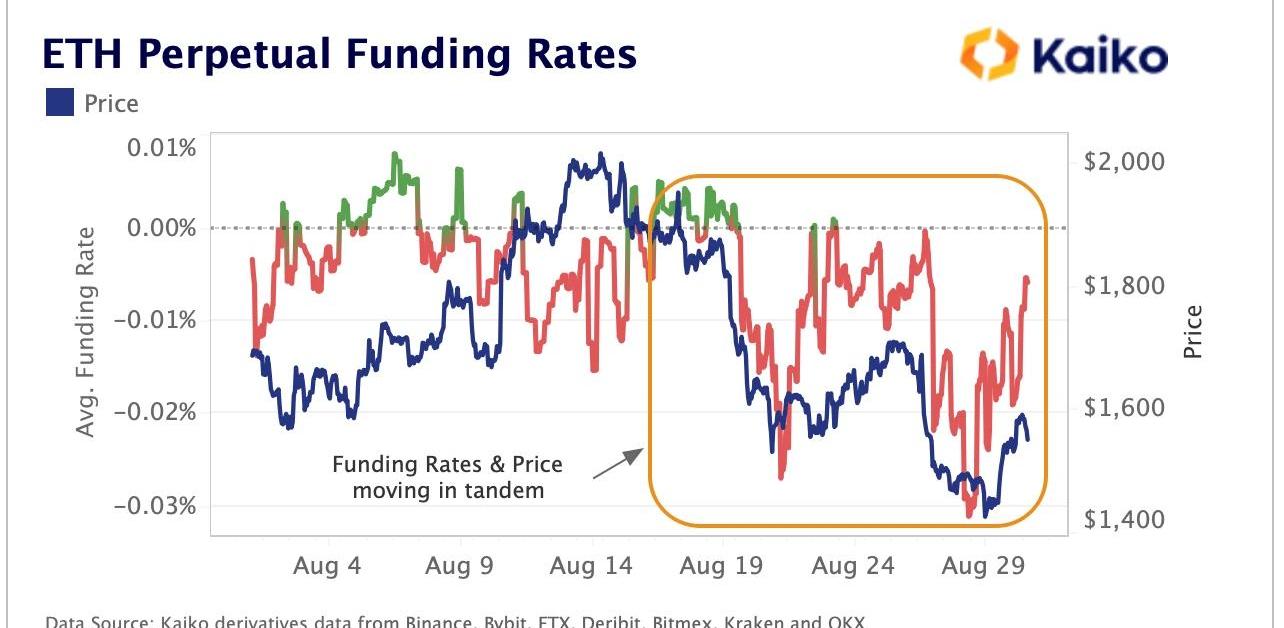

資金費率

資金費率的存在可以幫助期貨價格更接近它們所追蹤的標的資產。如果多頭期貨的需求增加,資金費率將為正值,這時持有做多頭寸的投資者需要向持有做空頭寸的投資者支付一定費用,以激勵頭寸之間的平衡。通常情況下,由于市場情緒往往都是不平衡的,所以資金費率往往也會持續偏向某一方,無論是正值還是負值,自2021年的牛市以來,由于悲觀情緒的持續,資金費率一直都在中性以下徘徊。有趣的是,隨著Merge的臨近,我們看到ETH期貨市場的資金費率已大幅下降,以負值結束了8月。這種負增長,與未平倉量的增長相吻合,使得我們得出了結論——涌入ETH期貨市場的大部分新資金都有做空傾向。

資管巨頭貝萊德計劃推出元宇宙ETF:9月30日消息,資管巨頭貝萊德(BlackRock)計劃推出元宇宙 ETF“the iShares Future Metaverse Tech and Communications”,將用于追蹤那些對元宇宙公司領域存在風險敞口的公司。

此前報道,貝萊德宣布推出新的歐洲區塊鏈ETF,已將iShares Blockchain Technology UCITS ETF添加到其產品套件中,在泛歐交易平臺上市,其主要持有者包括加密貨幣交易平臺Coinbase、加密交易巨頭Galaxy Digital、比特幣礦企Marathon Digital,以及Paypal、Nvidia和IBM等。(彭博社)[2022/9/30 6:04:11]

關于投資者選擇開空的理由有很多:第一個原因是單純地看空ETH,押注于Merge的失敗或延遲。基于此前Merge日期已被推遲了數次的事實,這一押注并不難理解,但隨著時間的推移,Merge成功的可能性已變得越來越大,特別是在所有測試網都已順利過渡之后。我很難相信,在這種級別的升級事件發生之前,會有投資者選擇直接做空ETH。第二個原因是投資者在Merge之前對沖其長期持有的ETH多頭頭寸,這可以幫助投資者在事件發生前規避一些風險。另一個潛在的策略是利用期貨市場套利,通過買入ETH現貨并做空ETH期貨,投資者即可規避價格波動上的風險,還可有機會獲得潛在的分叉鏈代幣空投。如果Merge成功,且PoW鏈沒能“起飛”,我們應該會看到大量的ETH空頭頭寸被平倉。這對相應資產的價格應該是利好消息,尤其是當一項資產的交易量主要集中在期貨市場時。如果將這些待平倉的空頭頭寸與每日數千萬美元的礦工拋壓結合起來,由于兩股巨大的拋售力量有望同時被解除,你可能會對ETH的前景相當樂觀。如下面所示,負值資金費率的加劇發生在ETH自2000美元下跌的同一時間,且其變化也與價格的波動同步。如果這些空頭在Merge后被平倉,ETH的資金費率可能會走向正值,這肯定會有助于價格情緒。

現貨or期貨,誰在主導ETH的價格?

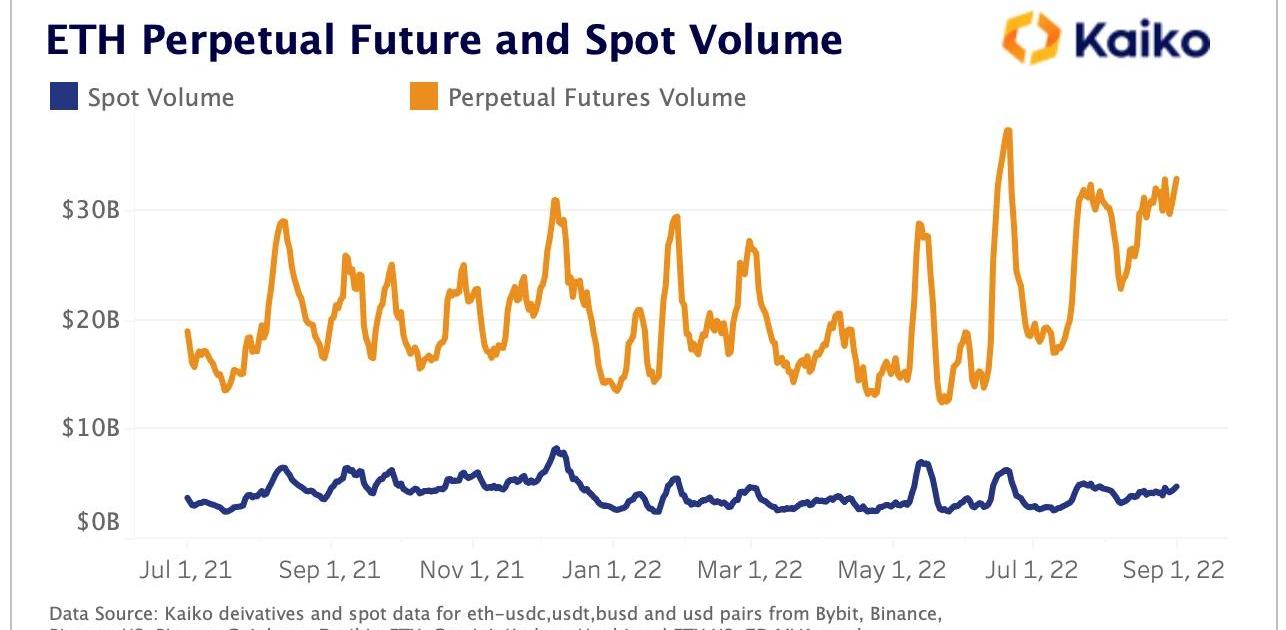

前文中,我們看到了負值資金費率和未平倉頭村的增加,與此同時ETH從本月的高點下跌了30%以上。這就引出了一個問題,期貨市場對加密貨幣的價格究竟有多大影響?這是一個價格發現的問題,實際上可以歸結為現在哪個市場在主導價格發現,現貨還是期貨?解答該問題的一種方法在于觀察交易量——成交量通常與價格波動相關,如果在某一時期內期貨市場的成交量增幅大于現貨市場,我們可能會判斷該時期內期貨市場正在引領價格發現。

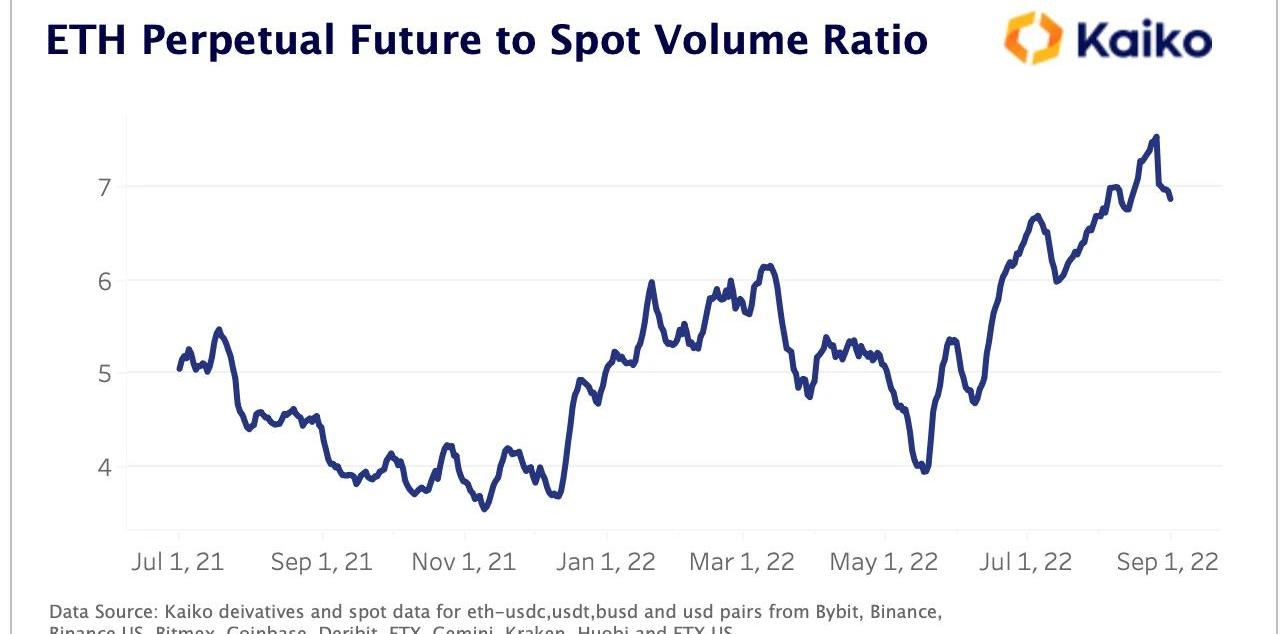

自去年以來,ETH期貨市場的日交易量已從190億美元大幅增長到超過330億美元,與此同時現貨的日交易量也從37億美元升至48億美元。將這些交易量分解成一個比率來評估彼此之間的變化情況,我們可以看到ETH期貨交易量的主導地位正在上升,因為期貨與現貨交易量的比率已從5倍增加到了大約7倍。

相對于現貨市場,期貨的交易量越來越大,它們開始對圍繞ETH的情緒產生巨大影響。去年11月,當市場處于歷史高點時,期貨的交易量僅為現貨市場的4倍,現在這一數據則為7倍,未平倉量也處于歷史高位,似乎投資者和機構們正在轉向通過期貨來押注ETH——正如我們在過去一個月看到的,傾向上會偏向于空頭。期權

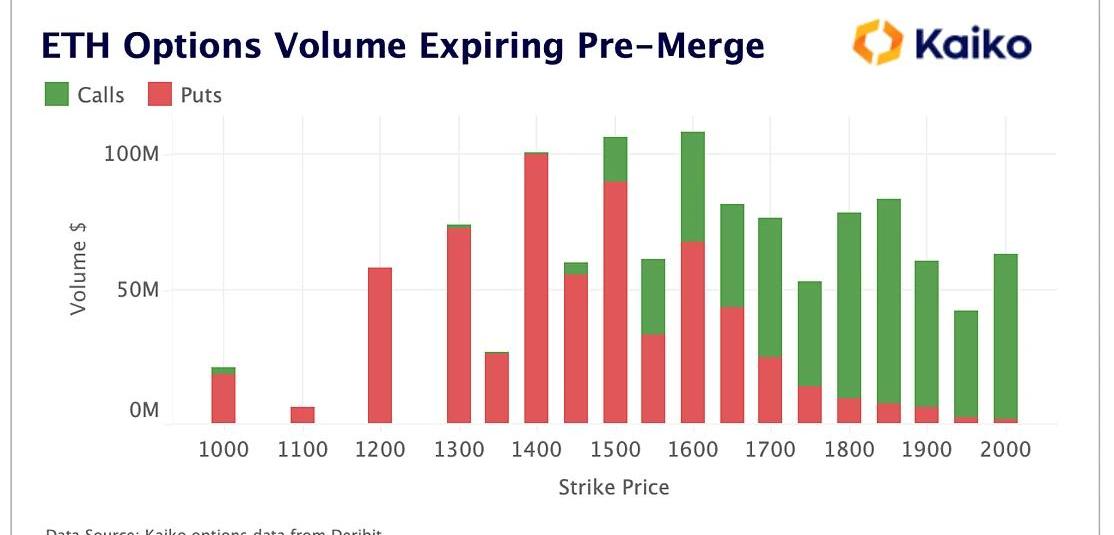

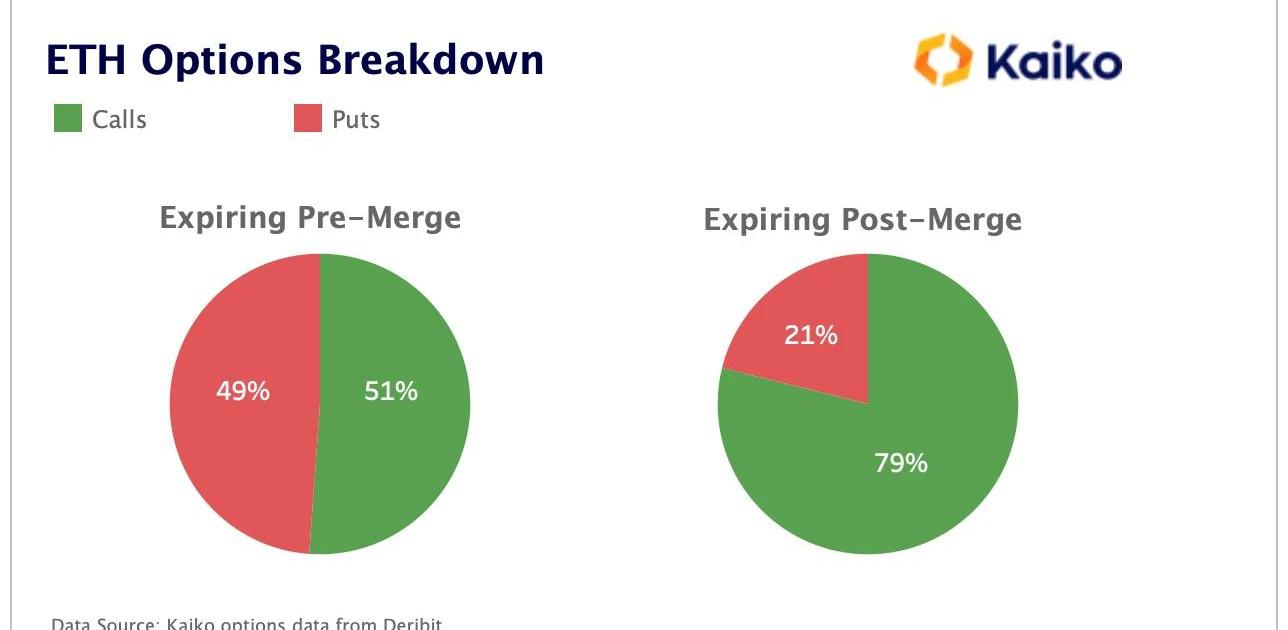

我們在ETH的期貨市場上看到的趨勢,也反映在了期權市場上。看跌期權的買家希望鎖定在一個可止損的價格水平。當查看Merge前到期的ETH期權交易量時,我們可以很明顯地看到在1000美元-2000美元的價格區間內,交易量最高的三個點位分別是1600、1500和1400,其中后兩個點位幾乎完全由看跌期權構成。

當人們聯想到加密市場上的期權交易時,往往會想到投機性的多頭頭寸,但Merge前的期權市場可能是一個非常典型的風險對沖案例。對于Merge前到期的期權,看跌/看漲的交易量比例幾乎達到了“五五開”的局面,這在加密貨幣的期權市場中是極為罕見的。然而,在合并之后,由于投機行為繼續占領主導地位,押注看漲期權的比例再次恢復到73%。

ETH的期權市場或許是觀察Merge前兩周投資者情緒最好的地方。簡單地說,這就是在為Merge時的非預期事件做準備,并對沖相關風險。而如果觀察Merge后的情況,我們會發現投資者似乎不太愿意做空,因為隨著上述拋售壓力的消除,短期內正面價格走勢的可能性相當高。結論

與現貨市場相比,期貨市場的主導地位正日益上升,衍生品目前正在對加密資產的價格走勢產生巨大影響。ETH是最典型的例子,它將在幾周內迎來一場重大且存在不確定性的大升級,期貨市場正是為這樣的高波動性事件量身定制的。正如期權市場所證明的那樣,投資者似乎看好以太坊的長期未來,但在短期內仍然會潛在的非預期時間。無論如何,這次Merge是最近加密貨幣領域唯一的一個非宏觀因素驅動的事件,如果它能夠在降低加密貨幣與股市相關性方面帶來了突破,這將是一件非常有趣的事情。

Tags:ETHMergeERGMERethylenediamineEmergencyCoinENERGY幣HAMMER

昨日,生成藝術NFT項目QQL通過拍賣QQLmintpassNFT的方式籌集了近1700萬美元,并且當天全天交易量持續攀升,至今天占據了Opensea24小時交易排行榜的首位.

1900/1/1 0:00:00摘要:Web3市場遭遇寒冬,但builders仍在持續耕耘和布局。哪些賽道仍然火熱?頭部基金在熊市都投了哪些項目?A&TCapital統計了2022.5.1-2022.8.13期間加密貨.

1900/1/1 0:00:009月2日,BNBChain公布了越南Web3加速器入圍名單,涵蓋游戲、基礎設施、隱私和DeFi領域的10個項目.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂NFT系列Azuki的開發團隊ChiruLabs尋求通過A輪融資籌集至少3000萬美元資金。三位了解融資情況的消息人士確認這一目標融資額屬實.

1900/1/1 0:00:00這次美聯儲FOMC會議很有趣。一如既往,真正的「魔鬼」隱藏在細節中,讓我們來看看一些最有趣的細微差別和市場影響.

1900/1/1 0:00:00邁入9月以來,關于NFT版稅及其相關改革措施的討論之熱,甚至掩蓋了這成交日漸低迷的市場。Sudoswap首推NFT+AMM,項目方可通過LP做市獲得手續費收入從而替代版稅,以此讓利給買方;在聚合.

1900/1/1 0:00:00