BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.8%

ETH/HKD+0.8% LTC/HKD+0.74%

LTC/HKD+0.74% ADA/HKD+1.17%

ADA/HKD+1.17% SOL/HKD+0.13%

SOL/HKD+0.13% XRP/HKD+0.56%

XRP/HKD+0.56%

作為加密衍生品之一的期權在過去兩年備受關注。一方面,以幣安、OKX為首的加密交易平臺以及以CME、高盛為首的傳統金融機構,相繼開通期權交易;另一方面,以Hegic、Opyn為代表的新興去中心化協議瞄準鏈上期權賽道,推出各種結構化DeFi期權產品。各方勢力追逐,推動加密期權交易量以及未平倉量不斷攀升,接連創下新的歷史記錄。吳忌寒公司Matrixport旗下加密交易平臺Bit.com也是期權市場的有力參與者,該平臺早期主打機構級期權產品,推出了BTC、ETH主流幣的幣本位期權。近期,Bit.com開始推廣散戶交易市場,并對期權交易進行升級,在傳統幣本位報價的基礎上引入U本位以及隱含波動率進行報價,滿足了市場多樣化的使用需求。由于參與門檻較高,期權在加密市場中顯得頗為「小眾」,Bit.com的期權探索之路能走多遠?作為期權賽道的后起之秀,新升級的Bit.com能否憑借U本位期權產品,吸引更多增量資金,推動加密期權產品走向成熟?一、期權:對沖風險,抵抗極端行情

什么是期權?期權是一種在未來某個時間可以行使的權利,期權的買方向賣方支付一定數額的期權費后,就獲得這種權利:在未來某個時間內以一定的價格買入或賣出一定數量的標的資產。作為一種衍生品交易,期權與期貨一樣,同樣具有杠桿作用。而相比于期貨,期權能夠提供多維度的風險對沖和非線性的風險回報,具備難以替代的金融產品屬性。更關鍵的是,在極端行情以及反復插針的震蕩行情下,期權相較于期貨的抗風險能力更高。

數據:5000萬枚USDT從Tether Treasury轉移到Bitfinex:金色財經報道,Whale Alert監測數據顯示,50,000,000枚BTC(價值約50,005,000美元)從Tether Treasury轉移到Bitfinex。[2022/11/27 21:05:05]

以10月13日行情為例,當日晚間美國勞工部公布了9月份消費者價格指數,較市場預期更高,加密市場應聲大跌,其中以太坊跌破1200美元,最低跌至1190美元,一小時最大跌幅接近9%。但僅過了兩個小時,以太坊就迅速反彈至1250美元以上,收復失地,并在隨后12小時內迅速上漲8%,留下一個長長的下影線。假設用戶小秦當日在1300美元開了20倍杠桿的全倉期貨做多頭寸,在行情下跌的第一個小時倉位就會被清算,后續的上漲也就跟其沒有關系;但如果用戶在Bit.com上買入一個行權價1200美元的當周ETH看漲期權,即便ETH價格當日下跌90%,只要在到期日來臨前反彈至1200美元以上,用戶小秦依然可以獲得收益。正因如此,市面上不少科普宣稱期權就是“不爆倉的期貨”,稱其“虧損有限,收益無限”。關于期權的基本原理介紹,推薦閱讀《“期權是不會爆倉的期貨”,這是真的嗎?》。對于目前身處熊市的用戶,期權可以作為對沖風險的一種有效途徑,下面也有幾個交易策略可供參考:一是購買結構性期權產品。此類產品有一個共同的特點,即通常整合期權、期貨和固收策略幫助用戶在熊市也可以獲得穩定收益,而不用對市場方向進行預測;用戶只需要將資金投入相關產品,協議會自動運行。目前,這類產品在市場上廣受歡迎,比如多鏈DeFi期權金庫協議RibbonFinance,其目前積累了價值7500萬美元的TVL。由此可見,結構化產品即使在困難時期也能脫穎而出。二是在持有現貨同時利用遠期期權對沖風險。舉個例子,在今年9月以太坊合并前,不少交易員想要拿到分叉網絡代幣,只能提前囤幣;但與此同時,他們也在各個期權平臺開了ETH看跌期權進行對沖,這也導致在分叉前一個月ETH期權未平倉量屢創歷史新高,交易量一度超過BTC期權。三是直接去期權平臺做賣方,賺取期權費。在震蕩行情下,特別是橫盤時,與現貨價格偏差越大,風險越小,此時對于期權賣方而言是有利的。特別是期權流動性不好時,期權出售存在溢價,賣方的收益更高。當然,期權賣方也有風險,有時候可能會虧損所有保證金,但在目震蕩的行情下勝率更高。二、手把手帶你玩轉加密期權

BitGo宣布托管超過640億美元的數字資產:11月15日消息,BitGo的托管數字資產 (AUC) 已超過640億美元。BitGo還任命Cassandra “Cassie” Lentchner為BitGo信托公司(“BitGo Trust”)的總裁。Cassie于2021年5月加入公司擔任首席運營官,在金融服務行業擁有超過20年的經驗。(Business Wire)[2021/11/16 6:53:52]

此前,Bit.com已經推出了BTC、ETH期權,為加密用戶提供了對沖風險的新途徑。近期,Bit.com對期權產品進行升級,在原有的幣本位期權基礎之上,增加USD本位期權。此后,用戶可以直接充值美元并在期權交易時美元或USDC進行計價和結算,無需將穩定幣資產兌換為BTC或ETH,從而降低投資風險。當然,更關鍵的是,USD本位期權對于非Crypto原生用戶、傳統機構投資者更具吸引力,能夠為市場帶來增量資金。“在市場持續波動的情況下,用戶需要一個高效、靈活的交易服務,降低他們觸達多種加密資產的門檻,并在必要時對沖風險。這就是我們推出USD期權的原因——在紅海市場中脫穎而出,幫助我們的用戶戰勝熊市。”Bit.com聯合創始人Lan表示,“隨著這類期權市場規模的擴大,它將促使更多的機構投資者進場,也會有更多的同行開始提供這一服務。我們認為,2023年的交易量將增加10倍,它將成為一個趨勢,并且促進小幣種期權交易。”下面,我們結合Bit.com期權介紹具體玩法以及相關用例。用戶首先點擊進入Bit.com期權頁面,在頂部導航欄選擇「幣本位期權」或者「USD本位期權」;選擇你要交易的期權產品,BTC/ETH/其他;選擇到期日,Bit.com目前支持當日期權、次日期權、當周期權、次周期權、次次周期權、當月期權、當季度期權以及次季度期權,共計八種期權;選擇你要交易的期權產品;選擇行權價以及期權類型,左側看漲期權/右側看跌期權;選擇訂單類型,輸入下單數量,選擇買入或賣出,完成下單。Bit.com所有期權采取T型報價單,點擊對應到期日可進入相應期權產品頁面,如下圖所示:

Bithumb的超越信息保護條款5.5.7規定的21.10.8適用中:韓國第一虛擬貨幣交易所Bithumb將實施超越第一金融圈的信息安全人力與預算系統的5.5.7規定(金融公司的全體人員中5%為IT專業人員,IT專業人員中的5%為專業信息保護人員,全公司預算額的7%用語信息保護方面)的21.10.8規定(Bithumb的全體人員中有21%為IT專業人員,IT專業人員中的10%為專業信息保護人員,Bithumb的全年預算中的8%用語信息安全關聯活動)。[2018/5/28]

舉個例子,假設目前ETH價格為1335美元,用戶小秦對ETH未來走勢看好,買入了一份到期日為10月28日的、行權價為1450美元的看漲期權,此時小秦付出的期權費是0.0035ETH;在到期日來臨時,會出現以下情況:價格低于1450美元,看漲期權失效,小秦直接損失期權費0.021ETH;ETH價格上漲超過1450美元,甚至達到1600美元,此時看漲期權的標記價格上漲到了0.1044ETH,小秦選擇提前賣出,此時收益為/0.00035=2328%;同期的現貨價格上漲了19.8%,而10倍杠桿的期貨收益為198%。實際上,隨著價格不斷上升/下降,同方向的看漲/看跌期權的收益也將呈指數級上漲,遠超期貨收益。三、加密期權,大有可為

Bitmex上CBOE比特幣期貨20分鐘平倉合約張數近千萬手:據Bitmex交易所,北京時間15點28分,CBOE比特幣期貨(XBT)多頭合約平倉1130665手,結算價為8747.50美元/枚,20分鐘內平倉合約張數已接近千萬手。[2018/5/11]

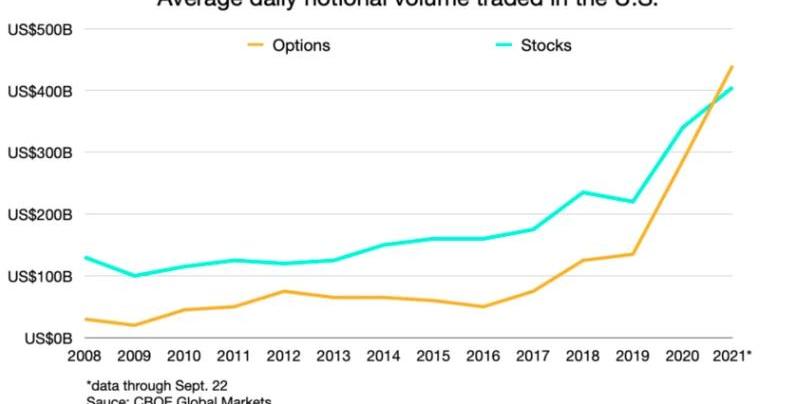

Bit.com并不是加密期權市場的唯一玩家。過去兩年,以幣安、OKX為首的加密原生交易平臺以及以CME、高盛為首的傳統金融機構,相繼開通期權交易;此外,以Hegic、Opyn為首的新興去中心化協議瞄準鏈上期權賽道,推出各種結構化DeFi期權產品。為什么各方如此熱衷加密期權交易?背后的核心在于期權的發展潛力巨大,足以在衍生品賽道打造一個媲美幣安的頭部交易平臺。對照傳統金融,期權的市場規模與期貨并駕齊驅。數據顯示,2020年全球期貨、期權成交總量達到467.7億手,其中期權占比45%,并且期權成交量連續三年創歷史新高。以美國市場為例,去年CBOE期權交易量超過4000億美元,首次超過現貨交易,如下所示:

而加密金融市場,過去兩年,加密期權交易量以及未平倉量不斷攀升,接連創下新的歷史記錄。其中BTC期權持倉量最高翻了30倍,以太坊期權持倉量最高漲幅接近200倍。根據TheBlock數據,2020–2021年Deribit的BTC期權月交易量一度超過300億美元,ETH期權月交易量一度接近150億美元。不斷飛漲的數據,證實了期權市場需求旺盛,加密期權必將會成為未來市場的一大趨勢。特別是當市場下行以及處于震蕩行情時,交易員對現貨交易的熱情驟減,對期權等衍生品的興趣開始上升。根據Coinbase的報告,該公司二季度交易量下降,主要是由于交易員轉向以期權、期貨等衍生品為重點的平臺,這是Coinbase等現貨平臺最為薄弱的環節。盡管加密期權交易相較于兩年前有了極大地提升,但依然有著很大地進步空間。根據結構產品提供商EnhancedDigitalGroup的數據,比特幣期權交易僅占加密貨幣交易所公開衍生品合約的2%,其市值約為4620億美元。相較于傳統市場期權,加密期權的發展并不充分,背后的原因主要有兩點:一是發展時間尚短,用戶教育不足;一是期權產品本身規則交易復雜,需要進行各種數據分析,讓不少交易者望而卻步。針對上述問題,過去兩年加密期權市場也在不斷加強用戶學習,通過各種期權課程幫助用戶建立交易策略,同時也在產品端不斷進行自我迭代。比如傳統期權范式采用T型報價,幣安則推出了簡易版期權,用戶操作體驗與期貨基本相同,無需選擇行權價,只需要選擇到期時間即可;OKX也上線了期權簡選功能,期望通過簡化操作流程的方式降低用戶使用門檻;Bit.com推出USD本位期權報價,用戶無需轉換加密資產,更加簡單方便……“隨著用戶教育的普及、技術進步、市場行情的變化以及期貨市場的成熟,最終將促進期權的增長,期權最終將占加密交易市場的60%。”DeltaExchange首席執行官PankajBalani表示。四、Bit.com的綜合實力

幣看BitKan將推出垂直于數字貨幣行業的內容付費社區:據Bitcoin.com前日直播報道,幣看BitKan CEO余芳在東京召開的Satoshi' s Vision峰會上宣布,幣看BitKan將推出垂直于數字貨幣行業的內容付費社區--K站。該產品將會集成于現有數百萬垂直用戶軟件BitKan App中。產品內測上線時間為2018年4月,目前正開啟招募“全球社群官”計劃。同時幣看BitKan亦以非ICO方式推出平臺代幣--KAN。[2018/3/26]

關于Bit.com,可能很多加密玩家并不熟悉。該平臺成立于2020年8月,由加密金融服務公司Matrixport創立,并獲得國際多家知名風投機構注資,包括LightspeedVenturePartners、Polychain、DragonflyCapital、Paradigm、StandardCrypto以及IDGCapital。Bit.com上線之初,主打機構客戶,最近才開始將重心轉向散戶市場。“平臺正逐步優化,亦開始推出更多優惠活動吸引新客戶”。如今的Bit.com,已經發展成為集現貨、永續合約、期貨、期權及理財等產品于一體的綜合性交易平臺:現貨:推出USDT及USDC幣對,目前在2022年底上線200交易對;期貨:BTC、ETH及BCH永續合約;BTC及ETH期貨合約;期權:BTC、ETH;理財:BTC、ETH、BCH、SOL、Doge、LINK、DOT等20+主流產品;另外由于Bit.com機構及專業客戶較多,他們亦提供期貨及期權大宗交易及API交易;現有Matrixport用戶可以相同帳號登入Bit.com。與OKX等頭部平臺一樣,Bit.com也上線了統一賬戶。在統一交易賬戶中,客戶可以同時交易期權、現貨、永續合約以及期貨產品,無需資金劃轉,方便快捷;帳戶里的所有資產,將會直接換算為USD計價,統一為倉位提供保證金。同樣地,用戶持有的多個倉位盈虧將會合并計算,盈虧相互抵消,非常適合多空雙開。對于衍生品用戶而言,最關心的莫過于投資組合保證金。Bit.com的PM工具根據一系列假設的市場情景和風險管理團隊設置的一些參數,通過計算投資組合可能發生的最可能損失來評估投資組合的風險;與在單個合約級別匯總保證金的常規保證金方法相比,PM方法傾向于通過為維護良好的低風險投資組合提供更大的保證金收益來獎勵套保者。另外,為了確保所有可能的工具組合的最低風險覆蓋率,Bit.com為outright交易和期權都設置了下限保證金,這在一定程度上有助于降低低風險投資組合的保證金順周期性。當然,加密平臺最核心的要素還是安全。Bit.com目前使用Matrixport自主研發的數位資產託管系統CactusCustody,從系統、物理和管治三個層面保護用戶資金。并且,Bit.com還注資成立保險基金對于未來可能的安全事故進行理賠,目前資金規模已達201.4072BTC、2,507.8675ETH以及3,018.2201BCH。加密期權市場依然處于發展的早期,交易也基本集中在中心化平臺,我們也期待有更多像Bit.com一樣的平臺可以加入進來,加強市場投入和用戶教育,不斷推陳出新,推動加密期權走向新的發展階段。

早在今年四月,我曾寫過一篇文章叫做《我們需要逃離龐氏騙局》我覺得這篇文章略微超前了,當時我們仍在經歷看漲的高點(Terra還未崩盤,人們還認為4Pool將起飛).

1900/1/1 0:00:00進入九月以來,地緣、金融市場的風險次第展開,全球市場在美聯儲超級鷹派政策的帶領下走向越來越未知的領域。通過分析三個局部市場的最新動向,我們可能離聯儲的轉向越來越近.

1900/1/1 0:00:00共隨機性是許多現實世界安全協議的重要組成部分。在某些應用程序中,例如賭博和多人游戲,隨機性會增加樂趣.

1900/1/1 0:00:00zkSync是一個尚未推出代幣的最有前途的協議。在他們的文檔中,提到將會有一個代幣,因此,如果有空投,我們可能需要開始在zkSync上開展一些活動.

1900/1/1 0:00:00我還沒有深入研究Hermez的zkevm解決方案,有趣的是,比較Scroll和PolygonHermez的zkevm是一個很好的視角,可以幫助大家更好地理解zkVM和zkEVM.

1900/1/1 0:00:00區塊鏈游戲領域正在以令人眼花繚亂的速度增長,而GameFi是最熱門的流行詞匯之一,行業使用率超過50%,籌集了7.48億美元。熱門游戲正在蓬勃發展,新的競爭對手也已經進入了這個市場.

1900/1/1 0:00:00