BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD+1.36%

LTC/HKD+1.36% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-0.01%

SOL/HKD-0.01% XRP/HKD-0.2%

XRP/HKD-0.2%

“雖然GMX在當下的熊市里呼風喚雨,但它可能會在牛市中崩盤。”一個朋友最近又開始散播關于GMX的FUD。“GMX的機制設計會導致牛市中多頭/空頭頭寸之間的不平衡,從而降低GLP回報,并引發死亡螺旋。”我的第一反應是把這當笑話看。GMX是2022年表現最好的DeFi協議之一。牛市只會增加其熱度并把$GMX價格推得更高。但在反復思考后,我意識到這并不完全是胡說八道。所以我試圖用數據驗證上述情形是否真的有可能發生。我的發現如下:在牛市中,基本不會有交易者在GMX上開空。由多頭主導的GMX會在一定程度上降低GLP回報,但這并不意味著流動性提供者會因此退出。GMX的機制缺陷在熊市中被掩蓋了,但所謂的GMX牛市死亡螺旋理論站不住腳。我在下面詳細分享我的分析,歡迎大家拍磚。我不在乎我是對還是錯。我只關心我是否應該在下一個牛市到來時繼續持有我的$GMX。什么是GMX

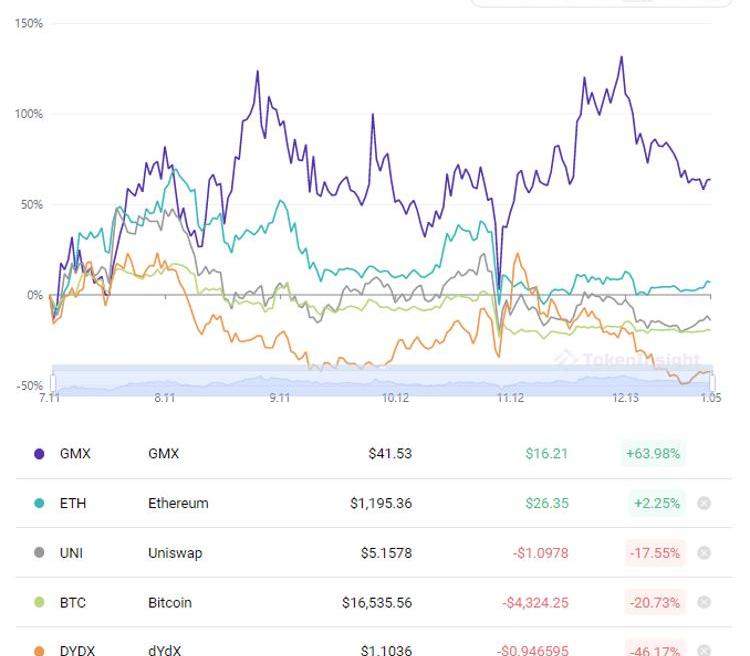

在過去的半年里,GMX的表現明顯優于市場,而像DYDX這樣的DeFi藍籌項目的價格則一落千丈。

GMX提供零滑點的現貨和保證金交易。GMX讓用戶與GLP池進行交易,這與傳統的Perp交易所不同。在傳統的Perp交易所中,用戶互為對手方。吹毛求疵的話,GMX不能算Perp交易所,但是其保證金交易的用戶體驗與Perp非常相似。GLP是GMX的資金池,其中約50%是穩定幣,另一半是加密貨幣,如$BTC和$ETH。GLP池是GMX上每筆交易的對手方。LP通過將資產存入GLP池為GMX提供流動性。作為回報,GLP持有者獲得GMX平臺產生的費用的70%。如果交易者虧錢,GLP持有者還會贏得額外的收益,反之亦然。

“以太坊”谷歌搜索量創歷史新高超越上輪牛市:1月8日消息,谷歌趨勢數據顯示,“以太坊”在谷歌上的搜索量已創歷史新高,且已經超越了上輪牛市。“以太坊”的上一次谷歌搜索熱度峰值是在2018年1月13日,當時ETH價格高點為1432.88美元。[2021/1/8 16:44:06]

真實收益率

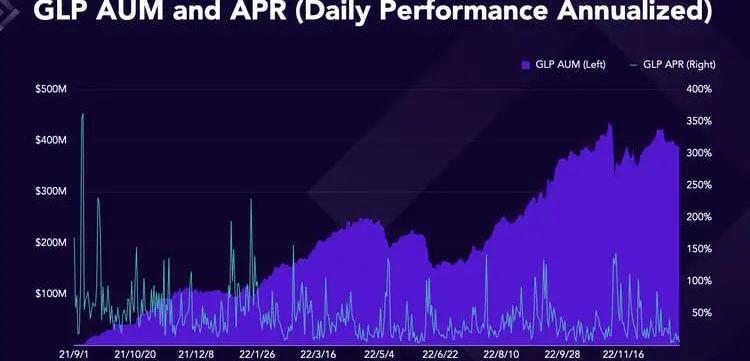

GMX在2022年迅速崛起,因為有關真實收益率的討論席卷了CryptoTwitter。Degens從高度通脹的Token轉向了像GLP這樣提供$ETH收益的Token。在2022年的大部分時間里,GMX的GLP持續實現了20%+的APR,這甚至在Terra最輝煌的日子里使Anchor相形見絀。盡管宏觀環境導致加密市場整體下行,但是GLP在保持極具競爭力的APR的同時,實現了逆勢增長。這里APR=每日費率/GLPAUM*365。

GLP的挑戰

GLP最大的挑戰是在牛市中保持競爭力,因為它的設計缺陷在熊市中體現得不太明顯。每一種設計都是權衡取舍。雖然GMX允許交易者以完全去中心化的方式執行零滑點交易,但GMX要求交易者向GLP支付借款費用,無論它們是多頭還是空頭。這與在真正的Perp交易所交易不同。在傳統Perp交易中,根據Perp價格和現貨價格之間的差異,總有一方交易者向持有相反頭寸的對手方支付資金費用。例如,當市場看漲,資金利率為正時,持有多頭頭寸的交易者向持有空頭頭寸的交易者支付資金費。在交易中,總是有一方收到資金費用以保持其頭寸。就像之前提到的,GMX不是Perp,它只是提供類似于Perp的交易體驗。DelphiDigital在他們的分析中簡短地提到了這一點,但沒有深究。在熊市中,交易者較為平均地分為多頭和空頭,真正的Perp交易所和GMX之間的差異不大。但在牛市中,交易者都會看多。真正的Perp交易所通過強迫多頭向空頭支付資金費來平衡這一偏差。然而,GMX上的空頭不僅收不到資金費,還必須支付借款費用。因此,在牛市期間,在GMX上做空的人腦子都瓦特了。在牛市中,GMX將全是多頭,這帶來兩個影響。首先,這使得GLP池的資本效率降低,因為由穩定幣組成的一半池子將毫無用處。交易者只會從GLP池中借出$BTC和$ETH進行多頭押注。這就像駕駛一架只有一側發動機在工作的飛機,你不會立即從天上掉下來,但你會變得不那么安全。其次,GLP將一直虧錢給交易者,因為他們將$BTC和$ETH的上漲潛力都出租給了交易者。GLP只能依靠平臺費用分紅來彌補損失。GLP回報的下降可能導致流動性提供者去其他地方尋找更高的回報率。牛市意味著他們可以很容易地找到龐氏幣,這些龐氏幣可以在狂歡結束前實現1,000,000%的年利率。GLP總額的下降導致交易者可以借入的資產減少。如果沒有足夠的流動性,交易者將只能轉向其他平臺。交易者減少導致平臺產生的費用減少,這進一步削減了GLP的回報,并引發死亡螺旋。GMX的牛市死亡螺旋

觀點:礦工拋售比特幣的壓力不能阻止牛市發展:據Cointelegraph 9月21日消息,歷史數據顯示,過去兩個月,比特幣礦工賣出了大量比特幣,使得加密貨幣市場拋售壓力增大。但CryptoQuant首席執行官Ki Young Ju表示,盡管市場面臨礦工拋售壓力,但這些壓力也不能阻止牛市發展。[2020/9/21]

GMX的牛市死亡螺旋由四個步驟組成:GMX上的交易者在牛市中只會做多。只做多將限制GLP的利用率并降低GLP回報。GLP回報下降將導致人們從GLP池中移除資產。更小的GLP池將意味著更少的交易者和更少的費用。

我將用數據來驗證其中的每個步驟。GMX上的交易者在牛市中只會做多

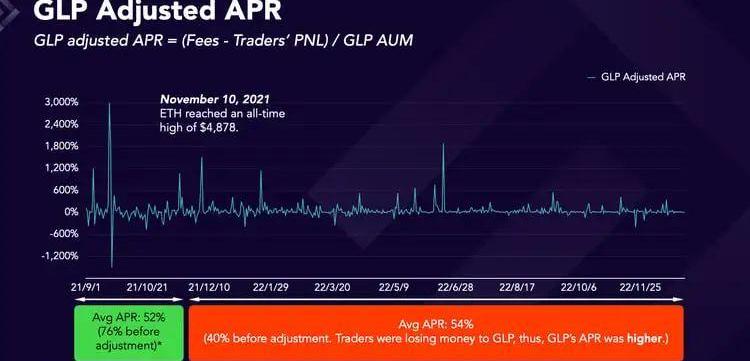

這是95%正確的。由于空頭頭寸可以在其他交易所獲得資金費用,但必須在GMX上支付借款費用,因此任何理性的交易者不會在牛市期間在GMX上做空。數據支持這一結論。GMX15個月的歷史可以分為兩個部分。第一階段從2021年9月1日到2021年11月10日,是一個短暫的牛市,ETH沖到了歷史高點。從2021年11月10日起的第二階段,是漫長而痛苦的熊市,ETH下跌了70%以上。盡管交易者在第二階段中做多和做空幾乎各占一半,但在第一階段,GMX95%的未平倉量都是多頭。歷史多半將在下一個牛市到來時重演。

比特幣鏈上速度超過600%,或即將迎來牛市:根據Arcane Research的最新報告,比特幣一直處于非常高的波動水平,這反過來影響了其交易量。根據7天的平均交易量,比特幣的交易量已再次下降,但仍高于2020年的平均水平。在大多數情況下,價格上漲加上交易量下降是一個看跌信號。然而,就比特幣而言,其交易量繼續高于平均水平的事實表明,比特幣仍有看漲勢頭。與幾周前的價格走勢相比,BTC未來幾天的表現可能要好得多。根據Bytetree提供的數據,比特幣的鏈上速度激增,這一發現進一步增強了比特幣的看漲情緒。自2019年8月以來,比特幣的網絡速度一直低于600%,過去一周,該速度終于超過了600%。這可能再次表明比特幣即將迎來牛市,從而使其能夠完全彌補3月12日價格暴跌期間所遭受的所有損失。(ambcrypto)[2020/3/28]

只做多將限制GLP的利用率并降低GLP回報

數據并不能證實或證偽這個說法,但它很可能是錯誤的。僅僅看GLP利用率和APR的話,GLP甚至在第一階段表現更好,只做多反而提升了利用率和APR。但這是一個不公平的比較。

公告 | 牛市平臺開啟十二星座映射計劃:據牛市官方公告,牛市平臺將于2020年1月16日12:00(GMT+8)開啟十二星座映射計劃,本次映射星座為天蝎座SCO、射手座SAG。平臺將于2020年1月16日12:00鎖定并快照用戶天蝎座SCO、射手座SAG資產余額,映射以1月16日12:00 URUS與星座幣的二級市場價格為兌換比例,映射預計于1月18日12:00前完成,快照完成后星座資產全部轉換為URUS。

為提升牛市URUS的價值,近期牛市平臺推出了“繁星節點二期”和“哈希合約”等創新型區塊鏈行業產品,而此次映射計劃將賦予URUS更多金融衍生品的使用場景。[2020/1/10]

不過,交易者是否賺錢與ETH的價格走勢密切相關。賭徒一定會輸錢給開賭場的。這在GMX15個月的歷史的大部分時間里都是如此,但并非全部。去年秋天,在$ETH上漲至歷史最高水平的過程中,交易者扭約200萬美元的虧損為約300萬美元的盈利,凈賺500萬美元。然而,隨著之后$ETH從4,878美元暴跌至1,200美元,GMX交易者揮霍了所有的盈利,還累積了超過4,000萬美元的凈虧損。

雖然樣本很小,但我們不得不承認,在牛市期間,GLP會一直虧錢給交易者。在那種情況下,GLP分得的費用是否足以彌補損失?我通過將交易者盈利加入平臺費用中來計算GLP的實際回報。

聲音 | MORECOIN研究院:持幣者近期不應對大型牛市抱有過多期望:據IMEOS報道,過去一周特朗普收獲大量資本,美元在未來的寬松概率大幅提升。比特幣作為高波動資產屬于大水漫蓋的山尖品種,持幣者近期不應對大型牛市抱有過多期望。[2019/7/1]

調整后的GLPAPR在牛市階段降低,在熊市階段升高,因為GLP的回報在牛市期間因交易員的盈利而減少,而在熊市期間因交易員的虧損而增加。交易者在熊市中既要上交手續費,還會一直虧錢給GLP。調整后的GLPAPR平均約為50%,這相當不錯。但這也是數據變得混亂的地方,因為第一個短暫的牛市階段恰逢GMX上線初期,當時的一切都是實驗性的,數據量也有限,因此結論不一定準確。GLP回報下降將導致人們從GLP池中移除資產

那么,當GLP回報率下降時,LP會逃離嗎?不完全是。在GMX發展的第一階段,也就是牛市中,GLP的AdjustedAPR經常為負值,但AUM卻持續增長。

如果說圖中能看出什么的話,似乎GLPAUM的減少會導致APR的增加。當餐桌上的GLP持有者減少時,剩下的每個人都會分得更大的蛋糕。這種動態平衡防止了發生銀行擠兌,有助于穩定GLP供應。更小的GLP池將意味著更少的交易者和更少的費用數據上也看不出更小的GLP池是否意味著更少的交易者和更少的費用。有太多的因素在起作用,因果關系并不明顯。GLP池的大幅減少都是由重大事件而不是APR的波動引發的,例如5月的Terra,6月的3AC和11月的FTX。這些事件都導致市場波動很大,交易者也最活躍。因此,GLPAUM的減少通常伴隨著費用的增加。上一節中提到的動態平衡因此被放大,剩余的GLP持有者已經可以獲得更大的份額,而且蛋糕也變得更大:重大的加密FUD→更多的GLP贖回以及更多的交易者和更高的費用→高GLPAPR→更多的GLP鑄造。

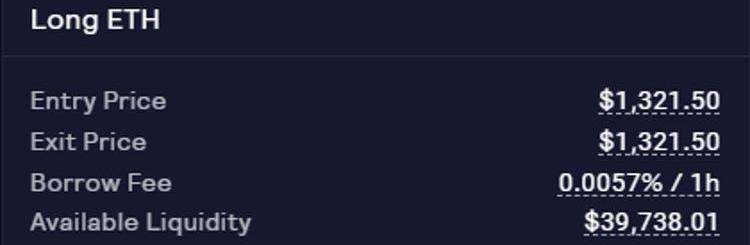

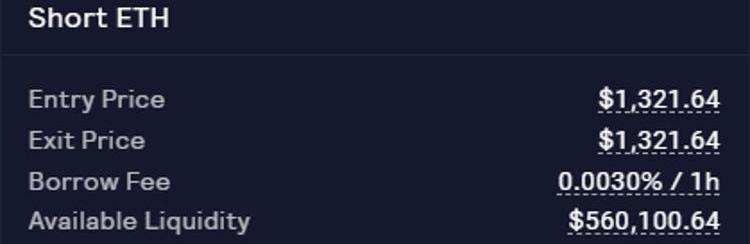

不過,流動性枯竭的風險始終存在。就在我撰寫本文時,GMX上$ETH的可用流動性降至不到4萬美元,因為當時出現了小牛市,每個交易者都急于從中獲利。這樣的時刻還會有更多,尤其是在長期的牛市期間。雖然很難預測屆時會發生什么,但基于過去的表現,GMX不太可能立刻崩潰。

來源:GMX

來源:GMX寫在最后

所謂的GMX牛市死亡螺旋站不住腳。即使所有交易者都在牛市中做多,GMX/GLP仍然是一個具有相當吸引力的印鈔機。GMX為GLP持有者分配的費用足以彌補交易者引發的損失。然而,多空失衡是真實存在的問題。GMX可以考慮采取措施來減輕這種影響。例如,GMX可以提高多頭頭寸的借款費用,并加入對空頭的資金費,以激勵交易者開設空頭頭寸。GMX還可以降低swap費用,以激勵用戶在GLP池中用BTC/ETH交換穩定幣。在牛市期間,GLP回報率的下降也會對依賴其GLP收益率的項目產生廣泛的影響,例如Umami、JonesDAO、RageTrade、GMD等。Twitter上的敘事是會影響市場情緒和價格的。GMX受益于真實收益率的敘事,也可能會受到其他敘事的傷害。成也蕭何,敗也蕭何。以下情況并非不可能發生:牛市中GMX多頭流動性收緊,交易者無法開設新頭寸,GLP持有者無法贖回,FUD在Twitter上發酵,市場開始相信輿論而不是事實。黑天鵝并不存在,直到冒險家在澳大利亞西部發現它們。

無論牛熊,無論新舊,項目在結合新領域或者新公鏈后總會催生出新的敘事,獲得更多關注,DeFi研究員LouisCooper近期介紹了一些AI+crypto、新上線L2、和創新敘事的項目.

1900/1/1 0:00:00“我們看到,ReadON率先使用了OpenAI的人工智能聊天AI原型ChatGPT,為用戶提供了一種全新的交互方式.

1900/1/1 0:00:00熊市漫漫,熱點分散。在缺乏明確投資機會的當下,本著“寧可錯付gas,不能放過大毛”的原則,我將視線與精力投向了優質項目交互,說不定還能提前發現下一價值標的,是吧.

1900/1/1 0:00:00區塊鏈預言機的安全性對于Web3來說至關重要,安全的預言機催生出了一系列豐富的去中心化應用,大幅降低了對手方風險并實現了流暢的價值交換.

1900/1/1 0:00:00Aptos生態長期資助計劃AptosGrantDAO第一輪資助已于本月圓滿結束。此輪資助吸引了137個申請項目,共通過二次方算法資助了10.241.8APT,38,862個社區voters參與此.

1900/1/1 0:00:00原文來源:@defi_mochi原文編譯:Crush,Biteye核心貢獻者隨著以太坊上海升級的到來以及代幣和LSD的突然增加,2023年的一個明顯的敘事就是以太坊二層.

1900/1/1 0:00:00