BTC/HKD-0.76%

BTC/HKD-0.76% ETH/HKD-2.78%

ETH/HKD-2.78% LTC/HKD-2.25%

LTC/HKD-2.25% ADA/HKD-1.7%

ADA/HKD-1.7% SOL/HKD-2.95%

SOL/HKD-2.95% XRP/HKD-3.66%

XRP/HKD-3.66%原文作者:SCapital相關閱讀:

一文詳解去中心化穩定幣的現狀與未來引言:上篇著重介紹了圍繞加密資產ETH作為核心抵押品超額質押來生成三種去中心化穩定幣。而此篇將要介紹的幾個協議相較于上篇更為復雜,雖然基本機制大致相同,但抵押品的種類延伸到了計息資產,協議原生代幣,以及長尾資產。同時穩定幣被賦予了更多功能,也有更加細分的使用場景。Synthetix’USD

Synthetix是一個建立在以太坊和L2Optimism上的去中心化的合成資產發行協議。這些合成資產由Synthetix代幣抵押,該代幣在合約中被鎖定后可以發行合成資產。Syntheticassets

合成資產是一種金融衍生產品,可讓用戶在不持有實際資產的情況下獲得與持有該金融資產相同的收益情況。例如sETH,也就是合成的ETH,用戶無需實際持有ETH,但同樣也可以獲得ETH升值帶來的收益。DynamicSharedDebtPooling

動態共擔債務池是Synthetix設計的核心亮點,這種集合抵押品模式允許用戶直接用智能合約進行Synths之間的Swap,避免了對交易對手方的需求。相比傳統的AMM機制,有效解決了DEX的流動性和滑點問題。相比其他DeFi借貸協議最大的不同在于,動態共擔債務池子里的是集體債務,而不是個人債務。“InfiniteLiquidity”&0Slippage

合成資產之間的交易,例如將sETH兌換為sBTC,既非通過訂單簿交易,也沒有通過傳統的AMM流動性池,而是在統一的債務池內將代表不同資產的債務進行了互換。合成資產按照由Chainlink提供的預言機價格交易。由于Synths之間的交易是一種債務的轉換,因此可以交易的總可用流動性是債務池的總金額,交易價格直接根據預言機價格報價。無論下多大的訂單,都不會影響報價,報價即實際成交價格,沒有點差或價格影響。并且只要有足夠數量的sUSD就可以換任何數量的Synths,避免了流動性問題,這也很好解釋了為什么Synthetix稱自己為“無限流動性”和0滑點Synthetix目前支持合成法幣、加密貨幣,外匯和大宗商品等。系統根據用戶的貢獻,將產生于Synthetix.Exchange交易所中的交易費用按比例付給參與鎖定SNX發行合成資產的持幣者,從而鼓勵用戶持有鎖定SNX。因此SNX的價值來源于使用Synthetix平臺的權利,和其產生的合成資產交易費。BasicMechanism

A股收盤:深證區塊鏈50指數下跌3.47%:金色財經消息,A股收盤,上證指數報3197.9點,收盤下跌1.31%,深證成指報11058.63點,收盤下跌2.18%,深證區塊鏈50指數報3419.28點,收盤下跌3.47%。區塊鏈板塊收盤下跌3.27%,數字貨幣板塊收盤下跌3.46%。[2023/6/21 21:51:57]

用戶通過鎖定SNX來鑄造sUSD,每個sUSD代幣會跟蹤美元的價格,是Synthetix的底層資產,鑄造出來的sUSD為用戶和整個系統的負債,要退出系統,必須通過銷毀sUSD來償還該債務。抵押的SNX將被鎖定為7天,如果C-Ratio(質押比率)低于160%,則被合約標記,用戶必須將其提高到400%,否則將面臨處罰。系統會給出12個小時的緩沖時間,用戶可以選擇補充抵押品SNX,或者歸還sUSD債務來提高質押比率到400%以上,否則將會有20%LiquidationPenalty。SNX只能鑄造出sUSD,如果要交易其他資產則需要在合成資產池子里通過sUSD來購買sETH,sBTC。做空則開inverse頭寸,如iBTC,iETH,etc。Synthetix目前也正在嘗試將ETH作為抵押品的替代形式,這意味著交易者可以用ETH借sUSD或sETH,并立即開始交易,而不需要SNX。質押以太坊要求質押比率為130%,并產生以ETH計價的債務。由于用戶以借貸的形式并不會直接參與系統的“債務池”。因此在此模型中,以太坊持有者不為債務池承擔任何風險,但他們也不會獲得任何費用或報酬,同時還需要承擔借貸過程中產生的利息費用。BenefitofholdingSNX

SNX持有人被鼓勵以多種方式持有SNX和鑄造Synths。首先,交易獎勵。每當有人將一種Synth交換為另一種Synth時,會生成交易獎勵。每筆交易產生的交易費,都會被存到費用池中。SNX抵押人每周可以按比例申領費用池中的SNX作為交易獎勵。該費用在10-100bps之間,會在Synthetix.Exchange上交易時顯示。但需要注意的是,如果在此期間質押率低于400%則無法Claim獎勵。第二,新增代幣獎勵。協議的通脹政策會激勵SNX質押人。從2019年3月到2023年8月,SNX的總供應量將從100,000,000增加到260,263,816,從2019年12月開始,每周的通脹衰減率為1.25%。從2023年9月開始,永久性的將通脹率設定為每年2.5%增長。這些新增的SNX會按比例每周分配給滿足條件的SNX質押人。KeyplayersintheSynthetixsystem

DWF Labs 負責人:將山寨幣轉入交易所是為了進行托管:6月12日消息,DWF Labs負責人Andrei Grachev發推稱,將部分山寨幣轉入交易所是為了將部分鏈上資產交由交易所進行托管,并非為了出售或代幣流動性。此前,Lookonchain發推稱DWF Labs向幣安、OKX、KuCoin等交易所轉入了價值超150萬枚美元的山寨幣。[2023/6/12 21:31:53]

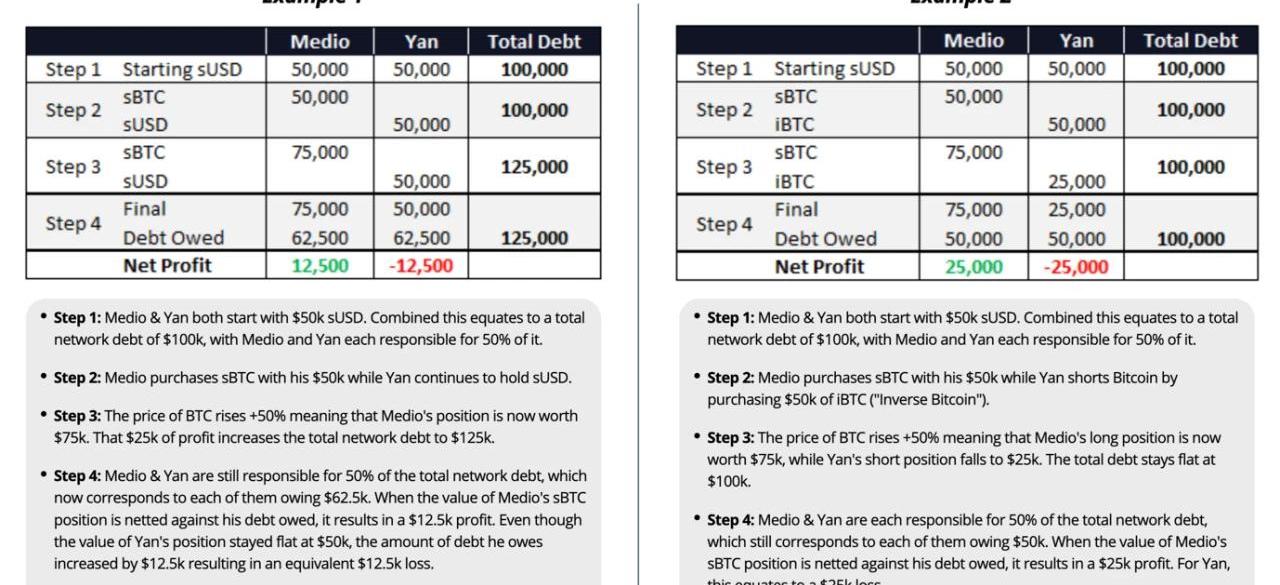

質押人,債務人和交易對手SNX質押人創建Synths時會產生“債務”。根據網絡中Synths的匯率和供應,該債務可以獨立于其原始鑄造價值而增加或減少。例如,如果系統中100%的Synths都是合成比特幣,當sBTC價格減半時,則系統中的債務會減半,而每個抵押人的債務也將減半。這意味著,在另一種情況下,當系統中只有一半的Synths是sBTC,而BTC的價格翻了一番,系統的總債務將增加四分之一。這意味著所有SNX質押人就成為了所有Synth交易者的交易對手;質押人承擔系統中全部的債務風險。但風險與收益是共存的,每一筆在Synthetix的合成資產的交易,質押人都會按比例獲取系統產生的交易獎勵分成。這里需要解釋的是,用戶通過StakingSNX從而獲得的sUSD并不是個人債務,而是集體債務,這也是Synthetix與其他借貸協議最大的不同點。換句話說,用戶通過超額質押鑄造出來的sUSD會按照比例計入池子里的總體債務,盡管用戶不進行任何操作,最后需要償還的債務會根據池子里交易對方的行為增加或減少。為了更好的理解這個機制,我們采用官網給的一個例子來分析。

Example1Step1:Medio和Yan的初始投資金額均為5萬美元,網絡的總債務加起來等于10萬美元。其中Medio和Yan分別承擔了其中的50%。Step2:Medio用他的5萬美元購買了sBTC,而Yan則繼續持有sUSD。Step3:BTC的價格上漲了50%,這意味著Medio的持倉價值變為7.5萬美元,其中2.5萬美元的利潤讓網絡的總債務達到了12.5萬美元。Step4:Medio和Yan仍然各承擔網絡總債務的50%,即每人6.25萬美元。當Medio的sBTC的價值減去他的債務,可獲利1.25萬美元;即使Yan的倉位價值為5萬美元,但他的債務增加了1.25萬美元,即為1.25萬美元的損失。上述行為,盡管Yan沒有進行任何操作,但由于Medio的操作讓網絡的總債務達到了12.5萬美元,提高了Yan的債務風險敞口,因此白白承擔了1.25萬美元的損失。HedgingStrategy由上述示例我們可以看出,作為質押人,可能存在“別人賺錢我虧錢”的風險,一般來說,質押人需要根據債務池做好倉位管理和對沖。

以太坊Layer2總鎖倉量回落至90億美元,7日跌幅3.53%:5月8日消息,據L2BEAT數據顯示,當前以太坊Layer2總鎖倉量回落至90億美元,7日跌幅3.53%。其中,鎖倉量前五分別為:Arbitrum One(60億美元,7日跌幅3.25%);Optimism(17.8億美元,7日跌幅5.81%);dYdX(3.54億美元,7日漲幅4.06%);zkSync Era?(2.46億美元,7日跌幅5.92%);Metis Andromeda(1.23億美元,7日漲幅2.13%)。[2023/5/8 14:49:17]

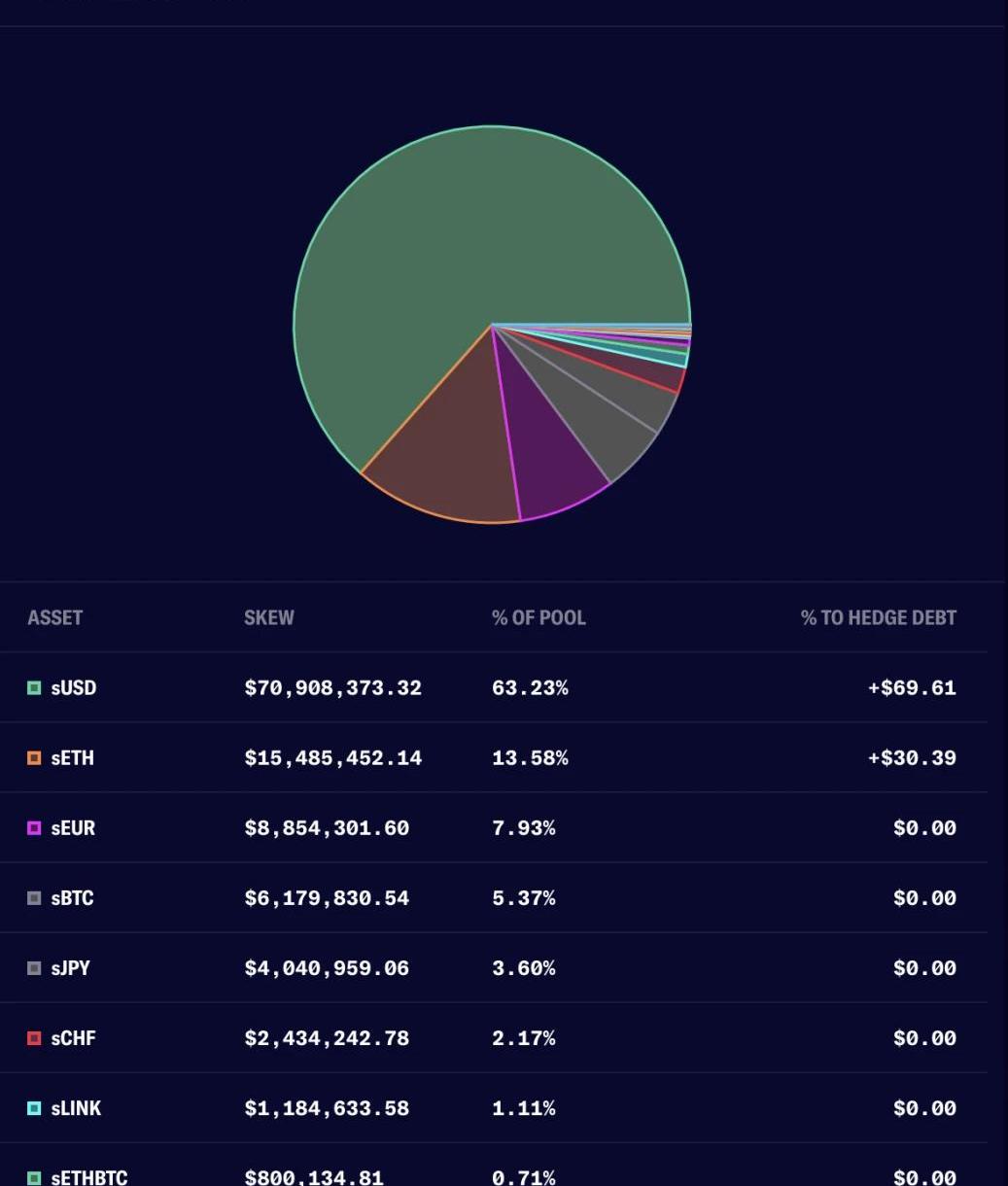

由上圖可見,當前sUSD和sETH的對沖債務比例為7/3開,因此質押人需要保持頭寸有70%的sUSD和30%sETH來規避掉池子債務比率上升時的風險。但是缺點在于對沖債務比率會隨時波動,在一方面會限制用戶交易策略,在另一方面用戶也會由于不能及時調整比例而面臨一定的風險敞口。因此Synthetix設計了一種動態追蹤指數dSNX可以實時根據債務池比例的變化而波動,以此來達到對沖的效果。

SynthStabilityMechanism

有三種方法來保持Synth的掛鉤:套利:SNX質押人通過鑄造Synths創造了債務,因此,如果掛鉤匯率下跌,他們現在可以通過將sUSD低于面值買回并燃燒以減少債務來獲利,因為Synthetix系統始終將1sUSD的價值定為1美元。如果掛鉤匯率上漲,用戶可以去CurvesUSD池子套利換取其他穩定幣。Uniswap上的sETH流動資金池:每周會有一部分SNX作為對Uniswap上提供sETH/ETH流動資金的獎勵。這激勵了流動性提供者在Uniswap上共同創建流動性池,從而使交易者能夠購買sETH來開始交易或出售sETH獲利。SNX拍賣:Synthetix當前正在使用Gnosis的dFusion協議嘗試一種新機制,拍賣打折的SNX以換取ETH,然后將其用于購買價格低于掛鉤的Synths。Challenges

數據:Optimism上AMM協議Velodrome TVL突破1億美元:1月20日消息,據Defillama數據顯示,Optimism 上 AMM 協議 Velodrome TVL 達 1.01 億美元,創下自 2022 年 8 月份以來的新高。[2023/1/20 11:23:50]

除了在Synthetix系統內用于Synths之間的交易,以及部分協議的挖礦外,sUSD缺少更多的應用場景。所以當DeFi熱潮過去,Synthetix自身生態萎縮,以及挖礦需求的減少,SNX陷入了幣價下跌的負循環,同樣波及了sUSD的市值。相比于其他的借貸協議,Synthetix的高質押率讓用戶的鑄幣成本很高,究其原因在于協議采用原生代幣SNX作為抵押品,如果抵押率過低在危機時刻容易出現死亡螺旋。Synthetix協議機制太過于復雜顯然并不適用于新手,SNX質押人需要根據債務池及時做好倉位管理,否則就會面臨債務增加的風險。對于Synths交易者而言,本質上是在交易債務,收益和風險相對太說并不可控。Outlook

加密衍生品賽道成長空間巨大,隨著未來融入更多的DEX,拓展到更多資產,搭建在已有協議上的項目愈發成熟,相信Synthetix會有更多的使用場景和敘事空間。單純從用戶的角度來看,最大的好處莫過于不需要通過多種渠道投資底層資產,只需要通過鑄造sUSD購買其他合成資產及可,會更加節省時間且交易0滑點。ibTKNs-CollateralizedStablecoin

Abracadabra.Money

Abracadabra.Money是一個建立在多鏈上的借貸平臺。借貸機制類似于MakerDao,但不同在于協議主要使用計息代幣作為抵押,借入一個與美元掛鉤的去中心化穩定幣。值得一提的是,由于協議支持多鏈里面的多種資產作為抵押品,意味著鑄造出來的MIM背后抵押物多是流動性較差的長尾資產。因此,MIM多鏈多資產的侵略性擴張可謂是一把雙刃劍,在牛市流動性充沛的情況下,協議取得了空前的成功。但在熊市流動性枯竭的場景下,支持更多的幣種作為抵押,邏輯上來說更有可能發生清算造成的虧空導致幣價脫錨。BasicMechanism

鑄造MIM的魅力在于能夠釋放以前的非流動性資產,特別是以前閑置的計息資產,包括一系列yvUSDC或aDAI等代幣。最重要的是,即使在MIM被借入時,用戶的基礎抵押品仍然能產生收益。StabilityMechanism

“Bitcoin Bank America”商標已向美國專利商標局備案:金色財經報道,美國專利商標局的注冊商標代理人Mike Kondoudis周二透露,有人已向美國專利商標局申請了“美國比特幣銀行”的商標。該商標用于美國的加密交換服務。Mike Kondoudis認為美國銀行可能會對最近的申請產生商標糾紛。該注冊可能與美國銀行未來提供加密服務的計劃相沖突。

根據美國專利商標局的數據,該商標的注冊日期為12月27日,申請提交日期為1月3日。同時還顯示,除“Bitcoin Bank”商標外,并未主張該名稱的專有使用權。

美國銀行還申請了與區塊鏈和加密服務相關的專利。事實上,美國銀行多年來一直在研究加密貨幣,并為基于加密的電匯、加密交換系統和數字貨幣錢包申請了專利。[2023/1/4 9:50:40]

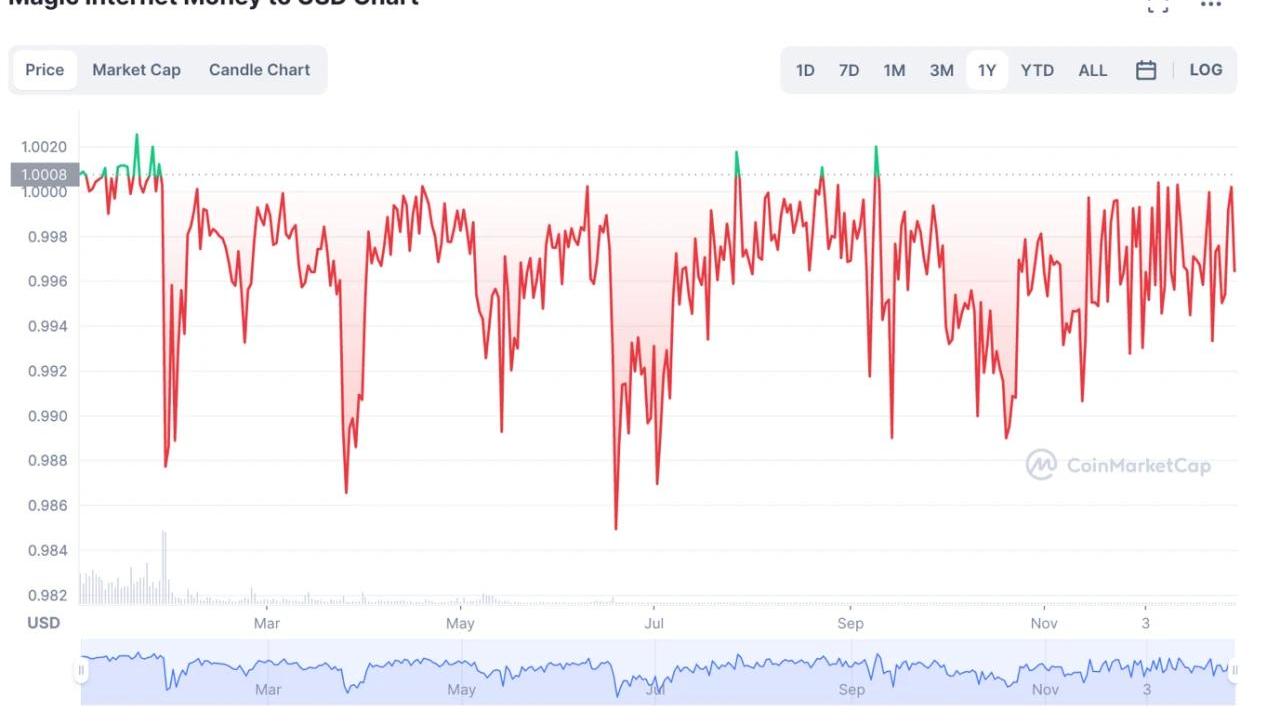

MIM的穩定機制主要依靠套利,可以通過以下幾種方式發生。持有MIM債務的用戶可能注意到MIM在某些市場上的交易價格低于1美元,并決定以這個折扣價購買一些MIM來償還他們的一些債務。這種購買MIM的行為,會產生價格上漲的效果。持有Vault的用戶可能注意到MIM在某個市場上的交易價格高于1美元,并決定開立頭寸,出售借來的MIM以用于其他地方。這種出售MIM的行為,會有價格下降的效果。持有其他加密貨幣的用戶可能會看到MIM在上述兩個市場上的交易情況不同,并決定在一個價格低于1美元的市場上買入MIM,在另一個價格在1美元或以上的市場上賣出實現套利。我們可以看到MIM并沒有切實有效的硬掛鉤機制來維持幣價,僅僅依靠套利的方式會導致MIM相較于其他去中心化穩定幣如DAI在二級市場會有更大的波動性。

Liquidation

MIM代幣是一個非算法的、有抵押物支持的穩定幣。這意味著每個MIM應該有超過1美元的抵押品支持。抵押品的價值將隨著市場的變化而波動,因此,像大多數其他DeFi借貸協議一樣,Abracadabra使用清算來確保MIM保持超額抵押。清算過程發生在當頭寸的抵押品價值不能適當覆蓋頭寸的借貸金額。每個Vaults都會有不同的清算閾值,這是由最大抵押品比率定義的。那么一旦抵押債務頭寸達到該清算閾值,它就有資格進行清算,任何人都可以用部分抵押品來償還頭寸。不過Abracadabra的最大的問題就是在于抵押品大多是長尾資產,如果發生大規模清算則會導致池子里瞬間流動性枯竭,MIM最終脫鉤一美元,FTX的流動性危機就很好的印證了這一點。根據MIM的抵押情況來看,當時FTT是支持MIM的最大抵押品,占鎖在AbracadabraTVL中總量的33%,在受到FTT價值大跌的影響下,MIM在11月8日亞洲早盤時段短暫跌至0.9520美元,創下了自5月Terra崩盤以來的最低點。此外我們還需關注的一個點在于Curve的MIM流動池,當時MIM池子的傾斜情況也已相當嚴重,MIM占比超過了96%,這意味著一旦MIM出現劇烈脫錨,池內可供用戶出逃的潛在儲備資產僅剩不到400萬美元。

雖然在此次事件之后,MIM迅速回歸一美元附近,FTX的風險得到釋放,但抵押品流動性是協議一直以來的痛點所在。AlchemixFinance

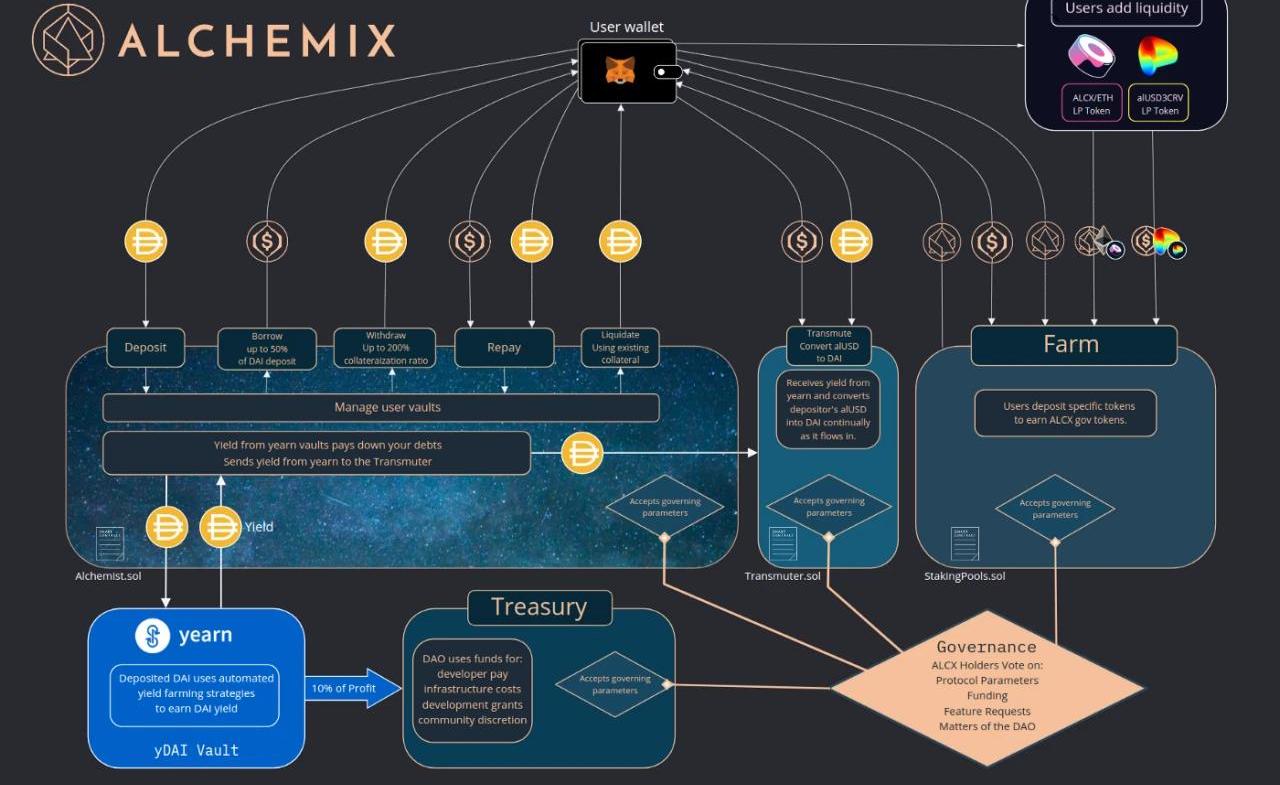

AlchemixFinance類似于Abracadabra,也是通過將計息資產存入來鑄造出協議原生的去中心化穩定幣alUSD,本質上解鎖了計息資產的信用價值。抵押的生息資產通過創造合成資產代幣alUSD幫助用戶提前獲取未來存款收益,隨著時間的推移,利用收益逐步償還本金。這兩個項目的本質,都是利用了生息資產這一特殊的資產類別。但是這兩個協議從定位上是有所不同的,Alchemix并沒有將自己稱為「穩定幣協議」,而是「未來收益的代幣化協議」,以及「自償性貸款」,而Abracadabra更專注于創造出一種穩定幣。所以本質上講,Alchemix讓用戶可以用100%的本金在其他DeFi協議上進行YieldFarming,同時又可以貸出部分錢進行其他投資,為自己的收益加杠桿。與其他穩定幣協議與眾不同的點在于,Alchemix非常靈活,合約中的債務沒有最短鎖定時間和到期時間,不會被清算,可以隨時用alUSD或DAI償還債務以退出頭寸。BasicMechanism

全自動還款債券在一般的DeFi借貸協議中,比如Compound和AAVE,用戶存入抵押資產,借出對應抵押率的其它資產。Alchemix將底層資產聚焦到用于YieldFarming的生息債券上來。具體來說,是使用生息債券作為抵押資產,整合持續生息的收益來對沖借款債務,這就是Alchemix的全自動還款債券。將債券作為借債抵押資產來釋放流動性,又集成債券生息的現金流來隨著時間彌補債務敞口,降低整體杠桿率。例如用戶可以將DAI存入yearn持續生息,并生成yvDAI,再將yvDAI存入Alchemist。將yvDAI作為抵押資產從Alchemix可以借出最多50%資產等值的alUSD進入流通。貸款將有一個絕對的最低200%的抵押率。這意味著用戶每存入2個DAI,就可以借到最多1個alUSD。yvDAI在Yearn中所生息產生的現金流回補借款敞口,贖回本金。每次收獲時,用戶的賬戶將按比例計入收獲的份額,從而減少用戶的債務。如果已經存入DAI,但沒有借入alUSD,收獲將增加alUSD借款限額。在任何時候,用戶可以償還他們的任何部分或全部債務,以解鎖他們的抵押品。alUSD債務可以用alUSD或DAI、USDC和USDT償還。用alUSD償還債務也是一種價格恢復機制,因為當alUSD價格低于1美元時,用戶可以從DEX購買,以折扣價償還債務。不僅如此,用戶還可以將部分或全部抵押品變現。合約將使用yvDAI中的DAI來償還alUSD債務,可以實現抵押品直接來償還債務。從本質上講,Alchemist為用戶的未來收益提供了一個靈活的信貸額度。用戶可以隨時進入和退出,不需要承諾長期鎖定。用戶的抵押品永遠不會被清算,因為他們的債務只會下降。

StabilityMechanism

在協議本身中,有多個治理最小化的掛鉤機制從alUSD到DAI的轉換:Yearnvault獲取的收益會定期收集并存入TransmutationPool。每次收益被送入TransmutationPool都會按比例分配給所有押在其中的alUSD。當用戶在TransmutationPool中認領他們的DAI時,同等數量的alUSD將被燒掉。提供alUSD-3CRV流動性的獎勵:通過控制CRV和CVX的投票,用CRV獎勵在Curve中提供alUSD-3CRV的流動性。這為alUSD增加了深度的流動性,同時因為減少了增發通脹對ALCX代幣價格的影響。用戶存款的早期結算:債務可以在任何時候用DAI和alUSD來償還。例如,Bob在系統中有1000DAI的債務,他看到alUSD很便宜,為0.9DAI。Bob可以在市場上以折扣價買下1000個alUSD,用alUSD償還他的債務,協議總是把alUSD視為與DAI等值,這樣做可以為Bob實現套利來減輕債務,同時這樣的硬掛鉤機制有助于alUSD錨定在一美元。相反的情況也是如此。如果alUSD超過了掛鉤,Bob可以用DAI來償還他的alUSD,以此來減輕債務。關于SCapital

SCapital是一支抗周期的全方位區塊鏈投資基金,業務涵蓋比特幣挖礦、一級市場風險投資,并深度參與基于市場/行業分析的二級市場去中心化金融活動。

23年伊始流動性質押敘事再起,$LDO價格短短數日內暴漲四成,Lido的TVL也再次位列第一。本人參與經營Lido中文社區已有些時日,特撰寫本文,旨在以翔實的數據和案例回答以下幾個核心問題:什么.

1900/1/1 0:00:00據金融指數公司T3Index數據顯示,BitVol指數于2023年1月1日跌至49.67,創自2019年4月以來新低.

1900/1/1 0:00:00近期圈內討論較多的一個項目是TON,該項目因背靠Telegram而更引人注目,TON能否利用Telegram的5.5億多用戶作為踏板成為「熊市之光」,還是高開低走.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成核心觀點:我們預計數字資產選擇將根據可持續代幣經濟學、各自生態系統的成熟度以及相對市場流動性等因素,轉向更高質量的生態,例如比特幣以及以太坊.

1900/1/1 0:00:002022年,加密行業牛市結束,寒冬來臨。在這一年中,主流資產都迎來了一次又一次的腰斬,DeFi、NFT、GameFi,沒有一個賽道可以獨善其身,FTX、3AC、Voyager、BlockFi、T.

1900/1/1 0:00:0012月30日,以太坊聯合創始人“V神”VitalikButerin在社交媒體發文稱:“一些聰明的人告訴我,Solana是一個認真且聰明的開發社區,現在那些可怕、投機取巧的人已經被洗掉了.

1900/1/1 0:00:00