BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+0.56%

ADA/HKD+0.56% SOL/HKD-0.17%

SOL/HKD-0.17% XRP/HKD+0.61%

XRP/HKD+0.61%

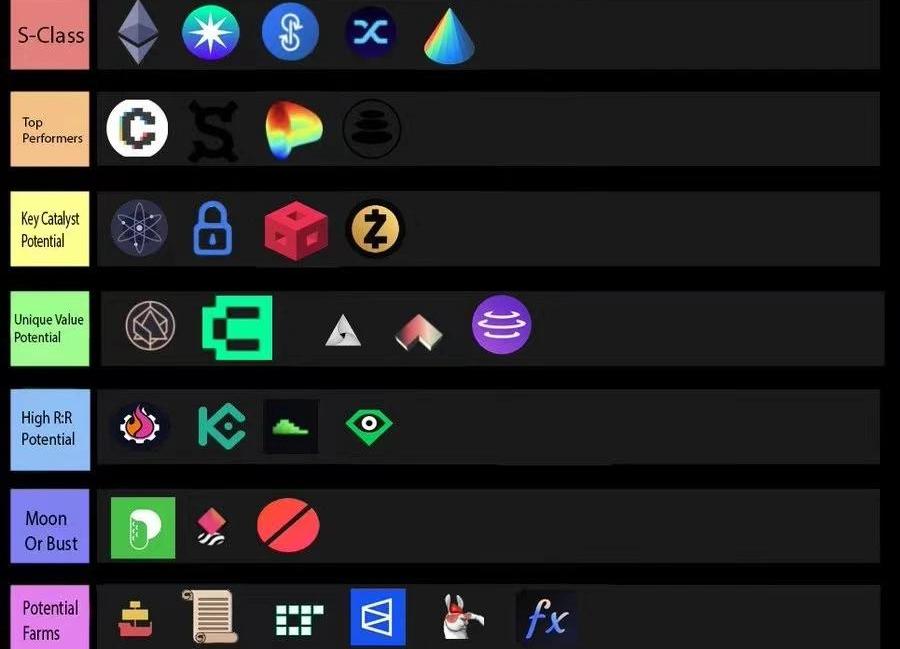

一年一度的Crypto“掃貨”清單又來了。在每次市場大幅下跌時,你沒有時間研究單個資產,那么你可能會錯過一個絕佳的買入機會。作為一個長期投資者,我預計有可能出現大幅下跌,導致我將不得已繼續Hold下去。我預計一些資產將歸零,所以我將根據情況的變化及時調整購買清單。每一份Crypto購物清單都是從建立主題和購買計劃開始的。主題是在未來3-5年推動市場的催化劑,購買計劃是指購買每種資產的規模,以及在什么條件下購買。每年我都會分享我的購物清單,并討論我認為可以推動清單上資產增長的催化劑。本購買清單都是基于個人的情況、風險承受能力和時間規劃。注意:購物清單僅供參考,不應該過分集中于少數資產,或者一次入手所有的資產。你的購物清單應該是你相信的資產。購物清單也不是一成不變的。需要每個月重新評估,把購買清單放在全球宏觀、不斷變化的行業事件和新發展的背景下考慮。在投資領域,保持不變無異于自取滅亡,DYOR。先給大家看張表,感受下Crypto在2022年的凄慘:

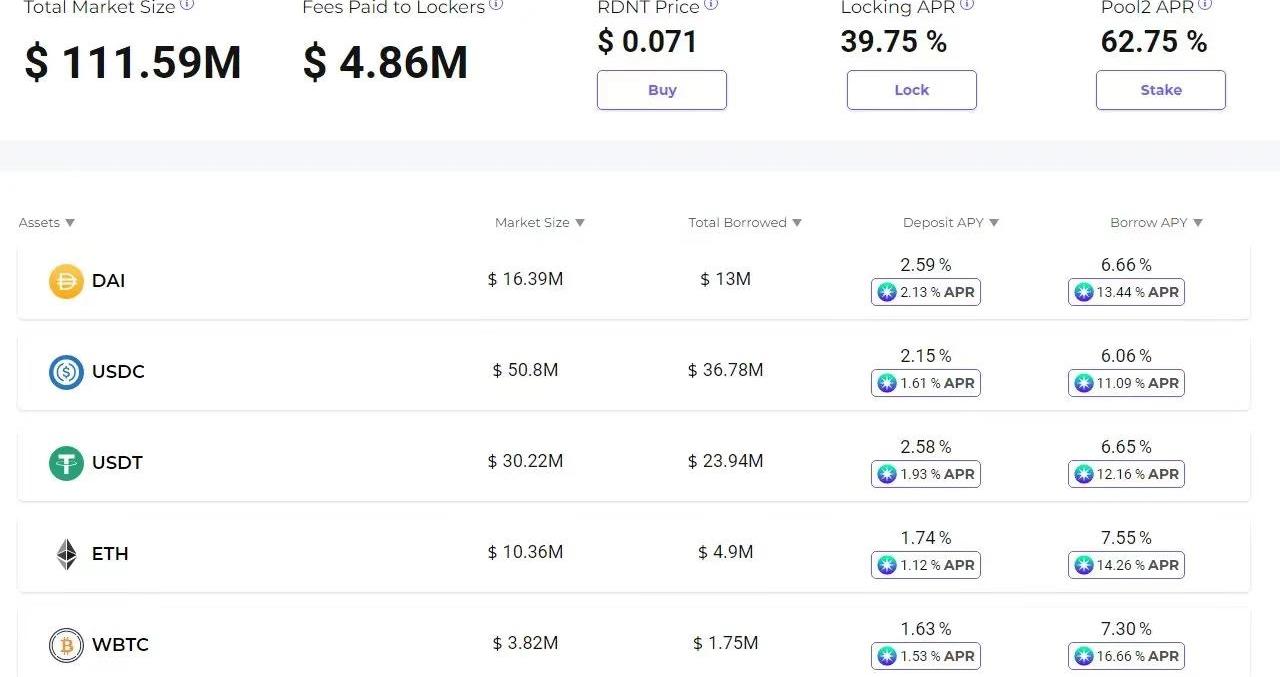

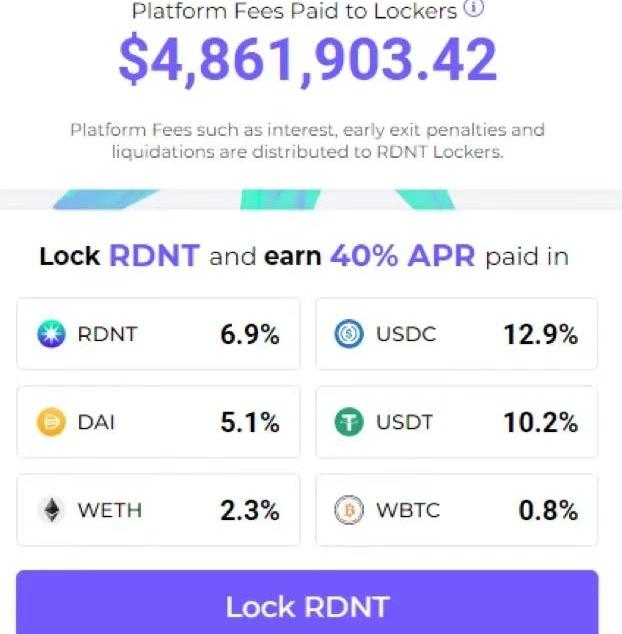

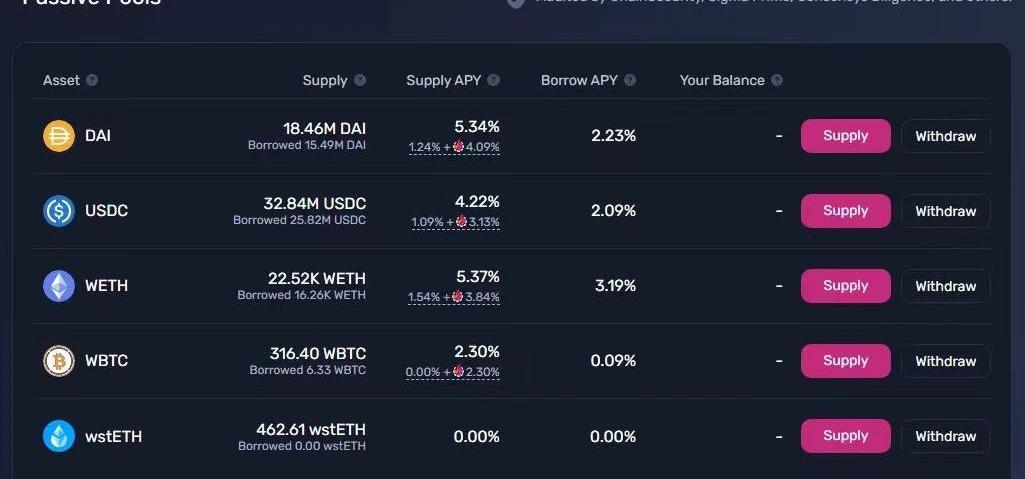

注意:1.我擁有這些資產中的大部分,如果我對這些資產沒有足夠的信心,它就不會出現在我的清單上。2.如果人們直接效仿,我肯定會重新平衡一些頭寸,但我認為這些都是“長期贏家”。總結:1.實際外部收入仍然是最重要的因素。2.但是,資產如此低迷,導致一些“增長”風格的代幣面臨困境。3.專注于真正的收益“催化劑”,新穎的基礎設施和用戶體驗。實際收入是指項目外部用戶使用并產生收入的項目,特別是在沒有持續排放激勵措施支持的情況下,這最終會導致用戶成本。另一個重要的亮點是用戶體驗。不僅是設計,還有任何讓用戶使用區塊鏈技術的過程變得簡單的工具。就像網絡瀏覽器或搜索引擎使互聯網易于使用一樣,我們需要使加密易于使用的工具。這些可以是跨鏈橋,多鏈應用程序,自動化工具,智能錢包等。任何能讓分散的流動性復雜系統更容易使用或建立的東西。1.以太坊以太坊不需要任何理由才能躋身榜首。它擁有最多的用戶,在使用時會產生通貨緊縮,并且有十幾個即將推出的擴展解決方案。我認為長期投資ETH就像在互聯網泡沫破滅后買下互聯網基礎設施一樣。整個行業的一切都在痛苦中,長期來看可能會被過度吹捧,但這并不意味著它沒有用處。我個人認為,總有一天以太坊區塊鏈將成為一個無處不在的數據層,看好以太坊將是參與者實現財富自由的難得機會。2.RadiantCapitalRadiantCapital是這個周期中我最興奮的新項目之一。它采用現有的貨幣市場模式,在本地構建跨鏈模式,使其完全由社區運營。RadiantCapital首先在Arbitrum上推出,它建立在LayerZero上,這將允許它擁有原生的跨鏈市場。用戶將能夠在一個網絡上存入質押品,并在另一個網絡中無縫借貸。

在Arbitrum上質押你的本地代幣,并在Polygon上借貸從而進入下一個farm。使用你的OP代幣作為質押品,借入USDC用于主網farming。用戶將能夠跨市場借款、結算和支付費用。該團隊完全是白手起家,沒有VC融資或種子輪,與Aave或Compound向開發者收取費用不同,Radiant的協議將所有費用都獎勵給質押者。這意味著質押者獲得了良好的年均收益,但這并非全部來自稀釋代幣,而是來自真實用例,并以實際有價值的資產支付,其中大部分以USDC的形式支付。

就估值而言,RDNT目前的估值僅為200萬美元,FDV為7000萬美元,但隨著時間的推移,FDV的大部分支付給了質押者者,稀釋程度實際上并不等同。考慮到Compound的市值為3.65億美元,Aave為12億美元,這里有很大的增長空間。但是更重要的是,即使Aave和Compound是多鏈的,但他們的流動性是“分裂”的。

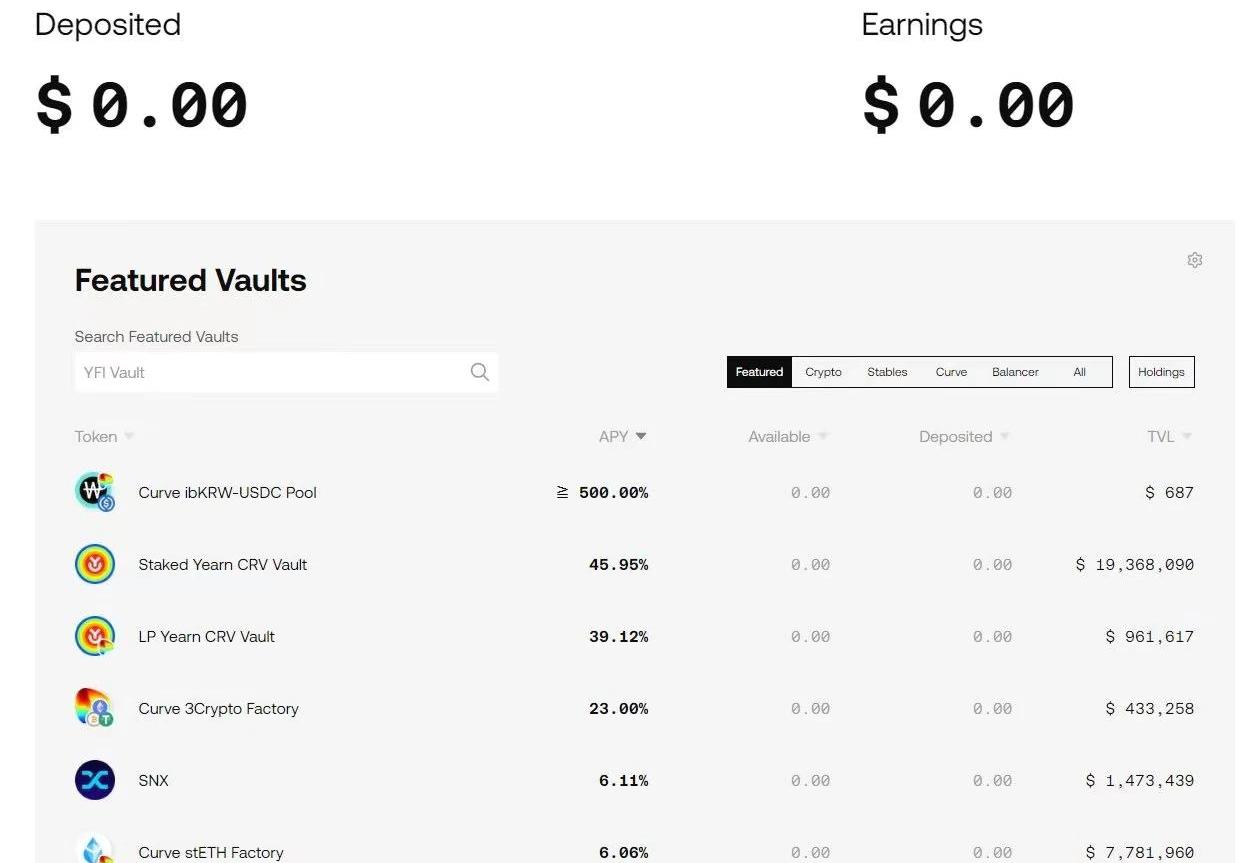

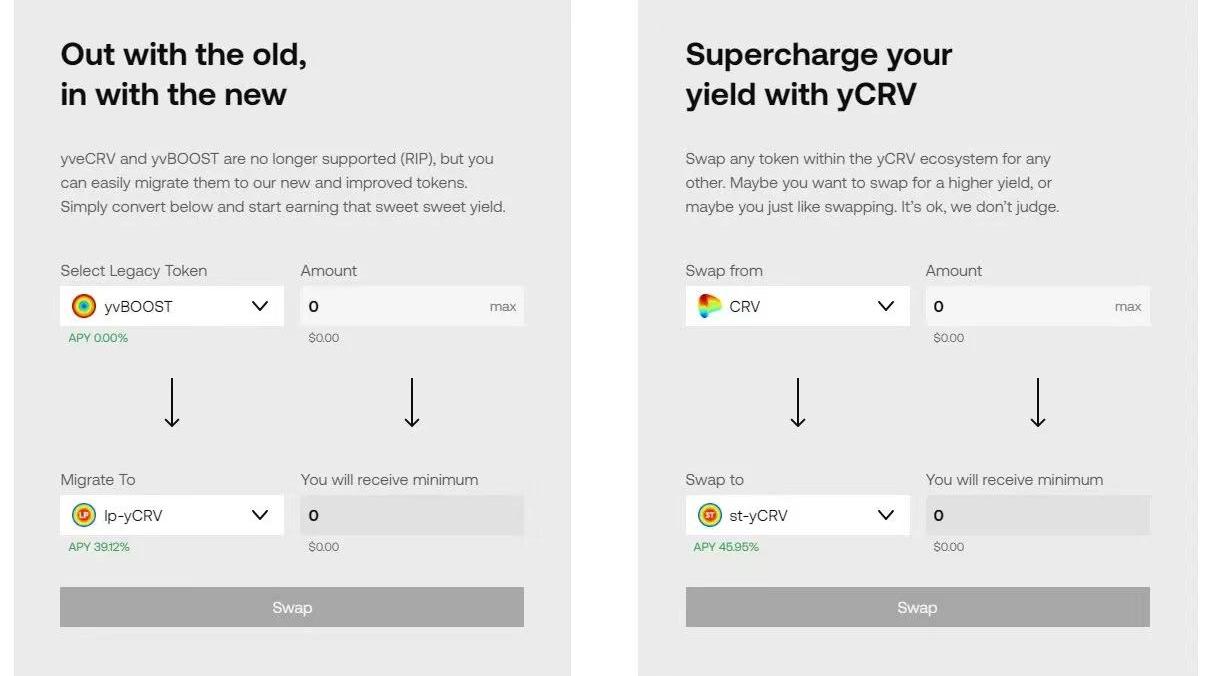

雖然Aave希望在其V3中推出一個名為Portal的跨鏈功能,但還沒有上線,并且會受到Aave結構的限制。然而,Radiant從一開始就在考慮跨鏈設計。我認為,無論哪個團隊能夠在跨鏈貸款領域占據強大的市場份額,都很容易獲得50億美元以上的機會,而Radiant的開局很好。這個市場一直很難進入,如果他們能成功,回報將會很大。3.YearnFinanceYearn是收益自動化和保險庫領域無可爭議的領導者,更重要的是,在其競爭產品方面經歷了重大變革。Yearn最近完全重構了他們的產品,包括一個新的網站:支持新的鏈-降低費用-重新整合CRV-重塑YFI代幣。

Adam Back:加密市場是“反脆弱的”:金色財經報道,加密基礎設施公司Blockstream首席執行官Adam Back表示,如果 Binance.US 停止為美國客戶提供服務,該行業將找到解決方法。加密系統是反脆弱的。其他一些采用不同策略的公司將獲得大量新用戶。有市場就有需求。一旦交易所關閉或停止客戶服務,人們就會切換到另一個,總是有替代的發展選擇。即使美元存款有限,用戶也將開始開設歐元賬戶以使用另一種貨幣進行交易。在對加密貨幣友好的金融機構中,他指出歐洲、瑞士和直布羅陀的幾家銀行接受 USDT 存款。[2023/6/12 21:32:20]

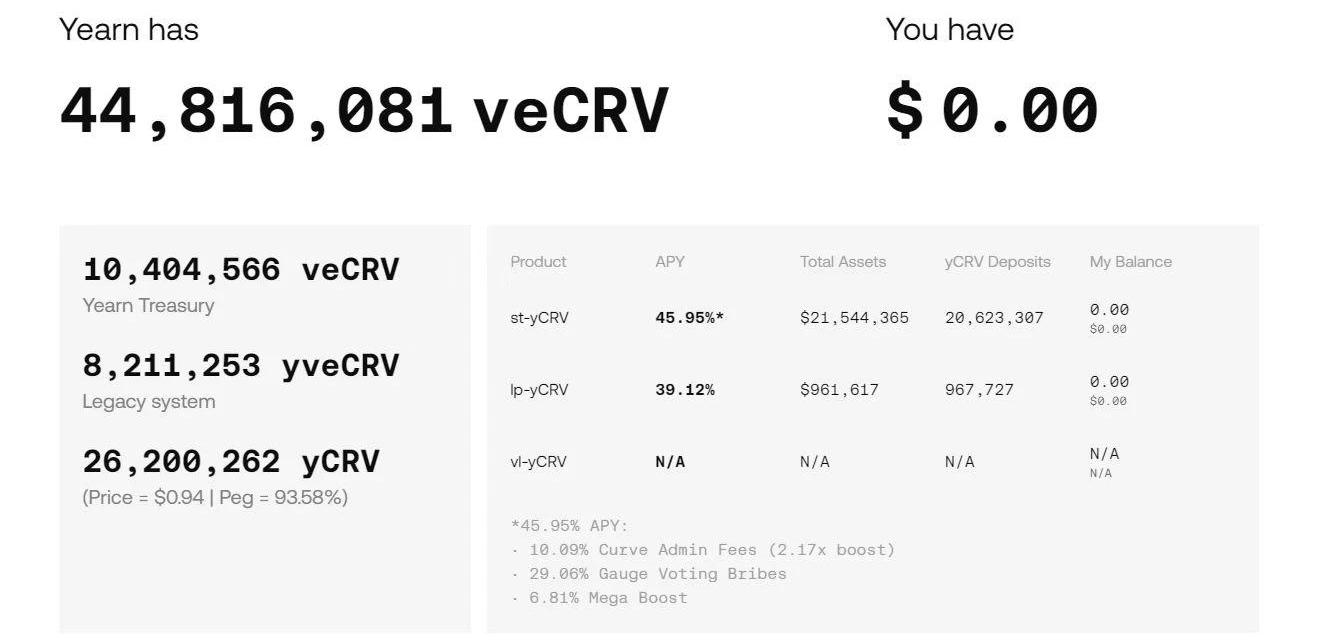

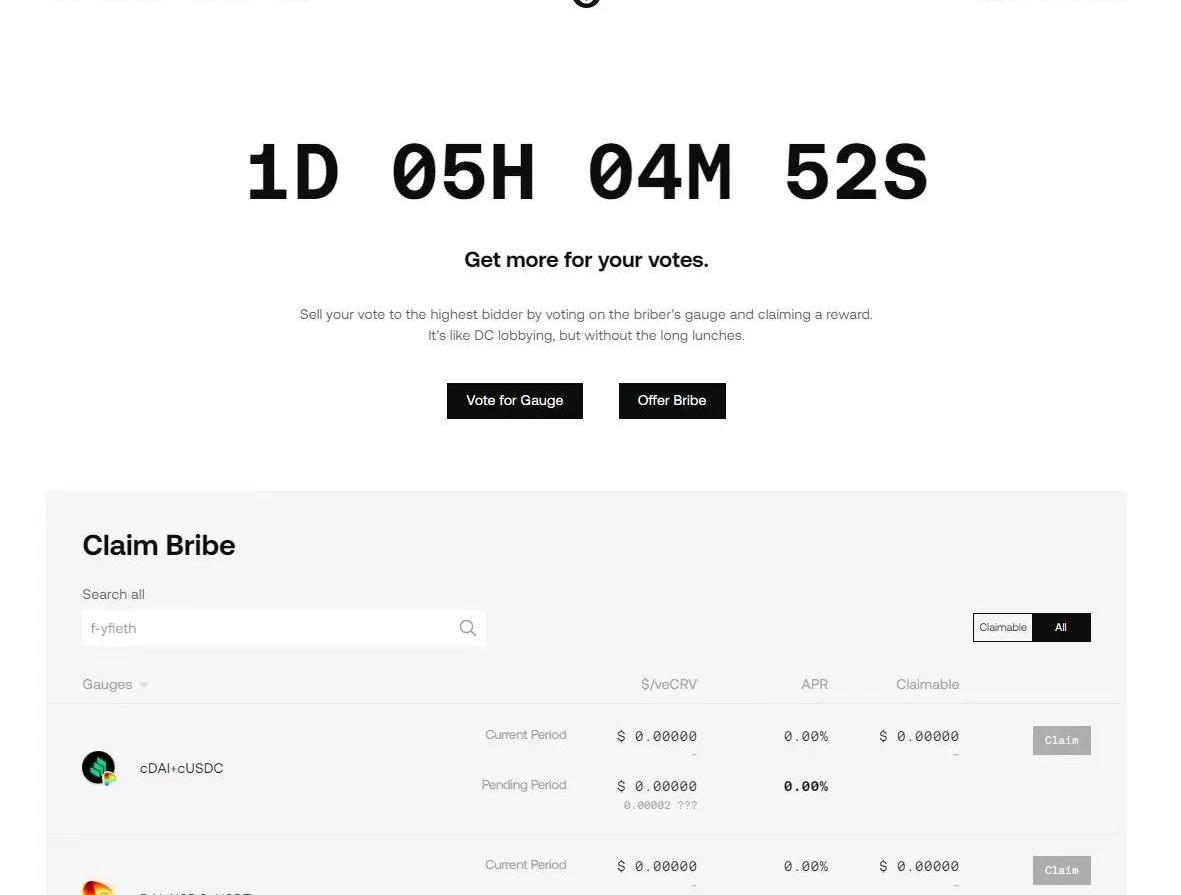

Yearn擁有大量CRV,事實上,擁有4400萬鎖定的CRV,使其成為生態系統中最大的Curve持有者之一。手握投票話語權將幫助他們在戰略資金庫中獲得更高的回報。

在之前的模式下,獲得和獎勵CRV鎖定的方式是低效的,因此他們將舊的增長模式轉換為新模式的yCRV,目前在質押時支付高達45%的年回報率。

但是,更有趣的是,鎖定的veYFI將能夠投票,以決定哪些資金庫獲得分配給他們的投票權,以及哪些資金庫直接獲得YFI獎勵。

你可以把它想象成Convex的Votium協議,但直接集成到系統中,它從三個地方獲得收益,非單一收益:1.Yearn資金庫2.Yearn回購的YFI排放3.CRV獎勵“賄賂”才剛剛開始,人們似乎完全沒有意識到這一點,因為參與度一直很低,這意味著只需很少的選票就能產生新的賄賂。Yearn還開始創建自動化工具,允許任何項目為其池部署自動化收益率庫,并向該池行賄。隨著模板數量的增加,Yearn將能夠為任何項目自動化大量的資金庫。Yearn資金庫一直是DeFi基礎設施的一個關鍵組成部分,但現在它們將是可擴展的、可賄賂的,并且可以為項目集成帶來利潤。就像上一個周期的CurveWar一樣,部署YearnGauge并收購YFI將成為標準做法。4.SynthetixSynthetix是一個DeFiOG,Synthetix允許創建由資產債務支持的合成流動性。Synthetix最初是一個簡單的借款協議,允許質押SNX并借入sUSD。現在已經演變成包括“原子互換”,一個永續合約引擎,很快就會有一個構建此類協議的免許可市場,用于釋放你的資金庫獎勵。隨著與Curve,1inch和其他主要參與者的集成,SynthetixV2“原子互換”產生了巨大的交易量,你可以看到他們的V2調整是如何導致即使在熊市中交易量也飆升的。

在上一次牛市中,原子互換的V1交易量每天超過1億美元。目前Synthetix在熊市中每月都保持這樣的記錄,但只介于在“原子互換”和永續合約之間,這仍然意味著在當前市場條件下Synthetix質押者的APY將達到70%以上。

目前版本的Synthetix也只在主網和Optimism上,但V3的目標是在第一季度末/第二季度初的某個時候推出,它將支持多鏈,允許像1inch這樣的合作伙伴立即在任何鏈上使用它,以提供交易流動性。目前,所有市場都來自單一質押品和單一來源,但V3的新模型將允許任何人在Synthetix之上構建自己的協議。他們將決定質押品、資產、模式和回報。他們可以選擇發行Synthetix自己的sUSD,并使用Synthetix管理的資金庫,或者可以針對Synthetix的債務池建立自己的系統,并決定接受哪些質押品。然后,用戶可以決定質押哪個池,允許任何協議構建一個債務擔保系統。像Aave這樣的貨幣市場,Kwenta或GMX這樣的永續合約,Uniswap這樣的AMM,Synthetix將提供流動性服務。Synthetix的目標是抽象出這些部署的復雜性,這樣它就可以有模板化的版本,使啟動你自己的DeFi協議像運行WordPress站點或部署Shopify商店一樣簡單。SNX的目標是成為支撐所有DeFi的流動性層。首先,它將僅限于技術用戶,但我對這個社區能夠通過成為首批Dapp-to-Dapp協議之一且實現的目標抱有極高的希望。5.ConicFinanceConic可能最終成為你從未聽說過的最重要的生態系統項目之一。Conic是Curve生態系統的關鍵部分,使omnipool達到平衡。Conic創建了“omnipool”,允許用戶將資產存入Curve,并將其分散到不同的池中,以優化每美元的APY。為了讓Curve推出其crvUSD并承擔多種質押品,其資金池需要能夠輕松吸收清算。如果一個資金池的流動性很低,你就不能這么做,這會帶來巨大的操縱風險。而這正是Conic的作用所在。通過創建一個資金流動基金,從一個資金池轉移到另一個資金池,以尋求最高收益。這意味著,如果crvUSD的某種質押品被清算,omnipool可以重定向到該池以吸收獎勵。這將使Conic成為優化獎勵的層,并使資產作為質押品進入crvUSD系統。與CurveWar中的競爭對手不同,Conic也是唯一一個動態調整側重點以驅動費用的響應系統。更重要的是,Conic的網站設計得像一個MacUI桌面,了解了他們正在構建的復雜的基礎設施,以及他們對為什么crvUSD需要omnipools的深入了解,我認為Conic的團隊必須有Curve團隊成員的參與。

Cardano開發公司:ADA在任何情況下都不應被SEC歸類為證券:6月9日消息,Cardano 開發公司 IOG 針對 SEC 將 ADA 歸類為證券一事發布回應表示,該指控包含許多事實不準確之處,在任何情況下 ADA 都不應被 SEC 歸類為證券,了解去中心化區塊鏈的運作方式是制定負責任立法的基本組成部分,這些指控不會對 IOG 的運營產生影響。[2023/6/9 21:26:12]

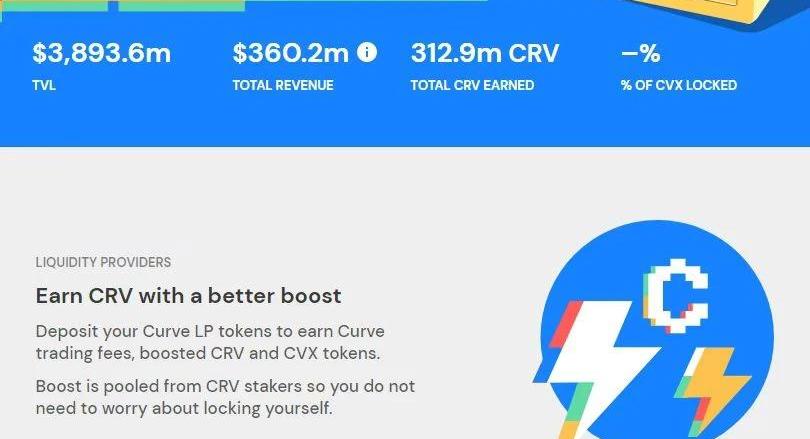

目前Conic正在準備發行,所以風險很大。考慮到目前Convex在TVL的收益約為38億美元,即使在這個低迷的市場,每月也能帶來970萬美元的收益。估值3.7億美元,大約是其年收入的3倍。

如果Conic能夠捕獲TVL,即使在熊市,CRV的價值沒有增長,也有10倍的增長機會。但是,Conic可以從任何擁有大量CRV儲備或涉及為Curve投票賄賂或進行自動費用平衡的項目中竊取市場份額。目前,即使在熊市中,Votium協議每周也有大約100萬美元的投票賄賂,僅這一項就可能導致Conic的估值立即達到1.56億美元。風險很大,但機會也很多,這有助于加強crvUSD的潛力。

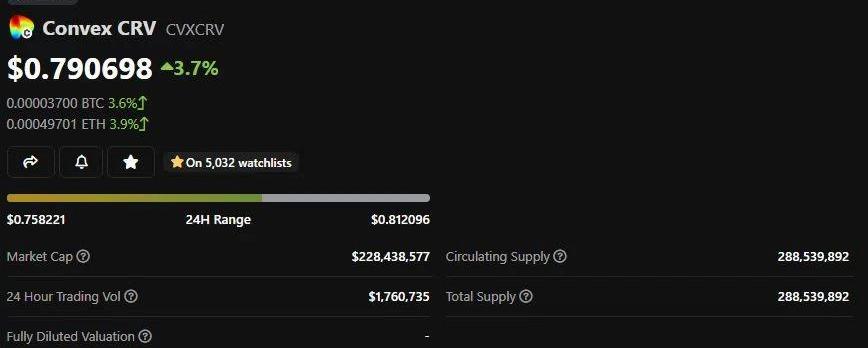

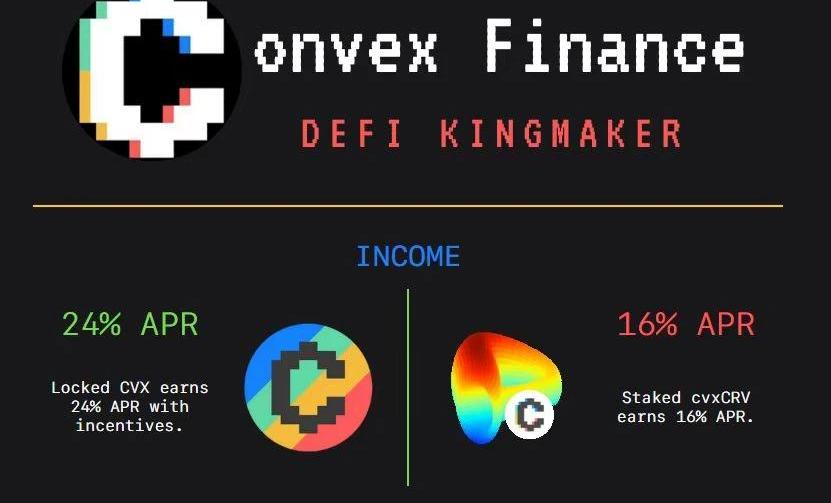

6.ConvexFinanceConvex是池中霸主。從我對Conic的看法可以看出,我認為Curve是該領域最重要的協議之一,它的價值只會繼續增長。也就是說Convex將與之站在統一戰線。雖然我認為Yearn和Conic將繼續威脅Convex的統治地位,但有一點不能忽視。即Convex擁有2.885億鎖定的CRV,誰也無法動搖。

即使Convex停止發布新的獎勵,或被新進入者搶去市場份額,這種投票權永遠不會被剝奪,并將繼續獲得獎勵。目前cvxCRV的交易價格也比CRV低20%以上。隨著crvUSD的發展,人們想要將他們鎖定的cvxCRV套現為CRV,這就造成了這一缺口。我個人的預測是,CVX團隊將把他們的crvUSD獎勵推給cvxUSD,以幫助縮小這一差距。這意味著以目前的價格,通過購買cvxCRV,將獲得20%以上的獎勵。現在,購買CVX并鎖定vlCVX比原始CRV每美元獲得更多的選票,并從賄賂中獲得24%的APY。

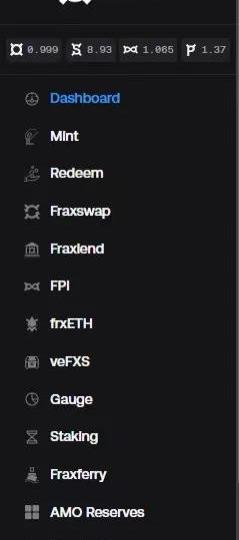

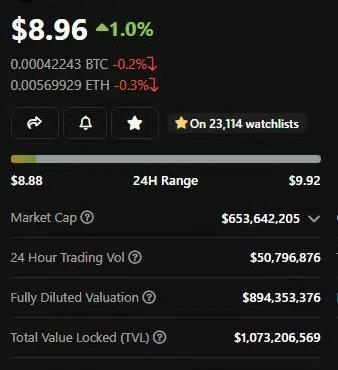

7.FraxFinanceFrax是狙擊散戶之王。Frax正變得越來越難歸入任何一個類別,它正在成為一個試圖進攻所有垂直領域的DeFi怪物。Frax一開始是一個算法穩定幣,是目前僅有的幾個能夠在多個漲跌行情中生存的幣之一。作為一個經過戰斗測試的算法穩定本身就令人印象深刻,但Frax并沒有止步于此。相反,Frax決定積極嘗試所有新領域。從其交易AMM,到借貸市場,Frax慢慢地其領域擴展到其他DeFi市場。

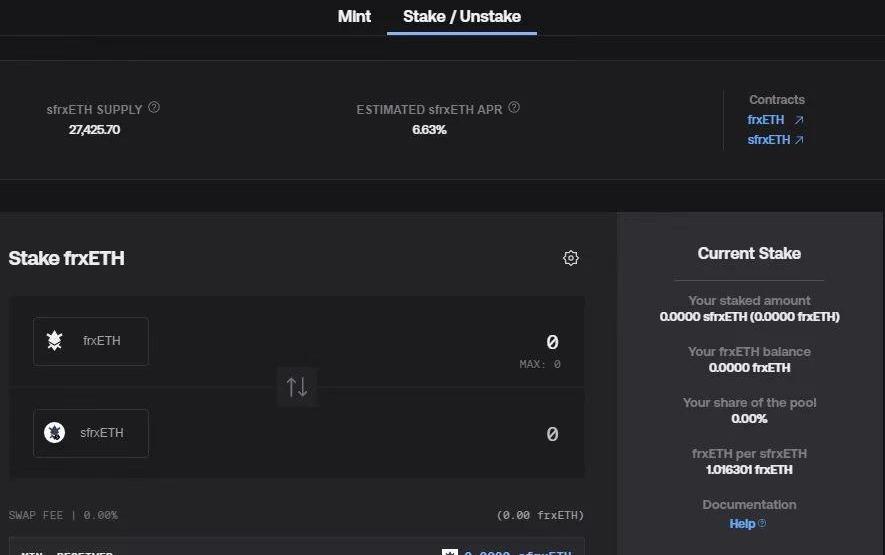

大多數嘗試過這種方法的項目,比如Sushiswap,結果都適得其反,把自己搞得太分散了。但Frax在將所有內容重新綁定到核心市場方面做得很好。Frax也是Curve投票權的大股東,你會注意到這是今年的趨勢。他們打算使用該Curve投票權來提高其流動性質押ETH產品—frxETH的APY收益率。像與cbETH和stETH競爭,他們只能提供減去費用的基礎ETH收益。通過將他們的獎勵重新定向到frxETH,Frax應該能夠隨著時間的推移在流動性質押中占據很大一部分市場份額。

與這里介紹的其他一些項目不同,Frax的估值已經相當高,而且由于圍繞流動性質押協議的敘述,過去幾周的估值已經大幅上漲。

我是在上次下跌中買入,在繼續購買之前可能會等待“冷卻期”的出現,但我認為Frax仍然有一個巨大潛力的市場,它可以通過創建互連協議提供最好的同類產品。8.CurveFinanceDeFi的漲落是由Curve驅動的。CRV投票可以在一個實例中改變任何項目的趨勢,為一個項目注入活力或徹底擊敗它。Curve最初可能是同類交易對中最有效的交易協議,但它很快發展成為行業巨頭,為剛起步的年輕項目提供了激勵性流動性。這個模型創造了“CurveWar”,其他協議競相收集盡可能多的CRV來激勵他們自己的池。然后,Curve推出了V2池,以與Uniswap等AMM進行常規交易對的交易。盡管V2池已經增長了很多,但我的直覺是這些池仍然可以進一步擴大,以提供更高的流量。但是,我認為Curve目前的催化劑是雙重的。首先,Curve和1inch合作集成了Synthetix的原子交換協議,允許他們創建合成資產,并將其交換到Curve池內外,以獲得更好的虛擬流動性,而目前還不存在。這為常規AMM無法競爭的“新市場”路線提供了機會。隨著Synthetix在該產品中擴大資產規模,CurveV2池將受益,允許用戶跨復雜路線進行大額流動交易。其次,Curve終于有望在本月某個時候發布他們期待已久的穩定幣“crvUSD”。該系統不是基于常規清算的協議,而是使用一種稱為LLAMA的自動清算方法。這種自我清算的AMM通過Curve的池運行,這意味著清算費用將自動累積到Curve上的各個LP,同時借款費用將流向veCRV持有人。那么為什么Curve穩定幣比其他穩定幣更有趣呢?部分原因是Curve推動了該領域對穩定幣的最大需求。Curve上的每對穩定幣都與Curve的3Pool配對。即使在低迷的市場中,3Pool也推動了近6億美元的穩定幣需求。但是,3Pool沒有理由必須擁有這些資產,或基本交易對必須是當前的3Pool。

Cardano基金會:2021年實現高增長,ADA價格上漲近700%:12月24日消息,Cardano基金會首席執行官Frederik Gregaard發文回顧2021年,聲稱對于Cardano網絡以及ADA來說,這是“令人難以置信的增長之年”,其價格今年上漲近700%。Gregaard表示,在2021年,Cardano協議的持續增長、技術創新、社區擴展和合作伙伴關系推動其發展。Gregaard強調了一些鏈上的發展,這對他來說意味著采用率有所提高。

據報道,自從3月1日分類賬開始支持多個資產以來,Cardano網絡已經擁有超過250萬種原生資產,其中有200萬是NFT。除此之外,Cardano新錢包創建數量達到258萬,可處理鏈上超過2380萬筆交易。(Cryptoglobe)[2021/12/24 8:01:05]

CurveDAO投票人可以投票將3Pool從持DAI轉換為持有crvUSD,或者更好的投票方式是可以投票決定衡量合格穩定幣的基本交易對是crvUSD,而不是3Pool,這將立即產生6億美元的crvUSD需求。雖然看起來Curve一開始只會以ETH作為質押品,但LLAMA系統是一種確保多樣化質押品的方式。只要Curve有一個V2的資產池,并得到Conicomnipool的支持,他們就可以放心地清算大部分資產。更重要的是,這里的價值是具有反射性的——隨著對crvUSD的需求增加,更多的獎勵流向veCRV持有者,這使得CRV更有價值,這意味著更多的項目想要控制CRV投票,這增加了對crvUSD的需求,循環往復。9.BalancerBalancer一直是新穎機制的領導者,它有兩個關鍵功能,我認為這兩個功能的價值會增長。Balancer經常被忽視。Balancer獨特的模型使其成為DeFi的基礎,我認為我們看到的發展是80/20pool將成為支撐下一波DeFi的核心價值。很多團隊都意識到他們的鎖定代幣模型是有問題的。因為雖然鎖定代幣創造了稀缺性和向上流動性,但它們也為新的大買家創造了流動性不足的問題,以及熊市中的弱勢底部。與此同時,你不能要求用戶質押常規的AMM交易對,因為無常損失會破壞收益,或者頭寸會變得非常集中,以至于你的資產永遠不會真正上漲或下跌,并且會成為一個無用的資產。那該怎么辦?這需要平衡80/20pool,而這也是Balancer使用的方式。通過讓用戶持有他們自己的代幣和20%的ETH,他們確保了強大的流動性,但對用戶來說,無常損失更低。

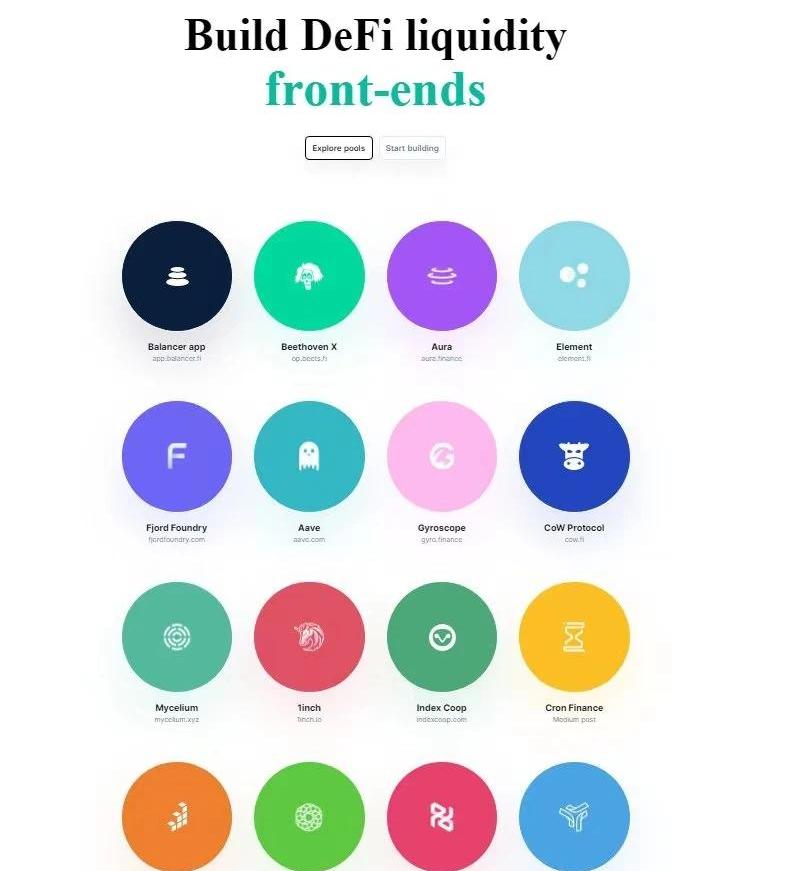

在我最近交談過的團隊中,大約有12個團隊正在重新設計代幣經濟,其中8個團隊正在談論使用80/20pool——這是目前只有Balancer真正提供的東西。我在去年的2022年財富密碼文章中提到,我認為Balancer是一種B2B協議,可以為其他合作伙伴提供獨特的流動性產品,而他們確實對此更擅長。

Balancer已經有了近20個新合作伙伴,市場份額也在不斷增長。這是他們第一次接近TVL在DeFi的前10名。即使在崩潰期間,他們也比大多數項目更好地控制了自己的TVL,因為Balancer增加了新的合作伙伴,而不僅僅是新用戶。

但正如我去年所說,我認為Balancer是在你不知情的情況下使用時帶給你意外財富的項目,因為它是一個核心基礎設施。Balancer是一個長期的游戲,它要么成為DeFi的核心支柱,要么失敗。但現在,他們在慢慢淘汰新的合作伙伴和和獨特的整合方面做得很好,所以今年我仍然是Balancer的買家。10.CosmosCosmos是一個互連的區塊鏈網絡,可以輕松設計定制的互操作。當談到其他L1時,我持懷疑態度。需要很高的創新標準和帶來獨特的產品才能過的了我這一關。Cosmos通過一個簡單的模塊化SDK實現了這一點,該SDK允許任何人使用圍繞通信和工具的互連標準來構建小型定制區塊鏈。

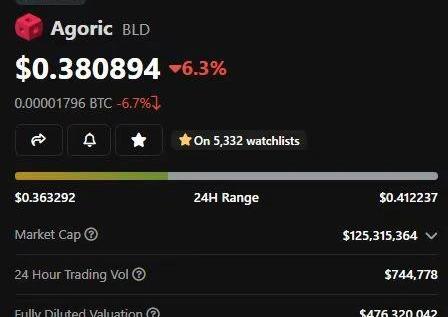

這意味著你可以創建一個小眾的區塊鏈,它被設計成一個像Osmosis一樣的專用AMM,或者像GravityWell一樣的跨鏈橋,或者像Akash一樣的托管,所有這些區塊鏈都有標準的方式來進行本地通信和交互。我個人認為,作為核心結算層的單片區塊鏈的競爭已經結束。以太坊贏得了這場比賽。接下來的比賽是:1)誰在L2上勝出;2)誰在小眾應用鏈中勝出。應用鏈領域的許多競爭對手都在以標準的方式構建應用鏈,實際上,它們被稱為“微鏈”比應用鏈更合適,Polkadot的Parachains在早期遇到了重大挑戰,這對它們造成了傷害。另一方面,Cosmos專注于構建簡單的工具和標準的連接方式,但除此之外,還試圖保持組件模塊化,而不是限制構建者的創造力。在以太坊的生態系統之外,我們看不到很多創新,我們經常只看到漸進式的改進。但Cosmos是少數幾個我們能看到令人興奮的實驗和實現創新的項目之一。所以我認為Cosmos很有可能是最終脫穎而出的非以太坊贏家的項目之一,這也是一個充滿機遇的生態系統。11.Keep3r帶著AC項目光環的Keep3r是重要的自動化工具,它支撐了大部分DeFi。KP3R度過了艱難的一年。這就是為什么它在我今年的榜單上排名稍低的部分原因,但我仍然相信它掌握在有才華的builder手中,并將繼續成為DAO的核心基礎設施。主要原因仍然是它們是唯一在大規模自動化協議中運行的協議。我的預測是,在這個周期中,我們將看到很多老的DeFi團隊消失,他們的應用程序將陷入停滯,因為沒有人再運行常規功能了。隨著我們繼續構建更先進的跨鏈產品和改進去中心化,Keep3r將發揮關鍵作用。其他像Chainlink和OZDefender都有自己的自動化工具。但到目前為止,沒有任何工具像Keeper網絡那樣采用和擁有廣泛的去中心化參與者,所以我仍然認為Keep3r將是一個長期的贏家。12.AgoricAgoric是一個基于Cosmos的鏈,它實現了獨特的安全性和可訪問性設計模式。與該領域的大多數協議不同,這些協議依賴于智能合約來保管你的資產,Agoric從頭開始構建,讓用戶可以在將資產保存在自己的錢包中的同時與DeFi交互。Agoric目前的市值為1.25億美元。Agoric有很大的運行空間,可能是一種獨特的、具有競爭力的L1產品。

Cardano創始人堅決反對“ADA銷毀”提案:9月20日消息,Cardano創始人Charles Hoskinson強烈反對通貨緊縮經濟學的觀點,而這一觀點在加密領域非常流行。Hoskinson最近在YouTube上的一次AMA會議上表達了他對銷毀代幣的強烈不滿,并將其比作盜取食物。他說,這一提議反映了人們的貪婪和愚蠢,并解釋說:“這就意味著,你想要毀掉別人的錢,這樣你就可以賺一點額外的錢,然后再賣掉ADA并轉向別的加密貨幣。”(Coin Gape)[2021/9/20 23:38:40]

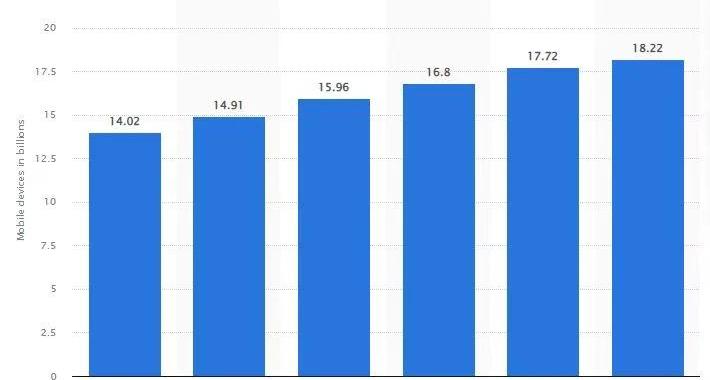

13.ZCash在過去,由于人們混淆了透明地址和屏蔽地址,ZCash受到了很多批評,認為它們是可選的隱私。ZCash也受到了打擊,因為:A)被DigitalCurrencyGroup收購;B)有很高的持續挖礦獎勵;C)是一個獨立的幣,而不是一個平臺。而且,一切都即將改變。ZCash正在轉向PoS,就像以太坊一樣,雖然時間表仍在變化,但我的猜測是今年年底/明年年初的某個時候將發生,并極大地改變ZCash的供需。ZCash的社區也在深入探索讓其他代幣在ZCash上發行,并使用ZEC作為gas。一旦用戶能夠將代幣遷移到Zcash,就會迅速解鎖新的DeFi機會。雖然以太坊社區正在競相完善L2的零知識證明,但這是Zcash社區從第一天開始就在做的事情。他們目前的交易速度可以在幾秒鐘內在手機上運行。相比之下,像Polygon的zkEVM目前需要一個具有1TBRAM和128個CPU核心的證明程序。這是一場完全不同的比賽。據估計,到2025年,移動設備的數量將超過2.5:1。有人將成為移動加密的贏家。我認為ZEC的快速支付有機會通過證明和支持DeFi離線完成。

想象一下,無論你在世界的哪個地方,即使連接有限,都可以在幾秒鐘內通過簡單的低端設備進行轉賬和交易,而且都是私下完成的。這是許多加密貨幣一直在追求的夢想,而ZCash正邁向實現這一夢想的道路上。市值僅為5.86億美元。

與最大的隱私幣門羅幣相比,Monero的市值為31億美元,即使市場沒有上漲,市場份額也有6倍的潛力。Monero也不是平臺。因此,考慮L1值,ZCash有更高的潛力。

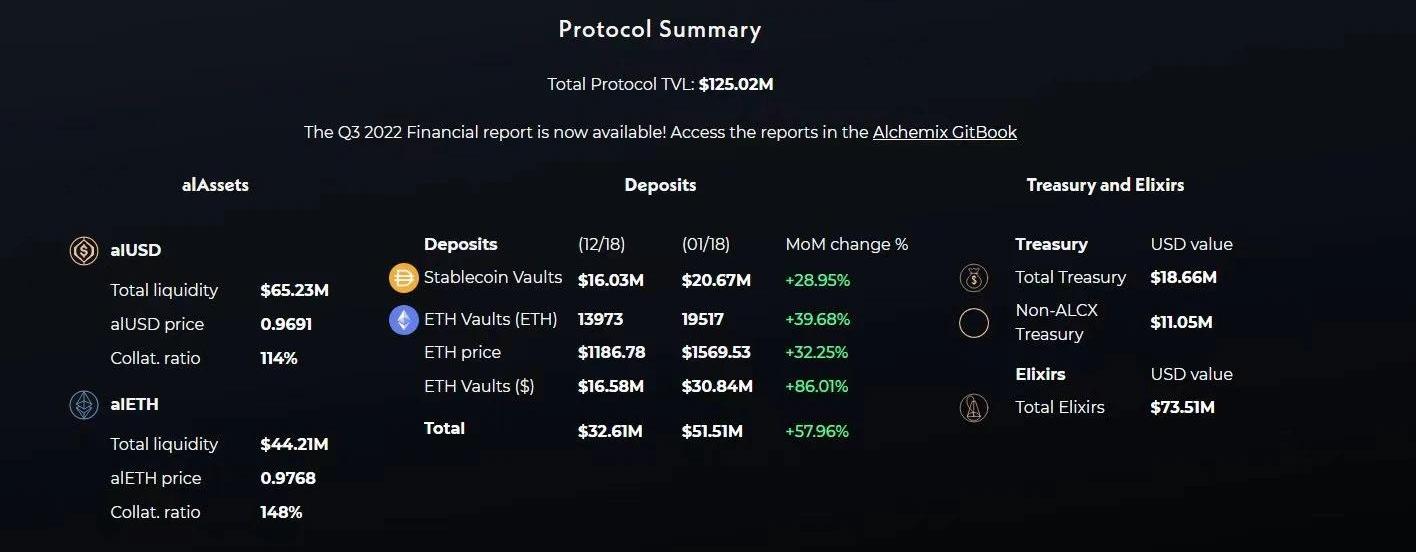

14.AlchemixFinanceAlchemix通過設計第一個自我償還貸款打破了模式。但是,隨后市場暴跌,收益率暴跌,貸款將永遠無法償還,他們開始陷入困境。但是,Alchemix在重新設計V2方面做得很好,即使在熊市中也獲得了不錯的吸引力。

他們的V2現在允許以高達50%的質押品進行自我償還、非清算貸款。也就是說,如果我有10萬美元的ETH,我就可以借到5萬美元ETH,而不用擔心清算。在一個大的市場環境中,你的整個頭寸很容易被平倉。但在Alchemix上,如果市場下跌,你不會被平倉,只是需要更長的時間才能收回本金。這意味著Alchemix允許我以最小的風險承擔高達50%的貸款價值。而且,隨著質押品價值的上升,資金庫策略的年度回報率再次上升,我的貸款償還速度會更快。Alchemix市值只有3000萬美元,即使在熊市中,其TVL也超過其市值的3倍。我的直覺是,當普通用戶在牛市中使用自我償還貸款時,聰明的買家會在熊市中使用它來購買打折資產。

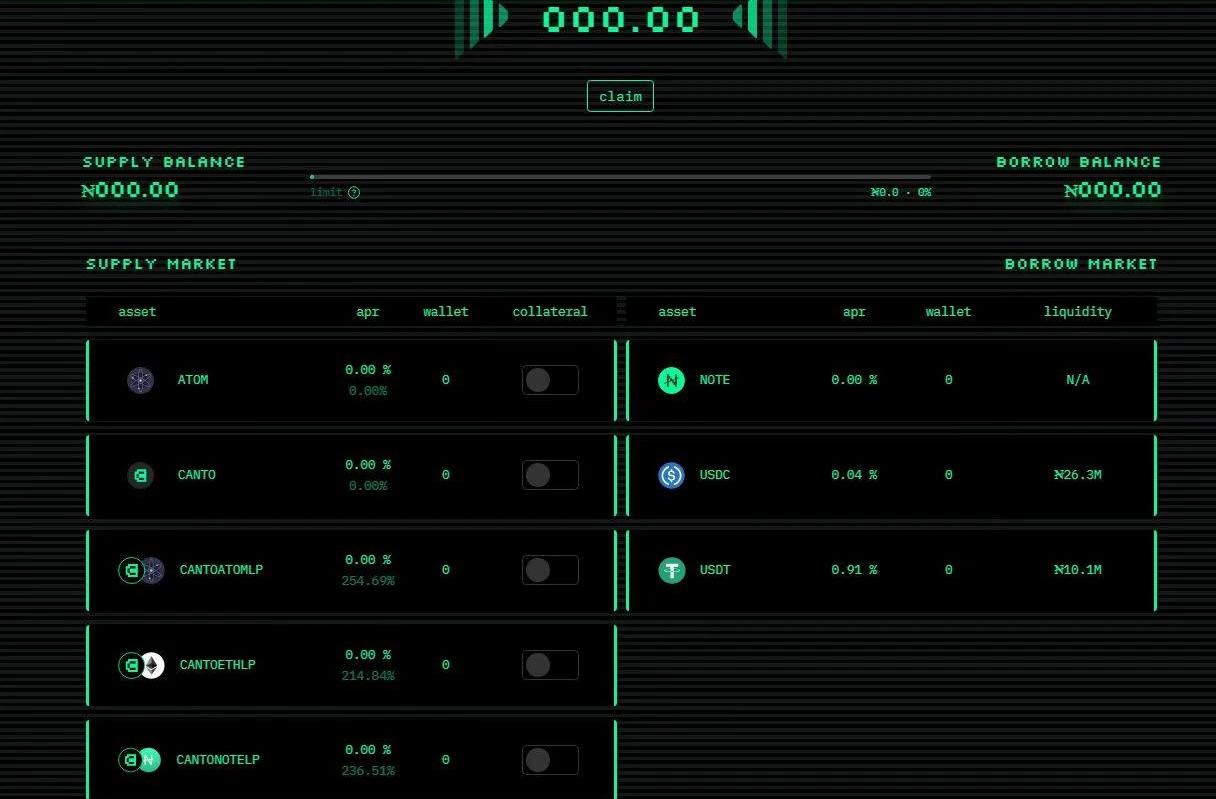

我認為隨著APY資金庫率的持續回升,Alchemix擴展到其他鏈上,并整合持續的新策略,這支隊伍有很強的長期潛力。特別是如果他們擴大了他們覆蓋的資產數量。預測未來他們將在每條鏈上進行部署,提供一種簡單的方式,以該鏈上的本地資產為質押進行杠桿借貸。如果他們能做到,我可以看到長期20倍以上的潛力。不可否認的是,Alchemix在提供一種新的價值主張方面具有獨特的地位,并能迅速擴大其規模,以獲得多條鏈條上鎖定的資本。15.CantoCanto是一家以Cosmos為基礎的EVM鏈。Canto的目標是用幫助獎勵去中心化的公共產品的設計來取代收取費用的基礎設施。比如擁有自己內置的本地借貸協議和AMM。

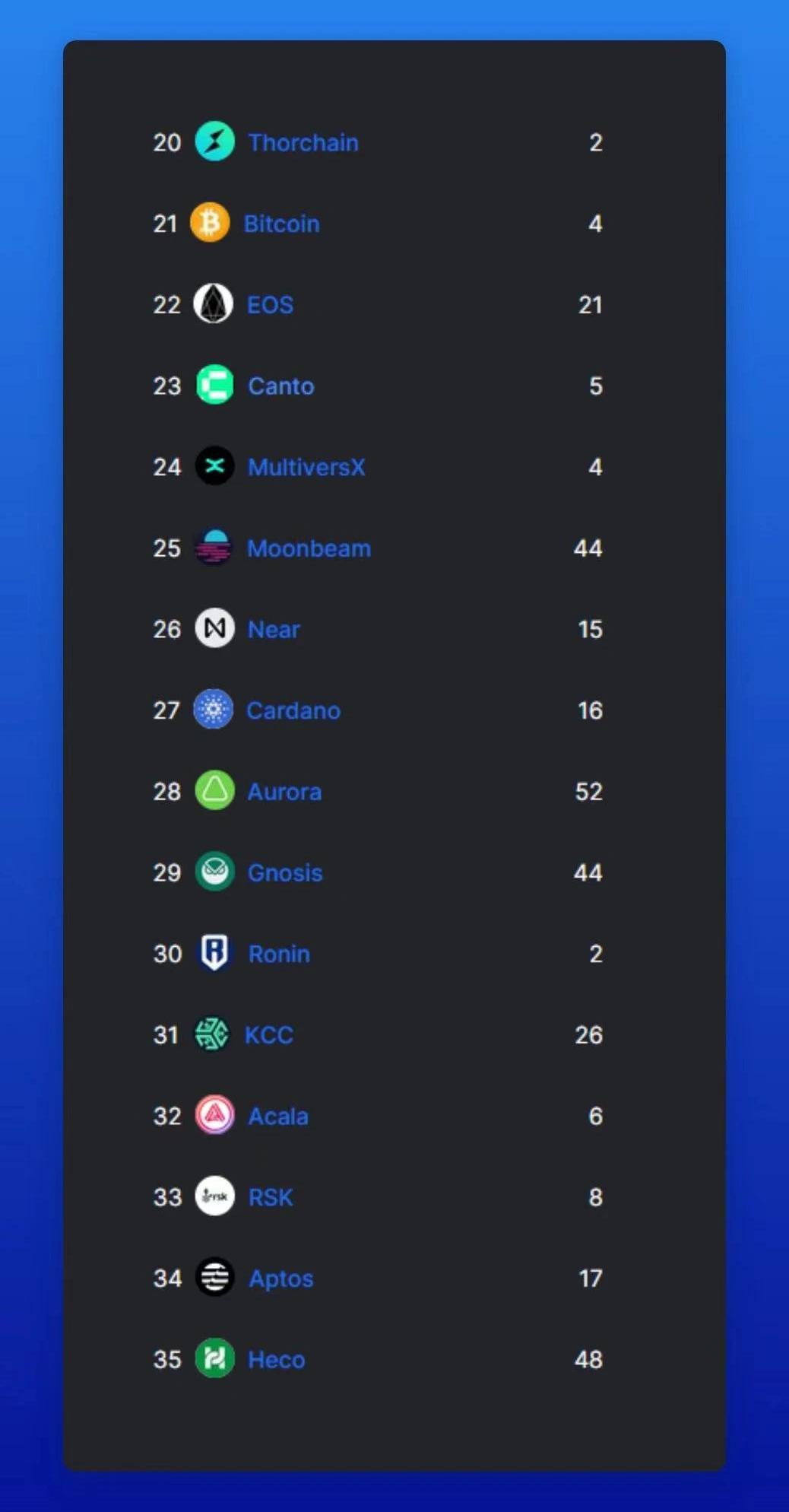

除了LP的基本激勵外,這些內置系統不收取任何費用。它還有自己的本地穩定幣,內置在貸款市場中,并通過利率控制進行管理。但我認為Canto成功的真正獨特的設計原則是其圍繞費用獎勵的模式。在未來的版本中,當你部署智能合約時,該合約將附加一個獨一無二的NFT。該NFT將獲得與你的合約相關的所有CANTO用于gas獎勵的一部分。這意味著協議將根據其使用量而不是固定的收費模式來盈利。這鼓勵開發者設計有利于公共利益的協議和系統,而不僅僅是那些可以榨取最多費用的協議和系統。CANTO擁有比許多其他更大的鏈更多的TVL,遠遠領先于Near、Cardano、Gnosis和Aptos,這些都具有數十億美元的市值。Canto的市值為4700萬美元。

eToro將Cardano(ADA)添加到其加密貨幣擴展列表:全球貿易和投資平臺eToro今天已將超過1000萬的Cardano(ADA)用戶添加到其平臺上,使該網站上的加密貨幣資產總數達到11個。[2018/6/18]

構建一個新的L1是困難的。保持用戶對各種新協議的興趣是很困難的Canto將需要嚴重依賴其gas獎勵計劃來保持這一勢頭。如果Canto能夠開拓出一些在其他地方很難變現的新穎用例,這可能是一場真正的勝利。考慮無版稅的NFT項目,或免版稅的AMM。我的預測是,在接下來的幾個月里,我們會看到在Canto上進行一些創新試驗,如果他們能開始占領一些市場,將獲得很大的增長潛力。最重要的是,目前的質押投資回報率為21%,這對下行波動起到了很大的緩沖作用。

并且在NOTE/USDT或NOTE/USDC的穩定幣對上貸款,穩定幣的APY為11%-12%。這是我在一個可靠的網絡上發現的規模最好的穩定幣收益率之一。

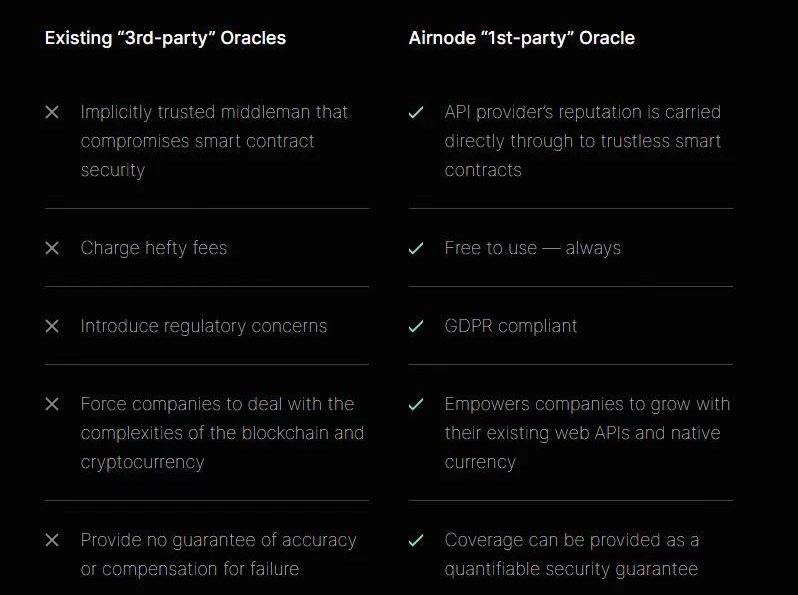

16.API3DAO加密中的Oracle有幾個核心問題:1)免費feed是標準的,但不能永遠持續;2)feed付費不穩定。3)無法輕松使用多個API源。

API3旨在以一種新穎的方式解決這些挑戰,其“Airnode”設計允許你以免信任的方式將任何API連接到Web3,讓你以無成本的第三方方式運行它。我希望看到API3以一種更開放的方式構建。

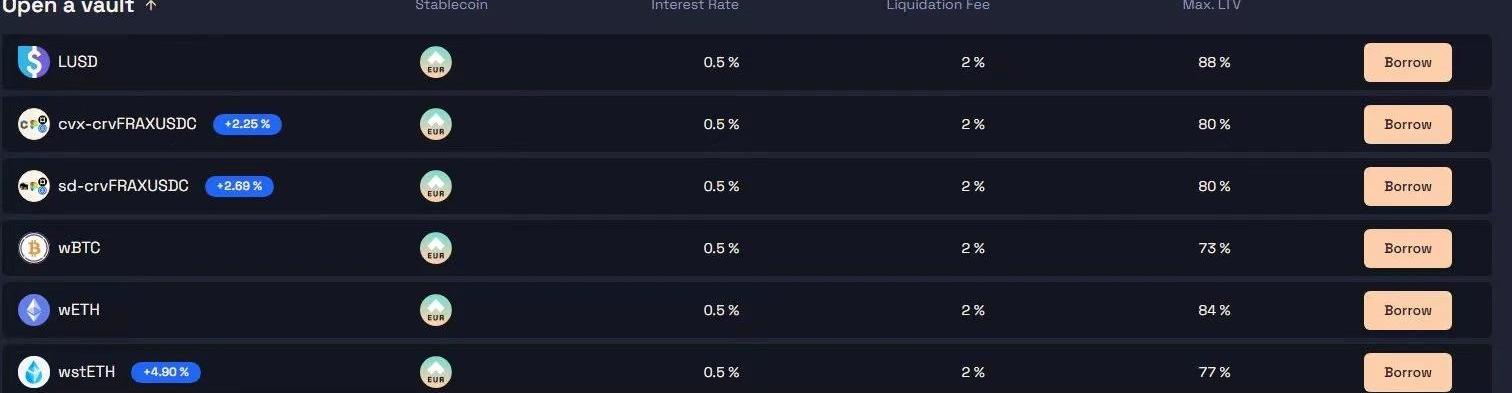

這并不意味著我認為API3將成為所有DeFi的默認Oracle提供者。但就風險與回報而言,它們具有明顯的增長機會。17.AngleProtocol到目前為止,加密貨幣一直以美國為中心,美元的穩定性非常重要。隨著全球經濟的不確定性開始消退,我們看到新興市場開始再次成為可行的投資,人們對持有和交易其他貨幣的興趣將越來越大。貨幣外匯市場實際上是世界上最大的市場,每天有數萬億美元的資本交易,到目前為止,沒有一個是在鏈上的,因為沒有可行的非美元穩定幣。Angle希望改變這一局面,用他們的agEUR作為歐元的MakerDAO,讓你在低利率的各種質押品上開設一個資金庫。

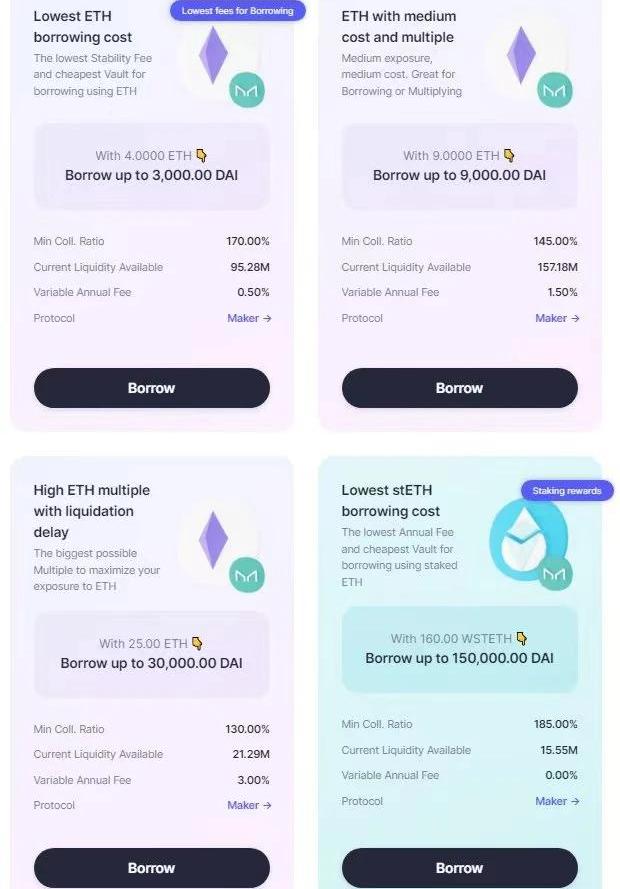

目前,用戶可以以0.5%的固定利率借入agEUR,以wstETH、wETH、wBTC和其他穩定幣為抵押。考慮到低利率,即使你立即將agEUR兌換為USDC,這也是目前存在的最低成本穩定的ETH借貸。在MakerDAO上借DAI,你要么支付高達3%的年利率,要么獲得更低的貸款價值比。

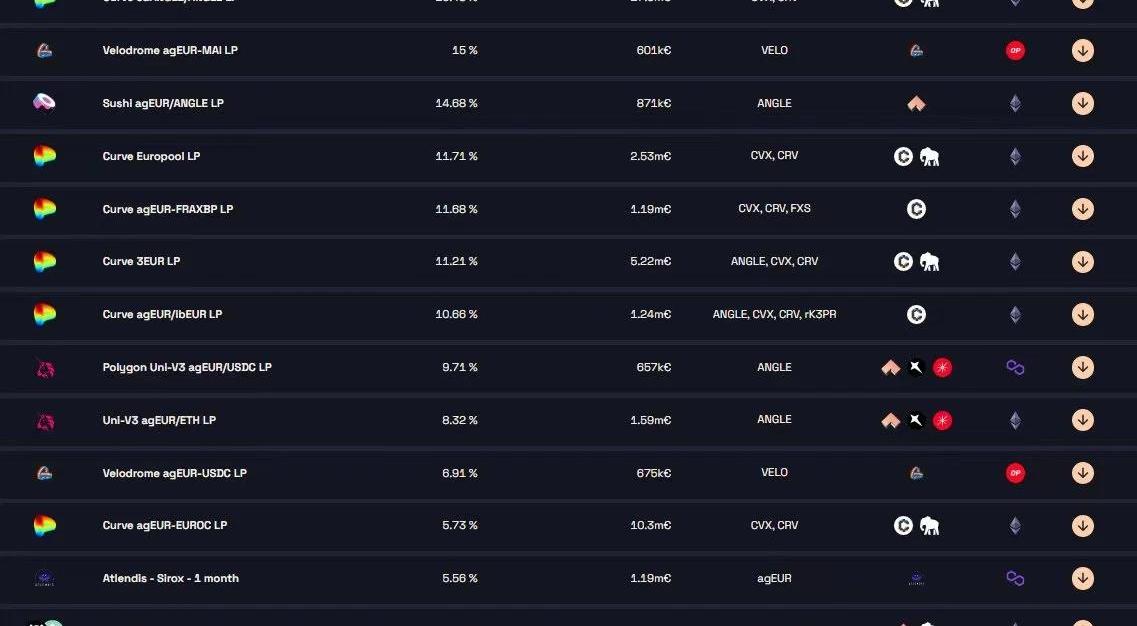

但如果以歐元形式借款,仍然可以通過其激勵池獲得豐富的回報,該激勵池覆蓋多個鏈,并對穩定幣歐元/歐元交易對支付4%-25%的費用。

這意味著,除非你認為美元/歐元匯率今年會再下跌25%以上,否則在ConvexFinance或VelodromeFinance等熱門farm,你可能會選擇投資歐元交易對,而不是美元交易對。與此同時,ANGLE的市值僅為500萬美元,FDV為2500萬美元,考慮到歐元是全球交易量第二大交易貨幣,有很多潛在的上升空間。

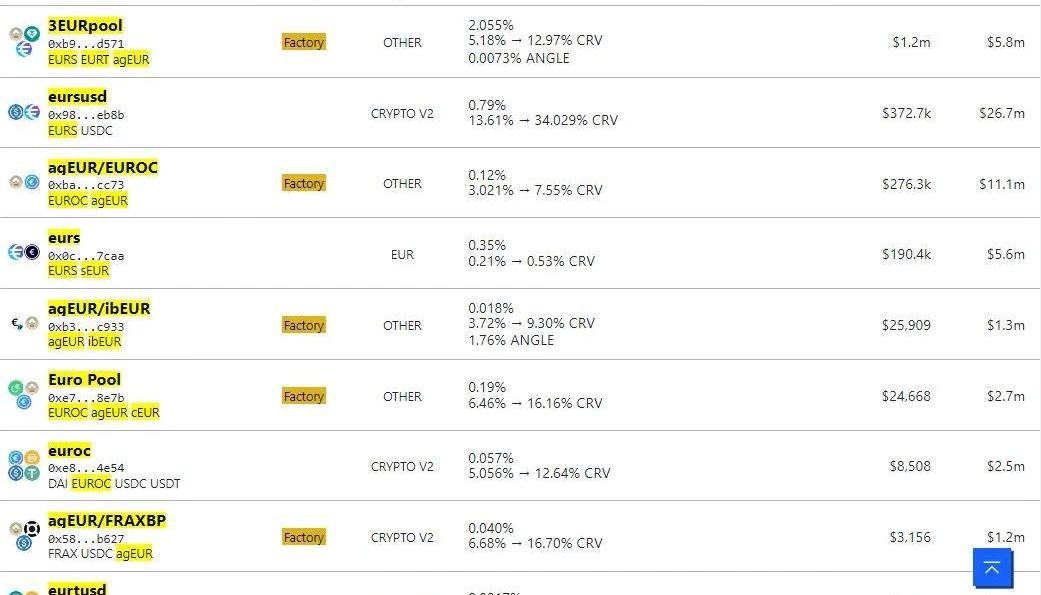

加密貨幣的一個諷刺之處在于,很難單獨制造穩定幣,因為穩定幣中的許多流動性來自Curve上的穩定幣交易對。隨著Circle的EUROC和Synthetix的sEUR的推出,鏈上歐元流動性正在緩慢增長。

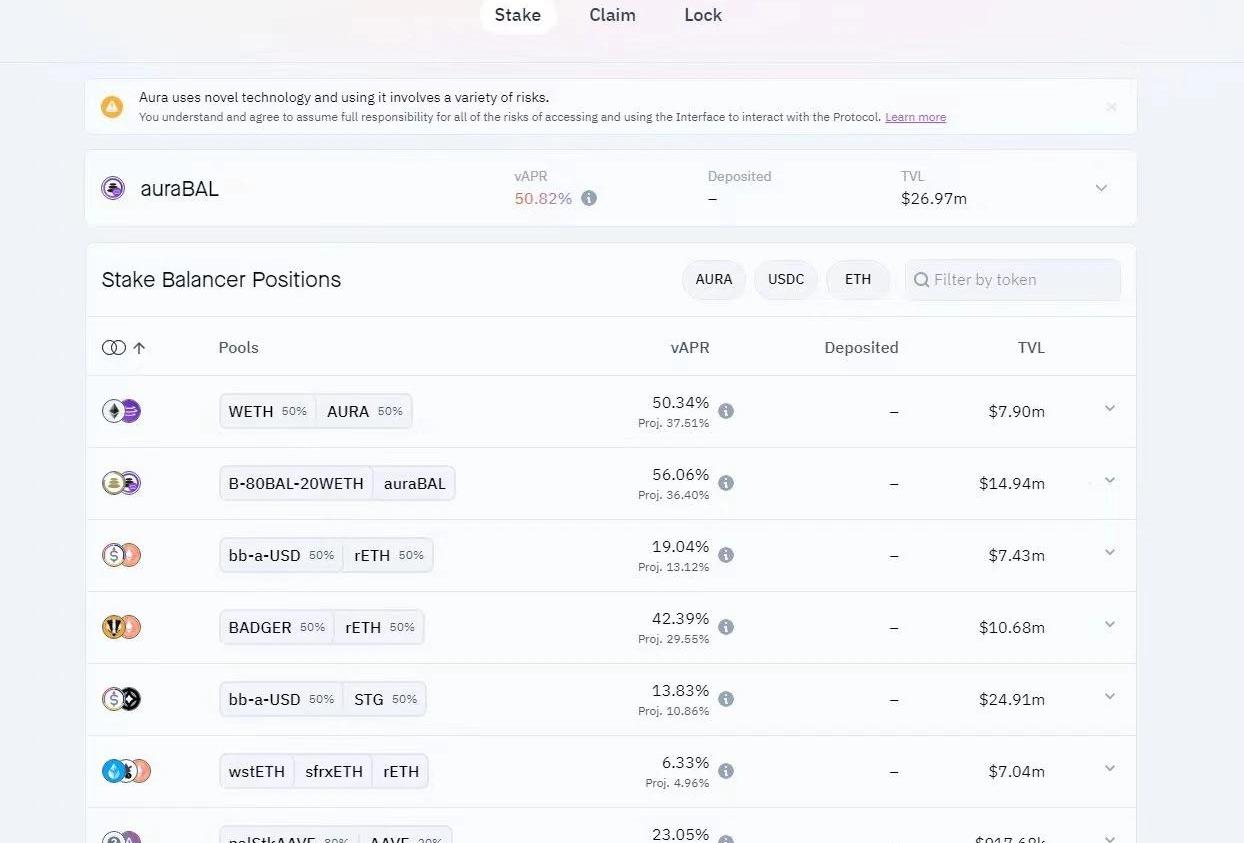

我的預測是Angle還需要幾年時間才能站穩腳跟,隨著流動性的增長,他們需要一些大型場外交易平臺來幫助他們結算實際歐元。但隨著歐元區的復蘇,許多歐洲人將希望在鏈上持有歐元,隨著鏈上交易的速度加快和成本降低,越來越多的外匯交易將轉移到鏈上,歐元將是其中的很大一部分。如果Angle想要成功,他們需要保持多樣化但安全的質押品,積極尋找激勵合作伙伴,并開始在其他平臺將agEUR用作質押品。但考慮到歐元在全球范圍內的突出需求,以及較低的市值,對我來說,其風險回報仍然是一個很好的機會。18.AuraFinanceAura與Balance的關系,就像Convex之于Curve。這是一個鎖定的流動性質押市場,有助于提高Balancer池的獎勵。如果你相信Balancer的理論,那么就對Aura容易上手。我喜歡這些鎖定代幣游戲,因為它們真的獎勵了能夠耐心買入并持有3-5年的人。市場就是把錢從急躁的人轉移到耐心的人身上。

Aura做到了這一點,同時讓你在質押的代幣上獲得50%的APY,如果Balancer確實在持續的需求中增長,那么最終可能會出現一個Balancer投票的賄賂協議。另外,這是一個很好的farming機會,即使你自己沒有大量的質押的BAL頭寸,也可以在池中獲得更高的獎勵。Aura的市值為4000萬美元,考慮到他們持有2700萬美元的BAL永久鎖定,并且只有在獲得新的BAL時才會釋放Aura,這是一個非常有吸引力的比率。

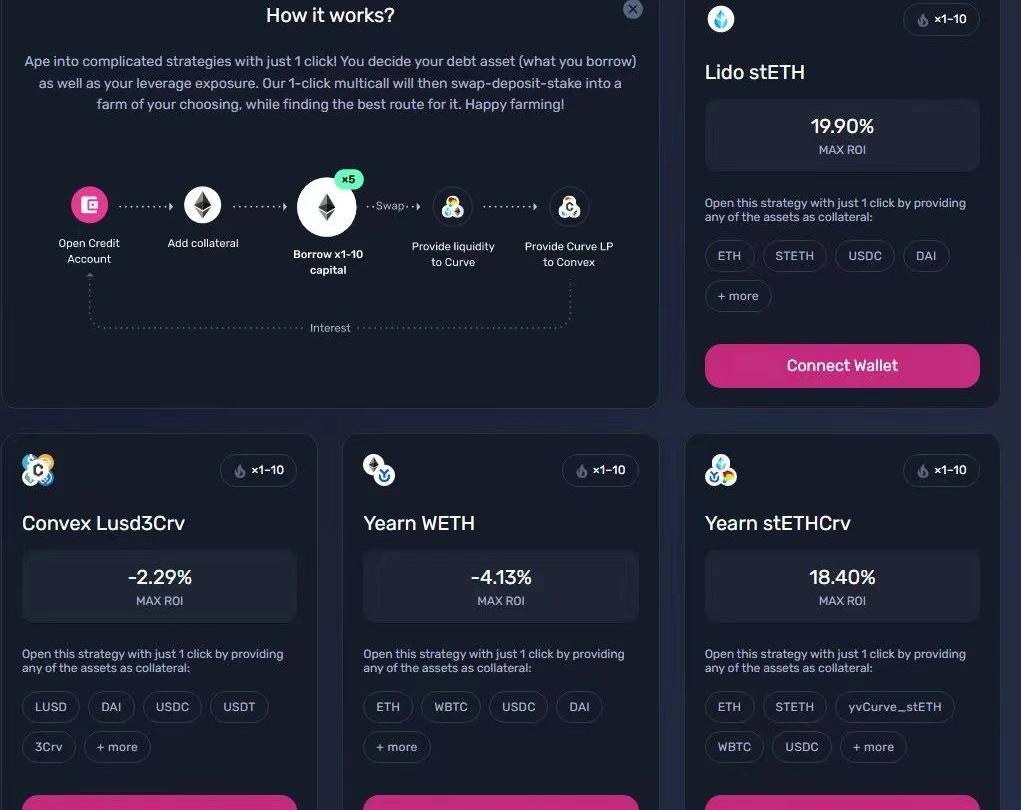

正如我們在Convex上看到的那樣,他們可以擴展到其他鏈,甚至像Convex使用Frax的其他產品,從而擴展應用范圍。在目前的市場情況下存在潛在的催化劑。但我認為這些代幣更有可能下跌,而不是上漲,但如果它們上漲,回報是巨大的。19.GearboxProtocolGearbox是DeFi中最有趣的新用例之一,它為DeFi應用程序創建了一個杠桿借貸的貨幣市場,最終允許用戶參與鏈上杠桿farming。這是一個強大機制,它為那些提供資產的人帶來了一些相當強勁的收益。在主網的單邊非無常損失池中獲得5%以上的穩定幣,現在基本上銷聲匿跡,除了Gear。

他們預先構建的策略允許你進入簡單的一鍵式farming倉位,并獲得更多的APY。但是,目前隨著規模的擴大,它只限于一批白名單用戶。

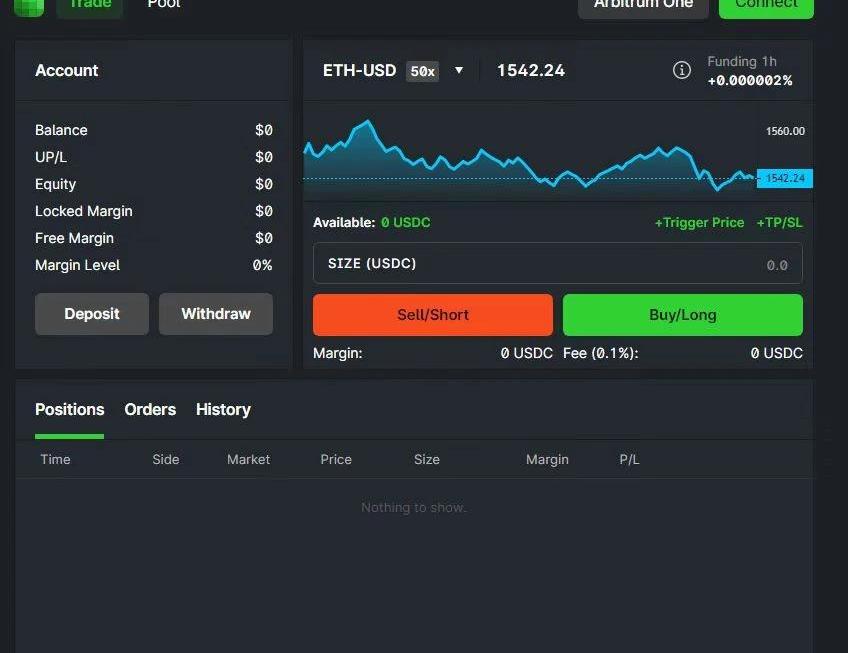

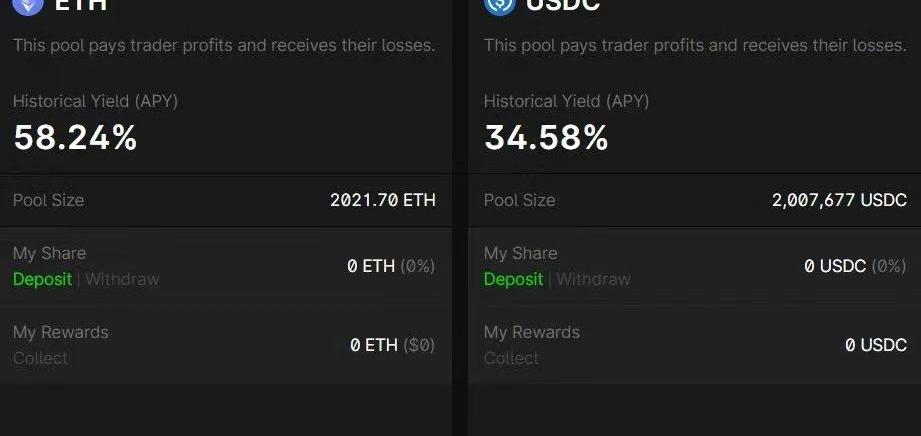

Gearbox的發展速度緩慢,但重視的是其質量。如果團隊和社區想要擴大規模,他們需要繼續利用新資產和新戰略。但總的來說,成為唯一沒有超額質押的真正杠桿來源的機會是巨大的。這是一個價值數百億的市場,如果你能抓住機會并安全地變現的話。20.CapDotFinanceCap是一個社區建設、擁有和運營的DEX,允許永續期貨和保證金交易。其V3.1在Arbitrum上大受歡迎,他們的V4承諾為他們的永續產品引擎添加數百個新資產。

獎勵給匯集資產為交易所提供流動性的用戶,然后剩余部分用于回購CAP代幣。這使得該項目為小型散戶帶來了相當可觀的收益。

CapDotFinance還有很長的路要走,但這是一個充滿活力的年輕項目,繼續以驚人的速度交付,并正在向DyDdoxx這樣的巨頭邁進。21.LooksRare我認為NFT市場將繼續擴大。而且我認為OpenSea無法勝任霸主地位,Blur會定價過高,會更專注于職業交易者,而我喜歡獎勵。在現有的有吸引力的NFT市場中,LooksRare是唯一一個有獎勵、價格不高、也不像OpenSea的平臺。22%的APY以LOOKS和wETH支付,傭金相當穩定。

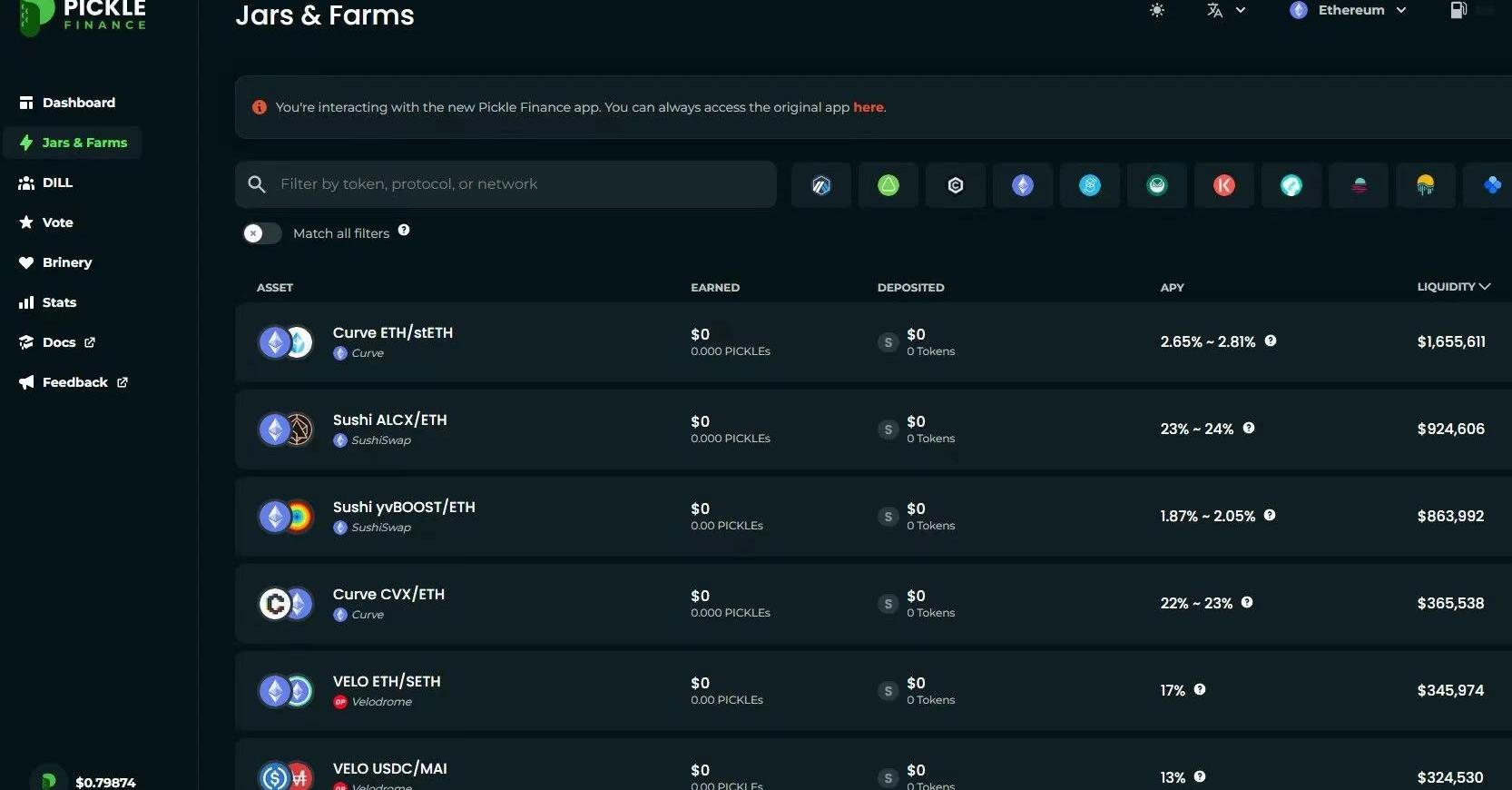

LooksRare將不得不反擊Blur以奪回市場份額,但我認為他們可以通過專注于Polygon和L2來做到這一點,并瞄準那些被Blur界面嚇跑的消費者。22.PickleFinancePickle有點像Yearn資金庫,但用于自動復合獎勵。它在推出時大受歡迎,但在之前的熊市周期中消亡了。但是,該團隊仍在繼續運行,他們的V2支持幾乎所有鏈和數千個farm。

盡管如此,你仍然可以使用PickleJars賺取豐厚的APY,并將質押Pickle,投票決定哪個資金庫獲得獎勵,并獲得費用的份額,目前獎勵的APY為19%,這對于一個使用率較低的市值來說是相當可觀的。Pickle的市值為64.3萬美元,FDV為240萬美元。市值較小。

Pickle去年在他們推出V2之前就在我的購買名單上了,現在也在我的名單上,但我不擁有它,因為實際上我無法購買足夠多的量來讓它有價值。我一直在等它發展起來,這樣我就能買到合理的數量。我希望Pickle能解決一些流動性挑戰,比如激勵80/20pool的Pickel/Weth池,這樣鏈上的流動性就更好了,希望他們繼續努力創造一個有用的、有效的和收益率高的產品。23.SideshiftSideshift是一種無需注冊、無需KYC的非托管交易所,可執行即時交付跨鏈和跨資產交易。你不需要注冊或分享個人信息,則可以使用多個鏈交易。像ChangeNow這樣的競爭對手提供了法幣交易,因此他們需要在一定的門檻下進行KYC。Sideshift僅使用加密貨幣和穩定幣,因此對于大多數司法管轄區而言,不被視為貨幣服務業務。大多數競爭對手也不允許你使用隱私幣進行交易,而Sideshift同時支持門羅幣和ZCash,包括ZCash屏蔽地址。它在各個鏈擁有廣泛的資產。它支持以太坊,Optimm、Polygon、Fantom、Tron、Cosmos、Avalanche和Arbitrrum用于EVM鏈。以及比特幣、BSC、Cronos、Dash、Dogecoi、萊特幣、Tezos、Ripple、Stellar、Solana、Polkadot和Kava原生鏈。他們的原生代幣XAI,就像他們的交易一樣,提供給那些不在美國IP地址上的個人。當質押XAI時,可以獲得Sideshift每日交易費用的50%,目前是50%的APY。Sideshift的估值為1400萬美元。

在以太坊的EVM領域強大之前,像Sideshift這樣的服務曾經更受歡迎,因為它們是跨鏈交易的關鍵。像Shapeshift這樣的項目曾經是最大、最賺錢的項目之一。當EVM占據主導地位,一切都轉移到ETHDelta和Uniswap時,他們都遭受了沉重的政策打擊和對跨鏈交易的興趣降低。我的預測是,隨著交易鏈變得越來越分裂,這類交易服務將會越來越多。畢竟它們本質上只是充當橋梁,其實有更多的選擇。最后還有Clipper、Polymarkets、LlamaAirforce、Polynomial也在我的關注名單上。希望今年市場最終會好轉,我們都只漲不跌。雖然2022年對加密貨幣來說是充滿挑戰的一年,但也這是非常有趣的一年。注意:本文不是投資建議,也不是對事情走向的預測,當然也不是曇花一現。

Tags:CRVCURCurveANC幣圈crv幣適合長期持有嗎CURRY價格LP renBTC CurveNobo Finance

Layer3概念目前在區塊鏈社區備受關注,被許多人視為革命性的進步,因為開發者可以在區塊鏈平臺之上創建各式各樣的智能合約和去中心化應用。Layer3是以太坊擴容生態系統的一項偉大工程創新.

1900/1/1 0:00:00特別感謝BenDiFrancesco、MattSolomon、ToniWahrst?tter和AntonioSanso的反饋和審閱。以太坊生態系統中剩下的最大挑戰之一是隱私.

1900/1/1 0:00:00“以太坊和比特幣之間的最大區別在于比特幣是一個平臺,其生態系統的價值來自于貨幣價值。但在以太坊中,貨幣的價值來自于生態系統的價值”.

1900/1/1 0:00:00今天有人問我:“你怎么有時間看這么多書?”以下是我的回答。我認為時間管理最重要的是學會說“不”。你不做的事情比你做的事情更重要。我不在會議上做噓寒問暖,自我介紹這類事情.

1900/1/1 0:00:00一、政策概覽 香港作為亞洲最大的金融交易市場,是內地眾多金融機構尋求對外發展的重要橋梁,相對于內地金融牌照申請難度大,香港證券期貨市場采取準入制,只要符合香港證監會的要求就可以申請.

1900/1/1 0:00:002023年的加密空間里,LSD的興起已是眾望所歸,在某種程度上,流動性質押也是加密用戶們比較穩妥的獲利方式.

1900/1/1 0:00:00