BTC/HKD+0.96%

BTC/HKD+0.96% ETH/HKD+1.1%

ETH/HKD+1.1% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD+2.37%

ADA/HKD+2.37% SOL/HKD+4.39%

SOL/HKD+4.39% XRP/HKD+1.47%

XRP/HKD+1.47%受到合作銀行倒閉的影響,近期美元穩定幣USDC面臨流動性危機。根據CoinGecko的數據,USDC在3月11日的價格最低跌至0.8788美元,日跌幅超過12%。同時,USDC脫錨還造成接受其作為質押資產的其他穩定幣,如DAI和FRAX等也經歷了不同程度的脫錨。盡管USDC的危機在3月13日已經得以解除。但是作為曾經最受信賴的穩定幣,USDC此次脫錨仍然給穩定幣市場帶來了諸多變化和思考。中心化的法幣穩定幣脫錨是否給了其他類型的穩定幣“可乘之機”?市場中的穩定幣流動性是有所下降還是有所上升?危機發生時穩定幣主要流向哪里?PAData分析了穩定幣的基本概況和市場數據后發現:1)6種法幣穩定幣的平均市值全部上漲,9種基于加密資產的穩定幣的平均市值全部下跌,這表明市場對法幣穩定幣的信心仍然比較堅挺,基于加密資產的穩定幣受到的傳導利空影響更大。2)當前USDC市值約為USDT的47%,不到一半。TUSD的市值增長超54%,漲幅最大。USDT、DAI、LUSD、USDP、GUSD、FLEXUSD、USDD等的市值也有所增長。3)18日交易所穩定幣存量約為214.61億美元,較11日下跌11.02%,外流速度較快。4)13種主要穩定幣在3個Uniswapv3、Curve和AAVEv2中的總鎖倉量從11號的34.64億美元下跌至18號的32.97億美元,跌幅約為4.83%。5)11日,DEX中穩定幣交易對的交易總額達到了231.7億美元,遠超本月初日均10億美元左右的規模。USDC、USDT、DAI這3種穩定幣之間的交易構成了危機下穩定幣在DeFi中的主要流動路徑。這種變化也表明了用戶對法幣穩定幣的信心。01、TUSD近期市值激增超54%,USDC危機更利空將其作為抵押品的穩定幣

數據:過去一周Circle USDC流通量增加2億美元:1月1日消息,據官方消息,12月22日至12月29日期間,Circle共發行42億美元USDC,贖回40億美元USDC,流通量增加2億美元。截至12月29日,USDC總流通量為443億美元,儲備量為446億美元,其中現金104億美元,短期美國國債342億美元。[2023/1/1 22:19:27]

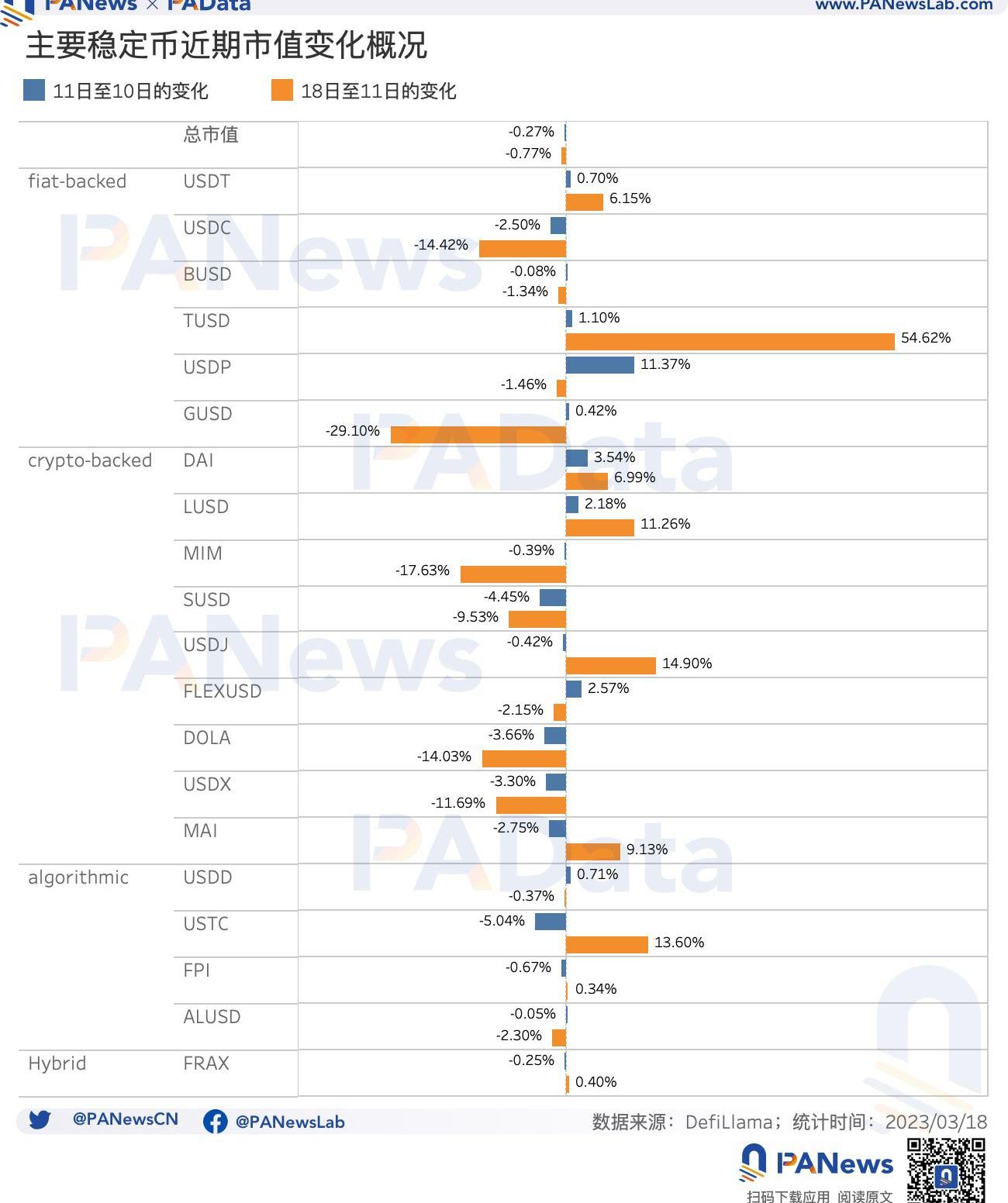

USDC脫錨致使其本身和其他穩定幣的市值出現明顯波動。僅從11日的市值較10日的環比變化來看,可以發現主要穩定幣跌多漲少。此次多米諾骨牌中倒下的“第一張牌”USDC的市值下跌了2.5%,但受到更大影響是SUSD、DOLA、MAI和USTC,市值跌幅在2.8%-5.0%之間,除此之外ALUSD、BUSD、FRAX、MIM、USDJ和FPI的市值也有所下跌,但跌幅不大。另外9種穩定幣在當天的市值反而有所上漲,其中漲幅最大的是USDP,環比上漲超11%。其次,DAI、FLEXUSD、LUSD、TUSD的漲幅在1.0%-3.5%之間。18日的市值較11日變化大多延續了11日的環比變化,比如USDT、TUSD、DAI、LUSD這4種穩定幣18日的市值較11日繼續上漲,其中漲幅最高的是TUSD,超過了54%,USDT也上漲超6%。而USDC、BUSD、MIM、SUSD、DOLA、USDX、ALUSD這7種穩定幣18日的市值較11日繼續下跌,其中跌幅最高的是MIM,超過了17%,USDC也下跌超過14%。除此之外,還有一些市值在危機后轉升為跌的穩定幣,比如USDP、GUSD、FLEXUSD、USDD。

Oasis Network上的USDT已脫錨:6月7日消息,Oasis Network上的USDT已脫錨,1.69399 USDT=1 USDC。[2022/6/7 4:08:57]

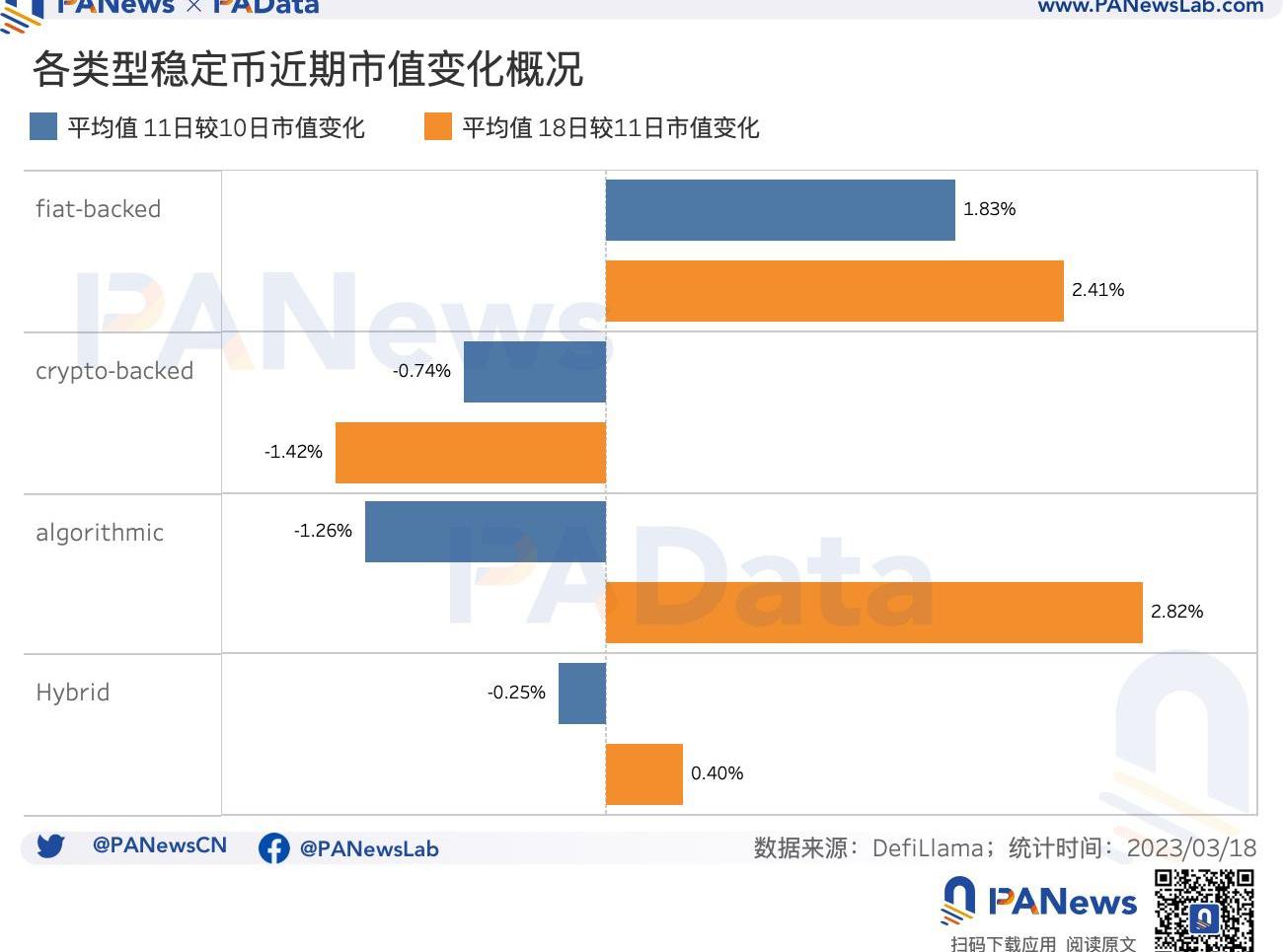

從這兩個時間段各類型穩定幣的平均市值變化來看,USDC的危機并沒有造成法幣穩定幣的集體崩盤,反而無論是在11日較10日的市值變化中,還是在18日較11日的市值變化中,6種法幣穩定幣的平均市值都是上漲的,平均漲幅分別為1.83%和2.41%。可見市場對法幣穩定幣的信心仍然比較堅挺。

但是,USDC的危機缺持續利空了基于加密資產的穩定幣尤其是抵押品中包含USDC的穩定幣,無論是在11日較10日的市值變化中,還是在18日較11日的市值變化中,9種基于加密資產的穩定幣的平均市值全部下跌,平均跌幅分別為0.74%和1.42%。另外,算法穩定幣在此次危機中表現出了一定的彈性能力,盡管在11日較10日的市值變化中,4種算法穩定幣的市值平均下跌了1.26%,同期平均跌幅最大。但在18日較11日的市值變化中,市值平均上漲了2.82%,同期平均漲幅也最大。02、危機后USDC市值已不到USDT一半,超百種穩定幣中法幣穩定幣是絕對主流

Cream社區通過投票,正式支持合規穩定幣HUSD:據悉,DeFi平臺Cream Finance官方發布推文表示,通過公開的鏈上投票表決,Cream平臺現已經正式宣布支持合規穩定幣HUSD,用戶可以在平臺供應和借出HUSD。 在該份治理提案投票中,共計約4.56萬個CREAM投向贊成票,反對票數為0。

Cream Finance 是一個開放包容的去中心化智能合約利率協議,目標是為盡可能多的用戶和資產提供算法驅動的流動性。此前,YFI創始人Andre Cronje在Twitter發文表示,Yearn和Cream開發人員將合作推出Cream v2版本,將會專注于提供核心借貸和杠桿產品。

HUSD是由Stable Universal發行的合規穩定幣,與美元1:1錨定。HUSD團隊旨在將HUSD打造成為安全、合規、便捷的穩定幣。[2020/12/3 22:57:30]

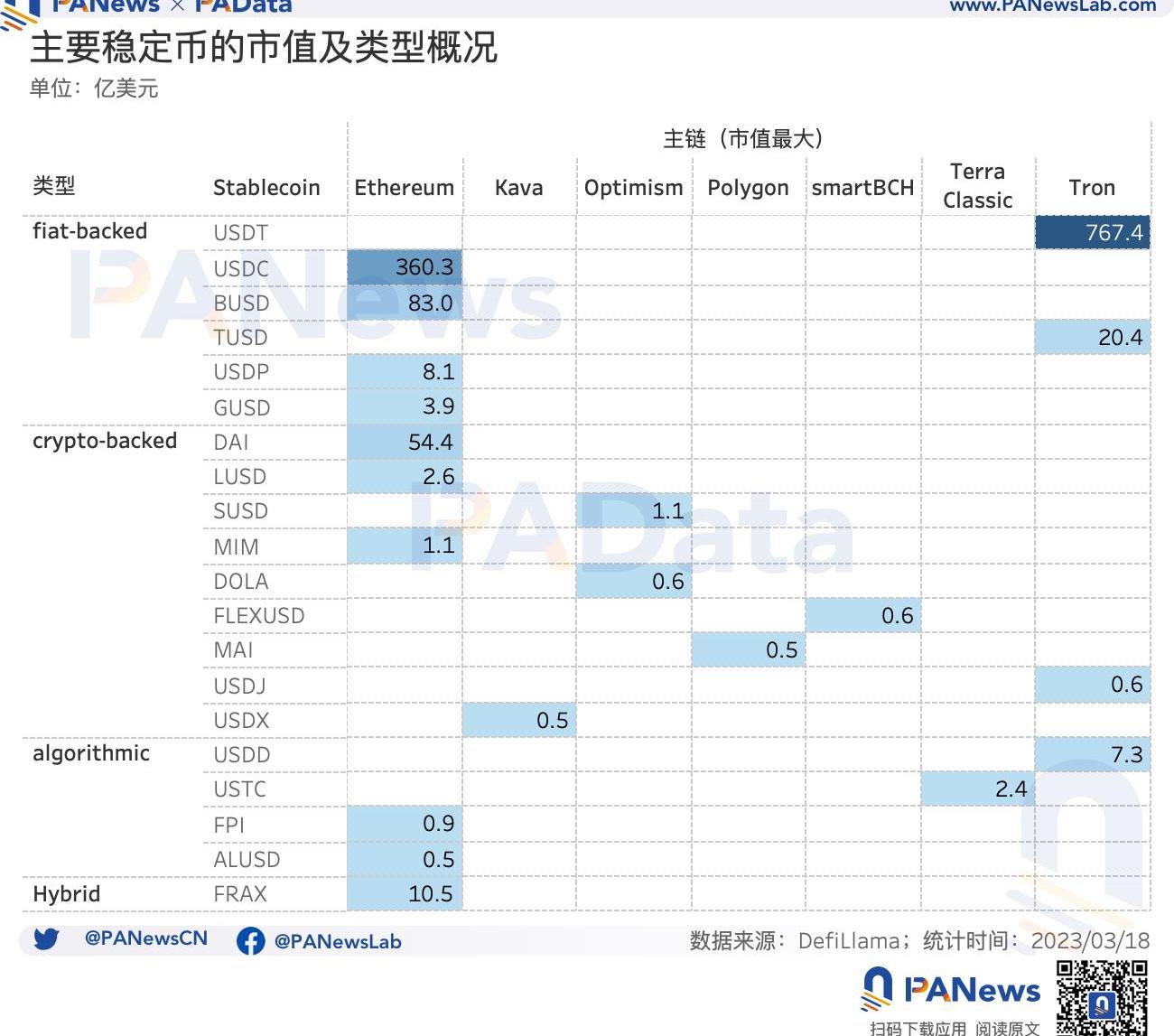

根據DefiLlama的數據,目前市場中已經超過100種穩定幣,總市值約1333.88億美元。截至3月18日,USDT依然是穩定幣“龍頭”,市值約為767.4億美元。其次是USDC,市值約為360.3億美元。兩者合計總市值1127.64億美元,約占穩定幣總市值的85%。經過此次危機后,USDC當前市值約為USDT的47%,不到一半。可見這仍然是一個“二八效應”明顯的市場,因此PAData接下來將只聚焦當前市值最高的20種穩定幣進行進一步分析。在這些主要穩定幣中,除了USDT和USDC以外,目前市值超過10億美元的穩定幣還有BUSD、DAI、TUSD、DAI和FRAX,其市值分別約占穩定幣總市值的6.22%、4.08%、1.53%和0.78%。另外,市值超過1億美元的穩定幣包括USDP、USDD、GUSD、LUSD、USTC、MIM、SUSD,其他穩定幣的市值則在4800萬美元至8800萬美元之間。

1000萬枚USDT從Tether Treasury錢包轉出:金色財經報道,Whale Alert數據顯示,北京時間10:45:39, 1000萬枚USDT從Tether Treasury錢包轉入以“0x8bb0”開頭的未知地址,按當前價格計算,價值約1006.7萬美元。[2020/4/13]

從穩定幣類型來看,這些主要穩定幣分屬四大類,分別是法幣穩定幣、基于加密資產的穩定幣、算法穩定幣、加密資產抵押和算法的混合穩定幣。目前,市值最高的仍然是法幣穩定幣,但高市值的穩定幣中,數量最多的卻是基于加密資產抵押的穩定幣,一共有9種。不過,基于加密資產的穩定幣通常都接受法幣穩定幣作為抵押資產,從這種意義上來說,這兩種類型的穩定幣是同源的。另外一個新景象是,除了Ethereum仍然是包括USDC、DAI、FTAX等多種主要穩定幣在內的主鏈以外,其他多條公鏈上也出現了市值較大的穩定幣。比如受到手續費影響,Tron已經超越Ethereum成為USDT的主鏈,同時Tron還是TUSD、USDD、USDJ的主鏈。另外,Optimism、Polygon、Kava上也都有市值較大的穩定幣。穩定幣作為流動性的媒介,越來越多的出現在不同公鏈上,對不同公鏈的DeFi發展而言有著積極意義。03、交易所存量跌至214億美元,穩定幣購買力跌至短期低點

動態 | 以太坊鏈上逾900萬枚USDC被銷毀:據Whale Alert監測, 北京時間9月4日15點03分,以太坊鏈上9,008,180 枚USDC被銷毀。[2019/9/4]

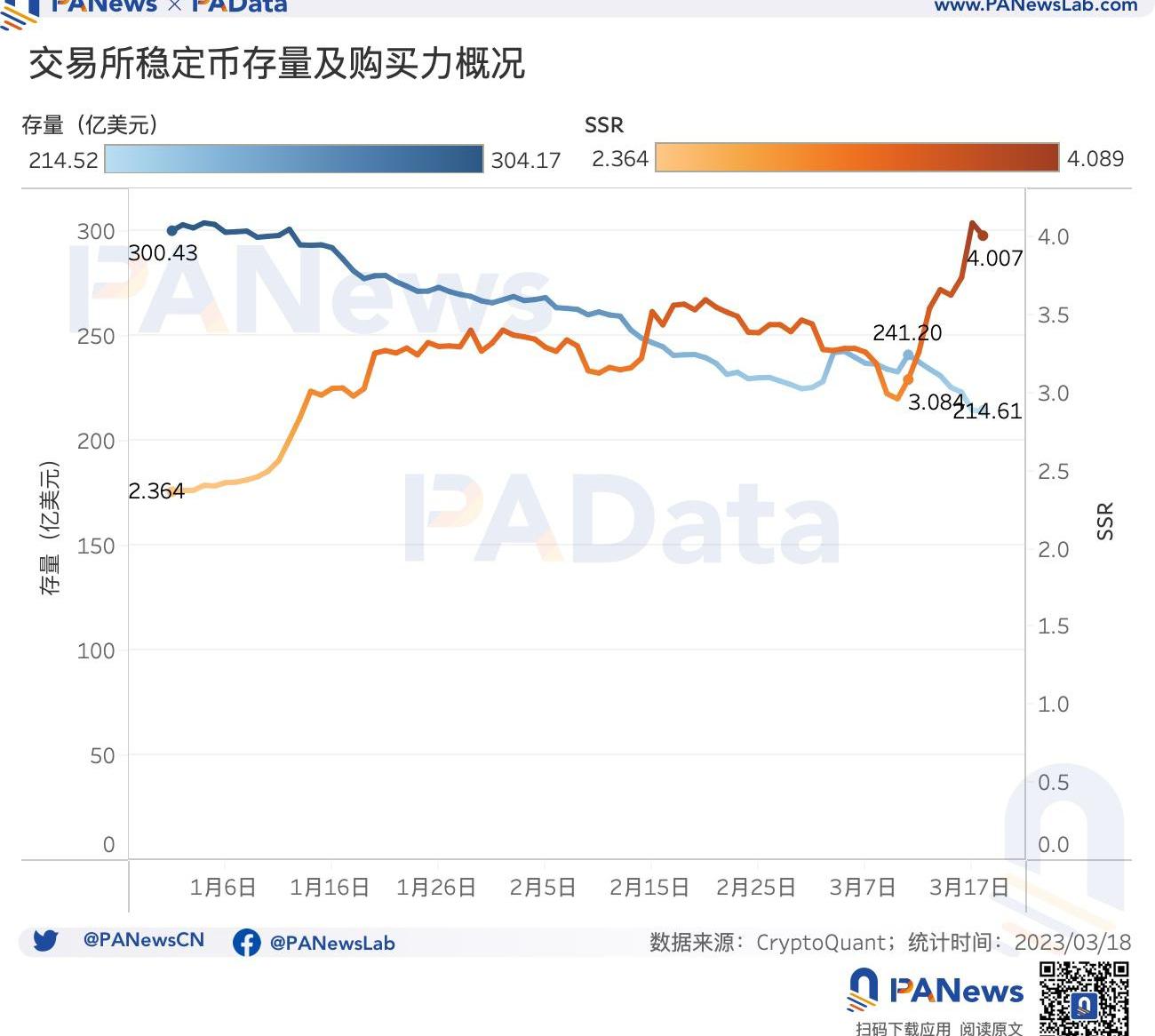

區塊鏈分析公司Chainalysis在16日發表博客文章稱,當市場動蕩時,中心化交易所的資金外流通常會激增,因為用戶可能擔心在交易所倒閉時無法使用他們的資金。根據CryptoQuant對交易所穩定幣存量的監測來看,確實印證了這種說法。根據統計,3月18日交易所穩定幣存量約為214.61億美元,較3月11日USDC脫錨當天的241.20億美元下跌了11.02%,外流速度較快。不過,有意思的是,11日交易所穩定幣存量較10日上漲了3.49%,即增加了8.14億美元。這可能與用戶在11日為避險,而在交易所進行穩定發表兌換有關。

另外,此次穩定幣危機還影響了穩定幣的購買力。穩定幣供應指數是衡量市場潛在購買力的一個常用指標,指BTC市值相對于所有穩定幣總市值的比率,SSR越低意味著穩定幣供應越充分,潛在的購買壓力越強,價格越可能上漲。截至3月18日,SSR大約為4,處于布林線上軌附近,且較11日的3.08大約上升了30%,近期上升明顯。這與近期BTC價格回升有關,在資產價格短期較快上升的情況下,穩定幣市值因脫錨危機反而整體下降,所以SSR表現為小幅上升,實際購買力下降。這為市場回歸牛市帶來了更多不確定性。04、DEX中穩定幣間交易量激增至231億美元,當前存貸款利率跌至月初水平

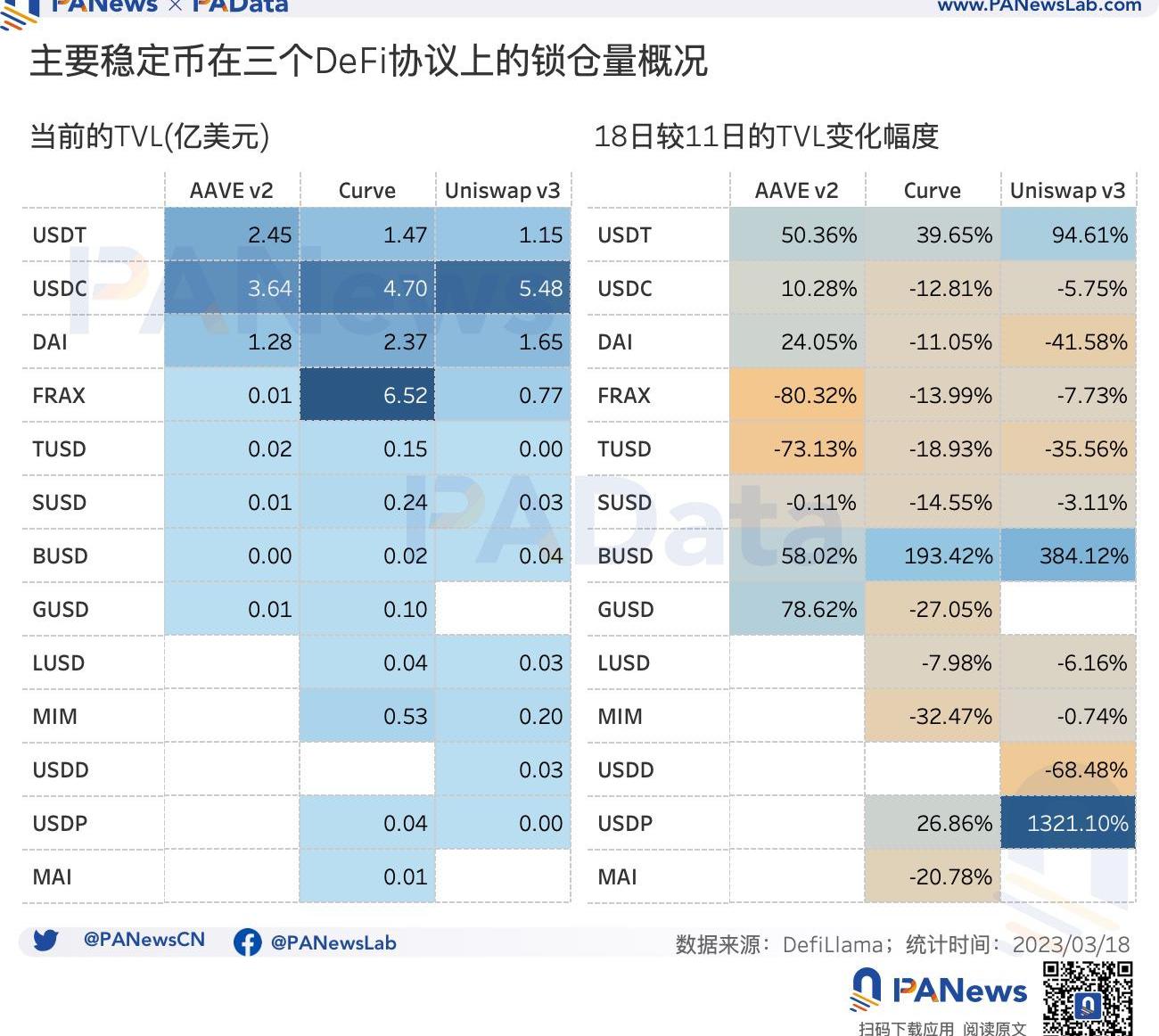

危機之下,不僅交易所中穩定幣大量流出,而且與穩定幣交易密切相關的3個DeFi協議,Uniswapv3、Curve和AAVEv2中穩定幣鎖倉量也有所下降,但幅度要小很多。根據統計,13種主要穩定幣在3個DeFi中的總鎖倉量從11號的34.64億美元下跌至18號的32.97億美元,跌幅約為4.83%。

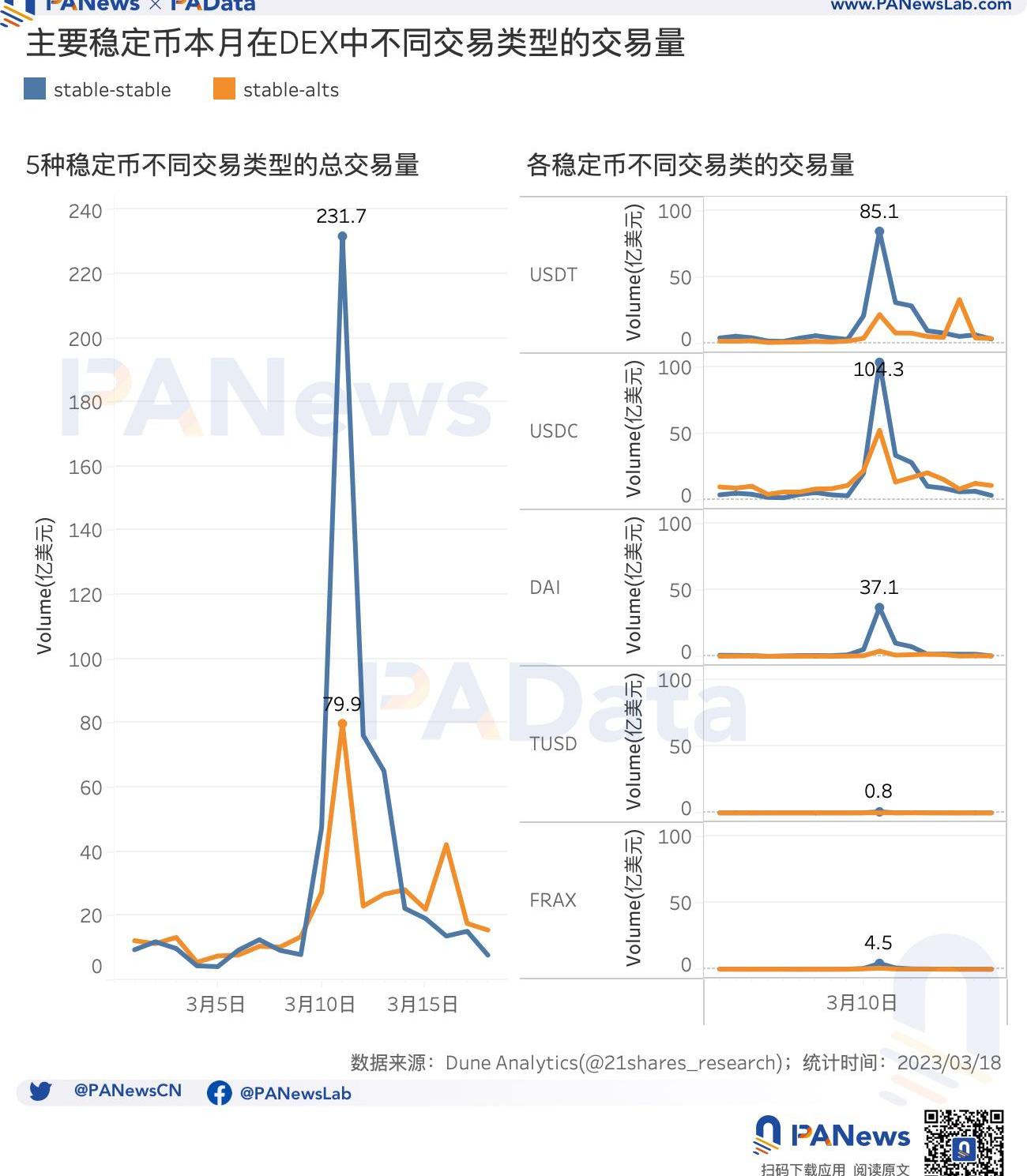

其中有一些穩定幣的鎖倉量18日較11日的變化值得關注,比如此期間,USDT在3個DeFi協議中的鎖倉量都大幅上升,最高在Uniswapv3中上升超94%,最低在Curve中也上升近40%。而USDC的鎖倉量則在Uniswapv3和Curve均有所下跌,且跌幅不小。另外,FRAX、TUSD、SUSD、LUSD、MIM、USDD、MAI的鎖倉量在這3個協議中全部下跌,FRAX和TUSD在AAVEv2中的鎖倉量下跌超70%。相反,法幣穩定幣BUSD和GUSD的鎖倉量則在上升。從DEX中各穩定幣交易對的類型能更準確地捕捉到近期穩定幣在DeFi中的流向。3月11日,DEX中穩定幣交易對的交易總額達到了231.7億美元,遠超本月初日均10億美元左右的規模。而且,當天穩定幣與其他代幣交易對的交易總額也達到了79.9億美元,同樣創造了一個小高峰。總體而言,USDC脫錨后,穩定幣之間的交易變得極為活躍。如果進一步觀察主要穩定幣的穩定幣交易對的交易量,可以看到,11日USDC穩定幣交易對的交易量達到104.3億美元,而USDT達到了85.1億美元,DAI約為37.1億美元。有理由推測,這3種穩定幣之間的交易構成了危機下穩定幣在DeFi中的主要流動路徑。

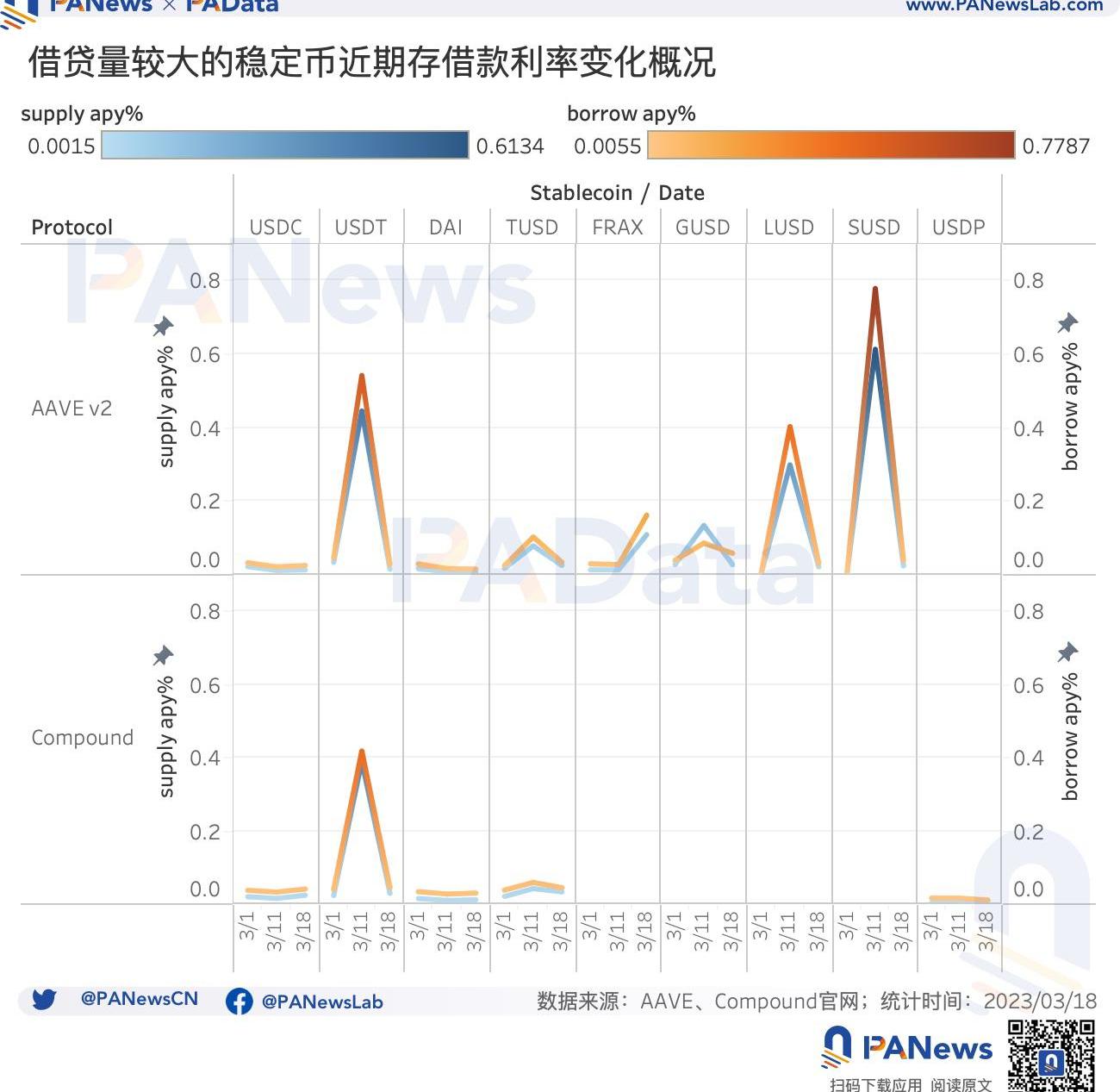

這與Chainalysis早前發表的觀點是一致的,DEX上USDC的購買量激增是由于對法幣穩定幣的信心,一些用戶在USDC相對便宜的時候買入,并押注它會重新與美元錨定。USDC脫錨后對借貸市場的存借款利率也均有較大影響,其中,USDC和DAI的存借款利率走勢基本類似“V”型,即借款需求與存款規模變化相當或更小,但相對而言波動都不大。而USDT、TUSD、GUSD、LUSD、SUSD的存借款利率走勢則基本類似“Λ”型,即危機發生時,借款需求變化大于存款規模變化,流動性相對不足。不過,目前借貸市場的存借款利率均已恢復至月初水平。

穩定幣是加密世界與法幣之間最主要的一座“橋梁”,而其中與現實世界聯系越密切的“組件”,比如受監管的美元穩定幣,越有可能成為系統的脆弱點。不過,正因為如此,其抵抗風險的能力比純粹建立在加密世界中的上層資產要更強,因為中心化的管理能更有效的牽制這種風險,就像USDC因SVB接受多方注資而化險為夷一樣,這是用戶對受監管的法幣穩定幣的信心來源,同樣也是穩定幣越來越被監管當局關注的原因。

比特幣鏈上的NFT的狂熱仍在繼續,2023年3月7日YugaLabs比特幣NFT系列“TwelveFold”順利完成拍賣,最高出價為7.1159枚BTC,拍賣產生了735.7BTC.

1900/1/1 0:00:003月22日,巴黎區塊鏈峰會,Bitget高調宣布向多鏈錢包BitKeep投資3000萬美金,取得控股權。在眾多交易所紛紛裁員收縮的當下,Bitget的激進擴張成為熊市中的一道風景.

1900/1/1 0:00:003月27日,美國商品期貨交易委員會(CFTC)宣布起訴全球最大的加密貨幣交易所幣安及其CEO兼創始人趙長鵬,該監管機構稱其故意逃避聯邦法律,經營“非法”數字資產衍生品交易所.

1900/1/1 0:00:00不論市場恐慌還是高漲,新項目永遠都需要被關注。加密KOLFungiAlpha撰寫了近期他關注到的新項目,BlockBeats整理編譯如下:CrystalFrogNFT項目,3月14日以太坊主網開.

1900/1/1 0:00:00原文作者:LawrenceLee,MintVentures研究員前言伴隨著美國證券交易委員會對BUSD的證券指控,以及Binance上線去中心化穩定幣協議Liquity的“治理”代幣LQTY.

1900/1/1 0:00:00摘要 本文ArthurHayes重新回顧審視了加密貨幣行業為什么需要穩定幣、使用穩定幣做什么以及如何使用穩定幣的經典問題.

1900/1/1 0:00:00