BTC/HKD-0.1%

BTC/HKD-0.1% ETH/HKD-0.05%

ETH/HKD-0.05% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+0.88%

ADA/HKD+0.88% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD-0.35%

XRP/HKD-0.35%作者:許明恩

這篇文章介紹的?在入門使用者眼里,它就是放貸利率更高的借貸平臺。對進階使用者來說,它還可以是杠桿挖礦的工具。

先從最單純的DeFi放貸開始。

借貸平臺

儲蓄的本質就是借貸。

用戶將錢存入銀行,銀行拿錢去放貸,收取利息,最后再將部份利息分給存戶,這就是儲蓄利息的來源。DeFi放貸也是一樣。只是DeFi放貸沒有銀行替你服務,而是由區塊鏈上的智慧合約全權處理。

利率高低的關鍵在于資金利用率,也就是錢的供需變化。借貸平臺的資金利用率越高,代表用戶存的錢大部分都被借出去了,此時放貸利率會跟著上升。如果資金利用率越低,代表用戶的錢都只是放在智慧合約「長灰塵」,放貸利率也較低。

Alpaca的放貸利率高,主因是它能吸引更多人來借錢。

為什么大家非得向Alpaca借錢呢?這與平臺上的另一項功能——挖礦——有關。

ENS將推出區塊鏈原生的、可通過域名解析系統路由的頂級域名.box:6月7日消息,ENS開發者nick.eth發推稱,ENS將推出區塊鏈原生的、可通過域名解析系統路由的頂級域名.box。該域名系統中所有注冊和轉移都將在鏈上進行,NFT的所有者將同時擁有DNS和ENS域名。

據悉,.box域名可用于DID配置文件和錢包、去中心化的網站和消息傳遞、Web2網站和電子郵件、收藏與交易等。[2023/6/7 21:21:43]

杠桿挖礦

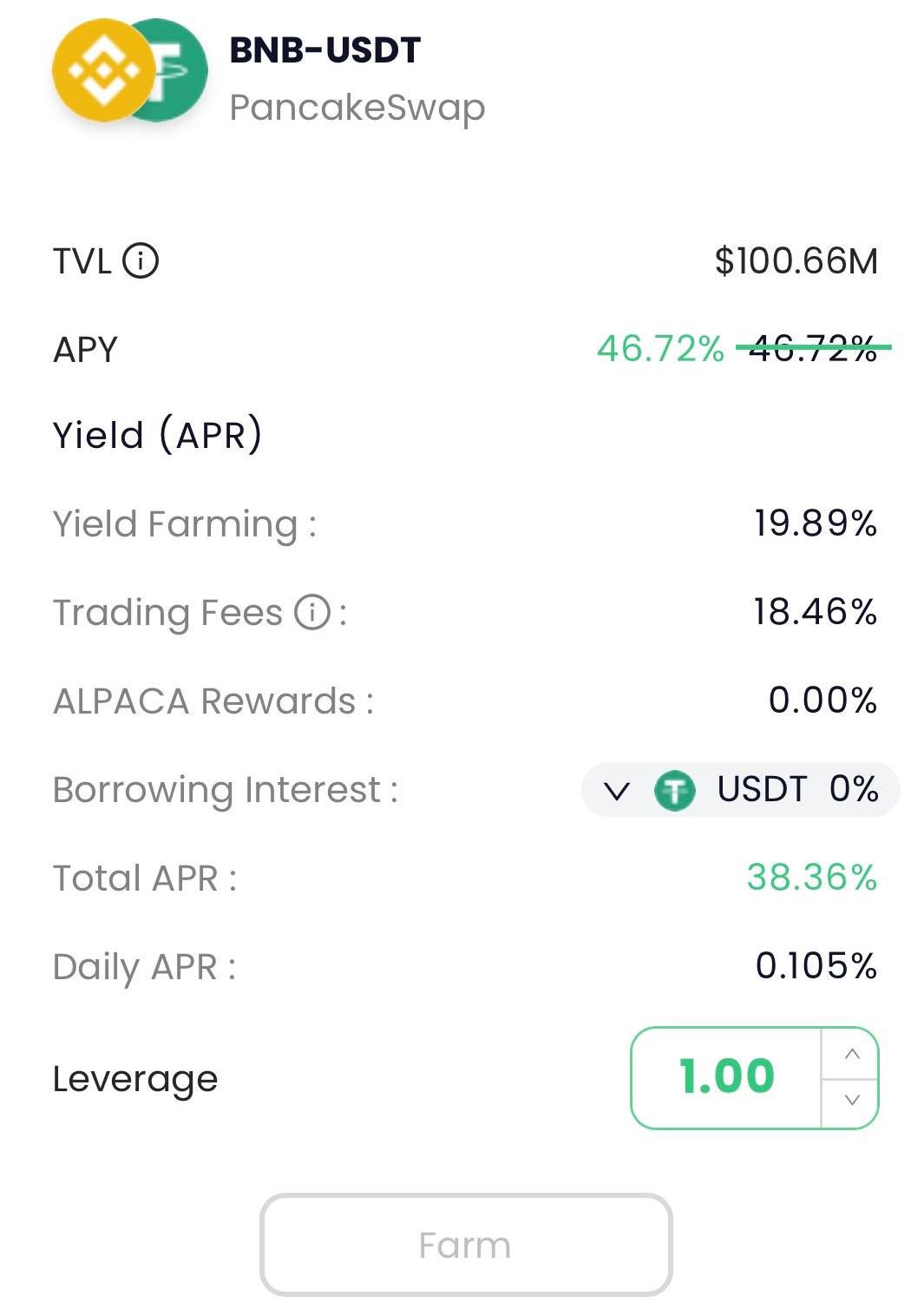

以Alpaca的BNB-USDT流動性挖礦池為例,如果我將杠桿設定為1倍,Alpaca就和其他自動理財機器人?目前的年收益率大約是46%。

一倍杠桿

如果我以100美金等值的BNB參與流動性挖礦,Alpaca會先替我將其中50美金的BNB賣成等值的USDT,讓BNB和USDT維持50:50的比例。于是,我就能以50美金的BNB搭配50美金的USDT參與流動性挖礦,共100美金。

1inch Network:已向解析器激勵計劃發放超150萬枚INCH:2月12日消息,DEX聚合器1inch Network在社交媒體發布項目數據更新,截止目前已向解析器激勵計劃發放1,507,992 INCH代幣,按照當前價格計算超過80萬美元。1inch Network于1月底啟動解析器激勵計劃代幣發放,總計為1000萬枚INCH。

此外,1inch Network還公布了當前主流鏈上數據,按交易額排名:以太坊(2406億美元)、BNB(326億美元)、Polygon(181億美元)、Avalanche(33億美元)、Arbitrum(32億美元)、Optimism(16億美元)、Fantom(7.291億美元)、Gnosis(1.92億美元)。[2023/2/12 12:02:19]

假設未來幣價、利率全都維持不變,這100美金在一年之后就會變成146美金等值的BNB和USDT。這就是最單純的流動性挖礦。

歐科云鏈張超:目前已累計解析超1.5億地址標簽,成全球最大鏈上地址標簽庫服務商:4月27日消息,歐科云鏈副總裁、歐科云鏈控股執行董事張超在出席“甲子引力X數字經濟高峰論壇”時表示,截至目前歐科云鏈已解析鏈上超1.5億地址標簽(實體標簽、行為標簽、屬性標簽)、數十億交易記錄、超1萬條結構化指標,成為全球最大的鏈上地址標簽庫服務商。

會上張超表示,未來歐科云鏈將繼續探索區塊鏈底層技術,加強對鏈上數據的分析、治理,為更多上層的區塊鏈應用添磚加瓦,服務于更多實體的應用層。[2022/4/27 2:33:56]

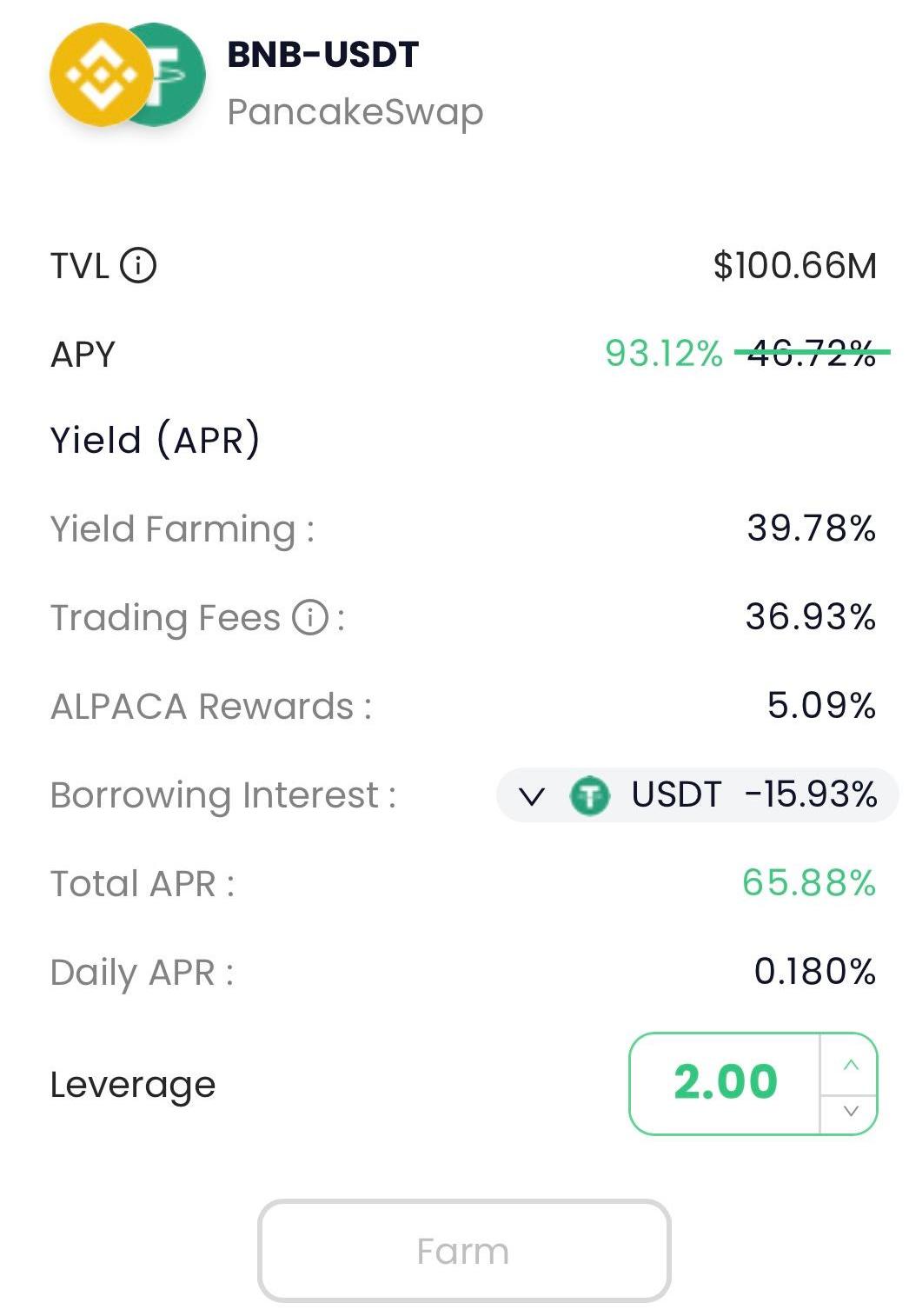

但Alpaca還能讓進階玩家使用「杠桿挖礦」——借錢來提升挖礦的總收益。下圖就是我將杠桿設定為2倍的情況,挖礦的年收益率也從原本的46%增加到93%。

浪潮集團王偉兵:標識解析、標識密碼、區塊鏈是構建工業區塊鏈三個技術要素:金色財經現場報道,12月5日,2020世界區塊鏈大會于武漢舉辦,會上浪潮集團區塊鏈技術研究院首席架構師王偉兵演講表示,消費互聯網是實現人和人的連接的,工業互聯網從技術上看更偏重物,工業互聯網數量多,管理難度大,面向物的標識解析和密碼學適合應用。標識解析的本質是提供名稱映射的分布式數據庫,構建工業區塊鏈的三個技術要素是標識解析、標識密碼、區塊鏈。標識解析需要目錄服務、數據共享,標識密碼主要做設備身份認證、設備寫入鏈,區塊鏈則增強安全,完成可信交易。[2020/12/5 14:06:24]

兩倍杠桿,借入USDT

但這并不代表流動性挖礦變好賺了。而是Alpaca自動地替我從放貸市場中借錢,增加投入挖礦的本金,進而提升挖礦的總收益。年收益率則是用被放大后的總收益、初始的本金,兩者計算得出來的結果。因此會感覺年收益率明顯增加。

分析 | USDT聽證會解析:瑞海君看幣觀點:一、預計聽證會圍繞的主題有如下兩個:

1.Bitfinex和Tether不顧美國法律和監管,為紐約州居民提供了相關服務。

2.Bitfinex和Tether之前在美國的業務,觸犯了美國的反洗錢法(這個才是對USDT具有巨大殺傷力的議題)。

二、?今晚可能達成的幾種結果:

1.BFX和Tether違規為美國居民提供服務罪名成立,會導致兩家共識會繼續被調查,且會被美國要求提供更多的運營資料,洗錢的事情沒結果,但是也要提交更多資料自正清白,這是利空!會導致USDT這個雷持續懸在整個幣圈的頭上,然后美國來一條新聞,幣圈震動一次,簡直就是噩夢。(概率中性)

行情影響:短暫反彈,然后繼續震蕩陰跌。

2.兩項罪名都沒結果,短暫利好,BFX繼續和美國扯皮,大家松一口氣暫時?,價格可能出現反彈。(可能性較大)

行情影響:短暫反彈,后市寬幅震蕩為主。

3.兩項罪名都成立,不可想像(可能性較小)!

行情影響:區塊鏈騙局。

洗錢罪名直接成立可能性也較小,調查沒那么快,所以請大家系好安全帶,等待靴子落地,兩只靴子到底如何落地,落地幾支,只有靜候今晚的聽證會了。[2019/7/29]

舉例來說,如果我以100美金等值的BNB投入BNB-USDT流動性挖礦池,并設定為2倍杠桿,代表我想投入挖礦的實際金額是200美金。這時Alpaca就會自動以BNB當成抵押,替我從借貸市場借入100美金等值的USDT。我就能以原本的100美金BNB以及借來的100美金USDT,總共200美金投入流動性挖礦。這就是2倍杠桿。

當然,借錢不是沒有代價。目前借入USDT的年利率大約是16%,和?但還是讓許多人趨之若鶩,因為雖然借錢很貴,但賺到的錢完全補貼成本后,還是能獲益。

以剛剛的兩個例子來看,1倍杠桿雖然不用付借款利息,但能賺得的年利率「只有」46%。而2倍杠桿雖然要支付的利息相當高,但賺得的年利率卻增加到93%。看到更有利可圖的選項,大家當然很樂意借錢挖礦。

這也是Alpaca放貸利率更高的主因,它以杠桿挖礦帶動了資金利用率,最終反映在放貸利率上。但反過來說萬一有天挖礦收益沒有這么高,甚至低于借款成本,杠桿挖礦恐怕就會變成賠錢生意。

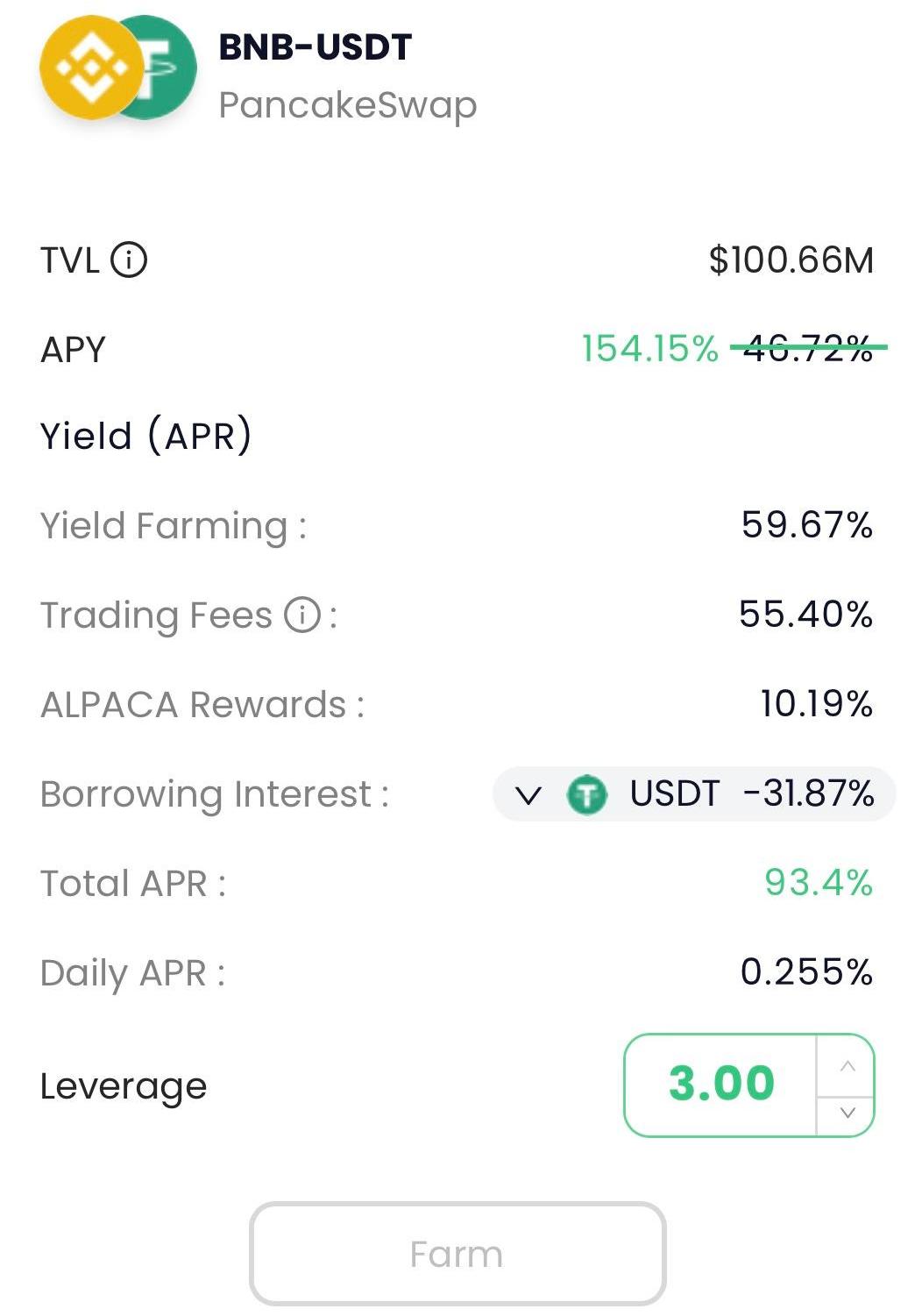

如果杠桿2倍不夠刺激,Alpaca最多還能選3倍杠桿。

同樣以100美金等值的BNB投入BNB-USDT挖礦為例。如果設定為3倍杠桿,代表用戶想投入挖礦的實際金額是300美金。也就是150美金的BNB與150美金的USDT。Alpaca就會用BNB當成抵押,額外借入200美金的USDT,并將其中的50美金換成BNB。

湊起來就有300美金投入挖礦。如果BNB價格不變或上漲,就能賺到更高的總收益。進而提升年收益率。

三倍杠桿,借入USDT

杠桿倍數越大,風險必然更高。

有抵押就有清算。如果BNB價格下跌,造成抵押的BNB不足以償還借來的BNB、USDT資產,那就會被Alpaca清算。最糟糕的情況是,最終只能拿回當初投入的10%資產(

杠桿倍率設定得越高,承受市場波動的能力也就越差,被「斷頭」的機率也增加。因此幣圈投資者最常互相提醒:「珍惜生命,遠離杠桿」。

我不建議入門者就使用杠桿挖礦。但如果你是專業玩家,肯定還會發現Alpaca背后隱藏的「做空挖礦」功能。

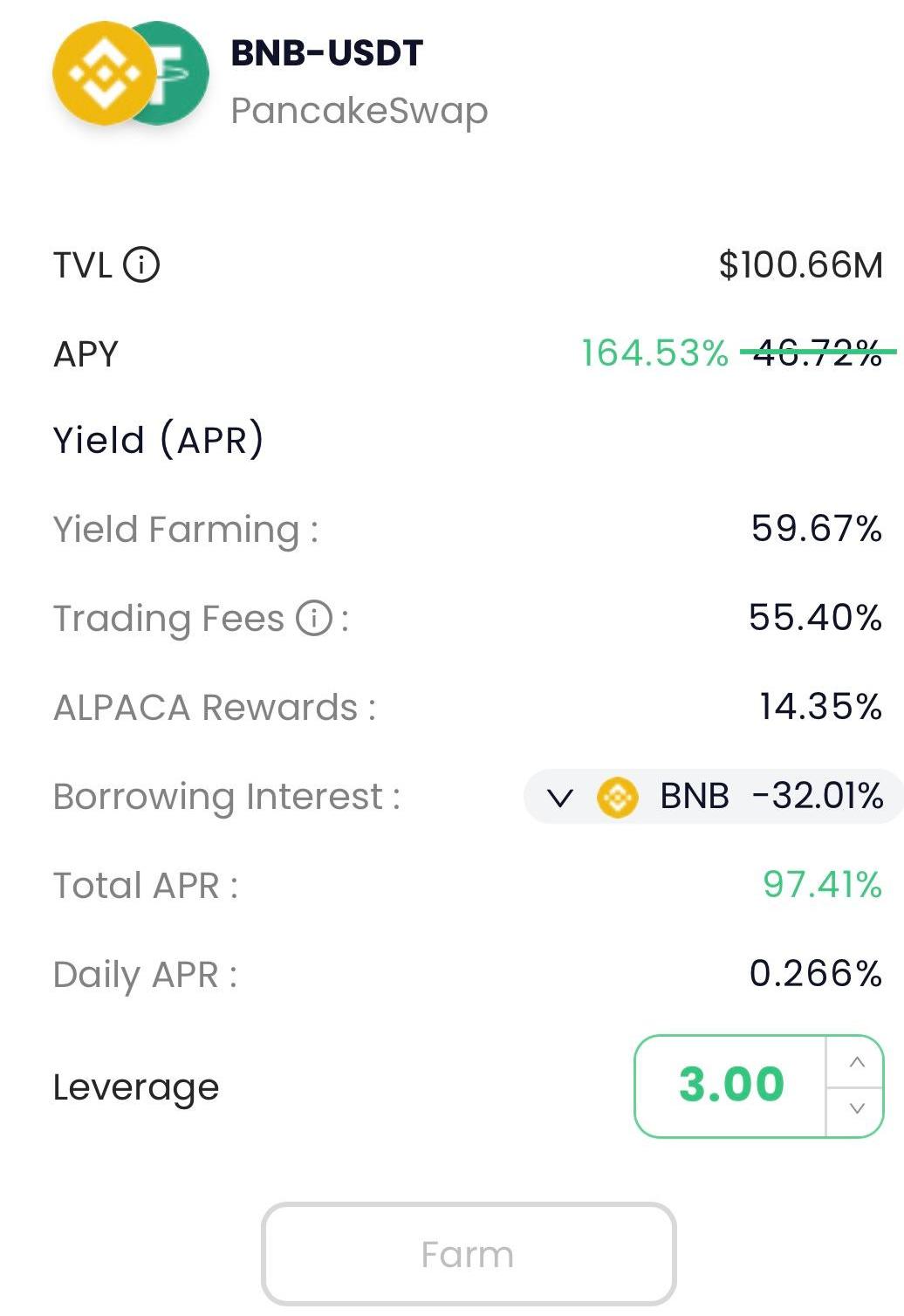

做空挖礦

單純的流動性挖礦必須持有現貨才能提供流動性、賺得交易手續費,普遍也只能做多挖礦。做空挖礦則是讓專業的玩家,在做空的同時也能持續挖礦。算是非常進階的操作。

這次我改以100美金的USDT投入BNB-USDT挖礦,并設定為3倍杠桿。這代表我想投入挖礦的實際金額是300美金,也就是150美金的BNB與150美金的USDT。差別在于這次我改讓Alpaca以USDT當成抵押,借入200美金的BNB并先將其中50美金的BNB賣成USDT。湊起來還是300美金。

三倍杠桿,借入BNB

因為BNB先被賣掉了,這就創造出做空的效果。如果日后BNB的價格下跌,就可以用較低的價格買入BNB歸還。但投資者在這段期間,仍然享有挖礦的收益,這就是做空挖礦。只是如果遇到BNB價格上漲,那就代表到時候不只要付借款利息,還要花更多錢買BNB回來還。得不償失。

有人會說做空挖礦適合熊市,但我有不同看法。流動性挖礦的主要收益來源是交易手續費以及平臺幣獎勵,但過往熊市的情況不只是幣價下跌而已,連交易量也會大幅下滑。這就造成流動性挖礦的交易手續費收入會遠低于目前水準,甚至可能連借款的利息都無法負擔。換句話說,做空挖礦雖然適合幣價下跌時使用,但未必適合在連交易量都奄奄一息的熊市使用。

總結來看,我會將Alpaca分為入門版、進階版兩種使用方式。

只使用放貸市場就是入門版。將錢交給Alpaca的智慧合約將資金利用率最大化,替你賺得最多利息。只要智慧合約沒有漏洞,而且Alpaca的清算機制正常運作,用戶就可以享受更高的放貸收益。除了放貸利息之外,還可以將放貸憑證抵押到Alpaca或是Autofarm,賺取額外的平臺獎勵。

進階版則是使用杠桿挖礦。透過借貸市場借入更多的資產,依據借入的資產不同達成做多挖礦、做空挖礦的結果。

將借貸、杠桿和挖礦三者結合在一起,提升放貸利率是非常有趣的創新。但這也并非Alpaca獨有,目前以太坊上的?尤其在Solfarm上面有些原本年收益率就很高的流動性挖礦池,在杠桿之后的利率更是高到令人難以置信。

只要你懂海,海就會幫你。但問題就在于,海太難懂了。

Tags:BNBSDTUSDTUSD與你在一起bnb攻略完整版泰達幣usdt官網下載bitkeep的usdt怎么轉賬出來btc交易平臺usdt

作者:zZ DYDX的強勢表現讓刷量和Airdrop持有者興奮不已,再次證明在這個市場中,「TryEverything」有概率獲得忠實的回報.

1900/1/1 0:00:009月16日,社區驅動的游戲實驗性NFT-CyberHunter于中午12點獨家首發在Element平臺,共計6666個盲盒,盲盒價格為0.066ETH.

1900/1/1 0:00:00整理:念青、胡韜 隨著加密市場的持續走高,近期各大公鏈DeFi總鎖倉資產最高突破2400億美元大關,再創歷史新高,較519大跌前的峰值亦上漲近46%,DeFi市場再度成為市場關注的焦點.

1900/1/1 0:00:00鏈捕手消息,Aave開發者Emilio在Aave社區發布了V3版本的相關介紹,新版本的更新將包括:添加對多個以太坊二層網絡的支持;推出名為「Portal」的跨鏈功能.

1900/1/1 0:00:00作者:CoinbaseVentures 翻譯:余順遂 CoinbaseVentures已成長為加密領域最活躍的VC投資者之一.

1900/1/1 0:00:00原文標題:《FLOKI輪番打廣告營銷是Meme幣的出路嗎?》 作者:茉莉 Meme幣概念板的熱度正在下降,這輪上行趨勢的最大贏家仍是柴犬幣SHIB.

1900/1/1 0:00:00