BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-2.93%

ETH/HKD-2.93% LTC/HKD-2.3%

LTC/HKD-2.3% ADA/HKD-2.44%

ADA/HKD-2.44% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-1.64%

XRP/HKD-1.64%來源:Odaily星球日報

最近兩天,DeFi?領域悄然發生了兩件事,或將對Maker和?Compound?這兩大龍頭項目的未來發展產生重大影響。

3月?14日、15日,Maker和Compound各自的論壇內相繼提交了治理提案,旨在徹底革新這兩大項目的token經濟模型。

Maker:從MKR到stkMKR

先說Maker,該提案系由風控小組成員monetsupply.eth提出,借鑒了一些?Cosmos、stkAAVE、xSUSHI的設計邏輯,核心內容是旨在用stkMKR來替代MKR作為Maker的直接治理代幣。具體來說:

3億枚USDT從Tether Treasury轉至FTX:金色財經報道,Whale Alert數據顯示,北京時間5月21日23:21分,3億枚USDT從Tether Treasury轉至FTX,交易哈希為b62991ed6669b5c579cf561489a847227906e016b9460587fb9e933217e92fe5。[2021/5/21 22:30:35]

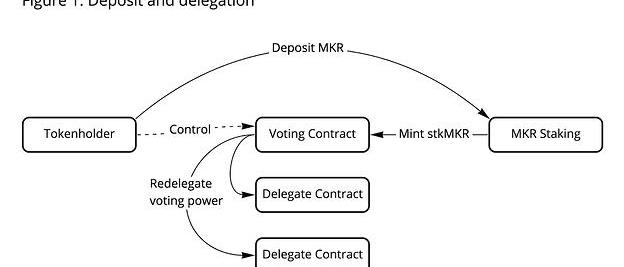

第一,用戶可以在治理協議中質押MKR來獲得stkMKR,stkMKR不可轉移,代表著用戶的投票權和贖回已質押MKR份額的權利。

第二,放棄此前的MKR回購銷毀機制,回購而來的MKR將不再銷毀,而是會作為質押MKR的收益線性流入到一個收益池內,這意味著每單位stkMKR所對應的MKR數量將逐漸增長,邏輯上類似于xSUSHI的自動復利機制。

2600萬枚USDT從Tether Treasury轉入幣安:據Whale Alert數據顯示,北京時間1月24日01:25,2600萬枚USDT從Tether Treasury轉入幣安。交易哈希為:4a751d3c95b9f3084eb144aad69a196e6294b3552e208c51f8611fae4870ae5b[2021/1/24 13:19:31]

第三,類似于?Cosmos和stkAAVE,用戶解除質押MKR時將需要等待一段固定時間的鎖定期。在此期間,stkMKR將被銷毀,對應的MKR則被轉移到托管合約內,這意味著該階段內用戶不會享有任何收益及投票權。只有等鎖定期結束后,用戶才可以贖回自己的MKR,當然用戶也可以在鎖定期內改變注意,立即將其MKR重新質押來換取stkMKR。

monetsupply.eth解釋稱,這些經濟模型的細節變化有望實現以下幾點效果:

1000萬枚USDT從Tether Treasury錢包轉出:據WhaleAlert數據顯示,北京時間05月13日08:24, 1000萬枚USDT從Tether Treasury錢包轉入TNMDwb開頭地址,按當前價格計算,價值約1000.9萬美元,交易哈希為:b9c2b91e96caa64c3c878c9c2aa284725a754cb8a3a365443737d08b1df3f9fa。[2020/5/13]

其一,可以激勵治理的參與程度。雖然該機制不會直接激勵用戶的投票行為,但質押MKR的潛在收益有望提高社區整體的參與率。

其二,改善MKR的增值敘事。相較于回購銷毀模型,更具體的APR數字和流通供應縮減有助于改善市場整體情緒。monetsupply.eth也大概測算了一下收益數字,當50%MKR被質押時stkMKR的收益率約為3.25%,當20%MKR被質押時stkMKR的收益率約為5.5%。

1200萬枚USDT從Tether Treasury轉出:據WhaleAlert數據顯示,北京時間10:43,1200萬枚USDT從Tether Treasury轉入0x8bb0開頭地址,按當前價格計算,價值約1199.2萬美元。[2020/4/21]

其三,提高治理安全性。質押收益客觀上降低了借貸MKR的吸引力,鎖定期的存在則可以有效阻止治理攻擊并使它們的執行成本更高,同時也可抑制CEX以及其他可能損害?MakerDAO?去中心化效果的中心化服務商參與進來。

其四,提高對協議信用缺失的抵抗能力。在市場崩盤或重組期間,鎖定期的存在可以使部分MKR遠離市場,這可以防止部分MKR持有者搶先進行債務拍賣。

Compound:再見,流動性挖礦

Compound改進提案系由社區貢獻者?tylerether.eth提出,核心內容是逐漸停止當前的流動性代幣激勵,轉而采用利率激勵模型。

999萬枚USDT從Tether Treasury錢包轉出:據WhaleAlert數據顯示,北京時間03月30日21:09, 999萬枚USDT從Tether Treasury錢包轉入0x0c77開頭地址,按當前價格計算,價值約995.8萬美元。[2020/3/30]

熟悉DeFi發展歷史的朋友們可能還記得,2020年夏天,Compound創新性地發起了流動性挖礦計劃,意料之外的效果引發了無數項目的紛紛效仿,自此掀起了過去的這輪DeFi風暴。

但在tylerether.eth看來,Compound賴以起勢的流動性激勵措施當前吸引來的更多是“投機”流動性,這些流動性資金在得到了相應的COMP激勵后往往會選擇立即售出。這與Compound的初衷——“將COMP分發至真實用戶手中”背道而馳,也稀釋了真實用戶應得的COMP收益,損害了社區利益。?

然而,對于借貸市場來說,缺乏激勵措施同樣不可取,因為這有可能造成市場缺乏足夠的流動性,從而抑制整個市場的運行效果,尤其是在一個新的市場啟動之時。

為此,tylerether.eth了自己的改進方案。具體如下:

首先,分兩步來關停當前的COMP激勵,先是于3月18日將鏈上激勵削減至50%,接著在4月15日將激勵徹底削減至零。

其次,進一步改進利率模型,因為現有的jumprate模型及參數雖然可以很好的適用于穩定幣市場,但卻并不一定適用于非穩定幣市場。在當前的次優利率模型下,借、貸雙方的利益很難得到平衡,從而限制了市場流動性規模。

其三,引入替代激勵計劃,待利率模型升級完成后,Compound需要通過一種新的激勵計劃來啟動新代幣的借貸市場,當然該激勵也可用于現存的一些流動性不足的市場。tylerether.eth提及了這種新激勵計劃的一些設計思路——以Y%的年利率激勵對某個新市場進行為期n個月的激勵。

但會限制該激勵在一個X的目標規模之下,比如以8%的年利率激勵COMP存款池一年,但這8%只會對池內的1000萬美元的流動性生效,剩余流動的利率仍由市場供需決定。

業務創新乏力,優化經濟模型?

需要強調的一點是,monetsupply.eth和tylerether.eth提出的這兩大提案暫時仍在治理程序之中,能否通過并生效尚不可知,尤其是后者,我個人雖然肯定其嘗試,但還是覺得短期內較難實施。

相對而言,monetsupply.eth在Maker社區內的提案要更加明晰,且有著充足的前車案例可作參考。反觀Compound,tylerether.eth的提案在諸如利率模型改進、新激勵計劃參數設置等方面仍不夠細致,此外停止流動性激勵的舉措也太過激進,這無疑會觸及生態內多方角色的利益,對于協議的未來發展有何影響仍需細致評估。

客觀來說,相較于?Curve,Maker和Compound經濟模型確實略顯簡單,這也給了兩大龍頭協議以改進空間,通過經濟模型的調整來改善其token的投資情緒及市場狀況。

聯想到此前?Tornado.cash在升級了TORN的經濟模型后快速實現了二級市場的“起飛”案例,對于協議本身來說,Maker和Compound的這一嘗試肯定是沒有錯的。

但就我個人的觀感來說,看著一個又一個老牌DeFi項目相繼將重點轉移到了經濟模型之上,多少還是有些唏噓。雖然對于一個項目的綜合發展來說,經濟模型的設計也相當重要。

但我個人還是更加認可的還是業務邏輯、產品功能方面的創新,這些創新決定了項目業務的基本面及外向拓展能力,與之相對,經濟模型上的改動更像是一種系統內的優化。

誠然,DeFi現在不在最好的時候,我們已經有段時間沒有看到足夠驚艷的新點子了,回看市面上居于頭部的這些DeFi項目,大多其實都誕生于上一個周期。雖然我們對DeFi的未來仍然堅信不移,但或許市場是需要一些時間去孕育新的種子了。

作者:北辰/鏈茶館 在過去兩年來,從DeFi到NFT、Gamefi、Web3、DAO以及元宇宙,整個crypto領域無疑在宇宙大爆炸的階段.

1900/1/1 0:00:00RohamGharegozlou/DapperLabs創始人在《快公司》雜志公布的2022年全球最具創新力公司中,NFT開發商DapperLabs成為唯一入圍的加密項目.

1900/1/1 0:00:00來源:DeFi之道 北京時間3月3日凌晨4點,Cosmos生態的EVM兼容鏈Evmos將正式上線主網,與此同時,總計有1億枚Evmos代幣將空投給以太坊和Cosmos生態的200萬個錢包地址.

1900/1/1 0:00:00鏈捕手消息,去中心化跨鏈借貸平臺Fountain協議已上線隱私計算網絡OasisNetwork,并推出流動性挖礦計劃.

1900/1/1 0:00:00作者:茉莉,蜂巢Tech不出意外,美聯儲預計將在3月17日發布利率決議,上調聯邦基準利率成為大概率事件.

1900/1/1 0:00:00鏈捕手消息,零知識隱私應用平臺Aleo與區塊鏈游戲平臺Forte達成合作,旨在為鏈游帶來零知識證明解決方案,希望以此推動低成本交易.

1900/1/1 0:00:00