BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD-0.98%

LTC/HKD-0.98% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD+0.61%

SOL/HKD+0.61% XRP/HKD+0.82%

XRP/HKD+0.82%接著上一篇有關互操作性的引介,開始介紹資產橋的最新進展,區塊鏈互操作性和跨鏈交易的相關理論研究在 2015 年左右就開始就被熱烈討論,設計方案也有很多,我們把資產橋的范圍限定為已落地的、將資產在不同系統間轉移的方法,且不包括通過合成等方式在目標系統創造錨定來源系統資產價格但不具備底層資產贖回功能的衍生品。本文重點分析比特幣在區塊鏈網絡間的遷徙歷程。通過觀察比特幣在不同系統間的真實遷移規模,我們可以了解目前比特幣資產橋的主要需求來源及相應解決方案的一個演化過程:映射代幣模式的成功落地與去中心化改進。

比特幣是第一個真正落地的虛擬貨幣,也是區塊鏈迄今為止最老牌、獲得十年以上時間檢驗的應用產品,比特幣的價值來源于其劃時代的技術原創性、限定的總發行量和比特幣社區的強烈共識。但試圖取代法幣支付系統、主打點對點轉賬功能的比特幣協議在支持更加復雜的金融應用方面并不那么好用,后者被引入智能合約的以太坊加以實現,并開啟區塊鏈 2.0 時代,構建出如今的 DeFi 生態。

以太坊網絡里的原生資產是以太幣,以太幣的基本作用是作為以太坊網絡的功能代幣為計算、存儲、帶寬資源支付 gas 費。在 DeFi 發展起來之前,以太幣的價值并沒有牢固的基礎,在初始代幣發行應用泡沫破裂后其市場價格曾一度下跌至 80 美元。

這個時候的 DeFi 早期應用,不管是借貸產品還是 DEX,都缺乏投資者較為喜歡或習慣持有的流動性資產,導致流動性不足。而當時中心化交易所的大部分交易量由比特幣和穩定幣相關的交易對貢獻。于是在隨后的發展中,以太坊網絡陸陸續續發行出大量錨定美元價格的穩定幣,也開始出現以 WBTC 為主的比特幣映射代幣。

早在比特幣時代,就有通過錨定鏈外資產發行映射代幣的先例,Tether 公司推出的泰達幣(USDT)可謂是這方面最成功的鼻祖。USDT 采用中心化的方式簡單粗暴地為虛擬貨幣交易市場引入了美元計價單位,并打敗其它精心設計的早期算法穩定幣,至今流通市值仍占榜首。

Hashed聯創Alex Shin和資深投資者Sandeep Ramesh將加入Mysten Labs CEO的新基金:金色財經報道,籌款文件顯示,Hashed聯合創始人Alex Shin和資深對沖基金投資者Sandeep Ramesh將加入Mysten Labs首席執行官Evan Cheng的新風險基金,Shin和Ramesh都將作為普通合伙人加入。

據此前消息,Cheng正在尋求為其Web3基金籌集超過1億美元的資金。消息人士稱,Cheng將繼續擔任Mysten Labs的首席執行官,他目前正在與新基金的潛在普通合伙人和有限合伙人進行對話。Cheng隨后在The Scoop播客上證實,他正在尋求改進Web3風險投資的運作方式。[2023/3/2 12:37:18]

技術上,USDT 利用將元數據內嵌在比特幣網絡的 omni 協議層實現分布式記賬,omni 網絡流通的 USDT 的結算性能和手續費支付遵循比特幣網絡,也就是 10 分鐘左右出塊。在以太坊生態繁榮起來后,Tether 開始以 ERC20 代幣的形式在以太坊網絡發行 USDT。

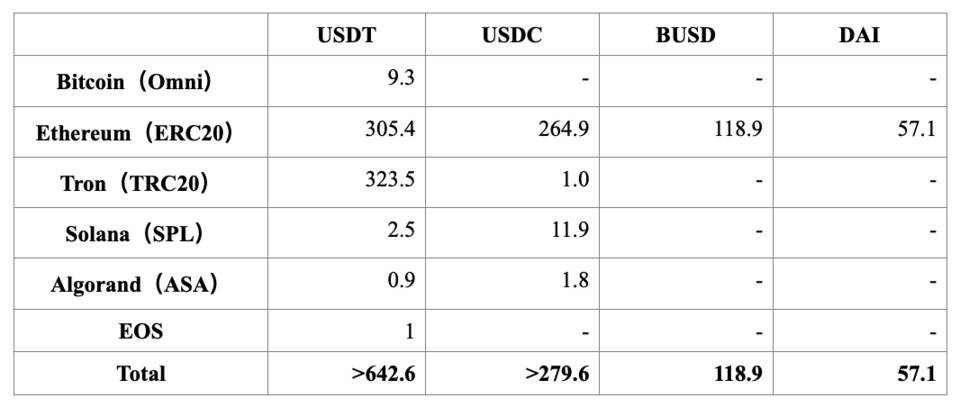

USDT 成功的商業模式吸引一批效仿者,例如 USDC、PAX、GUSD,他們抓住 USDT 的增發丑聞,通過尋求更高的合規性來與之競爭。而在一番角逐后,最終分到穩定幣市場蛋糕的主要是 USDT、USDC 和?幣安與 Paxos 合作發行的 BUSD。表 1 列出了這幾個穩定幣在各自展業的網絡中的流通市值(小于 1 億美元的情況有所省略),并將鏈上原生穩定幣 DAI (通過超額抵押以太幣等數字資產發行)列出作為對比。

表 1. 主要穩定幣流通市值對比表(單位:億美元,2021-8-18)

表 1. 主要穩定幣流通市值對比表(單位:億美元,2021-8-18)

從表 1 可見,有大約 1040 億美元的鏈外資產以儲備金托管的方式映射到了區塊鏈網絡,主要需求來源是以太坊用戶(66%)。穩定幣是盤活 DeFi 應用的主要流動性資產,也可以認為這種映射代幣模式成功地將儲備金資產從鏈外系統通過中心化托管運營的方式遷移至區塊鏈系統。

NFT 數字藝術藏品平臺 Hashmasks 推出第二個藝術收藏品系列“The Greats”:10月12日消息,NFT 數字藝術藏品平臺 Hashmasks 推出第二個藝術收藏品系列“The Greats”,它由藝術家 Wolfgang Beltracchi 創作,包含了4608件“Salvator Mundi”的美術作品,都是按照 7 個不同藝術時代大師們的風格重新模仿創作。[2021/10/12 20:24:04]

而最初驗證映射代幣模式可行性的 Omni-USDT 因局限于比特幣性能遇到明顯的發展瓶頸(最近一次增發發生在 2020 年 4 月 23 日)。波場則利用其低廉的交易手續費成為了 20 多家中心化交易所為客戶快速充提 USDT 的推薦渠道,從波場瀏覽器可以發現 USDT 的前十名持有者(78%)大部分為中心化交易所。

作為對比,鏈上原生穩定幣 DAI 的規模其實是比較有限的,特別是在你了解到目前 DAI 流通量中的 60% 是由投資者抵押 USDC 借出以后(可將這部分 DAI 視為 USDC 的一個映射資產)。

另外一點說明是,以太坊關聯公鏈 BSC 上流通的 BUSD (40.8 億美元)、USDT (33.6 億美元)、USDC (17.7 億美元)并沒有被羅列在各自發行方的透明性報告中,說明這些穩定幣是由幣安背書運營的穩定幣的映射代幣(二次映射),通過幣安這個樞紐將其它鏈上的穩定幣遷移至 BSC 上。

WBTC 實現了第一種映射代幣模式下的比特幣資產橋,其運營模式和上述穩定幣非常類似,也是采用中心化托管運營的方式將比特幣網絡的比特幣作為儲備金鎖定、在以太坊上發行可 1:1 兌換的 ERC20 代幣 WBTC,供用戶在以太坊網絡持有比特幣的風險敞口及實現相關的交易,目前總流通量約?87 億美元。

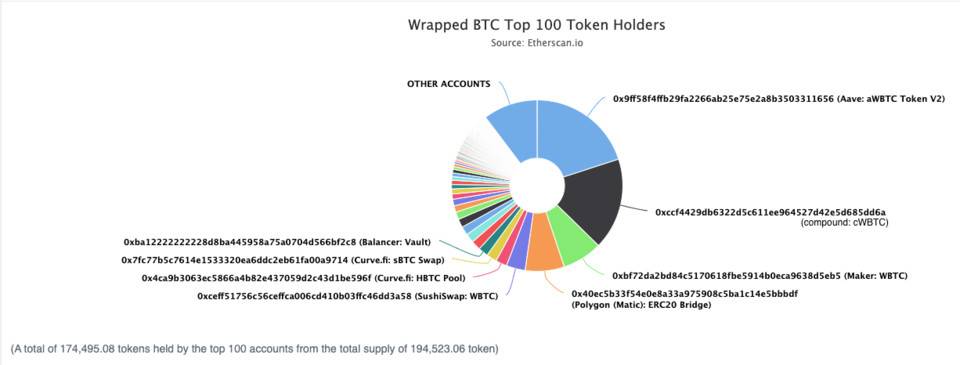

如圖 1 所示, WBTC 主要被鎖定在 DeFi 三大借貸產品和若干 DEX 的智能合約中,也有 7.5% 的 WBTC 通過資產橋被運送至 Polygon。

Glassnode:比特幣每單位算力收入已回升至每Exahash算力38萬美元:金色財經報道,據Glassnode最新分析顯示,比特幣14天算力中值已經恢復到128 EH/s,比歷史最高值低了約29%,全網算力相對于從7月低點恢復了42%。挖礦算力的增加原因或包括:舊硬件獲得重生,中國的礦工成功搬遷、重建或重新安置他們的挖礦硬件和業務。

目前比特幣挖礦市場對2020年以來爬升的幣價反應緩慢,在更高價格的比特幣情況下,只有更少的機器在競爭相同產出數量的比特幣,每單位算力的美元計價收入現在已經回升到2019年7月的水平,即每Exahash算力 38萬美元,從歷史基礎來看,目前正在運營的礦工利潤非常高。[2021/9/10 23:14:55]

圖 1. WBTC 在以太坊網絡的分布(etherscan.io, 2021-8-18)

圖 1. WBTC 在以太坊網絡的分布(etherscan.io, 2021-8-18)

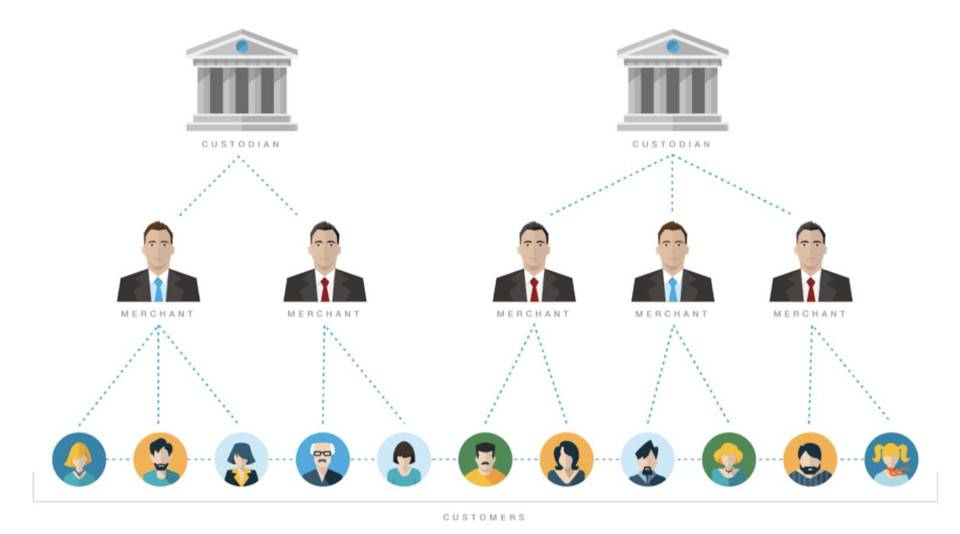

但為了避免單點攻擊風險,WBTC 采用托管方、運營商聯盟的雙層架構,主要參與角色如下:

托管方:由 BitGo 負責保管比特幣及鑄造 WBTC 的私鑰。

運營商:作為介于用戶和托管方之間的代理商戶,根據供需情況向托管方批量申請 WBTC 的鑄造和銷毀,并在各自的運營系統中將 WBTC 分發給用戶。目前,WBTC 有 31 個商戶構成銷售聯盟網絡,每個商戶持有可用來調用以太坊上的智能合約發起鑄造、銷毀交易的私鑰。

用戶:WBTC 的零售對象,持有 WBTC 并可在以太坊網絡轉移 WBTC,不具備申請發行和贖回 WBTC 的權利。用戶通過運營商或者直接去交易所完成 WBTC 與 BTC 之間的兌換。

WBTC DAO 成員:由一個多簽合約的私鑰持有者組成,該多簽合約控制 WBTC 相關智能合約的修改、托管方和商戶的增減。

HashSpace無國界社交生態鏈DAPP上線:據官方消息,4月18日中午12點,HashSpace無國界社交生態鏈DAPP重磅上線,。HashSpace秉持“技術鏈接全球,信任打破國界,生態創造價值”的偉大愿景,且由國際資本威廉希爾(William Hill)加持,致力于打造全球社交產業新格局。[2021/4/18 20:32:47]

圖 2. WBTC 的雙層運營架構(WBTC whitepaper)

圖 2. WBTC 的雙層運營架構(WBTC whitepaper)

雙層架構也可以節省用戶的兌換時間,因為出于安全保障,鑄造、贖回流程往往涉及到托管方冷錢包和多重簽名的操作,商戶可提前根據供需情況預留流動性做緩沖。用戶與商戶之間的交易基于商戶信譽,為了提升用戶體驗,一般在幾分鐘能到賬。

商戶與托管方之間的交易透明可審計,WBTC 的接收方限定為列入智能合約白名單的商戶地址,由多簽管理的托管方一般會在商戶提交申請的 48 小時內完成鑄造或贖回流程,這些舉措一定程度能通過 DAO 的監督治理來避免惡意增發。

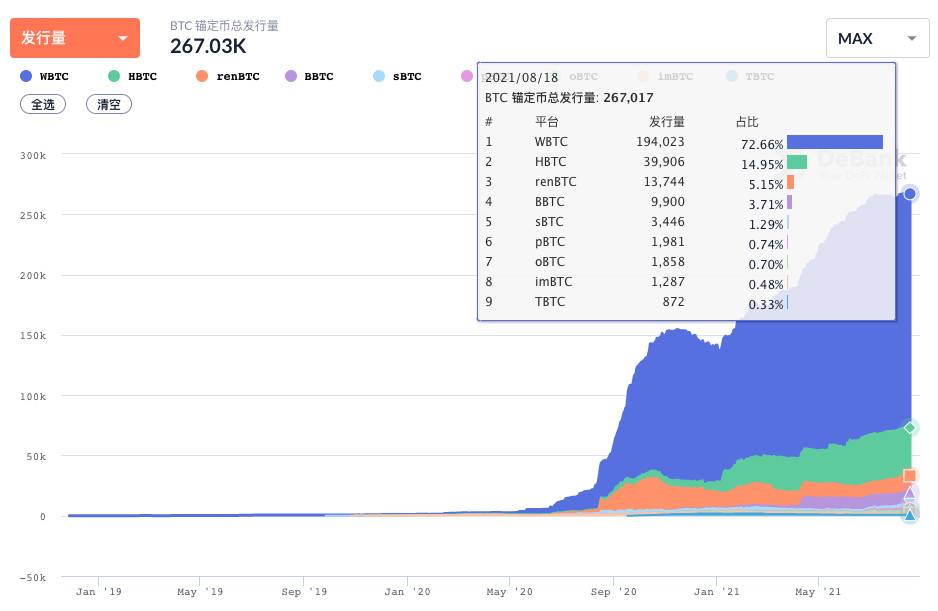

接下來,將視線從 WBTC 身上拉遠一點,看一看將 BTC 運輸到以太坊網絡的整體體量。如圖 3 所示,從 2020 年 5 月起,BTC 向以太坊網絡遷移的規模一直在擴大,目前達到 120 億美元左右。雖然 WBTC 仍然是比特幣與以太坊之間的主要資產橋,也不乏有其它替代渠道。

圖 3. BTC 映射代幣總體規模及細分比例(DeBank, 2021-8-18)

圖 3. BTC 映射代幣總體規模及細分比例(DeBank, 2021-8-18)

HBTC 是火幣于 2020 年 2 月在以太坊上推出的 H 系列映射代幣的一種,支持比特幣持有者通過火幣交易所便捷地參與以太坊 DeFi 項目。其運營模式基本和 WBTC 相同,也采用用戶代理的雙層運營模式,HBTC 的優勢在于交易所自有客戶流量及現成的退出渠道(通過中心化交易所賣出比特幣)。

coinbase:美國銀行,花旗銀行,Chase,第一資本發行的信用卡將不能在平臺上購買代幣:\t\t\t\t \t\t\t\tcoinbase在推特表示以下機構發行的信用卡將不能在平臺上購買代幣,這些機構包括美國銀行,花旗銀行,Chase,第一資本。[2018/2/6]

無獨有偶,幣安也推出了 B 系列映射代幣,例如 BBTC。雖然沒有明確說明采用哪種運營模式,但本質上也是中心化托管源鏈資產、1:1 發行服務鏈代幣的模式,幣安交易所作為兌換樞紐實現跨鏈。

與其它替代品不同的是,renBTC 向 WBTC 發起差異化競爭的挑戰,這可能也是 Curve 很早就為其開辟流動性池的原因,目前有 60% 的 renBTC 被鎖定在 Curve 的兩個流動性合約中。

從 Ren 的官方資料看,該項目方有遠大的目標,意欲采用免信任和非許可的方式打造一個實現任何鏈之間任何應用之間任意數量資產的遷移(Universal interoperability),并計劃研發隱私交易技術。renBTC 只是其中一個子產品,原則上 Ren 協議支持任何使用 ECDSA 加密算法的數字資產,并在未來計劃按需支持其它加密算法。

事實上,Ren 將 WBTC 等解決方案中的中心化托管方和運營商用一個由去中心化的 BFT 網絡節點(被稱為 Darknodes)維護的虛擬機 RenVM 替代,數字資產的到賬驗證及調度發行、贖回過程由智能合約里的算法自動執行,主要依賴以下兩個特性實現免信任和非許可:

安全多方計算+門限簽名

想要將 BTC 跨鏈至以太坊的用戶仍需將 BTC 發送到一個 RenVM 指定的比特幣托管地址,該地址的不同之處在于其 ECDSA 私鑰是通過一種名為 RZL 的安全多方計算(MPC)生成的,以私鑰分片的形式分布在 Darknodes (任何節點無法獲知完整私鑰),并通過要求三分之一以上的節點參與的門限簽名來提高鏈上交易的可靠性。

節點分片

上述私鑰生成和簽名過程與基于 Tendermint 共識引擎的 BFT 共識算法結合。為了避免節點下線造成的安全性和可用性問題, Darknodes 將通過每天隨機輪換一次的方式組成節點分片,輪值分片中的節點(至少 100 個)負責相關的計算和驗證工作。

基于上述特性實現免信任、非許可的安全運行,關鍵依賴項包括 RZL MPC 算法的安全性、RenVM 的節點規模、以及節點激勵的可持續性等。RZL MPC 算法的安全性待專業人士評估,本文就 RenVM 的節點規模和激勵機制做簡單討論。

節點規模

目前 Ren 項目開發處于 sub-zero 階段,由核心開發者負責共識和驗算,也會引入非許可節點負責通訊和存儲,Ren節點網站?顯示 RenVM 目前有 1974 個注冊節點,每個節點通過抵押 10 萬個 REN 代幣注冊參與,在 Ren 進入到 zero 階段后將向非許可節點開放共識和驗算流程并實行 slash 懲罰機制來打擊惡意行為。

激勵機制

Darknodes 提供算力和存儲資源的回報是分攤 Ren 系統跨鏈轉帳的手續費,每 28 天為一個周期結算。按當前 REN 代幣價格和最近一個周期的手續費收入估算,Darknodes 不考慮設備成本的年收益在 12.6% 左右,準入門檻在 5 萬美元左右。

該收入受到 REN 代幣本身的價格波動等因素影響并不穩定,收入形式直接取決于跨鏈幣種,存在退出階段的流動性風險。節點收入的可持續性主要在于收入來源的增值預期,這與跨鏈轉賬規模和 Ren 計劃未來開展的隱私計算服務掛鉤。

就現有業務規模來看,Ren 系統的網絡效應有限。雖然 Ren 協議已經打通了 7 種數字資產到 Ethereum、BSC、Fantom、Polygon、Solana、Avalanche 這 6 種區塊鏈的資產橋,但總鎖倉量只有不到 8 億美元,其中 7.7 億是 renBTC,這可能和目前 Ren 協議支持的比特幣以外資產(ZEC、DOGE、BCH、DGB、FIL、LUNA)并不是其它鏈上需求度很高的流動性資產有關。

雖然 Ren 協議已實現的資產橋輸送規模比 WBTC 小一個數量級,但它是目前可支持多鏈多資產去中心化轉移方案中體量最大的落地產品,尚未爆出攻擊事件,產品規劃具備比較高的功能擴展性和與 DeFi 應用的可組合性,例如用戶可直接通過支持 RenBTC 的 DeFi 產品入口完成 BTC 跨鏈和參與流動性挖礦交易。

最后討論一下提出時間更早的哈希時間鎖技術方案(HTLC)。哈希時間鎖最大的特點是利用哈希鎖和時間鎖機制實現交易雙方資產的原子交換,無需可信第三方做中間人,可用于多跳支付和跨鏈交易。在萬向區塊鏈研究報告 2020 年第 34 期《跨鏈技術在金融基礎設施的應用》中已經對哈希時間鎖的技術原理做過描述,在此不再展開。

與前述資產橋方案相比,哈希時間鎖通常被作為一個技術點整合到其它方案中,例如比特幣閃電網絡,而很少有單獨作為資產橋服務零售客戶的實例。主要原因是哈希時間鎖功能單一,對應多鏈場景可擴展性比較差,且原子交換是以犧牲時間成本為代價的,例如:由于延時的存在,在價格波動下,一方可能因為價格向優于對手方傾斜而毀約。所以哈希時間鎖雖然受到各國央行的重視,曾多次出現在央行數字貨幣進行跨賬本券款對付、同步跨境轉賬等 PoC 方案中,但還存在缺陷,需要進一步改進。

本文從比特幣的遷徙視角,回顧了區塊鏈網絡之間資產橋產生的原始動力來源及解決方案的落地成果和演化過程。

目前比特幣遷移的主要需求方是想參與以太坊生態 DeFi 項目謀求資產增值和交易便利性的比特幣持有者,共計約 120 億美元的比特幣被鎖定并映射至以太坊流通。雖然目前只占比特幣流通總流通量的 1.4%,但從歷年遷移規模的增長曲線來看,自 2020 年 5 月份起總體呈快速增長趨勢,預期未來將有更多的比特幣向其它區塊鏈網絡遷移。這些映射代幣主要被用于參加頭部 DeFi 項目,例如借貸和 DEX。比特幣持有者的資產增值需求在比特幣源鏈性能和應用發展滯后的情況下將一直存在。

以中心化機構托管和運營的映射代幣模式在 USDT 和 WBTC 的代表下是目前來說最為成功的資產橋方法。其運行原理容易被理解,在向合規性過渡的過程中復雜性小。renBTC 作為 Ren 協議的主推案例,從去中心化、可擴展性的解決路徑上尋求差異化競爭,提出免信任、非許可、適用任意鏈之間的通用互操作性方案,目前積累了大約 WBTC 十分之一的遷移體量。RenVM 依賴的密碼學算法安全性有待實踐檢驗,網絡效應的形成也依賴節點激勵的可持續性及應用用戶體驗的提升,相對其它 WBTC 替代方案具有比較明顯的創新優勢和發展潛力。

參考資料:

Vitalik Buterin, Chain Interoperability. Technical Report. R3 Corda. 2016.

Belchior et al., A Survey on Blockchain Interoperability: Past, Present, and Future Trends. arXiv:2005.14282.

金色財經 區塊鏈8月29日訊 數據顯示,資產管理公司、私營公司和上市公司對比特幣的興趣日益濃厚。目前,資產管理公司和企業持有的比特幣已經占到比特幣總流通供應量的 6%.

1900/1/1 0:00:00主流數字貨幣的交易價格為 5 月以來的最高水平。根據?CoinDesk?的數據,比特幣在 9 月 4 日以超過 50,000 美元的價格易手,比一個月前增加了 20%(截止9月6日發文前BTC:.

1900/1/1 0:00:00國際奢侈品牌路易威登(以下簡稱“LV”)8月初發布自研免費劇情類手游《Louis The Game》,以慶祝其創始人誕辰200周年。游戲上線一天時間內,便取代《王者榮耀》登頂IOS免費游戲榜首.

1900/1/1 0:00:00頭條 ▌以太坊銷毀ETH數量突破10萬枚金色財經報道,據最新數據顯示,以太坊銷毀ETH數量達到首個里程碑,目前已突破10萬枚,本文撰寫時全網ETH銷毀量為100042.7 枚,約合311.

1900/1/1 0:00:00原文標題:《BAYC瘋狂的一周:名人、巨鯨加持,無聊猿徹底與“窮人”說再見》,作者Apatheticco回顧過去的一周,頭像類NFT市場迎來了一輪驚人的FOMO.

1900/1/1 0:00:00注:原文作者為前安永(西海岸地區)區塊鏈和分布式基礎設施集團負責人Andrew Beal,以下為全文編譯。最近,我身邊越來越多的朋友加入了DAO。一些是被動加入,一些則是積極的貢獻者.

1900/1/1 0:00:00