BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+0.66%

ETH/HKD+0.66% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+1.83%

SOL/HKD+1.83% XRP/HKD-0.58%

XRP/HKD-0.58%原文來源:VaderResearch

原文編譯:Kxp,BlockBeats

基礎業務正處于增長階段并在持續產生收益,當下我們需要思考的問題包括——我們應如何為Token實體創造價值,從而讓Token持有者能夠分得相關業務的現有或未來收益?以及,我們可以使用哪些不同的價值累積機制,它們的優缺點又分別是什么?

我們將在本文中回答所有這些問題。在VaderResearch,我們有一個Token價值累積的三步法:

步驟1:明確Token流入渠道

步驟2:確定Token流入的支付貨幣

步驟3:制定價值累積機制

本文的主要內容包括:

·價值及價值創造

·步驟1:明確Token流入渠道

·步驟2:確定Token流入的支付貨幣

·步驟3:制定價值累積機制

·價值累積的正確時機

1.價值及價值創造

我們在之前關于Token上限表分配的文章當中已經談到了價值累積,它既包括現有價值,也包括未來價值。

換句話說,當資產流入生態系統時,就會創造價值。這些流入的資金可以是任何貨幣,并且可以100%或在扣除一定比例版稅費用后累積到協議中。

例如,CryptoVnicorns以100萬美元的價格出售了100個初級NFT。假設交易所得全部歸入Token實體,那么無論銷售中使用了哪種貨幣,Token實體都會產生價值100萬美元的資金流入。

例如,賭徒A從賭徒B那里購買了價值10萬美元的GigidaikuNFT,Gigidaiku的創造者KimitBreak對所有次級交易收取10%的版稅費用。假設交易所得全部歸入股權實體,那么無論銷售中使用的是何種貨幣,KimitBreak都會產生價值1萬美元的資金流入。

Nirvana協議Stablecoin池流動性已接近枯竭:7月28日消息,據算穩協議Nirvana頁面信息顯示,其Stablecoin池流動性已接近枯竭,USDC、DAI、USDT和USDH儲備近乎為0,僅剩710.5萬枚協議Stablecoin NIRV。

此前報道,算法穩定幣協議Nirvana遭攻擊,代幣暴跌90%。[2022/7/28 2:43:24]

至于這些資產流入是否應該被確認為收入是會計師需要考慮的問題,我們應該關注的是如何設計可持續NFT經濟、如何有效配置資源以及如何評估商業決策。

在實際操作當中,現金的流入與收入的確認往往是兩個概念。比如說,如果Adam向Netflix支付了120美元的年費,那么Netflix需要每月確認10美元的實際收入,而那120美元則是首月的現金流入。此外,協議原生貨幣的付款可能不會被確認為收入。

出于對建模的考慮,我們更傾向于使用流入量而不是收入,因為流入量比收入更接近于傳統的會計現金流流入。然而,我們也會將非Stablecoin的資金流量,如非Stablecoin的流入量和原生Token或非原生貨幣的流出量,納入調整后的流入報表中。

傳統的三種財務報表、估值方法、關鍵績效指標并不直接適用于web3。它們只有經過調整之后才能更準確地反映web3協議的財務健康和績效。在VaderResearch,我們一直在研究專有報表和指標,以更好地說明價值創造和累積的情況。

步驟1:明確Token流入渠道

我們在上文中解釋了Token的流入,現在讓我們來看看一些常見的流入渠道及在web3中的例子。在游戲當中,資金流入渠道主要包括:

·游戲內角色、物品/武器或土地的一次性NFT銷售

·持續的初級NFT銷售。

·升級/維修/能源費

·戰斗通行證

·賭注/錦標賽買入費

Avalanche向Particle基金會捐贈50萬美元:11月21日消息,據Particle官方消息,Avalanche向基于Avalanche網絡的NFT市場Particle的基金會捐贈50萬美元,這是該基金會收到的第一筆贈款,將用于啟動維護和展示NFT收藏的工作,以優化ParticleNFT收藏家的使用體驗。[2021/11/21 7:02:23]

雖然游戲通過讓玩家「鑄造」或「培育」NFT而讓玩家體驗到了一種控制感,但實際上價格還是由開發者設定的,全部資金也直接流向了協議。這些NFT當中有一部分永久性NFT,而另一部分則是消耗性的NFT。消耗品NFT可能會會經歷頻繁的出售,從而產生更多可持續和經常性的資金流入。

AxieInfinity:

1.初級NFT銷售

2.初級土地出讓

3.培育費用,這算是一個持續的初級NFT銷售。培育費用是NFT價格的上限,所以只要二級市場的NFT價格高于育種費用,任何人都有套利機會,可以培育/鑄造新的NFT

4.版稅費用——二級市場交易費

Skyweaver:

1.挑戰賽參賽費

2.版稅費用

3.初級非卡牌類NFT銷售

Splinterlands:

1.初級卡牌NFT戰利品盒銷售

2.卡牌NFT升級費用

3.版稅費用

4.錦標賽組織者費用

STEPN:

1.初級NFT銷售

2.鑄幣費用

3.維修/升級費用

4.版稅費用

Ethereum:

1.鏈上交易Gas費用

步驟2:確定Token流入的支付貨幣

FTX宣布高爾夫球員Albane Valenzuela擔任體育大使:12月7日消息,FTX官方宣布,Albane Valenzuela成為其首位職業高爾夫球員大使。據悉,高爾夫球手Albane Valenzuela曾兩次參加奧運會,在瑞士排名第一。[2021/12/7 12:56:21]

我們應該為每個流入渠道確定一種或多種支付貨幣,即終端用戶可以在所有選項中選擇一種貨幣,或只有一種選擇。決策過程應該考慮終端用戶的體驗、資金流入的多樣化、價值的累積以及法律/監管等事宜。

現在主要有三種常見的支付貨幣選擇:

1.Stablecoin

對于終端用戶來說,Stablecoin是最方便的選擇,因為在使用Stablecoin時用戶不需要處理額外的摩擦點,比如他們無需在去中心化或中心化交易所中將Stablecoin兌換成另一種貨幣。

此外,Moonpay入金工具讓終端用戶能夠直接用信用卡付款,而無需設置或連接Metamask錢包。這一點至關重要,因為在整個支付漏斗中,有相當大比例的用戶因為額外的摩擦點而退出。摩擦點越少,退出率就越低。

也就是說,Stablecoin支付可能會引發法律問題,某些地區的法規就不鼓勵玩家使用Stablecoin進行支付。

2.區塊鏈貨幣

對于用戶來說,底層區塊鏈Token是第二方便的選擇。由于用戶需要持有底層區塊鏈Token來支付鏈上交易的Gas費用,因此用戶一般都至少會留有一部分Token。此外,大多數中心化交易所都支持用戶將區塊鏈貨幣存入/提出到Metamask這類非托管錢包。

3.原生Token

用戶也可以選擇使用協議的原生貨幣,但必須要處理額外的摩擦點,所以相比于其他Token它就沒那么方便了。盡管如此,它還是賦予了Token一個具體的效用,并提高了用戶在Token購買上的認知。

Newland與LAVAswap達成戰略合作,即將上線LP聚合挖礦:據官方消息,Newland與LAVAswap正式達成戰略合作,并且將于3月18日(今天)22:00上線LP聚合挖礦。用戶在Newland平臺的HPT/USDT交易對存入HPT、USDT做LP,即可獲得HPT、LAVA作為提供流動性的獎勵。

Newland是基于Heco鏈發行的、專門為礦工提供借貸流動性的去中心化協議,目前已開啟借貸挖礦與流動性挖礦。LAVAswap是基于火幣生態鏈的全新DEX,包括質押池、流動性礦池、DEX、跨鏈資產橋等。[2021/3/18 18:57:32]

我們可以用一種或兩種原生Token進行支付,比如Axie的培育費用就可以用AXS和SLP來支付,所以玩家必須持有足夠數量的兩種Token來完成交易。使用原生Token支付協議相關的交易可以讓該Token真正具備「貨幣」屬性。

步驟3:制定價值累積機制

完成了上兩個步驟之后,我們現在就可以選取價值累積機制了。請記住,并不是所有的資金流入都需要累積到Token實體上,一些開發者反而希望將價值累積到股權實體、其他Token實體和各種類別的NFT當中。

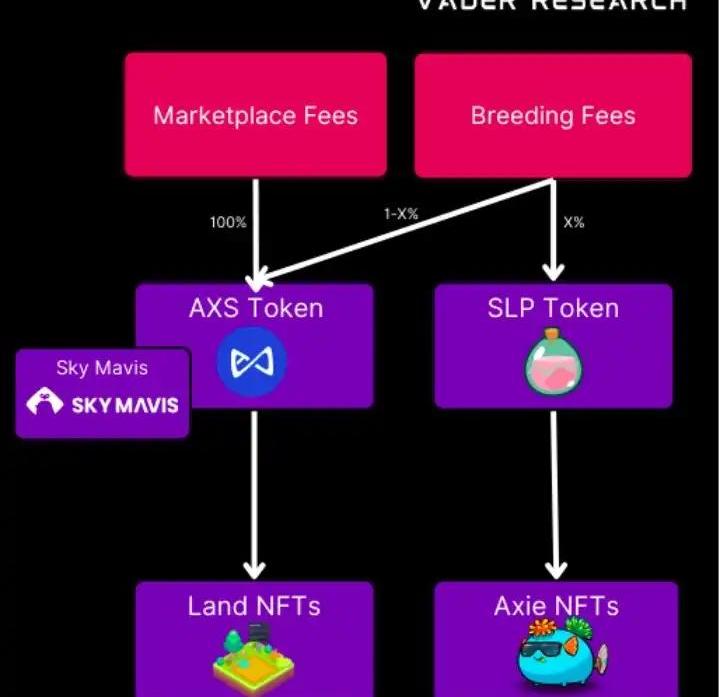

Axie的培育費用就累積到了多個實體當中,它有兩個主要的資金來源:市場費用和培育費用。市場費用全部都累積到了AXSToken實體控制的錢包地址當中。X%的培育費用由SLP支付——累積價值到SLPToken實體;1-X%的培育費用以AXS支付,累積到由AXSToken實體控制的錢包地址。

AxieNFT所有者可以通過游戲賺取SLP,而LandNFT所有者能夠通過質押賺取AXS。換句話說,SLP的價值會間接累積到AxieNFT上,而AXS的價值則間接累積到LandNFT上。除此之外,還有很多其他的參數,如AXS的質押獎勵有多少留給了LandNFT、培育費用該定為多少、培育成本中SLP和AXS各自的占比以及AxieNFT是否屬于永久性資產。

dscvr.it和Datafloq的創始人;數據安全、人工智能、大數據領域專家,Mark van Raimenam:TON計劃重新構建互聯網:如果TON完全體現了白皮書中所描述的想法 - 這將是一個突破。 然后,他們將以原來的形式重新創建互聯網,正如Tim Berners-Lee爵士所設想的那樣。[2018/1/18]

以下是每種流入貨幣的價值累積選項:

1.Stablecoin或區塊鏈Token資金流入

A.回購原生Token

Token回購與股票回購非常相似,Token實體通過中心化或去中心化交易所從公開市場上購買原生Token。隨著流通Token供應量的減少,價值將按比例累積至Token持有者。

回購可以按照固定的時間間隔和比例執行,如每月拿出Stablecoin流入的70%來回購原生Token。或者,我們也可以按照非定期的形式執行回購,以便更靈活地管理資產。

B.向用戶分發?Stablecoin??或區塊鏈Token

流入的資金會用于營銷/參與支出,而后經回購流回經濟當中,以激勵特定的行為,目的是促進增長、提高留存率、鼓勵變現并創造長期價值。與方案1不同的是,在短期內,價值將累積到積極的協議參與者而不是Token持有者,而這將在長期內為Token持有者帶來更大的利益。

C.將?Stablecoin??分配給質押者

質押獎勵與股息非常相似,Token實體會向Token持有者空投Stablecoin或區塊鏈Token。由于Token持有者在得到質押獎勵之后會擁有更多的貨幣資產,因此價值將按比例累積給質押Token持有者。這種模式也可以進一步優化,比如將更高比例的Token分配給質押時間更長的Token持有者。

我們可以將以上幾種方法結合起來:執行小規模回購,同時將Stablecoin或區塊鏈Token獎勵分發給因協議活動和原生Token所有權而獲得獎勵資格的用戶,這可能才是分配獎勵的有效方式。

2.原生Token資金流入

A.燒毀原生Token

我們可以通過永久性的燃燒流通中的部分Token來減少Token的最大供應量。這一環節可以在資金流入時自動完成,或在每月/每周固定時間進行,也可以根據開發者/DAO的決策在任意時間完成。由于Token最大供應量的降低,所有Token持有者的Token價值都得到了累積。

B.為用戶回收原生Token

流入的資金會用于營銷/參與支出,而后經回購流回經濟當中,以激勵特定的行為,目的是促進增長、提高留存率、鼓勵變現并創造長期價值。與方案1不同的是,在短期內,價值將累積到積極的協議參與者而不是Token持有者,而這將在長期內為Token持有者帶來更大的利益。

如果現金激勵是以原生Token的形式提供給高忠誠度與參與度的用戶,那么相較于Stablecoin或區塊鏈Token這可能是更好的獎勵貨幣。因為在這種模式下,對于那些愿意獲取原生Token的用戶來說,他們將不用在中心化或去中心化交易所兌換原生Token,這樣他們的原生Token收益率就會高于非原生Token兌換后的原生Token收益率。

出售原生Token時的額外摩擦點會降低用戶出售原生Token的意愿,同理,購買原生Token時的額外摩擦點也會降低用戶購買原生Token的意愿。

C.將原生Token作為質押獎勵發放

質押獎勵與股息非常相似,Token實體會向Token持有者空投Stablecoin或區塊鏈Token。由于Token持有者在得到質押獎勵之后會擁有更多的貨幣資產,因此價值將按比例累積給質押Token持有者。

D.長期持有原生Token

與其立即燒毀Token或將其重新分發給用戶/質押者,不如將Token存放在金庫當中,并在以后做出價值累積決策。與僅僅在金庫持有原生Token相比,燒毀原生Token能夠給予散戶投資者更多的信任,讓他們相信系統中存在一個切實存在且可衡量的Token燒毀機制。

價值累積的正確時機

上市公司產生了收益并積累了現金之后,可以通過以下三種方式使用這些資金:

1.重新投資于增長/營銷/運營部門

2.向股東支付紅利

3.回購股票

如果管理層認為企業已經足夠成熟,而且也看不到任何有吸引力的商業投資機會,如雇傭新員工、建立新的服務線或進行品牌營銷,那么管理層可以將多余的現金作為紅利發放給股東。

通常情況下,處于早期階段或快速增長階段的初創企業不會向其股東支付股息,他們寧愿通過用戶激勵、補貼或營銷支出等方式將收益重新投入到企業發展當中。Facebook成立于2004年,2009年開始盈利,并在2012年上市,此期間它從未支付過任何紅利。同樣的還有亞馬遜,它成立于1994年,1997年上市,2001年實現盈利,在這幾年當中它也從未支付過紅利。

與石油、天然氣或工業領域的成熟企業相比,這些公司仍然處于快速增長階段。Facebook和亞馬遜的高管們寧愿將多余的現金用于拓展新的業務領域,也不想將其回報給股東,因為前者會較后者有著更大的價值創造機會。

短期Token價值累積決策的時機,如質押獎勵、回購原生Token或燒毀Token等,都至關重要。Token激勵獎勵是用戶獲取和參與的渠道之一。除此以外,其他的策略包括:績效營銷、網紅營銷、錦標賽等。Web2初創公司通常會雇用一位增長/營銷主管,負責跟蹤每個獲取渠道的CAC和LTV指標,以決定最佳營銷方案或獎勵分配模式。

例如:

·通過Facebook廣告投放獲取用戶的成本為每用戶20美元,回報為5美元的LTV。

·通過網紅營銷獲取用戶的成本為每用戶10美元,回報為12美元的LTV。

這樣比較下來,網紅營銷肯定是最佳的選擇。同樣的方法也適用于Token激勵,但不同的是它除了可以用于用戶獲取,也可以鼓勵參與以及提高留存率,因此在設計Token激勵方案時要更加謹慎。

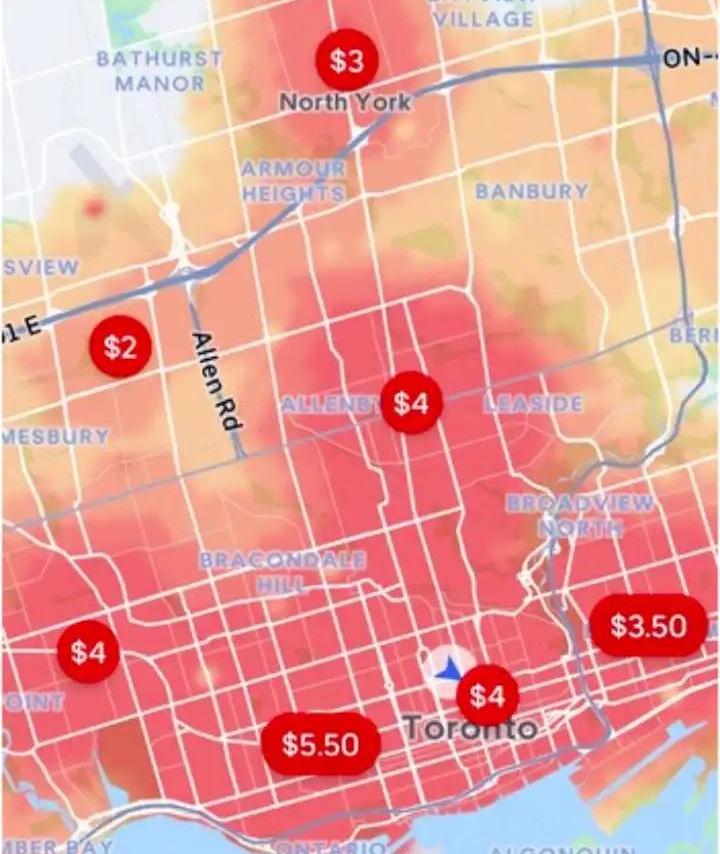

Uber為司機設計了一個動態收益激勵模型——指定區域的接載收益會更高,而且這種收益模式會根據該地區的交通情況、一天中不同時間段、空閑Uber汽車數量和現有/預計的乘客需求而不斷變化。Uber希望通過這種方法最大限度地減少等待時間,因為漫長的等待經歷往往會導致乘客轉而使用其他應用程序。

因此,對于早期甚至快速增長期的Crypto創業公司來說,燒毀Token或分配質押獎勵可能都不是有效的資源分配方式。在上一篇文章中,我們探討了延長Token鎖倉期的原因。

如果Token激勵不能為協議帶來長期收益,那么我們就應該減少Token激勵的規模,并將Token兌換成法幣/Stablecoin,用于其他營銷/參與/運營類活動。

結語

每當資產流入生態系統,就會產生價值,而開發者/DAO的任務就是確定可交易資產的價值累積比例。Token價值累積機制的選取將取決于流入資金屬于原生Token還是其他貨幣。此外,價值累積的時機同樣非常重要。

原文標題:《HowSamBankman-Fried’sCryptoEmpireCollapsed》原文作者:DavidYaffe-Bellany.

1900/1/1 0:00:00MPC錢包Fordefi完成1800萬美元的種子輪融資,LightspeedVenturePartners領投.

1900/1/1 0:00:00撰文:BlockBeatszk-Rollup一直被視為解決以太坊擴容問題的終極方案,但受限于zk技術的開發難度,導致目前市場上zk-Rollup產品一直沒能推出通用且EVM兼容的擴展方案.

1900/1/1 0:00:00來源:EthSign EthSign宣布正式推出第一個連接法律協議與智能合約的垂直場景,TokenTable.

1900/1/1 0:00:00跨鏈協議pNetwork發布此前GALA異常事件分析,稱團隊在11月3日注意到GALA的pNetwork跨鏈橋的一個配置錯誤。團隊注意到,由于配置錯誤,pGALA智能合約的所有權已被秘密接管.

1900/1/1 0:00:00Web3多鏈錢包BitKeep通過鏈上消息對此前攻擊BitKeepSwap的黑客喊話,敦促黑客及模仿套利者在24小時內進行回應并歸還盜取的資金.

1900/1/1 0:00:00