BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD+0.9%

LTC/HKD+0.9% ADA/HKD-0.69%

ADA/HKD-0.69% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD+0.34%

XRP/HKD+0.34%特別感謝來自投資機構Mechanism Capital 的 Daryl Lau對本文的幫助。 由于智能合約的差異,Art Blocks 和 Cryptopunks 不包括在本研究中。

半年前,沒有人會想到 OpenSea 最終會在以太坊Gas Tracker排行榜上名列前茅,并與 Uniswap一爭高下。 今天,OpenSea 是第二大gas消耗應用,經常占據整個gas消耗市場的 10-20%。 OpenSea是目前最大的 NFT 二級市場。 項目方或藝術家在鑄造加密藝術項目的 NFT 后,它們開始在 OpenSea 上交易,隨之而來的其他收藏家開始挑選并競標他們喜歡的 NFT作品。

《華爾街日報》:Binance.US的首次交易涉及洗售交易:金色財經報道,《華爾街日報》7月24日稱,Binance.US的部分首批加密貨幣交易是在內部進行的,構成洗售交易。《華爾街日報》稱,Binance.US在2019年運營的第一個小時內就發生了價值70,000美元的比特幣交易。但根據一份內部備忘錄,幣安首席執行官趙長鵬在談到這些交易時表示,我認為那是我們自己的交易。

除了引用該備忘錄之外,《華爾街日報》還描述了SEC針對該公司正在進行的案件。美國證券交易委員會的案件對虛假交易提出了類似的指控,稱Binance.US通過CZ控制的公司(例如Sigma Chain)的賬戶夸大了交易量。《華爾街日報》重點介紹了該案的一個部分,其中SEC聲稱Sigma Chain賬戶和高管賬戶之間的洗盤交易占一種加密貨幣交易量的70%。[2023/7/25 15:57:13]

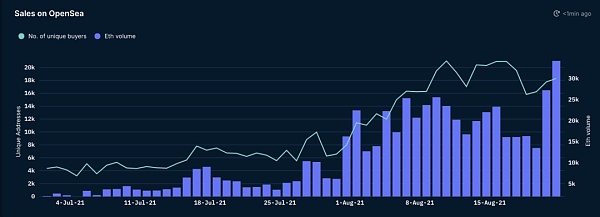

將歷史交易量與自 7 月以來的獨立買家數量一起繪制成圖表,我們可以看出,二級市場買家對 NFT 的興趣在 8 月開始減弱。 以太坊交易量的下降可能表明銷售價格較低,而獨立 NFT 買家數量的減少可能表明缺乏進入 NFT 領域的新參與者。

CryptoQuant聯創:BTC礦工過去三周向Binance轉移5.4萬枚BTC:7月4日消息,加密數據分析平臺Crypto Quant聯合創始人兼CEO Ki Young Ju發文表示,比特幣礦工在過去3周內向Binance轉移了5.4萬枚比特幣,同時比特幣兌美元未平倉合約沒有顯著變化,表明礦工們(轉移比特幣)填補抵押品以增加新多頭頭寸的可能性較小。在我看來,礦工們的轉入似乎更有可能是現貨銷售行為。[2023/7/4 22:16:50]

盡管如此,自 8 月 19 日的低點以來,NFT 交易量已經強勁反彈。 這與 OpenSea 的平均 NFT 交易價格飆升相匹配。

某鯨魚在過去3.5小時內從Binance重新積累了472萬枚的OP:金色財經報道,據Spot On Chain監測,某聰明鯨魚在過去3.5小時內以1.45美元的價格從Binance重新積累了472萬枚的OP,價值685萬美元。該鯨魚曾在68天內(2022 年 11 月至 2023 年 1 月)從 250 萬美元的OP交易中賺取321萬美元(投資回報率:142.4%)。[2023/6/5 21:17:06]

有趣的是,自 7 月以來,NFT 銷售的平均 ETH 價格保持相對穩定,這代表每個 NFT 的美元價值增加。 二級 NFT 銷售所獲得的每日最高價格也一直處于總體上升趨勢。

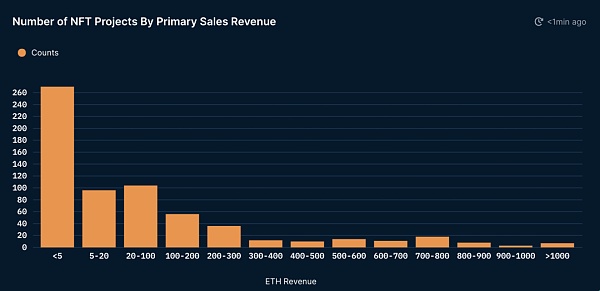

現在,我們從二級 NFT 市場轉移到一級 NFT 市場。 我們可以描繪出一個由 645 個 NFT 項目組成的宇宙。 據估計,自 6 月以來,約有 84,000 個ETH已存入 ERC-721 NFT 合約。 這構成了從首先鑄造這些 NFT 的地址累積的主要“銷售收入”。 大約 75,000 個ETH已從此類合約中轉出。 573個項目已經將ETH轉出,而72個項目仍然沒有移動其金庫中的ETH。

DeFi收益率協議Pendle Finance擴展至Arbitrum:3月2日消息,DeFi收益率協議Pendle Finance擴展到以太坊第2層網絡Arbitrum。將提供更便宜的方式來訪問其收益管理服務。Pendle將收益資產(例如抵押的以太幣)拆分為兩個部分:基礎代幣價值和收益。這使得交易者可以在沒有收益的情況下購買資產,反之亦然。

目前該協議支持四種質押的以太幣,Yuga Labs的apecoin,穩定幣USDC(通過Convex Finance)和LOOKS,NFT市場LooksRare的原生代幣。Pendle協議此前曾上線以太坊和以太坊兼容區塊鏈Avalanche。[2023/3/2 12:39:05]

只有 80 個項目實現了 300 個ETH及以上的一級銷售收入。 ETH收入中位數為 10.2 個ETH。

累計至8月16日的項目銷售收入

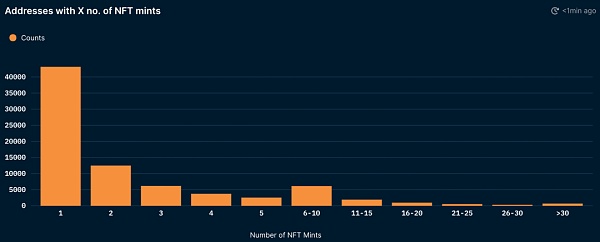

從 6 月到 8 月中旬,估計有 75682 個地址鑄造了 NFT,平均每個地址生成 3.16 個獨一無二的NFT(平均值)。 有趣的是,大多數地址只創建了一個獨一無二的 NFT 項目。

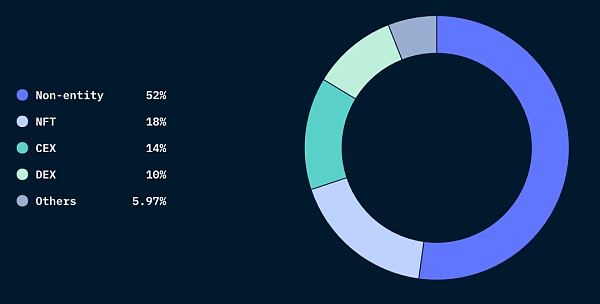

項目方如何處理他們收到的所有ETH?現在,我們只研究銷售收入超過 20 ETH 的項目,并分析自 6 月以來從項目金庫中轉移的 ETH。這通常是根據在 Etherscan 上記錄為內部交易的合約調用。

我們獲取接受人列表,并找出他們從各自項目中收到ETH后將ETH發送到哪些地址。

進一步獲取此地址列表并檢查它們是實體地址還是合約地址。如果是合約地址,我們不會跟蹤來自這些地址的任何進一步交易,并在下一步中將它們從發送人列表中刪除。如果不是,請找出他們在從以前的來源收到ETH后將ETH發送到哪些地址。

重復以上步驟 2 次。因此,總共發現了 4 個級別的轉移。

由于每個隨之的接收人地址花費的以太坊可能比從 NFT 銷售中收到的要多,因此沒有明確的方法來絕對限定他們花費的以太坊是否“來自”額外的 NFT 收入。然而,我們可以假設,每種類型實體的支出百分比應該是他們選擇如何支出收入的代表性衡量標準。結果如下。

大約 52.3% 的來自主要 NFT 銷售的以太坊仍在非實體錢包中流通。 10.4% 已用于 DEX,作為流動性或兌換。 3.6% 已存入中心化交易所,而 17.7% 則重新注入 NFT 項目。 這包括 NFT 鑄造和 OpenSea 或 Rarible 等市場。

我們刪除了流向非實體的 ETH 資金流,并更具體地檢查了流向實體部分的以太坊資金流。

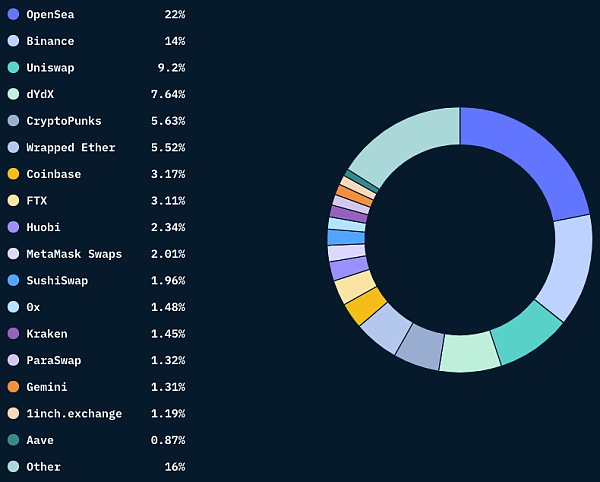

幾乎 22% 的ETH資金流返回到 OpenSea,大概是為了購買更多的 NFT。 幣安在 CEX 存款方面位居榜首,占據了流向實體的以太坊流量的 13.75%。 Uniswap 以 9% 的比例緊隨其后。 大約 6% 也用于與 CryptoPunk 相關的活動,可能作為購買的資金。

NFT 是一種全新的垂直產品,抓住了產品市場匹配契合點。 然而,該行業仍然被某些追求利潤的行為所發現。 還有一些鏈上跡象表明某些項目的創始人故意將某些項目地板價買高,這種行為可能表明正在進行洗牌交易。 盡管如此,NFT鑄造的健康分布和獨一無二買家數量的增加表明 NFT 社區真的在有機增長。 某些項目在他們自己的社區的治理下還通過將主要銷售收入再投資到 NFT 中,從而脫穎而出。

來源:Nansen

Tags:NFTETHNANANCNFT Platform IndexETHER JOYFringe FinanceSAUNA FINANCE

從長遠來看,衍生品交易可能成為 DeFi 世界中的主流,甚至跨越加密貨幣市場,直接與傳統金融競爭。早前,許多人認為 DEX 的加密貨幣交易絕無可能代替 CEX.

1900/1/1 0:00:00正如我們最之前所寫的那樣,許多NFT的存儲方式某種程度上是脆弱的,更糟糕的是可以被破壞。如果NFT的合約指向中心化服務器甚至IPFS,購買該NFT可能會讓你擁有404——這通常只是時間問題.

1900/1/1 0:00:00以Axie Infinity為代表的“Play to Earn”模式,又一次掀起了市場對鏈游的熱情.

1900/1/1 0:00:00過去一段時間,市場圍繞CryptoPunks產生了大量的討論。但隨著NFT熱潮涌動,另一個NFT系列Art Blocks交易也出現了大幅增長.

1900/1/1 0:00:00穩定幣市場規模 從市場規模上看一般穩定幣(去中心化&中心化抵押)是絕對主流,算法穩定幣是非常小眾的產品,其市場占有只有1%左右.

1900/1/1 0:00:00自人類誕生以來,金融欺詐就一直存在,但最近投資者對加密貨幣的興趣激增,使數字資產成為犯罪分子首選的工具,利用加密貨幣的詐騙已成為金融犯罪領域今年的熱門話題.

1900/1/1 0:00:00