BTC/HKD+1.33%

BTC/HKD+1.33% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+2.88%

LTC/HKD+2.88% ADA/HKD-1.5%

ADA/HKD-1.5% SOL/HKD+2.67%

SOL/HKD+2.67% XRP/HKD-0.91%

XRP/HKD-0.91%監管已經逐漸將注意力轉向了DeFi的世界,在過去一年中經歷爆發增長并嘗到紅利的參與者們,在之后的投資中或許應該加入監管因素的考量了。

一些頭部DeFi項目也以更短的時間、更加順應的方式回應著:去中心化的世界并不是處在灰色地帶的自由之地,它也會隨著CeFi的步伐逐步走上被制約之路。

限制前端訪問、要求KYC、要求用戶遵守法規等措施正在執行中......用戶反應也圍繞著足不足夠去中心化、是否違背了加密技術初衷而爭執不休。先來看看項目方如何應對著環境的變化:

限制前端訪問:

為了適應新的監管環境,Uniswap 在7月24日限制了 app.uniswap.org 網站前端對 129 種代幣的訪問,Uniswap 原本的合約并沒有修改。

雖然且這些代幣只占據了 Uniswap 很小一部分的交易量,但是這一決定并沒有經過社區成員的投票同意,也導致了很多用戶不滿稱:“And that’s the end of Uniswap。”認為Uniswap不再足夠去中心化,如果能夠從前端屏蔽代幣購買,那么也能夠更改別的功能。

房地產DeFi初創公司Rigor完成350萬美元種子輪融資:6月16日消息,房地產貸款及支付服務的DeFi初創公司Rigor宣布完成350萬美元種子輪融資,本輪融資Agya Ventures、貝恩資本(Bain Capital Ventures)、Digital Currency Group、Flow Ventures、Koji Capital和Third Prime等參投。(PR newswire)[2022/6/16 4:32:57]

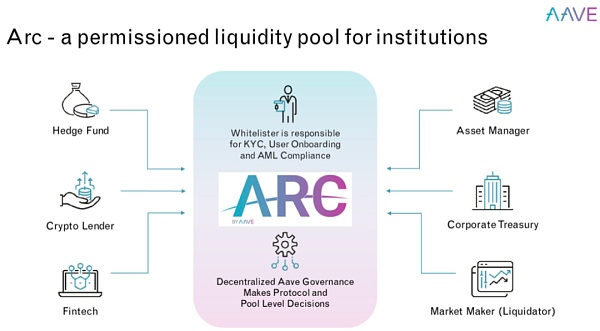

要求KYC身份驗證:

為了適應監管環境,為機構打開DeFi的大門,AAVE即將上線專門面向機構DeFi平臺AAVE ARC,提供私人資金池。

不再permissionless, 使用AAVE ARC的借貸雙方都需要KYC才能使用借貸協議。由于參與受到限制,私人池的最終收益也可能和公共池的收益不同。

DeFi Technologies子公司Valor資產管理規模超過2.74億美元:3月31日消息,DeFi Technologies宣布其子公司Valor的資產管理規模(AUM)超過2.742億美元,與去年5月1.435億美元的AUM相比增長91%。

該公司提供在歐洲交易所上市的各種以加密貨幣計價的交易所交易產品(ETP),包括資產管理規模9523.2萬美元的BTC Zero、6737.1萬美元的ETH Zero、4340.8萬美元的ADA Valour、2440.9萬美元的DOT Valour、3849.8萬美元的SOL Valour,145萬美元的UNI Valour、260.5萬美元的LUNA Valour和125.6萬美元的AVAX Valour產品。

此外,Valor的凈銷售額環比增長205%,從2021年5月的1.063億美元增長到2022年3月的逾3.245億美元。(Cointelegraph)[2022/3/31 14:28:49]

AAVE CEO Stani Kulechov表示:“Aave Arc的更大愿景是讓金融機構在參與去中心化融資之前,能夠更好地適應風險。同時參與私人和公開池子的用戶可以從中套利,也會有助于確保私人資金池保持類似的高利率。”

DeFi 概念板塊今日平均漲幅為2.60%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為2.60%。47個幣種中27個上漲,20個下跌,其中領漲幣種為:LRC(+29.69%)、RSR(+25.93%)、AST(+23.18%)。領跌幣種為:AMPL(-13.27%)、SWFTC(-6.40%)、LBA(-4.53%)。[2021/1/6 16:31:24]

要求用戶遵守法規:

dYdX 主動要求其用戶遵守法規。總法律顧問 Marc Boiron 在一封郵件中表示:“在所有協議部署前。我們已經主動并且自愿地與 CFTC 進行溝通。我們一直謹慎地考慮適用于 dYdX 的法律。dYdX 開發的第一個協議會要求美國用戶遵守 CFTC 的零售商品交易規則。”

HBTC Chain負責人:HBTC Chain定位于異構跨鏈DeFi公鏈:金色財經報道,在10月21日舉辦的《金色百家談 | HBTC Chain打造跨鏈Dex解決方案》的直播節目中,HBTC Chain負責人Cody表示,“異構跨鏈DeFi公鏈”,他一共有四重含義,異構即不同結構的公鏈,跨鏈即鏈間通信與資產轉移,DeFi即去中心化金融,公鏈就是區塊鏈底層基礎設施。因此異構跨鏈DeFi公鏈翻譯過來就是指,不同特性與構造的公鏈能夠通過HBTC Chain進行資產安全去中心化的跨鏈,同時還能夠無縫對接各類去中心化金融應用的公鏈基礎設施。

HBTC Chain定位為“異構跨鏈DeFi公鏈”,主要服務于資產的安全去中心化流通兌換,畢竟數字資產是Defi的基礎。其主要功能有,1)支持OpenDex協議,支持AMM+Orderbook模式跨鏈SWAP;2)跨鏈資產橋,完整的資產安全去中心化跨鏈流通兌換,支持任意公鏈自由去中心化安全流通兌換,其主要功能是跨鏈資產橋與支持DeFi應用。[2020/10/21]

創始人申明:

Bonna Zhu:流動性挖礦刺激DeFi類項目交易量、借貸量增長進一步拓展現金流、收入:7月15日, BitMax Staking產品負責人Bonna Zhu和麥子錢包產品負責人陸遙遠在BitMax有話說第二期首次合體直播,節目由BitMax聯合Math Wallet舉辦,直播主題為《帶你入門DeFi》。

Bonna Zhu(朱神)針對DeFi類項目上漲及財富效應的鏈式反應給出以下觀點:1)DeFi類項目有現金流、收入;2)代幣鎖倉、質押以獲取DeFi平臺現金流、收入分成;3)流動性挖礦刺激DeFi類項目交易量、借貸量增長,進一步拓展現金流、收入;4)質押、鎖倉更有利可圖,進一步推高幣價。而頭部項目的風向標效應,打開了DeFi類資產估值的天花板和想象空間,讓整個板塊中資產產生了輪動和跟風效應。

Bonna Zhu系BitMax.io交易所BitMax Staking產品負責人,首席分析師兼亞洲區業務拓展負責人。Bonna Zhu因選出無數優質DeFi項目,被廣大DeFi社區稱為“朱神”。[2020/7/16]

Synthetix 的創始人 Kain Warwick 認為全球監管不可避免。他也發推表示:“ 所有人都支持更公平、開放和高效的市場,所以其實DeFi 的監管機構的目標有著高度的統一性。當下需要讓 DeFi 的參與者對這個統一的目標進行協調”。他也呼吁大家從對監管的恐懼轉為更加樂觀、平和的態度。

DeFi 即將 “去美國化”?

越來越多的頭部DeFi項目都在提前申明,并主動應對著逐漸收緊的政策,而監管的細則也圍繞著“納稅、KYC、反洗錢”等步驟開始施壓,衡量是否涉及非法金融活動或威脅到貨幣主權。在西半球,來自美國的管控之風更加強烈,甚至有人戲稱這次DeFi要徹底“去美國化”。

8月7日,美國證券行業最高機構——美國證券交易委員會(SEC)?指控兩名佛羅里達的男子使用智能合約和“所謂的DeFi”技術,未經注冊銷售超3,000萬美元的證券。這里的證券指的便是代幣,購買后具有投票和收益的權益,而指控的重點是“未經注冊”。

8月19日,SEC主席Gary Gensler指出“監管部門可能會首先介入一些P2P交易和借貸項目,無論他們說自己多么的‘去中心化’。”之前他也在Aspen 安全論壇上發表更激進的言論:“就(加密貨幣)的使用而言,它通常是為了繞過反洗錢、制裁和稅收方面的法律。”?

根據Gary Gensler的言論,即使很多DeFi項目的發開成員全部匿名,聲稱沒有中心化的公司實體,但是它具有激勵用戶參與、發放加密貨幣的方式,并沒有實現完全的“去中心化”,這樣也代表著它應當被SEC監管。

美國證券交易委員會 主席?Gary?Gensler

視野范圍擴大,近期美國參議院投票的基礎建設法案掀起了更大的波瀾。這部法案看似和加密貨幣沒有什么聯系,但是有兩項旨在解決加密貨幣交易報告和納稅的修正案直接影響到DeFi參與者。

法案希望增加對“Broker經紀人”的稅收,但這里的“經紀人”的定義十分模糊,暗指加密貨幣的參與者(礦工、LPs、開發者等)需要向美國IRS國稅局報告自己每一筆交易。這在當下顯然是不可能的,尤其DeFi的參與者,交易本身雖然可追溯,但并不知道是背后誰在交易。

Coinbase CEO Brian Armstrong應聲連發數十條Twitter,號召大家反對該法案,認為DeFi的參與者不應該被納入“Broker經紀人”的范圍,也不應該承擔主動報稅的義務。智能合約只是自動運行在區塊鏈上的程序,而不是公司,當然這十分不利于民主化金融。

他也同時轉推馬斯克的言論:“沒有必要由一個法案來決定加密貨幣技術的贏家和輸家。”

類似于“DeFi參與者到底被歸類于哪一類角色”,或“舊的監管方式究竟對創新技術適不適用”的問題被不斷拋出。多數DeFi的支持者認為監管的應該是新技術的目的,而不是這項技術本身。在8月初,Galaxy Digital CEO Mike Novogratz就曾批評過美國政界人士和監管機構在制定法律法規之前,并沒有做好加密貨幣方面的功課。

但金融安全、防范非法金融風險永遠是創新面前的鴻溝。國際反洗錢金融行動工作組 FATF 在2021年3月的工作草案中,就更新了對DeFi的定義:

判斷一個組織是否為虛擬資產服務提供商(VASP)需要從它產品的全生命周期去考慮,如果一個組織提供虛擬資產服務,那么即使此項服務未來可以脫離該組織獨立運行,該組織仍然屬于虛擬資產服務提供商,則需要接受監管。

與之前SEC主席Gary Gensler的言論類似,這里的“虛擬資產服務” 可以理解為鏈上的智能合約,根據草案的內容,即使智能合約能夠脫離組織,背后的工程師們全部匿名,也需要接受監管,保護金融系統安全反洗錢。更極端的情況是任何一個使用DeFi協議,進行交易的用戶都需要KYC身份驗證。

與美國相反,新加坡反而成為了勇敢擁抱變化的國家。8月5日,新加坡金融監管局(MAS)表示目前已收到170份支付類加密貨幣牌照申請,并且對89家申請的公司發出通知,若滿足MAS對持牌運營的要求,則會收到官方授予的許可證。

該舉措也讓新加坡有機會成為亞洲培植加密貨幣的第一寶地。從2017年以來,新加坡當局就對分布式賬本的技術表示樂觀的態度,認為區塊鏈技術其實能夠提高跨境金融交易的結算效率。

近期來自CeFi的趨勢表明著更多的監管要求會逐漸滲透DeFi,從機構開始到普通個人,強制KYC或成為第一步。

對于這項從誕生之初就不被單一力量控制的加密技術,如何更好地配合監管機構在DeFi平臺上執行現有的法規,同時不影響參與者的信心,是橫跨在其發展面前的最大難題之一。

DeFi數據 1.DeFi總市值: 1250.57億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.

1900/1/1 0:00:001.元宇宙是下一代互聯網的“美麗新世界”8月6日到8日,美國超人氣歌手Ariana Grande在全球不同地區,連續舉辦了5場演唱會.

1900/1/1 0:00:00或許,你的第一款 LV,可能不是一個包。為紀念 Louis Vuitton 品牌同名創始人誕辰 200 周年,Louis Vuitton 特意在其8月4日生日當天推出了一款官方自研游戲《Loui.

1900/1/1 0:00:00美東時間周三(18日),美國在線券商羅賓漢(Robinhood)公布了上市后的首份季度財報。得益于加密貨幣交易的激增,Robinhood二季度營收同比增長一倍多.

1900/1/1 0:00:00金色財經報道,據bitcoin.com消息,俄羅斯總統普京簽署了該國的2021-2024年國家反腐計劃.

1900/1/1 0:00:008月11日,據Bitcoinvisuals數據顯示,比特幣閃電網絡總容量已突破2,220.56 BTC,按其價格估算,美元價值超過1億美元,創下歷史新高.

1900/1/1 0:00:00