BTC/HKD+1.34%

BTC/HKD+1.34% ETH/HKD+1.74%

ETH/HKD+1.74% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+5.32%

SOL/HKD+5.32% XRP/HKD+1.49%

XRP/HKD+1.49%穩定幣已經存在了大約 7 年時間,但關于它的討論從未像最近幾周這樣熱烈,不僅在加密貨幣領域,在監管機構和傳統市場投資者之間也是如此。

什么是穩定幣?

穩定幣是一種加密貨幣,其價值通常錨定另一種資產,無論是政府發行的貨幣 (比如美元),還是貴金屬 (比如黃金),甚至是另一種加密貨幣。

穩定幣的發行方一直在嘗試不同的方法來實現和維持穩定幣與其標的資產價格的掛鉤。一些穩定幣與美元掛鉤,如 USDT、USDC、BUSD 和 GUSD,支撐它們的儲備金的美元價值應該與它們的流通供應相匹配;另一些穩定幣則受到實物商品的支撐,比如每個 Tether Gold (XAUT) 的價值代幣代表倫敦合格交割的 1 盎司黃金。

此外,還有去中心化的穩定幣,如 DAI 和 FEI,它們由算法驅動。

穩定幣是如何使用的?

在穩定幣興起之前,大多數人使用加密貨幣與法幣和其他加密貨幣進行交易。加密衍生品交易所 Delta exchange 首席執行官 Pankaj Balani 指出:“從 2017 年開始,針對穩定幣的現貨交易開始在交易活動中占據更大份額。”

SBF:對SEC為何允許比特幣期貨ETF而不允許現貨比特幣ETF而感到困惑:金色財經報道,今日在美國國會的加密聽證會上,眾議員Tom Emmer向SBF提出了一系列問題,以確定FTX為其用戶提供何種保護。隨后SBF表示,他對美國SEC允許比特幣期貨ETF推出,卻不允許現貨ETF推出感到“困惑”。(CoinDesk)[2021/12/9 12:59:36]

與將加密貨幣與法幣進行交易相比,穩定幣提供了更快、更便宜的選擇,允許更多的流動性。從理論上講,它們也不太容易受到其他加密貨幣的市場價格波動的影響。

穩定幣也被用于加密貨幣借貸。比如,你可以將 USDC 存入 Coinbase 的儲蓄賬戶,獲得 4% 的年利率,Coinbase 是該穩定幣背后的公司之一。根據平臺不同,存款 USDT 的利率在 1.66% 到 13.5% 之間。

最近有很多關于穩定幣的討論,其中一些可能是壓倒性的。以下是目前正在發生的三件大事:

1. Tether 受到質疑

作為市場上交易最多的加密貨幣,USDT 已經成為整個加密貨幣生態系統的支柱。當前流通中的 USDT 價值約 620 億美元,支撐著超過一半的比特幣交易。

消息:摩根大通報告解釋ETH為何會跑贏大市場:4月28日,加密交易所Gemini商業開發部門亞洲地區主管Eugene Ng在推特上發布消息稱,當華爾街的銀行開始使用像ETH這樣的競爭幣時,您就會知道我們很快就會進入競爭幣季節。他推文中還包括了一種來自摩根大通的截圖。該截圖來自摩根大通于4月27日發布的《北美固定收益策略》報告,該部分講到了ETH為何跑贏大市場。[2021/4/28 21:08:22]

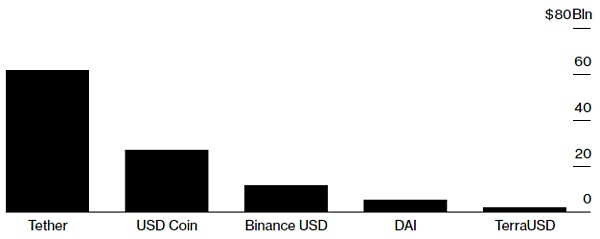

上圖:幾大主流穩定幣的市值。圖源:CoinMarketCap

然而,USDT 背后的 Tether 公司一直受到監管問題的困擾。

本周一,彭博社報道稱,美國司法部正在調查 Tether 公司在早期是否向銀行隱瞞了與加密貨幣有關的交易。Tether (USDT) 的一個特點是,其發行公司聲稱,每一枚 USDT 代幣都有價值一美元的資產作為支撐,這些資產要么是實際貨幣,要么是包括商業票據、公司債券和貴金屬在內的資產。這引發了人們的擔憂,即如果許多交易員同時出售 USDT,支撐該代幣的資產可能會出現擠兌。

律師Jeremy Hogan:SEC過去曾稱XRP為數字貨幣,必須在法庭上解釋為何現在不予支持:4月6日消息,霍根律師事務所的合伙人杰里米·霍根(Jeremy Hogan)曾在Twitter上表示,2016年美國證券交易委員會(SEC)提到了Ripple以“數字貨幣公司”的身份進行文件研究。

現在,SEC將不得不向法官澄清其如何轉變為“數字安全”公司。(U.today)[2021/4/6 19:51:39]

Tether 在其網站上發表了回應,稱彭博社的文章是基于“多年前的指控,顯然是為了產生點擊量。”不過,該公司也沒有明確否認這些指控。

Tether (USDT) 于 2014 年首次發布,旨在解決當時困擾加密貨幣市場的一個問題:銀行不想為虛擬貨幣交易所開設賬戶,因為銀行擔心接觸到與走私、網絡攻擊和恐怖主義有關的資金。通過接受 Tether (USDT),交易所能夠讓交易員在不受比特幣價格波動影響的情況下持有資產,而且資金可以瞬間從一家交易所轉移到另一家交易所。

動態 | 馬紹爾官員David?Paul發解釋為何馬紹爾群島計劃發布自己的加密貨幣:馬紹爾群島總統助理兼環境部長David?Paul發文解釋為什么馬紹爾群島要發布自己的加密貨幣。 馬紹爾群島共和國自1979年成為獨立民主國家以來,一直使用美元作為貨幣。今天,馬紹爾正在推進使用區塊鏈技術以數字形式發行主權貨幣的計劃。馬紹爾去年通過了《主權貨幣法案》,宣布打算發行一種新貨幣Sovereign (SOV),將與美元一起使用。發行貨幣當然是任何主權國家的特權,但史無前例的是,馬紹爾選擇使用區塊鏈技術發行主權貨幣。 當馬紹爾選擇發行貨幣時,做了三個關鍵的決定。首先,貨幣將基于區塊鏈技術,這對于馬紹爾群島至關重要。第二,貨幣供應量的增長將是預先確定的和防篡改的。最后但同樣重要的是,這種合規性將被納入貨幣協議本身,同時保持個人隱私。 他表示,區塊鏈技術的出現為馬紹爾這樣的小國打開了一個充滿機遇的世界。借助基于區塊鏈的數字貨幣,馬紹爾可以自動化大部分合規負擔,并在國際舞臺上發揮積極作用。區塊鏈讓馬紹爾有機會以反映馬紹爾價值觀的方式最終獲得貨幣獨立。馬紹爾打算以創新和負責任的方式抓住這個機會。[2019/9/4]

然而,如前所述,一些投資者對支撐 Tether (USDT) 發行的儲備金感到不安,懷疑該公司在面臨最糟糕的情況下贖回代幣的能力。今年 5 月,作為與紐約總檢察長辦公室 (New York Attorney General’s office) 和解的一部分,該公司披露了其儲備金的明細。據 Tether 披露,大約 50% 的儲備金投資于“商業票據” (通常是短期公司債券),13% 投資于擔保貸款,10% 投資于公司債券和貴金屬。

比特幣為何如此瘋狂:答案也許在這1000多個賬戶里:就在上周四晚到今天,幾天時間里比特幣的瘋狂再次呈現:先是價格突破1.5萬美元,就也就是突破10萬元人民幣!緊接著,比特幣的價格又跌破13000美元關口。新進的比特幣投資者必須警惕:這1000多人或許具有影響比特幣整體的定價能力。芝加哥大學基金會前任投資組合經理Ari Paul認為,和任何資產類別一樣,大型個人持有者和大型機構持有人可以合謀操縱價格。還有一種可能,這些早期比特幣投資者已經彼此認識,因為他們是在早期挖掘加密貨幣比較容易時進入這個市場,當時“挖礦”行業和幣圈的圈子很小。[2017/12/11]

經濟學家 Frances Coppola 表示,Tether 持有的商業票據、貸款和公司債券面臨市場風險、期限風險和信貸風險。“如果他們持有的的商業票據或者公司債券價值下降,”Coppla 說道,“那么他們發行的代幣的價值將不是 1 美元,而是更低。”

2. 監管壓力

根據 CoinMarketCap 的數據,截至 7 月 26 日,穩定幣的總市值為 1160 億美元,自今年年初以來增長了近 4 倍。隨著這一增長,美國和其他監管機構對穩定幣的注意力也在增加。

加密分析公司 Nansen 的首席執行官 Alex Svanevik 表示:“監管機構關注穩定幣是因為,它們比其他類型的加密貨幣更接近現有的銀行系統。穩定幣很有可能顛覆傳統金融。”

一個月前,波士頓聯邦儲備銀行 (Federal Reserve Bank of Boston) 行長 Eric Rosengren 將 Tether 和其他有著穩定價值的代幣視為一種金融系統風險,并表示擔心短期信貸市場可能受到破壞。

此外,美國財政部長耶倫 (Janet Yellen) 表示,監管機構必須“迅速采取行動”,考慮針對穩定幣的新規定,她將作為總統顧問小組的一員研究穩定幣的監管和風險。此后不久,來自財政部、美聯儲、美國證券交易委員會 (SEC)、商品期貨交易委員會 (CFTC)、貨幣監理署和聯邦存款保險公司的官員會面,“鑒于數字資產的快速增長”討論了這個問題。

另外, SEC 主席詹斯勒 (Gary Gensler) 上周建議,一些穩定幣應被視為證券,受 SEC 的監管。

在中國,據報道,中國人民銀行副行長范一飛表示,與法定貨幣掛鉤的數字貨幣讓銀行“非常擔心”,“可能會給國際貨幣體系帶來風險和挑戰”。

3. Circle 計劃上市,其他穩定幣發行人披露更多信息

第二大穩定幣 USDC 的發行方 Circle 也受到了關注。Circle 計劃通過與特殊目的收購公司(SPAC) Concord Acquisition 合并上市。這筆交易對這家加密金融服務公司的估值為 45 億美元。

在 Circle 首席執行官 Jeremy Allaire 承諾提高公司透明度之后,Circle 在 7 月 16 日的最新認證中首次公布了支撐 USDC 的資產分類。該公司報告稱,其約 61% 的 USDC 代幣由“現金和現金等價物”支撐,即現金和貨幣市場基金;揚基存單 (即外國 (非美國) 銀行發行的存單) 占13%,美國國債占 12%,商業票據占 9%,剩余的代幣由市政債券和公司債券支撐。

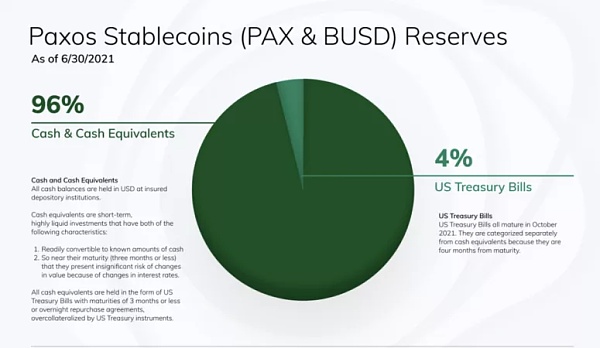

另一個穩定幣發行方 Paxos 也首次發布了其穩定幣 PAX 和 BUSD 的儲備金明細。截至 6 月 30 日,96% 的儲備金以現金和現金等價物的形式持有,4% 投資于美國國債。

圖源:Paxos

穩定幣的系統性角色和風險

穩定幣在加密貨幣交易和借貸中所扮演的系統性角色,讓一些投資者擔心會出現一些最壞的情況,比如如果穩定幣發行方面臨大規模贖回請求,會發生什么情況。

這種風險還可能蔓延到傳統市場。信用評級公司惠譽 (Fitch Ratings) 在本月早些時候的一份報告中表示,穩定幣面臨的風險可能會“傳染”。根據惠譽的數據,截至 3 月 31 日,Tether 公司持有的商業票據 (CP) 總計 203 億美元,這意味著其 CP 持有量可能超過了美國、歐洲、中東和非洲的多數優秀的貨幣市場基金。

該評級公司表示:“如果 USDT 的突然大規模贖回發生在 CP 市場更廣泛的拋售壓力期間,特別是如果與其他有著類似資產儲備金的穩定幣的更廣泛贖回相關,可能會影響短期信貸市場的穩定。”

Fundstrat Global Advisors 數字資產研究負責人 David Grider 表示,穩定幣可能還會影響貨幣供應。實際儲備的美元 (也即支撐穩定幣的儲備金中的美元) 可以在實體經濟中被借出以賺錢利息,而發行的穩定幣可能會在加密經濟中再次被借出,也賺取利息。正如 Grider 在一份分析報告中所寫,這“實際上是把相同的美元借出去兩次。”

本文首發于Unitimes App

撰文:France Yue & Eli Tan

編輯:南風

自2020年起,以太坊網絡被DeFi所統治,DeFi Token讓整個以太坊網絡擁堵不堪。V神在自己創立的以太坊幾乎被DeFi占據了所有注意力的時候,卻向我們推薦了一款以太坊游戲,還是一款RTS.

1900/1/1 0:00:00韓國財政部周一表示,將加緊打擊加密貨幣投資者和高收入者的逃稅行為,以尋求新的收入來彌補不斷上升的福利成本.

1900/1/1 0:00:00非同質化代幣(NFT) 通常與奇怪的藝術品和高昂的拍賣價格有關。批評者稱NFT為泡沫。但NFT背后的基本技術及其爆炸性用例表明經濟蓬勃發展、游戲格局發生了轉變、全新的時尚和收藏品,以及個人表達的.

1900/1/1 0:00:00DAO(去中心自治組織)在幾年前就了解,近期在加密VC圈又開始火了,記不清是哪個投資人說的,現在的DAO將會是下一個"defi summer" .

1900/1/1 0:00:008月5日周四,據區塊鏈與加密貨幣行業資訊網站U.Today報道,小米葡萄牙商店開始接受世界前三大數字貨幣和其他加密貨幣作為支付手段.

1900/1/1 0:00:00運行在區塊鏈上的智能合約可以提供抗審查和持續運營的能力,但是用戶在接入這些智能合約之前,如何確保前端體驗也能提供同樣的去中心化特性?上周.

1900/1/1 0:00:00