BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD+0.69%

ETH/HKD+0.69% LTC/HKD-0.4%

LTC/HKD-0.4% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD-1.42%

SOL/HKD-1.42% XRP/HKD-1.42%

XRP/HKD-1.42%用戶在以太坊區塊鏈中發現的主要用例是無需中介即可在加密資產之間進行交換的能力。去中心化交易所或DEX是用于此活動的平臺。它們可以概括為一個應用程序,允許您使用其池中可用的流動性將ETH或任何代幣交換為其他代幣。

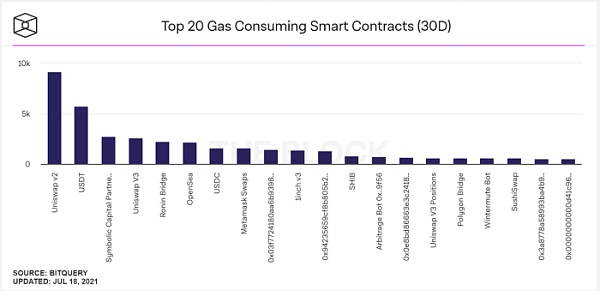

去中心化交易所代表了以太坊上最廣泛的gas消耗。根據TheBlock的統計數據,與代幣交換相關的合約(代碼段)是消耗區塊鏈資源最多的合約之一。

來源:TheBlock

盡管這些系統具有無需許可的性質、驚人的數量和無可爭議的成功,但在鏈上進行操作成本高昂,給一些用戶帶來了負擔。交易成本可以分解為幾個不同的成本要素:

價格的影響

流動性提供者費用

滑點

底層區塊鏈的交易費用

了解這些成本對于資本效率至關重要,可以為做出正確選擇的用戶節省數千美元。

DEX行業有幾個可供用戶選擇的替代協議應用程序,它們提供相同的代幣交換核心服務。本文旨在比較最后一個項目,當使用不同的指數在市場上可用的交易費用的成本。

為什么gas成本在交易和DEX之間存在差異?

任何鏈上操作都需要根據它消耗的計算資源量來定價。在以太坊網絡中,gas是用于衡量用于執行每個特定操作的計算工作量的單位,并直接影響交易成本。由于每個協議采取不同的方法并且需要執行不同的功能來進行交換,因此每筆交易/協議的消耗也不同。

牛津大學網絡空間安全中心主任:國內外各大機構都在牽頭制定區塊鏈標準:牛津大學網絡空間安全中心主任、可信計算國際標準組專家安德魯·馬丁在接受采訪時介紹,目前,國內外各大機構都在積極牽頭區塊鏈標準的制定。從全球來看,不同的國家對標準的著重點不一樣:美國比較關注基礎共性的標準;德國更偏向工程化的標準,工業區塊鏈是他們的重點;日本則更關注服務類標準,如基于區塊鏈的服務和應用實踐等。(科技日報)[2020/9/11]

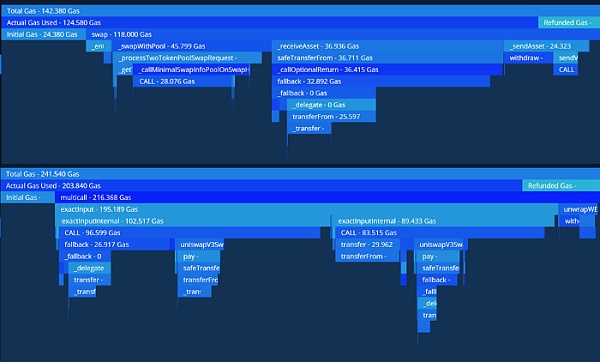

一筆交易可以調用任意數量的函數,并與許多不同的智能合約進行交互。下面,我們可以看到使用Tenderly提供的工具進行的兩個不同交易的gas消耗明細。如您所見,第二筆交易最終花費的gas比第一筆交易多70%。

兩種通用交換交易的Gas細分

比較法

每個DEX都有其執行交換的方法,但是可以在它們之間確定一些模式。為了比較不同DEX之間交易的gas成本,分別都選擇了一種。UniswapV2代表了傳統的恒定產品池,UniswapV3引入了中心化流動性池,選擇了Curve作為其混合和自定義curve池,最后選擇了帶有加權池的BalancerV2。對于他們中的每一個,都設置了一個Dune表盤:

Balancer:https://duneanalytics.com/yulesa/Balancer-Gas

各大行回應“凍卡”:不會凍結合法虛擬貨幣銀行卡:最近網上流傳著因為購買加密貨幣,支付寶被凍結的或者提示有風險直接退出購買頁面的傳聞。記者咨詢到招商銀行,中國銀行,農業銀行,建設銀行和工商銀行等客服,各行的回復也大致相同:“只要操作合法,渠道合法,虛擬貨幣來源合法,頁面支持銀行卡服務,銀行卡不會主動凍結用戶的資金,除非涉及洗錢與詐騙等非法相關的案件。”

同時,記者登陸到各虛擬貨幣交易所頁面,OTC交易可使用支付寶以及微信以及各大銀行的銀行卡賬戶交易,并且在操作交易時,并無風險提示頁面提醒。(華夏時報)[2020/6/14]

Curve:https://duneanalytics.com/yulesa/Curve-Gas-Usage

UniswapV2:https://duneanalytics.com/yulesa/Uniswap-V2-Gas-UsageUniswapV3:

https://duneanalytics.com/yulesa/Uniswap-V3-Gas-Usage

儀表盤允許通過在選擇框中輸入池地址來單獨檢查每個池。它還有一個事務表來過濾異常值以進行更詳細的調查。

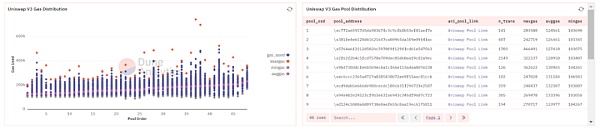

DEX gas比較儀表板

當分析一個協議的多個礦池時,只有超過100筆交易符合上述標準的礦池才會被繪制出來,以獲得更相關的結果。在分析與單個池交互的交易時,交易按交換中涉及的躍點數進行分組。

動態 | 各大交易所資金流變化:OKEx 24h凈流入8.39億元人民幣:據AICoin數據顯示,過去24h各大交易所資金流變化情況如下:火幣全球站凈流入2.52億元人民幣;OKEx凈流入8.39億元人民幣;BitMEX資金凈流入4.87億元人民幣。[2019/12/27]

涉及多次交換的交易

交換執行可以包裝在也執行其他代碼的交易中。為了排除這種影響,只分析了直接調用協議保險庫/路由器合約的交易。該過濾器用于排除由DEX聚合器和合約路由的交易,這些合約捆綁了多個會增加交易成本,但與DEX協議本身無關的功能。

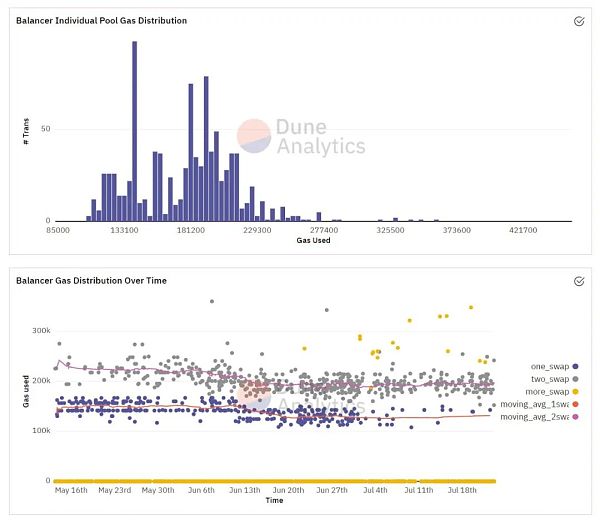

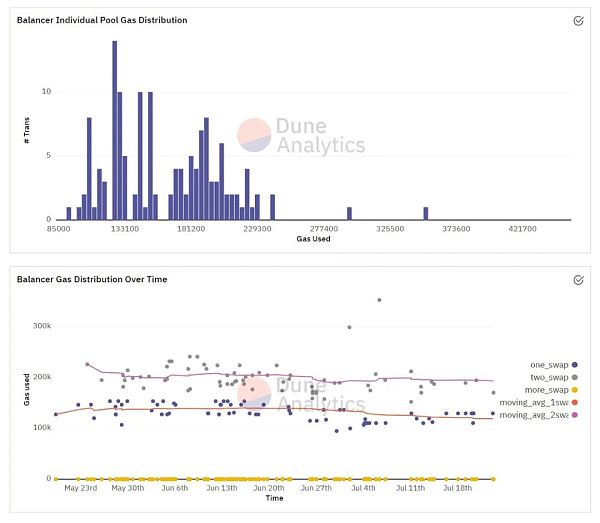

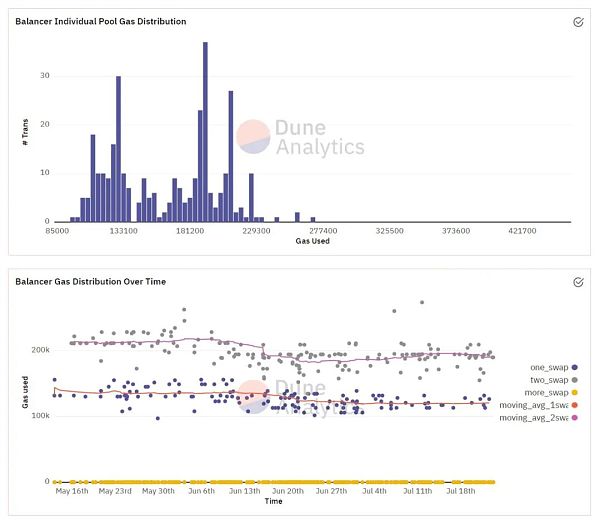

Balancer

Balancer池分布

Balancer的大部分交易來自DEX聚合器應用程序,例如1inch、Metamask等。由于這些交易被排除在分析之外,這自然會減少可用的數據量。盡管如此,仍有14個礦池符合至少100個直接調用交易的標準。正如預期的那樣,當單獨評估每個池時,可以看到單跳交換和多跳交換之間的顯著差異。另一項發現是,池中代幣的數量不會改變使用它的交易的gas支出。重要的是要記住,Balancer中的V2代幣池可能會也可能不會充當預言機——如果它們這樣做了,當存儲價格數據的內存槽被初始化時,gas成本會更高一些。這可以在這些池的移動平均圖表上查看。請注意一旦所有內存插槽都已初始化,平均值是如何突然下降的。

動態 | 上周五各大交易所比特幣交易量飆升,多數來自東方:金色財經報道,上周五,Coinbase、BitMEX、幣安等交易所的交易量都出現了激增。根據Skew的圖表,上述平臺的比特幣平均交易量都在周五達到峰值。此外,所有這些交易所的交易量大約在世界標準時間12點至16點之間達到峰值。這段時間是紐約時間早上7點到11點,北京時間晚上8點到12點,堪培拉時間晚上11點到3點,印度時間下午5:30到9:30。因此,可以從一定程度上推測,這些交易所的大部分交易量來自東方。將這些統計數據與BitMEX的多頭空頭頭寸進行比較,可以推斷出多頭頭寸在世界標準時間03:00達到峰值27800,在11月12日跌至低點25800。這意味著兩件事,很明顯多頭人數在減少,或者在這些時間范圍內多頭被平倉了。BitMEX平倉圖表顯示,在過去的7天里,共有1.826億多頭平倉,與上述數據一致。此外,同期平倉的空頭只有4580萬。與過去7天的平均BitMEX總成交量相比,共有9.34%的多頭被平倉,只有2.28%的空頭面臨平倉。[2019/11/13]

各大平臺比特幣價格回彈 目前均漲回14000美元之上:今晚比特幣價格波動較大,短時間內波動近千美元,目前在各大平臺比特幣價格漲回14000美元之上。目前火幣Pro平臺比特幣價格為14399.99美元,跌幅為12.98%。幣安平臺目前比特幣價格為14101.15美元,跌幅達14.33%。Okex平臺目前比特幣價格為14323.65美元,跌幅達13.06%。Bitfinex平臺目前價格為14370美元,跌幅達12.9%。Bitstamp平臺目前價格為14500美元,跌幅為10.01%。[2018/1/9]

分別是LINK/WET、USDC/WETH

和WBTC/WETH池分布

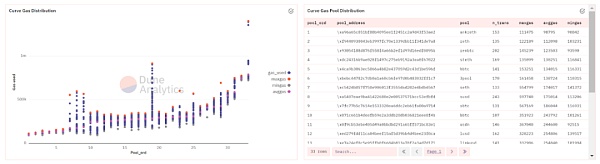

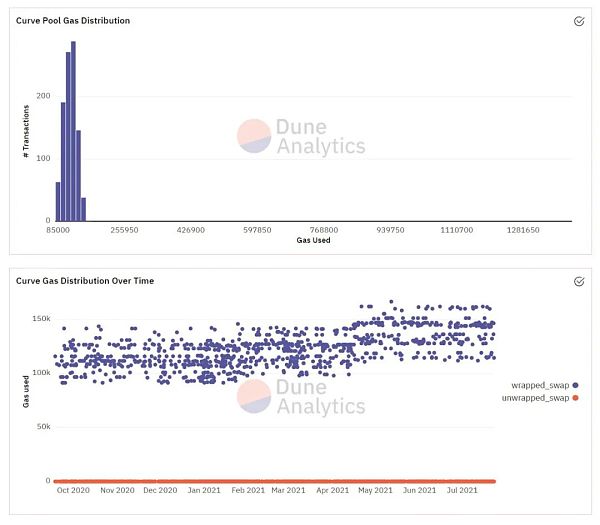

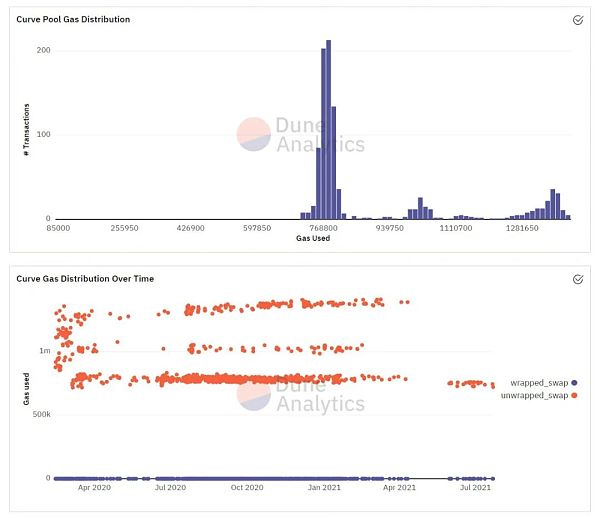

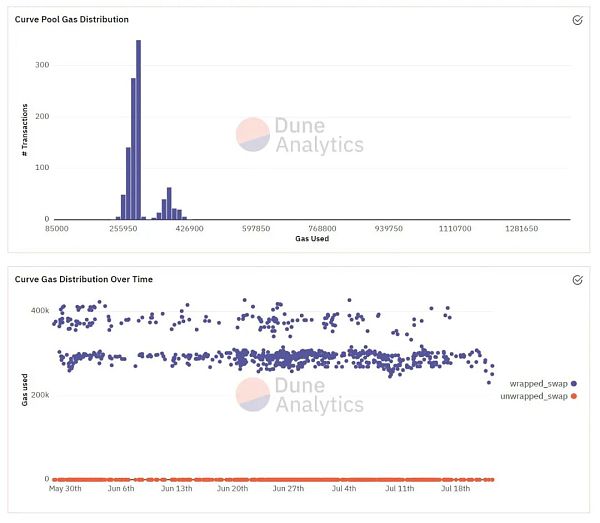

Curve

Curve池分布

從本文研究的DEX來看,Curve有其獨特的機制,這使得比較有時會不平衡。每個Curve池(metapool除外)都是為其資產定制的。

Curve顯示出所分析的DEX之間最顯著的gas消耗差異。這得到了部分解釋,因為Curve允許交換未包裝的代幣,如DAI或USDC,而資金池設計為不依賴其他協議IOU,如cDAI或yUSDC,并且包裝和拆分過程是交易的一部分。結果,盡管資金池中的資產從這些協議中獲得了好處,但它使交易變得相當昂貴。

分別為3pool、renBTC和Tricrypto池的分布

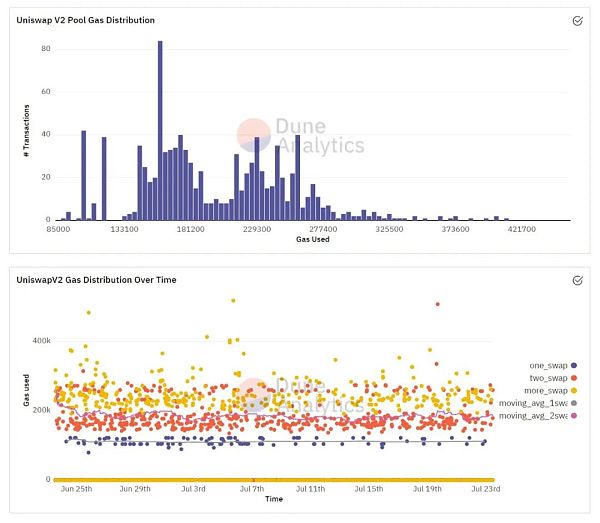

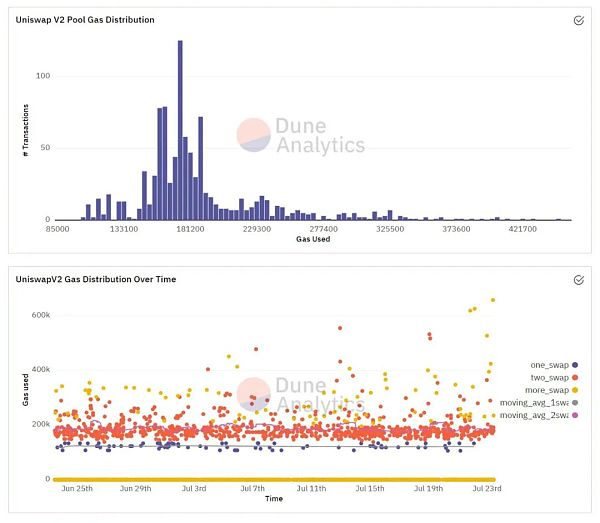

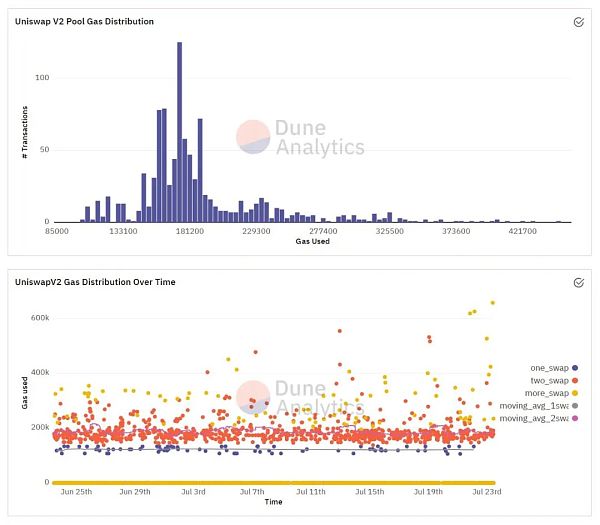

Uniswap V2

UniswapV2池分布

除了作為此列表中最古老的協議之外,UniswapV2還被廣泛采用。協議中已經創建了2500多個資金池,服務于資產的長尾市場。繪制上圖時存在了一些限制,但它們可以描繪協議中的gas成本。一些最受歡迎的代幣,例如穩定幣和BTC,廣泛用于ABC<->ETH<->WBTC等交易中的多跳交換。有時ABC轉賬是gas密集型的,會增加涉及這些流行代幣的交易中使用的平均gas。再一次,在調查每個資金池時,交易gas使用之間最顯著的差異可以分配給每筆交易進行的跳數。

Uniswap V3

UniswapV3池分布

Uniswap協議第3版的最大擔憂之一是交換交易可能會花費更多的gas。Uniswap V3交易受其造成的價格影響。相對于可用流動性的訂單越高,它將越能推動價格跨分時,離散的價格區間代表0.0001%的價格上漲或下跌,其中流動性需要調整。由于大多數交易對價格的影響相對較小,因此交易成本中位數與之前的版本一致。但是,在處理適度的流動性池時,用戶需要關注訂單對價格的影響。

比較協議

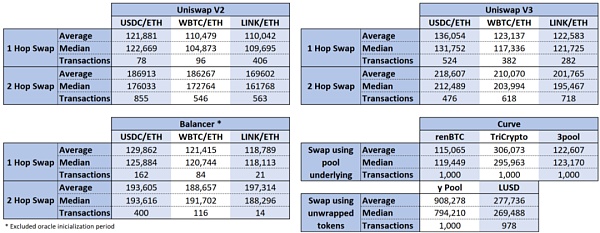

每個協議的gas成本

選擇了Balancer V2和Uniswap V2和V3共有的三個相同數位池來進行詳細比較——USDC/WETH、WBTC/WETH和LINK/WETH。由于Curve的方法不同,因此選擇了它的一些資金池來融入圖片,但不會參與比較。

可以觀察到,3個DEX之間消耗的gas沒有顯著差異。觀察到的差異可能與為研究選擇的方法不精確有關。對于2跳交易,差異可歸因于交易中涉及的其中一個代幣合約中的轉移函數的二階效應。

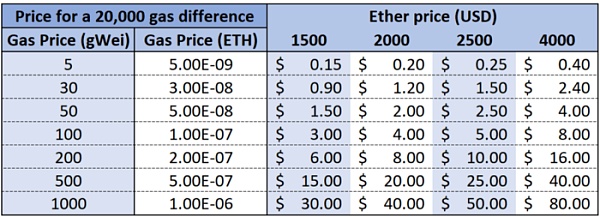

此外,這里有一個表格,計算成本(以美元為單位)、當前ETH價格和DEX之間觀察到的大致差異。從一個角度來看,在2000美元的ETH場景中,gas為50gWei,為WBTC/WETH 2跳交換選擇Uniswap V2而不是V3的差異將節省3.12美元。如果訂單金額超過1040美元,通常0.3%的LP費用要高于此差額。

不同場景的gas成本

結論

該研究表明,分析的DEX之間沒有顯著差異。對交易所使用的gas的最大影響是執行交換所必須進行的跳數。1跳和2跳交易之間的差異比DEX之間的差異更有意義。此外,根據交易的規模,交易成本的其他因素,如LP費用或滑點,可能會對總成本產生更顯著的影響。

盡管Curve在gas支出方面有一些非常有競爭力的資金池,但其中一些資金池是用底層協議IOU設計的,包裝和展開過程對它們的交易有顯著影響。

關于分析的考慮

執行交易通常意味著調用參與的代幣合約的轉移函數——例外是由于Balancer的單一保險庫模型或在Balancer保險庫中使用內部用戶余額,而在Balancer上進行多跳交易。一些代幣在調用轉移函數時可以執行的不僅僅是簡單的記賬,從而增加了交易的成本。尚未完全實現使用Dune排除這種影響的實用方法。當交易執行多跳以進行交換并且其中一個代幣表現不佳時,這種行為尤其令人擔憂。雖然,相信這個問題會系統地影響所有協議,并且很少會顯著影響結果。將分析范圍限制為每個代幣池的單跳交易可以減輕這種影響。

由于某些協議從一開始就有數以千計的交易,在Dune/Internet 瀏覽器中處理如此大量的數據會大大降低儀表板的可用性。因此,在這些協議中,對分析的交易數量施加了限制。然而,數據人口的減少不會顯著改變結果。對于單個池視圖,儀表板的上限為1000筆交易。Uniswap V2僅限于上個月的交易。

隨著Axie Infinity的成功,人們看到了加密游戲的可能性。在上個周期,加密貓游戲成功地將以太坊變得擁堵不堪,但加速了以太坊可擴展方案的探索,也推動了其他不同鏈的誕生.

1900/1/1 0:00:00比特幣面世十余年,各種加密貨幣層出不窮。支持者認為,加密貨幣可以提升交易效率、成為新時代重要支付結算工具。也有聲音質疑,眾多加密貨幣本身并無內在價值,暴漲暴跌蘊含高風險.

1900/1/1 0:00:00自2020年的DeFi熱潮之后,NFT概念開始接力,NFT的發展一路高調,相關token價格飆漲,各種個人和機構紛紛入場.

1900/1/1 0:00:00在加密貨幣的市值排行中,前十的幣種中已經有三種是穩定幣,它們分別是USDT、USDC、BUSD,均有美元進行抵押。即使是在市場表現較弱的情況下,穩定幣市場也能持續增長.

1900/1/1 0:00:00持有 DeFi 治理代幣的策略通常不如 ETH 現貨頭寸,穩定幣挖礦等積極策略表現出更好的性能.

1900/1/1 0:00:00近日,騰訊推出 NFT 交易 APP 的新聞引發了 NFT 藏家的廣泛關注。值得注意的,騰訊并不是第一個涉足 NFT 的互聯網大廠.

1900/1/1 0:00:00