BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-2.12%

ETH/HKD-2.12% LTC/HKD-2.31%

LTC/HKD-2.31% ADA/HKD+0.15%

ADA/HKD+0.15% SOL/HKD-1.59%

SOL/HKD-1.59% XRP/HKD-1.28%

XRP/HKD-1.28%

截至2021年第二季度,加密資產市場的額外凈增值為100億美元。這一增長與上一季度的數值一致,但它是 2020 年第四季度數值的兩倍、2020 年第三季度數值的 5 倍以上。這種實質性增長最重要的原因是過去 12 個月:

大多數加密資產的價值出現上漲。例如,比特幣自去年同期以來價格幾乎上漲了2.5倍,與之相同的是,其他資產在去年也經歷了顯著的價格上漲,比如以太坊就漲了600%以上。

部分基金會、團隊和長期持有者希望以有吸引力的價格獲得流動資金,導致資產流通量增加。

價格上漲和市場新增的自由流通量兩項原因導致2021年第二季度自由流通市值增長,其中最大貢獻者是Ethereum(43億美元)、XRP(23億美元)、Dogecoin(13億美元)和Stellar Lumens(6.4億美元)。

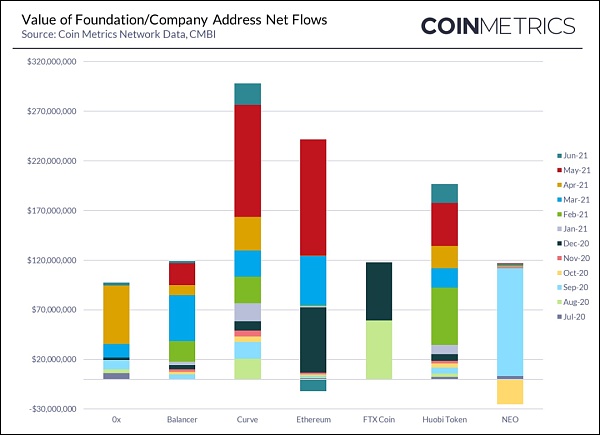

去年,自由流通年膨脹率最高的加密資產(以幣本位計價)依次是Compound(625%)、FTX Coin(36%)、MakerDAO(27%)、Zcash(26%)和XRP(24%)。同期,Crypto.com Coin(-21%)、Huobi Token(-18%)和Bitcoin(1.8%)的年通貨膨脹率最低。

注:在2021年2月和4月,Crypto.com對基金會控制地址內的596億和590億 CRO分別進行了兩次的一次性銷毀;Compound在2020年3月推出時初始流通盤較少,流動性挖礦導致了其早期的高通脹。

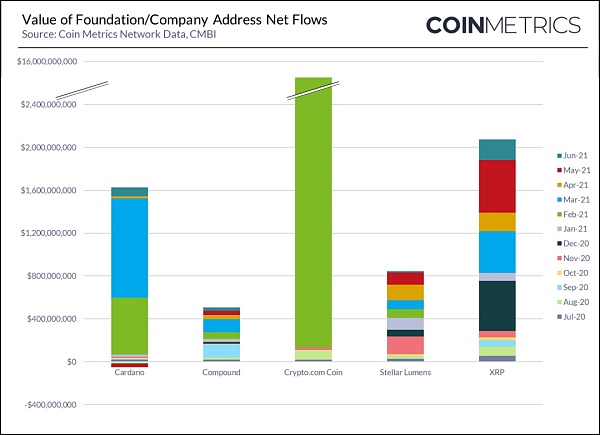

2021年第二季度期間,轉移到確定的基金會和公司控制地址之外的加密資產凈值為35億美元,低于上一季度的171億美元。

然而,如果除去第一季度Crypto.com銷毀的133億美元,那么本季度基金會控制地址引發的供應膨脹仍然相對平穩(本季度減少了5%)。本季度基金會持有代幣數量變動最主要的兩個原因如下:

The Crypto.com Coin foundation進行了第二次銷毀,銷毀了來自基金會控制地址價值12億美元的代幣。

The Ripple Foundation從基金會控制的地址轉出8.5億美元。

瑞士2022年通貨膨脹率創下近30年新高:1月5日消息,瑞士聯邦統計局當地時間1月4日宣布,2022年瑞士通貨膨脹率為2.8%,創下1993年后的新高。1993年,瑞士的通貨膨脹率為3.4%。瑞士聯邦統計局表示,推動瑞士通貨膨脹率上升的主要原因是石油產品、天然氣、汽車和租金成本的上漲。[2023/1/5 9:52:59]

注:公司/基金會的資產銷售可能出于很多原因,包括但不限于運營費用、團隊成員/顧問歸屬、戰略長期合作或BD、計劃內和計劃外的代幣銷毀、戰略投資和財務管理。公司或基金會也可能會有不同的行為,或者選擇不經常發行大量的產品,或者根據需要發行。此外,資產從基金會/公司控制的地址轉移并不一定意味著資產已被出售(例如向團隊成員分發、銷毀、戰略配售、社區激勵計劃等)。

注:2021年2月, Crypto.com Foundation銷毀了價值133億美元的CRO

注:2021年4月, Crypto.com Foundation銷毀了價值12億美元的CRO

團隊控制地址

2021年第二季度,轉移到公司團隊控制地址之外的加密資產凈值大幅增加,最高達到了30億美元。2021年第二季度期間,團隊控制地址的資產增加自由流通供應最多的如下:

XRP:新增12億XRP進入流動性更強的市場,價值14億美元。

Chainlink:新增的1950萬LINK進入流動性更強的市場,價值為6.24億美元。

Crypto.com:其中23億CRO(4.8億美元)離開了團隊控制地址,其中大部分最終進入了可銷毀錢包,因此未對Crypto.com自由流通供應產生影響。

注:移出團隊控制地址并不一定意味著資產已被出售,而可能是活動的跡象(如移至Compound等被動收益工具)。

加密KOL Ben Armstrong:美SEC主席Gary Gensler或將迫于壓力在2023年辭職:金色財經報道,據加密 KOL Ben Armstrong 在社交媒體稱,Ripple 將在今年贏得與美國證券交易委員會之間的訴訟案件,同時他還聲稱今年美國證券交易委員會主席 Gary Gensler 或將迫于壓力辭職。實際上,Gary Gensler 辭職并非空穴來風,2022 年就有人因為 FTX 破產事件呼吁他辭職,另外由于 Gary Gensler 是民主黨人,但共和黨已經贏下了眾議院多數席位,或對其繼續擔任此職務不利。[2023/1/3 22:21:54]

自由流通量變化詳情?

0X (ZRX)

2021年第二季度,從基金會控制地址移出ZRX總量為3400萬,比上一季度增加了2400萬。

然而,其中2100萬ZRX被存入了ZRX vault。由于ZRX vault中的代幣可以賺取利息,執行治理功能,并且和其他代幣之間沒有區別,它們被視為是活躍的且比被動持有的資產更具流動性。

團隊控制地址在第二季度轉出1680萬ZRX,相較前三個季度共轉出450萬ZRX明顯增加。然而這些轉出的代幣大部分存入了Compound和Makerto,可能是被用作貸款的抵押品或賺取收益(也許二者兼有)。

基金會和Team ZRX交易行為的凈影響是增加了4150萬ZRX的自由流通量供應。

AAVE (AAVE)

由于Aave是在去年第四季度才推出,其自由流通的歷史有限。至第四季度末,Aave控制的地址仍然管理著超過300萬的AAVE,其中有超過50萬仍處于Migration合同中且未被LEND持有人認領。AAVE也在第二季度推出了他們的流動性挖礦,導致AAVE DAO的通脹率增加,AAVE DAO現持有260萬AAVE。

第二季度內,AAVE共增加了36.5萬的自由流通量。

BALANCER (BAL)

Balancer通過他們的流動性挖礦計劃向流通領域釋放了188.5萬BAL,這和2020年第四季度的數值相同。

第二季度內,Balancer基金會釋放進入更多流動性市場的BAL數量減少,基金會控制地址中僅轉出72.5萬BAL,低于第一季度的170萬BAL。再加上團隊控制地址中11.7萬BAL的小規模凈積累,Balancer本季度自由流通量的凈變化為250萬。

2021年約有2000萬印度人加入加密貨幣潮流:1月1日消息,2021年約有2000萬印度人加入加密貨幣潮流,加密貨幣甚至已成為印度投資者詞匯的一部分。目前,印度人持有價值 53 億美元的加密資產。(EconomicTimes.IndiaTimes)[2022/1/1 8:18:45]

BASIC ATTENTION TOKEN (BAT)

2021年第二季度期間,Basic Attention Token有著過去一年最低的季度增長量。第二季度僅有1120萬新的BAT進入流通,相較上一季度的4710萬有所減少。其中大部分的減值源自基金會控制的錢包的活動減少。基金會控制的錢包中最活躍的 ‘BAT: UPG Reserve’,也只有600萬BAT的凈流出,大大低于前三個季度的量——分別為2650萬(2021年第一季度),2880萬(2020年第四季度)和2470萬(2020年第三季度)。

同時,確定的團隊控制地址彌補了剩余的自由流通量的增加,本季度有440萬BAT進入更具流動性的市場,低于2021年第一季度的2000萬BAT的流出量。

BITCOIN (BTC)

2021年第二季度挖礦活動發行的新比特幣為7.52萬,略低于前幾個季度和發行目標的預期,下降的主要原因是中國礦工為遵守當地的新法規和執法而下線礦機,哈希率大幅下降,導致被生產出來區塊更少以及本季度的通貨膨脹率降低。

然而,本季度內有7.3萬比特幣已超過5年沒有活動。根據自由流通計算方法,這些代幣被歸類為可能屬于戰略性的長期持有者或已遺失,因此對流動性市場(和自由流通)沒有影響。

上述情況導致本季度比特幣的自由流通量凈增僅為2000 BTC。?

BITCOIN CASH (BCH)

Bitcoin Cash的自由流通量較前兩個季度降低了約10萬。雖然第二季度挖礦的排放量與前兩個季度一致,但自Bitcoin Cash與Bitcoin分開以來只有5萬BCH首次從激活的硬幣中進入自由流通供應,低于前幾個季度的16萬BCH。

上述情況導致Bitcoin Cash本季度的自由流通量凈增13.2萬BCH。

BITCOIN GOLD (BTG)

Bitcoin Gold的自由流通量在2021年第二季度增加了15.7萬BTG,與第一季度的水平一致,但比2020年第三季度和第四季度的增幅低了10多萬。其中8.1萬BTG來自挖礦活動,另外7.6萬BTG來自BTG 分叉后首次激活的Bitcoin Gold的自由流通量。

美聯儲埃文斯:利率很可能在2023年及之后保持接近零的水平:美聯儲埃文斯表示,利率很可能在2023年甚至之后保持在接近零的水平。(金十)[2020/12/2 22:48:08]

上述情況導致Bitcoin Gold本季度的自由流通量凈增15.7萬BTG。

BITCOIN SV (BSV)

2021年第二季度,Bitcoin SV的自由流通供應量增加了18.1萬BSV,較2021年第一季度新增49.8萬的自由流通量而言大幅下降。

雖然與挖礦有關的Bitcoin SV新發行量與前幾個季度一致,但自BSV fork以來只有10萬BSV被激活,這是自2020年第三季度以來最低的激活供應的季度增幅。

上述情況導致本季度的自由流通量凈增18.2萬BSV。

CARDANO (ADA)

2021年第二季度,Cardano的自由流通量增加2.47億ADA,相較單個季度自由流通量供應增加15億ADA,創下記錄的第一季度明顯下降。

本季度增長的大部分是PO的結果,在Cardano的供應鏈上增加了1.78億ADA。

CHAINLINK (LINK)

Chainlink的自由流通量供應已連續第三個季度出現增加,經歷了自2019年第三季度以來最高的季度增長。2021年第二季度增加了1950萬LINK,高于第一季度的1750萬LINK。

其自由流通量供應的增加皆因來自團隊確認地址的轉出交易。

COMPOUND (COMP)

第二季度內,共有66.5萬COMP進入自由流通量供應中,相較第一季度(89.8萬COMP)而言減少了26%。

本季度基金會控制地址釋放的COMP代幣減少了56%,只有24.4萬COMP代幣被釋放到流動性更強的市場,主要是通過流動性挖礦釋放。

然而,團隊控制地址的分發增加了,42萬COMP離開了密切持有的團隊控制地址,相較第一季度的38.8萬和2020年第四季度的8.7萬而言出現了增加。這可能是團隊歸屬代幣分發的結果,因為該協議已推出超過一年。

CRYPTO.COM COIN (CRO)

2021年第二季度內,the Crypto.com基金會再次對CRO基金會持有的單位進行了銷毀,于4月1日將50億CRO發送到銷毀地址。

研究:2026年全球區塊鏈IoT市場規模或達58.027億美元:金色財經報道,市場研究公司Research Dive的一項研究顯示,到2026年,全球區塊鏈IoT市場規模可能會達到58.027億美元,復合年增長率(CAGR)預計約為91.5%。[2020/3/11]

由于被銷毀的單位來自于基金會控制地址,此次銷毀并不影響CRO的自由流通,而是體現了未來CRO最大供應總量的變化。本季度內,團隊控制地址的23億CRO被發送到銷毀地址進行銷毀。此外,還有21億CRO在本季度被銷毀,其中一些直接來自Bittrex交易所的自由流通量。

上述變化的凈影響是CRO的自由流通量供應減少了22億,其自由流通量已經連續兩個季度出現減少。

CURVE (CRV)

2021年第二季度,Curve的自由流通供應增加了1.73億CRV,略高于前兩個季度的1.3億CRV(2021年第一季度)和1.37億CRV(2020年第四季度)的增長量。

Curve是2020年8月推出的一個相對較新的協議,它有一個預定的代幣發行速度,會在接下來的幾個季度繼續以近似的速度發行。增加的大部分自由流通供應量來自從基金會控制地址轉入流動性挖礦導致發行量增加,以及團隊控制地址釋放出的CRV。

DASH (DASH)

第二季度挖礦相關活動的DASH發行量為15.4萬,與前幾個季度相似(即經歷過2020年第二季度發生的6.0%的通貨膨脹率調整后的幾個季度)。本季度有2.3萬DASH代幣被認為不活躍超過5年,屬于長期戰略投資者或遺失的供應。

上述兩個因素的凈結果是本季度DASH的自由流通量增加了13.1萬。

DECRED (DCR)

2021年第二季度內的自由流通量供應增加了28.9萬DCR代幣,相較第一季度自由流通量增加的最低紀錄(4萬)有所增加。增加的自由流通量供應大部分來自于本季度挖礦活動中增加的32.3萬DCR,另有2.8萬DCR因老化(不活躍超過5年)被移出供應,1.1萬DCR代幣因基金會累積而被移出供應。

DIGIBYTE (DGB)

第二季度Digibyte的自由流通供應增加了2.52 億DGB,相較第一季度減少了14%。與Digibyte挖礦有關的通貨膨脹每季度都在繼續減少,本季度的增加量是2700萬,相較第一季度的27900萬再次下降。

本季度內還有2100萬DGB因不活躍超過5年而被從自由流通量中移除。根據自由流通方法,這些代幣會被歸類為可能屬于戰略性的長期持有者或已遺失,因而對流動性市場(和自由流通)沒有影響。

DOGECOIN (DOGE)

2021年第二季度,Dogecoin的自由流通量再次出現相對大幅的增加。增加的起因是某個持有26億個DOGE代幣突然進行了交易(先前已超過5年沒有活動),以及挖礦活動帶來的12億個DOGE代幣的新的鏈上供應。

本季度Dogecoin的自由流通量凈增38億。

ETHEREUM (ETH)

Ethereum的自由流通量在2021年第二季度增加了120萬ETH,其中絕大部分的新供應量來自礦工的區塊補貼(120萬),另有3.1萬ETH從基金會控制地址轉移到流動性更強的市場(深潮注:以太坊基金會曾于5月變現超過3萬枚以太坊),它與因老化(即超過5年沒有交易、被認定為是長期、戰略持有者或已遺失的資產)而被從自由流通量供應中移除的3.8萬ETH相互抵消。

FTX TOKEN (FTT)

第四季度內,FTX代幣的自由流通供應連續第二個季度出現下降。這是160萬FTT代幣被發送到銷毀地址并銷毀的結果。

第二季度量銷毀量相較第一季度的210萬FTT低了24%。2021年第二季度內,沒有發送團隊或基金會控制地址轉入更多流動性的地址的交易,導致本季度FTT的自由流通供應減少了160萬。

HUOBI TOKEN (HT)

Huobi代幣仍然是加密貨幣市場上最穩定的通縮資產之一,它在2020年的每個季度都出現了自由流通供應的減少。這種情況在第二季度沒有改變,HT的自由流通供應減少了121萬。這其中包括:

Huobi繼續進行HT的鏈上銷毀,向銷毀地址發送HT(該地址在本季度共收到1620萬HT)。

Huobi基金會將400萬HT從基金會控制地址轉入更具流動性的市場。

LITECOIN (LTC)

第二季度內,Litecoin的自由流通供應增加了58.7萬LTC,這與之前的季度增長基本一致。雖然來自挖礦相關活動的新供應量保持相對穩定,第二季度內增加了64.4萬LTC,但超過5年的休眠地址出現的5.7萬LTC凈增長從市場中移除了一些流動性。

本季度最終的凈結果是,Litecoin的自由流通量供應增加了58.7萬LTC。

MAKERDAO (MKR)

MakerDAO的自由流通供應在2021年第二季度恢復了凈增長,有7.5萬MKR加入到自由流通中。

這一增長的主要原因是有5.5萬MKR被從MakerDAO治理合約中移除。除此之外,MakerDAO還經歷了鏈上供應的減少,本季度從DAI產生的費用中回購了3900MKR并進行了銷毀。

NEO (NEO)

2021年第二季度,NEO的自由流通量增加了2.18萬。這一增加來自本季度內從基金會控制地址轉入到了更強流動性的地址。

STELLAR LUMENS (XLM)

2021年第二季度,Stellar Lumen的自由流通供應增加了5.32億XLM,相較上一季度減少了29%。自由流通量的增加來自本季度內從基金會控制地址轉入更強流動性的地址的XLM。

UNISWAP (UNI)

2021年第二季度,Uniswap的自由流通供應量增加了100萬UNI,自由流通供應的增加皆因首次用戶仍然是從UNI分配地址索取他們的空投(airdrop)。

XRP (XRP)

2021年第二季度,XRP的自由流通供應量增加了20億,這與他們前兩個季度的表現基本一致。本季度市場額外流動性的最大貢獻者是Ripple Team控制的地址,其提供了12億XRP的凈流出,自2020年第二季度以來增加了4倍。同時,Ripple Team控制的地址也提供8億XRP的凈流出。

YEARN (YFI)

2021年第二季度,Yearn的自由流通供應減少了770YFI。其中大部分源自于確定的團隊控制地址中增加的YFI,而這些增量中的大部分又來自于Yearn Vaults中的已部署的國庫資產。

ZCASH (ZEC)

2021年第二季度,Zcash自由流通量供應增加了32.6萬ZEC,與上季度的增長非常相似(上季度出現了歷史上最小的季度自由流通量增長)。本季度的低水平增長是最近在2020年11月發生的ZCash區塊減半事件的結果。

Zcash的自由流通供應沒有其他已知的變化。請注意,如果基金會和團隊采用了隱私交易,其是否控制資產就是不可知的(隱私還是很管用的!)。?

詳細的自由流通分類表

*深潮CryptoFLow 提示各位投資者防范風險,本文所提觀點不構成任何投資建議。

-?END?-

作者:Ben Celermajer|

來源:Coinmetrics

翻譯:NOON?

Tags:COINCOIOINCOMBitcoin MetaverseDiarrheaCoincoinbase什么意思redcommunitytoken

刀槍不入的戰神阿喀琉斯最終敗倒于射入腳踝的箭,全身上下唯一的弱點讓他丟掉了性命。從 NFT 誕生至今,版權問題一直伴隨其左右,而在加密藝術這個子集中,版權問題又是一直被提及但從未被解決的「世紀.

1900/1/1 0:00:002021年7月24日-7月25日,世界區塊鏈大會·杭州盛大舉辦。本屆大會以“無限未來”為主題,匯聚全球的100+區塊鏈、加密貨幣行業頭部創業者、研究者,以胸懷萬里世界的姿態,共同放眼無限未來的行.

1900/1/1 0:00:00實現 閃電網絡的白皮書是一份長而復雜的文件,包含許多技術含量很高的概念;在 2015 年,很少有人有時間和能力讀完并且理解這份文件.

1900/1/1 0:00:00當你想購買更多加密貨幣或者出售時,你會去哪里? 答案可能是 VASP。 當你收到比特幣時,你最終會將它發送到哪里? 可能也是 VASP.

1900/1/1 0:00:00EIP-712是一種更高級、更安全的交易簽名方法。我們可以在Uniswap V2的Periphery 合約中看到EIP-712的實現.

1900/1/1 0:00:00你買過JGP圖片嗎?幾萬美金一張那種。今年6月10日,在蘇富比舉行的 NFT 藝術品展覽及在線拍賣活動中,CryptoPunk #7523以1175.4萬美元成交.

1900/1/1 0:00:00