BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+2.06%

ETH/HKD+2.06% LTC/HKD+0.1%

LTC/HKD+0.1% ADA/HKD+1.72%

ADA/HKD+1.72% SOL/HKD+3.94%

SOL/HKD+3.94% XRP/HKD+3.17%

XRP/HKD+3.17%在倫敦硬分叉納入的 EIP-1559 將帶來以太坊費用機制的重大調整,旨在讓用戶更容易估算費用,并通過燒毀部分交易費來鞏固 ETH 作為網絡基礎貨幣的地位。

本文將在 MEV (可提取的最大價值) 的現象下(也就是通過重新排序交易、添加交易、或審查交易實現無需許可的價值提取) 分析這份 EIP 的一些后果。

在新的收費機制下,用戶不是為他們的交易選擇 gas 價格,而是設置給礦工的“小費 (priority fee)”,以激勵他們打包,和“費用上限 (max fee)”,表明他們愿意支付的絕對最高價格。該協議會給每個區塊確定“基本費用 (basefee)”,通過對前一個區塊消耗的 gas 量進行編程計算出來,計算的方程式是一個負反饋循環,旨在使區塊大小穩定在一個目標值 s0 (這個值一開始等于當前區塊容量的最大值)。

有效交易需要支付的 gas 價格等于基本費用與小費之和 (只有在基本費用突然增加的情況下,兩者之和才會上升到費用上限);其中小費歸礦工所有,且關鍵是基本費用會被燒毀。

這些變更對 MEV 相關的基礎設施有一些顯著的直接影響,例如不會再有交易費為 0 gwei 的交易,像 MistX 這樣的 DEX 現在正利用這點做搶跑交易保護,因為在搶跑交易中礦工費用是直接從轉賬中的代幣里提取的。另一方面,我們預計新的費用機制不會帶來全新的 MEV 來源。

在本文,我們將對 EIP-1559 可能對 MEV 產生有趣影響的三個領域進行重點論述——礦工更高的 MEV 提取激勵,在以太坊協議里共存的不同競拍機制及其對 EIP 設計的影響,還有 Flashbots 作為礦工協作機構的作用及其道德意味。

礦工經濟學和提取 MEV 的更高激勵

無論是由于可觀的經濟激勵還是對網絡的忠誠,從以太坊創世以來礦工一直在生產區塊,且沒有做出惡意違反協議的事。然而,Flash Boys 2.0 這篇論文警告說,不加選擇地提取 MEV 可能會給協議帶來有害結果,例如交易審查或鏈重組,這些都會最終威脅共識穩定性。

然而,值得注意的是,只是在最近,當 Flashbots 引入了 MEV-geth,MEV 提取才變成礦工的標準操作。MEV-geth 是從 geth 客戶端分叉出去的,礦工可以運行它來開始接收 "MEV 交易捆"——打包到區塊時確保會給礦工支付費用的組合起來的交易集。

NFT聚合市場Blur的ETH銷毀量超越MEV Bot:金色財經報道,據Ultrasound.money最新數據顯示,NFT聚合市場Blur的以太坊鏈上ETH銷毀量已超1.6萬枚,當前達到16,067.07枚,超越MEV Bot,后者當前ETH銷毀量為16,056.28枚。此外,截至目前以太坊鏈上ETH銷毀總量已達到3,333,639.34枚,約合9,713,721,371美元。[2023/5/26 10:41:23]

還有部分原因是 EIP-1559 減少礦工收入的威脅正在逼近,大多數礦工很快采用 MEV-geth,以部分緩解這一沖擊。因此,我們有理由問,當 EIP-1559 上線主網時,礦工是否將進一步在提取 MEV 上投入更多,特別是以損害網絡的方法。

盡管忠誠度的部分是難以量化的,因此我們也無法做出定量預測,但我們發現,把 MEV 提取看作礦工必須用其他策略來補償他們減少的收益 (比如把他們的算力用于其他 GPU 鏈) 是可以幫助我們做量化的。

為此,我們提供一個礦工經濟學的基礎模型,用以預估實際可提取價值 (Realized Extractable Value,即 REV ) 需要增加多少才能抵過倫敦升級后轉去其他區塊鏈的利潤增長。

譯者注:REV 的定義出自 Flashbots 之前的文章“Quantifying Realized Extractable Value",里面介紹道:MEV 是我們只能不斷接近的理論數量,REV 則是從區塊鏈的 MEV 機會里實際可提取的價值,因此 REV≤MEV。

我們首先定義了一組以太坊除外的、基于 GPU 的 PoW 區塊鏈集 X,這些鏈上的礦工都可以互相轉移算力/哈希率 (我們假設是無成本的)。然后,我們假設,在均衡狀態下,總的 GPU 算力 H 會在以太坊 (倫敦升級前和后) 和 X 間以算力利潤最大化進行分布 (否則,在達到均值前會有更多的礦工轉去其他鏈)。最后,假設算力的成本是恒定的,且所有鏈都如此,我們可以得出一個算力分式,它在以太坊進行倫敦硬分叉后保持不變。這個分式可以簡潔地表達為:

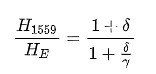

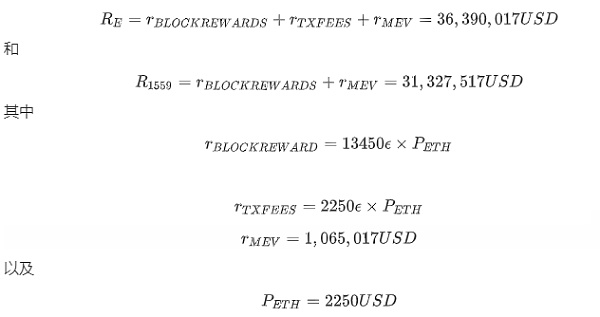

其中,H1559 是以太坊倫敦升級后的哈希率,HE 是以太坊倫敦升級前的哈希率,γ=R1559/RE 表示 EIP-1559 啟動后在以太坊里留給礦工的總收益,而 δ = RX/RE 是總 X 的收益與倫敦升級前以太坊收益的比率 (我們這里省去了代數過程,讀者可以在這里查看)。

外媒:MEVbots可通過“MEV gain”盜取用戶的ETH:9月24日消息,據加密推特用戶 @monkwithchaos指出,MEVbots構建的“MEV gain”具有竊取ETH資金的風險,允許創建者從其用戶的錢包中提取ETH。該消息經Peckshield證實,據悉,現已有至少六名用戶成為其受害者,目前還有13,000名MEVbots用戶存在被盜取資金的風險。(Cointelegraph)[2022/9/24 7:19:02]

這些數量間的關系可以可視化為下圖:

以太坊的 Gas 價格遭遇了兩個數量級的變動,使得我們很難對模型的參數進行準確預估。基于最近的 gas 價格,我們仍然可以使用 Flashbots 儀表盤和 Etherchain 上的挖礦獎勵數據為 1559 后以太坊上可得的總礦工收益分式 γ=0.86 選一個值。

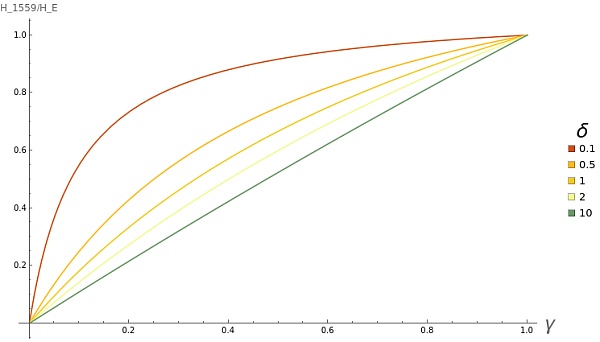

最后,使用CoinMetrics 的數據找出以太坊以外的、基于 GPU 的 PoW 鏈每天的挖礦收益(以美元計算) RX,我們得到一個 δ=0.15 的近似值 。把這些值都插進去,我們得到倫敦分叉后以太坊上的算力分式

這構成了一個極其簡化的礦工經濟學模型,特別是忽略了轉移到其他鏈的成本。但是,它的確提供了一個框架,用于在更泛的礦工經濟學里分析 MEV 收益。同樣基于變化起伏很大的 Flashbots 數據,我們發現,在其他條件相同的情況下,來自實際可提取價值的礦工收益的分式結果會從倫敦升級前的 2.9% 上升到分叉后的 3.4%。

如果直到達到均值都不把算力轉移到其他的鏈,礦工決定通過提取更多的 MEV 來填補減少了的收益,他們需要提取額外 22% 的 MEV 才能抵過轉移到其他鏈的收益增長 (這仍然意味著與倫敦升級前相比有大幅的收益縮減)。

而具有對比額外 MEV 提取與轉移到其他鏈的成本的明確公式的更詳細模型,就超出了本文的范圍了。其中涉及的值在性質上具有巨大差異性,這會使人們高度精細模型的效用產生質疑。再加上,礦工忠誠度這個主觀因素在這件事上起非常大的作用。

Uniswap超過50%的交易由MEV機器人完成:6月2日消息,據區塊鏈數據分析平臺Dune Analytics數據顯示,Uniswap上超過50%的交易量是由MEV機器人完成,而通過Unswap UI進行交易的交易量僅占總交易量的16.4%,但通過Unswap UI進行交易的用戶數量卻占總用戶數量的62.5%。[2022/6/2 3:58:37]

集多個競拍機制于一身

EIP-1559 提出的費用機制只為交易打包設計 (以及后來只分析) 了一種競拍機制的。然而,事實上,以太坊上大多數的活動不僅與打包有關,還與在一個區塊里的交易排序有關。大多數的 MEV 提取機會取決于交易所在的相對位置,僅是把交易打包進去不足以賺取 MEV。

現行的第一價格機制 (first-price mechanism) 是有局限性的,因為用戶可以表達想要把他們的交易打包在比特定某交易更早的位置的愿望,或最多通過選擇它的具體 gas 價格以期被打包到某交易后面的位置 (尾追交易)。這種局限性導致了像 Flashbots 這樣的系統的誕生,它們為表達偏好提供更豐富的語言 (用戶可以為交易集的精確相對排序競價,交易集指的是上文提到的“ MEV 交易捆”)。

現行的定價機制不能提供的另一個理想屬性是“隱私性”。提取 MEV 的搜索者特別希望他們的策略可以保密——至少在挖出區塊、不可避免地要公開之前——以防止其他行動者竊取他們的機會。Flashbots 和其他隱私交易池提供者提供這種保證 (除了叔塊風險或礦工不當行為以外)。

最近,一些面對用戶的應用,例如 MistX 和 1inch,在它們的交易里轉向使用 Flashbots 給用戶提供搶跑交易保護。如果網絡里有越來越多的參與者關心為交易排序和隱私競價而不只是簡單地打包,這就引出了一個問題:EIP-1559 對處理這個問題是否有優勢,還是反而會被類似 Flashbots 的、表現力更強的機制完全取代。

在一個極端情況下,這些不同的、共存的競拍可能會出現有負面效果的交互,即參與其中一個競拍的用戶會破壞在其他競拍里的用戶。

用戶越是關注交易排序和隱私而不只是打包,這個領域會擴展地越廣,這會引起像 Tim Roughgarden (上文引述過)所做的這些嚴謹正式分析出現實際適用性問題。

BSC和Animoca Brands為加密游戲初創公司推出2億美元基金GameVest:12月3日消息,Binance Smart Chain和Animoca Brands合作推出了2億美元的基金GameVest,以加速和孵化早期的加密游戲初創公司。目標是顯著增加區塊鏈技術的主流采用。(VentureBeat)[2021/12/3 12:47:31]

在他的論文里,他表明 EIP-1559 機制是與短視礦工激勵相容的 (Myopic Miner Incentive Compatible,縮寫為 MMIC,即在單個區塊規模里礦工有動機按照 EIP-1559 來行事)、能防止鏈下協議的 (Off-Chain Agreement-proof,縮寫為 OCA-proof,即用戶與礦工不能突破系統規定,使用鏈下溝通達成協議)、以及除了高需求階段外與用戶激勵相容 (User Incentive Compatible,縮寫為 UIC,即它實現了理想的用戶體驗提升——用戶可以表達對打包的真實偏好,而無需推測其他用戶的行為)。

但是,這些結論的成立都依賴于“簡單的打包”競拍模式,目前尚不清楚它們在當前更復雜的環境中是否仍然成立。

特別地,該論文討論了另一個提議——“無小費機制”,即沒有礦工小費,論文表示這個機制是與短視礦工激勵相容的、總是與用戶激勵相容的、且能防止鏈下協議 (除了在高需求階段)。簡言之,它犧牲了能防止鏈下交易的特性來保持整個用戶體驗的提升。

事實上,不像論文里所說的,鏈下協議在今天通過 Flashbots 等系統已是很常見的,這表明可能與 1559 的“基本費用+小費” 模式相比,無小費機制是一個更好的選擇,優化了普通用戶的標準競拍機制,因為他們只關心打包,而把有更復雜需求的用戶導向專注排序的競拍機制。

不幸的是,對排序競拍進行嚴謹建模是極其困難的 (試想,分配規則不能簡單用二元的“打包”與“不打包”來表達,或可行性條件需要考慮交易間的交互,因此不能表達為單一的不等式)。相反,可能像上文提到般分開不同的競拍模式,然后分析它們之間的交互會更有用。

我們可以用打包一筆交易的邊際成本作為這種交互的實例 μ。在 MEV 很少的環境里,這可以被看作一個常量,并實際上已經被估算出來了。然而,在有大量 MEV 的環境里,交易池里有巨大的 MEV 獎勵,這可能會使得在一個區塊里運行用于打包的常規競拍變得沒有意義,因為 μ 的值被大大提高了,結果是用戶不可能收斂在一個合理的小費值上。

數據:自以太坊倫敦升級以來,72%的非MEV交易費用被銷毀:以太坊首席開發人員Tim Beiko在推特上表示:“watchtheburn.com數據顯示,自以太坊倫敦升級以來,似乎有72%的非MEV交易費用被銷毀。目前還不清楚這是否包括MEV。我認為對于Flashbots來說是這樣的,如果bundles是通過tips以ETH支付的話。”[2021/8/23 22:30:13]

總結下來,我們現在有幾種競拍模式在以太坊并存:

在 Flashbots,我們正在考慮擴大競拍機制的表現力,把不在意排序、只想獲得搶跑保護的用戶的用例也囊括進來。盡管當前的定價公式可能會偏向某些類型的提取 (特別是偏向套利而不是清算)。

如上文指出,從設計的角度來看,這個事實上的分層系統可能不是最佳的,因為它是由試圖單獨解決部分問題的行動者拼湊而成的。在傳統金融里,不同的工具 (股票、期權等) 有獨立的市場來適應它們的不同特性。

這是 Flashbots 的一個活躍研究領域和長期目標——打造一個“圖靈完備”的競拍機制,使用戶可以有效地表達它們任意的偏好。最終,這需要圍繞多個并存的競拍機制進行更多的討論,這樣在協議層才能直接地采用更具有整體性的方法。考慮到即將到來的以太坊 2.0 會帶來的變化,這一點顯得尤為重要。

Flashbots 的道德原則

如上文所述,Flashbots 已經引入了讓搜索者向礦工表達交易排序偏好的方式,帶來一個所有以太坊用戶都可以理想地從中獲益的、更高效的市場。為了實現這點,Flashbots 給大量礦工提供了定制的挖礦軟件 (MEV-geth),他們一起控制了以太坊絕大多數的算力 (在撰寫本文時是 85%)。

這相當于 Flashbots 建立了一個有效的鏈下礦工協作機制,這很自然會招致對其潛在的有害影響的探索。特別是,Flashbots 已經創造了一個新的謝林點 (Shelling point),礦工使用了這個軟件和它的默認設置就能自動進行協作——與以前使用的 geth 不一樣。

在這里談論的礦工協作,我們僅僅指的是協議內協作,也就是說,礦工的聯合行動可能會傷害網絡,但仍然是在共識層上可接受的 (即不會是雙花,或其他不顧以太坊協議的行為)。真正的 51% 攻擊會嚴重地損害網絡,總的來說是與礦工利益相悖的。相反,我們專注于更“良性”的情況,礦工在遵循協議規則的同時協調他們自己與其他行動者的利益。

目前還沒有關于礦工協作的集中點如何影響網絡的分析 (因為這已經可以通過 geth 升級實現了),但我們要問一個更具體的問題——引入 EIP-1559 會否可能增加 Flashbots 作為礦工協作機制帶來的惡性后果。

我們已經介紹了 EIP-1559 如何通過在礦工收益的總份額里增加 MEV 獎勵的相對比重改變這個領域的格局,這是獨立于 Flashbots 的。Flashbots 影響這個領域的一個方式是改變用于交易捆與普通交易的區塊空間份額,或者說是上一節描述的不同競拍機制的相對比重。

MEV-geth 是可以設置考慮打包到區塊的最大交易捆數的,基于此,有人給每個數量的交易捆 (從 0 到可配置的最大值) 都構建了一個模板區塊,然后所有這些模板區塊后來都被拿來做可獲利性對比。設置的數值越大,區塊就越有利可圖,留給標準用戶交易的區塊空間就越少。

EIP-1559 激勵礦工追求更多的 MEV,可能會導致他們可接受的交易捆數值變得越來越高,最終區塊里只有 MEV 交易。然而,這種情況是不太可能會發生的,因為將具有高額小費的交易排除在外,而只打包交易捆其實是有機會成本的。總的來說,我們不認為 EIP-1559 會增加由 Flashbots 促成的已知惡性行為的風險。

但是, EIP-1559 可能會引入一個不良行為:礦工協作去挖低于目標容量的區塊,以驅使基本費用降至 0,這會有效消除這份 EIP 想要提供的用戶體驗提升。同樣,Flashbots 處于一個特殊的位置,可以通過提供版本更新使這種行為成為可能。

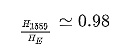

更具體來說,不是把所消耗的 gas 超過目標 gas limit,使得基本費用需要搭上多于 0 的小費的所有交易都打包進區塊,而是軟件會把區塊大小設為 s0∈(1-? ),其中s0 是目標區塊大小, ?∈[0,1] 是故意設來驅動和保持基本費用下降的一個參數,這取決于運行 MEV-geth 的算力占比。

我們使用了以太坊基金會 Robust Incentive 小組的框架來探索這鐘攻擊的可行性 (帶有這些結果的代碼的 notebook 在這里)。取一個簡單的震蕩需求情況,設置礦工運行 MEV-geth 的可能性為PFB=0.85,我們模擬了不同 ? 值的系統動態,說明這個值需要有多大,基本費用才會被驅使至 0。

與前一種情況一樣,礦工采用這種策略會立即帶來經濟損失,因為他們在每個區塊上都會有些錢沒能賺到。

下一個理應要問的問題是,直到基本費用下降前,礦工需要虧本工作多長時間才能賺回原來那么多的錢,使得他們的串通是有利可圖的。在模擬中,我們發現這個問題對需求的性質極為敏感,特別取決于用戶會否繼續提供接近其真實價值的出價,還是通過適應新的、人造的低基本費用來降低他們的出價。

盡管在看到 EIP-1559 上線主網前,我們都無法提供一個有意義的答案,我們會提高對該問題的關注,同時注意即使在短時間內這樣的串通證明是有利可圖的,它可以在任何時候因一名自私礦工打包了大量交易而被打破,因此這在實踐中不太可能發生。

總結

我們沒有找到 EIP-1559 與 MEV 提取交互的關鍵方式。但是,我們發現了幾個可能會發生新動態的領域,特別是圍繞礦工提取更多 MEV 的激勵或通過一個可能的惡性 Flashbots 軟件更新被動串通來擊敗新的費用機制。毫無疑問,提供這樣的更新并不符合 Flashbots 的利益,但有 85% 的以太坊算力正在運行 MEV-geth 這一事實需要我們對其影響多加思考。

最后,我們指出,盡管 EIP-1559 的設計只包含一種交易打包競拍機制,但現在在以太坊上是有許多不同的競拍機制的。如果我們想要達到以太坊開放性的標準,認清楚以上那點,把我們的系統設計成適用這些不同的拍賣機制是至關重要的。

我們想要感謝 以太坊基金會的 Barnabé Monnot 和 Robust Incentive 小組、Leo Zhang、Tim Beiko、Tina Zhen 和整個 Flashbots 團隊參與對話,這才有了在這里呈現的想法。

1. 在我們之前關于量化 MEV 提取的文章里給出了實際可提取價值的 (REV) 的定義。

2. Dogecoin、Ethereum Classic、ZCash、Dash、Monero、Bitcoin Gold 和 Verge 都包括在 chain X 收益的計算里。

3. 在撰寫本文時,這些值的計算如下:

4. 其他情況不變,如果我們假設交易捆中燒毀的 gas 費將與被擠出區塊的尾部交易中被燒毀的 gas 費相等,那么燒毀基本費用不會減少實際可提取價值。

5. 不過,請參閱這篇 note,了解在有大量 MEV 的環境里給叔塊風險設限的方法。

6. 競拍設計這個領域在可計算性的偏好/分配上已經有非常豐富的研究成果了,參見 Tim Roughgarden 的講義以入門。

文章作者:Kristof Gazso (Nethermind), Alejo Salles (Flashbots)

金色財經 區塊鏈8月10日訊 區塊鏈數據顯示,盡管美國監管機構有很大可能性實施加密稅收計劃,但機構投資者還是愿意回歸比特幣.

1900/1/1 0:00:00區塊鏈是新一代信息技術的重要組成部分,是分布式網絡、加密技術、智能合約等多種技術集成的新型數據庫軟件,通過數據透明、不易篡改、可追溯,有望解決網絡空間的信任和安全問題.

1900/1/1 0:00:002021年區塊鏈領域最火熱的概念中一定有NFT的一席。僅在2月份,NFT交易總額就達到了3.4億美元,超過了2020年的全年交易額.

1900/1/1 0:00:00流動性挖礦推動DeFi走向興盛。根據PAData對今年上半年DeFi領域的綜合分析,DeFi上半年總凈鎖倉量已飆升至568.62億美元,漲幅約為307.09%,AMM DEX上半年月均交易總量達.

1900/1/1 0:00:00這個周末是屬于 NFT 的。當你打開 Dune Analytics 的 OpenSea 數據統計頁面便會發現,7 月 31 日和 8 月 1 日兩天,這家全球最大的 NFT 交易平臺的單日交易額.

1900/1/1 0:00:002021年7月16日,美國第二大銀行美國銀行(Bank of America)批準為一些客戶交易比特幣期貨.

1900/1/1 0:00:00