BTC/HKD-0.92%

BTC/HKD-0.92% ETH/HKD-2.8%

ETH/HKD-2.8% LTC/HKD-2.48%

LTC/HKD-2.48% ADA/HKD-1.8%

ADA/HKD-1.8% SOL/HKD-3.13%

SOL/HKD-3.13% XRP/HKD-3.8%

XRP/HKD-3.8%12月4日,“鏈客Talk”邀請QPocket錢包聯合創始人兼CEOJohnnyChu來到鏈客直播間,給大家分享了“從0到1帶你了解DeX”這一話題。

DeFi/Dex近期發展概況

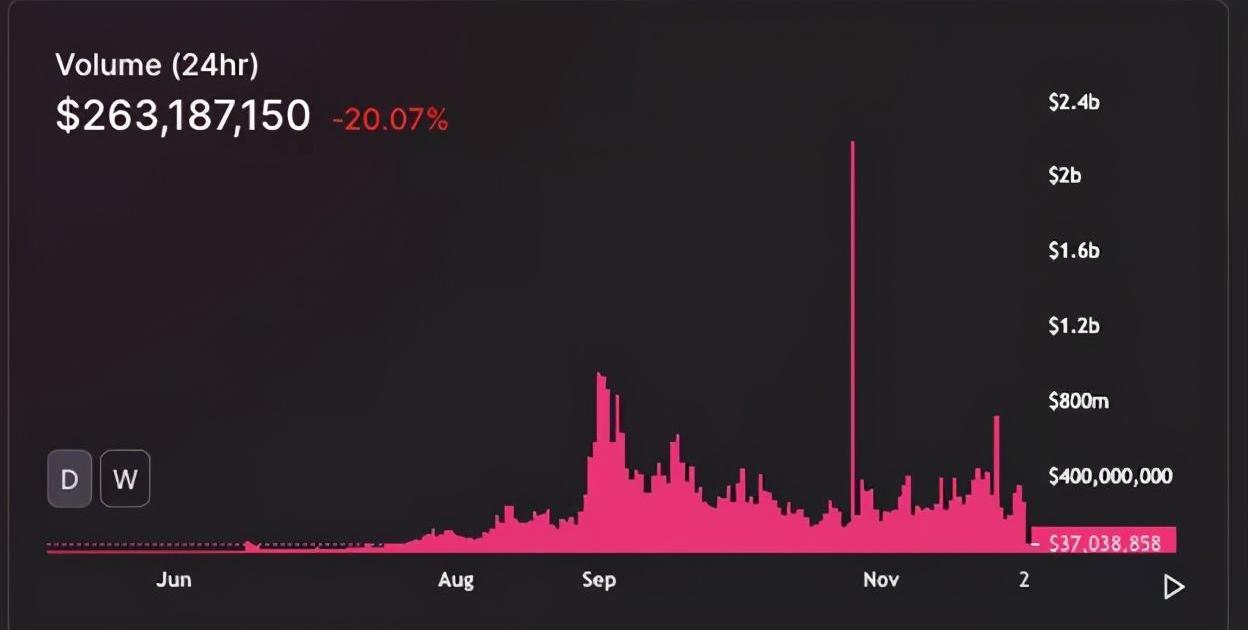

自今年6月起,DeFi迎來井噴式發展,DeFi通證總市值和DeFi總鎖倉價值暴漲,點燃了市場情緒。

1.鎖定資產量的變化

Sushi-挑戰

DeFi領域的發展是很快的,現在的領先者未必是未來的領先者。從資產的鎖定量和市場價值來看,也是如此。每一年的排位都會發生明顯變化。Uniswap正面對一堆各種swap的競爭,流動性提供本身并沒有絕對的護城河。

從今年6月份開始,各大DeFi產品都開始了自己的流動性挖礦來吸引流動性,由于Uniswap不推出代幣激勵體系,這給DEX市場留下一大塊空白地。在這塊空白地上,各種swap開始出來表演,最著名的就是Sushi。

為Uniswap提供流動性的用戶可以獲得費用的激勵。不過,這種單純的費用激勵存在兩個問題:

1)對早期參與流動性提供的用戶不夠公平。

Uniswap能夠運轉的核心是流動性提供者為它提供了大量的流動性。早期流動性提供者承擔了更多的風險,但并沒有因此獲得更多的收益。他們做出了早期的貢獻,但無法捕獲協議成長的價值。二是,隨著協議的成長,有越來越多的大資金進入提供流動性,這稀釋了早期流動性提供者的份額,它們可以獲得的費用收益日趨減少。

2)無常損失得不到補償。

為Uniswap提供流動性挖礦,可以捕獲費用,但也存在無常損失,如果代幣對中某個代幣大幅上漲或下跌都可能導致無常損失。當然,它本質上也是資產的再平衡,從這個角度看,不算是無常損失。不過,在退出時,如果按照法幣計價,可能會存在獲得的費用收益不如直接持有代幣所得的收益更高。

Solana聯創:Solana有潛力成為加密領域的蘋果:金色財經報道,Solana聯合創始人Raj Gokal表示,“Solana有潛力成為加密領域的蘋果,多年來Apple專注于兩件事,用戶體驗和性能,它在觸摸屏延遲方面研究了近十年,才讓iPhone問世,這感覺就像魔法一樣,要讓iPhone、App Store和應用程序生態系統達到今天的水平,要在該平臺之上構建很多東西,這一切都始于對必須完美運行的簡單交互的不懈關注。Solana的核心工程和生態系統的重點是要創建一個感覺就像普通互聯網,但它是一個全新的金融互聯網的網絡,Solana可能試圖通過其自己的以Web3為中心的Android智能手機Saga與Apple競爭,該智能手機于4月向公眾推出。Saga的推出是為了讓用戶更容易獲得加密產品和服務,通過電話而不是傳統的方式訪問加密平臺和應用程序。”[2023/5/30 9:49:30]

Sushiswap的流動性挖礦激勵

Sushiswap的流動性提供者可以獲得SUSHI代幣的激勵。SUSHI代幣可以緩解上述的問題。在協議啟動大約兩周后,Sushiswap會啟動針對Uniswap的流動性池遷移計劃。這些早期參與Sushiswap挖礦的Uniswap流動性池會遷移到Sushiswap上。

在9月份Sushi啟動后,Uniswap的流動性跌去超過70%,而SushiSwap則“撬動”超過10億美元以上的流動性。也就是說,經過流動性遷移之后,SushiSwap的流動性曾一度是Uniswap的二倍以上。

這種玩法在事后看起來非常簡單,也沒有多高的技術含量,但它將這些機制和玩法結合在一起就引爆了加密社區,它充分地擊中了社區的興奮點。

之后uniswap也發布了自己的代幣UNI,非常多的流動性也回到了uniswap,但是現在Sushiswap現在也還是排名前幾的dex。

火必將首發上線ARB,今日20時將開放其充幣業務:據火必官方公告,火必將首發上線ARB并全面支持Arbitrum生態發展,于今日20時 (GMT+8)開放其充幣業務。公告顯示,其幣幣交易及提幣業務開放時間待定,具體以官方公告為準。

據此前消息,Arbitrum于3 月16 日晚宣布為Arbitrum One和Arbitrum Nova網絡推出DAO治理和治理代幣ARB,并將于3 月23 日空投給社群成員。此次空投代幣數量將占總供應量的11.6%。

據悉,Arbitrum是以太坊的一種Layer2擴展解決方案,由Offchain Labs創建。[2023/3/17 13:10:25]

Equalizer-治理代幣的智能分發

從SushiSwap分叉Uniswap之后,各種swap數不過來了,不少的Swap只是簡單拷貝SushiSwap的流動性挖礦的代幣分配機制,導致這些swap高開低走,甚至走向死亡螺旋。

DEX領域現在進入需要創新的階段了,單純的拷貝很難持續下去,Equalizer也是采用了AMM模式的DEX,主要從代幣分配機制做了創新。

目前各種Swap的流動性挖礦中,基本上都是由開發團隊來決定哪些代幣對的流動性池可以獲得治理代幣的獎勵。這導致一種局面,可以獲得獎勵的代幣僅僅限于部分流動性池,而其他為DEX做出貢獻的流動性池則無法獲得相應的激勵。

目前Uniswap上僅有4個流動性池可以獲得獎勵,它們分別是ETH/USDT;ETH/USDC;ETH/DAI;ETH/WBTC。截止寫稿時,Uniswap的流動性為23.8億美元,其中,這四個池的流動性占比超過87%。

這里的問題是,這樣的初衷是不是有更好的解決方案?有沒有一種只是基于算法的智能分發機制?而不需要通過團隊或社區治理進行人工調整。它是更去中心化的快速應變機制。通過這種方式,是不是可以實現更好更公平的治理代幣分配?讓長尾代幣池也可以獲得流動性提供的激勵,從而吸引更多代幣為之提供流動性貢獻?

Andre Cronje:DeFi仍在增長中,未來不會消失:2月5日消息,Fantom聯合創始人Andre Cronje在博客中表示,不認為DeFi高收益“早已過去”,不同意“DeFi增長幾乎為零”的說法。Cronje稱,“如果你根據TVL、收益率和交易量繪制一張增長圖表,并將曲線拉平以避免振蕩,那么可以發現這是一個清晰的線性增長圖表,實際收益率和DeFi都實現大幅增長。

Cronje還將DeFi快速增長期與互聯網泡沫進行了比較,他說這一時期并沒有摧毀互聯網。而正是那些在瘋狂時期誕生的項目成為了我們今天使用的主力產品。Cronje斷言,DeFi以及社交媒體、游戲、藝術、新聞等其他區塊鏈垂直領域都不會消失。盡管如此,他承認了DeFi底層技術的局限性。[2023/2/5 11:48:06]

Equalizer上任何人都可以添加交易對。當該流動性代幣池產生了交易量,就可以參與EQL治理代幣的分配,而目前在Uniswap上只有4個流動性池可以獲得UNI的代幣獎勵,SushiSwap只有29個代幣池可以獲得SUSHI代幣獎勵。在這兩個DEX上,大量的長尾代幣的流動性提供者是無法獲得相應治理代幣激勵的。如果所有的流動性提供者都能獲得相應的代幣激勵,這是更公平的分配機制。

Equalizer的流動性挖礦代幣分配是按照交易對的交易量進行智能調整和分發的。它每6個小時進行一次分配比例調整,每次調整會對每個流動性池的挖礦權重產生影響。其挖礦權重的變化跟上一輪中該流動性池回購的EQL數量相關,也就是跟其他交易量的大小相關。

Balancer-Uniswap的泛化版本

Balancer是Uniswap的泛化版本,Uniswap是Balancer的特殊版。

在Uniswap的做市商模式中,其流動性池涉及到兩種代幣,在提供流動性時,流動性提供者須將各50%價值比例的代幣注入到流動性池。在Uniswap中兌換代幣,本質上就是往流動性池中注入一種代幣,同時提取另外一種代幣,其流動性池是恒定乘積。

鯨探聯合網商銀行推出“寶藏縣域”計劃:金色財經報道,日前,鯨探加入“鄉村助農團”,在中華農業科教基金會指導下,聯合網商銀行推出“寶藏縣域”數字藏品計劃。據了解,這一計劃首期將走進10縣,挖掘縣域產業、特色民俗、歷史文化等,通過數字藏品這一創新的文化載體,讓更多人了解“寶藏縣域”。[2022/12/23 22:03:14]

如果將這個模式進行通用化,會得到什么?那就是Balancer。

Balancer的通用化是指,將池中的代幣,從2個增加為多個,將各50%的比重改為完全自定義的比例,也就是說,在ETH-MKR的池中,不再限定為必須各注入50%價值比例的相應代幣,而是注入用戶自定義比例價值的代幣,例如75%的MKR和25%的ETH。

總結下來,通過可以靈活的配置權重,手續費以及池子中代幣的個數,Balancer實現了更加靈活的做市機制。

Curve-Uniswap的特殊版

Uniswap是去中心化的交易協議,可以理解為去中心化的交易所。而在Curve上主要交易DAI、USDC、USDT、sUSD,以及renBTC、wBTC、sBTC等代幣,可以將其簡單理解爲專注交易穩定幣的Uniswap。

穩定幣的DEX,為什么發展這么快?

多樣化,除了USDT還有USDC、TUSD、sUSD、BUSD、DAI......在不同的穩定幣之間也存在交易的需求,在CEX中,不同穩定幣之間的交易相對割裂,滑點可能更高。對穩定幣為主的DEX有實在需求。從6月中旬開始,Compound和Balancer開啟了流動性挖礦,產生了大量的穩定幣交易需求。為什么能針對穩定幣兌換做特殊的優化

1美元的穩定幣圍繞1美元法幣上下微浮波動,波動小因此可在1:1的兌換比例附近聚集大多數的流動性優化結果:

Bakkt將以2億美元價格收購加密交易基礎設施公司Apex Crypto:11月3日消息,數字資產平臺Bakkt將以2億美元價格收購加密交易基礎設施公司ApexCrypto。Bakkt最初將支付5500萬美元現金,并在實現某些財務目標后支付高達1.45億美元的Bakkt股票和優先票據。[2022/11/3 12:13:37]

滑點低做市資金利用率高,從而兌換的手續費可以降到萬分之四Curve現在的每日交易量會穩定在dex的前三名:

CoFix/DoDo/Bancor-優化Uniswap

Uniswap的問題1:低資金利用率

AMM目前的主要問題之一是對LP提供的流動性的分配方式。舉個例子,Uniswap在整個價格區間內統一分配資金,這意味著只有在市場價格附近分配的資金才能真正得到有效利用,而其余資金則被閑置了。這就導致了高滑點以及資本效率低下。

在這種情況下,做市商算法必須更“智能”,更像CEX中的人類做市商,能夠根據市場價格的變化不斷調整自己的掛單。

DODO提出的流動性供給下一代解決方案—主動做市商算法—就是一個很好的例子。與AMM模型截然不同的是,PMM采用了價格預言機,并計劃通過在市場價附近聚合流動性來模仿真人做市。

由于PMM平坦的曲線,交易員將能夠從更低的滑點中獲益。此外,即使市場價格變化,PMM也會主動調整價格曲線,以確保仍有足夠的流動性。這樣一來,就確保了資金利用率可以維持在較高的水平,即使只有十分之一的流動性,也能提供與Uniswap相當的滑點。

在DeFi的世界中,流動性就像石油一樣珍貴,所有人都在通過各種激勵計劃爭奪LP的資產,而流動性供給解決方案的一個決定性優勢就是他們的資本利用率。只有那些即使不鎖定大量資產也能夠為交易員提供有競爭力的流動性和低滑點的模型,才能夠在流動性挖礦的激勵計劃結束后確保長期的成功。

Uniswap的問題2:額外的風險敞口

絕大多數散戶在流動性供給方面遇到的另一個障礙是,由于Uniswap等AMM要求兩種資產的供應比例維持在50/50,他們需要承擔額外的風險。而他們往往不愿意承擔這種風險。

舉個例子,如果一名用戶的錢包里恰好閑置著價值100美金的LINK代幣,而且正考慮把它存入Uniswap,好從累積交易費中小賺一筆,他/她就必須再存入價值100美金的另一種資產,比如ETH。這就會導致額外的風險敞口,因為這個用戶的資產價值現在還會受到ETH價格波動的影響。

不過,目前已經開發出了AMM的替代方案,允許用戶僅存入一種資產,這樣一來就只存在單一的風險敞口。這可以通過幾種方式實現。

其他解決這個問題的AMM替代方案,你可以在這里存入任意金額的單一資產。然而,這種做法本身是有風險的,因為LP的資產可能會由于流動性池比例的不斷變化而貶值,因此新的協議會采用其他的補償手段來應對,如Bancor會通過鑄造新的BNT代幣給LP補償。

Uniswap的問題3:無常損失

當LP意識到自己實際上只需要拿住資產,而不必向AMM提供流動性,就能賺更多錢的時候,他們第一次了解到了無常損失這個概念。雖然已經有很多文章對這個話題進行了廣泛的闡述,但究其本質來說,簡單的AMM在設計上過于簡單了。

像Uniswap這樣的AMM基于“常數產品做市商模型”,根據等式x*y=k來計算資產價格并平衡流動性池比例。這是因為Uniswap本身無法了解一種資產真正的平衡市場價格,因此當Uniswap上的價格和外部市場價格不同時,它就要求套利者馬上入場以折價購買資產,再次平衡使用中的流動性池。但對LP而言,這在本質上意味著由于AMM自身無法履行職責,他們需要付錢給套利者來推進價格發現和驗證程序。

不過,這個問題有好幾種解決方案,這些方案通常都采用了去中心化預言機,以便最小化LP承受的無常損失。

以CoFiX為例,理論上不存在無常損失,因為一開始就無法套利。相反,CoFiX利用Nest協議作為預言機為其資產提供平衡市場價格,同時在市場報價上增加輕微溢價,從而對每筆交易中的可計算風險定價,并補償LP所承擔的風險。

Layer2/ZKRollups-優化Gas費用

目前以太坊Layer1上的DEX的交易體驗不夠好,首先是交易費用很貴,其次交易等待時間過長,最后是有些代幣的交易滑點過高。其中前兩個問題的根源在于Layer1自身的可擴展性問題。目前看,這兩個問題在Layer1層面很長時間內都無法得到解決,而Layer2技術的到來為解決這些問題提供了方向。

ZK-Rollups在安全性和隱私保護、交易體驗等方面都較好的應用前景。ZK-Rollups是Layer2最重要的技術路徑之一,同時AMM自動做市商模式也經過Uniswap的實踐,基本上成為當前DEX主流的模式,如果將兩者結合起來,可能會誕生一種全新體驗的去中心化交易所模式。

目前的以太坊Layer1的tps大約在15-20左右,而ZK-Rollups的tps理論上在優化后可以達到幾百甚至幾千的tps,相對于目前的吞吐量,具有質的提升。從用戶交易的體驗看,這會讓用戶的交易速度變得非常快,無須像在Uniswap或Sushiswap上等待較長的區塊確認時間,幾乎是實時交易;再次,無須支付高gas費用,可以節省用戶的成本。

當以太坊擁堵時,在Uniswap交易,動輒5美元以上的交易費用,這對于大多數用戶來說都是難以承受的。另外是在Layer2上交易具有更好的隱私保護,這也是不少用戶的需求。

從長期看,ZK-Rollups+AMA模式有機會成為未來DEX最重要的發展方向之一,因為它在一定程度上具備DEX和CEX的優勢,用戶無需注冊,無須托管,可以自由掌握個人交易資金,同時也可以獲得快速的兌換和低費用等交易體驗。

1inch/Metamask-交易聚合器

1inch旨在為用戶以最佳匯率和最快的速度處理交易。主要組件是Pathfinder,它是一個應用程序接口,其中包括:

一個全新探索和路由算法;

一個更直觀、可自定義且用戶友好的UI。

除了能在多個流動性協議之間「拆分」一筆代幣兌換交易之外,全新Pathfinder算法還有效利用了同一協議中的眾多「市場深度」,「市場深度」是根據公開買賣訂單數量來衡量加密貨幣供求關系的一個重要指標。

Pathfinder可以根據不同「市場深度」為特定協議拆分一筆兌換交易,在「起源代幣」和「目標代幣」之間,它其實扮演了橋梁角色。現階段,1inchv2支持從21個不同DeFi流動性源中找到最佳匯率,并且可以充分縮短響應時間,幫助用戶更高效地處理交易。舉個例子,1inch平臺上提供的1sBTC-sUSD兌換率,比Uniswap平臺上的出價高出近98%。

1inch交易所為用戶提供了極具創新的DeFi交易體驗,讓用戶能夠以最佳匯率處理大型交易。過去,用戶想要尋找最佳代幣兌換匯率時,不得不在許多DEX上手動搜索,這種做法難度很大且非常耗時,而1inch提供了一個自動化且可互操作的平臺,不僅可以快速找到代幣兌換的最佳匯率,還能提高最有效的兌換路徑。

Metamask也因為看到了聚合器這個市場機會,在最近在錢包里面推出了自己的聚合功能,加入到了競爭之中。

總結

今天我們整理了DEX發展的脈絡,從Uniswap開創自動做市商算法以來,DEX開始快速發展,吸引了大量的流動性進入,交易額也逐漸超過了中心化的交易所。但是這個領域不斷有新的協議在不同的維度做了引人注目的創新

Sushi和Equalizer-治理代幣的突破Balancer-泛化Curve-垂直領域的優化CoFix/DoDo/Bancor-嘗試解決做市資金效率/減少無常損失Layer2-優化Gas1inch-交易聚合DEX這個領域還在快速發展,我們也期待更具顛覆性的創新在這個領域發生。

Tags:SWAPUNIUniswapSHIWindSwapUniFilayer幣和uniswap的關系Mamy Shiba Inu

眾所周知,比特幣有以下特性:1、總量有限:2100萬2、去中心化:10000+全節點3、穩定可靠:從誕生起,運行十年沒有出過故障4、信仰和共識:共識最多,有真正的社區.

1900/1/1 0:00:00但是在以前出租車是四輪出行市場唯一的存在https://new.qq.com/rain/a/20201208A0HENB00https://new.qq.

1900/1/1 0:00:00各位朋友們,你們好,我是老山說幣。在這個市場,如果你處于一直虧損的狀態,不如換個環境。也許正是你的一次改變,會給你帶來不一樣的結果.

1900/1/1 0:00:00大家好!這里是熊貓人~ 隨著區塊鏈技術的發展 區塊鏈聯盟涌現 很多企業、機構等組成區塊鏈聯盟做市商巨頭Citadel或將幫助Silvergate擺脫流動性危機:金色財經報道.

1900/1/1 0:00:00根據最新對鏈上分析師WillyWoo的采訪,其聲稱比特幣的價格可能在2021年底達到20萬美元,這還只是處于相對“保守”的估計.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00