BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+1.38%

ETH/HKD+1.38% LTC/HKD+1.34%

LTC/HKD+1.34% ADA/HKD+3.11%

ADA/HKD+3.11% SOL/HKD+2.16%

SOL/HKD+2.16% XRP/HKD+2.52%

XRP/HKD+2.52%從今年五月中旬開始,比特幣市場開始出現拋售跡象,結果,這股拋壓并沒有一路來到當前交易低點區間。上周,比特幣一度跌至28,993美元,不過現在已經恢復到35,000美元左右。

在史上最大規模礦機停運之后,比特幣全網算力出現暴跌,礦工拋壓隨之而來,業內人士猜測他們需要拋售BTC來支付礦機轉移的運營成本。另外,上周灰度的比特幣信托基金 GBTC、各種交易所交易基金(ETF)產品、以及?Coinbase數字貨幣持有量動態同樣值得關注。

今年五月,比特幣價格出現年內第一次“投降”,而就在上周(六月的最后一周),市場再次“投降”,損失創下歷史最高記錄:34.5 億美元——當最后一次以較高價格移動(創建 UTXO)的比特幣以較低價格再次花費(UTXO 銷毀)時,損失就會在鏈上出現。(請注意,隨著比特幣市場估值的增加,出現更大的美元計價損益也是很有可能的。

這意味著,本周有大量“沉在水下”的比特幣被拋售,值得關注的是,幾乎所有長期持有者都獲利了,他們的“支出”(spending)實際上抵消了3.83億美元的凈虧損,而已實現的總虧損金額(total realised loss)高達 38.33 美元!目前長期持有者持有的未實現虧損(unrealised loss)比特幣占比只有 2.44%。

在更相對的基礎上,我們其實還可以關注另一個指標:已花費產出利潤率(Spent Output Profit Ratio,SOPR),這個指標可以讓我們在相對基礎上了對比近期比特幣受挫的情況。我們可以分析兩類人群的已花費產出利潤率指標:

區塊鏈初創公司GigLabs完成800萬美元A輪融資:8月9日消息,專注于體育和娛樂市場的區塊鏈初創公司GigLabs宣布完成800萬美元A輪融資,投資方信息暫未披露。

GigLabs 聯合創始人 Douglas Dimola 透露,他們計劃利用這筆融資探索NFT數字營銷并構建能與客戶共享價值的Web3工具。目前,GigLabs的合作伙伴包括新聞媒體CNN、NBA亞特蘭大老鷹隊和Turner Sports,美國航空集團公司旗下ConciergeKey客戶獎勵計劃也使用GigLabs的軟件為會員提供NFT。(bizjournals)[2022/8/10 12:13:55]

1、長期持有者(Long-Term Holder,LTH)

2、短期持有者(Short-Term Holder,STH)

雖然這兩個指標在計算方法上市一致的,但可能需要分開進行不同的解讀:

*長期持有者SOPR(下圖左,橙色),已實現利潤出現增長,因為他們通常處于盈利狀態。如圖所示,長期持有者的已花費產出利潤率為1.95,意味著總體而言,他們實現了195%的利潤,但另一方面,長期持有者的已花費產出利潤率近期也開始出現較大波動,盡管波動幅度比短期持有者SOPR要低;

*?短期持有者SOPR(下圖右,藍色),如圖所示,短期持有者的已花費產出利潤率通常在1.0附近波動,這是因為最近市場震蕩較為明顯,尤其是最近,你會發現近期短期持有者SORP值都在1以下,這意味著他們最近應該遭受了重大損失。

Glassnode:BTC短期持有者在玩“搶椅子游戲”:12月27日消息,區塊鏈分析公司Glassnode認為,新晉投資者往往是第一個受到價格疲軟考驗的群體,隨著市場波動加劇,他們開始進行一場“搶椅子游戲”。在11月的歷史高點之后的幾天里,以及12月4日的清算潮之后,鏈上每日實現5000萬至1億美元損失的情況很常見,這些BTC賣出者必定是在價格頂部的購買群體。相比于BTC短期持有者,長期持有者大多處于觀望狀態。10月下旬,隨著價格飆升至歷史高點,短期持有者的利潤和損失急劇飆升。8月和9月的比特幣買家突然發現自己的獲利上漲了60%以上,市場不得不回撤以適應賣家獲利離場。目前,盡管BTC下跌的步伐已經放緩,但短期持有者依然處于總體虧損狀態。鑒于BTC長期持有者拋售被抑制,短期持有者內部必然發生一次巨大的洗牌。[2021/12/27 8:06:49]

正如長期持有者-SOPR 波動性加劇、以及短期持有者-SOPR 出現深度“投降”所展現出的市場情況,本周比特幣價格的確進入下行趨勢。總體而言,這種市場下挫似乎在長期持有者和短期持有者中都造成了一定程度的恐慌,短期持有者的已實現損失僅略低于 2020 年 3 月新冠病疫情引發的市場崩盤,長期持有者現在愿意花費的平均成本基本上都在 920 美元至 1630 美元之間波動的數字貨幣,這些都表明市場存在高度不確定性。

然而,盡管有一些證據表明,目前長期持有者是恐慌性拋售,幾乎所有追蹤數字貨幣的“壽命”(lifespan)的指標都繼續向牛市前的水平分解,之所以會出現這種情況,我們的解釋可能有以下幾點:

1、一些長期持有者在市場波動期間拋售了他們的數字貨幣,之所以在這個時候拋售,可能是基于成本擴散的恐慌。

Glassnode:BTC長期持有者開始拋售:金色財經報道,根據Glassnode分析數據顯示,BTC長期持有者上周開始拋售。隨著SEC批準首個比特幣期貨ETF,BTC現貨價格也上漲到歷史新高。上周有1.66%的供應量處于浮虧狀態,這意味著98.34%的比特幣現在是以浮盈的狀態被投資者們持有,但隨著幣價逐漸逼近前高,投資者持有的未實現利潤越來越大,他們出售的動機也越來越大。長期持有者(LTH)通常是指持有比特幣超過155天或更長時間的投資者或實體,在過去的一周里,數據顯示長期持有者凈頭寸變化指標略有軟化,表明隨著價格反彈到6萬美元以上,長期持有者正在一定程度地賣出。[2021/10/22 20:48:57]

2、大多數長期持有者并沒有選擇拋售自己持有的數字貨幣,因為目前已發生轉移的數字貨幣仍然很“年輕”(即挖出來或被人持有的時間都不長),盡管市場的已實現凈虧損額已經達到了 34.5 億美元。

3、市場賣壓主要來自于短期持有者,他們持有者的所有流通供應量中,有大約23.5%出現了未實現虧損(unrealised loss),而實現盈利的僅為 3.4%。

隨著比特幣全網算力發生歷史上最大規模的遷移,市場一直在猜測礦工拋售壓力的大小,因為礦工拋壓很可能會給價格上漲帶來阻力。就目前而言,有兩個主要因素可能會導致礦工拋售壓力增加:

1、礦工收入急劇下降,加上最近比特幣價格幾乎被腰斬,導致礦工被迫出售更多比特幣來兌換成法定貨幣,以支付運營成本。

Glassnode:交易所BTC余額外流仍在繼續,已觸及2018年2月水平:金色財經報道,根據區塊鏈分析公司Glassnode數據顯示,上周加密貨幣交易所BTC余額繼續下降(約占流通供應的13.0%)并達到多年來新低,目前已經回到了2018年2月的水平,當時比特幣價格在6千至1萬美元之間。上周,交易所凈流量呈深度負值(流出)正面支持了上述觀察,目前比特幣流出的速度為-9.2萬枚/月。實際上,加密市場在2020年3月后明顯轉變了模式,從交易所凈流入主導轉變為交易所流出占主導的模式。

Bittrex、Bitfinex、Kraken、Gemini和Binance在2020年和2021年的大部分時間里表現出流入和余額增長的特點,反映出在持幣量方面的主導地位不斷上升;Bitstamp、OKEx、Huobi和Coinbase自2020年3月以來,資金外流一直持續,最近幾周外流速度更快了。總體而言,隨著5月份的流入量被市場吸收并轉移到投資者的錢包中,各交易所的比特幣凈余額繼續下降。[2021/9/22 16:57:48]

2、礦工因搬遷或清算采礦設備不得不清算庫存中已持有的比特幣,并通過兌換成法定貨幣來支付所產生的物流費用和風險對沖,這些成本支出可能會持續數月。

為了更直觀地展示分析結果,我們評估了礦工總收入 (7日平均線) 的變化。實際上,比特幣礦工收入在 3 月和 4 月都維持了相對穩定的水平,不過隨后比特幣挖礦市場的收入下降了約 65.5%,目前 7 天平均挖礦收入約為 2,073 萬美元/天,但即便如此,仍比 2020 年 5 月比特幣區塊獎勵減半時高出 154%。

Glassnode:長期持有者繼續積累比特幣,而短期投機者則獲利了結:根據鏈上分析提供商Glassnode的研究,上一次轉手的比特幣中,95%是在不到三個月前在區塊鏈上最后一次移動的。Glassnode 3月15日發布的一周鏈上報告發現,只有5%的花費輸出(spent outputs)超過90天,這表明絕大多數在鏈上移動的比特幣是“年輕的加密貨幣(young coins)”。Glassnode的其他數據發現,持有比特幣至少三年的地址在過去6至12個月里大幅增持比特幣,而短期持有者自2020年初以來一直在獲利了結。(Cointelegraph)[2021/3/16 18:48:35]

上圖:比特幣礦工收入實時圖表

另一方面,比特幣挖礦難度在同一時期僅增加了 23.6%。礦工收入和挖礦難度之間之所以出現不匹配的現象,主要是由于全球半導體芯片短缺限制了礦工擴大業務的能力。在這種情況下,意味著 2021 上半年開采比特幣將會獲得非常可觀的利潤,而那些原本應該會過時的比特幣挖礦硬件設備仍然可以繼續盈利。換句話說,礦工只需要出售更少的比特幣就能支付運營成本,并且可以建立自己的比特幣庫存儲備。

盡管 7 天平均收入增長了 154%,但比特幣挖礦難題的難度增加了 23.6%。由于目前大量礦機處于“下線”和“轉移”狀態,下一次比特幣挖礦難度調整的幅度預計會很大(-25%)。因此,除非比特幣價格進一步下跌,或是“下線”和“轉移”的礦工可以在短期內迅速恢復上線挖礦,否則堅持繼續運營的礦工可能會在未來幾周內獲得更高的利潤。

上圖:比特幣挖礦難度實時圖表

在很大程度上,這表明堅持繼續運營的比特幣礦工不太可能會“過度地”、“強制地”出售自己持有的比特幣(對應上述原因第 1 點),因此中國礦工更有可能是當前主要賣方來源,他們需要清算庫存比特幣以支付礦機轉移和運營成本(對應上述原因第 2 點)。

因此,接下來的問題是,比特幣礦工是否正在清算他們的庫存以支付重新安置礦機所產生的風險和成本。在這里,讓我們首先看一下礦工錢包中持有的總余額,結果發現自 1 月 27 日比特幣遭遇價格低點以來,礦工在自己的庫存中已總計添加了 10,000 枚比特幣,占到開采比特幣總量的 7.6%,說明礦工在此期間已經分銷了 92.4% 的“庫存”。

我們還可以看到,6 月初礦工的錢包中總計發生了約 7000 枚比特幣支出,這很可能是一個礦工或一組礦工開始清算自己的比特幣以便為遷移礦機做準備。

上圖:比特幣礦工錢包余額實時圖表

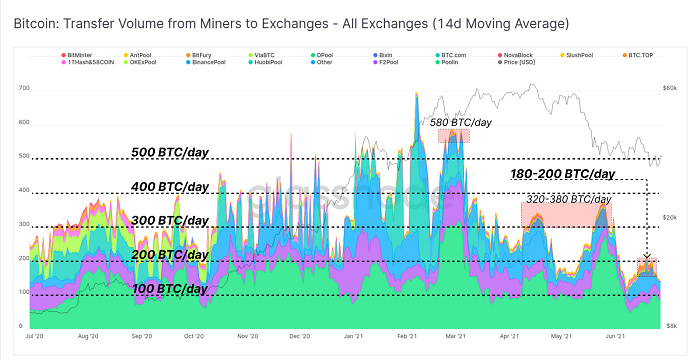

我們還跟蹤了礦工向交易所發送比特幣的速度,以評估相對拋售壓力。這里,我們使用 14 天移動平均線來對比與難度調整窗口相同時期的數據。

相對于 2020 年全年和 2021 年第一季度,在這兩個時間段內,數字貨幣交易所的礦工拋售量基本上維持在每天300枚至500枚,目前交易所礦工拋售壓力實際上明顯低于這兩段時期。三月份,礦工流入數字貨幣交易所的比特幣大約為每天500枚,而到了六月份則下降到了每天200枚。

上圖:礦工流入到數字貨幣交易所的比特幣實時圖表

我們又審查了一些監控的場外交易平臺的比特幣情況,場外交易所也是礦工拋售比特幣的另一個主要渠道。通常來說,場外交易與市場趨勢的變化有很大關聯性,整個2021年,比特幣場外交易量都呈現出“下降”態勢:從 4 月到 6 月,比特幣場外交易量一直保持在 8000 到 6000 枚之間,但在過去兩周里,場外交易市場的比特幣凈流出量僅有約 1,134 枚。

上圖:場外交易的比特幣實時圖表

2020 年和 2021 年比特幣價格上漲的主要驅動因素是機構需求增加,其中最大的因素之一就是比特幣單向流入灰度(Grayscale)比特幣信托基金 GBTC。由于許多交易者試圖套利,結果在 2020 年和 2021 年初,我們觀察到 GBTC 一直保持高溢價狀態。

但是自 2021 年 2 月開始,GBTC 高溢價狀態沒有能保持下去,他們不得不以相對于資產凈值的折扣價進行交易,在 5 月中旬,GBTC的溢價率已經達到 -21.23%。不過,隨著市場拋售加劇,GBTC 折價又開始收漲,六月最后一周,灰度比特幣信托基金的資產凈值交易折價率在低點 -14.44% 和高點 -4.83% 之間。

目前,灰度的比特幣信托基金 GBTC 持有超過 65.15 萬枚比特幣,占流通比特幣總供應量的 3.475%。

上圖:灰度比特幣信托基金 GBTC 溢價率實時圖表

值得一提的是,加拿大也有兩個比特幣交易所交易基金產品:

1、The Purpose Bitcoin ETF

2、The 3iQ Digital Asset Management QBTC ETF

分析這兩個產品也可以進一步了解近期機構需求,The Purpose Bitcoin ETF管理的比特幣總數一直在保持增長,自 5 月 15 日以來,凈流入量達到 3,929 枚,這相當于每天流入量達到 95.83 BTC(以一周7 天計算),目前該比特幣交易所交易基金比特幣總持有量已經達到 21,597 枚。

上圖:The Purpose Bitcoin ETF 比特幣持有量實時圖表

與此同時,The 3iQ Digital Asset Management QBTC ETF 在過去兩個月中卻出現了大量比特幣流出的現象(流出量達到 10,483 BTC),總持有量也出現顯著下降,這使得該比特幣交易所交易基金當前比特幣持有量已經降至 12,975 枚。

從數量上來看,現階段The Purpose Bitcoin ETF 旗下管理的比特幣總量已經超過了 The 3iQ Digital Asset Management QBTC ETF。但如果將兩者結合起來分析話,六月份這兩支比特幣交易所交易基金的比特幣流出量達到了 8,037 枚。

上圖:The 3iQ Digital Asset Management QBTC ETF 比特幣持有量實時圖表

最后,在機構方面,我們可以觀察到 Coinbase 持有的代幣余額的凈變化,Coinbase 是牛市期間美國機構投資者首選的交易場所。自 2020 年 12 月以來,Coinbase 曾在一段時間內持續流出 BTC,但現在 Coinbase 比特幣余額的變化已明顯趨于平緩。

上圖:數字貨幣交易所的比特幣持有量實時圖表

通過分析,我們發現灰度比特幣信托基金 GBTC 溢價率收窄、The 3iQ Digital Asset Management QBTC ETF 和 The Purpose Bitcoin ETF 的比特幣凈流出總量增加、以及 Coinbase 比特幣余額增長出現停止,因此基本上可以斷言,現階段機構需求似乎還處于相對低迷的狀態,市場復蘇仍然有待觀察。

本文來自?Glassnode,原文作者:Checkmate,Glassnode

Odaily 星球日報譯者 | Moni

Tags:比特幣BTCGLAASS13年如果買了5萬比特幣值多少錢48個BTCs能賣多少錢GLAD NetworkAssangeDAO

本周技術周刊包含比特幣、以太坊、Kusama、Filecoin四個網絡的技術類消息。比特幣礦工將迎來有史以來最大的難度調整金色財經報道,根據加密貨幣礦池Slush Pool的說法,根據最近的出塊.

1900/1/1 0:00:00上圖:摩根大通總裁兼 CEO 杰米·戴蒙撰文:Emily Mason面對加密貨幣懷疑者,摩根大通首席執行官杰米·戴蒙 (Jamie Dimon) 在上周的一份報告中表示.

1900/1/1 0:00:00自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯。目前,通過Maker、Compound和Aave等平臺,大部分的DeFi都是以過度抵押的形式提供相對循環的用例.

1900/1/1 0:00:00區塊鏈技術的潛在影響非常廣泛,而這也是該行業的特點之一,使得它對我個人具有極大的吸引力,某些行業會比其他行業更早的被改變.

1900/1/1 0:00:001.金色觀察丨挖來五個關鍵人物 解讀Visa數字貨幣“新野心”據Visa加密貨幣業務負責人 Cuy Sheffield在推特上透露,這家支付巨頭正在擴充內部加密貨幣團隊規模.

1900/1/1 0:00:006月28日,創新引領 ,“鏈”接未來——江北新區區塊鏈技術應用大會暨萬向區塊鏈股份公司落地簽約儀式在江北新區中央商務區舉行.

1900/1/1 0:00:00