BTC/HKD+1.42%

BTC/HKD+1.42% ETH/HKD+1.74%

ETH/HKD+1.74% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+1.64%

ADA/HKD+1.64% SOL/HKD+5.39%

SOL/HKD+5.39% XRP/HKD+1.49%

XRP/HKD+1.49%?以太坊很快將從 PoW 過渡到 PoS 共識協議。開發者們已經致力于實現這一轉變數年時間,并且分多個步驟進行。第一步是在 2020 年 12 月推出信標鏈,當前信標鏈現在已經上線,在撰寫本文時,信標鏈上已經有超過 16 萬名個驗證者 (validators),相當于質押了約 500 萬 ETH。

第二步「大合并」可能會在 2022 年初發生。雖然在這一步之外還有很多細節需要解決,但關于 PoS 以太坊 (即 eth2) 已經有足夠多的細節被解決,這就允許我們能夠推斷出最大可提取價值?(MEV,即 Maximal Extractable Value,舊稱為"礦工可提取價值")?在 eth2 中的情況。

在本文中,我們將研究?eth2 中的交易排序,并分析由 MEV 價值提取而帶來的驗證者收益增長。我們發現,MEV 將顯著提高驗證者獲得的獎勵,但也可能會加劇 eth2 參與者之間 (收益) 的不平等。我們還將討論 eth2 中 MEV 的定性方面,比如交易所和驗證者池 (即質押池) 等最大利益相關者之間的潛在動態。

目前以太坊的共識由運行挖礦硬件的礦工們實現,這些硬件被優化以更好地解決 PoW 挑戰。而從 PoW 共識到 PoS 共識的轉變意味著以太坊網絡將由驗證者 (而非礦工) 來保護,每個驗證者節點需要質押 32 ETH 的保證金,并通過投票以達成對信標鏈狀態的共識。驗證者這樣做有著經濟上的激勵,即驗證者的良好行為將獲得獎勵,而離線或者惡意行為將受到懲罰 (罰沒)。

目前,信標鏈與 eth1 鏈并行運行,自 2020 年 12 月以來信標鏈一直在成功地在運行中。“大合并”將使得信標鏈與當前的 eth1 鏈合并。在本文中,我們將使用「eth1」來表示包含區塊和交易的以太坊執行引擎;使用「信標鏈」來表示 eth2 新的底層 PoS 共識機制;使用「eth2」來表示合并之后的以太坊權威鏈,這條鏈包括了?eth1 執行引擎和用于實現共識的信標鏈。

eth2 以 6.4 分鐘 (稱為一個 epoch) 的增量達成共識。每個 epoch 包含 32 個 slot,每個 slot 時長為 12 秒,每個 slot 都代表了一個區塊被添加進信標鏈的機會。在正常運行的情況下,每個 slot 都會產生一個區塊,但是諸如驗證者離線等原因將可能導致某些 slots 產生 0 個區塊。

對于每個 epoch,所有驗證者都是被偽隨機地分配去提議區塊?(propose block) 或者對由其他驗證者提議的區塊進行證明?(attest to blocks),提議區塊的驗證者稱為「提議者」,證明區塊的驗證者稱為「證明者」。每個 slot 期間僅會有 1 名提議者和多名證明者,這些證明者將負責證明該區塊中的所有信息,包括來自 eth1 的數據和來自信標鏈的數據。證明者通過對信標鏈的“三個方面”的當前值 (current values) 進行正確地投票來獲得獎勵,這三個方面分別是:區塊鏈的鏈頭 (即頂端區塊)、被證明的檢查點以及被敲定的檢查點。

PEPE交易員在過去3周內銷毀約5300ETH:金色財經報道,推特用戶@thiccythot_從Dune中下載了413,283筆PEPE Uniswap交易后發現,PEPE交易員在過去3周內銷毀了約5300ETH(約合1000萬美元)的Gas。[2023/5/5 14:44:44]

MEV (最大可提取價值) 是區塊提議者通過對他們提議的區塊內的交易進行重新排序、審查或者加塞交易,從而獲得的所有可能的價值。為了理解 eth2 中的交易排序,我們首先來了解一下被用來對交易進行排序的軟件 (即 eth2 客戶端) 的內部工作原理。

1. eth2 客戶端

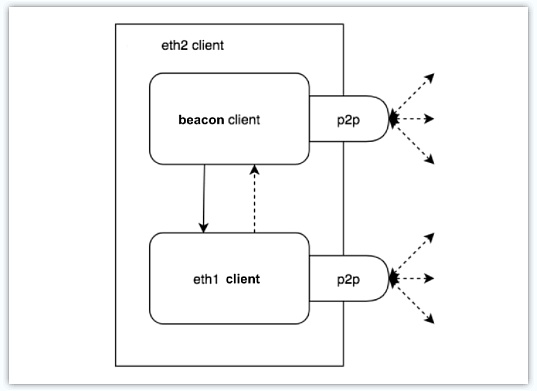

由于 eth2 本質上是合并在一起的兩條鏈 (即 eth1 鏈和信標鏈),因此 eth2 客戶端由兩個「子客戶端」(sub-clients) 組成也就不足為奇了:其中一個是執行引擎客戶端,另一個是共識客戶端。值得注意的是,當前的 PoW 以太坊客戶端?(即?eth1 客戶端)?將繼續存在于 eth2 中,并與信標客戶端一起運行,彼此分工不同。

其中,eth2 中的 eth1 客戶端是對當前的 PoW 以太坊客戶端剝離掉其共識職責,而僅專注于 eth1 鏈的交易池、eth1 執行和?EVM;而信標客戶端負責共識和分配驗證者的職責?(比如對信標區塊的證明和提議)。這兩個客戶端并行運行,各自維護自己的 p2p 網絡堆棧 (信標客戶端維護 libp2p,eth1 客戶端維護 devp2p)。

eth2 客戶端可能看起來就像下圖這個經修改的示意圖 (源自 Danny Ryan 撰寫的文章 )

圖1

2. eth1 的區塊提議

正如在當前的 PoW 以太坊中一樣,eth2 中的 eth1 客戶端將維護一個本地的交易池 (mempool),其中包含了來自其 p2p 網絡中接收到的交易。正如 Rayonism 規范 中所描述的,信標客戶端將與 eth1 客戶端交互,從而形成一個 eth1 區塊。雖然該規范中的 (兩個客戶端之間的) 通信途徑細節可能會在生產中發生變化,但大致的方式很可能會保持一致:

經過多次來回,信標客戶端向 eth1 客戶端查詢其通過 eth1 交易池形成的某個?eth1 區塊,檢查該區塊是否滿足各種有效性條件;

一旦這個 eth1 區塊被信標客戶端接收,并且滿足了各種有效性檢查,則該 eth1 區塊將被提議者?(proposers)?打包進當前的信標區塊中,并成為證明者 (attesters) 要投票的數據的一部分。

然后信標客戶端將要求 eth1 客戶端把 eth1 鏈的鏈頭?(即頂端區塊)?更新為這個最新被打包的 eth1 區塊;

一段之間之后,這個包含了該信標區塊的epoch 會被敲定?(finalized),然后信標客戶端將告知 eth1 客戶端這個 eth2 區塊已經在共識層被敲定了。

Tether CTO:Tether的核心目標是個人,而不是銀行:4月19日消息,Tether首席技術官Paolo Ardoino在接受采訪時解釋了穩定幣與CBDC的區別。他表示,穩定幣和CBDC之間的關鍵區別在于其貨幣系統的運作方式。去中心化金融的本質是一個點對點的生態系統,它不依賴中介機構來促進流動性或交易。有了穩定幣,用戶可以在去中心化金融中促進交易。相比之下,CBDC是由國家的管理當局監督的。

此外他還稱,穩定幣給每個人帶來了內在的利益,從日常交易員到非金融科技初創公司。這是因為在其核心,穩定幣技術為人們提供了與更大的加密生態系統互動的機會。Tether是未獲得銀行服務用戶的資源,是發展支付系統的工具,也是推動主流金融革命的領導者。(Grit Daily)[2022/4/19 14:33:18]

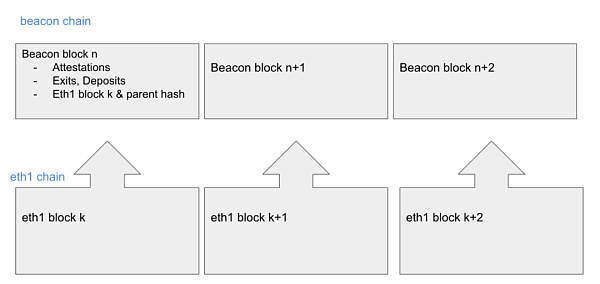

圖2

雖然 eth2 中達成共識的方式改變了,但 eth2 中的每個 eth1 區塊內的交易排序和今天是一樣的,都是在排序交易的軟件 (比如 PoW 以太坊客戶端 Geth) 和 p2p 交易網絡中實現的。

3. eth2 中是否存在 MEV?

由于 eth2 中的交易排序流程將與當前的 PoW 以太坊相同,我們有理由認為,MEV 機會仍將存在于 eth2 中,正如我們今天在 PoW 以太坊中看到的那樣。不同之處在于誰擁有對排序的最終控制權,即在 eth2 中,驗證者 (而非礦工) 將對交易排序擁有控制權,驗證者被選出來提議信標區塊,信標區塊中將會包含一個從 eth1 客戶端查詢到的新的 eth1 區塊。

??

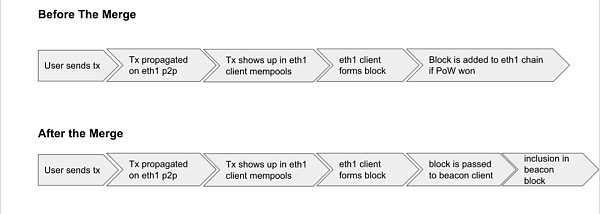

圖3?

這意味著,諸如 Flashbots 的 MEV-geth (一種經修改的 eth1 客戶端軟件,旨在優化 MEV 的提取) 這樣一種允許 eth1 交易發送者通過給區塊提議者 (以及交易排序者) 支付小費來實現自己希望的交易排序的技術將依然存在。明確了這一主張后,我們現在可以思考一下,通過運行 Flashbots 這樣的軟件,驗證者能賺多少錢?

雖然 MEV 是出了名的難以衡量,但我們使用 Flashbots 數據作為 eth2 區塊提議者通過 MEV 可以獲得的最低額外收益的下限。這是一個收益下限,因為僅有一小部分 MEV 活動是在 Flashbots 上發生。

本文分析的一個警告是,本文是基于 eth2 協議規定的 staking 收益之上考慮 MEV,但不包括區塊提議者可以獲得的交易費獎勵。不包括這些交易費的主要原因是,很難預測在 EIP-1559 之后提議者將能從交易費用中賺到多少 (EIP-1559 將引入基本交易費 basefee 的銷毀機制)。

ETH 2.0確認發布時間引發用戶增持ETH 超32枚ETH地址數創新高:11月5日,加密分析公司Glassnode數據顯示,在ETH 2.0最早或于12月1日發布的消息被報道后,擁有至少32個以太坊地址的數量達到了126,852個,創下歷史新高。而在最近一次增長之前,這個數字自今年6月以來一直徘徊在123000個左右,只有數百個地址有小幅波動。而ETH 2.0最終啟動至少需要16,384個存款質押(每個存款需要32枚ETH),即總共524288枚ETH,大約價值2億美元。[2020/11/5 11:43:00]

1. 理想的情況

讓我們首先考慮一種理想的情況,即所有驗證者完美參與并獲得最大的協議獎勵 (即不存在大規模罰沒),并且所有 staking 獎勵都被平均分配,因為所有驗證者都在無限的時間尺度上提議相同數量的區塊。

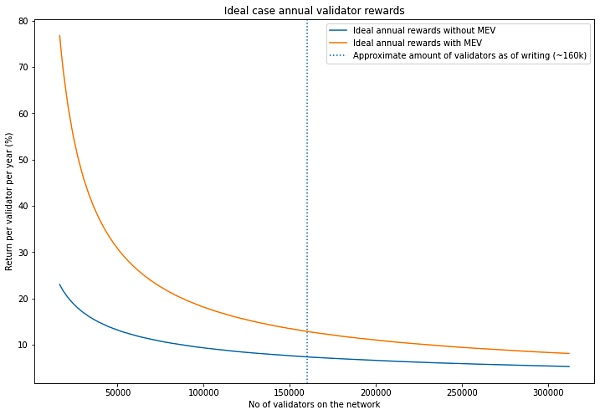

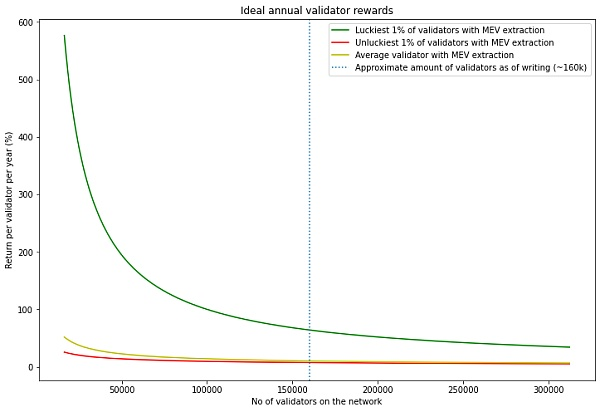

圖4:Y軸表示收益率,X軸表示驗證者數量。藍線表示在不考慮 MEV 的情況下,理想情況中的驗證者年收益率;黃線表示在考慮 MEV 的情況下,理想情況中的驗證者年收益率。藍色豎虛線表示撰文時的驗證者數量 (大約 16?萬名驗證者)。

基于當前的驗證者數量 (16?萬名驗證者),我們發現,MEV 可以將驗證者的獎勵增加 75.3%,或者說提供一個?12.83% 的 APR?(年化利率),高于比考慮 MEV 情況下通過質押 ETH 帶來的 7.35% APR收益。從中可以得出的一個結論是,更高的驗證者獎勵意味著更多的 ETH 持有者將被吸引成為驗證者,這反過來意味著以太坊擁有更大的驗證者集合而變得更安全。

隨著在不久的將來更多的驗證者上線,基于 MEV 帶來的驗證者收益提高將會不那么顯著,比如 25 萬名驗證者 (即質押了 800 萬 ETH) 時的獎勵將僅增加 60%。如上所述,這一分析沒有考慮驗證者將獲得多少交易費,因為這將降低 MEV 對于收益的相對影響。然而,與當前 PoW 礦工通過 Flashbots 賺取的額外 MEV 獎勵 (目前大約是 5.6%) 相比較,這些數據依然是有用的。這種明顯的差異源于 PoS 發行率的顯著下降。這表明,在 eth2 中,MEV 的提取將比在 eth1 中更值得,而且質押者 (stakers) 可能會大力推動通過 MEV 實現的質押收益。

2. 將時間因素 & REV 分配考慮進去

在任何有限的時間尺度上,驗證者的獎勵都是可變的,因為提議區塊有著特定的協議獎勵,且因為一些驗證者將很幸運地有機會提議比平均數量更多的區塊,而一些不那么幸運的驗證者將提議更少的區塊。

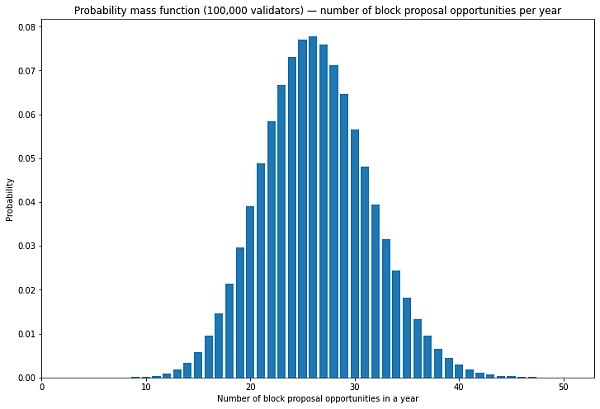

例如,如果網絡中有 10 萬名驗證者,那么每個驗證者每年提議的區塊的平均數量是 26 個區塊,而最不幸的 1% 驗證者最多有機會提議 15 個塊,最幸運的 1% 的驗證者則至少提議 39 個區塊。見下圖:

公告 | 火幣全球站ETH及相關ERC20系列幣種提幣延遲到賬:火幣發布公告稱,由于錢包維護,火幣全球站ETH及相關ERC20系列幣種的提幣將會出現延遲到賬的情況(期間您的資產安全不受影響),請耐心等待。維護完成后我們將以公告另行通知。[2019/12/16]

圖5

基于這一邏輯,我們可以根據 3 個不同水平的區塊提議“運氣”(即最幸運的 1% 驗證者,最不幸的 1% 驗證者,以及平均的驗證者) 來繪制出驗證者 staking 獎勵的可變性?(不考慮 MEV 的影響):

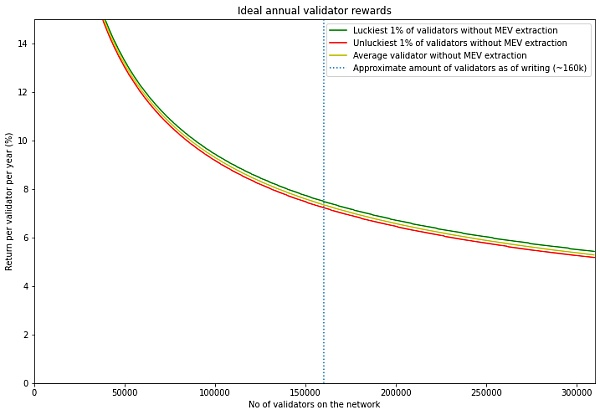

圖6:Y軸表示收益率,X軸表示驗證者數量。綠線表示在不考慮 MEV 的情況下最幸運的 1% 驗證者可以獲得的 staking 年收益率;紅線表示不考慮 MEV 的情況下最不幸的 1% 驗證者可以獲得的 staking 年收益率;黃線表示不考慮 MEV 的情況下驗證者平均能夠獲得的 staking 年收益率。藍色豎虛線表示撰文時的驗證者數量 (大約 16?萬名驗證者)。

現在,我們加入 Flashbots 上記錄的每個區塊的平均已獲得的提取價值?(REV,即 Realized Extractable Value) ,我們可以比較一下這 3 個不同水平的區塊提議“運氣”在考慮 MEV 價值和不考慮 MEV 價值的情況下的驗證者收益率情況:

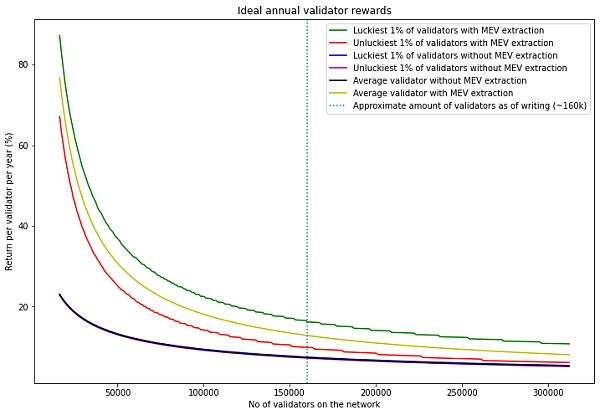

圖7:綠線表示包含?MEV 價值提取的情況下,最幸運的 1% 驗證者可以獲得的年收益率;紅線表示包含?MEV 價值提取的情況下最不幸的 1% 驗證者可以獲得的年收益率;黃線表示包含?MEV 價值提取的情況下驗證者平均可以獲得的年收益率。最底下這條粗線是在不考慮?MEV 的情況下的 3 種區塊提議“運氣”中驗證者可以獲得的 staking 年收益率,但由于三條線在上圖中的差異太小,因此三條線重疊在一起了。

上圖 (圖7) 中的三條用于表示不考慮 MEV 價值的 3 個“運氣”水平帶來的驗證者年 staking 收益率的曲線幾乎重疊在一起而難以區分。這表明,MEV 價值的提取擴大了由區塊提議“運氣”帶來的驗證者之間收益的不平等。

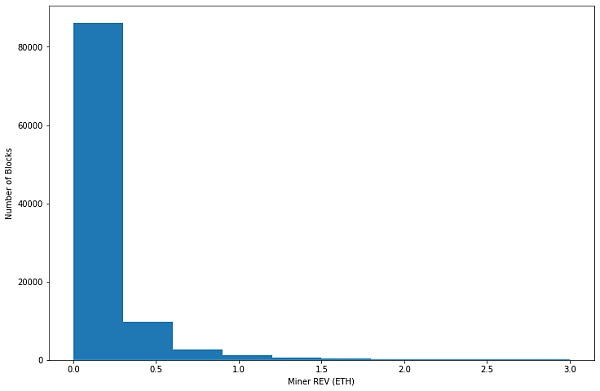

此外,REV 的分布是不均勻的,可以被視為“運氣”的第二個維度,即其中一些區塊擁有比其他區塊更大的 MEV 獎勵。例如,下面是在最近的以太坊 10 萬個連續區塊 (從 11600000 區塊高度開始) 中使用了 Flashbots 的 MEV-Geth 挖礦的礦工所獲得的 REV 獎勵的 (長尾) 分布:

動態 | Tether向以太坊網絡新增發1500萬枚USDT:據DAppTotal.com穩定幣專題頁面數據顯示:09月25日04時24分 ,USDT發行方Tether向以太坊網絡新增發1筆價值1,500萬美元的USDT, 塊高度為:8613884,交易哈希值為:0x31f01e3f69d763c70e9965c370475f454338effdcca4beb2e69a2bd992989a87 。截至目前,Tether在以太坊網絡上的ERC20 USDT總發行量已達1,965,057,493枚。

DAppTotal敬請廣大投資者警惕行情變動,謹慎應對市場風險。[2019/9/25]

圖8

上圖 (圖8) 中我們將 X 軸 (每個區塊中礦工實際已獲得的 REV 價值) 截短至 3 ETH,但實際上在我們的抽樣中礦工最高可以獲得 101 ETH 的 REV 價值。使用這一 Flashbots 礦工獎勵的分布來代表 REV 的分布,我們可以根據最不幸的 1% 驗證者、平均的驗證者和最幸運的 1% 驗證者從 MEV 獎勵中獲得的收益來界定和繪制出 3 個運氣級別的年收益率曲線:

圖9:綠線代表在包含 MEV 價值提取的情況下最幸運的 1% 驗證者可以獲得的年收益率;紅線代表在包含 MEV 價值提取的情況下最不幸的 1% 驗證者可以獲得的年收益率;黃線代表在包含 MEV 價值提取的情況下驗證者平均可以獲得的年收益率。藍色豎虛線表示撰文時的驗證者數量 (大約16萬名驗證者)。

之前一張圖 (即圖7) 表向我們展示了 MEV?擴大了由區塊提議“運氣”帶來的驗證者之間收益的不平等;而這種圖 (圖9) 表展示了?REV 的不均勻分布是驗證者之間收益不平等的更大來源?-- 尤其是考慮到這張圖 (圖9) 中的 Y 軸增長到了 600%,而圖7的 Y 軸僅為 80%。

然而,在現實中,驗證者將會通過在驗證者池(validator pools,也即所謂的質押池) 中匯聚資源來消除來自區塊提議運氣和 REV 分布不均而帶來的驗證者收益的差異。但這意味著,MEV 對于驗證者收益的影響可能會抑制人們獨立運行驗證者節點,使得加入某個驗證者池在財務激勵上更加有吸引力,從而可能導致網絡驗證的中心化。

最終,我們擔心 MEV 可能會加重 eth2 中的寡頭壟斷動態,因為與那些擁有更少 ETH 質押量的實體 (驗證者池) 相比,擁有最多 ETH 質押量的實體的增長速度更快。這將使 MEV 提取的民主化在 eth2 中特別重要,從而來保持共識投票權的去中心化。

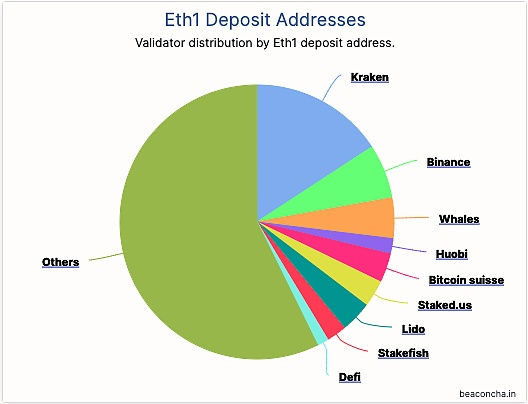

雖然上述定量分析對于開始思考 eth2 中的 MEV 很重要,但如果沒有對 eth2 共識參與者的定性分析,本文就是不完整的。如前所述,在 eth2 中,礦工和礦池將被控制著大量 ETH 的實體 (比如交易所、協議的資金庫、投資基金和驗證者池) 所代替。這一點已經可以通過信標鏈瀏覽器 beaconcha.in 上顯示的當前 eth2 驗證者的 eth1 存款地址的分布情況看出來:

上圖:eth2 所有驗證者的 eth1 存款地址的分布情況。可以看出,大量的 eth2 驗證者是通過幾家交易所和質押池等實體的地址來進行質押的,這意味著這些實體控制了很大比例的 eth2 投票權。

值得注意的是,這個餅狀圖并沒有區分控制共識投票權的最終實體和它所運行的基礎設施。雖然 eth2 共識投票權的中心化令人擔憂,但基礎設施的中心化可能不是如此,PoS 經濟激勵鼓勵基礎設施的去中心化,以最小化相關的 slashing 風險。

具體來說,這意味著像 Kraken 這樣控制了大量 (用戶的) eth 的交易所可能會通過將 (用戶的) 質押金分散到許多基礎設施提供商,在不同地區、不同硬件上運行 eth2 節點,而不是在內部承擔這項龐大的基礎設施運行任務,從而降低大幅罰沒的風險。

1. 交易所

在 eth2 中最引人注目的變化是交易所成為了最大的 ETH 持有者,因此也成為了最大的驗證者。Coinbase、幣安和 Kraken 等中心化企業可能將控制最大數量的驗證者 slots。這些參與者受到與礦池不同的規則約束,對其聲譽有許多方面的影響。與礦工格局相比,這種差異可能會對驗證者格局產生新的影響,并可能影響驗證者參與的活動,比如他們獲取收益的 MEV 類型。

有趣的是,這些實體除了參與入 eth2 質押,還參與多項活動,這可能會為這些交易所提供的現有服務與 MEV 價值提取之間的協同增效帶來新的機會。這些活動包括加速交易、在提款被打包上鏈之前提供私下的提款,以及通過對訂單流的加密原生支付減少鏈上交易費等等。

這類服務最初可能是最前沿的,它們的好處可能意味著用戶會遷移到提供這些服務的交易所,從而可能會損害那些由于監管原因沒有或不能提供這些服務的交易所。此外,交易所在 MEV 博弈中的潛在垂直整合 (比如交易所運行它們自己的機器人向它們自己的驗證者節點提交交易) 是一個值得關注的問題,我們認為應該進一步研究。

2. 驗證者池

eth2 的另一個重要的轉變是驗證者池?(validator pools,也即所謂的"質押池")?的崛起,這些池提供了諸如降低參與 eth2 質押的最低 ETH 數量要求(用戶自己運行單個驗證者節點需要質押 32 ETH,而加入驗證者池可以提供少于 32 ETH 的數量,因為驗證者池將把所有用戶的 ETH 匯聚起來進行質押)、替客戶搭建驗證者節點、消除由于區塊提議的“運氣” (會影響 MEV+交易費收益) 帶來的變量,以及提供諸如 staking 衍生品之類的額外服務來 (得益于他們管理的資金基數) 等好處。

一個有趣的現象是 meta-pools 池的出現,比如 Rocketpool 和 Lido。這些實體與許多驗證者池相連接,很可能成為這些驗證者池的質押量的一大來源,因此能夠對驗證者池的行為施加影響,比如影響驗證者池參與的 MEV 提取類型以及它們向質押者提供的利潤分成。

這些 meta-pools 通常提供質押衍生品。這方面的一個例子是為用戶提供他們已被鎖定的 ETH 質押存款的一種流動性代幣化版本,用戶可以使用這種衍生品在 (以太坊) 網絡中使用。通過允許用戶將被鎖定的 ETH 通過衍生品的形式再次用于 DeFi 中,這將進一步增加驗證者在 MEV 價值之外的收益。

我們對 eth2 中 MEV 的探索發現了許多懸而未決的問題,我們計劃在接下來的幾個月里進行研究。以下是其中的四個:

1. eth1 區塊提議者市場

由于 eth2 實際上有兩個客戶端要運行 (eth1客戶端+信標客戶端),很可能獨立的驗證者會選擇將他們的 eth1 節點默認為一個服務提供商,比如 Infura,因為運行 eth1 節點的本身開銷非常大。這可能暗示了 eth1 和 eth2 節點運行者開始分離。假設這樣一個動態的出現,我們可以想象出現一個 eth1 節點運行者市場,其中運行著高性能的硬件和 MEV 模擬軟件,滿足 eth2 區塊提議者的需求。

2. 優化 MEV 搜索時面臨的新限制

諸如價格套利和清算等 MEV 機會在 eth2 中仍然存在,但提取這些 MEV 價值的系統有著新的參數,這些參數可能會修改或引入對 MEV 提取的約束。

比如,eth2 的出塊時間固定為 12 秒,而不是像當前 eth1 的出塊時間多變,且區塊提議者的 slots 是在每個 epoch 開始時被分配的,這意味著提議者將最多能夠有 6.4 分鐘的時間來計算他們的任務 (當然,被分配在 epoch 一開始的 slots 的提議者沒有那么長的時間)。這不僅為驗證者在 eth1 客戶端交易池上運行計算以獲得最佳 MEV 提取提供了潛在的更多時間,而且由于出塊時間的可預測性,使得模擬和執行更容易。

這意味著有更長的、更可預測的時間間隔來計算和執行 MEV 提取策略,從而實現更復雜的、需要大量計算的 MEV 提取。

3. 領導人選擇機制的變化

驗證者將提前知道他們是否需要提出一個區塊 (除非是某個新的 epoch 的第一個 slot)。他們甚至可以 (盡管概率很低) 在一個 epoch 內提議多個區塊。區塊提議者身份的確定會如何改變?MEV 價值提取的動態?以及如果確定將在一個區塊內提議多個區塊,這將如何影響 MEV 提取的動態?特別是,大型驗證者池/交易所最有可能在同一 epoch 內擁有 (被分配到) 多個連續的 slots。

4. L2s & 分片

本文的大部分內容都假設 eth1 的區塊內容將保持今天的狀態。然而,在現實中,很多交易流將被轉移至 L2s 中進行,以太坊 L1 將用作數據可用性層,zk-rollups 和 optimistic rollups 將負責把批量打包的交易數據提交至 L1 上。

這將直觀地減少驗證者從 MEV 中獲得的收益。然而,這是很難預測的,因為多個 L2s 的世界帶來了額外的復雜性,可能會打開新形式的 MEV (也即跨 L2 交易,跨L1-L2交易)。類似地,隨著 eth2 的不斷發展和分片的投入生產,信標區塊內的分片排序可能會有重要意義,MEV 可能會成為實現 Vitalik 提議的「將分片區塊錯開以實現更快的出塊時間」?的激勵機制。

感謝 Terence Tsao、Raul Jordan、Alejo Salles、Luke Youngblood、Tomasz Stanczak、Lakshman Sankar、Barnabe Monnot、Caspar S和 Viktor Bunin 對本文的寶貴貢獻和編輯。也要感謝 Flashbots 團隊的其他成員進行的討論。

作者:Alex Obadia &?Taarush Vemulapalli?

正文中涉及的鏈接:

https://ethresear.ch/t/eth1-eth2-client-relationship/7248

https://github.com/ethereum/rayonism/blob/master/specs/merge.md#assemble-block

https://dashboard.flashbots.net/

https://hackmd.io/@flashbots/quantifying-REV

https://ethresear.ch/t/simple-approach-to-incentivizing-shard-staggering/914

NFT 成功的商業模式為市場提供了一種和數字資產進行互動的新方式:數字資產作為數據要素的一類,通過 ERC-721 等智能合約標準被標準化為通證,并賦予可編程的金融或商業運營屬性.

1900/1/1 0:00:00因 CFTC 官網 COT Financial 短報告數據在 6 月 8 日當周數據更新后停更,導致周報更新有所延后,本期起周報將選取長報告數據進行持續更新.

1900/1/1 0:00:00隨著加密貨幣的日益普及,想要投資數字資產的機構和傳統投資者數量也逐漸增加。但是目前,他們無法通過 ETF 做到這一點,多個 ETF 仍在等待美國證券監管委員會(SEC)的批準.

1900/1/1 0:00:00Coinbase 的加密借貸渠道,能否給比特幣注入新的流動性?Coinbase 近期動作頻頻。在比特幣的抵押借貸業務上,Coinbase 再次擴大服務范圍,為美國更多州的用戶提供以比特幣為抵押品.

1900/1/1 0:00:00去中心化金融(DeFi)正在重新定義金融的未來。支持金融應用程序的底層基礎設施正在發生重大轉變,它正在改變我們對許可和控制、透明度和風險的看法.

1900/1/1 0:00:00區塊鏈系統的虛擬化代表著一個關鍵階段,它可以承載起公鏈開發以及商業邏輯的龐大遷移服務網絡。據NA愛好者觀察發現,大多數包括正在開發運行的區塊鏈項目都在使用現有的公共賬本,這無法滿足開發過程中所需.

1900/1/1 0:00:00