BTC/HKD-0.48%

BTC/HKD-0.48% ETH/HKD-1.35%

ETH/HKD-1.35% LTC/HKD-1.48%

LTC/HKD-1.48% ADA/HKD-2.22%

ADA/HKD-2.22% SOL/HKD-2.02%

SOL/HKD-2.02% XRP/HKD-1.83%

XRP/HKD-1.83%2020年,加密資產市場拔足狂奔,DeFi?帶著我們在夏天里瘋狂地躁動了一季;2021年的開場依舊火熱,而后是接著奏樂接著舞,還是越過山丘,才發現無人等候。貿然之下,做了個略顯延遲的預測,希望能生搬硬套地蒙對一二。

1、Layer2資產總量超過100億美金

每一次大的行情波動或者新的流動性挖礦項目上線的時候,以太坊網絡擁堵程度不亞于行駛在在周五晚高峰的大山子橋,人的五大過不去不是浪得虛名,txstreet.com上一個個奔波的小人想要蜂擁地擠進區塊,又如同早高峰在天通苑始發站擠5號線地鐵的上班族。

所以說,Layer2的崛起已經不是預測了,是一張明牌。算上DeFi前10名協議有明確L2計劃的項目,當前鎖倉量大概是100億美金,保守估計L2的資產量至少會達到這個量級。而Layer2跑應用+Layer1做清結算,才是以太坊區塊鏈最終的愿景,成為所有去中心化金融的資產結算層。這里有趣的點是主流的幾大DeFi協議如何“站隊”的問題,兩大陣營ZK-Rollup和OptimisticRollup劃分隊伍之后,現有DeFi協議的格局有可能會因此而被打破。

Aave社區反對在V2上凍結CRV代幣的提議:6月19日消息,Aave社區一致投票反對Gauntlet提出的凍結第2版Curve DAO(CRV)代幣的提議。上周,Gauntlet建議在Aavev2凍結CRV市場,Gauntlet的提議旨在管理與Curve創始人Michael Egorov獲得的大筆貸款相關的風險。[2023/6/19 21:47:37]

主要DeFi協議Layer2擴容方案:

此外,值得關注方向還包括Layer2協議在基礎設施上的支持,比如ENS和錢包的原生支持;如何高效且低成本地的進出Layer2,以及各種Layer2協議的資產和應用如何互通,將持續成為行業發展的焦點。如果把類似Near,Solana,BSC等公鏈也看作實際上的Layer2方案,整個的資產規模還要至少翻倍,達到200億至500億美金的生態市值也不算難事。

2、DeFi衍生品協議的交易量將超過現貨交易量

以Uniswap日交易量在8月31日超過頭部交易所Coinbase為標志,以太坊上的DEX交易量從2020年初每天不到300萬美金,如今僅一年時間發展到超過18億美金日交易量的規模,怒漲超過6000倍,DEX的增長速度令人瞠目。

一“Smart Money”再次出售1000億PEPE:金色財經報道,據Lookonchain監測顯示,一“Smart Money” 每當PEPE的價格上漲時,就會賣出PEPE。北京時間凌晨02點左右,“Smart Money”剛剛以 0.0000004007 美元的價格賣出了 1000 億 PEPE,獲得 21 枚 ETH,價值約 4 萬美元 。到目前為止,他已售出 8000億 PEPE(占所有PEPE的 14% )并獲得 117 枚 ETH(價值約 22.15 萬美元),平均售價為 0.0000002744。[2023/4/30 14:35:20]

DeFi衍生品的交易額仍然距離現貨有較大差距,頭部的Synthetix和Dydx相加的日交易量也不過4100萬美金,僅相當于Uniswap的5.2%。而衍生品交易所以其杠桿效應來說,交易量應該超過現貨,比如幣安的衍生品日交易量為現貨交易量的1.8倍。重點關注幾個有實際應用場景的方向,一是鏈上期權,如用期權的方式作為DEX流通性提供者無常損失的對沖;以期權對沖協議合約風險;GasFee的鏈上期權等等。二是預測市場,2020年的美國大選讓預測市場小試牛刀,2021年大概率我們將繼續見證歷史,不缺熱點的世界為預測市場提供了源源不斷的素材。三是利率產品,如固定利率,利率互換等方向。

英國央行考慮緊急改革存款保障計劃:金色財經報道,英國央行正考慮對其存款擔保計劃進行重大改革,包括提高企業的存款擔保額度,并迫使銀行們在更大程度上預先為該體系提供資金,以確保在銀行倒閉時能更快地獲得現金。知情人士表示,上月硅谷銀行迅速破產后,英國金融服務補償計劃(FSCS)正在接受緊急審查。上述知情人士表示,監管機構擔心,目前8.5萬英鎊的擔保限額僅能覆蓋約三分之二的存款,而相對較低的預籌資水平意味著,客戶至少要推遲一周才能重新獲得現金。這些缺陷削弱了人們對FSCS的信心,并降低了其防止銀行擠兌的有效性。然而,提高擔保門檻和提高預籌資水平對銀行來說代價高昂,它們長期以來一直在游說財政部反對這種改變。[2023/4/17 14:07:28]

3、中間層的總價值將增長10倍以上

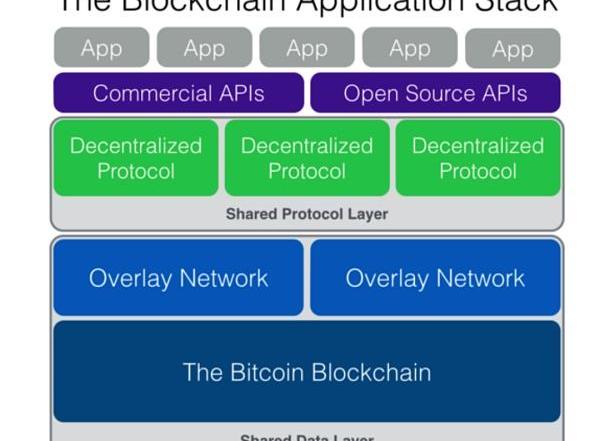

中間層的概念其實一直沒有準確被定義過,前USV投資人后來自立門戶的,在2016年以著名的《胖協議》定義了作為公鏈的協議層價值,開響了對以太坊為首的公鏈價值投資背書的第一槍。而他在發表胖協議之前的2014年,就在一篇《區塊鏈應用棧》的文章中定義了區塊鏈的技術框架,而該框架如今仍然適用。

LifeForce推出允許玩家創建游戲的新項目:金色財經報道,游戲開發工作室LifeForce Games(LFG)是最新加入用戶生成內容趨勢的公司,它的新項目讓玩家可以建立自己的加密貨幣游戲。

據該公司發布的消息,新的游戲生成器引擎將在LFG即將推出的游戲《火花防御》和《鍛造地平線》于3月上線試運行后提供。[2023/3/7 12:47:48]

在當時以太坊還未出現的前提下,JoelMonegro定義的最底層設定為比特幣區塊鏈。其上為Overlay網絡,對應我們現今廣泛討論的Layer2層;再上層為去中心化協議層,如各類DeFi協議等。而在應用和協議層之間的,包括CommcialAPI和OpenSouceAPI的,我認為應該是中間層的概念。中間件龍頭Chainlink為代表的預言機,其實就是OpenSourceAPI和CommercialAPI的融合;后浪TheGraph是為應用從DeFi協議中進行數據提取的服務中間件;以及如Keep3r,Parsiq等新形態的中間件,在價值捕獲模型逐漸清晰,以及鏈上數據不斷豐富之后,中間件的價值將不低于協議層與應用層。

4、NFT的“我靠時刻”會在2021年底到來

如果從2018年初“加密貓”的爆紅來計算,NFT類別的應用涌現的時間甚至要比DeFi早,然而NFT賽道卻一直不溫不火,整體累積交易量不過1.6億美金,還比不上DEX一天的交易額,實在太小眾。加密藝術家Fewocious早期代表作品《ifeelsolost》

報告:Integrated Ventures 年收入增長達254%:金色財經報道,加密貨幣挖礦公司Integrated VenturesInc提交其年度報告。公司將報告與 2021 年相比收入顯著增長,從1,851,390美元增至6,550,133美元。主要利潤率(2022 年與 2021 年)如下:

加密貨幣挖礦上漲 172%

采礦設備銷售額增長 2,791%

總收入增長 254%

挖礦業務收入為4,871,473美元,高于2021 年的 1,793,316 美元。其余收入來自設備轉售業務,2022 年為1,793,316美元,高于2021 年的 58,074 美元。2022 年的毛利潤為2,731,743美元,而 2021 年為931,014美元。(prnewswire)[2022/9/28 5:55:35]

不過,踩在DeFi肩膀上的NFT市場,的確有希望在2021年復制去年夏天DeFi的狂熱時刻。第一個因素,NFT的場景逐漸擴大,不僅僅局限在游戲道具這個單一領域,比如通過實體資產NFT化,金融產品NFT化等等,與DeFi應用進行結合。第二個因素,隨著Layer2的應用,NFT交易的頻次可以顯著提升,原來單個NFT的價值平均只有30美金,還不夠一次以太坊擁堵時候的gasfee,這點在L2普及之后將得到解決。而在一些相對交易低頻的場景,比如加密藝術品,NFT的單價會隨著社會認可度的上升而提升一個臺階,數百萬美金一件NFT作品的案例也許很快就會出現。

5、去中心化穩定幣發行規模超過100億美金,算法穩定幣超過10億美金

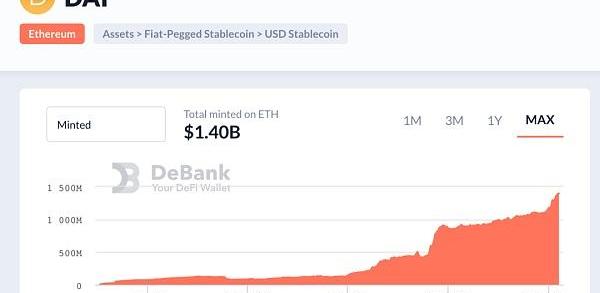

2020年的DeFi熱潮讓去中心化穩定幣Dai的發行量超過了14億美金,相較年初發行量7000萬的發行量,增長了超過20倍(Debank數據)。由此說去中心化的穩定幣是DeFi資產的基石毫不為過。

可以預見到的是,隨著DeFi產業規模的不斷增長,作為DeFi體系的血液的穩定幣的規模將會繼續增加。

另外一個不可忽視的事實是,針對穩定幣的監管在逐步加強,有國會議員提出監管的“穩定法案”《STABLEACT》,要求中心化穩定幣的發行方必須取得銀行牌照,而未來的穩定幣持有者也有可能被要求通過KYC身份認證。總之,除了USDT這顆定時炸彈不知道何時暴雷,目前合規化走向的USDC/BUSD/TUSD等等也將因為監管升級,規模發展必然受到限制。

現在所有穩定幣的規模總計232億美金,Dai占比6%,我們有理由期待2021年穩定幣規模持續增長,假如總規模達到1000億美金,而Dai占比提升到10%,Dai的總發行量將超過100億美金。

近來興起的無抵押的算法穩定幣,如Ampl,ESD,DSD,BasisCash,MithrilCash,目前價格的波動幅度仍然離1美元的價格偏離過大,無法有效的作為錨定的計價單位使用,動輒50%以上的波幅在穩定性上甚至比不過EOS。

如果我們把錨定精度作為唯一的衡量標準,其實Dai的穩定性仍然和中心化穩定幣無法相提并論,效率從來就不是去中心化穩定幣的強項。

因此對于錨定程度要求嚴格程度不高,更重視資金效率的場景,類似ESD/BasisCash的算法穩定幣依然存在很大的機會,一個10億美金發行量的算法穩定幣將會在2021年出現。

6、DeFi巨頭合并將成為趨勢

截止目前10億美金市值的DeFi協議已經到達5個:

Chainlink,Aave,Synthetix,Uniswap,MakerDao,上雙應該只是時間問題,潛力選手包括Yearn,Sushi,Compound,theGraph,UMA等等。10億美金獨角獸協議的下一步發展目標,是從10億美金跳躍到100億美金的量級,依靠自身業務的增長對市值的貢獻永遠是線性的,兼并收購才能貢獻指數級的市值增長。

Synthetix協議就將實施兼并收購列入了2021年度計劃。

另一個角度來說,這些協議自己的treasury都是幾億美金量級,Uniswap賬上的錢超過了5億美金,“團隊在做事”也花不了這么多,不如多投資和兼并幾個項目,所謂創而優則投,幣圈還是傳統金融圈并無二致。

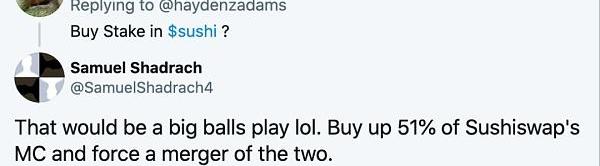

Uniswap創始人向社區征集如何就Treasury投資時,社區最火的一條建議是收購Sushi:

AndreCronje在Yearn奠定行業地位后的一系列動作,比如收購合并Cream,Cover,Pickle等,炒火了一批項目之后,實際的生態價值還尚未顯現,但我們已經可以看出端倪:

應用層:YFI的Stablecredit結合CreamV2的無抵押借貸提高資金周轉效率;AlphaFinance重點打衍生品交易方向,Sushi主打現貨方向

中間層:Kp3r作為協議之間的粘合劑,實現統籌協調;

資產層:Pickle,Cream,Yearn聚合資產和流動性

生態版圖輪廓已經初步顯現,AC生態內部就形成了一套可組合的DeFi系統,昭示了行業重要的變化:DeFi重心由提升生態外可組合性轉向生態內部可組合性。

除此之外,類似波卡生態這樣的領域由于社區熱度非常高,即便泡沫明顯,其中的頭部項目長期來看仍然是比較確定性的機會。

個人意見,不代表所在機構,也不構成任何投資建議,掛一漏萬,以上。

來源:金色財經

摘要 Coinbase?近日發布了一份?2020?年年終報告。該公司聲稱其交易所擁有的加密資產價值超過?900?億美元.

1900/1/1 0:00:00熱門一:證券板塊 邏輯概述:到上周五收盤,已有9家上市券商發布年報成績預告。其間,華鑫股份、紅塔證券、中信建投、長城證券、國元證券等6家上市券商,年凈利潤同比增幅別離超50%,估計達1002%、.

1900/1/1 0:00:00行情總是在不經意之間給我們不一樣的驚喜,盡管有喜有悲,但是市場對于它的忠誠度很高,特別是比特幣;昨日晚間多頭情緒還是處于盛世,可是今日一開盤行情就出現了大幅回落.

1900/1/1 0:00:00??????昨天筆者在哪里都說比特幣日線的反彈像個B浪反彈,很多人都不信,甚至在叼我,認為我是SB,但現在回頭一看,果真比特幣日線在畫完一個B浪反彈繼續下挫了.

1900/1/1 0:00:00灰度投資公司由數字貨幣投資集團于2013年設立,DCG是全球最為活躍和具有影響力的加密資本之一,其投資版圖橫跨區塊鏈行業各個細分領域.

1900/1/1 0:00:00據海外網報道,當地時間1月20日,拜登宣誓就任美國總統。細心的網友發現,拜登的身邊總是時不時地出現一個亞洲人面孔、身材魁梧的保鏢.

1900/1/1 0:00:00