BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD-1.34%

ADA/HKD-1.34% SOL/HKD-0.52%

SOL/HKD-0.52% XRP/HKD-0.86%

XRP/HKD-0.86%在 v2 中,每個礦池的費用率為 0.3%,每個流動性頭寸都支持潛在價格范圍(0 美元到無窮大)。因此,流動性提供者 (LP) 競爭費用的唯一方法是向池中注入更多資金。競爭所需的唯一力量是規模。但是,Uniswap v3 的功能引入了兩個新的向量來競爭:

自定義流動性范圍:流動性提供者 (LP) 可以選擇他們希望支持的價格范圍。例如,我可以選擇 $50-$100,而不是 $0 到 $infinity。通過自定義流動性范圍,每個 LP 可以競爭提供比其他參與者更準確的范圍。

多個費用等級:LP 可以選擇以每筆交易 1%、0.3% 或 0.05% 的費用來創建他們的礦池,而不是被鎖定為 0.3% 的收取率。通過多個費用等級,LP 可以通過為每筆交易提供最優惠的價格來進行競爭。我們今天將專注于費用等級,因為這就是行動的地方。

流動性協議Tokemak將引入投票托管代幣accTOKE治理模型:金色財經消息,流動性協議Tokemak在最新一次的社區電話會議中表示,將引入投票托管代幣accTOKE治理模型,以推動協議控制資產(PCA)的發展。另外,Tokemak會在2022年年末支持跨鏈或Layer2。[2022/6/5 4:02:58]

如果您在電子商務市場上購物,您會看到到處都是價格競爭。對商品收取最低價格的賣家將贏得銷售,銷售收入就是他們口袋里的錢。精明的賣家可能會看暢銷書清單,抓住前幾個 SKU,然后以較低的價格列出它們。他們會在短期內為每個單位犧牲一點利潤,但賭注是隨著時間的推移,由于額外的需求,他們最終會獲得更多利潤。

所以現在,讓我們將該框架傳遞給 Uniswap LP。在撰寫本文時,USDC/ETH 0.3% 池是 Uniswap v3 上交易量最大的貨幣對,幅度相當大,幾乎是下一個交易量最大的池的 4 倍。這個池也是最飽和的,存入超過 4 億美元(總價值鎖定 - TVL)。因此,如果您像我一樣,遠未達到數百萬的規模,但想參與其中:您可以在哪里尋找機會?

USDs流動性計劃第一期在6小時內完成:1月18日消息,自動生息穩定幣Sperax USD(USDs)于1月17日正式上線第一期流動性農場,用戶可在app.sperax.io/farm提供流動性。Sperax收益農場啟動后3小時內,2000000 USDs被鑄造,917000 SPA被銷毀。SPA-USDs Pair在6小時內被迅速填滿。官方表示后續流動性農場將陸續開放。[2022/1/18 8:56:53]

(按費用排名前 5 的礦池:2021 年 6 月 4 日至 6 日(GTC 是最近推出的代幣))

你降低價格。

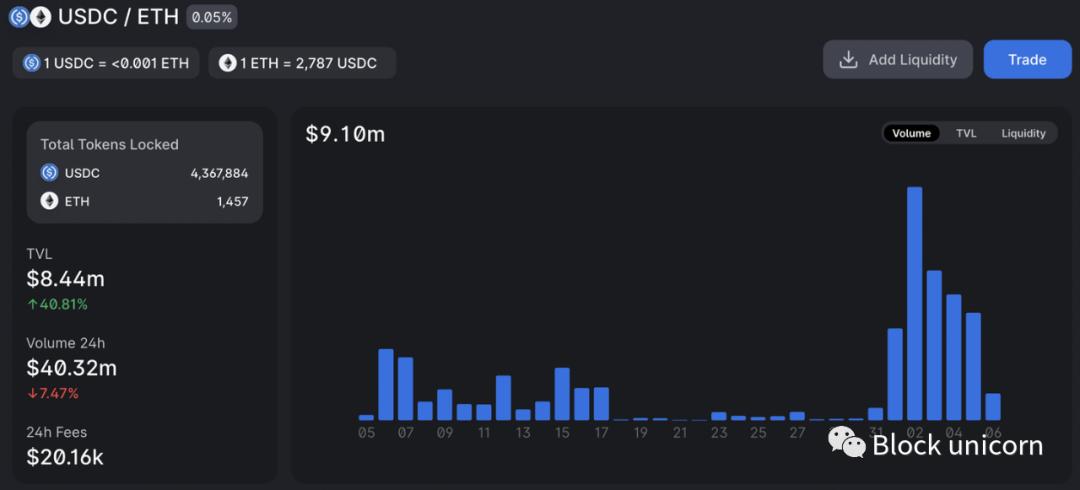

從 2021 年 5 月 30 日到 2021 年 6 月 2 日,USDC/ETH 以更便宜的 0.05% 費用等級進行 TVL,從 70 萬美元到 1000 萬美元的 15 倍。一旦供應到位,就像任何好的市場一樣,需求就會隨之而來。在 6 月 2 日的高峰期,1000 萬美元的流動性支持了 8000 萬美元的交易量(8 倍交易量/TVL),而 4 億美元的 0.3% 較高定價層級的流動性支持同期 3.2 億美元的交易量(< 1x音量/TVL)。

MDEX.COM(HECO版)新增流動性挖礦名單和權重調整:據MDEX.COM官方公告,將于5月24日18:00(UTC+8)在每區塊挖礦總獎勵不變的情況下,新增流動性挖礦名單WHT/HBELT,并同時進行流動性挖礦權重調整。流動性挖礦調整細節,具體以官網展示為準。DAO管理開啟后,權重調整方案將交由社區投票決定。[2021/5/24 22:37:54]

低價層尚未完全接管,但它即將到來,它也更有利可圖。

(Uniswap v3 信息 - USDC/ETH 0.05% 交易量)

在電子商務賣家的例子中,降低價格是一種風險,只有在它帶來足夠的額外銷售時才會得到回報。這種風險也存在于 USDC/ETH 0.05% 的流動性池中。LP 將他們的接受率削減了 1/6,但迄今為止他們的資本效率提高了 8 倍。雖然資金池仍在增加,但愿意降價的 LP 獲得了更高的回報(79% APY 為 0.05%,而 58% APY 為 0.30%)。

BiKi將于1月20日19:00上線BADGER并開啟流動性挖礦:據BiKi公告,平臺將于1月20日19:00(GMT+8)上線BADGER并開放BADGER/USDT交易對和提現,現已開放充值。為慶祝BADGER上線,將開啟BADGER流動性挖礦活動,用戶通過APP或者PC開啟BADGER/USDT網格交易,滿足條件即可獲得網格+流動性挖礦雙收益,一鍵雙挖。

Badger DAO旨在成為一個匯集所有優秀開發者社區,加速打造BTC在DeFi應用中的各類產品。[2021/1/20 16:36:16]

(USDC/ETH 礦池對比:2021 年 6 月 4 - 6 日(頂部:0.3%,底部:0.05%))

Curve支持添加wZEC和renZEC資金池 并欲將CRV納入Bancor流動性挖礦計劃:11月24日,穩定幣兌換平臺Curve發文公布項目治理進展稱,添加ZEC錨定幣wZEC和renZEC資金池的提案已通過,同時通過一個Metapool添加了來自pTokens團隊的比特幣錨定幣pBTC。此外,sCIP 17號提案建議利用社區基金將CRV納入Bancor新推出的流動性采礦計劃中。同時,分配管理費(接近300萬美元)投票已達到法定投票人數,投票通過后,將開始以3CRV(TriPool的LP代幣)的形式分配。[2020/11/24 21:55:18]

因此,如果您想存入 Uniswap v3 流動性池,您將如何處理這些信息?您是否針對更高的接受率進行優化,并堅持 0.3% 的等級?或者你是否削弱了你的競爭對手,吞下 1/6 的削減,并在 0.05% 的層次上追逐額外的交易量?這取決于個人和市場來決定(不是財務建議),但您是愿意成為破壞者還是等待并希望不被破壞?

第一步已經完成,其他貨幣對也在跟進。在 USDC/ETH TVL 躍升后不久,USDT/ETH(第二受歡迎的 ETH 對)的 TVL 以 0.05% 的速度翻了一番,而 WBTC/ETH(第四受歡迎)~300 倍!DAI/ETH 是交易量第三大的 ETH 對,但 0.05% TVL 尚未起飛......

(Uniswap v3 信息 - WBTC/ETH 0.05% TVL)

從長遠來看,看到 0.05% 級別的交易量超過最受歡迎貨幣對的 0.3% 級別,我不會感到驚訝。0.3% 的等級也可以翻轉邊緣貨幣對的 1% 等級,最終也可能達到 0.05%。在加密世界之外,我們知道競爭有利于最終消費者。現在,我們看到它在 Uniswap 中發揮作用。LP 之間更激烈的競爭為交易者帶來了更好的價格,這為 Uniswap 帶來了更多的交易需求,從而吸引了更多 LP 和更多競爭,從而為交易者帶來了更好的價格和飛速的發展。

好吧,飛速發展到某個點(目前)。一旦您降到 0.05% 的費用等級,就無處可去。在這一點上,規模的好處,以及能夠積極選擇最準確的價格范圍,是 LP 差異化和競爭費用的方式。因此,為了保持增長飛快的速度,甚至使其旋轉得更快,我們可以尋找更多 LP 可以將自己與競爭對手區分開來的領域:

費用等級:提供多個費用等級是 Uniswap v3 的一項新創新,現在我們看到了它的實際效果,我們可以考慮下一步是什么。隨著市場的發展,應該有一些最佳的費用等級,交易者的需求和 LP 的回報平衡。也許理想的市場費率介于 0.3% 和 0.05% 之間?可能低于 0.05%?現在我們知道費用等級有效,下一步可能是使它們更加靈活。

激勵:LP(流動性提供者)還能提供什么來激勵交易者用他們的流動性進行交易?今天,交易者不知道他們交易的流動性如何,但想象有一天他們可以。也許我以 0.05% 的費用級別提供流動性,但我也以某種代幣形式返還 0.01%?這可能是 Uniswap 的 UNI 代幣,或者一些 LP 是其他企業或協議,并且有自己的代幣可以提供?然后,交易者可能不僅想要最好的價格,還想要最好的回報。Uniswap 的競爭對手 Balancer 已經為交易者提供相當于每筆交易汽油費的 BAL 代幣,并且(回到電子商務)零售商提供忠誠度計劃以永遠吸引和留住客戶。一旦價格趨于平穩,還能為交易者提供哪些其他價值?

我很期待看到接下來會發生什么。但在那之前,0.05% 的等級即將到來。

最近,以太坊聯合創始人 Vitalik Buterin 參加了博客主持人 Lex Fridman 的采訪.

1900/1/1 0:00:00DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:0010天之內連發6篇調查報道,新華社記者從挖礦到交易再到融資,涉及虛擬貨幣產業鏈上的多個重要環節,將“幣圈”產業鏈現狀呈現在公眾面前,引發廣泛關注.

1900/1/1 0:00:00對于加密貨幣這個新生行業,監管的重要性不言而喻,尤其在行業已經野蠻發展了幾年之后,加密貨幣已經成為市場中不能忽視的一部分.

1900/1/1 0:00:00狂人說 美聯儲的貨幣政策導向一直是全球金融市場的風向標,近期美聯儲的一些政策正在指向,收緊預期正在加劇,昨天,紐約聯儲宣布將于6月7日出售二級市場企業信貸工具中的ETF.

1900/1/1 0:00:00本文通過與DAO創建者和構建者的對話,探討DAO使用的不同投票機制。一、基于代幣的法定人數投票法定人數投票要求有一定的投票者門檻(投票閾值),以使提案獲得通過(例如:60%的法定人數,這意味著需.

1900/1/1 0:00:00