BTC/HKD+1.75%

BTC/HKD+1.75% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD+1.06%

LTC/HKD+1.06% ADA/HKD+0.62%

ADA/HKD+0.62% SOL/HKD+2.75%

SOL/HKD+2.75% XRP/HKD+1.64%

XRP/HKD+1.64%

金色財經近期推出Hardcore欄目,為讀者提供熱門項目介紹或者深度解讀。

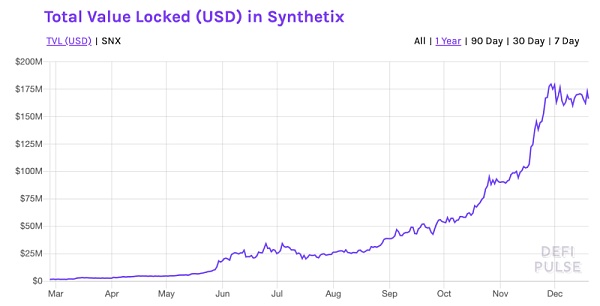

很多人認為DeFi是加密貨幣落地的一個主要場景。據defipulse數據,DeFi應用中抵押的資產總額已達6.86億美元,一年內翻了近3倍。DeFi應用之間的競爭也很激烈。2019年年初,人們談論較多的是MarkerDAO、 Compound、Dharma這些DeFi應用,但在2019年,Synthetix憑借合成資產的創新產品彎道超車,已經陸續超越Dharma和Compound成為DeFi第二大應用。

Synthetix中抵押的資產總額達到1.6億美元,接近MarkerDAO的一半了。其發行的代幣SNX在2019年更是有30多倍的漲幅。Synthetix的機制是怎樣的?鏈上數據能告訴人們什么?本期Hardcore介紹Synthetix。

2019年表現最好的加密資產之一是SNX代幣。SNX代幣用于在Synthetix協議之上創建去中心化的合成資產。迄今為止,Synthetix已經增長了超過28倍,已發展成為第二大去中心化金融(DeFi)應用,引起了極大的討論。

在一個過度投機的行業,我認為仔細審查Synthetix協議基礎并檢查相關的鏈上分析將很有幫助。本文用來自IntoTheBlock的鏈上數據來揭示有趣的見解,可以使讀者更好地了解Synthetix協議狀況,成長和價值。

阿迪達斯和音樂家Pharrell William為Doodles NFT持有者空投數字服裝:金色財經報道,阿迪達斯和音樂家Pharrell William聯手在The Stoodio應用中為Doodles NFT持有者推出了數字服裝,他們將會獲得即將空投的“Pharrell Pack”,其中除了阿迪達斯數字服裝之外還有Pharrell William創作及合作的其他時尚品牌聯名款數字可穿戴NFT,比如Human Made、Billionaire Boys Club (BBC)和Ice Cream等,據悉該“Pharrell Pack”僅會限量推出300個,如果最終符合條件的用戶超過這一數字,將采取抽獎形式選出投放用戶。(decrypt)[2023/5/1 14:36:12]

Synthetix的簡要說明

SNX代幣可以被用作Synthetix網絡的抵押品,Synthetix運行在以太坊區塊鏈上。 Synthetix協議的用戶可以通過將SNX代幣抵押為債務來創建和交易合成資產或稱之為synths,它們與基礎資產價格掛鉤。與期貨合約的工作方式類似,這使用戶無需持有資產即可持有資產頭寸。因此,許多人開始將Synthetix描述為“去中心化BitMex”。

與傳統期貨相反,合成資產(synths)可以無需信任地、無摩擦地交易。換句話說,Synthetix協議旨在消除對第三方的信任,并為任何人提供無縫交易多種資產的方法。在本文中,我們將介紹Synthetix協議的三個主要元素:SNX代幣、Mintr和Synthetix.Exchange。

Harmony:計劃從10月起為恢復分配資金:9月30日消息,Harmony 計劃從 10 月開始為恢復分配資金。資金將用于向參與的合作伙伴提供贈款,合作伙伴將把資金引導至恢復機制,如銷毀過程,旨在從 Harmony 區塊鏈上的流通中移除脫鉤資產。此外,Harmony 將與受到影響的 DeFi 合作伙伴以及像 Recovery One 這樣的活躍組織合作。

此前報道,Harmony 團隊發布關于 Horizon 跨鏈橋資產恢復提案更新,表示不建議增發 ONE,也不建議通過對協議進行硬分叉來改變 Token 經濟學,而是建議將資金用于恢復和 Harmony 的發展。更詳細的信息將在未來幾天公布。

6 月 24 日,Harmony 公告表示,其開發的以太坊與間的資產跨鏈橋 Horizon 遭到攻擊,損失金額約為 1 億美元,目前團隊已與相關部門以及專家合作追查攻擊者。此外,Harmony 稱其比特幣跨鏈橋并未受到影響,且目前已通知交易平臺暫停了 Horizon 跨鏈橋的使用。(medium)[2022/9/30 22:41:40]

SNX代幣:Synthetix遵循常見的DeFi模型,使用超額抵押來支持金融服務。在這種情況下,SNX代幣支持發行合成資產(synths),例如合成美元(sUSD)。 SNX代幣必須超額抵押至少750%,以確保系統中的債務是可持續的。例如,要鑄造10美元的sUSD,用戶必須至少抵押75美元(75/10 x 100 = 750%),盡管將來該比率可能會通過社區治理機制進行更改。

ProShares比特幣期貨ETF已正式開啟交易:10月19日消息,據TradingView顯示,ProShares 比特幣期貨ETF已正式開啟交易,開盤價為40美元,現報價41.78美元。[2021/10/19 20:40:53]

通過抵押獎勵和交易費,SNX代幣持有者被激勵抵押其代幣。 Synthetix協議實行通脹型貨幣政策,發行SNX代幣作為對在平臺上抵押代幣的獎勵。此外,當用戶將一個合成資產(synth)交換為另一合成資產(synth)時(比如將sUSD交易為sBTC),收取交易費(通常為0.3%),該費用將分配給SNX抵押者。抵押獎勵和交易費用均按其在SNX總額的占比按比例分配。為了獲得這些獎勵,抵押者必須將其抵押率至少保持在750%,從而使抵押者的激勵措施與系統債務的可持續性保持一致。

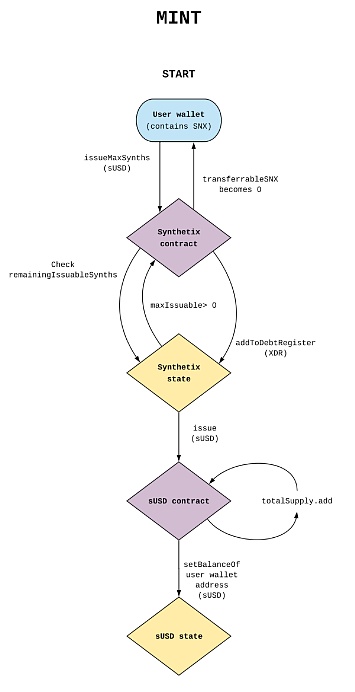

Mintr:Mintr是Synthetix用戶可以用來創建或鑄造合成資產(synths)的平臺。 它是一個去中心化應用(dApp),Mintr使用以太坊區塊鏈上的智能合約提供非托管解決方案來抵押SNX代幣,以鑄造合成資產。

首先,Mintr連接到諸如MetaMask,Ledger或Coinbase之類的錢包提供商。然后,用戶提供所需數量的SNX代幣,并根據代幣比例選擇要創建多少sUSD作為債務。該交易記錄在債務登記簿(Debt Register)中,該登記簿充當公開賬本,通過該帳簿記錄每個抵押者的債務。鑄造的sUSD總額就是用戶的相應債務。系統中的總債務是所有合成資產頭寸的總和。

聲音 | ETC社區資深人士:已完成Agharta硬分叉 目前社區主推MultiGeth和Parity節點:針對今日下午進行的ETC Agharta硬分叉,有ETC社區知情人士表示,Agharta硬分叉已完成,建議以按照算力計算而不是Geth客戶端數。因自亞特蘭蒂斯分叉開始,社區已陸續向友商們溝通,為更好匹配后續發展,建議友商更換客戶端。仍然計算classic geth節點數參考并不太準確,建議使用MultiGeth和Parity。[2020/1/12]

合成資產(synth)鑄造過程見下圖:

Synthetix.Exchange:鑄造sUSD之后,Synthetix用戶可以將其換成Synthetix.Exchange dApp中的另一個合成資產(synth)。通過Synthetix交易所,用戶可以在任何合成資產對之間進行交易,而無需考慮交易對的流動性和價格下跌。 Synthetix通過點對合約交易(peer-to-contract trading)實現此目標。

點對合約交易使交易無需掛單,而是依靠預言機提供給用戶買賣合成資產的價格信息。由于用戶購買的是合成合約,而不是交易基礎資產,因此用戶可以購買系統中的抵押品總額,而對合約價格沒有任何影響。

當前,大多數價格預言機由Synthetix團隊集中管理,由于交易對手風險,許多人將其視為潛在問題。因此,Synthetix團隊最近宣布與Chainlink合作,首次整合進去中心化價格信息。

動態 | SharesPost與 Blockchain Capital在二級市場完成首筆證券型代幣交易:據Coindesk報道,數字資產交易平臺SharesPost近日宣布,已與Blockchain Capital發行的BCAP股票代幣簽署了第一筆二級交易。該代幣在以太坊區塊鏈之上運行,代表Blockchain Capital III Digital Liquid Venture Fund的股票。SharesPost沒有披露交易規模,但表示,只是一個小型交易,作為一個試點項目。隨后公司將在自己的交易平臺上推出實時交易訂單功能。[2019/1/10]

目前的合成資產和未來計劃:在撰寫本文時,Synthetix用戶能夠交易四種合成資產:法定貨幣,商品,加密貨幣和反向(做空)加密貨幣。共有九種多頭和空頭加密貨幣合成資產(synths),以及兩個加密貨幣指數,即中心化交易指數(CEX)和去中心化金融指數(DEFI)。這些指數包括各自類別中的一籃子加密貨幣。另一方面,有兩種商品合成資產可用:銀和金以及六種法定貨幣。與加密貨幣合成資產不同,目前不能在Synthetix.Exchange上做空商品和法定貨幣。

Synthetix團隊目前正在努力創建特斯拉和蘋果股票的合成合約,sTSLA和sAPPL。在最近的一次采訪中,Synthetix創始人Kain Warwick被問及該平臺還可以合成其他哪些資產。他回應:

“從根本上講,任何有價格信息的東西都可以。如果有上鏈的價格信息,我們就可以創建合成資產……任何具有強大市場的我們都可以合成。”

除了添加新的合成資產之外,Synthetix準備通過去中心化自治組織(DAO)過渡到去中心化治理模式。

鏈上分析

區塊鏈的透明性,鏈上有與加密資產有關的大量數據。盡管鏈上分析不一定與價格相關,但它們仍可以很好地概述項目的健康狀況和增長情況。下面用來自IntoTheBlock的數據來深入研究Synthetix協議。

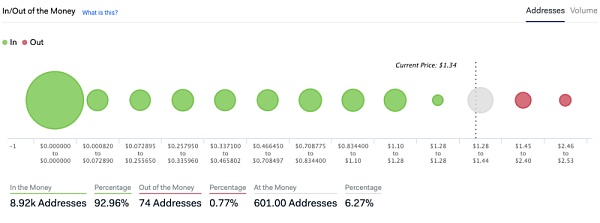

超過90%的代幣持有者會以當前價格出售以賺錢

鑒于SNX是2019年表現最好的代幣之一,這可能不足為奇。下圖顯示2019年SNX代幣持有人的分布和SNX代幣價格情況:

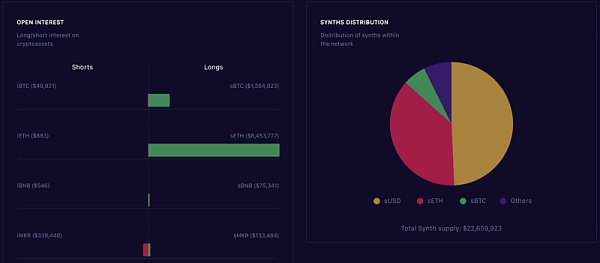

與比特幣負相關

關于SNX代幣的一個最有趣的事實是其最近與比特幣強烈負相關,在過去一個月,負相關系數介于-0.3到-0.96間。這種負相關性可能是Synthetix協議中當前債務分配的結果。截至12月15日,大多數債務分配給多頭加密貨幣合成合約,多空比率超過25。這顯示在Synthetix儀表板中:

請記住,Synthetix中的債務等于合成頭寸的總金額,這意味著隨著加密貨幣價格在過去幾個月中下降,SNX抵押者的債務也下降了。這可能激勵用戶購買更多的SNX代幣以獲得更多的抵押獎勵,這可能會導致其最近與比特幣負相關。但是相關并不意味著因果關系。該模式見下圖:

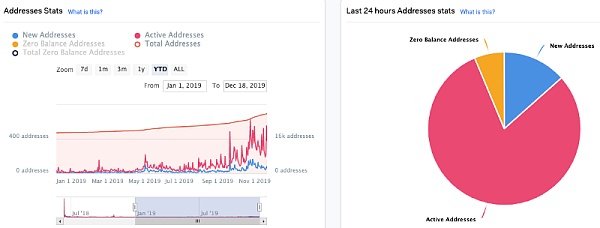

Synthetix有著活躍的社群

特定日期的活躍地址總數已從1月1日的31個增加到12月17日的555個。最近24小時內使用SNX代幣的地址中有80%正在使用它們,通過交易所,錢包進行交易或直接在Mintr dApp中交易。這是一個非常高的百分比,超過了ETH的64%,盡管以太坊的活躍地址數更多(過去24小時內有32萬個活動地址)。

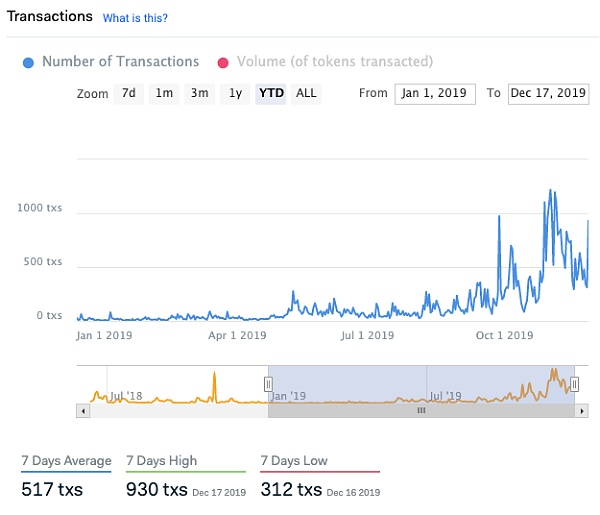

SNX交易量顯著增長

如上圖所示,交易量與SNX價格一樣驚人地增長。 7天高位的930筆交易,比年初記錄的交易量大34倍。

與大型協議相比, Synthetix交易總數顯得相對較低。但是,重要的是要考慮到,一旦Synthetix協議用戶抵押其SNX代幣換成sUSD后,就無需進行更多的SNX交易來將一個合成資產交換為另一個。對于SNX被動抵押者而言,唯一的交易記錄是他們要求獎勵時(每周一次)。

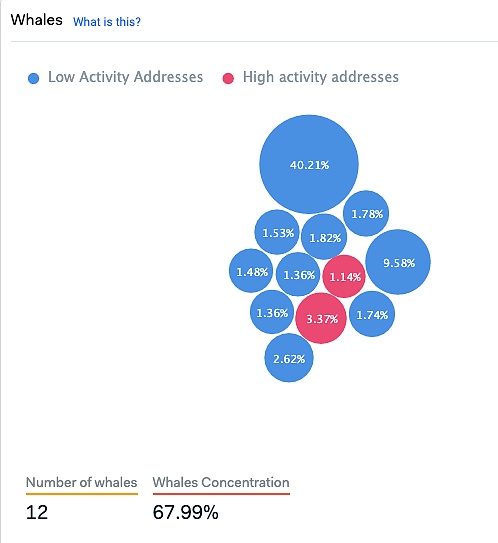

SNX代幣分布高度集中

從上圖中可以看出,12條巨鯨(巨鯨地址持有的SNX占流通供應量的1%以上)擁有近SNX代幣總數的68%。根據Etherscan的數據,40%的SNX代幣位于用于Synthetix抵押托管的地址中,而9.5%則位于Synthetix基金會地址中。

持有流通量0.1%至1%的投資人持有SNX流通量的17%,而散戶僅占當前發行量的15%。

大多數SNX代幣被鎖定為抵押品

根據DeFi Pulse,就抵押品鎖定價值而言,Synthetix現在是第二大去中心化金融協議。鎖定價值的增長實際上已經超過了底層SNX代幣的價格增長;鎖定的價值已從2月25日的168萬美元增長到12月15日的1.7億美元,這意味著超過100倍的增長,而價格卻只上漲了30倍。這意味著超過四分之三的SNX代幣流通量被鎖定,整個12月份鎖定比例在75%至85%之間。

總體而言,鏈上分析可以提供有價值的信息,讀者可用來評估Synthetix協議。在整個2019年,鎖定在Synthetix中的用戶、交易和價值顯著增長。盡管這些指標不一定是SNX價格的預測指標,但它們確實提供了記錄在區塊鏈中的數據的清晰圖像。本部分不作為財務建議。

本文編譯自Medium

On-Chain Analysis of the Synthetix Protocol

https://medium.com/intotheblock/on-chain-analysis-of-the-synthetix-protocol-be1324436105

Tags:SYNTHEETITIXSynchroCoinThe Youth PayBond Appetite USDVortix

Bitget合約大數據中心:BTC合約多頭盈利占優:據Bitget合約大數據中心行情播報,截至今日11:00,Bitget交易所BTC/USDT合約過去24小時交易量高達14.1億美金.

1900/1/1 0:00:001月5日,據Decrypt消息,美國國稅局(IRS)在其常見問題解答(FAQ)中指明,向慈善機構捐贈5000美元以上加密貨幣的捐贈者,必須對其捐贈進行稅務評估.

1900/1/1 0:00:00-圖片來自 Blair Fraser-一個星期以前(注:本文撰寫于 2019 年 12 月 17 日),我們宣布使用 Lighthouse 客戶端啟動一個大型的公開測試網.

1900/1/1 0:00:00文|凱爾 編輯|文刀 2019年,涉幣犯罪在案件數量和金額上相較往年呈遞增趨勢。暗網交易、黑客攻擊、洗錢、項目方跑路等非法手段花樣百出.

1900/1/1 0:00:002020年1月10日,歐盟第5條反洗錢指令(5AMLD)正式生效。該法規旨在提高金融交易的透明度以在歐洲范圍內打擊洗錢和恐怖主義融資.

1900/1/1 0:00:00澳洲的山火仍然在燃燒著,而據說山火霧霾將繞地球一圈,成千上萬的動物在山火中喪生,成片成片的樹木被燒毀,而人類在這樣的火勢面前顯得如此無力,正如去年亞馬遜叢林起火一樣.

1900/1/1 0:00:00