BTC/HKD-0.32%

BTC/HKD-0.32% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD+1.07%

LTC/HKD+1.07% ADA/HKD+0.02%

ADA/HKD+0.02% SOL/HKD-1.15%

SOL/HKD-1.15% XRP/HKD-0.44%

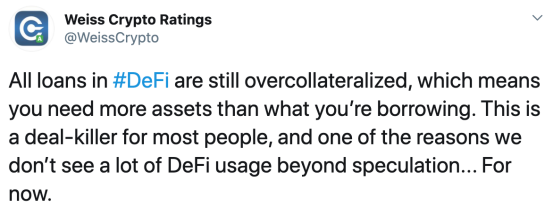

XRP/HKD-0.44%加密評級機構韋氏評級曾發推稱,“所有DeFi貸款仍然是超額抵押,這意味著你需要抵押的資產比借入的更多。對于大多數用戶來說,這是一個交易殺手,也是我們沒有看到太多DeFi用例的原因之一。”

在傳統的金融中,資產在出售給投資者之前通常會被捆綁或證券化。隨著NFT持續獲得媒體和投資者關注,DeFi和NFT可以很好地協同工作,并可作為非傳統資產的代表,這意味著NFT可用于許多DeFi新興商業領域內。這完全符合DeFi沿著區塊鏈運行的金融工具的定義。

通過DeFi開發出為NFT代表的價值創造回報方法,那么NFT將成為困擾DeFi超額抵押問題的解決方案之一。

延伸閱讀:

在文章開始之前,應該了解一下傳統金融中ABS和CDO專業術語。

傳統金融世界中的抵押擔保證券

資產支持型證券,也被稱為資產擔保債券(ABS),是以金融資產為支持型的債券或票據。資產池通常是一組小型或流動性差的資產組成,這些資產本身很難出售,但持有這些資產的銀行可以將它們匯集成對投資者更有誘惑力的金融工具,正是將這些資產匯集成一個整體的過程構成了證券化。

22,000枚ETH從Coinbase轉移到未知錢包:金色財經報道,據WhaleAlert數據顯示,22,000枚ETH(38,195,308 美元)從Coinbase轉移到未知錢包。[2023/6/14 21:35:18]

資產支持型證券可以基于包括信用卡應收款、抵押貸款、學生貸款、汽車貸款、貿易應收款,甚至設備租賃收入、知識產權使用費和電影收入等資產。

有些ABS是由發起銀行直接發行,在這種情況下,它只是將其打包并出售給投資者。然而,有另一種ABS的延伸,被稱為CDO(債務抵押債券),其結構略有不同。

CDO

債務抵押債券(CDO),是一種信用衍生產品。它是一種新興的投資組合,以一個或多個類別且分散化的抵押債務信用為基礎,重新分割投資回報和風險,以滿足不同風險偏好投資者的需要。在創建CDO時,發起銀行通常會成立一個SPV(特殊目的獨立機構),負責處理證券化的過程。

證券創建的過程

首先,一個做了大量賒銷并擁有大量應收賬款的金融公司想把長期、緩慢的收入流變成短期、較大的收入流,所以他們設立了一個ABS。ABS將欠金融公司錢的客戶與希望購買該收入流的公司聯系起來。

數據:某基金從Circle提取3.12億枚USDC并轉至交易所:金色財經報道,據Lookonchain監測,隨著Silvergate崩盤,加密市場暴跌,ETH的價格下跌了5%。在ETH暴跌之前,價格略有上漲。某神秘基金在上漲的8小時內從Circle提取了3.12億枚USDC并轉移到交易所。

此前報道,Coinbase在14小時前發推文稱,它將不再接受或發起與Silvergate的付款。13小時前,該基金開始從Circle提取USDC并轉移到交易所,然后在5小時前停止。在此期間,ETH的價格上漲了2%。該基金在40分鐘前從Circle中提取了1000萬枚USDC并再次轉移到交易所。[2023/3/3 12:40:20]

金融公司購買產生應收賬款的資產創建SVP,將其打包并出售給投資者;當這些資產的應收賬款進來時,它們會被轉給投資者。有時評級機構參與為投資者檢驗資產質量;有時會有任命受托人來管理SVP,并確保每個人都公平。在某些情況下,金融擔保機構也會參與其中。然而,SVP的主要目的是持有資產,確保它們與發起銀行分離,同時確保投資者可以使用這些資產。

去中心化資管平臺Hashnote從Cumberland Labs獲得500萬美元資金支持:金色財經報道,去中心化資產管理平臺 Hashnote 從 Web3 孵化器 Cumberland Labs 獲得 500 萬美元投資支持。 總部位于芝加哥的 Cumberland 將成為 Hashnote 上第一家做市商。Cumberland Labs 是一家位于新加坡的獨立實體,不是 Cumberland 的子公司,但與 DRW 等公司密切合作。[2023/2/28 12:34:42]

資金池也被打包成一種可交易工具,其價值取決于相關單個資金池的表現和現金流。一旦資金被打包并轉移到SPV,發起銀行就可以將其從自己的資產負債表中移除,并獲得現金作為回報。這是資產支持證券的基本流程。

利用CDO獲利和交易

傳統金融界的CDO在很大程度上是機構投資者的專利,他們正在尋找平衡定時收入和風險暴露的方法。但小投資者仍然可以利用低流動性帶來的估值困難從CDO中獲利。當資產不流動時,對其進行準確估值就變得更加困難。當由多種基礎資產組成的復雜資產出現低流動性時,對其進行估值就成了一項技術活,日間交易商可以通過做空來獲得可觀的回報。

被標記為孫宇晨的地址從Curve撤回約5000萬美元的穩定幣流動性:10月21日消息,被 Etherscan 標記為孫宇晨的地址從 Curve 中撤回約 2600 萬枚 TUSD、約 800 萬枚 DAI、約 750 萬枚 USDC 以及約 870 萬枚 USDT,并將撤回的 TUSD 轉入幣安。之后,該地址從 Aave 中撤回了約 2000 萬枚 USDT,并向 Circle 轉賬約 4420 萬枚 USDC。[2022/10/21 16:34:50]

風險等級最大化

風險層級是最常見的分檔形式之一,它根據證券的風險程度來劃分。通常情況下,那些厭惡風險的投資者會選擇提供較低但更確定的回報;其他人則會冒著潛在損失的風險來尋求最大的回報。

那么,這與NFT有什么關系?

NFT就像股票一樣,是所有權證明的一種方式,只不過它們更安全。你可以購買一個NFT,然后像對待其他代幣一樣對待它,在多個交易所進行交易或持有,它們也可以在二級市場上交易。你可以將任何資產或資產組歸于NFT,它們可以促進借貸,然后NFT借貸可以像ABS一樣被工具化。

數據:60,444,120枚XLM從CryptoCom轉移到未知錢包:金色財經報道,Whale Alert數據顯示,60,444,120枚XLM(6,587,417 美元)從CryptoCom轉移到未知錢包。[2022/10/21 16:34:10]

DeFi借貸與NFT

借貸是任何金融生態系統的關鍵部分,但在低成本獲得資金和安全之間需要取得平衡。由于加密貨幣的價值會出現急劇波動,DeFi借貸也不得不謹慎,當前大多數DeFi借貸抵押率約為150%,甚至更高。這意味著該系統更加穩定,但它也對新參與者增長施加限制。特別是ETH和BTC關鍵加密貨幣的價格不穩定,規定了比傳統金融系統更高的抵押品。

NFT為這個問題提供了一個解決方案,NFT價值遠比加密貨幣價值更穩定,這意味著可以用較低面值的資產作為抵押品。

NFT&DeFi:NFT借貸的出現

DeFi是基于區塊鏈的金融服務新生行業。NFT借貸是基于NFT價值的借貸。比如,NFTfi 是一個點對點 NFT 抵押貸款市場,允許資產持有者將其 NFT 作為抵押品來借入資產。NFTFi是NFT借貸是讓用戶將其NFT作為抵押品存入平臺,并根據它們獲得以ETH計價的借貸。對于 NFT 資產而言更是如此。NFTfi 產品將為 NFT 資產提供大量流動性和借貸功能,來滿足用戶的多樣化資金需求。

NFT中的CDO

DeFi世界發展迅速。Opium Protocol已經為DeFi創建了抵押債務債券,通過Compound Finance的自動借貸市場提供。

投資者投入Compound債務代幣cDAI,并重新引入了傳統CDO投資者已經熟悉的風險分檔。Compound代幣,也被稱為 “cTokens”,由智能合約創建,也被稱為 “資產網關”;當用戶將代幣存入Compound時,他們會收到cTokens,這是ERC 20代幣,代表他們的借貸或供應余額,以及任何利息。 cDAI與DAI以50:1掛鉤,因此50 cDAI等于1 DAI。

CDO在過去也有一些缺點。捆綁基礎資產有時會使它們變得不透明,導致估值膨脹,這是2008年次貸危機的一個關鍵因素。然而,例如NFT基于區塊鏈的資產本質上是透明的。購買和所有權的記錄是公開的、安全的和不可改變的。因此,基于抵押支持的代幣的未來交易價值的準確估值可能仍然具有挑戰性,但更容易得到對基礎資產的價值準確概念。

有抵押品支持的穩定幣

目前,穩定幣主要存在3種類型:基于法定貨幣的穩定幣、基于加密貨幣的穩定幣和無抵押的穩定幣(算法穩定幣)。

基于法定貨幣的穩定幣是由法幣背書支持,它們是中心化貨幣,并與未來價值仍有一定不確定性的資產掛鉤。例如,美元的價值比BTC的價值波動要小,但它仍然會急劇上升和下降。

基于加密貨幣的穩定幣是由一種加密資產,甚至支持加密資產組合,它們本質上是對作為ERC 20代幣的基礎資產的借貸。它們受到與其他加密貨幣借貸相同的超額抵押的影響,這往往會扼殺流動性,降低投資者的吸引力。

無抵押的穩定幣(算法穩定幣)是通過算法支持,幣供應量的擴大和減少是由數學所決定,沒有抵押品支持發行,這種機制看起來很像憑空變出錢來,與法幣的發行過程非常相似。然而,NFT為新型穩定幣提供了空間,一種已知價值且不可能改變的NFT池抵押的穩定幣。這些由NFT支持的抵押穩定幣以低于當前加密貨幣支持的穩定幣比例進行抵押,完全不涉及法幣,同時保持區塊鏈的去中心化、安全性和透明度。

結論

加密借貸是一個新興行業,但我們已經看到了一些關鍵趨勢。其中之一就是整個加密世界所熟悉的:它將從傳統金融世界中獲取它所需要的東西,在這個過程中改造傳統金融,并在一個去中心化、透明和快速的生態系統中以合理的方式使用它。因此,區塊鏈上CDO的出現并不令人驚訝。

另一個是,加密貨幣帶來了自己獨特挑戰,對超額抵押的要求就是其中之一。如果不消除這個流動性路障,DeFi借貸行業將很難有潛力發展。隨著數字經濟吸引越來越多的投資和機構興趣,這種潛力正與日俱增,而這些機構的大量穩定投資是傳統金融體系的基礎。

我們有充分的理由預見,NFT支持的證券將成為一種主流投資工具,能夠解決超額抵押問題,并提供適合所有類型投資者的解決方案。

不止于此,我們還看到了基于抵押NFT的新代幣發展,這些代幣將穩定幣的已知優勢與新興NFT世界的資產和流動性相結合。這就是經驗豐富的穩定幣設計與企業進入新工作流程的地方。

隨著DeFi生態一如既往拔得頭籌,2021年4月對于去中心化應用行業而言是令人振奮的月份,NFT市場的銷售價格也不斷突破新高。與此同時,加密貨幣繼續達到頂峰.

1900/1/1 0:00:00當地時間5月3日,美國紐約州參議院提交了一項新提案,該提案旨在禁止加密貨幣挖礦中心運營,直到紐約州政府能夠確認挖礦對環境產生的影響為止.

1900/1/1 0:00:00Hi,Stackers!過去幾周,Stacker Ventures 社區和核心開發者持續投入各項工作的推進,并取得了不錯的進展,下面就和大家總結下項目的最新情況.

1900/1/1 0:00:00當前,幣圈涉嫌犯罪的情況越來越引起辦案機關的重視,幣圈otc作為從事法幣與數字貨幣交易的環節,在整個犯罪鏈條中更容易被發現,處于全案打擊的前端位置.

1900/1/1 0:00:00以太坊價格在本周出現大幅上漲,既是意料之外,又在情理之中。此前有報道稱,歐洲投資銀行(European Investment Bank)在以太坊上出售了價值 1.21 億美元的數字債券,據彭博社.

1900/1/1 0:00:00近期比特幣價格快速下跌,規模350億美元的Grayscale比特幣信托(GBTC)也未能幸免。數據顯示,GBTC價格自上周五以來便出現連續下跌,本周四收盤價41.32美元較4月15日收盤跌去逾2.

1900/1/1 0:00:00