BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.95%

LTC/HKD+0.95% ADA/HKD-0.11%

ADA/HKD-0.11% SOL/HKD-0.01%

SOL/HKD-0.01% XRP/HKD+0.07%

XRP/HKD+0.07%在上周《如何理解 DeFi(上)》我們介紹了什么是 DeFi、去中心化穩定幣和去中心化借貸。今天這篇文章會向大家繼續介紹 DeFi 中的去中心化交易所、去中心化衍生品和去中心化保險。

去中心化交易所 DEX ( Decentralized Exchange )?旨在解決中心化交易所 CEX ( Centralized Exchange ) 固有的問題,如資產的集中保管、地域限制和資產選擇等。

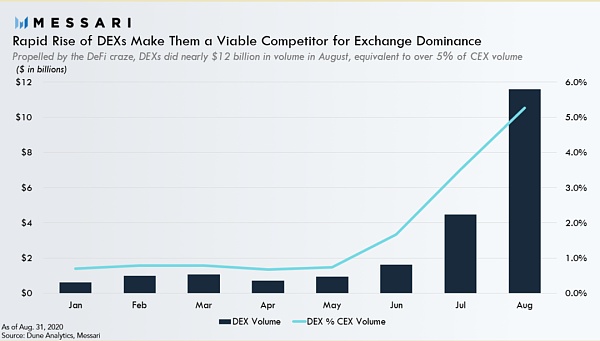

在 2017 年的 1c0 期間,EtherDelta 是最受歡迎的 DEX,用戶可以在這里自由兌換 ERC-20 代幣,但其所采用的鏈上訂單簿模式,掛單過程繁瑣性能低令用戶體驗不佳。在 2020 年以前,所有 DEX 上的交易量還不足 CEX 的 1%。

2020 年 DEX 迎來了爆發,總交易額在這一年里增長了 115 倍,達到 192 億美元,DEX 之王 Uniswap 的單日交易額甚至一度擊敗了 Coinbase,其中 Uniswap 采用的 AMM 自動做市商機制功不可沒。

周小川談加密貨幣創新:中方的態度注重于如何為實體經濟服務:博鰲亞洲論壇副理事長周小川在第十三屆陸家嘴論壇上在涉及到加密貨幣創新的時候表示,中方的態度也是在很多分析和討論上注重于如何為實體經濟服務,如果能夠為世界經濟作出重要的服務來講,大家可能給予更多幫助,反之則會弱一點。(財聯社)[2021/6/11 23:29:53]

要理解自動做市商這個詞,首先得明白什么是做市商。

這是我們在中心化交易所交易時,常常會看到的一張訂單簿,左邊是賣出的訂單報價,右邊是買入的訂單報價。對一項可交易資產提供流動性,如 BTC 同時報出買入價和賣出價,并從買賣差價中獲利的機構就是做市商。

通過不斷地雙向報價,做市商維持了資產的流動性,因此也叫流動性提供者。在 Uniswap 上,往流動性池中存入代幣,提供資產流動性的人也叫流動性提供者,區別在于這些人不需要手動進行雙向報價。

美國國會研究人員:立法者需考慮數字貨幣立法將如何影響美元:金色財經報道,美國國會研究服務局在其題為“美元作為世界主要儲備貨幣”的報告中稱,不斷增長的加密貨幣空間的影響并沒有引起任何與美元地位有關的重大擔憂。報告承認,盡管“加密貨幣仍然是一個小而動蕩的利基市場”,但中央銀行數字貨幣(CBDC)正在興起。報告指出,迄今為止,尚無證據表明美元已脫離主要儲備貨幣。但是,國會不妨考慮一下包括制裁和數字貨幣在內的一系列政策領域的立法將如何影響美元。[2020/12/22 16:03:19]

Uniswap 上每一個流動性池中有兩種代幣,當一個池子被建立后,第一個往里存入代幣的人,就是為這個池子中代幣兌換定下初始價格的人。接著會陸陸續續有其他人往池子里存入代幣,所有往 Uniswap 存入代幣的人都可以被稱做流動性提供者 LP(Liquidity Provider)。

這些人存入代幣后會獲得相應的 LP token 作為憑證,其他用戶在 Uniswap 上進行交易支付的手續費會被分配給 LP 作為獎勵。當你在 Uniswap 進行交易時,Uniswap 不是將單個的買單和賣單進行匹配,而是根據池子里的資產比例來決定價格。

現場丨Cdot創始人劉毅:公鏈發展面臨的核心問題是如何突破性能瓶頸:金色財經現場報道,10月11日,由金色財經、Candaq和哼哈互動聯合發起的金色沙龍第55期“Polkadot-波卡萬物生長與跨界破圈對話”在北京正式舉行。在本次沙龍上,Cdot創始人劉毅指出,公鏈發展面臨的核心問題,是如何突破性能瓶頸,同時保持可組合性,不過度犧牲去中心化。目前解決方案有跨鏈、Layer2、超級Layer1和分片。Polkadot也是分片,但它是處在多鏈和分片之間的。分片最難的是跨片智能合約調度問題,Polkadot也面臨這個問題。此外,他表示,Polkadot的成功非常依賴于共享安全,共享安全成不成立確定了Polkadot整個設計成不成立。[2020/10/11]

Uniswap 獨特之處在于大大降低了做市商的門檻,任何人都可以成為做市商,將資產存入池子提供流動性并從中賺取手續費。

不過 Uniswap 的誕生其實是個意外。其創始人 Hayden Adams 在大學畢業后的第一份工作,是在西門子做機械工程師。有天他被解雇了,Hayden 非常沮喪地告訴了他的好朋友 Karl Floersch 自己被解雇的消息。Karl 當時在以太坊基金會從事 Casper FFG 的工作。

動態 | 火幣中國CEO與馬來西亞總理討論區塊鏈將如何在馬來西亞落地:據雅虎財經消息,近日,火幣中國CEO袁煜明與馬來西亞總理馬哈蒂爾(Mahathir Mohamad)就“如何在制造業和能源行業中應用區塊鏈”以及“區塊鏈將如何在馬來西亞落地”進行了討論。[2019/5/29]

Hayden:我被解雇了:(

Karl:太棒了!恭喜你哦,這對你來說簡直是人生幸事。機械工程已經是個夕陽行業了,以太坊才是未來,你還很年輕,你的新使命是來寫智能合約!

Hayden:可我不懂怎么寫代碼哇~

Karl:不懂也沒事,寫代碼很簡單的。而且現在也沒人真搞懂了智能合約、以太坊之類的。

Hayden:好吧~

就這樣,Hayden 被 Karl 說服,抱著試試看的心態學習代碼和以太坊,并根據 Vitalik 在 2016 年提出的自動做市商的概念開始學以致用——開發 Uniswap。

動態 | EOS社區在如何使用eosio的資金上存在分歧:據Coindesk消息,EOS區塊鏈上的eosio.saving賬戶余額不斷增加,價值接近1.92億美元。EOS社區對如何處理這些資金存在分歧。EOS核心工作小組的成員希望看到這些資金被用于造福社會。然而,也有明顯的聲音,敦促社區關閉WPS,取消其資金來源,“燒掉”或銷毀目前在eosio.saving帳戶中的所有Token。[2018/8/27]

去中心化衍生品

衍生品是任何成熟金融系統中的關鍵組成部分。衍生品,顧名思義是從某樣資產衍生而來的商品,這些資產可以是股票、債券、大宗商品、利率、貨幣或加密資產。常見的衍生品有遠期合約、期貨、期權和掉期。

衍生品的使用場景有兩大類:對沖風險和投機買賣

舉個例子,有個農民勤勤懇懇地種小麥。小麥的價格在一年當中是在不斷波動的。小麥的價格像所有商品一樣,受到供需關系的影響,當豐收季到來時,小麥的價格有可能會下跌。為了對沖小麥價格下跌的風險,農民可以買入看跌的期權。

如果小麥價格確實如農民所預料的下跌了,那么這份期權就能給農民帶來收益,對沖小麥價格下跌造成的損失。如果小麥價格上漲,那么這份期權就會給農民造成損失,但由于小麥價格上漲使得農民可以獲得更多的收入,因期權造成的損失也被對沖掉了。

所以,無論小麥價格在豐收季來臨時是上漲還是下跌,農民都能對沖部分風險。當這個現實生活中的場景挪到區塊鏈上時,流動性提供者為了對沖無常損失,也可以做空或做多他所在流動性池的代幣。

以數字化形式表示的金融衍生品被稱為合成資產。我們詳細介紹過合成資產。簡單來說,合成資產是通過代幣模擬另一種資產價值的金融工具,例如 USDT、Dai 是模擬美元的合成資產,wBTC、imBTC 是模擬 BTC 的合成資產。

在加密領域,當我們提到合成資產時,第一個想到的就是 Synthetix。Synthetix 是以太坊上用于生成合成資產的協議,將傳統市場的衍生品模型應用到了法幣、指數、商品和數字資產上。通過 Synthetix,用戶無需注冊,不必通過第三方中心化平臺而直接進入市場,購買并交易各類合成資產,不受國籍、地域和時間限制。

傳統行業中的衍生品市場價值一千萬億美元,債券和股票市場都相形見絀,更不用說總市值剛剛達到 2 萬億美元的加密市場。然而隨著數字經濟的成熟,很多人非常期待加密資產衍生品市場的未來。與傳統衍生品相比,加密資產衍生品的價值在于提升了流動性低的資產的流動性,并且通過組合各種資產豐富了投資選擇。

日常生活中,我們通過購買意外險、醫療險等方式來轉移不可預測的風險。在區塊鏈使用各種? DeFi 產品,遇到意外事件時,我們又該如何轉移風險呢?

大多數智能合約在被正式部署到主網之前都會經過代碼審計,還會通過 bug bounty 等方式獎勵找出代碼漏洞的開發者,從而提升合約安全性。但即便如此,仍沒有人能保證一份智能合約是絕對安全的,黑客入侵的可能性一直存在。

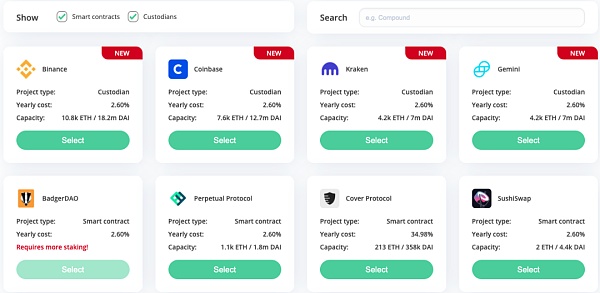

Nexus Mutual 是區塊鏈世界里的保險公司,它的第一份產品就是智能合約保險。Uniswap、Curve、Synthetix、Compound、MakerDAO 等均在其保險范圍內。另外 Nexus Mutual 最近剛推出了托管人保險,如果用戶將資產托管在中心化交易所,因黑客攻擊導致了他的資產損失,也可以獲得 Nexus Mutual 的保障。

2020 年的情人節,DeFi 貸款協議 bZx 的一個安全檢查未成功啟動,黑客利用這一漏洞對 bZx 進行了閃電貸攻擊。在攻擊發生前,通過 Nexus Mutual 購買了相應保險服務的投資者都獲得了賠償。

當智能合約的風險得以轉移給保險公司時,整個 DeFi 生態更完整了,對大眾來說使用起來也可以少一些膽戰心驚。

比特幣讓世界上任何一個人都可以隨時隨地進行轉賬,不受時間和地域的限制。然而,僅有單一資產的金融體系是不健全的,除了轉賬和避險,用戶還需要功能更豐富的金融產品,這正是 DeFi 的價值之一。

智能合約交互的風險和復雜性限制了 DeFi 用戶數的增長,動則上千的手續費更是讓不少用戶望而卻步,然而隨著更多的資本和開發者進入 DeFi,隨著更多傳統金融世界中的人們意識到 DeFi,這些問題將會得到最大程度上的資源支持。現在很多解決方案已經被提出及實踐,門檻和安全性只是時間問題,我們期待看到 DeFi 用戶的指數級增長。

Tags:UniswapUNISWAPDEFIUniswap WalletAqua UnicornTrustSwapPieDAO DEFI Small Cap

Coinbase上市熱度未退,加密貨幣市場周末卻迎來一波猝不及防的暴跌。受訪人士認為,市場杠桿率過高是加密貨幣市場劇烈波動的主要原因。此外,各國監管政策的不確定性也為加密市場帶來風險.

1900/1/1 0:00:004月12日,微策公司在文件中表示,該公司4位獨立董事的薪酬費用將以美元為基礎,支付期間將轉換為等值比特幣。此舉是微策公司對比特幣的認可,因為比特幣有能力作為價值儲存手段.

1900/1/1 0:00:00去中心化DAPP和中心化APP不同,因為處于極早期。非常牛的創始人大多是不熱衷炒幣的,他們大多只有自己項目的幣,或者有點其他很少數量的幣。因為那樣會導致對金錢的貪婪,失去對創新的追求.

1900/1/1 0:00:004月18日,一條推特表示美國財政部將指控多家金融機構使用數字貨幣洗錢,監管陰影的重現引發了市場對監管的恐慌,比特幣短時間內一度跌至5.2萬美元/枚,跌幅超過17%.

1900/1/1 0:00:00本周美國市場又是一個創紀錄的一周,道指和標普500指數都在上周五創下了歷史新高。實際上,這是過去六個交易日中,標普500指數第五次創下紀錄。對于道指來說,這是上周第二次.

1900/1/1 0:00:00目前BTC三角上穿壓制線的狀態,壓制線61500美金,站穩不破后續有望啟動新一輪趨勢,下一目標位68000美金一帶,有效突破中期目標74000-75000美金區間.

1900/1/1 0:00:00