BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD-1.33%

ADA/HKD-1.33% SOL/HKD+2.18%

SOL/HKD+2.18% XRP/HKD-0.61%

XRP/HKD-0.61%近期投資者的目光轉向了分布式存儲的賽道,Filecoin一路走高,同時Crust在4月11日晚緊隨其后飆升至1102人民幣。眼看分布式存儲行業的牛市已經開啟,尤其是最近明星項目Crust更是炙手可熱,但是買礦機投資Crust挖礦就一定是一本萬利嗎?

這幾日Crust預覽網出現了代幣(以下簡稱為Token)短缺的現象,極有可能出現無幣質押以及空挖的情況。本文對其進行了分析,旨在幫助礦工做出理性的投資決策,同時也引導更多的CRU持幣者參與到質押中。持幣者在獲取質押收益的同時,可以緩解礦機無幣質押的現象,促進Crust生態的良性發展。

雖然同為分布式存儲項目,但是由于Filecoin和Crust共識機制不同,Token的質押機制設計也不同,而Token的質押機制設計對于網絡的長期發展至關重要。Token的質押機制設計不僅僅要考慮礦工加入節點的成本,還要考慮到扇區故障以及罰款的費用,同時能夠激勵礦工長期維持網絡的穩定發展。

1.Filecoin的質押機制

Filecoin的質押機制有三種:前置質押、后置質押和市場質押,參與Filecoin網絡質押的角色主要是礦工。

前置質押包括兩部分:第一部分是在數據密封完成后需要FIL進行質押,起到督促礦工完成密封數據的證明過程,這一部分的質押會在扇區證明完成之前進行釋放;第二部分是完成扇區證明時進行質押,等到扇區到期后一次性釋放。

后置質押是指礦工通過挖礦得到的區塊獎勵,先釋放25%,剩余部分180天線性釋放。

硅谷銀行高管兩年間套現8400萬美元的股票 引發外界質疑:金色財經報道,硅谷銀行首席執行長貝克爾在過去兩年出售了近3000萬美元的股票,引發了外界對該行內部人士出售股票新質疑。貝克爾在2月27日出售了價值360萬美元的股票,而就在幾天后,該銀行披露了一筆巨額虧損,并引發了股價的下滑和崩潰。根據Smart Insider的數據,貝克爾兩年來出售的股票總額為2950萬美元。包括首席營銷官和首席財務官在內的硅谷銀行其他高管,自2021年以來也出售了價值數百萬美元的股票。該行高管和董事在過去兩年總共套現了價值8400萬美元的股票。[2023/3/15 13:04:28]

市場質押是指客戶端數據交易需要質押一定量的FIL,從而保證市場交易的正常進行。

因為網絡初期全網算力較小,單個扇區密封需要較高的Token質押,礦工為了追求算力的快速增長,就需要大量FIL進行抵押,但是因為網絡中Token流通量有限,礦工只能通過借貸、交易平臺合作等各種方式去籌集FIL。

Filecoin當前的經濟模型中,主要有兩種情況會扣除質押幣:一種是在扇區密封過程中沒有及時完成扇區證明時,前置質押中的第一部分質押幣會被直接銷毀;另外一種是在WindowPost過程中發現有問題的扇區,質押幣中的一部分會被銷毀。

2.Crust的擔保機制

Crust只有GPoS質押,即節點 Staking 的 CRU 可以是自有的也可以是來自擔保人。節點為了吸引擔保人為其擔保,需要支付擔保費用,擔保費率由節點自行設定,擔保人選擇自己愿意接受的擔保收入去為節點擔保。擔保人在選擇節點擔保的同時,也需要承擔節點被處罰的風險。如果節點因為觸發了處罰機制被系統罰沒資產,擔保人也要按所擔保比例被罰沒。

數據:18.5億美元BTC和8.7億美元ETH期權合約將于2月24日到期交割:2月23日消息,Deribit數據顯示,超過18.5億美元BTC和8.7億美元ETH的期權合約將于2月24日到期交割。其中BTC的最大痛點價格為2.2萬美元;ETH的最大痛點價格為1600美元。

注:“期權最大痛點”假設市場上所有持倉是由大戶沽出的,對大戶最有利的結算價為“市場內在總值”最低的價位。廣義來說就是市場會向大多數人比較痛苦的方向發展,這樣才可以使主力的利益最大化。[2023/2/23 12:24:34]

Crust 的 Staking 模塊對驗證人的懲罰機制:在每個周期結束時網絡會對驗證人進行檢測,當檢測到驗證人掉線或惡意攻擊網絡時會觸發懲罰機制。懲罰的內容包含按比例扣除抵押的 CRU 通證和移除驗證人身份。因掉線而罰沒的資產數額為在一個周期中發生的最大罰沒比例乘以驗證人 Staking 的通證數量。作為擔保人,當所擔保的驗證人受到懲罰時,擔保人的擔保額也會受到相應的罰沒。

3.總結

由上述內容可以看出,Filecoin通過前置質押、線性釋放和嚴格的懲罰機制大大限制了其流動性,但同時也避免了因無幣質押導致無幣可挖的風險。

而Crust的共識機制決定了該生態對質押幣的需求,如果生態內缺乏質押幣,同時生態中不少持幣人不懂如何進行擔保質押獲得收益,再加上節點質押成本增加,礦工將面臨著無幣質押的空轉風險。

1.Filecoin回本情況分析

Galaxy Digital:礦企將面臨更加動蕩的時期:1月25日消息,Galaxy Digital在最近的一份報告中表示,2023年的礦業格局將發生變化,托管服務商的固定費率合同可能會成為歷史。他們認為,托管服務提供商受到的沖擊最大。

“礦業目前正在清理過剩產能和資本配置不當的行為,這些行為在2021年牛市期間支撐了疲弱的商業模式。艱難求生的礦工度過了2022年,為2023年更加動蕩的時期鋪平了道路。”據Galaxy Digital估算,2022年,礦企拖欠了2.77億美元ASIC礦機做抵押的貸款,已有算力達11.59 EH的機器被償還給貸款機構。(theblock)[2023/1/25 11:29:56]

Filecoin回本情況分析對象選擇了在Filecoin礦商中的優等生,質押幣與GAS以官方標準為準,官方要求質押幣9.7枚/T,GAS費5枚T,該礦機有效算力為1800T,4月13號數據顯示每T大約可以產0.09個幣,礦機成本372萬元/臺,且礦商收取15%的技術服務費,截止發文前FIL幣的價格為1068元。計算每日收益與回本周期如下:

挖礦每日收益

=0.09*1800*1068*85%=147,063.6元

質押幣成本

=(9.7+5)*1800*1068=28,259,280元

Filecoin挖礦回本周期

=(3,720,000+28,259,280)/147,063.6≈218天

今日恐慌與貪婪指數為46,恐慌程度顯著下降:1月14日消息,今日恐慌與貪婪指數為46(昨日為31),恐慌程度較昨日大幅下降,等級仍為恐慌。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/1/14 11:11:30]

2.Crust回本情況分析

Crust某礦機4月13日數據顯示一天產幣量約為4枚,礦機成本為16.8萬/臺,礦商收取15%的技術服務費,截止目前CRU幣的價格為890元。計算每日收益與回本周期如下:

=4*890*85%=3026元

Crust挖礦回本周期

=168,000/3026≈56天

但以上是基于有免費質押幣的基礎上進行計算的,假設收益需要分出一半給到質押幣提供者,那挖礦回本周期約為100天。

Crust回本周期雖然看上去很誘人,但是質押幣對Crust收益的影響極為重要,所以Crust回本周期有一個很大的前提便是:能保證足夠的質押幣。而如今隨著幣價的上升,礦工進行自身抵押的投資本金增加,同時也面臨著擔保費率增加的風險。

1.礦工的極速擴張

與Filecoin相比,Crust在如此短時間內取得這樣的成績無疑十分可觀。最近隨著Crust的分布式存儲應用逐步落地和Crust grants的成立,Crust項目受到了越來越多人的關注:有接入存儲資源的礦工,有參與生態建設的開發者,有Crust二級市場投資者,也不乏前期參與過Filecoin的礦工。在越來越多礦工的加入下,投資Crust挖礦已經存在著質押幣不足的風險。

報告:2022年數字資產投資產品凈流入4.33億美元,為2018年以來最低水平:1月4日消息,據 CoinShares 報告顯示,2022 年全年數字資產投資產品凈流入 4.33 億美元,為 2018 年(2.33 億美元)以來最低水平,明顯低于 2020 年(66 億美元)和 2021 年(91 億美元)的流入量。此外,2022 年做空比特幣產品流入 1.08 億美元,占比特幣投資產品總資產管理規模的 1.1%。[2023/1/4 9:52:12]

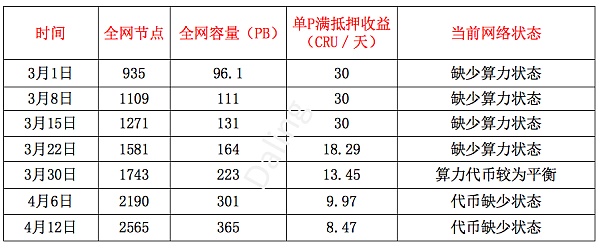

由于預覽網質押幣緊缺以及礦工入場的增加,4月12日Crust周報顯示,單P滿抵押收益降為8.47CRU/天。

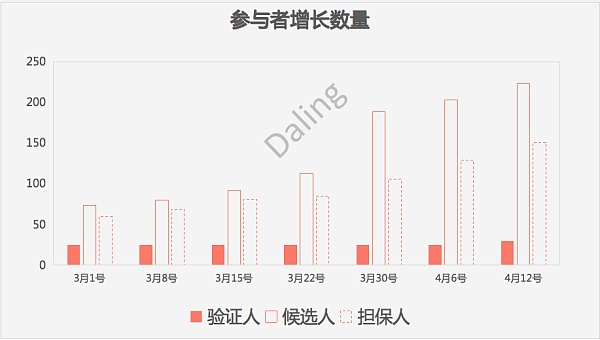

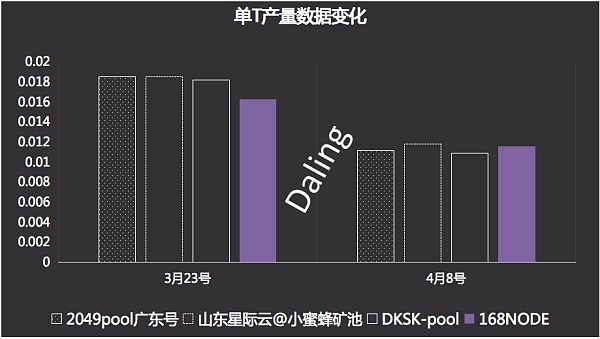

數據來源:Crust官網、達瓴智庫

從上圖可以看出,礦工的數量激增,但是擔保人的增加數量卻相對緩慢,單T產量也普遍降低。由此可見無幣質押的風險已經凸顯。即便如此,還是有越來越多的礦工加入導致礦工陣營極速擴張,使得無幣質押的風險愈發擴大。

2.投入資金風險分析

Crust 包含了工作量證明層 MPoW 、區塊鏈共識層 GPoS 以及分布式云存儲/計算層。

Crust 鏈使用的是 GPoS (Guaranteed Proof of Stake)共識機制,是一個以存儲資源做擔保額度的 PoS 共識。和現有的 PoS 項目類似,節點需要將 CRU 通證質押來競爭成為驗證人,不一樣的是節點還需要提供存儲資源以獲取相應的擔保額度,有了擔保額度才能 Stake 相應數量的 CRU 。

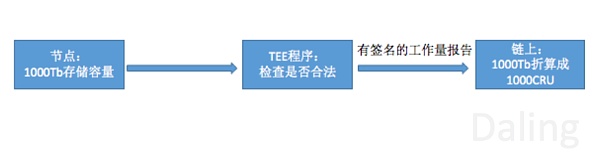

在Crust網絡中質押額度是通過第二層機制(MPoW)得到,這層機制通過TEE技術鏈下的協議確認礦工本地的存儲狀態。假如一個節點/礦工有1000Tb的存儲容量,那么該節點被TEE程序檢查合法后,會做一個有簽名的工作量報告提交到鏈上,再把1000Tb折算成1000CRU的質押額度。礦工擁有這1000CRU質押額度后,再去競爭出塊。目前在Maxwell測試網中1000TB空余存儲資源對應的基礎質押是1000CRU(在主網啟動后會是5000CRU),通過存儲有意義的文件,可以得到擴大。具體流程如下圖(以空余存儲資源為例):

數據來源:達瓴智庫

當全網質押達到一定的比例后,存儲空間和質押額度上限的固定比例關系會轉變為根據全網的動態調整比例,目前尚未發生,暫不考慮。

當前Crust的狀態更偏向PoS模型,礦工在購買礦機并接入Crust 網絡后,如果沒有CRU的質押是無法產生收益的,行業內稱為空挖。

部分礦商為了更好地銷售礦機,會在銷售時承諾為礦工提供CRU質押服務,降低礦工的準入門檻。隨著礦機不斷地接入,對質押幣的需求不斷攀升,全網剩余可用于質押的CRU越來越少,進入了Token緊缺狀態,同時隨著幣價的上漲,很多礦商已經無法兌現“包質押幣”的承諾,只能讓礦工自己解決質押幣的問題。并且在Token緊缺的狀態下,礦工需要在成為節點后設置很高的擔保費率才能吸引CRU持幣者提供擔保,如果礦工自己購買CRU,又需要投入預期之外的資金,這個資金隨著幣價的上升已經遠高于礦機本身,這就會讓預算不足的礦工蒙受損失。

所以礦工購買礦機時,一定要警惕某些礦商的過度承諾,避免相關風險,切忌盲目投入或擴大規模。

Crust挖礦必備條件為存儲容量和Token質押,根據礦工的存儲容量和質押幣數量來判斷最大可能獲得的挖礦收益。

在算力缺少狀態下,Token流動性充足,購買礦機后加少量資金即可滿足質押,也可以不需要更多的CRU來提供擔保,挖礦收益的大比例會流向礦工。

在Token缺少狀態下,有CRU做質押才能進行挖礦,所以節點需要調高擔保費率來借幣,這個時候挖礦收益流向擔保人的增多,更偏向PoS模型。

隨著幣價越來越高,挖礦風險越來越大,需要質押CRU的資金已經比礦機本身的投入大的多,礦工需要采取的措施是:

1.在沒有足夠的CRU做質押時,小礦工需要加入優質的節點;

2.成為節點的大礦工需要設置一個合理的擔保費率,吸引CRU持幣者成為擔保人提供質押,緩解質押幣不足的狀況,保證挖礦的持續性。

但還有不少CRU持幣者對如何參與質押并不了解,我們下文提供了如何進行CRU質押來獲取更高收益的鏈接,這個信息對于持幣者很關鍵,建議大家仔細閱讀或收藏本文。

如果有更多持幣者成為擔保人提供質押,那么礦工在Token緊缺狀態下將會找到更多的CRU。

綜上所述,買礦機不一定就是一本萬利,投資Crust前一定要弄清楚Crust的經濟模型和運行模式,并且要清楚地了解到目前的Token質押狀況,不要聽信礦機銷售方面的過度承諾,非理性投入會導致大家持續增加挖礦成本。

附:如何進行質押?

Crust 賬戶是你鏈上的身份的體現,也是各類交易的主體。你需要對應的賬戶來和節點進行綁定,從而獲取區塊獎勵,擁有CRU通證的賬戶都可以成為擔保人,可將其CRU作為擔保資產,且無抵押下限。

若是交易平臺中的幣需要將ERC20的CRU映射到 Crust 預覽網 Maxwell,以上具體操作步驟可從App網址網址進行查看,本文不做過多的解釋。

擔保人指南官網鏈接:

https://wiki.crust.network/docs/zh-CN/guarantorGuidance

CRU認領指南官網鏈接:

https://wiki.crust.network/docs/zh-CN/claims

作者:阮玉敏、陳紅偉丨達瓴智庫

校對:孫明馨丨達瓴智庫

編輯:楊俊義丨達瓴智庫

審核:Amber丨達瓴智庫

金色財經 區塊鏈4月16日訊 得到多家主流風險投資方支持的穩定幣項目Fei Protocol希望構建與美元1:1錨定的穩定幣,打造一個穩定幣協議,該協議將直接使用其代幣購買資產.

1900/1/1 0:00:004月13日,0x協議正式上線由ZRX持幣者組成的去中心化自治組織0x DAO。 0x DAO合約地址 (https://etherscan.io/address/0xf1ec7d0ba42f15.

1900/1/1 0:00:002021年是數字人民幣普及年。據蘇州發布,蘇州將聯動上海協同舉辦的"五五購物節"中,數字人民幣消費將成為活動的主要亮點之一.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為63303美元,24小時漲幅為4.4%.

1900/1/1 0:00:00Loorping zkRollup 用戶可以利用批處理交易和零知識證明,在 L2 直接與 L1 dApp 交互.

1900/1/1 0:00:004 月 17 日,CFTC 公布了最新一期 CME?比特幣期貨周報(4 月 7 日-4 月 13 日),最新統計周期內 BTC 價格重啟漲勢,在進一步刷新歷史高點水平的情況下.

1900/1/1 0:00:00