BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD-0.52%

LTC/HKD-0.52% ADA/HKD-0.22%

ADA/HKD-0.22% SOL/HKD-0.6%

SOL/HKD-0.6% XRP/HKD-0.11%

XRP/HKD-0.11%Uniswap 通過為主動型做市商和惰性 LP 開放選擇權,試圖撮合雙方,并強迫他們按照同一套規則參與交易。

Uniswap 最近推出其備受贊譽的去中心化交易所(DEX)的第個三版本(V3)。外界反應褒貶不一,爭論主要在于 V3 如何改變主動型和被動型流動性提供者(LP) 之間動態的不確定性。人們的反應是好壞參半。考慮到 Parsec Research 去年秋天就對此推出的預測文章 《Uniswap 的成功機遇在于復制對沖基金之王 Citadel 的夏普率》,我們有必要進行跟進分析。

V3 的設計提出了一種可行的嘗試,使文中所述的權衡空間變成無效,調和主動型和被動型 LP。

一方面,V3 是 V2 的超集,如果所有 LP 要從 [-∞,∞] 提供流動性,那么您的定價曲線與 V2 相同。另一方面,LP 現在可以以類似限價單的方式在單獨的「桶」中提供流動性。這一升級明顯旨在改善吃單者(taker )的體驗。問題自然就變成了:如果我們已經在犧牲惰性流動性,為什么不建一個訂單簿就夠了呢?

UniSat Wallet:由于代碼庫存在漏洞,UniSat Marketplace數小時前遭到大量雙花攻擊:4月24日消息,UniSat Wallet發推表示,幾個小時前,由于我們的代碼庫存在漏洞,剛剛上線的UniSat Marketplace遭受了大量雙花攻擊。在上周的測試中,我們模擬了不同的雙花攻擊方法,并對代碼進行了改進和增強。不幸的是,在最初的公開版本中仍然暴露了某些問題。目前,我們有了初步的調查結果,在所有383筆交易中,有70筆交易被確定為受影響。將在未來幾天進一步調查,并賠償與該事件有關用戶的損失。

此前消息,UniSat Wallet表示,由于存在一些問題,UniSat Marketplace暫時無法訪問。[2023/4/24 14:23:24]

答案是:一方面因為計算環境的掣肘,一方面是要挑戰必須犧牲惰性流動性的觀點。

Uniswap詢問用戶錢包需求,被猜測將開發錢包:金色財經報道,去中心化交易所Uniswap在推特上稱:“如果正在構建一個錢包,你會包含哪些必備功能?”對此網友猜測Uniswap或要開發錢包。[2023/2/22 12:21:19]

在標準的限價訂單簿(LOB)中,交易場所提供一個報價振幅,股票交易中通常為 0.01 美元,加密貨幣交易因交易場所不同而不同。依據振幅的大小,掛單者(maker)可以在任意報價上逐一報出訂單,但所有訂單都必須獨立管理。

在 Uniswap V3 中同樣確定了一組類似的價格振幅服務,但掛單者在 V3 中可以指定一個價格變動范圍,利用價差訂單全面覆蓋這一范圍。這樣可以混合使用被動策略和主動策略,但重要的是,對于某些半被動策略,可以顯著減少操作次數。

KingData監控:昨日Uniswap日交易量較前日上漲68.13%:據KingData數據顯示,昨日Uniswap日交易量較前日上漲68.13%,現報426.81萬 美元。更多數據或KingData下載見原文鏈接。[2021/6/8 23:19:59]

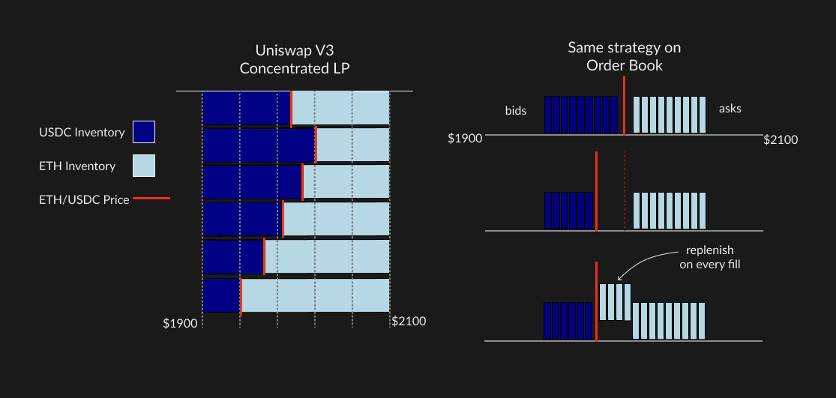

假設 LP 認為 ETH / USDC 的價格范圍在 1900-2100 美元之間, V3 價差頭寸可以一次性完成所有操作,而無需逐一調整競價單和詢價單以及管理所有的訂單,從而顯著降低了交易成本和維護成本。

Range Strategy on V3 vs. Order Book

UNI突破21美元關口 日內漲幅為5.81%:火幣全球站數據顯示,UNI短線上漲,突破21美元關口,現報21.0052美元,日內漲幅達到5.81%,行情波動較大,請做好風險控制。[2021/2/4 18:51:49]

由于 V3 將訂單按價差覆蓋在整個振幅范圍內,所以當訂單橫穿一個價位時,它會與 LP 資本按比例匹配。這與 LOB 截然不同,LOB 是按先進先出法 (FIFO) 與不同的限價單匹配。這類細節聽起來微不足道,但我向您保證,絕對不是。在每種流動性交易所環境中,非常微小的執行細節可能會對算法交易者的最佳策略產生很大影響。這在公有鏈情境中尤為突出。在這種情況下,最佳策略可能對整條鏈具有負外部性。由于執行訂單和費用對掛單者而言按比例累加,因此似乎在單個價位內執行訂單對交易的爭搶會有所減少。

當我思考前面鏈接的那篇有關 AMM 利弊權衡的文章時,理論上有一個漏洞,即聚合器的效果。流動性的累積對惰性 LP 產生寄生效應,尤其是多數領先的聚合器在高流動性交易所采用的 PMM (私人做市商)模式。這是寄生性的,因為主動型做市商有選擇地加入交易,以填補無信息流,而不必面對龐大的、價格不斷變化的市價單做其交易對手。隨著時間的流逝,這會侵蝕 LP 的回報,因為主動型 LP 可以在聚合器訂單中插隊,而最終交易者的邊際 Gas 費用則增加。

這使我了解了我個人認為 V3 真正的重要性——一種可靠的嘗試,成為去中心化交易所的王者。 Uniswap 通過為主動型做市商和惰性 LP 開放選擇權,試圖撮合雙方,并強迫他們按照同一套規則參與交易。這就是讓回頭看訂單按比例混合的妙處。通過將惰性 / 活躍訂單均等混合在一起,可以使寄生聚合器做市商的問題偃旗息鼓。該設計將被動和主動 LP 捕獲到同一訂單隊列中。結果是主動型做市商承擔了較大的價格 / 庫存風險,但可以換取大幅度削減交易費用。被動型做市仍會收取費用,并受益于主動型流量增加所帶來的 taker 流量增加。

但是這只能是當 Uniswap 直接路由到大量交易時才行。

從長期看直接路由很難把握,但可以通過兩種途徑實現:

逐一拼做市商的延遲 / 基礎設施成本,超過了在 Uniswap 之外進行路由的價格優勢。僅當 Uniswap 流動性超強且擁堵時間小于 15 秒(例如,rollup)時,才會發生這種情況。此外,多數聚合器路由方案都涉及邊際增加的用戶體驗和 Gas 成本(盡管這主要是與批準相關的成本,隨著帳戶抽象化,批準流將被棄用,該成本將逐漸減少)。

使用 UNI 代幣鼓勵進行直接路由。Uniswap 治理坐擁價值約 50 億美元的 UNI 代幣,可將其用于激勵直接交易流,獎勵吃單和路由交互界面。當 t→∞ 時不可持續,但如果能讓第一條成為現實,則值得這樣做。

這一設計機制依然存在很多問題。搶先交易 / 三明治交易依然會是持久的威脅?對 maker 和 taker 而言,訂單簿交易所實際上是擁有極大優越性的環境?盡管如此,該設計還是目標遠大的,并再次改變了 DEX 次元。

撰文:Will Sheehan,Parsec Finance 創始人編譯:Perry Wang

Tags:UNISWAPUniswapSATUniversal GoldSwapXuniswap幣排行sats幣在哪個交易所

BTC行情分析 最近區塊鏈的法律草案層出不窮,韓國、印度、老美還有其他林林總總的小國家,再加上日本準備開始搞官方加密貨幣交易所.

1900/1/1 0:00:00頭條 ▌高盛單日狂賣105億美元股票交易數據顯示,周五,高盛單日清算了價值105億美元的股票,當天包括科技巨頭和媒體集團在內的部分領頭羊股票市值蒸發了350億美元.

1900/1/1 0:00:00物理世界的治理無處不在,但多數被一個或多個中心控制,且等級制度森明。互聯網的誕生,將單個人或一群人的力量放大,使得組織的影響力呈指數級增長,但作為組織的核心——人,卻逐漸被掣肘于巨頭的勢力之下,

1900/1/1 0:00:00眾所周知,目前Defi最大的基礎生態是構建在以太坊之上的,但是以太坊的高Gas費用、延時性以及TPS限制,相當影響用戶體驗.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:932億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:22.

1900/1/1 0:00:00最近一個叫做Fei的穩定幣把以太坊的熱度再次推到了新高度。 自從Ampl誕生,算法穩定幣就成為了市場非常看好的一條賽道。但是由于Ampl的設計模型非常簡單.

1900/1/1 0:00:00