BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-0.35%

LTC/HKD-0.35% ADA/HKD+0.78%

ADA/HKD+0.78% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD-0.38%

XRP/HKD-0.38%?DeFi最大的特色之一是它的可組合性,無需許可的開放式區塊鏈協議,讓資產可以在協議間自由流動。借貸協議是DeFi生態的重要基礎建設之一,為存款用戶提供利息收益,為借款用戶提供所需資產,有了這樣的基礎服務,用戶可在DeFi生態中做出更復雜的交易,包括加杠桿、賣空、套利等操作。

以太坊生態中,最大的借貸協議是Compound和Aave,盡管目前全球不景氣,但這兩個平臺的資產存款量仍超過150億美元,其中Compound平臺上的資產使用率為25%,Aave平臺上的資產使用率為32%。在這兩大平臺奠定了DeFi借貸的基礎及商業模式后,市場上出現許多分叉它們代碼的項目,但到目前為止還沒有其他借貸項目的資產規模能超過Compound和Aave。

去年底,研發一年半的以太坊借貸項目EulerFinance低調上線,基于去中心化借貸這一核心理念,融入了許多創新設計,為了跟上市場的變化,Euler協議的代碼全部自研,加上強大的團隊陣容,獲得了Paradigm等頂級機構的投資。

至今Euler已在以太坊主網上運行了6個月,平臺數據持續攀升。Euler和Compound、Aave到底有什么不同,和其它新上線的借貸協議相比有何優勢,本文從8個角度來拆解分析。

自創建借貸市場

Compound和Aave運行了這么多年,目前支持借貸的資產約20和30個,幾乎都是市值排名前100的藍籌資產,可以說這兩個平臺是針對藍籌資產設計的。

Fantom基金會:Multichain與Fantom的橋接正常運行:5月25日消息,Fantom基金會發布推特更新表示,跨鏈橋Multichain與Fantom的橋接正常運行。[2023/5/25 10:39:03]

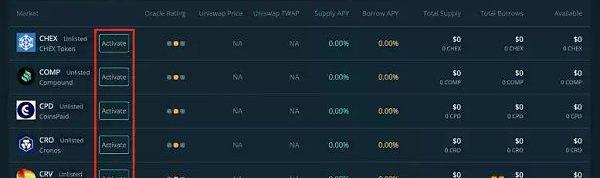

Euler在運行6個月間,目前已支持了60個資產,其中除了藍籌資產外,也有些高風險資產和長尾資產。Euler之所以能快速支持資產種類,是因為任何人都能在平臺上創建出新的借貸市場,流程是全自動化的。Compound、Aave如果要支持新資產,是需要通過治理投票決定的,即使投票通過了,接下來的環節還是需要人工的投入,包括Chainlink預言機的接入等。

可自行創建新資產的借貸市場,無需治理投票和人工介入

預言機評級防大戶操控

Euler之所以能實現用戶自主創建借貸市場的原因之一,是因為系統使用了UniswapV3的價格預言機,獲取時間加權平均價格,時間間隔為30分鐘,能有效防止快照操縱。Uniswap是目前以太坊生態中深度最好的去中心化交易所,只要是在Uniswap上有交易深度的資產,用戶都可以在Euler平臺上創建一個借貸市場。

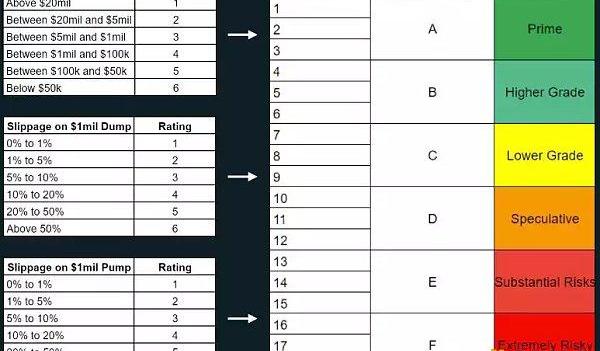

雖然使用了UniswapV3價格預言機,但是每個預言機的品質都不大一樣,這跟資產的交易深度有關,Euler也意識到了這點。為了提供給用戶更詳細的信息,Euler在業界首創了價格預言機質量評分,在每個借貸市場中,顯示預言機的質量,分為高、中、低三個等級,同時也提供了操縱價格所需要付出的代價,比如:讓價格上漲20%需要花多少資金,讓價格下跌20%要賣出多少資產。這些信息對用戶價值很大,因為在交易市場中,總會有大戶想辦法去操縱價格,這在區塊鏈行業中也不例外。在此之上,Euler的機制更進一步,為用戶提供了預言機攻擊模擬器,根據Uniswap的交易深度,模擬出資金進出對資產價格的影響。

以太坊大會EDCON將于5月19日至23日舉辦,V神將出席會議:3月15日消息,以太坊大會 EDCON(Community Ethereum Development Conference)將于 2023 年 5 月 19 日至 23 日在黑山共和國首都波德戈里察舉辦,本次會議演講嘉賓包括以太坊聯合創始人 Vitalik Buterin 等。[2023/3/15 13:05:00]

UniswapV3價格預言機評級的三個維度

在這點上Compound、Aave都以Chainlink預言機為主,其中Chainlink還用了UniswapV2做了一道價格確認的流程,相比之下Euler的方案更深入和成熟。

有了預言機品質的分級,下一步是為資產進行分級。

資產分層避免快速清倉

Compound、Aave平臺主要服務藍籌資產,沒有分級的概念,或者說同屬于一個梯隊的資產,Aave做了簡單分類,一類是可抵押資產,一類是不可做抵押的資產。

Euler因為支持更多元的資產,為了確保系統的穩定運行,采用了資產分層的機制,將資產按風險及交易深度分成三個層級。隔離層里的資產是風險最高的,借方提供資產獲取利息,但貸方必須針對這個資產提供獨立的抵押資產,才能將資產貸出。隔離層的資產是無法用于抵押的,因為它們價格波動太大,不適合作為抵押物,這樣可以避免因為抵押資產價值快速下滑而被清倉。

DeFi協議Infinity Exchange獲得Laser Digital投資:金色財經報道,日本金融服務巨頭野村證券加密子公司Laser Digital投資了DeFi協議Infinity Exchange。去年9月,Infinity在種子輪融資中獲得了420萬美元的投資,投資方包括GSR和Flow Traders。

Infinity建立在以太坊上,為用戶提供浮動和固定利率,以及利率交易。[2023/2/15 12:08:29]

風險最低的資產,比如WBTC、WETH、USDC、DAI,都屬于抵押層資產,只有這類資產可作為抵押物,降低借款用戶因為抵押資產價值縮水而被清倉的幾率。在隔離層與抵押層之間,還有跨層資產,這類的資產風險屬于中風險,與隔離層資產一樣不可用于抵押,但比跨層資產的好處是,借款用戶不需要為借出的每一個跨層資產去單獨配置抵押資產,也就是說用戶可以一次性放入抵押資產后,借出多個跨層資產。

根據市場風險為資產分類是風險管理的其中一步,Euler在風險管理上還做了更系統的開發。

借貸雙系數計算控制風險

借貸平臺常用的風險管理機制是要求用戶超額抵押,也就是說抵押資產的價值必須要超過借出資產。Compound通過抵押系數根據抵押資產的品質給予相對應的折扣,以此來保障Compound平臺的穩定運行。

不過Euler平臺上的資產與Compound不同,有各種不同風險程度的資產,除了要考慮到抵押資產的品質外,還要考慮到借出資產的品質,所以Euler不僅使用了抵押系數為抵押資產計算風險調整后的價值,還增加了借款系數,即根據借出資產的品質給予相對應的折扣,同時考慮抵押資產和借出資產的品質,再計算出用戶最終能借出多少資產,這個設計更全面一些。

中國香港投資推廣署啟動 CBDC 快速通道計劃:8月10日消息,中國香港投資推廣署已向香港中央銀行 (HKMA) 開放其全球快速通道業務配對和推介門戶,以促進貨幣當局的CBDC研究。CBDC賽道邀請銀行、金融科技公司和科技公司在八個重點領域提交創新理念,包括零售CBDC (rCBDC) 采用、批發CBDC (wCBDC) 采用、可編程貨幣、互操作性、隱私、網絡安全、外匯和流動性管理和離線支付。[2022/8/10 12:15:50]

為了讓用戶直觀掌握借貸動態,Euler在用戶界面上提供了詳細的抵押資產和借出資產的市場價值以及風險調整后的價值,還顯示了賬戶的健康狀況和預期要過多久才會被清倉。這些信息將幫助用戶更有把握的操作。

用戶風險管理界面

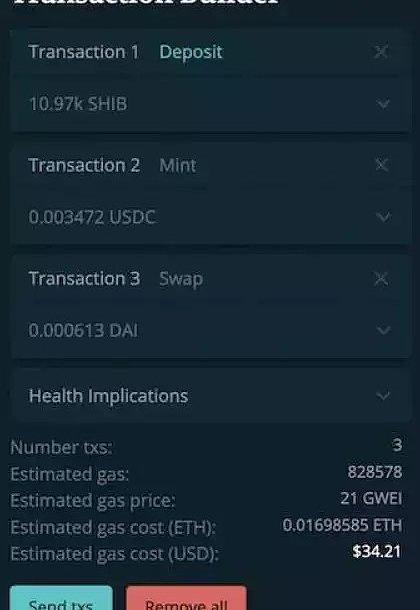

交易打包工具省手續費

在操作層面上,Euler和Compound、Aave都有基本的存款、借款的操作。針對以太坊上的用戶,Euler開發了用戶友好的交易打包工具,能節省交易手續費。這個功能類似Furucombo的平臺主推功能。但不同之處在于,Furucombo是在多個DeFi協議之間做交易串聯,節省的手續費相對有限,Euler的交易打包工具是針對自己平臺上的交易,比如把借出的5種資產打包成一筆交易,打包后的交易只需要對這5個資產確認一次價格,這樣省下的手續費就很可觀了。這個工具配合延期流動性功能,還可以做閃電貸。

穆長春:數字人民幣的可控匿名并不意味著控制和支配,而是防控風險和打擊犯罪:7月24日消息,穆長春表示,數字人民幣的可控匿名并不意味著控制和支配,而是防控風險和打擊犯罪,央行數字貨幣研究所所長穆長春在第五屆數字中國建設峰會發言。“總之,數字人民幣作為人民銀行發行的法定數字貨幣,會充分尊重隱私與個人信息保護,并在此基礎上做好風險防范,以防止被不法分子利用。”穆長春提到,需要強調的是,在實物現鈔依然發行的前提下,公眾仍然可獲得實物現鈔所提供的完全匿名性,不會因數字人民幣的發行而被剝奪;同時,可控并不意味著控制和支配,而是防控風險和打擊犯罪,這是維護公眾利益和金融安全的客觀需要。數字人民幣的可控匿名將為公眾提供體驗更好、更加安全的支付服務起到積極作用。(北京商報)[2022/7/24 2:34:49]

交易打包工具界面

類似荷蘭式拍賣的清倉機制

清倉是用戶最不想面對的事件,所以在Compound、Aave平臺上用戶為了避免清倉大多選擇超額抵押。超額抵押引發了另一個問題,那就是降低了資產的使用效率。所以Compound、Aave的用戶都要在清倉幾率和資產使用效率之間做取舍,因為作為借款用戶,清倉的代價實在太高了,大約是借款額度的5%~10%。可能大家會覺得這個費用還算合理,但對于大戶來說,他們可能借出的資產價值在千萬美元級別,清倉獎勵對清倉方就像是天上掉下來的大禮包,由此出現了機器人在第一時間去執行清倉,賺取清倉獎勵。當局面演變成機器人對機器人在競爭時,誰的手續費高,誰就勝出,這種情況下以太坊上的礦工也會逐利進場,利用礦工的優勢拿走這部分清倉獎勵,這就是所說的“礦工可截取價值”。

清倉方對平臺是有價值的,他們協助平臺穩定運行,把潛在的壞賬清除掉,問題是多少的獎勵才是合理的,是否有更好的清算流程,能讓系統更堅固?

Euler在清倉環節中,使用了類似荷蘭式拍賣的機制,清倉獎勵從低開始,慢慢上升,這種設計更考驗清倉方的成本實力,假設清倉方A在清倉獎勵達到4%時才有利潤,而清倉方B在3.5%清倉獎勵時就可獲利,在這個情況下,A還沒等到出手前B就先拿到了清倉權。

一般清倉時,清倉方需要在平臺外的市場中獲取流動性,用平臺外的流動性來進行平臺內的清倉,一個潛在的問題是同樣的資產在不同的交易市場上會有不同的價格,這對清倉方帶來了價格上的不確定性,在極端情況下,外部市場沒有足夠的流動性,可能會導致清倉失敗。針對這個問題,Euler開發了穩定池功能,讓出借方提供清倉時所需的資產,這就實現了利用平臺內部的流動性來完成清倉,且清倉時所使用的資產價格是一致的。

儲備資金閑置再利用

儲備資金是平臺系統的一道防線,可以維護平臺的穩定運行。Euler借鑒了Compound的模式,將貸款方支付的部分利息放入儲備資金。

Euler也借鑒了Aave的安全模塊機制,讓用戶存入平臺通證,作為儲備資金,存入期間可獲得收益獎勵。不同于Aave的模式,存入的平臺通證,在Aave平臺上是閑置的,而在Euler平臺上,這些通證會投入到系統本身中賺取收益,因此收益將呈指數性增長,收益空間更大。

新一代借貸平臺對比

為了支持更廣泛的資產借貸,Euler看起來是重新設計了整個借貸系統,這到底有沒有必要?Compound、Aave的代碼已被市場驗證過,除了支持主流資產外,是否也可以增加支持風險更高的資產呢?

“無需許可創建新借貸市場”針對這個市場空位,除了Euler外,RariCapital也有相似設計,他們的主打產品Fuse支持用戶自創建借貸市場,每個Fuse池相當于是一個Compound協議的分叉。所以Fuse是利用了身經百戰的Compound代碼,讓用戶借貸任何資產。

我們看到,RariCapital2021年遭到黑客攻擊,損失1100萬美元,不久后2022年4月又遭到黑客攻擊,損失8000萬美元。在這兩起重大安全事件之間,還有另一起,那就是在2022年1月份,Fuse第90號池,攻擊方惡意控制FLOAT/USDC價格,導致FLOAT價格在短時間內暴漲,攻擊方在這個時候用FLOAT資產進行抵押,從池子中借出了大量其他有價值的資產。這個事件反映出的是資產分類的價值,容易被價格操縱的高風險資產是不適合作抵押資產的。

如果說Compound和Aave是上一代借貸協議,Euler和RariCapital都算是新一代的借貸協議,技術路線上走出了明顯的差異化。RariCapital是基于Compound來實現對任何資產的借貸支持,Euler是從頭設計系統原創寫代碼,上線6個月的平臺資產存款量超過3億美元。從資產使用率上看,Compound和Aave不超過35%,Euler為70%。

不過,新一代的借貸協議還需要經過時間和市場更長期的檢驗才能穩定下來,平臺價值也會隨著時間而上升,最終看看借貸市場的代際更迭是否能夠實現。

律動BlockBeats提醒,根據銀保監會等五部門于2018年8月發布《關于防范以「虛擬貨幣」「區塊鏈」名義進行非法集資的風險提示》的文件,請廣大公眾理性看待區塊鏈,不要盲目相信天花亂墜的承諾,樹立正確的貨幣觀念和投資理念,切實提高風險意識;對發現的違法犯罪線索,可積極向有關部門舉報反映。

來源:金色財經

市場消息 今日凌晨美聯儲議息會后宣布,將政策利率聯邦基金利率的目標區間從0.75%至1.00%升至1.50%至1.75%.

1900/1/1 0:00:00創始人孫宇晨本周已注資超過20億美元來支持Tron市場。Tron的TRX代幣在過去24小時內上漲了27%,因為其生態系統穩定幣去中心化美元(USDD)接近其預期的1美元掛鉤.

1900/1/1 0:00:00巴克萊銀行6月13日表示,美國通脹數據可能處于“令人震驚”的高位,這意味著他們目前預計美聯儲本周將加息75個基點,而不是50個基點.

1900/1/1 0:00:006.15今日熱點 美聯儲6月和7月加息75個基點的概率均超90%6月15日消息,據CME“美聯儲觀察”:美聯儲到6月份加息25個基點的概率為0%,加息50個基點的概率為6.3%.

1900/1/1 0:00:00憑借一個猿猴社交頭像,一個NFT項目上線11個月,就獲得了種子輪估值40億美元,而所有NFT的作品市值都已突破30億美元。這個臉熟的無聊猿就是國外NFT產品中的明星.

1900/1/1 0:00:00???耐心等待確定信號的出現,避免高風險的模糊不清階段的盲目投資。你永遠不要犯同樣的錯誤,因為還有好多其他錯誤你完全可以嘗試,不進行研究的投資,就像打撲克從不看牌一樣,必然失敗.

1900/1/1 0:00:00