BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.06%

ETH/HKD+0.06% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD-2.08%

ADA/HKD-2.08% SOL/HKD+1.71%

SOL/HKD+1.71% XRP/HKD-1.29%

XRP/HKD-1.29%2022年對于加密市場來說是十分令人擔憂的一年,伴隨著全球通貨膨脹、美聯儲加息、俄烏沖突、以及新冠疫情等因素,全球的經濟都受到了一定程度的影響,加密行業進入了熊市。

LUNA事件引發10億美金級別以上的連環清算,讓全球的從業者看到,開放式金融平臺與中心化平臺相比,在面臨黑天鵝事件時,中心化金融平臺面對風險時候更脆弱,而開放式金融平臺則體現出結構化優勢。如,以Celsius為主的一些中心化借貸機構要么資不抵債、要么申請破產保護,三箭資本深陷破產清算危機,且后續中心化借貸機構的暴雷還會持續引發。去中心化金融平臺如Curve、AAVE?等抗住了清算沖擊,盡管市場價格超跌,但隨著市場回歸穩定,仍然將在未來穩健壯大。在經歷了一系列暴雷事件后,人們對中心化平臺的信任大打折扣,使得像AAVE、CurveUniswap?等DEX在目前這個熊市當中,發揮著作為去中心化、穩定、透明的交易平臺的有力支撐。

本文主要介紹UniswapV3和CuvreV2功能和經濟模型上的主要區別并探討熊市中UniswapV3為何在熊市中可以超越傳統形式的限價訂單簿。

UniswapV3的特征

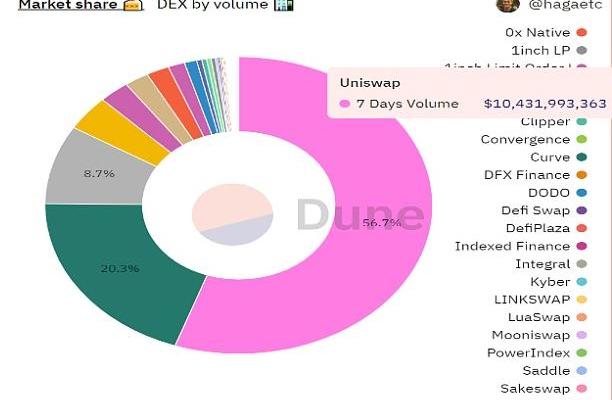

自2018年底Uniswap在以太坊上推出以來,去中心化交易平臺(DEX)Uniswap的總交易量已超過一萬億美元,在短短三年多之后,Uniswap已經占據了DEX總份額的56.7%成為了頭部的去中心化交易平臺(DEX)。

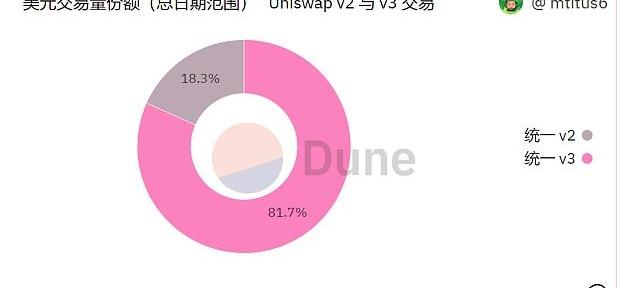

在2021年5月5日,UniswapV3主網上線,僅僅三天就成為了以太坊上僅次于UniswapV2的去中心化交易平臺(DEX),與UniswapV2相比,UniswapV3更注重資本效益,UniswapV3帶來了全新的自動做市商(AMM)方案,也帶來了集中流動性、多級費率控制、范圍訂單、歷史預言機等更新:

BAYC:HV-MTL Forge已完成AMP獎勵審核,游戲重新上線:金色財經報道,“無聊猿”BAYC官推宣布,HV-MTL Forge游戲今日凌晨已完成必要的維護,目前游戲已經重新上線,此外游戲還上架了BAYC/MAYC/BAKC專屬商品,AMP獎勵審核也已完成。[2023/7/28 16:03:52]

集中流動性

UniswapV3中LP可以為自己的頭寸創建個性化的價格曲線,LP在提供流動性時可以選擇一個自定義的價格范圍以針對某個價位的組合流動性進行交易,這使得LP可以用最少的流動資金賺取指定范圍內的交易費,實現資金利用率最大化。

靈活彈性交易費率

相比于UniswapV2中的標準0.3%交易費,UniswapV3有3個獨立的費用等級供LP根據不同的策略來選擇:0.05%、0.3%和1%,這使得LP有了更多元化的選擇并且可以根據他們愿意承擔的風險來選擇資金Pool,這更加考驗了LP們的專業能力。

非同質化代幣追蹤

UniswapV3將使用ERC-721非同質化Token(NFT)來表示LP的頭寸和追蹤流動性而非ERC-20同質化代幣。

歷史預言機

UniswapV3在UniswapV2的時間加權平均價格(TWAP)預言機上進行了重大改進,使得通過一次鏈上調用就可將數據可用期延長至9天或更長時間,同時TWAP整體優化后,V3相比V2降低了50%左右的GAS消耗,簡單的交易比V2的同等功能降低了30%左右。

范圍限價定單

LP們可以在高于或低于當前價格的自定義價格范圍內存入單個Token,當市場價格進入自定義價格范圍內時就會沿著AMM曲線將一種資產出售為另一種資產,同時在此過程中賺取掉期(SWAP)費用。

Otherside開發公司Improbable已對開發人員開放MSquared元宇宙創建引擎:6月20日消息,Yuga Labs元宇宙Otherside開發公司Improbable已對開發人員開放MSquared(M2)元宇宙創建引擎,包含元宇宙標記語言(MML),開發人員可通過Construct Metaverse環境使用這些工具進行創作。Improbable目前暫未公開后續計劃細節,未來幾周或將宣布除Yuga Labs以外的其他合作伙伴。[2023/6/20 21:48:40]

以上UniswapV3的特性使得UniswapV3在資本效益的優勢全面超越UniswapV2并在整個Uniswap中占據了81.7%的交易量。

UniswapV3和CurveV2的區別

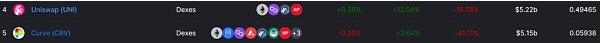

Uniswap和Curve作為兩個?DeFi?頭部項目一直都是相互競爭的關系,目前Uniswap和Curve的TVL非常接近分別為52.2億美元和51.5億美元。

自CurveV2發布之后,經常會有人把CurveV2與UniswapV3做對比,這兩者都提出了在全部價格區間聚合流動性的通用解決方案,但是兩者之間存在許多區別:

聚合流動性

在CurveV2中系統將自動依據市場的價格波動把LP的流動性集中到交易價格附近,并不需要LP主動選擇流動性的聚合范圍,而在UniswapV3中則需要LP自己判斷市場的價格走勢并自主選擇做市的價格區間。

香港立法會議員:歡迎Coinbase等交易所來港申請牌照:6月10日消息,香港立法會議員、全國政協委員吳杰莊發推稱,歡迎全球虛擬資產交易所,包括Coinbase來香港申請合規交易所以及洽談上市計劃,并表示其愿意提供協助。[2023/6/10 21:28:41]

LP頭寸是否同質化

UniswapV3使用ERC-721非同質化Token來表示LP的做市頭寸,而在CurveV2中是使用同質化Token來表示每一個LP在資金Pool中的流動性頭寸,并且每個LP在資金Pool的流動性分布是完全相同的,相互之間只有數量上的差異,這使得其他協議與Curve進行對接組合的難度大大降低了。

手續費

在手續費上UniswapV3提出了三個檔位的手續費方案供LP們選擇,每個檔位對應一個獨立的資金Pool,這使得每個資金Pool的流動性程度各不相同,并且增加了用戶在選擇上的門檻。CurveV2則采用了全自動化的解決方案,系統內置的手續費率范圍為0.04%-0.4%,當市場價格接近流動性聚合的中點時手續費會降至最低,而在偏離流動性聚合的中點時手續費會逐漸升至最高點,整個過程完全由協議自動完成,LP無需進行管理和干預,經過對比,相比于CurveV2這種全自動式解決方案,UniswapV3更加復雜,LP需要自己調整做市所需的各項指標數據,還需要在后續做市過程中不斷進行再平衡。

因此,UniswapV3更適合專業的做市團隊LP,而相對于自動化的CurveV2更適合普通的LP。

經濟模型:UNI和CRV的區別

Uniswap

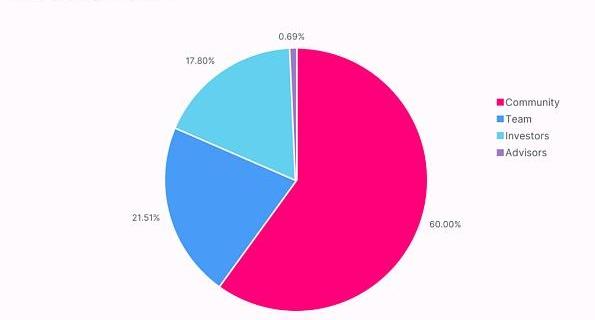

UNI作為Uniswap的協議Token自2020年9月17日上線以來一直廣受關注,UNI有10億的數量在最開始被鑄造并且在未來四年相繼解鎖:

60.00%UNI會陸續分配給Uniswap的社區

Web3 PoS節點部署平臺MarsProtocol完成1000萬美元融資:金色財經報道,紐交所上市公司 Mega Matrix(NYSE:MTMT)旗下 PoS 節點部署平臺 MarsProtocol 宣布完成 1000 萬美元融資,參投方來自多名業內知名人士。融資將用于平臺的持續開發和優化,該平臺已經于 2023 年 1 月上線,第一階段推出的產品支持以太坊去中心化非托管節點部署服務。

MarsProtocol 是由紐交所上市公司 Mega Matrix 開發,該平臺為機構客戶及巨鯨個人用戶提供一站式的 PoS 節點部署及運行服務,采用非托管機制,集成 MEV 收益,支持單個及批量快速質押托管,提供可視化資產看板等服務。[2023/1/21 11:24:56]

21.266%UNI會分配給團隊和未來員工

18.044%UNI會分配給investors

0.69%UNI會分配給顧問

四年后UNI會以每年2%的通貨膨脹率開始增發

UNI的主要用途為:

流動性區塊獎勵

第一期流動性區塊獎勵于2020年9月18日持續到了2020年11月17日,主要針對四個流動性Pool進行流動性區塊獎勵,有5,000,000UNI按照流動性比例分配給LP:每個流動性Pool每天激勵83,333個UNI,每個流動性Pool平均每個區塊獎勵13.5個UNI(14秒出一個塊),并且這些UNI將不會被鎖定,目前流動性區塊獎勵已經停止,未來可能會重新推出流動性區塊激勵計劃。

項目治理

UNI最核心的功能還是治理,Uniswap團隊將不會直接參與治理,而是由投票的方式來進行治理上的決策,持有超過UNI總供應量1%以上的持有人將有資格提交治理提案,需要UNI總供應量4%的“是”投票才可以達到法定人數,投票期共有7天,執行時將會有2天的時間鎖延遲,UNI持有者可以不僅可以參與Uniswap的治理,同時也可以共同管理UNI社區金庫、協議費用開關、uniswap.ethENS名稱以及Uniswap默認列表(tokens.uniswap.eth)。

IMF第一副總裁:經濟工作的優先事項是降低通脹,而不是過早放松政策:金色財經報道,IMF第一副總裁Gita Gopinath在接受采訪時表示,“我們正處于通脹可能在一段時間內居高不下的時期,至少再過一兩年。經濟上的優先事項是降低通脹,而不是過早地放松政策。”她認為,現在說全球通脹已經見頂還為時過早。

在杰克遜霍爾全球央行年會主題演講中,美聯儲主席鮑威爾(Jerome Powell)警告稱,政策利率必須上升,然后在一段時間內保持高位。(彭博社)[2022/8/27 12:51:52]

從UNI的應用場景來看,目前UNI唯一的作用僅僅是治理,沒有其他場景可以消耗或使用UNI,目前UNI的市值以及從ATH的145.59B美元跌至目前28.01B美元,可以看到在UniswapV3上線之前UNI的價格受市場情緒影響被推至歷史最高點,但在UniswapV3正式推出后,價格卻開始斷崖式下跌。

盡管UniswapV3在上線后的表現非常出色,但是UNI的價格卻持續下跌,這說明了UNI作為治理Token并不能完整映射出Uniswap協議的價值,通常人們購買UNI更多的是看中了Uniswap在DEX中的領先地位,而并非參與治理,況且治理并非高頻需求,這使得UNI的價格缺乏實質性的價值支撐,在熊市中可能會導致更多人開始拋售UNI造成價格進一步下跌,Token無法捕獲協議的完整價值是目前絕大多數加密項目的痛點,對Uniswap來說,Token的持續釋放會帶來更大的拋壓,可能急需找到解決UNI應用場景的提案來改善現狀。

Curve

CRV作為Curve的項目Token于2020年8月13日正式推出,一經上線啟動流動性區塊就受到市場熱捧,火幣、幣安等主流交易平臺上線CRV,上線第一天就達到了迄今為止的歷史最高點,然后立馬劇烈回落,這是因為Curve的Token經濟模式在項目啟動后市場流通量少以及市場的情緒導致。

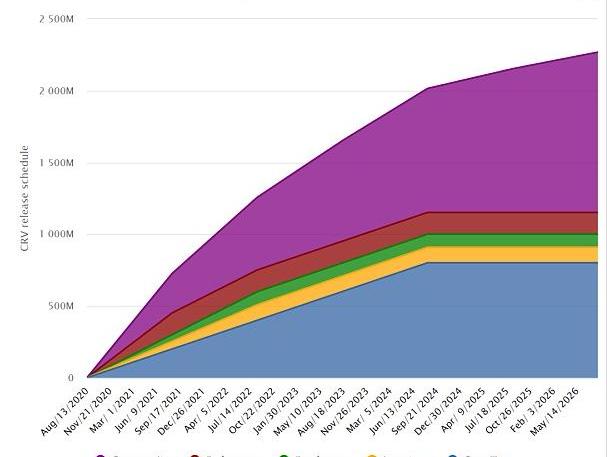

CRV總供應量為3,303,030,299,分布如下:

62%提供給社區流動性提供者;

30%給股東,2-4年釋放完畢;

3%基于員工,2年釋放完畢;

5%作為社區儲備金;

初始發行流通量為0,大約每天發行約200萬CRV;

目前,CRV主要有三種用途:投票、質押(Staking)和助推(Boosting):

質押(Staking)

用戶可以質押CRV以從Curve協議中收取交易費用,有一項由社區主導的提案對所有交易費用征收50%的管理費,這些費用被收集并用于購買TriPool的LPToken3CRV,然后分配給veCRV持有者;

助推(Boosting)

當用戶已經為Curve協議提供了流動性,同時質押CRV獲取veCRV,便可以獲取2.5倍的流動性區塊獎勵提升;

投票(Voting)

用戶可以質押CRV獲取veCRV治理Token來參與項目的治理,質押時間越長,獲取的veCRV治理Token獎勵就越多;

相比于UNI的應用場景,CRV的應用場景更勝一籌,除了項目治理,用戶可以質押CRV來獲取交易費用的分成以及提升提供流動性獲取的流動性區塊激勵,由于LUNA暴跌的影響,Curve的UST/3CRVPool的資產比例出現了嚴重不平衡,為91%/9%,UST價格脫鉤的同時還因為Pool里UST數量太低,一度暫停了兌換,這導致CRV的價格也開始持續下跌一度接近歷史最低點,并且CRV每天都會有200萬的增發數量來稀釋市值,這對于熊市的CRV來說是一個考驗,但相比于UNI僅有的治理應用場景來說,CRV的質押場景使得熊市中CRV的潛力要大于UNI。

熊市中的UniswapV3

加密市場陷入熊市后,許多隱患開始陸續暴雷,繼5月中旬LUNA和UST出現危機之后,作為擁有170萬用戶的加密資產借貸巨頭Celsius也身處危險邊緣。之后,Celsius宣稱,因“極端市場條件”,該公司將暫停賬戶之間的所有提款、互換和轉賬,從而引發的stETH脫鉤事件,并引發更進一步的市場恐慌情緒,導致市場劇烈震蕩,一系列的反應發酵造成了三箭資本陷入了資不抵債、身陷流動性危機、破產清算的困境,同時市場上開始流傳各種交易平臺內部出問題的消息比如虎符、AEX、抹茶等非頭部交易平臺,這導致了許多非頭部中心化交易平臺陷入了信任危機,許多用戶擔心交易平臺出現問題導致資產無法取出造成損失,用戶開始把交易平臺的資產轉到自己的錢包,許多非頭部交易平臺出現了大量的資產流出,這使得許多非頭部交易平臺上的交易需求轉移到了去中心化交易平臺和頭部交易平臺上。

這變相的增加了對去中心化交易平臺(DEX)的需求,Uniswap的潛在用戶開始增多,同時由于最近stETH脫鉤的風波,導致了關于ETH的交易量劇增,而UniswapV3擁有最好的ETH對流動性,根據?Paradigm?最新的研究報告顯示,與頭部的中心化交易平臺相比,UniswapV3在ETH/USD、ETH/BTC和其他ETH對中具有更深的流動性:

對于ETH/USD,Uniswap的流動性是Binance和Coinbase的2倍

對于ETH/BTC,Uniswap的流動性比Binance高約3倍,比Coinbase高約4.5倍

對于ETH/mid-cappairs,Uniswap的流動性平均比主要的中心化交易平臺高出約3倍

研究還發現,許多穩定幣對在Uniswapv3上的流動性比中心化交易平臺高得多。對于USDC/USDT,Uniswapv3的流動性比Binance高約5.5倍,同時在UniswapV3的前十名Pool中,穩定幣對占據了50%。

更好的流動性以及更深的交易深度意味著用戶在UniswapV3上執行更大的交易時相比于中心化交易平臺更具優勢,產生的價格滑點比中心化交易平臺(CEX)更少,同時無需擔心中心化交易平臺帶來的風險,這使得UniswapV3在為數字資產的深度流動性提供交易場所方面已經超越了傳統形式的限價訂單簿,在恐慌情緒蔓延以及對中心化交易平臺不信任的熊市之下,UniswapV3作為交易媒介的作用和重要性正在逐步增強。

來源:金色財經

Tags:UNISWAPUniswapCRVunitteddaoDryCakeSwaplayer幣和uniswap的關系3CRV

盡管加密資產價格下跌,Meta正計劃向其30億用戶推廣數字收藏品,因為這家社交媒體集團尋求重振其增長.

1900/1/1 0:00:00非常感謝參加我們ConceptArtHouse的NFTNYC派對的所有朋友和合作伙伴!我們非常高興地展示了我們推出的許多NFT項目以及一些正在進行的預告片.

1900/1/1 0:00:00來源|nftnewsinsider編譯|Zhourx@iNFTnews.com雖然NFT的歷史可以追溯到2014年,但自2020年該概念首次爆發以來,它們已成為區塊鏈技術最關鍵的用例之一.

1900/1/1 0:00:00隨著NFT概念的快速發展并逐漸走向成熟,目前我們已經看到了很多不同的NFT形式,包括但不限于藝術、PFP、收藏品、元宇宙虛擬資產、游戲道具、工具、音樂、數字土地等等.

1900/1/1 0:00:00比特幣在過去幾天的交易中,試圖爬過20.2美元至20.7美元的阻力區。柴犬過去一周也有所上漲,但其長期趨勢仍然看跌,可追溯到10月下旬。柴犬在最近幾天沒有太多的動力,但它有一個強大的南部支持區.

1900/1/1 0:00:00USDT與USDC的市值比率在2022年7月跌至歷史最低點。與價值660億美元的競爭對手巨頭Tether(USDT?)相比,Circle的本地穩定幣美元硬幣(?USDC?)在過去兩個月的增長簡直.

1900/1/1 0:00:00