BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+2.15%

ADA/HKD+2.15% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+0.15%

XRP/HKD+0.15%

我們都知道穩定幣的重要性。在過去幾年里,它們迅速成為加密貨幣中最受歡迎的產品之一。目前,所有穩定幣的總市值為1570億美元,其中USDT、USDC和BUSD占1410億美元。目前89%的穩定幣市值由三種中心化的穩定幣主導。為了不辜負加密貨幣的初衷,我們需要做出一些改變。

穩定幣市值與主導幣種

雖然中心化的穩定幣被證明比去中心化的穩定幣更安全,但它們讓加密生態系統的很大一部分暴露在中心化的風險中。從長遠來看,缺乏透明度加上對中心化實體的依賴可能會給整個行業帶來問題。

許多人很早就意識到這一點,并開始嘗試許多不同的機制,希望可以創建一個真正去中心化的穩定幣。現在讓我們來看看迄今為止最流行的機制,以及每種機制的風險和優勢。

目前有四種去中心化的穩定幣:

算法穩定幣

非掛鉤穩定幣

超額抵押穩定幣

部分算法穩定幣

去中心化穩定幣的機制

算法穩定幣是最具爭議的穩定幣機制之一。它們通常使用雙代幣模型。一個代幣是與法定貨幣掛鉤的穩定幣,第二個代幣是原生代幣,其意義是吸收穩定幣的波動性。假設穩定幣與1美元掛鉤。當鑄造一枚穩定幣時,價值1美元的原生代幣就會被燒毀。當一枚穩定幣被燒毀時,價值1美元的原生代幣就會被鑄造出來。因此,這種機制通過算法來控制供給。

Upbit已開放基于以太坊的NFT存取款與交易功能:7月4日消息,加密交易所Upbit已開放基于以太坊網絡的NFT存取款與交易功能。[2023/7/4 22:16:56]

算法穩定幣之所以飽受爭議,是因為這種機制在歷史上是不可持續的。整個機制依賴于穩定幣的持續需求。一旦需求和流動性消失,它們就會進入所謂的“死亡螺旋”,這個機制會破壞穩定幣和原生代幣的設計。我們已經看到許多算法穩定遭受這種命運,包括曾經備受歡迎的BasisCash,TITAN和UST。

非掛鉤穩定幣非常罕見。其核心理念是讓穩定幣不與任何法定貨幣1:1掛鉤。如果加密貨幣的目的之一是創建一個替代金融系統,那么依賴法幣掛鉤穩定幣是違反直覺的。最受歡迎的非掛鉤穩定幣是ReflexerFinance團隊的RAI。這類穩定幣以經過算法調整的目標價格和利率作為抵押。使用PID控制器來抑制波動,而不是將資產固定在某個價格上。這使得穩定幣可以保持在一定的價格區間內,價格相對穩定,同時降低了與法定貨幣掛鉤的中心化風險。?

然后是超額抵押穩定幣。這是MakerDAO團隊支持的去中心化穩定幣的第一次迭代。前提相當簡單:想借穩定幣的用戶只能通過超額抵押來借。用戶將接受的抵押品存入協議,并以低于所存抵押品的價值獲得穩定幣作為回報。因此,該協議的儲備中有足夠的抵押品來降低違約和脫鉤的風險。

最后一種機制是部分算法穩定幣,由FRAX金融團隊首創。部分算法穩定幣試圖結合算法穩定幣和抵押穩定幣的力量,將它們混合在一起。在這些系統中,穩定幣的一部分將被算法鎖定,而另一部分將由合格的抵押品進行擔保。根據市場情況,抵押比率會有所調整。市場環境越差,擔保比率越高;市場環境越好,擔保比率越低。?

上海:加強對數字經濟、元宇宙等新賽道產業布局:金色財經報道,上海市科學技術委員會等印發《推進“大零號灣”科技創新策源功能區建設方案》,方案提出,依托上海交通大學未來技術學院、前瞻創新研究院及華東師范大學上海國際首席技術官學院等,加強對數字經濟、綠色低碳、元宇宙等新賽道產業布局。圍繞未來智能、未來能源、未來空間等,打造未來產業創新高地,發展壯大前沿產業集群,構建未來產業先導區。(上海市人民政府官網)[2023/2/27 12:32:05]

盡管去中心化穩定幣有這么多不同的選擇,但沒有一個能夠打敗中心化穩定幣。為了理解其中的原因,我們需要看看不同的風險概況以及每種機制的優勢。通過這一點,我們可以潛在地識別一種去中心化穩定幣,看看它是否可以打破中心化穩定幣的主導地位。

風險概況

為了分析風險概況,我們將著眼于以下因素:

機制的可持續性

在不同市場條件下的表現

潛在的攻擊來源

以前的壓力測試

首先是算法穩定幣。總的來說,這類穩定幣是不可持續的。可持續性的缺乏可以歸因于它的自反性。考慮到其穩定性是由高度需求驅動的,算法穩定幣依賴于勢頭和有利的市場情緒。一旦形勢發生變化,自反性就會同樣艱難地轉向另一個方向,從而導致令人恐懼的“死亡螺旋”。隨著穩定幣的崩潰,其原生代幣也會崩潰,這不僅意味著協議的終結,也會讓投資者遭受嚴重損失。

Web3初創企業加速器Beacon首批13家初創公司畢業:金色財經報道,Web3 初創企業加速器 Beacon 首批 13 家初創公司已畢業,包括 Arcana、Blinkmoon、ChapterX、Colexion、Community Gaming、FastLane、Cubist、Meta Apes、Mystic Moose、Nillion、Davos Protocol、TimeSwap 和 Ylide。Beacon 由 Polygon 聯合創始人 Sandeep Nailwal 推出,他透露首個“Cohort 0”加速計劃已與 1000 多個項目進行了交流,最終在選定了 15 家公司,最終畢業的有 13 家,這些公司將獲得約 250,000 美元的初始資金,投后估值預計可以達到 800 萬美元。(coinspeaker)[2023/1/12 11:07:15]

因此,很明顯,在看漲的市場環境下,它們的表現非常好,而在看跌的市場環境下,它們崩盤的速度同樣很快。但你可能想知道,既然崩潰的可能性如此之高,那么為什么有人一開始就選擇制造它?這主要是由于可擴展性太容易實現了。反身性允許穩定幣更快的增長和采用。就像UST的案例,它一度達到了非常高的采用水平,以至于很多人都依賴于它,他們試圖創建一個比特幣儲備,以達到一定的逃逸速度。這最終沒有成功,但它表明,在有利的市場條件下,算法穩定幣可以增長得多快。?

就攻擊來源而言,最常見的就是在市場上制造恐慌。當流動性不足時,只需要幾個大的賣單就能造成短暫的脫鉤。輕微的脫鉤將在參與者中產生恐懼,因為他們開始失去對系統的信任。當恐懼開始蔓延,人們爭相退出時,穩定幣就會徹底崩潰——只要稍微推過邊緣,就會造成整個市場的恐慌。因此,算法穩定幣在壓力測試中往往表現不佳。在過去,暫時的下跌會恢復,但在大規模拋售和市場恐慌的情況下,大多數算法穩定都無法從大規模壓力測試中恢復過來。

3iQ和Coinbase、Tetra Trust合作擴大加拿大加密貨幣ETP:金色財經報道,數字資產管理公司3iQ與Coinbase和Tetra Trust宣布建立新的伙伴關系,旨在擴大加拿大數字資產的交易所交易產品(ETP)生態系統。通過這次合作,Coinbase和Tetra將擔任3iQ的ETP的托管人,包括3iQ CoinShares比特幣ETF(TSX:BTCQ)和比特幣基金(TSX:QBTC),后者在2020年4月推出時成為北美第一個比特幣ETP。他們還將擔任3iQ CoinShares Ether ETF(TSX: ETHQ)和Ether Fund(TSX: QETH)的托管商。3iQ還選擇了Coinbase Prime,為其加密貨幣ETP產品提供加密貨幣交易、主要經紀商和報告能力。3iQ將從目前的托管安排中過渡出來,這種新的合作關系預計將在未來幾個月全面生效。(prnewswire)[2022/9/21 7:11:57]

然后是非掛鉤穩定幣。我們將以RAI為例進行分析,因為它是市場上最突出的非掛鉤穩定幣。單從機制的穩定性來看,它可以被認為是可持續的,主要是因為沒有掛鉤的穩定幣本身不會脫鉤。將價格浮動在一定范圍內,而不是硬性固定在某個價格,可以降低人們對這個體系失去信心的可能性。這個系統混合使用抵押品和算法來抑制波動。ETH被用作鑄造穩定幣的抵押品,而RAI的利率和目標價格根據算法進行調整,從而激勵用戶將價格保持在某個區間內。

Meta將不設固定工位上班再預定:員工集體吐槽:9月18日消息,在Meta宣布了一項新的共享辦公桌政策后,員工公開表達了他們的不滿。Meta表示將測試“新的工作場所體驗”,大多數員工在辦公室里沒有自己的位置,他們需要提前預訂辦公桌。

有員工指責Meta領導層“與現實完全脫節”。有人說理解公司改變政策和降低成本的努力,但將其稱為新體驗顯然是不誠實的,似乎把員工當孩子。?[2022/9/19 7:04:44]

自2021年推出以來,RAI只面臨過一次重大壓力測試,價格在第一個月從3.52美元下降到2.89美元。此后,其價格一直穩定在2.90美元至3.10美元之間。現在,突破當前的市場狀況將被認為是該協議的一個重大成功。鑒于目前還沒有出現任何重大的價格波動,到目前為止,RAI在熊市環境中表現良好。此外,該協議共鎖定了39861枚ETH,系統剩余507,776枚RAI,這意味著系統是健康的。

RAI的主要攻擊來源來自于它對PID控制器的依賴。在穩定性方面,PID控制器強制一個負反饋回路,以確保RAI保持相對穩定。但是,如果市場對算法調整的贖回率不做出反應,就會導致贖回價格變得不穩定,從而使RAI本身不穩定。

PID控制器對抑制RAI的價格波動至關重要。除了市場對激勵沒有反應外,PID控制器本身的任何妥協、干擾或漏洞都可能損害協議的穩定性。

另一個潛在的攻擊來源是治理。盡管ReflexerFinance是一個治理最小化的協議,但仍然有一些參數留給治理,這些參數可能會導致協議的次優結果。

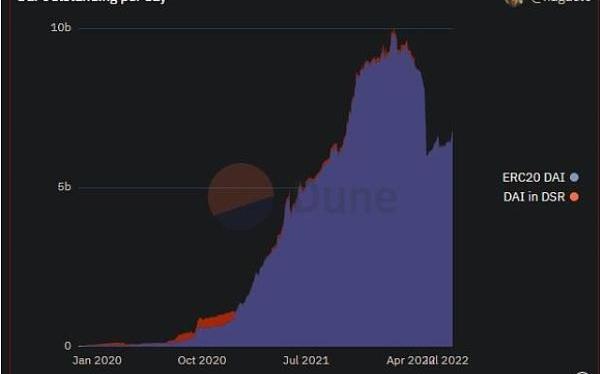

超額抵押穩定幣已被證明是去中心化穩定幣風險最小的機制。事實上,流通中的每一種穩定幣都在儲備中有更多抵押品來支持,這使得脫鉤幾乎不可能。為了衡量超額抵押穩定幣的可持續性,我們可以以DAI為例。DAI已經存在多年了,在市場形勢低迷的時期它一直保持著與美元的掛鉤。它經歷了最極端的壓力測試,變得更加強大。這進一步建立了對系統的信任,使其發展并進一步保持其穩定性,從而快速進入了長期采用的軌道。

雖然這種低風險的方法有著確切的可持續性和穩定性,但它也被證明是這一機制面臨的問題的根源。與算法穩定幣相比,超額抵押往往導致資金效率很低。如果使用更少的抵押品來獲得更大的杠桿率,從用戶的角度簡化借貸體驗,可以帶來了更多的使用,從而使系統更快地擴展。

除了資金效率很低之外,超額抵押的穩定幣還容易受到危機的影響,這取決于它們接受的抵押品的質量。大多數超額抵押的穩定幣接受USDT、USDC和ETH形式的擔保。一些協議還接受其他形式的加密抵押品。這種抵押品往往暴露在市場上,在市場動蕩下行時,如果抵押品的價值低于一定數額,就會有很大的清算風險。如果協議設定的清算機制不能有序地進行清算,那么穩定幣可能會失去一部分支持,從而導致脫鉤的發生。當接受的抵押品是高風險加密貨幣資產時,這種風險變得更加明顯。

從超額抵押穩定幣中得到的關鍵結論是,這里所做的權衡是更傾向于安全性和可持續性,而不是可擴展性和資金效率。

最后是部分算法穩定幣。這種類型的穩定幣結合了質押的安全性和可持續性,以及算法模型的可擴展性和資金效率。盡管如此,由于這種穩定幣與法幣掛鉤,其系統仍依賴套利來維持其掛鉤。因此,如果市場對系統的償付能力失去信心,那么它很可能會脫鉤。即使算法穩定幣常有的自反反饋循環被最小化,仍然存在一定程度的風險。因此,雖然它可以被認為是可持續的,但也有一些保留。

這種機制可能在所有市場條件下都表現良好,因為抵押品比率會根據市場條件進行調整。唯一的風險是抵押品的質量——如果接受的抵押品的風險高于高波動性時期,就存在大規模清算的風險。到目前為止,這還不是一個大問題。拿FRAX來說,它只經歷了兩次脫鉤:一次觸及0.96美元,另一次觸及1.07美元。它已經成功地從兩次動蕩中恢復過來,并一直保持穩定。

這種機制面臨的主要風險或攻擊來源來自協議的償付能力。在大規模清算或原生代幣崩潰的情況下,該協議可能面臨流動性問題。這可能會導致人們對這個金融系統失去信心,從而引發恐慌和恐懼,最終導致系統的崩潰。

誰是最后的贏家

我們很難預測誰是最終的贏家。穩定幣成功與否的主要決定因素是可持續性和采用率。采用往往出現在牛市周期,可持續性使穩定幣在熊市周期中也能保持穩定。能夠經受時間的考驗可以建立對系統的信任,從而促成進一步的采用。到目前為止,只有超額抵押的穩定幣經受住了時間的考驗。非掛鉤穩定幣是一種值得嘗試的產品,但由于用戶的思維模式,它們很難被采用。用戶需要時間來適應與非法幣掛鉤的穩定幣進行交易的概念。

這就引出了部分算法穩定幣。可持續性、資金效率、增長和安全性方,它們似乎都具備了,但在接受合格抵押品方面,它們仍然面臨問題。例如,FRAX上90%的抵押品是USDC,本質上使其有時成為USDC的替身。

我相信,從長遠來看,穩定幣的贏家將是非掛鉤穩定幣或部分算法穩定幣。在不利的市場條件下,超額抵押穩定幣似乎是有利的,但不足以支持大眾的使用,而算法穩定幣的自反性太強,不是一個可行的長期解決方案。非掛鉤穩定幣和部分算法穩定幣是相對較新的實驗,但隨著時間的推移,系統將變得更強大。在尋找可行的解決方案時,這兩種類型的穩定幣都符合大多數條件。為了不辜負真正的去中心化精神,我們需要去中心化的穩定幣。在這兩種機制中,無論哪一種在熊市中幸存下來并在牛市中積極增長,總有一天會成為大贏家。

來源:金色財經

來源|NotBoringCapital 編譯|白澤研究院 Crypto領域哪些產品是有用和真實的,哪些是炒作和龐氏騙局?愛好者似乎一致認為穩定幣是最有用的,而在穩定幣中.

1900/1/1 0:00:00頭條 ▌以太坊研究員:合并是以太坊接替比特幣的機會金色財經消息,以太坊研究員VivekRaman在接受采訪時表示,僅從經濟角度來看,以及由于供應量因素的影響,以太坊確實有機會超越比特幣.

1900/1/1 0:00:00包括比特幣在內的加密貨幣正與股市和其他投資同步經歷暴跌。行業專家將這個加密貨幣熊市稱為加密冬天。但就像股市的熊市一樣,加密貨幣的冬天也有結束的一天.

1900/1/1 0:00:00未來可能是SBT與多種身份解決方案并存,正如L1擴容方案一樣。撰文:Alice@ForesightVentures 文章摘要: 社交產品的本質是撮合,Web3通過搭建統一的數據底層,最大化應用的.

1900/1/1 0:00:00與之前的經濟衰退一樣,批評者再次自信地宣布加密貨幣已死。然而Coinbase認為,以他們在行業中的地位來看,眾多杰出的創始人們還在不知疲倦地推動這項技術向前發展.

1900/1/1 0:00:00話說對于比較重要的以太坊生態會議,Vitalik一定會出現,并且帶來以太坊的進度公布。這不,在ETHCC上,Vitalik的演講就又帶來了一些新詞新事.

1900/1/1 0:00:00